Istota płynności

Zdolność przedsiębiorstwa do bieżącego regulowania zobowiązań, w literaturze przedmiotu najczęściej określana jest jako płynność finansowa.

Co zrozumiałe, termin "płynność" występować może w innych ujęciach (np. pozytywny stan środków pieniężnych w przedsiębiorstwie, stosunek pokrycia zobowiązań przedsiębiorstwa majątkiem) i znaczeniach (zdolność zamiany jednych składników aktywów na inne, bardziej płynne).

Zdolność do pokrywania zobowiązań w praktyce musi także odzwierciedlać ryzyko niezrealizowania wpływów w wysokości niezbędnej do pokrycia zobowiązań. Tym samym, posiadanie zdolności do wywiązywania się ze swoich zobowiązań to nie tylko proces sterowania wpływami i wydatkami, tak aby wpływy mogły równoważyć wydatki, lecz także gospodarka rezerwami pieniężnymi (własnymi jak i postawionymi do naszej dyspozycji w postaci np. kredytu) w celu przeciwdziałaniu ewentualnym zachwianiom rytmiczności wpływów.

Istnieje tu prosta zależność: im większe zakłócenia, wahania wpływów, tym większa ilość środków pieniężnych utrzymywanych w postaci rezerw w celu utrzymania płynności finansowej lub też większe koszty korzystania z obcych źródeł finansowania przejściowego niedoboru własnych środków pieniężnych. Stabilność strumienia pieniężny wpływów jest tym większa, im więcej jednostkowych transakcji sprzedaży przeprowadza się w przedsiębiorstwie oraz im krótszego udziela się terminu odroczenia płatności należności (kredyt kupiecki). Stabilność strumienia wydatków podobnie będzie zależeć od ilości przeprowadzanych transakcji i ich wartości.

Efektywne sterowanie tymi procesami możemy nazwać zarządzaniem płynnością. Narzędzi niezbędnych do podjęcia właściwych decyzji w tym zakresie dostarcza analiza płynności. Analiza powinna dawać odpowiedź na pytania: o zdolność przedsiębiorstwa do regulowania na bieżąco swoich zobowiązań; o koszty karnych odsetek z tytułu nieterminowego regulowania zobowiązań; o prawdopodobieństwo zagrożenia likwidacją z powodu niemożności wywiązywania się ze swoich zobowiązań.

Metody pomiaru płynności finansowej

Pomiar płynności finansowej może być analizowany w sposób dynamiczny lub statyczny.

Badanie płynności finansowej w sposób dynamiczny opiera się na rachunku przepływów środków pieniężnych w okresie, za który sporządzono taki rachunek. Statyczne ujęcie płynności odwołuje się do pomiaru stanu zasobów środków obrotowych i zobowiązań na początku i na końcu okresu sprawozdawczego.

Z punktu widzenia kryterium czasu i charakteru podejmowanych decyzji, analizę płynności możemy podzielić na:

krótkoterminową, operacyjną (płynność krótkoterminowa) - skupiającą się na bieżącym przewidywaniu wpływów i wydatków,

długoterminową, strategiczną (płynność długoterminowa) - umożliwiającą podejmowanie decyzji inwestycyjnych i finansowych kluczowych dla rozwoju i funkcjonowania firmy.

Operacyjne prognozowanie wpływów i wydatków (w skali kilku dni) opierać się może na wskaźnikach ekonomicznych, lub na szczegółowych, bilansowanych tak często jak to możliwe, preliminarzach wpływów i wydatków (przepływów pieniężnych).

Analiza strategiczna powinna dać odpowiedź na pytanie, na co stać będzie przedsiębiorstwo w przyszłości, jakie są możliwości pozyskania źródeł finansowania. Realizacja tego zadania dokonywana jest poprzez bilansowanie wpływów i wydatków (przepływów pieniężnych) w długich horyzontach czasu. Taka analiza uzupełniana musi być o prognozy sprzedaży, inflacji, kosztów kapitału itd.

Analiza operacyjna i strategiczna stanowią wzajemne uzupełnienie, wynika to z faktu, że posiadanie płynność długoterminowej nie oznacza posiadania płynności w każdej chwili. Z drugiej strony, posiadać płynność krótkoterminową nie oznacza jeszcze, że będziemy posiadać ją w odległej przyszłości.

Wskaźniki wykorzystywane do statycznego pomiaru płynności finansowej

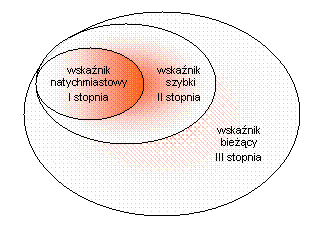

Ocena płynności finansowej metodą statycznego (operacyjnego) badania płynności finansowej, w praktyce opiera się na trzech wskaźnikach płynności (natychmiastowym, szybkim i bieżącym).

Każdy z nich przedstawia relację środków obrotowych do zobowiązań, stanowiących podstawę prognozowania strumieni pieniężnych wpływających i wypływających z przedsiębiorstwa. Różnice pomiędzy wskaźnikami wynikają istotnie z celów analizy, z tego czy chcemy określić dla danego odcinka czasu, w wysokim czy też niskim prawdopodobieństwem, możliwość pokrycia zobowiązań środkami obrotowymi, np.:

wskaźnik natychmiastowy określa względny wobec zobowiązań bieżących poziom płynnych środków,

wskaźnik szybki określa gotowość przedsiębiorstwa do regulowania zobowiązań,

wskaźnik bieżący - określa względny poziom środków obrotowych w relacji do zobowiązań bieżących, a zatem mierzy ogólną płynność firmy).

Zasadniczo w liczniku wskaźników należy uwzględniać te pozycje majątku przedsiębiorstwa, które w wyniku normalnych i ciągłych procesów zamieniają się w środki pieniężne. Będą to odpowiednio:

należności ściągalne,

zapasy wykorzystywane na bieżąco,

papiery wartościowe przeznaczone do obrotu (zarówno krótko jak i długoterminowe).

Sprzedaż majątku trwałego nie jest procesem, który uznamy za ciągły; podobnie, rozliczenia międzyokresowe czynne nie będą posiadały zdolności do zamiany na środki pieniężne.

W mianowniku (pasywach bieżących) powinny być ujmowane wszelkie zobowiązania wymagane w okresie objętym analizą (np. 90, 365 dni). A zatem uwzględniamy nie tylko zobowiązania krótkoterminowe, lecz także zobowiązania długoterminowe, dla których termin spłaty upływa w badanym okresie.

Ponieważ każdy ze wskaźników ma za zadanie dostarczyć odmiennych informacji, występują pewne istotne różnice w ich konstrukcji:

- we wskaźniku płynności natychmiastowej (I stopnia) - w liczniku uwzględniamy wszystkie środki, dostępne w każdym momencie na pokrycie zobowiązań (najwyższe prawdopodobieństwo zrealizowania wpływów).

W I stopnia |

= |

środki pieniężne |

|

|

zobowiązania bieżące |

- we wskaźniku płynności szybkim (II stopnia) - w liczniku uwzględniamy te środki, co do których istnieje wysokie prawdopodobieństwo, że staną się w bliskim przedziale czasu lub już są źródłem wpływów pieniężnych.

W II stopnia |

= |

środki pieniężne + płynne papiery wartościowe + należności ściągalne |

|

|

zobowiązania bieżące |

- we wskaźniku płynności bieżącym (III stopnia) - w liczniku uwzględniamy wszystkie składniki majątkowe, które są lub staną się w badanym okresie, źródłem wpływów strumieni pieniężnych. Wskaźnik III stopnia mierzy ogólną płynność firmy.

W III stopnia |

= |

płynny majątek obrotowy |

|

|

zobowiązania bieżące |

Schemat przedstawia wzajemne relacje między zakresem poszczególnych wskaźników:

W literaturze przedmiotu występują pewne różnice w sposobie obliczania poszczególnych wskaźników płynności. Dotyczą one głównie ujmowania rozliczeń międzyokresowych oraz rodzaju papierów wartościowych. I tak:

wskaźnik płynności I stopnia (natychmiastowy) może przybrać postać:

W I stopnia |

= |

środki pieniężne + papiery wartościowe przeznaczone do obrotu |

|

|

pasywa bieżące |

wskaźnik płynności szybkiej (quick ratio):

W II stopnia |

= |

aktywa bieżące - (zapasy +rozliczenia międzyokresowe czynne) |

|

|

pasywa bieżące |

wskaźnik płynności bieżącej (current ratio):

W III stopnia |

= |

aktywa bieżące |

|

|

pasywa bieżące |

UWAGA: Pozycje aktywów bieżących występują tu jako suma:

majątku obrotowego

krótkoterminowych rozliczeń międzyokresowych

krótkoterminowych przychodów przyszłych okresów.

Pozycje pasywów bieżących to:

zobowiązania bieżące

krótkoterminowe rozliczenia międzyokresowe bierne.

Korekty wskaźników płynności wynikające z nowelizacji ustawy o rachunkowości.

Nowelizacja ustawy o rachunkowości obowiązująca od 1 stycznia 2002 r. dotycząca sprawozdań finansowych za okres rozpoczynający się po tym dniu, wprowadziła wiele istotnych zmian w sposobie prezentacji i interpretacji wskaźników analizy finansowej. Część zmian ma charakter kosmetyczny, dotyczy bowiem tylko nazewnictwa, część jednak ma charakter merytoryczny.

NAJWAŻNIEJSZE ZMIANY NAZEWNICTWA |

|

przed nowelizacją |

po nowelizacji |

majątek obrotowy |

aktywa obrotowe |

rezerwy na należności |

odpisy aktualizujące wartość należności |

należności i roszczenia |

należności krótkoterminowe |

finansowy majątek (...) |

inwestycje |

Zmiany o charakterze merytorycznym sprzyjają wyodrębnieniu aktywów i pasywów o charakterze długo (powyżej 12 miesięcy) i krótkoterminowym. Z drugiej strony np. dotychczasowe pozycje zaliczane do majątku trwałego znalazły się w aktywach obrotowych (np. finansowy majątek); z "przychodów przyszłych okresów" znikły, rozliczane w roku poniesienia, różnice kursowe, w bilansie "ujawnione" zostało prawo użytkowania wieczystego gruntów, środki transportu finansowane leasingiem operacyjnym itd itp.

Reasumując. Porównywanie danych bilansowych w spółkach nie stosujących przed rokiem 2002 Międzynarodowych Standardów Rachunkowości jest zadaniem o wyjątkowo szybko rosnącym stopniu trudności wraz ze stopniem szczegółowości prowadzonej analizy, jeżeli analizę chcemy prowadzić dla okresów z przed i po 1 stycznia 2002 r.

Zmiany merytoryczne znaczenia poszczególnych pozycji bilansu muszą oznaczać pewne zmiany w zakresie pojęciowym poszczególnych wskaźników. Ogólny sens ich stosowania i konstrukcja pozostają jednak takie same.

I tak np. wskaźnik płynności I-go stopnia (pogotowie kasowe) łatwiej teraz wykazać tylko wówczas, gdy przedsiębiorstwo nie dokonuje lokat finansowych. W przeciwnym razie trzeba wyodrębnić te pozycje, które ze względu na czas zapadalności ujęte zostaną w aktywach trwałych w grupie inwestycji (finansowych) długoterminowych, lub w aktywach obrotowych w grupie inwestycje krótkoterminowe, raz jako "inne krótkoterminowe aktywa finansowe", drugi raz jako "środki pieniężne". Generalnie "pogotowie kasowe", czyli wskaźnik płynności I-go stopnia w liczniku będzie ujmował "aktywa obrotowe" z grupy "inwestycji krótkoterminowych", podgrupy "krótkoterminowe aktywa finansowe" pkt c) "środki pieniężne w kasie i na rachunkach" - B.III.1.c. Punkt ten obejmuje trzy zróżnicowane pozycje: "środki pieniężne w kasie i na rachunkach" (dawniej odrębne pozycje), "inne środki pieniężne", "inne aktywa pieniężne". "Inne aktywa pieniężne" to np. naliczone odsetki od lokat pozycji "rozliczenia międzyokresowe.

Licznik wskaźnika płynności II-go stopnia: (środki pieniężne + płynne papiery wartościowe + należności ściągalne) obejmują pozycję B. II i całą pozycję B. III aktywów obrotowych - czyli inwestycje krótkoterminowe - które zastąpiły dwie dotychczasowe pozycje majątku obrotowego "papiery wartościowe przeznaczone do obrotu" oraz "środki pieniężne". Korekta dotyczy pozycji "udziały lub akcje do zbycia", które pomniejszą obecnie pasywa (pozycja kapitały własne). Warto pamiętać, ze krótkoterminowe aktywa finansowe to aktywa przeznaczone do zbycia w ciągu 12 miesięcy.

Należności krótkoterminowe również objął podział na te, o okresie spłaty do 12 miesięcy i powyżej 12 miesięcy (dotychczas należności wymagalne o okresie powyżej 12 miesięcy były "ukryte w bilansie" i objęte w całości rezerwą). Rezerwy na należności przemianowano na "odpis aktualizujący należności". Po nowelizacji wszystkie należności z tytułu dostaw i usług są prezentowane w aktywach obrotowych.

Rozliczenia międzyokresowe zostały podzielone na długo i krótkoterminowe. Tym samym, jeżeli w liczniku wskaźnika była uwzględniana ta pozycja, obecnie może znajdować się w grupie A.V.2 (pozycja A.V.1 obejmuje aktywa z tytułu odroczonego podatku dochodowego) lub grupie B.IV "krótkoterminowe rozliczenia międzyokresowe".

Pozycja "zapasy" znacząco nie zmieniła swojego zakresu pojęciowego.

Wskaźnik płynności bieżącej, III-go stopnia kumuluje w sobie wszystkie zmiany sygnalizowane wcześniej. Przede wszystkim chodzi o zmiany związane z wyodrębnieniem należności o terminie wymagalności do i powyżej 12 miesięcy oraz o podobny podział rozliczeń międzyokresowych. Generalnie tworzyć go będzie pozycja "aktywa obrotowe" skorygowana lub nie w zależności od przyjętego modelu wskaźnika o "krótkoterminowe rozliczenia międzyokresowe".

We wszystkich wskaźnikach płynności mianownik wyrażenia podlega również zmianom. Od stycznia 2002 roku zmieniła się struktura i trzeba przyznać, że po zmianach jest ona bardziej czytelna: tylko dwie grupy (dawniej 5 grup) "kapitały własne" i "zobowiązania i rezerwy na zobowiązania". Grupa "zobowiązań i rezerw na zobowiązania" podzielona została na 4 podgrupy, które potencjalnie mogą być ujmowane w mianowniku naszego wskaźnika płynności. Znaleźć się więc mogą tu "rezerwy na zobowiązania" o charakterze krótkoterminowym, "zobowiązania długoterminowe" wymagalne w okresie objętym analizą płynności, "zobowiązania krótkoterminowe" oraz "rozliczenia międzyokresowe" o charakterze krótkoterminowym.

Normatywy wartości wskaźników płynności

Istnieją też rozbieżności co do zalecanego poziomu poszczególnych wartości wskaźników. Większość autorów zauważa, że wszelka arbitralność w przyjmowaniu normatywów, pomijająca charakter branży, specyfikę działalności danego podmiotu, strukturę majątku obrotowego, jest niewskazana. Dlatego też podstawowym zagadnieniem przy interpretacji wskaźników płynności jest ustalenie normatywu wskaźnika odpowiadającego specyfice działalności danego przedsiębiorstwa, a tym samym stanowiącego wyznacznik dopuszczalnego poziomu ryzyka finansowego.

oznaczenie i nazwy wskaźnika |

ogólna wartość normatywu |

||

W I |

wskaźnik I stopnia, wskaźnik natychmiastowy, płynność kasowa, płynność gotówkowa, wskaźnik absolutnej płynności, pogotowie kasowe |

10-20% (część autorów nie określa wartości normatywu) |

0,2 : 1 |

W II |

wskaźnik II stopnia, wskaźnik szybki (net quick ratio), test kwaśny (acid test) |

min. 100% (patrz schemat poniżej) |

1 : 1 |

W III |

wskaźnik III stopnia, wskaźnik bieżący (current ratio), ogólna płynność, wskaźnik mobilności, |

min. 120% - 200% |

1,2 : 1 |

Co więcej, silny wpływ na poziom wszystkich wskaźników płynności ma to, że obliczane są one na podstawie danych określonych na dany moment, co oznacza, że ich poziom może być zasadniczo inny już po upływie kilku dni. Dlatego w analizie i interpretacji wskaźników płynności skazana jest duża ostrożność. Zaleca się analizę płynności powiązać z innymi wskaźnikami, przede wszystkim ze wskaźnikami obrazującymi rotację zobowiązań, należności i zapasów.

Schemat przedstawia, ujęte w normę, zależności bilansowe dla wskaźnika płynności stopnia II. Identyczne wielkości należności i środków pieniężnych (po stronie aktywów) i kapitału obcego krótkoterminowego (pasywa) powinny dać wartość wskaźnika równą 1, czyli w ujęciu procentowym 100%.

Zbyt duża wartość wskaźników płynności może sugerować potrzebę reorganizacji finansów firmy. Duża przewaga majątku obrotowego nad zobowiązaniami bieżącymi może świadczyć o tym, że firma ma więcej środków pieniężnych niż potrzebuje i tę nadwyżkę lokuje w zbędnym majątku obrotowym, zamraża w dużych zapasach materiałów, pozwala swoim klientom płacić z opóźnieniem. Jednym słowem, ma zbyt łatwy dostęp do środków pieniężnych, których nie potrafi efektywnie wykorzystać. Ponieważ przyczyny powodujące, że wskaźniki płynności przybierają wysokie wartości, mogą być różne, może się okazać, że jednak zaistniała sytuacja usprawiedliwiająca wysoki poziom wskaźników.

Konstrukcja wskaźników płynności uzasadnia analizę źródeł finansowania aktywów. W szczególności strukturę i koszt pozyskania poszczególnych źródeł finansowania.

Obrazuje to poniższy przykład:

AKTYWA |

PASYWA |

||

majątek obrotowy |

14.000 |

zobowiązania bieżące |

2.000 |

majątek trwały |

18.000 |

zobowiązania długoterminowe |

13.000 |

|

kapitał własny |

17.000 |

|

całkowite aktywa |

32.000 |

całkowite pasywa |

32.000 |

Zobowiązania bieżące są oprocentowane 1% rocznie. Zobowiązania długoterminowe są oprocentowane na 8% rocznie. Dywidenda wypłacana akcjonariuszom wynosi 10% w skali rocznej.

Obliczony wskaźnik III stopnia (bieżący) wynosi odpowiednio:

W III stopnia = |

14.000 |

= |

7 |

|

2.000 |

|

|

Pomimo wysokiej wartości wskaźnika płynności bieżącej 7:1, w tym przypadku, istnieje konieczność zmiany struktury finansowania aktywów. Nisko oprocentowane zobowiązania bieżące nie stanowią nawet 10% wartości pasywów. Przeważają stosunkowo kosztowne długoterminowe źródła finansowania (zobowiązania długoterminowe i kapitał własny). W tym przypadku nadmierny poziom stałych i długoterminowych zobowiązań warunkuje brak możliwości skorzystania z taniego krótkoterminowego finansowania.

Wyszukiwarka

Podobne podstrony:

Zadania z Zarządzania finansami- PV, Zdrowie publiczne, Zarządzanie finansami

weksel, Zdrowie publiczne, Zarządzanie finansami

zadanie-leasing, Zdrowie publiczne, Zarządzanie finansami

GR II-egzamin ZF-2008, Zdrowie publiczne, Zarządzanie finansami

Zadanie 1, Zdrowie publiczne, Zarządzanie finansami

formularz oceny profesorow 2009, Zdrowie publiczne, Zarządzanie finansami

obligacje, Zdrowie publiczne, Zarządzanie finansami

akcje, Zdrowie publiczne, Zarządzanie finansami

Ankieta ogólne, Zdrowie publiczne, Zarządzanie w ochronie zdrowia

8 kroków zmiany, Zdrowie publiczne, Zarządzanie w ochronie zdrowia

Ankieta dotycząca infrastruktury szpital1, Zdrowie publiczne, Zarządzanie w ochronie zdrowia

Scenariusz pesymistyczny, Zdrowie publiczne, Zarządzanie w ochronie zdrowia

aNKIETY RAZEM, Zdrowie publiczne, Zarządzanie w ochronie zdrowia

D19220169 Rozporządzenie Rady Ministrów z dnia 6 marca 1922 r w przedmiocie przekazania Ministrowi

Zarzadzanie finansami w ochronie zdrowia (1), Zdrowie publiczne, Rachunkowość

zarządzanie płynnoscią finansową przedsiebiorstwa

Płynność rynku, Materiały AGH- zarządzanie finansami, finanse przedsiębiorstw, Inwestycje

Zarządzanie ryzykiem i płynnością finansową

więcej podobnych podstron