Wykład I

Istota i zakres analizy finansowej

ISTOTA ANALIZY (JAKO TAKIEJ)

Metoda poznania złożonych (wieloczynnikowych) obiektów i zjawisk poprzez:

ich podział na elementy składowe (proste)

badanie powiązań i zależności przyczynowo-skutkowych między tymi elementami

Ważne elementy:

interpretacja

cel analizy finansowej - badanie i ocena efektywności

odpowiednie odczytywanie procesów

Pojęcie analizy finansowej

Analiza finansowa jest to system badania i oceny efektywności działania określonej jednostki gospodarczej na podstawie odpowiedniego odczytywania kategorii, zjawisk i procesów pieniężnych (wyrażonych jedynie wartościowo, czyli w złotych) oraz występujących pomiędzy nimi wzajemnych zależności.

W procesie analizy finansowej są wyszukiwane i badane związki zachodzące między zjawiskami ekonomicznymi oraz wykrywane są i wyjaśniane prawidłowości w działaniu przedsiębiorstwa.

Podział analizy działalności przedsiębiorstwa

I. ANALIZA OTOCZENIA PRZEDSIĘBIORSTWA |

|||

Analiza warunków społecznych i prawnych |

Analiza rynku |

Analiza konkurencji (sektorowa)

|

|

|

|||

II. ANALIZA EKONOMICZNA |

|||

ANALIZA FINANSOWA |

ANALIZA TECHNICZNO-EKONOMICZNA |

||

Zakres analizy finansowej

Wstępna analiza bilansu

Analiza rachunku zysków i strat

Ocena przepływów pieniężnych

Analiza wskaźnikowa sytuacji finansowej przedsiębiorstwa w obszarach: płynność, rentowność, sprawność działania, zadłużenie

Czynnikowa analiza przychodów ze sprzedaży i wybranych rodzajów kosztów

płynność - zdolność do regulowania zobowiązań

sprawność działania - w jaki sposób obracamy podstawowymi aktywami

rentowność - ile zarabiamy na inwestycjach

zadłużenie - czy jesteśmy zdolni do regulowania zobowiązań

z punktu widzenia zarządzania, koszty grupowane mogą być wg różnych kryteriów, dając pełniejszy obraz sytuacji

im większy udział kosztów stałych - tym większa jest dźwignia operacyjna

Zakres analizy ekonomiczno-finansowej

Analiza produkcji

Analiza zatrudnienia, płac i wydajności

Analiza wyposażenia przedsiębiorstwa w środki trwałe

Analiza gospodarki materiałowej

Analiza postępu technicznego i nowych projektów

stan środków trwałych nie odzwierciedla lepszej sytuacji przedsiębiorstwa

Funkcje analizy ekonomicznej

Klasyfikacja analiz ekonomicznych

PRZEZNACZENIE ANALIZ:

Analiza zewnętrzna

Analiza wewnętrzna

CZAS ANALIZY:

Analiza retrospektywna

Analiza bieżąca

Analiza perspektywiczna

ZASTOSOWANE METODY BADAWCZE (ANALITYCZNE):

Analiza funkcjonalna (bada pojedyncze zjawiska)

Analiza kompleksowa (bada powiązania)

Analiza decyzyjna (badania wycinkowe związane z daną decyzją)

SZCZEGÓŁOWOŚĆ OPRACOWANIA:

Analiza ogólna (wskaźniki syntetyczne)

Analiza szczegółowa (jednego problemu)

Zakres porównań w analizie finansowej

Porównania wewnętrzne |

Porównania zewnętrzne |

||

w czasie |

w przestrzeni |

z wzorcem |

|

Przy stałej podstawie |

Między- zakładowe |

Z planem |

Z konkurentami |

Przy podstawie łańcuchowej |

Między-wydziałowe |

Z normami |

Z sektorem |

|

Między działami |

Ze standardami |

|

Powody przeprowadzania analizy finansowej

ocena aktualnej kondycji przedsiębiorstwa,

identyfikacja występujących problemów,

ocena wpływu podjętych i podejmowanych decyzji na sytuację przedsiębiorstwa.

Odbiorcy wyników analizy finansowej

Wady i zalety analizy finansowej

Zalety |

Wady |

pozwala na dogłębne i szczegółowe zdiagnozowanie sytuacji finansowej przedsiębiorstwa

wnioski z dobrze przeprowadzonej analizy mogą służyć jako wytyczne do przygotowania planów rozwoju i zmian w przedsiębiorstwie |

wymaga dużej wiedzy od analityka przeprowadzającego badanie

wyniki badania niejednoznaczne, jakościowe, możliwość wystąpienia błędów interpretacji

niezbędna umiejętność całościowej interpretacji uzyskanych wyników

rezultaty analizy zależne od momentu sporządzenia zestawień |

Etapy analizy finansowej

Część wstępna określenie podmiotu, przedmiotu, zakresu i celu badań; określenie rodzajów i źródeł informacji, wybór odpowiednich metod analizy, podstawy porównań i formy prezentacji wyników

Wstępna diagnoza sytuacji firmy wstępna analiza sprawozdań finansowych (analiza pionowa i pozioma - dynamika i struktura )

Analiza szczegółowa analiza wskaźnikowa (płynność, rentowność, sprawność działania, zadłużenie) efektywności gospodarowania firmy w czasie i w przestrzeni; badanie czynników oddziaływujących na badane zjawisko i siły ich wpływu, czyli ocena przyczyn i skutków

Sformułowanie wniosków i podjęcie stosownych decyzji

Źródła informacji dla analizy finansowej

Źródła wewnętrzne:

- sprawozdanie finansowe: bilans, rachunek zysków i strat, rachunek przepływów pieniężnych, zestawienie zmian w kapitale własnym, informacja dodatkowa (noty i objaśnienia)

- raporty roczne, okresowe np. kwartalne F01 [kwartalne sprawozdanie statystyczne (wg wzorca GUS) o przychodach, kosztach i wyniku finansowym oraz nakładach na środki trwałe]

- opinie i aporty audytorów

- materiały pozaewidencyjne

Źródła zewnętrzne:

- analizy sektorowe

- Monitor Polski B

- Krajowy Rejestr Sądowy

- wywiadownie gospodarcze

Wstępna analiza sprawozdań finansowych

Analiza pionowa (strukturalna) bilansu

Wstępne informacje o:

- sposobie zaangażowania kapitałów i wyposażenia w środki gospodarcze (struktura aktywów)

- strukturze źródeł finansowania aktywów (struktura pasywów)

Należy policzyć udział poszczególnych pozycji aktywów i pasywów w sumie bilansowej (razem aktywa lub pasywa stanowią 100%)

W analizie struktury aktywów najistotniejsze są:

udział aktywów trwałych w aktywach ogółem

- im większy jest ten wskaźnik, tym mniejsza staje się zdolność podmiotu do generowania zysków, głównie z powodu wysokich kosztów stałych utrzymania aktywów. Rośnie zatem ryzyko operacyjne firmy. Wysoki wskaźnik występuje najczęściej w przemyśle wydobywczym, budownictwie, przemyśle chemicznym, rolnictwie i hotelarstwie,

- wielkość wskaźnika zależy od specyfiki branży, stosowanych technologii, struktury asortymentowej

udział aktywów obrotowych w aktywach ogółem

- im większy udział aktywów obrotowych w aktywach ogółem, tym większa elastyczność działania firmy, łatwiejsze reagowanie na zmiany koniunktury i związany z nią poziom sprzedaży,

- im większy udział aktywów obrotowych w aktywach ogółem, tym większy potencjał płynności finansowej przedsiębiorstwa

Najważniejsze wskaźniki struktury pasywów:

wyposażenie podmiotu w kapitał własny = kapitał własny : pasywa ogółem

- kapitały własne powinny stanowić co najmniej 1/3 wartości pasywów ogółem, ale nie więcej niż 50% pasywów zbyt małe wyposażenie w kapitał własny obniża wiarygodność finansową firmy, a zbyt duże wyposażenie zmniejsza zdolność do wykorzystania efektów dźwigni finansowej

wskaźnik ogólnego zadłużenia = zobowiązania ogółem : pasywa ogółem

- od 50% do 67% wartości pasywów

Wskaźnik struktury finansowej = zobowiązania ogółem : kapitał własny

Wskaźnik „złotej reguły” finansowania = kapitał własny : zobowiązania ogółem

- zaleca się utrzymywanie tego wskaźnika na poziomie większym lub równym 1,0

Wskaźnik struktury kapitałowej = D / E = zobowiązania długoterminowe : kapitał własny

Analiza struktury zobowiązań:

Wg kryterium bilansowego (czasowego, wymagalności spłaty):

- udział zobowiązań długoterminowych

- udział zobowiązań krótkoterminowych

Wg kryterium kosztów:

- udział zobowiązań obciążonych odsetkami

- udział zobowiązań bezodsetkowych (bieżących)

Wg kryterium finansowego:

- wyposażenie w kapitał stały (kapitał własny + zobowiązania obciążone odsetkami)

- udział zobowiązań bieżących w finansowaniu firmy

Analiza pozioma (dynamiki) bilansu

Ogólna postać wskaźnika dynamiki poszczególnych pozycji aktywów i pasywów:

Wsk.dynamiki = ( W1/W0 - 1 ) x 100%

gdzie: W1 - badana wielkość z okresu bieżącego

W0 - badana wielkość z okresu poprzedniego (porównywalnego); wielkość bazowa

Analiza pozioma bilansu - struktura kapitałowo-majątkowa

wskaźnik pokrycia aktywów trwałych kapitałem własnym =

= kapitał własny : aktywa trwałe

- „złota reguła” bilansowa

najlepiej, aby wskaźnik ten był równy 1,0

wskaźnik pokrycia aktywów trwałych kapitałem stałym

= kapitał stały : aktywa trwałe

- „srebrna reguła” bilansowa

najlepiej, aby wskaźnik ten był większy od 1,0, wtedy kapitał stały finansuje również aktywa obrotowe, a więc firma ma kapitał obrotowy netto (po sfinansowaniu aktywów trwałych, kapitał stały powinien finansować co najmniej 1/3 aktywów obrotowych)

wskaźnik pokrycia aktywów obrotowych kapitałem krótkoterminowym =

= zobowiązania krótkoterminowe / aktywa obrotowe

najlepiej, aby wskaźnik ten był równy od 0,50 do 0,67

Bilans analityczny w analizie finansowej

Czas |

AKTYWA |

PASYWA |

Czas |

Powyżej roku |

AKTYWA STAŁE (aktywa trwałe + należności powyżej 12 m-cy) |

KAPITAŁ STAŁY (kapitał własny + zobowiązania obciążone odsetkami + zobowiązania bieżące powyżej 12 m-cy) |

Powyżej roku |

Poniżej roku |

AKTYWA BIEŻĄCE (aktywa obrotowe bez należności powyżej 12 m-cy) |

ZOBOWIĄZANIA BIEŻĄCE (zobowiązania krótkoterminowe bez kredytów i zobowiązań wymagalnych powyżej 12 m-cy) |

Poniżej roku |

Zaangażowany kapitał (EC) |

Zainwestowany kapitał (IC) |

AKTYWA TRWAŁE (FA) |

KAPITAŁ WŁASNY (E) |

KAPITAŁ OBROTOWY NETTO (NWC) |

ZOBOWIĄZANIA OBCIĄŻONE ODSETKAMI (D) |

GOTÓWKA (Cash)

|

|

Do czego służy bilans analityczny?

Do bardziej wiarygodnej oceny płynności finansowej

Do analizy wyposażenia firmy w kapitał obrotowy netto oraz źródeł pokrycia i kierunków wykorzystania tego kapitału

Wstępna analiza rachunku zysków i strat

Służy do oceny czynników wpływających na wynik finansowy, czyli zysk lub stratę,

W wymiarze bezwzględnym polega na porównaniu poziomu przychodów, kosztów i wyników finansowych z poziomem założonym w planie finansowym bądź z wynikami spółki z poprzednich okresów (dynamika zmiany pozycji rachunku zysków i strat)

W wymiarze względnym - wyniki finansowe odnosimy do obrotów (przychodów ogółem albo przychodów ze sprzedaży) jest to pomiar rentowności w czasie (analiza struktury rachunku zysków i strat)

Analizy te pozwalają zapoznać się z tendencjami rozwojowymi zachodzącymi w spółce. Pozwalają również ocenić procesy zarządzania oraz ich efekty w postaci generowanych przychodów i ponoszonych kosztów.

Wykład nr II

ANALIZA WSKAŹNIKOWA SPRAWOZDAŃ FINANSOWYCH - ANALIZA PŁYNNOŚCI FINANSOWEJ

Podstawowe grupy wskaźników analizy finansowej

Obszary wskaźnikowej analizy finansowej

Płynność - zdolność do pokrywania wydatków osiąganymi wpływami, szczególnie do nieograniczonej spłaty zobowiązań przy zachowaniu normalnych warunków rozliczeniowych,

Sprawność (efektywność) działania - umiejętność wykorzystania posiadanych aktywów (szczególnie obrotowych), czyli aktywność gospodarcza spółki,

Rentowność - zdolność do osiągania przez firmę zysków z wykorzystanych zasobów,

Zadłużenie - stopień zadłużenia aktywów i kapitałów własnych, co ma znaczenie w ocenie ryzyka działania spółki,

Wartości rynkowej - wskaźniki rynku kapitałowego i wartości kreowanej dla akcjonariuszy.

Wskaźniki płynności - uwagi ogólne

Wskaźniki płynności starają się dać odpowiedź na pytanie, czy przedsiębiorstwo jest w stanie regulować swoje zobowiązania w wyznaczonych terminach ich płatności.

Opieranie się na danych bilansowych może być jednak mylące - nie dostarczają one informacji o możliwości ściągnięcia należności, konieczności szybkiej spłaty zobowiązań czy szansach na spieniężenie zapasów.

Nie znamy też pozycji rynkowej firmy i tym samym nie wiemy, czy np. długie terminy płatności należności (regulowania zobowiązań) wynikają ze świadomej polityki zarządzania przez firmę kapitałem obrotowym, czy też są wymuszone przez okoliczności.

Statyczne wskaźniki bieżącej płynności finansowej

Wskaźniki płynności

Wskaźnik bieżącej płynności finansowej:

Za bezpieczny poziom tego wskaźnika uznaje się jego wielkość wynoszącą od 1,5 do 2,0.

Zbyt wysoki WBP świadczy o nadmiernie konserwatywnej polityce spółki, nieefektywnym wykorzystaniu aktywów obrotowych, zamrożeniu kapitału w środkach nie generujących spodziewanych dochodów (ponoszenie kosztów utraconych możliwości) albo rozliczaniu się z dostawcami gotówką. Zatem zbyt wysoka płynność może wpływać na obniżenie rentowności spółki.

Zbyt niska wartość WBP oznaczać może zakłócenia w obsłudze bieżącego zadłużenia.

Wskaźnik płynności bieżącej (current ratio) w oparciu o bilans księgowy

Wskaźnik = Aktywa obrotowe

- Należności od odbiorców powyżej 12 miesięcy /

Zobowiązania krótkoterminowe

- Zobowiązania wobec dostawców powyżej 12 miesięcy

+ Rezerwy krótkoterminowe +

+ Rozliczenia międzyokresowe krótkoterminowe

Statyczne wskaźniki bieżącej płynności finansowej

Wskaźnik wysokiej (podwyższonej) płynności:

Jego wielkość powinna wynosić ok. 1,0.

Oznacza to, że najbardziej płynne aktywa obrotowe (należności i inwestycje krótkoterminowe) wystarczają na pokrycie zobowiązań bieżących.

Statyczne wskaźniki bieżącej płynności finansowej

Analiza przyczyn wysokich różnic między

WBP a WPP:

Wzrost zapasów materiałów czy jest uzasadniony planowanym wzrostem produkcji? Czy jest to efekt sezonowości zakupów?

Wzrost zapasów produkcji niezakończonej czy wydłużył się cykl produkcyjny, a więc czy spadła wydajność produkcji?

Wzrost zapasów wyrobów gotowych czy nastąpił spadek popytu na produkty spółki? Czy występują trudności ze sprzedażą produktów na rynku?

Wskaźniki płynności

Porównanie wskaźników płynności finansowej

Duża różnica pomiędzy CR a QR => duże zamrożenie środków obrotowych w zapasach i nieracjonalną gospodarkę tymi środkami;

Mała różnica pomiędzy CR a QR => przejaw pozytywny (duże zainteresowanie produktem, specjalne systemy dostaw surowcowych) lub przejaw negatywny (brak środków obrotowych, który ogranicza działalność podmiotu);

Wskaźniki mierzą zdolność firmy do regulowania bieżących zobowiązań finansowych.

Im wyższe są wskaźniki płynności tym korzystniej należy ocenić płynność finansowa firmy ale duża wartość może również oznaczać zmniejszenie skali wykorzystania krótkoterminowych kapitałów obcych dla poprawy zyskowności kapitałów własnych.

Wskaźnik płynności gotówkowej:

Powinien w zasadzie wynosić 0,2.

Zasoby gotówkowe powinny być w zasadzie ograniczone do minimum, bowiem jedynie kapitał zaangażowany w procesach gospodarczych generuje przychody i zyski z bieżącej działalności operacyjnej.

Nadmierny poziom tego wskaźnika może wskazywać na brak pomysłów z zagospodarowaniem nadwyżki środków pieniężnych.

Wskaźniki płynności

Wskaźnik środków pieniężnych (cash ratio)

Brak środków pieniężnych na koncie

=> nie oznacza utraty płynności finansowej przez przedsiębiorstwo, zwłaszcza gdy ma ono zagwarantowany dopływ środków pieniężnych z regularnie inkasowanych należności.

Zupełny brak środków pieniężnych w firmie

=>straty wynikające z braku możliwości zawierania szybkich transakcji czy skorzystania z nadarzających się na rynku okazji.

Wskaźniki płynności

Wskaźnik płynności gotówkowej

określa stopień pokrycia zobowiązań krótkoterminowych gotówką wygospodarowaną w działalności operacyjnej.

Wskaźnik = Gotówka operacyjna/

Pasywa bieżące

Gotówka operacyjna

= wynik finansowy netto (zysk, strata)

+ amortyzacja

+ środki uwolnione z działalności operacyjnej

(spadek zapasów)

(spadek należności)

(wzrost zobowiązań spontanicznych )

środki zaangażowane w działalności operacyjnej

(wzrost zapasów)

(wzrost należności)

(wzrost rozliczeń międzyokresowych)

(spłata zobowiązań spontanicznych).

Wskaźnik środków pieniężnych (cash ratio)

Nadmiar gotówki

=>powstawanie kosztów utraconych możliwości, zwłaszcza gdy środki te mogłyby być zainwestowane i przynosić określone dochody.

Obliczanie wskaźnika środków pieniężnych wskazane jest zwłaszcza w warunkach zatorów płatniczych, charakterystycznych dla gospodarki polskiej.

Przedsiębiorstwo zgodnie ze wskaźnikiem płynności przyśpieszonej może wykazywać wysoki stopień płynności finansowej, ale środki służące do regulowania zobowiązań mogą być ulokowane w należnościach przeterminowanych, nieściągalnych bądź spornych.

Wskaźnik natychmiastowej płynności - treasury ratio

Wskaźnik = Środki pieniężne/

Zobowiązania krótkoterminowe o okresie zapadalności do 3 miesięcy

Wskaźnik poziomu kapitału obrotowego netto:

Kapitał obrotowy netto =

aktywa obrotowe - zobowiązania krótkoterminowe

Kapitał obrotowy netto =

(kapitał własny + zobowiązania długoterminowe) - aktywa trwałe

= kapitał stały - aktywa trwałe

Kapitał obrotowy netto powinien mieć stabilną wartość, gdy nie zmieniała się wielkość produkcji i wartość sprzedaży oraz struktura majątku i źródeł jego finansowania.

Poziom WKO osiągający przedział 15-35% można uznać za prawidłowy.

Jego wysokość zależy od struktury i „wieku” aktywów trwałych oraz od polityki zarządzania kapitałem obrotowym (agresywna - mniejszy WKO; konserwatywna - wyższy WKO).

Analiza wskaźników płynności - uwagi krytyczne

Bilans nie pokazuje stopnia płynności należności i zobowiązań,

Niektórych zobowiązań nie widać w bilansie

Możliwość zniekształcania statycznej płynności przy silnej działalności sezonowej,

Brak podstaw do charakterystyki przyszłego rozwoju - w bilansie nie ma informacji o przyszłych wpływach i wydatkach.

WNIOSEK: płynność powinna być analizowana dynamicznie, a nie statycznie. Dynamiczna analiza płynności uwzględnia szybkość obrotu składników kapitału obrotowego (zapasów, należności i zobowiązań krótkoterminowych).

Czynniki determinujące płynność:

płynność aktywów obrotowych,

struktura czasowa zobowiązań krótkoterminowych,

polityka doboru źródeł finansowania,

długość cyklu operacyjnego wynikająca ze specyfiki branży,

Utrata płynności finansowej:

pogorszenie pozycji rynkowej w porównaniu do konkurentów,

utrata elastyczności w podejmowaniu decyzji,

pogorszenie wyników finansowych,

ograniczenie rozwoju przedsiębiorstwa.

Pogorszenie pozycji rynkowej w porównaniu do konkurentów

pogorszenie pozycji firmy na rynku zarówno po stronie dostaw jak i po stronie sprzedaży wyrobów gotowych.

Dostawcy żądają przedpłat, płatności gotówkowych za dostawy, a jeżeli udzielą kredytu kupieckiego to zazwyczaj przy ostrych zabezpieczeniach długu takich jak gwarancje bankowe, poręczenia, zastawy itp.

Przedsiębiorstwo nie może szeroko kredytować swoich odbiorców, jak by to wynikało z poziomu konkurencji.

wydłuża się terminy płatności faktur, udziela rabatów, opustów cenowych.

Firmę która utraciła płynność finansową nie stać na taką politykę i poszerzenie zakresu kredytowania odbiorców czyli na wzrost należności.

Może ona wówczas utracić część klientów i obniżyć poziom sprzedaży, a więc i wynik finansowy.

utrata elastyczności w podejmowaniu decyzji

utrata zdolności do sterowania wynikiem finansowym;

kredytodawcy mogą ograniczyć lub postawić kredyty w stan natychmiastowej wymagalności, co oznacza wzrost odsetek od kredytów przeterminowanych;

gdy bank udzieli kredytu na przywrócenie płynności finansowej poziom odsetek będzie wyższy ze względu na ryzyko terminowego zwrotu długów

pogorszenie wyniku finansowego

Jeżeli banki wycofają się z kredytowania podmiotu zarząd będzie sięgał po dostępne zazwyczaj droższe źródła finansowania, takie jak: kompensaty, obrót wierzytelnościami, dyskonto wierzytelności przez banki.

Dopływ środków z tych źródeł również może być ograniczony.

Tracąc zdolność do elastycznego doboru źródeł finansowania firma pogarsza wyniki finansowe.

Wskaźniki płynności

pogorszenie wyników finansowych

spadek wyników finansowych przedsiębiorstw, głównie poprzez wzrost kosztów operacyjnych i finansowych oraz spadek sprzedaży;

przedsiębiorstwo zmuszone kupować surowce za gotówkę kupuje je małymi nieracjonalnymi partiami tracąc opusty „za ilość” czyli opusty za zakupy partii wyższych niż ekonomiczna partia dostawy dla której koszty zakupu są najniższe;

kupuje ono często przez pośredników, z którymi kwoty za dostawy kompensuje dostawami wyrobów gotowych.

pośrednicy ci narzucają warunki dostaw realizują wysokie marże podnosząc ceny surowców i materiałów.

przedsiębiorstwo nie ma wyboru dostawcy;

rosną również koszty finansowe z powodu karnych odsetek za nieterminowe płatności zobowiązań, wyższych odsetek od kredytów oraz korzystania z droższych źródeł finansowania..

ograniczenie rozwoju przedsiębiorstwa

pogorszenie wyników finansowych powoduje utratę zdolności przedsiębiorstwa do obsługi dotychczasowych długów oraz do zaciągania nowych;

kapitałodawcy (akcjonariusze) nie są w takich warunkach skłonni do objęcia nowej emisji akcji;

przedsiębiorstwo zostaje więc odcięte od dopływu źródeł finansowania;

nie może kontynuować inwestycji rozpoczętych, co wydłuża czas zwrotu poniesionych nakładów

nie może również podjąć nowych inwestycji w obszarze modernizacji technologii czy też uruchomienia produkcji nowych wyrobów;

Małe szanse na przyszłe zyski, a więc i na rozwój.

Utrata płynności finansowej jest pierwszym z symptomów upadłości przedsiębiorstwa.

Jednak nie zawsze do tej upadłości prowadzi.

Przedsiębiorstwo zagrożone upadłością może restrukturyzować długi poprzez układ sądowy, konwersję długów na akcje , konwersję długów krótkoterminowych na długoterminowe oraz podjąć realizację programu naprawczego w obszarze operacyjnej działalności.

Płynność finansowa warunkuje utrzymanie równowagi finansowej.

Nie można mówić o równowadze ani w warunkach braku płynności oni nadpłynności.

Statyczny poziom nadpłynności może być wynikiem utrzymywania nadmiernych zapasów, zbyt szerokiego kredytowania odbiorców oraz utrzymywania zbyt wysokiego poziomu środków pieniężnych.

Niedobór płynności zmierzony statycznie może natomiast być skutkiem wykorzystywania przez zarząd krótkoterminowych, elastycznych źródeł finansowania

Wskaźniki płynności

W warunkach wysokiej płynności finansowej przedsiębiorstwo posiada:

pełną dostępność wariantowych rozwiązań polityki finansowej, co ogranicza koszty finansowe ewidencjonowane, ale może prowadzić do powstawania kosztów utraconych możliwości. Koszty korzystania z różnych źródeł finansowania będą wyższe niż przychody z lokat wolnej gotówki.

możliwości szerszego kredytowania odbiorców i elastycznego stosowania instrumentów polityki kredytowej co wpłynie na zdynamizowanie sprzedaży,

zdolność do wygospodarowania dodatkowego zysku i możliwość sterowania wynikiem finansowym,

pełną zdolność do terminowej obsługi długów, zwrotu kredytów, zakupów surowców za gotówkę przy wykorzystaniu opustów za płatność gotówkową,

zmniejszenie ryzyka rynkowego i wzrost szans rozwojowych.

=> prawidłowe ustalenie poziomu płynności jest podstawą do podejmowania decyzji w obszarze sterowania zdolnością do terminowego regulowania zobowiązań bieżących.

W krótkim okresie czasu

Płynność decyduje o trwaniu firmy na rynku

W długim okresie czasu

Płynność decyduje o rozwoju i zdolności do przetrwania w sytuacjach kryzysowych.

Utrata płynności finansowej jest pierwszym z symptomów bankructwa. Prowadzi ona bowiem do ograniczenia dopływu środków do firmy bądź to w postaci kredytów w wyniku spadku zaufania banków bądź kredytów kupieckich.

W warunkach wzrostu ryzyka kredytowego dostawcy wycofują bądź znacznie ograniczają poziom kredytów kupieckich stosując przy tym ostre zabezpieczenia.

W wyniku niedoborów surowców i materiałów oraz braku możliwości kredytowania odbiorców kurczy się obszar działania firmy na rynku, spadają zyski i zmniejsza się wartość firmy.

Zapobieganie tym negatywnym konsekwencjom wymaga umiejętnego sterowania przepływem gotówki w przedsiębiorstwie, oraz doboru najtańszych sposobów przywracania równowagi gotówkowej.

Podstawą decyzji w tym obszarze jest bieżące monitorowanie poziomu płynności finansowej i właściwa interpretacja osiągniętych wyników.

Środki obrotowe - grupy

Kryterium => stopień płynności finansowej

pierwszy stopień płynności (przyspieszony) mają środki pieniężne w kasie i na rachunku bankowym oraz krótkoterminowe papiery wartościowe,

drugi stopień płynności (naturalny) jest charakterystyczny dla należności inkasowanych terminowo, należności wewnątrzzakładowych, od budżetów, a także zapasów, wyrobów gotowych i półfabrykatów,

trzeci stopień płynności (opóźniony) mają zapasy towarów i wyrobów nie mających zbytu, zapasy produkcji niezakończonej, materiały, zaliczki na poczet przyszłych dostaw oraz należności przeterminowane i sporne.

Dynamiczna analiza płynności finansowej

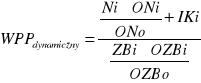

Dynamiczny (zmodyfikowany) wskaźnik bieżącej płynności finansowej:

gdzie: Zi, Ni, ZBi - odpowiednio wartość zapasów, należności i zobowiązań krótkoterminowych z bieżącego okresu,

Zo, No, ZBo - odpowiednio wartość zapasów, należności i zobowiązań krótkoterminowych z wybranego okresu bazowego,

OZi, ONi, OZBi - wskaźniki obrotu odpowiednio zapasami, należnościami i zobowiązaniami krótkoterminowymi wyliczone dla bieżącego okresu,

OZo, ONo, OZBo - wskaźnik obrotu odpowiednio zapasami, należnościami i zobowiązaniami krótkoterminowymi wyliczone dla wybranego okresu bazowego,

IKi - inwestycje krótkoterminowe w okresie bieżącym.

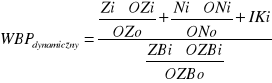

Dynamiczny (zmodyfikowany) wskaźnik podwyższonej płynności finansowej:

gdzie: oznaczenia jak w poprzednim wzorze

Wykład III

Wskaźniki sprawności działania spółki.

Podstawowe wskaźniki płynności - statyczne dane z bilansu.

W przypadku wskaźników rotacji porównujemy dane statyczne z dynamicznymi ( wartości średnie, uwzględnia zmianę stanu zapasów )

Jak wyznacza się wskaźniki

Wskaźnik obrotu zapasami =

= przychody ze sprzedaży / przeciętny stan zapasów

ile razy odnawiamy zapasy

Wskaźnik rotacji zapasów w dniach

co ile dni w danym okresie odnawiamy zapasy

Wskaźnik rotacji należności =

= przychody ze sprzedaży / przeciętny stan należności

jak często odnawiamy tzw kredyt kupiecki

Wskaźnik rotacji należności w dniach

ile dni finansujemy naszych odbiorców; średni termin płatności

Wskaźnik rotacji zobowiązań bieżących =

= przychody ze sprzedaży / przeciętny stan zob.k-term.

ile razy firma odtwarza swoje zobowiązania; ile mamy kredytu kupieckiego

Wskaźnik rotacji zobowiązań bieżących w dniach

Wskaźnik rotacji środków pieniężnych

na ile dni obrotu starczy nam pieniędzy

Wskaźnik sprawności działania

|

2000 r |

2001 r |

Cash |

Zapasy |

100 |

120 |

- 20 wypływ gotówki; wzrost zapasów |

Zapasy |

100 |

80 |

+20 |

Należności |

150 |

200 |

- 50 równoznaczne jak zapasy |

Należności |

200 |

170 |

+30 ktoś spłacił kredyt kupiecki |

Zobowiązania * |

200 |

300 |

+100 odwrotnie jak zapasy i należności |

Zobowiązania |

150 |

120 |

- 30 spłata części zobowiązań |

|

|

|

Suma - zmiana kapitału obrotowego netto ** |

* bez kredytów i pożyczek

** widoczne w cash flow

Wskaźnik rotacji aktywów trwałych

jaka jest zdolność podmiotu do wykorzystania aktywów trwałych; efektywność wykorzystania aktywów trwałych

Wskaźnik rotacji aktywów obrotowych

ile razy następuje rotacja aktywów obrotowych

wskaźnik w stosunku do konkurencji

Wskaźnik operacyjności

jak bardzo mogę kontrolować koszty

Komentarz do dynamicznej analizy płynności finansowej

Im szybsza rotacja należności i (lub) zapasów, tym większa płynność finansowa (korzystniejsza płynność),

Im wolniejsza rotacja należności i (lub) zapasów, tym gorsza płynność finansowa,

Im wolniejsze regulowanie zobowiązań krótkoterminowych, tym korzystniejsza płynność finansowa,

Im szybsze regulowanie zobowiązań, tym gorsza płynność finansowa.

Dynamiczna analiza płynności oparta jest na stałej podstawie (okres bazowy), a więc dla kilku odcinków czasu analizy powstanie ciąg mierników płynności. W ten sposób można prześledzić, jak przebiega w czasie zjawisko płynności w stosunku do pierwszego momentu jego pomiaru.

Analiza dynamiczna pozwala stwierdzić, jak szybkość rotacji i jej wahania (a nie tylko bezwzględne zmiany w składnikach aktywów obrotowych i zobowiązań krótkoterminowych) wpływa na zmiany w płynności finansowej.

Skorygowana (rynkowa) analiza płynności finansowej

Skorygowany wskaźnik płynności bieżącej:

W celu policzenia SWBP należy najpierw przeprowadzić dwie korekty pozycji uwzględnianych w liczeniu wskaźnika płynności finansowej. Są to:

korekty księgowe bilansowych pozycji aktywów obrotowych,

korekty wskaźnikowe już księgowo „zmodyfikowanych” wielkości ekonomicznych wykorzystywanych w liczeniu płynności finansowej.

Procedura analizy wymaga następujących działań:

wyodrębnienia ze sprawozdań finansowych wartości tych aktywów obrotowych, które mogą w przyszłości wygenerować wpływy gotówki i wpływy te są możliwe,

Przeprowadzenia korekty wartości wyselekcjonowanych aktywów obrotowych odpowiednimi wskaźnikami rotacji,

Przeprowadzenie korekty wartości zobowiązań bieżących wskaźnikiem ich obrotowości.

Skorygowana (rynkowa) analiza płynności finansowej

PODSTAWOWE KSIĘGOWE KOREKTY (UREALNIENIA) AKTYWÓW OBROTOWYCH:

Zapasy - bez zaliczek, produkcji w toku, materiałów zbędnych, produktów gotowych „niechodliwych”,

Należności - odrzucenie tych, których okres do zainkasowania przekroczył termin ½ roku,

Inwestycje krótkoterminowe - wg wartości rynkowej.

Skorygowana (rynkowa) analiza płynności finansowej

KOREKTY AKTYWÓW OBROTOWYCH I ZOBOWIĄZAŃ BIEŻĄCYCH WSKAŹNIKAMI OBROTOWOŚCI:

„Nowa” wartość zapasów = wyodrębnione zapasy * [1 - (1/OZ + 1/ON)]

„Nowe” należności = wyodrębnione należności * (1 - 1/ON)

„Nowe” zobowiązania bieżące = wyodrębnione zobowiązania * (1 - 1/OZB)

Wykład IV

METODY ANALIZY EKONOMICZNO-FINANSOWEJ

Ogólne metody analityczne

Metoda indukcyjna (scalania) badanie od zjawisk szczegółowych do ogólnych, od czynników do wyników, od przyczyn do skutków.

Metoda dedukcyjna (rozdrabniania) badanie od ogółu do szczegółu, czyli od skutków do przyczyn.

Metoda redukcji (weryfikacji) wstępna synteza badanego zjawiska -> analiza zjawiska -> synteza uogólniająca

Metody analizy przyczynowo - skutkowej

METODY OGÓLNE

Odchylenia bezwzględne (absolutne):

ΔW = W1 - W0

W - wskaźnik, badane zjawisko

Odchylenia względne:

ΔW' = W1 - (W0 * Dynamika)

Wskaźniki dynamiki

Indeks dynamiki

(W1 : Wo) * 100%

Porównanie z Wo = 100,00

Np. Indeks dynamiki = 123,5 lub 1,235 oznacza wzrost wielkości W o 23,5%

Indeks dynamiki = 96,5 lub 0,965 oznacza spadek wielkości W o 3,5%

Procentowe tempo zmiany

[(W1 - Wo) : Wo] * 100%

lub

(W1 : Wo) - 1

Metody analizy przyczynowo - skutkowej

METODY SZCZEGÓŁOWE

Metoda podstawień łańcuchowych

Metoda różnicowania

Metoda różnic cząstkowych

Metoda wskaźnikowa

Metoda funkcyjna

Metoda podstawień krzyżowych

Metoda reszty

Metoda logarytmiczna

Schemat ogólny zastosowania metod analizy przyczynowo-skutkowej

1. Obliczenie odchylenia bezwzględnego badanej wielkości ekonomicznej lub wskaźnika finansowego wg zasady:

ΔW = W1 - W0

2. Ustalenie czynników, które kształtują wskaźnik finansowy lub badaną wielkość ekonomiczną (np. że: W = a * b, lub że: W = a : b)

3. Obliczenie stopnia, w jakim zmieniał się każdy z czynników kształtujących miernik (odchylenie bezwzględne czynnika i dynamika zmiany jego wielkości)

4. Wybór metody analitycznej

5. Obliczenie, jak zmiana danego czynnika wpłynęła na odchylenie poziomu badanego zjawiska lub wskaźnika (analizy cząstkowe)

6. Interpretacja wyników analiz cząstkowych

Metoda podstawień łańcuchowych

Tylko dla zależności iloczynowych,

czyli gdy W = a * b * c

ΔW = W1 - W0

Wa = a1 * b0 * c0

ΔWa = Wa - W0

Wb = a1 * b1 * c0

ΔWb = Wb - Wa

Wc = a1 * b1 * c1

ΔWc = Wc - Wb

Sprawdzenie:

ΔW = ΔWa + ΔWb + ΔWc

Metoda różnicowania

Gdy W = a * b * c

ΔW = W1 - W0

ΔWa = (a1 - a0) * b0 * c0

ΔWb = a1 * (b1 - b0) * c0

ΔWc = a1 * b1 * (c1 - c0)

Gdy W = a : b

ΔWa = (a1 : b0) - (a0 : b0)

ΔWb = (a1 : b1) - (a1 : b0)

Metoda różnic cząstkowych

Gdy W = a * b * c

ΔW = W1 - W0

ΔWa = (a1 - a0) * b0 * c0

ΔWb = a0 * (b1 - b0) * c0

ΔWc = a0 * b0 * (c1 - c0)

ΔWab = (a1 - a0) * (b1 - b0) * c0

ΔWac = (a1 - a0) * b0 * (c1 - c0)

ΔWbc = a0 * (b1 - b0) * (c1 - c0)

ΔWabc = (a1 - a0) * (b1 - b0) * (c1 - c0)

Sprawdzenie:

ΔW = ΔWa + ΔWb + ΔWc + ΔWab + ΔWac + ΔWbc + ΔWabc

Metoda wskaźnikowa

Gdy W = a * b * c

ΔW = W1 - W0

ΔWa = [(a1 - a0) : a0] * W0

ΔWb = [(b1 - b0) : b0] * W0

ΔWc = [(c1 - c0) : c0] * W0

ΔWab = [(a1 - a0) : a0] * [(b1 - b0) : b0] * W0

ΔWac = [(a1 - a0) : a0] * [(c1 - c0) : c0] * W0

ΔWbc = [(b1 - b0) : b0] * [(c1 - c0) : c0] * W0

ΔWabc = [(a1 - a0) : a0] * [(b1 - b0) : b0] * [(c1 - c0) : c0] * W0

Sprawdzenie:

ΔW = ΔWa + ΔWb + ΔWc + ΔWab + ΔWac + ΔWbc + ΔWabc

Metoda funkcyjna

Tylko, gdy W = a * b * c

Dyn.A = (a1 : a0) - 1

Dyn.B = (b1 : b0) - 1

Dyn.C = (c1 : c0) - 1

ΔWa = W0 * A * [1 + ½ (B + C) + 1/3 (B*C)]

ΔWb = W0 * B * [1 + ½ (A + C) + 1/3 (A*C)]

ΔWc = W0 * C * [1 + ½ (A + B) + 1/3 (A*B)]

Metoda podstawień krzyżowych

Gdy W = a * b * c

Etap I:

ΔW'a = (a1 - a0) * ½ (b1 * c1 + b0 * c0)

ΔW'b = (b1 - b0) * ½ (a1 * c1 + a0 * c0)

ΔW'c = (c1 - c0) * ½ (a1 * b1 + a0 * b0)

Etap II:

ΔW"a = (a1 - a0) * ½ (b1 + b0) * ½ (c1 + c0)

ΔW"b = (b1 - b0) * ½ (a1 + a0) * ½ (c1 + c0)

ΔW"c = (c1 - c0) * ½ (a1 + a0) * ½ (b1 + b0)

Etap III:

ΔWa = ΔW'a + 2/3 * (ΔW"a - ΔW'a)

ΔWb = ΔW'b + 2/3 * (ΔW"b - ΔW'b)

ΔWc = ΔW'c + 2/3 * (ΔW"c - ΔW'c)

Metoda reszty

Gdy W = a * b * c

ΔW = W1 - W0

Udział a = dynamika zm. a : dynamika zm. W

ΔWa = ΔW * udział a

Udział b = dynamika zm. b : dynamika zm. W

ΔWb = ΔW * udział b

Udział c = 1 - (udział a + udział b)

ΔWc = ΔW * udział c

Metoda logarytmiczna

Gdy W = a * b * c

dyn. W = dyn. a * dyn. b * dyn. c

log dyn. W = log dyn. a + log dyn. b + log dyn. c

Podzielenie stron przez log dyn. W

w celu obliczenia Qa, Qb, Qc

ΔWa = ΔW * Qa

ΔWb = ΔW * Qb

ΔWc = ΔW * Qc

20

STRUKTURY

KAPITAŁOWO-

MAJĄTKOWEJ

DYNAMIKI

ZMIAN

POZIOMA

PIONOWA

(STRUKTURALNA)

ANALIZA WSTĘPNA

Kadra zarządzająca

Zarządzanie przedsiębiorstwem, informacja ekonomiczna

Organy rewizyjne

Przeprowadzanie rewizji sprawozdań

Inwestorzy

Ocena ryzyka i możliwości uzyskania pożądanej stopy zwrotu z planowanych lub podjętych decyzji

Wierzyciele

Analiza możliwości zwrotu kapitału wraz z odsetkami w umownych terminach

Ubezpieczyciele

Ocena efektywności i ryzyka działalności ubezpieczeniowej

Klienci, konkurencja, dostawcy

Analizy na potrzeby kontaktów gospodarczych

Państwo

Badanie prawidłowości zeznań podatkowych

Pracownicy

Ocena możliwości wzrostu płac oraz utrzymania miejsc pracy w przyszłości

Prasa, analitycy, społeczeństwo

Informacja o trendach występujących w działalności gospodarczej przedsiębiorstw, zmianach w zatrudnieniu i płacach

DECYZYJNA

WERYFIKACYJNA

(KONTROLNA)

FUNKCJE

ANALIZY

![]()

![]()

![]()

![]()

![]()

zadłużenia

płynności

Wskaźniki

finansowe

1

rentowności

sprawności

działania

Wyszukiwarka

Podobne podstrony:

Bach Preludium i fuga d moll BWV 539

539

KSH, ART 539 KSH, II CSK 336/10 - wyrok z dnia 26 stycznia 2011 r

539 SKiTI LAB 04

539 - Kod ramki - szablon, RAMKI KOLOROWE DO WPISÓW

511-539, materiały ŚUM, IV rok, Patomorfologia, egzamin, opracowanie 700 pytan na ustny

539

539

II CSK 539 07 1

539

539

538 539

539

539

Bach Preludium i fuga d moll BWV 539

539

więcej podobnych podstron