A. Funkcje i struktura współczesnej rachunkowości

Funkcje:

informacyjna - dostarcza informacji niezbędnych do podejmowania decyzji gospodarczych, by osiągnąć zamierzone cele. Odbiorcą informacji jest m.in. zarząd oraz organy menadżerskie innych szczebli zarządzania. Informacje przekazywane SA do urzędów skarbowych, dzięki czemu dane zbiorcze pozwolą na zobrazowanie wyników całej gospodarki. Prezentowane są w sporządzanych okresowo sprawozdaniach finansowych.

kontrolna - polega na ochronie mienia. Obejmuje kontrolę:

- aktywną - oddziałuje na przebieg procesów gospodarczych, by osiągnąć jak najlepsze wyniki finansowe, przy eliminacji niegospodarności,

- bierną - ochrona majątku przed kradzieżą i zniszczeniem, polegającą na ochronie dowodów księgowych, dokumentacji.

c) analityczna - interpretuje dane liczbowe za pomocą dodatkowych narzędzi obrachunkowych i analitycznych. Pozwala to na ocenę działalności jednostki.

d) stymulacyjna - pobudzanie podmiotów gospodarczych do aktywnego działania, motywowanie za pomocą modelowania systemu

2. Struktura rachunkowości.

Przekroje:

Funkcjonalny:

rachunkowość finansowa (rozliczenia z otoczeniem)

rachunkowość zarządcza (podejmowanie decyzji)

Połączenie retrospektywnej i prospektywnej aspekty współczesnej rachunkowości.

Przedmiotowy:

Rachunek zasobów - majątek, kapitały (bilans)

Rachunek strumieni - przychody, zyski, koszty, straty (rachunek zysków i strat)

Rachunek czynników - czynniki pozytywne i negatywne (np. Cash Flow)

Cel struktury przedmiotowej: pomiar wyniku finansowego

Formalny:

Ujęcie w oparciu o zakładowy plan kont

Zespoły 0-3 - stanowi przedmiot rachunku zasobów (majątek trwały, środki pieniężne, rozrachunki, materiały, towary)

Zespół 4-5 i częściowo 7 - stanowi przedmiot rachunku strumieni (koszty rodzajowe, koszty w układzie kalkulacyjnym)

Zespół 6 - produkty i rozliczenia międzyokresowe kosztów

Zespół 7 - przychody i wyniki nadzwyczajne

Zespół 8 - kapitały własne

1. Księgi rachunkowe - elementy, sposoby prowadzenia, cechy jakościowe

Księgi rachunkowe obejmują zbiory zapisów księgowych, obrotów (sum zapisów) i sald, które tworzą:

1) dziennik - służy do ujmowania zdarzeń w kolejności chronologicznej, zapisy kolejno numerowane, a sumy obrotów liczone w sposób ciągły, umożliwia zgodność z zapisami w księdze głównej

2) księgę główną - służy do ewidencji zapisów w porządku systematycznym, wg zakładowego planu kont, zawiera konta syntetyczne

3) księgi pomocnicze - j/w, zawiera także konta analityczne

4) zestawienia: obrotów i sald kont księgi głównej oraz sald kont ksiąg pomocniczych;

5) wykaz składników aktywów i pasywów (inwentarz).

Sposoby prowadzenia:

1. Forma tabelaryczna (połączenie dziennika i księgi głównej w jednej tabeli)

2. Forma przebitkowa ( z użyciem kalki)

3. Forma rejestrowa

4. Forma komputerowa

Cechy jakościowe:

1. Prowadzone w języku polskim i walucie polskiej

2. Prowadzone bezbłędnie

3. Prowadzone sprawdzalnie

4. Prowadzone rzetelnie

5. Prowadzone na bieżąco

6. Otwierane w szczególności na dzień rozpoczęcia działalności, na dzień rozpoczynający nowy rok obrotowy

7. Zamykane w szczególności na koniec roku obrotowego, a także w przypadku zamknięcia jednostki

2. Koszty i ich systematyka

Koszt - wyrażone wartościowo, niezbędne do uzyskania określonego efektu użytecznego, zużycie zasobów jednostki gospodarczej w celu osiągnięcia przychodów w danym okresie.

Kryterium klasyfikacji |

Koszty |

Rodzaj zużytych zasobów (kryterium rodzajowe) |

Amortyzacji, zużycia materiałów i energii, osobowe, usług obcych |

Charakter związku z przedmiotem działalności gospodarczej |

Podstawowej działalności, ogólnej działalności |

Zależność kosztów od rozmiarów działalności gospodarczej |

Zmienne, stałe |

Rachunkowy sposób odnoszenia kosztów na miejsca ich powstawania lub nośniki (produkty) |

Bezpośrednie, pośrednie |

Zastosowanie kryterium rodzajowego pozwala na rozróżnienie kosztów prostych, wiążących się z bezpośrednim zużyciem zasobów, a także wydatków i świadczeń, które nie stanowią zużycia zasobów, lecz są zaliczone do kosztów na podstawie obowiązujących przepisów.

Koszty podstawowe decydują o istocie prowadzonej działalności, a koszty ogólne stwarzają warunki do jej prowadzenia.

Koszty zmienne w różnym stopniu reagują na zmiany wielkości produkcji (proporcjonalnie, degresywnie, progresywnie). Koszty stałe są ponoszone przez jednostkę niezależnie od zmian wielkości produkcji.

Koszty bezpośrednie są to koszty, które można dokładnie przypisać określonym miejscom ich powstawania lub przedmiotom kalkulacji (wyrobom, grupom asortymentowym, zleceniom produkcyjnym) na podstawie bezpośredniego pomiaru lub dokumentów źródłowych. Koszty pośrednie to koszty, które nie można w sposób bezpośredni odnieść do przedmiotów kalkulacji (koszty zarządu, koszty sprzedaży). Zachodzi więc konieczność przybliżonego ich rozliczenia za pomocą tzw. kluczy podziałowych (wielkości pomocniczych).

3. Zakres, zasady i terminy sporządzania sprawozdania finansowego jednostki

Cechy jakościowe sprawozdań finansowych można w zasadzie ująć w dwie oddzielne grupy jako:

ogólne cechy jakościowe sprawozdań finansowych,

cechy wynikające ze stosowania nadrzędnych zasad rachunkowości.

Do ogólnych cech jakościowych sprawozdań finansowych zaliczyć można

przydatność,

wiarygodność,

neutralność,

kompletność,

porównywalność,

zrozumiałość.

Przydatność sprawozdawczości finansowej jest uzależniona od charakteru danych oraz ich istotności. Informację można uznać za istotną, jeżeli wywiera wpływ na decyzje podjęte przez użytkowników sprawozdań, dotyczące przyszłych zdarzeń lub powoduje korektę uprzednio dokonanych działań. Tym samym o istotności informacji decyduje jej znaczenie i charakter. Istotność informacji pozwala na korzystanie z kilku sprawozdań finansowych jednocześnie, przy jednoczesnym zachowaniu odrębności pozycji znaczących.

Za wiarygodne sprawozdanie finansowe można uznać takie, które jest wolne od błędów materialnych. Wiarygodne sprawozdanie finansowe powinno zatem zawierać informacje prawdziwie odzwierciedlające operacje gospodarcze, zgodnie z ich treścią ekonomiczną. O tym, czy sprawozdanie finansowe jest wiarygodne, w zasadniczej mierze decydują zastosowane przy jego sporządzeniu nadrzędne zasady rachunkowości.

Neutralność (obiektywność) wymaga, by sprawozdanie finansowe było wolne od stronniczości, to znaczy — nie wywierało wpływu na użytkowników poprzez celową selekcję lub formę prezentacji.

Kompletne sprawozdanie obejmuje całość składników majątkowych, kapitałów oraz wszystkie operacje wynikowe. Kompletność wymaga ujęcia wszystkich rozpoznanych i przewidywanych zjawisk gospodarczych, które wchodzą w zakres tematyczny sprawozdania. Brak istotnych szczegółów dotyczących zdarzeń gospodarczych oznacza niekompletność informacji i tym samym jej niewiarygodność. Cecha ta ściśle wiąże się z istotnością, która jest jedną z nadrzędnych zasad rachunkowości. Zatem sprawozdanie finansowe, zwłaszcza sprawozdanie pro forma, z jednej strony powinno zawierać tylko istotne informacje, a z drugiej — powinno spełnić wymóg kompletności.

Porównywalność sprawozdań finansowych w znacznym stopniu decyduje o ich użyteczności. Możliwość porównania danych stanowi dodatkowe źródło informacji wykorzystywane przez decydentów. Dane sprawozdawcze mogą być porównywane zarówno w czasie, jak i w przestrzeni. Porównania w czasie pozwalają określić trendy zjawisk ekonomicznych (kierunek i tendencję rozwoju).

Porównywalność w czasie danych sprawozdawczych uwarunkowana jest zachowaniem zasady ciągłości przyjętych zasad rachunkowości. Zmiana polityki rachunkowości prowadzi do braku porównywalności od strony metodologicznej. Wprowadzenie merytorycznie uzasadnionych zmian w sposobie prowadzenia ksiąg rachunkowych wymaga reklasyfikacji danych w ujęciu retrospektywnym, to znaczy przetransponowania danych ubiegłych lat, według obowiązujących zasad na moment sprawozdawczy.

Porównania w przestrzeni pozwalają określić położenie gospodarcze jednostki na tle innych podmiotów o zbliżonym profilu działalności. Przestrzenna porównywalność danych wymaga harmonizacji zasad rachunkowości, przestrzegania ogólnie przyjętych norm sporządzania sprawozdań finansowych, przy jednoczesnym ograniczeniu alternatywnych rozwiązań, które w znacznym stopniu mogą zakłócać komparatywność danych.

Zrozumiałość to ostatni czynnik wpływający na użyteczność sprawozdania finansowego. Zawarte w sprawozdaniach finansowych dane mogą być w pełni użyteczne wówczas, gdy w oparciu o ich interpretację odbiorca będzie mógł ocenić działalność gospodarczą podmiotu. Zrozumiałość oznacza, iż informacja zawarta w sprawozdaniach finansowych powinna być podana w sposób czytelny i zrozumiały dla użytkowników posiadających pewien rozsądny zasób wiedzy ekonomicznej oraz chcących analizować sprawozdania z należytą starannością.

Drugim typem wymogów jakościowych związanych ze sprawozdaniami finansowymi są zasady wynikające ze stosowania przepisów rachunkowości określonych przez prawo rachunkowości. Zasady te tworzą podstawowe reguły, których zastosowanie warunkuje prawidłowość i rzetelność rachunkowości.

W odniesieniu do obligatoryjnych sprawozdań finansowych ex post polskie prawo o rachunkowości stawia podmiotom gospodarczym wymogi co do warunków prawidłowego prowadzenia rachunkowości w postaci nadrzędnych zasad rachunkowości takich jak:

zasada wyższości treści ekonomicznej nad formą (art. 4 ust. 2 ustawy),

zasada ciągłości (art. 5 ust. 1 ustawy),

zasada kontynuacji (art. 5 ust. 2 ustawy),

zasada memoriału (art. 6 ust. 1 ustawy),

zasada periodyzacji oraz współmierności przychodów i kosztów (art. 6 ust. 2 ustawy),

zasada ostrożności/ostrożnej wyceny (art. 7 ust. 1 ustawy),

zasada istotności (art. 8 ust. 1 ustawy).

4. Cel, treść i metody sporządzania rachunku przepływów pieniężnych

Jeżeli potrzebujemy znaleźć informację na temat zmiany stanu środków pieniężnych posiadanych przez daną jednostkę, musimy sięgnąć do jej bilansu. Jednakże będąc bardziej dociekliwymi, możemy zadać kolejne pytanie, a mianowicie jak dowiedzieć się o tym skąd

te środki pieniężne pochodziły i na co zostały wydane. To właśnie w rachunku przepływów pieniężnych znajdziemy odpowiedź na tego typu pytania. W nim bowiem podmiot gospodarczy w danym okresie sprawozdawczym prezentuje wszystkie wpływy oraz wydatki środków pieniężnych, według rodzajów działalności (operacyjna, inwestycyjna, finansowa) za wyjątkiem wszelkich operacji dotyczących ich sprzedaży i zakupu

Podstawowa przyczyna dla której sporządza się rachunek przepływów pieniężnych to zarzuty jakie stawiane są rachunkowi zysków i strat oraz bilansowi. Przede wszystkim bilans pokazuje transakcje zarówno związane z przepływem środków pieniężnych jak również zawiera informacje o niezrealizowanych zobowiązaniach i należnościach, co do których jest trudno określić ich moment wymagalności. Natomiast w rachunku zysków i strat ukazane są procesy dotyczące zmiany tylko majątku własnego, a więc brakuje informacji na temat innych procesów zachodzących w przedsiębiorstwie, np. powiązanych z działalnością inwestycyjną. Kolejne zarzuty wobec tego sprawozdania dotyczą ustalania wyniku finansowego zasadą memoriałową, co oznacza, że przychody i koszty należy ujmować w tych okresach, z którymi są one związane, bez względu na wydatki czy też wpływy środków pieniężnych. Zatem wynik finansowy pokazuje nam efektywność gospodarowania, która wyraża się we wzroście majątku własnego. Jednak problem polega na tym, że przyrost majątku może być wynikiem wzrostu należności czy też zapasów. Może się więc okazać,

że przedsiębiorstwo jest rentowne, ale bankrutuje, ponieważ traci płynność finansową i staje się niewypłacalne.

Dlatego też warto zauważyć, że coraz częściej przestaje się traktować wynik finansowy jako jedyny wyznacznik determinujący kondycję i przetrwanie przedsiębiorstwa na rynku. W historii znane są przypadki kiedy to podmioty gospodarcze o wysokich zyskach traciły płynność finansową i w konsekwencji ogłaszały upadłość. Dlatego dla inwestorów ważne jest nie tylko analizowanie rentowności, ale również struktury przepływów pieniężnych.

Zatem istota rachunku przepływów pieniężnych jest związana z odejściem od zasady memoriału - nadrzędnej zasady rachunkowości - na rzecz zasady kasowej, według której elementy wyniku ujmuje się w momencie wydatku lub wpływu środków pieniężnych. Można więc stwierdzić, że przepływy pieniężne to wynik finansowy ustalony według tej zasady.

Rachunek przepływów pieniężnych może być sporządzany dwoma metodami: pośrednią lub bezpośrednią. Warto jednak zauważyć, że samo określenie „metoda” dotyczy jedynie sposobu zaprezentowania informacji finansowej o przepływach w działalności operacyjnej, a nie jest związane z techniką obliczeń, która ma prowadzić do określonego sposobu prezentacji.

Wyboru określonej metody dokonuje kierownik jednostki. Jednak w rzeczywistości oznacza to, że można wybierać metodę prezentacji przepływów pieniężnych tylko

z działalności operacyjnej. W metodzie pośredniej za punkt wyjścia przyjmujemy wynik memoriałowy a później dokonujemy jego korekt. Natomiast w metodzie bezpośredniej wykazujemy poszczególne tytuły wydatków i wpływów, które są ustalone po analizie zapisów kont środków pieniężnych. Należy podkreślić, że przepływy pieniężne zarówno

z działalności inwestycyjnej jak i finansowej ustala się stosując metodę bezpośrednią. Ogólna koncepcja rachunku przepływów pieniężnych jest ukazana na schemacie 6.

Schemat 6. Struktura rachunku przepływów pieniężnych

A. |

|

Przepływy środków pieniężnych z działalności operacyjnej |

|

|

|

Metoda bezpośrednia |

Metoda pośrednia |

|

I. II. |

Wpływy Wydatki |

Wynik finansowy netto Korekty |

|

III. |

Przepływy pieniężne netto z działalności operacyjnej (I ± II) |

|

B. |

|

Przepływy środków pieniężnych z działalności inwestycyjnej |

|

|

I. II. |

Wpływy Wydatki |

|

|

III. |

Przepływy pieniężne netto z działalności inwestycyjnej (I-II) |

|

C. |

|

Przepływy środków pieniężnych z działalności finansowej |

|

|

I. II. |

Wpływy Wydatki |

|

|

III. |

Przepływy pieniężne netto z działalności finansowej (I-II) |

|

D. |

|

Przepływy pieniężne netto razem (A.III ± B.III ± C. III) |

|

E. |

|

Bilansowa zmiana stanu środków pieniężnych (F ± D), w tym zmiana stanu środków pieniężnych z tytułu różnic kursowych |

|

F. |

|

Środki pieniężne na początek okresu |

|

G. |

|

Środki pieniężne na koniec okresu, w tym o ograniczonej możliwości dysponowania |

|

Metoda bezpośrednia jest zatem związana z wykazywaniem podstawowych tytułów wydatków i wpływów w działalności operacyjnej, które są ujęte jako odrębne pozycje,

a później zagregowane do przepływów pieniężnych netto z tej działalności.

Natomiast w metodzie pośredniej przyjmujemy zysk lub stratę netto bieżącego okresu jako punkt wyjścia przy obliczaniu przepływów pieniężnych netto związanych z działalnością operacyjną. Następnie wartość tego wyniku należy skorygować o pozycje, które nie powodują żadnych zmian w środkach pieniężnych oraz ich ekwiwalentach (in minus lub in plus) a także

o wyniki związane z działalnością pozaoperacyjną i o elementy pieniężne, które zaklasyfikowuje się do rodzaju działalności innej niż operacyjna, lub które nie zostały przedstawione w wyniku finansowym, a zaliczają się do operacyjnych przepływów pieniężnych danego okresu.

Warto zaznaczyć, że bez względu na to jaką metodę stosujemy wartość finalna przepływów pieniężnych netto z działalności operacyjnej musi pozostać taka sama, jednak inne są informacje pokazane przy użyciu każdej z tych dwóch metod.

5. Pojęcie, klasyfikacja i wycena inwestycji niefinansowych

Inwestycje niefinansowe obejmują:

- nieruchomości inwestycyjne

- wartości niematerialne i prawne utrzymywane w formie inwestycji

- inne

MSR 40: Nieruchomość inwestycyjna - nieruchomość, którą właściciel lub leasingobiorca w leasingu finansowym traktuje jako źródło przychodów z czynszów lub utrzymuje w posiadaniu ze względu na przyrost jej wartości, względnie obie te korzyści, przy czym nieruchomość taka nie jest:

a) wykorzystywana przy produkcji, dostawach towarów, świadczenia usług lub czynnościach administracyjnych, ani też

b) przeznaczona na sprzedaż w ramach zwykłej działalności jednostki.

Nieruchomości - grunty, prawo wieczystego użytkowania gruntu, budowle i budynki, a także będące odrębną własnością lokale, spółdzielcze własnościowe prawo do lokalu użytkowego.

Nie zalicza się do inwestycji nieruchomości, które:

- spełniają warunki przypisane środkom trwałym

- stanowią towary lub produkty będące przedmiotem dalszej sprzedaży

- są w trakcie budowy lub ulepszenia i zaliczane są do ŚT w budowie

- częściowo użytkowane są przez jednostkę, częściowo zaś - przy niepełnym wykorzystaniu jako ŚT - wynajmowane są innym jednostkom

WNiP mogą być uznawane za inwestycje tylko wówczas, gdy nabyto je w celu uzyskania korzyści ekonomicznych wynikających z przyrostu ich wartości.

Nie są inwestycjami prawa nabyte w celu:

- wykorzystania ich do prowadzenia bieżącej działalności operacyjnej

- odsprzedaży w ramach prowadzonej działalności

Wycena bieżąca inwestycji niefinansowych

Pozycja |

Wycena w księgach rachunkowych |

Inwestycje długoterminowe - w nieruchomości i wartości niematerialne i prawne |

Cena nabycia (zasady zgodne z określonymi dla środków trwałych) |

Inne inwestycje długoterminowe i krótkoterminowe |

Cena nabycia lub cena zakupu, jeśli koszty zakupu (przeprowadzenia i rozliczenia transakcji ) nie są istotne |

Wycena bilansowa inwestycji niefinansowych

Pozycja |

Wycena bilansowa |

Skutki wyceny |

Inwestycje długoterminowe w nieruchomości i wartości niematerialne i prawne |

Cena nabycia (po uwzględnieniu kosztów ulepszenia) pomniejszona o odpisy amortyzacyjne i z tytułu trwałej utraty wartości, |

pozostałe koszty operacyjne |

|

wartość godziwa |

pozostałe przychody operacyjne w przypadku przywrócenia utraconej wartości (najwyżej do wartości początkowej) |

|

|

Kapitał rezerwowy z aktualizacji wyceny w przypadku wzrostu wartości powyżej wartość początkową, |

|

|

Pozostałe koszty operacyjne w przypadku spadku wartości poniżej wartość początkową |

|

|

Kolejne aktualizacje (w przeciwną stronę) są księgowane na zasadzie lustrzanego odbicia |

Inne inwestycje długoterminowe |

Cena nabycia pomniejszona o odpisy z tytułu trwałej utraty wartości, |

Koszty finansowe |

|

|

Przychody finansowe w przypadku przywrócenia wartości (najwyżej do wartości początkowej) |

|

Wartości godziwa, |

Kapitał rezerwowy z aktualizacji wyceny w przypadku wzrostu wartości powyżej wartość początkową, |

|

Wartość w cenie nabycia można przeszacować do wartości rynkowej |

Koszty finansowe w przypadku spadku wartości poniżej wartość początkową |

|

|

Kolejne aktualizacje (w przeciwną stronę) są księgowane na zasadzie lustrzanego odbicia |

Inwestycje krótkoterminowe (rzeczy ruchome) |

Cena rynkowa, |

Koszty , przychody finansowe |

|

Wartość godziwa, jeśli nie istnieje aktywny rynek |

|

|

Cena rynkowa lub cena nabycia w zależności od tego, która z nich jest niższa, |

Koszty finansowe |

|

|

Przychody finansowe w przypadku przywrócenia wartości (najwyżej do wartości początkowej) |

6. Rozliczenia międzyokresowe

W zależności od sposobu, w jaki będziemy rozliczać koszty w czasie wyróżniamy:

czynne rozliczenia miedz okresowe kosztów, [ang. prepaid expenses, defferred, expenses], które stanowią tzw. "koszt przyszłych okresów" ,

bierne rozliczenia miedzyokresowe kosztów [accrued expense],tzw. "koszty na wydatki i koszty przyszłych okresów".

Czynne rozliczenia miedzyokresowe

są to koszty ponoszone przez dana jednostkę w okresie obecnym, ale dotyczą przyszłych okresów sprawozdawczych jest to np. prenumerata, za która płacimy z góry. Koszty przyszłych okresów mogą być rozliczane na poszczególne miesiące w ciągu jednego roku obrotowego lub tez w okresie najczęściej nie przekraczającym 5 lat. W bilansie czynne rozliczenia miedzyokresowe ujmuje się jako składnik majątku po stronie aktywów. Wykazanie czynnych rozliczeń miedzyokresowych po stronie aktywów powoduje ze są one traktowane na równi z wyrobami gotowymi i maja istotny wpływ na zwiększenie sumy wszystkich poniesionych w danym okresie kosztów rodzajowych nawet, jeżeli będą oddziaływały na wynik finansowy innego okresu sprawozdawczego.

Dla rozliczania "kosztów przyszłych okresów" używa się z reguły konta "czynne rozliczenia miedzyokresowe kosztów". Po stronie winien, czyli debetowej zapisujemy koszty, które zostały poniesione na poczet przyszłych okresów natomiast to, co zapisujemy po stronie ma, czyli kredytowej oznacza rozliczanie kosztów z poszczególnych okresów według stawki,która przypada na dany okres.

Bierne rozliczenia miedzyokresowe

Stanowią je kwoty zaliczane do kosztów bieżącego okresu, których pokrycie nastąpi w przyszłości gdyż np. w danym określenie otrzymano faktury dostawce, co w konsekwencji może być przeszkoda w kompletnym ujęciu kosztów. W związku z tym tworzymy rezerwy na koszty przyszłych okresów. Bierne rozliczenia miedzy okresowe kosztów są stosowane w odniesieniu do kosztów, które nie powtarzają się a wymagają równomiernego rozciągnięcia na poszczególne okresy sprawozdawcze. W bilansie bierne rozliczania miedzy okresowe kosztów występują po stronie pasywów. Mogą one wynikać w szczególności:

ze świadczeń, które są wykonywane przez kontrachentów danego podmiotu na rzecz podmiotu,

z obowiązku wykonania przyszłych świadczeń, które są związane z bieżącą działalnością gospodarcza danego podmiotu, wobec osób,które nie są nam znane, ale możemy oszacować kwotę zobowiązania.

Bierne rozliczenia miedzyokresowe kosztów są rozliczane w wysokości kwoty, która przypada na dany miesiąc:

określonego świadczenia pieniężnego, wykonanego na rzecz innego podmiotu, które jeszcze nie stało się zobowiązaniem,

możliwych do wystąpienia w przyszłości kosztów, dla których nie możemy jeszcze ustalić kwoty lub daty powstaną, gdyż nie są one nam znane.

Wydatki, która są przewidywane do poniesienia w przyszłości objęte biernymi rozliczeniami miedzyokresowymi zmniejszają na bieżąco koszty, ale nie później niż do czasu, gdy skończy się rok obrotowy, który nastąpił po roku od ich ustalenia.

Do rozliczeń miedzyokresowych biernych możemy zaliczyć np. rezerwy za szkody górnicze, rezerwy za koszty badania sprawozdania finansowego. Dla rozliczania biernych kosztów miedzyokresowych używa się z reguły konta ?bierne rozliczenia miedzyokresowe kosztów. Po stronie ?ma, ? czyli kredytowej zapisujemy rezerwy tworzone na wydatki i koszty przyszłych okresów natomiast to, co zapisujemy po stronie ?winien?, czyli debetowej zapisujemy koszty rodzajowe stanowiące wykorzystanie utworzonych poprzednio rezerw na koszty przyszłych okresów.

Odpisy czynnych i biernych rozliczeń miedzy okresowych kosztów mogą następować równomiernie do upływu czasu lub wysokości świadczenia. Zależy to generalnie od rodzaju kosztów rozliczanych na poszczególne okresy sprawozdawcze.

Zbiorczo możemy ewidencjonować bierne i czynne rozliczenia miedzy okresowe kosztów na koncie "rozliczenia miedzy okresowe kosztów".

Zgodnie z ustawą o rachunkowości do przychodów rozliczanych w czasie zalicza się:

równowartość otrzymanych lub należnych od kontrahentów środków z tytułu świadczeń, których wykonanie nastąpi w następnych okresach sprawozdawczych,

środki pieniężne otrzymane na sfinansowanie nabycia lub wytworzenia środków trwałych w budowie oraz prac rozwojowych, jeżeli stosownie do innych ustaw nie zwiększają one kapitałów (funduszy) własnych,

otrzymane nieodpłatnie, w tym także w formie darowizny środki trwałe w budowie, środki trwałe oraz wartości niematerialne i prawne,

nie rozliczoną różnicę wartości firmy, powstałej w wypadku gdy cena nabycia podmiotu gospodarczego lub zorganizowanej jego większości jest niższa od jej wartości rynkowej.

Banki wykazują jako przychody przyszłych okresów także należne im odsetki skapitalizowane oraz od należności zagrożonych do czasu ich otrzymania (zapłaty) lub odpisania.

7. Przyczyny i zasady dokonywania odpisów aktualizujących należności

Odpisy aktualizując należności to rezerwy utworzone w ciężar pozostałych kosztów operacyjnych lub kosztów finansowych (w zależności od rodzaju należności), w związku z ryzykiem ich nieuregulowania przez kontrahenta.

Każdy podmiot, prowadzący księgi rachunkowe, aktualizuje wartość należności uwzględniając stopień prawdopodobieństwa ich zapłaty poprzez dokonanie odpisów aktualizujących (art. 35 b, ust. 1 uor), w odniesieniu do:

należności od dłużników postawionych w stan likwidacji lub w stan upadłości - do wysokości należności nieobjętej gwarancją lub innym zabezpieczeniem należności, zgłoszonej likwidatorowi lub sędziemu komisarzowi w postępowaniu upadłościowym,

należności od dłużników w przypadku oddalenia wniosku o ogłoszenie upadłości, jeżeli majątek dłużnika nie wystarcza na zaspokojenie kosztów postępowania upadłościowego - w pełnej wysokości należności,

należności kwestionowanych przez dłużników oraz z których zapłatą dłużnik zalega, a według oceny sytuacji majątkowej i finansowej dłużnika spłata należności w umownej kwocie nie jest prawdopodobna - do wysokości niepokrytej gwarancją lub innym zabezpieczeniem należności,

należności stanowiących równowartość kwot podwyższających należności, w stosunku do których uprzednio dokonano odpisu aktualizującego - w wysokości tych kwot, do czasu ich otrzymania lub odpisania,

należności przeterminowanych lub nieprzeterminowanych o znacznym stopniu prawdopodobieństwa nieściągalności, w przypadkach uzasadnionych rodzajem prowadzonej działalności lub strukturą odbiorców - w wysokości wiarygodnie oszacowanej kwoty odpisu, w tym także ogólnego, na nieściągalne należności.

Odpisy aktualizujące dokonuje się również wówczas, gdy wymienione zdarzenia zostaną ujawnione między dniem bilansowym a dniem, w którym rzeczywiście następuje zamknięcie ksiąg rachunkowych, czyli wciągu 85 dni od dnia bilansowego (art. 7 ust. 2 uor).

Do ewidencji odpisów aktualizujących na należności wątpliwe służy korygujące konto 290 "Odpisy aktualizujące należności". Dodatkowo jednostki budżetowe, zakłady budżetowe oraz gospodarstwa pomocnicze na tym koncie księgują odsetki od należności przypisanych a niewpłaconych.

Obowiązek tworzenia odpisów aktualizujących należności wynika z nadrzędnych zasad rachunkowości, tj.:

- zasady ostrożnej wyceny (art. 7 ust. 1 ustawy o rachunkowości), zgodnie z którą w wyniku finansowym, bez względu na jego wysokość, należy uwzględnić m.in. odpisy aktualizujące z tytułu utraty wartości przez aktywa,

- zasady współmierności (art. 6 ustawy o rachunkowości), zgodnie z którą w księgach rachunkowych oraz przy ustalaniu wyniku finansowego jednostki należy ująć wszystkie osiągnięte przychody i związane z nimi koszty dotyczące danego roku obrotowego niezależnie od terminu ich zapłaty.

W świetle aktualnych przepisów prawa nie dokonuje się odpisów aktualizujących należności z tytułu dochodów i wydatków budżetowych, a odpisy aktualizujące należności na rzecz funduszy tworzonych na podstawie ustaw obciążają te fundusze.

W przypadku braku podstaw do utworzenia odpisu aktualizującego należności (z ustawy o rachunkowości) księguje się tylko odsetki naliczone od kwot należnych a niewpłaconych.

W opinii przedstawicieli Ministerstwa Finansów, odsetki naliczać należy nie tylko od należności podatkowych, ale od wszystkich przypisanych należności po terminie. Wynika to bezpośrednio z opisu do konta 290. Należy więc, po upływie terminu zapłaty, naliczać odsetki od wszystkich należności (podatkowych i niepodatkowych) niezapłaconych na koniec danego kwartału.

8. Warianty pomiaru wyniku finansowego, jego kategorie i elementy je kształtujące

Wynik finansowy to różnica między uzyskanymi przez przedsiębiorstwo przychodami z różnych rodzajów działalności a poniesionymi kosztami z tytułu tych działalności. W rachunku zysków i strat wyróżnia się pięć podstawowych kategorii wyniku finansowego przedsiębiorstwa, a mianowicie:

1) zysk (strata) ze sprzedaży (w wariancie kalkulacyjnym wprowadzona jest dodatkowa kategoria wyniku finansowego, tj. zysk (strata) brutto ze sprzedaży, poprzedzająca zysk (stratę) ze sprzedaży);

2) zysk (strata) z działalności operacyjnej;

3) zysk (strata) na działalności gospodarczej;

4) zysk (strata) brutto;

5) zysk (strata) netto.

Ustawa o rachunkowości zezwala na sporządzanie rachunku zysków i strat w dwóch wariantach - porównawczym bądź kalkulacyjnym, sporządzanych w układzie pionowym jednostronnym. Zasadnicza różnica między wariantem porównawczym a wariantem kalkulacyjnym wynika z odmiennego sposobu projekcji kosztów działalności operacyjnej. W wariancie porównawczym prezentowane są koszty według rodzajów, poniesione przez przedsiębiorstwo w danym okresie sprawozdawczym, a w wariancie kalkulacyjnym - poniesione koszty prezentowane są w podziale na koszty wytworzenia sprzedanych produktów, koszty sprzedaży i koszty ogólnego zarządu.

Zysk (strata) brutto na sprzedaży (występuje jedynie w wariancie kalkulacyjnym) stanowi nadwyżkę przychodów netto nad kosztami wytworzenia sprzedanych produktów oraz nabycia sprzedanych towarów i materiałów, a zatem bez kosztów sprzedaży i ogólnego zarządu.

Zysk (strata) ze sprzedaży ukazuje wynik finansowy na podstawowej działalności operacyjnej przedsiębiorstwa związanej z wytwarzaniem wyrobów, świadczeniem usług bądź z obrotem handlowym.

Zysk (strata) na działalności operacyjnej uwzględnia - oprócz podstawowej działalności operacyjnej - pozostałe przychody i pozostałe koszty operacyjne, które ustawa o rachunkowości definiuje jako związane pośrednio z działalnością operacyjną przedsiębiorstwa, obejmujące zysk lub stratę ze zbycia niefinansowych aktywów trwałych, pozostałe przychody i koszty operacyjne, a także dotacje w ramach przychodów i aktualizację wartości aktywów niefinansowych w ramach kosztów.

Po skorygowaniu zysku (straty) na działalności operacyjnej o przychody finansowe i koszty finansowe otrzymujemy zysk (stratę) z działalności gospodarczej, który jest trzecim poziomem pomiaru wyników działalności przedsiębiorstwa. Przychody finansowe obejmują m.in. dywidendy i udziały w zyskach, odsetki, zysk ze zbycia inwestycji, aktualizację wartości inwestycji (in plus) i inne. Natomiast koszty finansowe obejmują odsetki, stratę ze zbycia inwestycji, aktualizację wartości inwestycji (in minus) i inne.

Zysk (strata) z działalności gospodarczej jest korygowany o zyski i straty nadzwyczajne powstające na skutek zdarzeń trudnych do przewidzenia poza działalnością operacyjną jednostki i niezwiązane z ogólnym ryzykiem jej prowadzenia. Korekta ta prowadzi do określenia zysku (straty) brutto, który z kolei korygowany jest o obowiązkowe obciążenia wyniku finansowego. Obowiązkowe obciążenia wyniku finansowego obejmują podatek dochodowy obliczany na podstawie obowiązujących przepisów podatkowych oraz pozostałe obowiązkowe zmniejszenia zysku (zwiększenia straty).

Ostatnią kategorią wyniku finansowego wykazaną w rachunku zysków i strat jest zysk (strata) netto, którego wartość przenoszona jest do bilansu przedsiębiorstwa po stronie pasywów, w grupie: Kapitał (fundusz) własny, w pozycji: Zysk (strata) netto.

9. Przyczyny zużycia środków trwałych i jego pomiar w rachunkowości.

Zużycie ŚT odzwierciedla umorzenie oraz amortyzacja. Zarówno pojęcie „umorzenie”, jak i pojęcie „amortyzacja”, odnoszą się do odpisów z tytułu zużycia środków trwałych. Umorzenie określa stopień zmniejszenia wartości środków trwałych wskutek ich fizycznego i ekonomicznego zużycia od momentu przyjęcia do używania do chwili obecnej.

Wyróżnia się dwa rodzaje zużycia:

● zużycie fizyczne środka trwałego, które polega na zmianie pierwotnych właściwości mechanicznych i chemicznych, w rezultacie czego majątek trwały nie jest w stanie wypełniać zadań produkcyjnych, do których został przeznaczony:

- zużycie produkcyjne następuje w związku z wykorzystywaniem środków trwałych w procesach produkcyjnych,

- zużycie naturalne wynika z oddziaływania sił przyrody i warunków zewnętrznych, powodując zmiany ilościowe i jakościowe,

● zużycie moralne środka trwałego, polegające na stopniowej utracie wartości wymiennej i wartości użytkowej z powodu przyczyn zachodzących poza obiektem (bez materialnego zużycia materiału, z którego jest wykonany). Podstawowymi przyczynami zużycia moralnego jest powstawanie nowych, wydajniejszych środków pracy, o lepszych parametrach techniczno-eksploatacyjnych, jak również zmiany warunków zewnętrznych (naturalnych) eksploatacji środka trwałego, brak popytu na wyroby lub usługi wytwarzane przez dany środek.

Poziom amortyzacji powinien uwzględnić okres ekonomicznej użyteczności środka trwałego. Czynniki wpływające na wysokość stawek amortyzacyjnych to:

● liczba zmian, na których pracuje środek trwały,

● tempo postępu techniczno-ekonomicznego,

● wydajność środka trwałego mierzona liczbą godzin jego pracy lub liczbą wytworzonych produktów albo innymi właściwymi miernikami,

● prawne lub inne ograniczenia czasu używania środka trwałego,

● przewidywana przy likwidacji cena sprzedaży netto istotnej pozostałości środka trwałego, na przykład złom, części, podzespoły.

Metody amortyzacji:

• liniowa zakłada, że ŚT zużywa się jednakowo w każdej jednostce czasu przez cały przewidywany okres używania,

• degresywna, zakładająca, że wydajność pracy danego środka trwałego maleje w miarę jego starzenia się, a więc w celu jednakowego obciążenia kosztu jednostkowego produkowanych wyrobów kosztami z tytułu zużycia środków trwałych przyjmuje się stawki malejące w czasie.

• progresywna, zakładająca, że starzenie się obiektu powoduje wzrost kosztów jego eksploatacji spowodowany chociażby koniecznością częstszych napraw i remontów. Przy tej metodzie stawki odpisów są rosnące

• naturalna, zakładająca, że zużycie środka trwałego jest jednakowe na każdą jednostkę jego pracy. Przy tej metodzie zużycie jest proporcjonalne nie do czasu używania obiektu, lecz do ilości wykonanej pracy.

10. Kategorie cen stosowane w wycenie aktywów i pasywów

- cena nabycia = cena zakupu składnika majątku( cena należna sprzedającemu po odliczeniu ewentualnych wielkości podatku VAT i akcyzy)

+ obciążenia publicznoprawne np. cło

+ koszty bezpośrednio związane z zakupem np. transport, załadunek, montaż, ubezpieczenie, przystosowanie do używania

- rabaty, upusty, inne zmniejszenia i odzyski

+ ewentualne koszty finansowania zewnętrznego ( w uzasadnionych przypadkach) np. odsetki, prowizje od kredytów, różnice kursowe itp.

-koszt wytworzenia = stosowany zazwyczaj w wycenie produktów i środków trwałych wytwarzanych na własne potrzeby jednostki. Zalicza się do niego:

+ koszty bezpośrednio związane z wytworzeniem produktu lub ŚT np. koszty zużycia materiałów, pozyskania i przetworzenia produktu, doprowadzenia produktu do miejsca i postaci w jakim znajdują się w momencie wyceny

+ uzasadniona część kosztów nie związanych bezpośrednio np. zmienne koszty pośrednie produkcji, stałe koszty pośrednio produkcyjne

+ ewentualnie koszty finansowania zewnętrznego

- wartość godziwa = kwota za jaką dany składnik majątku mógłby zostać wymieniony, zobowiązanie lub należność uregulowana na aktywnie działającym rynku pomiędzy zainteresowanymi, dobrze poinformowanymi, niepowiązanymi ze sobą stronami

-cena sprzedaży = cena rynkowa bez podatku VAT i akcyzy możliwa do uzyskania na dzień wyceny

- cena sprzedaży netto = cena sprzedaży bez VAT i akcyzy

- rabaty, upusty, odzyski itp.

- koszty związane z przystosowaniem składnika do sprzedaży i doprowadzenia do realizacji transakcji

+ należna dotacja przedmiotowa

- skorygowana cena nabycia = inaczej zamortyzowany koszt składnika, stosowana do wyceny składników o charakterze finansowym tj. udzielonych pożyczek i zaciągniętych zobowiązań finansowych. Jest to początkowa cena nabycia, po jakiej aktywa lub zobowiązania wyceniono w celu wprowadzenia ich do ksiąg rachunkowych

- spłaty ich wartości nominalnej

+/- oczekiwany strumień przyszłych płatności pieniężnych wynikający z posiadania w postaci dyskontowanej za pomocą efektywnej stopy procentowej (wewnętrznej stopy zwrotu)

- wartość nominalna = kwota pieniężna widniejąca na dokumencie potwierdzającym wykonanie określonej czynności prawnej, np. na banknotach, monetach, czekach , wekslach, papierach wartościowych, umowach potwierdzających wniesienie kapitału przez wspólników itp. Wg tej kategorii wycenia się kapitały własne, środki pieniężne, rozrachunki z tytułu dostaw i usług w momencie wprowadzenia ich do ksiąg (w momencie powstania)

- kwota wymaganej zapłaty = ma zastosowanie do wyceny rozrachunków z tytułu dostaw i usług na dzień bilansowy. To wartość należności, której oczekuje wierzyciel. Zawiera wartość nominalną rozrachunku oraz ewentualne powiększenia odsetkowe np. w związku zaleganiem z płatnością.

11. Skorygowana cena nabycia - pojęcie i zastosowanie w wycenie aktywów i pasywów

Skorygowana cena nabycia (inaczej zamortyzowany koszt) to cena nabycia (wartość) w jakiej składnik aktywów finansowych lub zobowiązań finansowych został po raz pierwszy wprowadzony do ksiąg rachunkowych (wartość początkowa) pomniejszona o spłaty wartości nominalnej (kapitału podstawowego), odpowiednio skorygowana o skumulowaną kwotę zdyskontowanej różnicy pomiędzy wartością początkową składnika i jego wartością w terminie wymagalności, wyliczoną za pomocą efektywnej stopy procentowej, a także pomniejszona o odpisy aktualizujące wartość. (zgodnie z RMF w sprawie zasad uznawania, metod wyceny, zakresu ujawniania i sposobu prezentacji instrumentów finansowych oraz art. 28 UoR)

Według skorygowanej ceny nabycia wyceniamy (art. 28 UoR):

udziały w innych jednostkach oraz inwestycje zaliczane do aktywów trwałych (bez nieruchomości i WNiP zaliczanych do inwestycji)

Wycena udziałów w innych jednostkach oraz inwestycji zaliczanych do aktywów trwałych w skorygowanej cenie nabycia, jeżeli został dla tych aktywów określony termin wymagalności.inwestycje krótkoterminowe

Możliwość wyceny inwestycji krótkoterminowych w skorygowanej cenie nabycia, jeżeli został określony dla nich termin wymagalności.należności i udzielone pożyczki zaliczone do aktywów finansowych

Inne należności i inne pożyczki zaliczone do aktywów finansowych mogą być wyceniane według skorygowanej ceny nabycia, a jeżeli jednostka przeznacza je do sprzedaży w okresie 3 miesięcy, to wycena powinna nastąpić według ceny rynkowej lub inaczej określonej wartości godziwej.zobowiązania finansowe

Zobowiązania finansowe mogą być wycenione według skorygowanej ceny nabycia, a jeżeli jednostka przeznacza je do sprzedaży w okresie 3 miesięcy, to wycena następuje według wartości rynkowej lub inaczej określonej wartości godziwej.

12. Rodzaje i metody kalkulacji kosztów produktów

Kalkulacji kosztów produktów dokonuje się w celu pomiaru kosztu jednostkowego produktów ( kosztu wytworzenia jednostki produktu)

Koszt wytworzenia produktu (art. 28 u.o.r.) - koszty pozostające w bezpośrednim związku z danym produktem (wartość zużytych materiałów bezpośrednich, koszty pozyskania i przetworzenia związane bezpośrednio z produkcją, inne koszty poniesione w związku z doprowadzeniem produktu do postaci i miejsca, w jakich się znajduje w dniu wyceny) oraz uzasadniona część kosztów pośrednio związanych z wytworzeniem tego produktu (zmienne pośrednie koszty produkcji; tę część stałych, pośrednich kosztów produkcji, które odpowiadają poziomowi tych kosztów przy normalnym wykorzystaniu zdolności produkcyjnych. Za normalny poziom wykorzystania zdolności produkcyjnych uznaje się przeciętną, zgodną z oczekiwaniami w typowych warunkach, wielkość produkcji za daną liczbę okresów lub sezonów, przy uwzględnieniu planowych remontów).

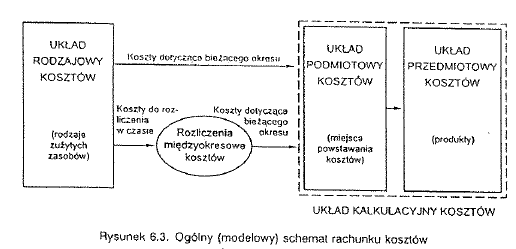

Koszt wytworzenia produkcji składa się z kosztu produkcji w toku na początku okresu i kosztów dotyczących bieżącego okresu ujętych w ewidencji bezpośrednio przez rozliczenie kosztów według rodzaju i rozliczenie kosztów w czasie.

Koszt wytworzenia produktów gotowych

Koszt wytworzenia produktów niezakończonych (półfabrykatów i produkcji w toku)

Metody kalkulacji:

Metoda podziałowa - stosowana w przypadku produkcji jednorodnej, polega na podzieleniu ogółu kosztów produkcji (Kc), a także ich grup rodzajowych, przez liczbę jednostek kalkulacyjnych (n), obejmującą produkty gotowe i niezakończone, przeliczone według stopnia zaawansowania w procesie produkcji (wyrażonego procentowo) na produkty gotowe.

Obliczony koszt jednostkowy jest kosztem wytworzenia jednostki wyrobu gotowego; jest to koszt przeciętny. Wycena wytworzonych produktów gotowych polega na ustaleniu iloczynu ich liczby i kosztu jednostkowego. Pozostała część kosztów całkowitych produkcji stanowi wartość produkcji w toku na koniec okresu.

Metoda doliczeniowa - stosowana do produkcji zróżnicowanej; polega na ujęciu kosztów produkcji poszczególnych asortymentów produktów lub zleceń produkcyjnych w przekroju kosztów bezpośrednich i pośrednich, przy czym pośrednie są doliczane do bezpośrednich w sposób umowny według wielkości pomocniczych zwanych kluczami kalkulacyjnymi lub rozliczeniowymi. Klucze mogą być ilościowe : np. liczba roboczogodzin lub wartościowe np.: koszty bezpośrednie, koszty przerobu.

Zastosowanie klucza ilościowego polega na podzieleniu kosztów pośrednich do rozliczenia przez ogólną wielkość klucza przyjętego za podstawę rozliczenia np.:

, a następnie pomnożenie przez liczbę maszynogodzin związanych z danym produktem.Zastosowanie klucza wartościowego polega na ustaleniu procentowej relacji kosztów pośrednich do podstawy rozliczenia ogółem oraz zachowania takiej samej relacji kosztów pośrednich do wartości klucza.

Celem rozliczenia kosztów pośrednich jest pomiar pełnego kosztu produktu.

Koszt produktu składa się z kosztu wytworzenia powiększony o koszty sprzedaży i zarządu.

13. Amortyzacja

Amortyzacja - jest to zmniejszanie się w czasie wartości majątku trwałego przedsiębiorstwa w wyniku jego zużywania się w procesie produkcyjnym (utrata wartości środków trwałych spowodowana ich używaniem i innymi przyczynami).

Amortyzacja to koszt niepieniężny, nie powoduje zatem wydatków w trakcie bieżącego okresu. Z punktu widzenia rachunkowości amortyzacja jest traktowana jako wydatek odzwierciedlający tę część majątku trwałego firmy, która została zużyta w ciągu roku. Stanowi ona element kosztów. Amortyzacja nie jest wydatkiem gotówkowym i stanowi podstawowy element nadwyżki finansowej przedsiębiorstwa. Jest uwidoczniona w sprawozdaniu z przepływu środków pieniężnych. Może być traktowana jako źródło finansowania aktywów.

Amortyzacji podlegają środki trwałe, wartości niematerialne i prawne, inwestycje w obcych środkach trwałych, budynki oraz inne składniki majątku, w tym te nie stanowiące własności podatnika, lecz spełniające przesłanki do brania ich jako środki trwałe, których przewidywany okres użytkowanie wynosi więcej niż rok. W przepisach prawnych wyszczególnione są również składniki, od których nie liczy się odpisów amortyzacyjnych, są to na przykład dzieła sztuki, eksponaty w muzeum. Amortyzacja następuje nie wcześniej, niż po przyjęciu do użytku, a kończy się wraz z momentem zrównania się odpisów z wartością początkową lub zgłoszeniem do stanu likwidacji.

Amortyzacja jest kosztem podatkowym. Jednak o ile ujęcie amortyzacji w księgowości zakłada, że stawka amortyzacji powinna odzwierciedlać planowany okres użytkowania danego środka, o tyle w ujęciu podatkowym istnieją odgórnie ustalone stawki amortyzacji uznawanej podatkowo przez urzędy skarbowe. Różnica pomiędzy ujęciem księgowym a podatkowym implikuje powstawanie podatku odroczonego w sprawozdaniach spółek.

Stosowane są różne metody naliczania amortyzacji:

1. Metoda liniowa, zwana równomierną - to amortyzowanie co miesiąc takiego samego odsetka wartości danego środka. Opiera się to na założeniu, że zużycie konkretnego środka trwałego i zmniejszanie się jego wartości jest takie same w każdym okresie.

2. Metoda degresywna - czyli metoda przyśpieszona, stosuje się w niej czynnik podwyższający. Metoda ta wykorzystywana jest w szczególnych przypadkach. Stawka amortyzacji w tym przypadku maleje. Metoda oparta jest na założeniu, że zużycie środka trwałego następuje szybciej w pierwszym okresie jego używalności. W Polsce obowiązuje szczególna odmiana tejże metody, nazywanej czasem degresywno - liniową. Odpisów dokonuje się za pomocą metody degresywnej, ale zaczynając od roku, w którym tak naliczony koszt amortyzacji miałby się okazać niższy od amortyzacji naliczonej metodą liniową, stosowana jest metoda liniowa.

3. Metoda progresywna - stosuje się w niej odpowiedni współczynnik podwyższający, również wykorzystywana w szczególnych wypadkach. W tym przypadku stawka wzrasta. Metoda ta polega na założeniu, że wraz z upływem czasu zużycie i utrata wartości środka trwałego postępuje szybciej.

4. Metoda naturalna - w tym przypadku okresowy odpis amortyzacji szacuje się poprzez porównywanie wykorzystania amortyzowanego składnika z określoną przez producenta maksymalną zdolnością produkcyjną w ciągu całego okresu żywotności. Metoda ta obecnie nie funkcjonuje, zaprzestano jej stosowania w 2007 roku.

5. Metoda marży przychodów - zgodnie z nią, wartość składnika majątku trwałego amortyzuje się proporcjonalnie do osiąganej marży przychodów netto w poszczególnych okresach.

6. Metoda szacunkowa (inaczej inwentarzowa) - zasadza się na oszacowaniu wartości bieżącej danego składnika i przez porównanie tej wartości z wartością na początku okresu, ustalana jest kwota amortyzacji która przypada na dany okres. Wadą metody jest zbyt duża obiektywność i fakt, że wycena jest silnie zintegrowana ze zmianami cen na rynku, co często doprowadza do wyciągnięcia nieprawidłowych wniosków.

7. Metoda grupowa - w tym przypadku amortyzuje się całą grupę aktywów o zbliżonym okresie przydatności ekonomicznej. Metodą tą posługuje się zazwyczaj w przypadku środków o niskiej wartości jednostkowej.

Najczęściej stosuje się metodę liniową oraz degresywną i grupową. Reszta metod ma zdecydowanie mniejsze znaczenie. W funkcjonującym w polskim prawie bilansowym nie narzuca się konkretnej metody amortyzacji, obliguje się jedynie do planowanego oraz systematycznego rozłożenia wartości początkowej na przyjęty okres amortyzacji.

Z Ustawy o rachunkowości: Art.32

1. Odpisów amortyzacyjnych lub umorzeniowych od środka trwałego dokonuje się drogą systematycznego, planowego rozłożenia jego wartości początkowej na ustalony okres amortyzacji. Rozpoczęcie amortyzacji następuje nie wcześniej niż po przyjęciu środka trwałego do używania, a jej zakończenie - nie później niż z chwilą zrównania wartości odpisów amortyzacyjnych lub umorzeniowych z wartością początkową środka trwałego lub przeznaczenia go do likwidacji, sprzedaży lub stwierdzenia jego niedoboru, z ewentualnym uwzględnieniem przewidywanej przy likwidacji ceny sprzedaży netto pozostałości środka trwałego.

2. Przy ustalaniu okresu amortyzacji i rocznej stawki amortyzacyjnej uwzględnia się okres ekonomicznej użyteczności środka trwałego, na określenie którego wpływają w szczególności:

1) liczba zmian, na których pracuje środek trwały,

2) tempo postępu techniczno-ekonomicznego,

3) wydajność środka trwałego mierzona liczbą godzin jego pracy lub liczbą wytworzonych produktów albo innym właściwym miernikiem,

4) prawne lub inne ograniczenia czasu używania środka trwałego,

5) przewidywana przy likwidacji cena sprzedaży netto istotnej pozostałości środka trwałego.

3. Na dzień przyjęcia środka trwałego do używania należy ustalić okres lub stawkę i metodę jego amortyzacji. Poprawność stosowanych okresów i stawek amortyzacji środków trwałych powinna być przez jednostkę okresowo weryfikowana, powodując odpowiednią korektę dokonywanych w następnych latach obrotowych odpisów amortyzacyjnych.

4. W przypadku zmiany technologii produkcji, przeznaczenia do likwidacji, wycofania z używania lub innych przyczyn powodujących trwałą utratę wartości środka trwałego, dokonuje się - w ciężar pozostałych kosztów operacyjnych - odpowiedniego odpisu aktualizującego jego wartość.

5. Odpisy, o których mowa w ust. 4, dotyczące środków trwałych, których wycena została zaktualizowana na podstawie odrębnych przepisów, zmniejszają odniesione na kapitał (fundusz) z aktualizacji wyceny różnice spowodowane aktualizacją wyceny. Ewentualną nadwyżkę odpisu, o którym mowa w ust. 4, nad różnicami z aktualizacji wyceny zalicza się do pozostałych kosztów operacyjnych.

6. Dla środków trwałych o niskiej jednostkowej wartości początkowej można ustalać odpisy amortyzacyjne lub umorzeniowe w sposób uproszczony, przez dokonywanie zbiorczych odpisów dla grup środków zbliżonych rodzajem i przeznaczeniem lub jednorazowo odpisując wartość tego rodzaju środków trwałych.

Art. 33 1. Do wyceny wartości niematerialnych i prawnych oraz sposobów dokonywania od nich odpisów amortyzacyjnych lub umorzeniowych stosuje się odpowiednio przepisy art. 31 ust. 2 i art. 32 ust. 1-4 i ust. 6.

14. Podatek dochodowy w rachunkowości - zasady jego ustalania

Wynik finansowy brutto jednostek, których sprawozdanie finansowe podlega badaniu i ogłaszaniu, obciążany jest kwotą podatku księgowego. Podatek księgowy i podatek fiskalny stanowią w rachunkowości odrębne kategorie.

Podatek księgowy określa ile wynosiłby podatek dochodowy obliczony od wyniku finansowego brutto zgodnie z nadrzędnymi zasadami rachunkowości.

Podatek fiskalny natomiast to podatek faktycznie zapłacony.

Kwotowa różnica pomiędzy podatkiem księgowym a podatkiem fiskalnym wyznacza odroczony podatek dochodowy, który w zależności od sytuacji zwiększa lub pomniejsza w danym okresie podatek fiskalny do wymiaru podatku księgowego.

Dochód ustalony zgodnie z prawem podatkowym pomniejsza się w celu ustalenia podstawy opodatkowania o odliczenia z tytułu:

1) darowizn

2) starty podatkowej,

3) wydatków na nabycie nowych technologii.

Wpływający na wynik finansowy podatek dochodowy za dany okres sprawozdawczy obejmuje:

część bieżącą,

część odroczoną.

= WYNIK FINANSOWY BRUTTO

- podatek dochodowy bieżący

- podatek dochodowy odroczony (koszt)

+ podatek dochodowy odroczony (przychód)

= WYNIK FINANSOWY NETTO

Odroczony podatek dochodowy to podatek niedopłacony lub nadpłacony w danym okresie, ale tylko w ujęciu księgowym, a nie sensie fiskalnym. Konieczność ustalania odroczonego podatku dochodowego generalnie wynika z różnic pomiędzy prawem bilansowym i prawem podatkowym - przychody i koszty nie są na równi uznawane przez prawo bilansowe i podatkowe.

OBSZARY ROZBIEŻNOŚCI

1) odrębne podejście do źródeł przychodów i koszt - ROŻNICE TRWAŁE

2) odrębne podejście do momentu uznania przychodu za osiągnięty lub kosztu za poniesiony - RÓŻNICE OKRESOWE

Różnice trwałe - nieodwracalne, definitywne różnice przychodów i kosztów według prawa bilansowego i podatkowego, które nigdy nie zostaną wyrównane. Wpływ wyłącznie na podatek w roku bieżącym, nie wpływają w żaden sposób na wynik finansowy oraz wynik podatkowy w latach następnych.

Różnice okresowe - przychody lub koszty uznane w wyniku finansowym danego roku, które uwzględnione podatkowo zostaną dopiero w okresie (okresach) następnych oraz odwrotna sytuacja na podstawę opodatkowania bieżącym okresie wpływają przychody lub koszty, które

uwzględnione rachunkowo zostaną w okresach późniejszych.

Na charakter różnic zawsze spoglądamy z punktu widzenia rachunkowości:

wynik rachunkowy > wynik podatkowy RÓŻNICA DODATNIA

wynik rachunkowy < wynik podatkowy RÓŻNICA UJEMNA

METODY USTALANIA ODROCZONEGO PDOATKU DOCHODOWEGO

Metoda płatności podatkowych - Zysk brutto ustalony na podstawie ksiąg rachunkowych był obciążany kwotą podatku dochodowego w wymiarze fiskalnym. Sprzeczność z nadrzędnymi zasadami rachunkowości.

Metoda odraczania

Metoda zobowiązań wynikowych - koncentruje się na różnicach okresowych pomiędzy wynikiem rachunkowym a podatkowym.

Metoda zobowiązań bilansowych - AKTUALNIE STOSOWANA

Punkt odniesienia został przeniesiony z rachunku zysków i start (metoda wynikowa) na bilans.

Istotą tego podejścia jest skupienie się na różnicach przejściowych między wartością bilansową i wartością podatkową składników aktywów i pasywów.

Wykazywana w rachunku zysków i strat część odroczona stanowi różnicę pomiędzy stanem rezerw i aktywów z tytułu podatku odroczonego na koniec i początek okresu sprawozdawczego (art. 37 ust. 8 UoR).

RÓŻNICE PRZEJŚCIOWE MAJĄ WIĘKSZY ZAKRES NIŻ OKRESOWE

Celem zarówno metody zobowiązań bilansowych jak i metody zobowiązań wynikowych jest prawidłowe, zgodne z nadrzędnymi zasadami rachunkowości wyznaczenie obciążeń wyniku finansowego podatkiem dochodowym w danym okresie sprawozdawczym wskutek uwzględnienia w sprawozdaniu finansowym kwot wpływających w przyszłości na zwiększenie lub zmniejszenie zobowiązania podatkowego.

Aktywa z tytułu odroczonego podatku dochodowego ustala się w wysokości kwoty przewidzianej w przyszłości do odliczenia od CIT, w związku z ujemnymi różnicami przejściowymi, które spowodują w przyszłości zmniejszenie podstawy obliczenia CIT oraz straty podatkowej możliwej do odliczenia, ustalonej przy uwzględnieniu zasady ostrożności.

Rezerwę z tytułu odroczonego podatku dochodowego tworzy się w wysokości kwoty CIT, wymagającej w przyszłości zapłaty, w związku z występowaniem dodatnich różnic przejściowych, to jest różnic, które spowodują zwiększenie podstawy obliczenia CIT w przyszłości.

Wartość podatkowa aktywów jest to kwota wpływająca na pomniejszenie podstawy obliczenia podatku dochodowego w przypadku uzyskania z nich, w sposób pośredni lub bezpośredni, korzyści ekonomicznych.

Wartością podatkową pasywów jest ich wartość księgowa pomniejszona o kwoty, które w przyszłości pomniejszą podstawę podatku dochodowego.

Uproszczone formy opodatkowania:

Karta podatkowa

Ryczałt od przychodów osób duchownych

Ryczałt od przychodów ewidencjonowanych

Zasady ogólne - podatkowa księga przychodów i rozchodów.

15. Zapasy - klasyfikacja oraz wycena w ciągu roku obrotowego i na dzień bilansowy

Zapasy są kategorią bilansową aktywów obrotowych. Dzieli się je na:

Materiały

Półprodukty i produkty w toku

Produkty gotowe

Towary

Zaliczki na dostawy

Ad.1. Celem nabycia materiałów przez jednostkę (zwłaszcza wytwórczą) jest użytkowanie ich w procesie produkcyjnym. Zużycie następuje zazwyczaj jednorazowo w procesie gospodarczym. Z punktu widzenia podmiotu gospodarczego do materiałów zalicza się zakupione od obcych kontrahentów lub też wyprodukowane przez komórki pomocnicze własnego przedsiębiorstwa m.in. surowce i inne materiały podstawowe, materiały pomocnicze, paliwa, części zamienne służące do naprawy maszyn i urządzeń, opakowania. Do materiałów zaliczyć można również produkty uboczne i odzyski jakie otrzymała firma w procesie produkcji czy też likwidacji środków trwałych w sytuacji gdy kwalifikują się one do zużycia na własne potrzeby lub do sprzedaży.

Najczęstszym źródłem finansowania materiałów jest kredyt kupiecki.

Cechy charakterystyczne materiałów:

konieczne do wykonywania procesu produkcji wedle ustalonego harmonogramu

można transportować je masowo co wiąże się z możliwością uzyskiwania rabatów

można je składować jako zapas bezpieczeństwa i/lub dla celów spekulacyjnych

Ad.2. Kategoria ta obejmuje niedokończone produkty lub usługi, które ulegną przekształceniu w trakcie cyklu operacyjnego w wyroby gotowe lub usługi. Do produkcji w toku zalicza się także niezakończone inwestycje, natomiast pieniądze które zostały w tę inwestycję włożone są jakby zamrożone i nie można ich jednoznacznie uplasować. Znajdują sie one gdzieś pomiędzy materiałami i surowcami a wyrobami gotowymi.

Ad.3. Stanowią one końcowy etap w trójstopniowym procesie produkcji. Zalicza się je do najłatwiej zbywalnej, czyli najbardziej płynnej kategorii zapasów.

Ad.4. Są to wytworzone przez konkretną jednostkę i stanowiące jej własność wyroby gotowe lub usługi przeznaczone do dalszej odsprzedaży w stanie nieprzetworzonym, znajdujące się w magazynach lub punktach sprzedaży. Towary winny być sprzedawane w stanie nieprzetworzonym. Wyjątek stanowią jednostki gastronomiczne sprzedające część swoich towarów w stanie nieprzetworzonym, gdyż zdecydowana większość ulegnie omawianemu procesowi w okresie późniejszym. Sprzedaż towarów dokumentowana jest fakturą, rachunkiem lub paragonem. Wydawanie natomiast, zwłaszcza w jednostkach hurtowych jest dokumentowane dowodem wydawania towarów Wz.

WYCENA

Zapasy wycenia się według cen nabycia lub kosztów wytworzenia nie wyższych od cen ich sprzedaży netto na dzień bilansowy.

Cena nabycia to cena zakupu składnika aktywów, obejmująca kwotę należną sprzedającemu, bez podlegających odliczeniu podatku od towarów i usług oraz podatku akcyzowego, a w przypadku importu powiększona o obciążenia o charakterze publicznoprawnym oraz powiększona o koszty bezpośrednio związane z zakupem i przystosowaniem składnika aktywów do stanu zdatnego do używania lub wprowadzenia do obrotu, łącznie z kosztami transportu, jak też załadunku, wyładunku, składowania lub wprowadzenia do obrotu, a obniżona o rabaty, opusty, inne podobne zmniejszenia i odzyski.

Koszt wytworzenia obejmuje koszty pozostające w bezpośrednim związku z danym produktem oraz uzasadnioną część kosztów pośrednio związanych z wytworzeniem tego produktu. Koszty bezpośrednie obejmują wartość zużytych materiałów bezpośrednich, koszty pozyskania i przetworzenia związane bezpośrednio z produkcją i inne koszty poniesione w związku z doprowadzeniem produktu do postaci i miejsca, w jakich się znajduje w dniu wyceny. Do uzasadnionej, odpowiedniej do okresu wytwarzania produktu, części kosztów pośrednich zalicza się zmienne pośrednie koszty produkcji oraz tę część stałych, pośrednich kosztów produkcji, które odpowiadają poziomowi tych kosztów przy normalnym wykorzystaniu zdolności produkcyjnych. Za normalny poziom wykorzystania zdolności produkcyjnych uznaje się przeciętną, zgodną z oczekiwaniami w typowych warunkach, wielkość produkcji za daną liczbę okresów lub sezonów, przy uwzględnieniu planowych remontów.

Istotne jest, że w obu tych metodach wyceny istnieje możliwość uwzględnienia kosztów obsługi zobowiązań zaciągniętych na zakup zapasów towarów lub usług. Można również uwzględnić różnice kursowe związane z zakupem lub wytworzeniem tych aktywów (odpowiednio pomniejszyć lub powiększyć cenę), jeżeli jest to uzasadnione długotrwałym okresem wytwarzania lub przygotowania do sprzedaży.

Należy pamiętać, że uwzględnienie w cenie nabycia lub koszcie wytworzenia kosztów finansowania zewnętrznego (odsetek i różnic kursowych) powoduje dodatnie różnice przejściowe. Należy w związku z tym utworzyć rezerwę z tytułu podatku dochodowego.

Przy wycenie na dzień bilansowy zapasów należy pamiętać, że ich wartość nie może być wyższa od cen ich sprzedaży netto na dzień bilansowy. W przypadku gdy cena sprzedaży netto jest niższa od ceny nabycia lub kosztu wytworzenia (wycena ewidencyjna) należy dokonać odpisu aktualizującego. Warto pamiętać, że odwracanie tego odpisu (jeżeli nieaktualna jest przyczyna jego utworzenia) zapisuje się w księgach rachunkowych po stronie przychodów (nie jako korekta kosztów).

W ciągu roku obrotowego ewidencja zapasów może się odbywać na poziomie

cen rzeczywistych

cen ewidencyjnych

w drodze szczegółowej identyfikacji cen poszczególnych składników

ujecie materiałów bezpośrednio w koszty działalności

Do wyceny rzeczowych składników aktywów obrotowych na poziomie cen rzeczywistych zaliczamy:

metodę cen przeciętnych, to jest ustalonych w wysokości średniej ważonej cen (kosztów) danego składnika aktywów,

metodę FIFO przyjmując, że rozchód składnika aktywów wycenia się kolejno po cenach (kosztach) tych składników aktywów, które jednostka najwcześniej nabyła (wytworzyła)

metodę LIFO przyjmując, że rozchód składników aktywów wycenia się kolejno po cenach (kosztach) tych składników aktywów, które jednostka najpóźniej nabyła (wytworzyła)

16. Wartości niematerialne i prawne - pojęcie, klasyfikacja oraz zasady wyceny.

Wartości niematerialne i prawne to nabyte nadające się do gospodarczego wykorzystania w dniu przyjęcia do używania:

spółdzielcze własnościowe prawo do lokalu mieszkalnego;

spółdzielcze prawo do lokalu użytkowego;

prawo do domu jednorodzinnego w spółdzielni mieszkaniowej;

autorskie lub pokrewne prawa majątkowe;

licencje;

prawa określone w ustawie z dnia 30 czerwca 2000 r. - Prawo własności przemysłowej (przed 1 stycznia 2007 r. prawa do: wynalazków, patentów, znaków towarowych, wzorów użytkowych, wzorów zdobniczych);

wartość stanowiąca równowartość uzyskanych informacji związanych z wiedzą w dziedzinie przemysłowej, handlowej, naukowej lub organizacyjnej (know-how),

o przewidywanym okresie używania dłuższym niż rok, wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane przez niego do używania na podstawie umowy licencyjnej (sublicencji), umowy najmu, dzierżawy lub umowy leasingu.

Wartościami niematerialnymi i prawnymi są również - niezależnie od przewidywanego okresu używania:

wartości niematerialne wymienione wyżej nie stanowiące własności lub współwłasności podatnika, wykorzystywane przez niego na potrzeby związane z prowadzoną działalnością na podstawie umowy leasingu, zawartej z właścicielem lub współwłaścicielami albo uprawnionymi do korzystania z tych wartości - jeżeli zgodnie z prawem odpisów amortyzacyjnych dokonuje korzystający;

wartość firmy, jeżeli wartość ta powstała w wyniku nabycia przedsiębiorstwa lub jego zorganizowanej części w drodze kupna lub przyjęcia do odpłatnego korzystania, a odpisów amortyzacyjnych, zgodnie z przepisami dot. leasingu, dokonuje korzystający;

koszty prac rozwojowych zakończonych wynikiem pozytywnym, który może być wykorzystany na potrzeby działalności gospodarczej podatnika, jeżeli:

produkt lub technologia wytwarzania są ściśle ustalone, a dotyczące ich koszty prac rozwojowych wiarygodnie określone, oraz

techniczna przydatność produktu lub technologii została przez podatnika odpowiednio udokumentowana i na tej podstawie podatnik podjął decyzję o wytwarzaniu tych produktów lub stosowaniu technologii, oraz

z dokumentacji dotyczącej prac rozwojowych wynika, że koszty prac rozwojowych zostaną pokryte spodziewanymi przychodami ze sprzedaży tych produktów lub zastosowania technologii.

Klasyfikacja:

Do wartości niematerialnych i prawnych wg klasyfikacji Ustawy o Rachunkowości (Załącznik nr 1., Bilans) zalicza się:

1. Koszty zakończonych prac rozwojowych - obejmują koszty badań lub wiedzy, których wynik może być wykorzystywany do produkcji nowych lub ulepszonych produktów albo technologii.

2. Wartość firmy - w pozycji tej podaje się nieopisaną część dodatniej wartości firmy, która stanowi różnicę między ceną nabycia jednostki lub jej części, a niższą od niej wartością godziwą przejętych aktywów netto poszczególnych składników majątkowych jednostki pomniejszoną o przyjęte zobowiązania. Gdy cena nabycia jednostki jest niższa od wartości godziwej przejętych aktywów netto, to różnica stanowi ujemną wartość firmy.

3. Inne wartości niematerialne i prawne - w pozycji tej wykazujemy wartość początkową, która pomniejszona jest o umorzenie nabytych lub wniesionych w formie aportów praw majątkowych, np.: prawa autorskie, licencje oraz programy komputerowe, prawa do wynalazków, patentów, itp.

4. Zaliczki na wartości niematerialne i prawne - pozycja ta ukazuje wydatki, które przeznaczone są na poczet zakupu wartości niematerialnych i prawnych, i które nie zostały rozliczone do dnia sporządzenia bilansu.

Wycena i amortyzacja:

Wartość początkową wartości niematerialnych i prawnych stanowi cena, za która ja nabyto lub koszt, po jakim została wytworzona. Dalsza wycena odbywa się wg wartości początkowej pomniejszonej o odpisy amortyzacyjne lub umorzeniowe oraz ewentualne odpisy z tytułu trwałej utraty wartości.

Cena nabycia jest to cena zakupu danego składnika aktywów, w skład której wchodzi: kwota przysługująca sprzedającemu pomniejszona o podlegający odliczeniu podatek od towarów i usług oraz podatek akcyzowy, a powiększona o wszystkie pozostałe koszty związane w sposób bezpośredni z zakupem i przygotowaniem zakupionego składnika do użytkowania np. koszty transportu, ubezpieczenia. W przypadku, gdy nie mamy możliwości określenia ceny nabycia, gdyż np. staliśmy się właścicielami danego prawa majątkowego w wyniku darowizny, to wyceny dokonujemy wg ceny sprzedaży takiego samego lub podobnego dobra lub też wyceny wg wartości rynkowej.

Koszty wytworzenia są to koszty, które pozostają w bezpośrednim związku z danym produktem albo stanowią uzasadnioną część kosztów pośrednich związanych w wyprodukowaniem tego produktu.

Wartość początkowa wartości niematerialnych i prawnych ulega zmniejszeniu poprzez odpisy amortyzacyjne lub umorzeniowe stosowane w celu uwzględnienia utraty ich wartości na skutek używania lub upływu czasu. Rozpoczęcie amortyzacji nie może się zacząć wcześniej niż po przyjęciu danego składnika do wykorzystywania, a jej zakończenie nie później, niż, gdy wartość odpisów zrówna się z wartością początkową lub nastąpi wycofanie składnika wartości niematerialnych i prawnych.

Wycena poszczególnych składników wartości niematerialnych i prawnych:

Nabyte prawa majątkowe oraz programy komputerowe mogą być wyceniane po cenie nabycia (przy zakupie), cenie sprzedaży netto (darowizna) lub, gdy są wniesione przez udziałowca, przez cenę nabycia, która odpowiada realnej wartości rynkowej objętych w zamian udziałów.

Koszty organizacji podlegają wycenie poprzez cenę nabycia lub koszt wytworzenia.

Koszt prac rozwojowych wycena na podstawie rzeczywiście poniesionych kosztów.

Wartość firmy stanowi dodatnia różnica pomiędzy ceną nabycia firmy, a wartością rynkową jej składników majątkowych.

Warunki które muszą być spełnione przez ww. składniki majątkowe aby można było dokonywać odpisów amortyzacyjnych, to:

1) wcześniejsze ich nabycie przez podatnika,

2) gospodarcza użyteczność w dniu przyjęcia do używania,

3) przewidywany okres używania dłuższy niż rok,

4) wykorzystywanie przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane przez niego do używania na podstawie umowy licencyjnej (sublicencji), umowy najmu, dzierżawy lub umowy leasingu, o której mowa w art. 17a pkt 1 Ustawy o Rachunkowości.

Podatnik może nie dokonywać odpisów amortyzacyjnych, jeżeli wartość początkowa wartości niematerialnej i prawnej nie przekracza 3.500 zł. Wydatki poniesione na ich nabycie stanowią wówczas koszty uzyskania przychodów w miesiącu oddania ich do używania.

Ustawodawca wskazał jednocześnie grupę wartości niematerialnych i prawnych, które nie podlegają amortyzacji. Są to:

1) prawo wieczystego użytkowania gruntów,

2) budynki, lokale, budowle i urządzenia zaliczane do spółdzielczych zasobów mieszkaniowych lub służących działalności społeczno-wychowawczej prowadzonej przez spółdzielnie mieszkaniowe,

3) dzieła sztuki i eksponaty muzealne,

4) wartość firmy, jeżeli wartość ta powstała w inny sposób niż określony w art. 16b ust. 2 pkt 2 ustawy,

5) składniki majątku, które nie są używane na skutek zaprzestania działalności, w której te składniki były używane; w tym przypadku składniki te nie podlegają amortyzacji od miesiąca następującego po miesiącu, w którym zaprzestano tej działalności.

19. Inwentaryzacja

Przez inwentaryzację należy rozumieć ogół czynności zmierzających do ustalenia rzeczywistego stanu składników aktywów i pasywów jednostki gospodarczej na określony moment. Celem inwentaryzacji jest kontrola zgodności stanów składników aktywów i pasywów wynikających z ksiąg rachunkowych ze stanami rzeczywistymi ustalonymi w trakcie inwentaryzacji.

Inwentaryzacja stanowi element rachunkowości, który służy do weryfikacji stanów składników aktywów i pasywów przed ich ujęciem w sprawozdaniu finansowym (zabezpiecza rzetelny obraz sytuacji majątkowej jednostki). Oprócz tego inwentaryzacja stanowi istotny element systemu kontroli wewnętrznej jednostki mającej na celu ochronę posiadanego mienia i racjonalną politykę zarządzania aktywami. Inwentaryzacja jest również znakomitą okazją do oceny dalszej przydatności oraz stanu jakościowego składników majątkowych, w szczególności środków trwałych, materiałów (części zamiennych, opakowań), towarów czy wyrobów gotowych.

Metody inwentaryzacji:

1) spis z natury - polega na przeliczeniu lub zważeniu rzeczywistych stanów materialnych lub pieniężnych składników majątkowych; należy dokonać wyceny tych ilości, porównania wartości z danymi ksiąg rachunkowych oraz wyjaśnienia i rozliczenia ewentualnych różnic

Ta metoda służy do wyceny:

- aktywów pieniężnych (z wyjątkiem zgromadzonych na rachunkach bankowych)

- papierów wartościowych w postaci materialnej,

- rzeczowych składników aktywów obrotowych,

- środków trwałych oraz nieruchomości zaliczonych do inwestycji (wyjątki),

- maszyn i urządzeń wchodzących w skład środków trwałych w budowie

- znajdujących się w jednostce składników aktywów, będących własnością innych jednostek, powierzone jej do sprzedaży, przechowania, przetwarzania lub używania (należy powiadomić je o wyniku inwentaryzacji)

2) uzyskanie (od banków i kontrahentów) potwierdzenia prawidłowości stanu w księgach rachunkowych

Ta metoda służy do wyceny:

- aktywów finansowych zgromadzonych na rachunkach bankowych lub przechowywanych przez inne jednostki, w tym papierów wartościowych w formie zdematerializowanej,

- należności, w tym udzielonych pożyczek, (wyjątki)

- powierzonych kontrahentom własnych składników aktywów

3) porównanie danych księgowych z odpowiednimi dokumentami i weryfikacja sald - polega ona na porównaniu zapisów księgowych z dokumentacją zewnętrzną potwierdzającą stan rzeczywisty (np. porównanie wartości niematerialnych i prawnych wynikających z ksiąg rachunkowych z dokumentem zakupu znaku towarowego)

Ta metoda służy do wyceny:

- środków trwałych, do których dostęp jest znacznie utrudniony,

- gruntów oraz praw zakwalifikowanych do nieruchomości,

- należności spornych i wątpliwych, a w bankach również należności zagrożonych

- należności i zobowiązań wobec osób nieprowadzących ksiąg rachunkowych,

- należności z tytułów publicznoprawnych,

- aktywów i pasywów niewymienionych w pkt 1 i 2

- aktywów wymienionych w pkt 1 i 2, jeżeli przeprowadzenie ich spisu z natury lub uzgodnienie z przyczyn uzasadnionych nie było możliwe

Inwentaryzację przeprowadza się:

- na ostatni dzień roku obrotowego

- na dzień zakończenia działalności przez jednostkę

- na dzień poprzedzający postawienie jej w stan likwidacji lub ogłoszenia upadłości

Można odstąpić od przeprowadzenia inwentaryzacji:

1) w przypadku ogłoszenia upadłości z możliwością zawarcia układu, jeżeli jednostka nie zamyka ksiąg rachunkowych;

2) w przypadku połączenia lub podziału jednostek, z wyjątkiem spółek kapitałowych, jeżeli strony w drodze umowy pisemnej odstąpią od przeprowadzenia inwentaryzacji;

3) w przypadku zawieszenia działalności, jeżeli jednostka nie zamyka ksiąg rachunkowych.

Przeprowadzenie i wyniki inwentaryzacji należy odpowiednio udokumentować i powiązać z zapisami ksiąg rachunkowych.

Ujawnione w toku inwentaryzacji różnice między stanem rzeczywistym a stanem wykazanym w księgach rachunkowych należy wyjaśnić i rozliczyć w księgach rachunkowych tego roku obrotowego, na który przypadał termin inwentaryzacji.

Terminy dla:

- zapasów materiałów, towarów, produktów gotowych i półproduktów znajdujących się w strzeżonych składowiskach i objętych ewidencją ilościowo-wartościową - raz na 2 lata

- nieruchomości zaliczonych do środków trwałych oraz inwestycji, jak też znajdujących się na terenie strzeżonym innych środków trwałych oraz maszyn i urządzeń wchodzących w skład środków trwałych w budowie - raz na 4 lata

- zapasów towarów i materiałów (opakowań) objętych ewidencją wartościową w punktach obrotu detalicznego jednostki - raz na rok

- zapasów drewna w jednostkach prowadzących gospodarkę leśną - raz na rok

Termin i częstotliwość inwentaryzacji, określone w ust. 1, uważa się za dotrzymane, jeżeli inwentaryzację składników aktywów - z wyłączeniem aktywów pieniężnych, papierów wartościowych, produktów w toku produkcji oraz materiałów, towarów i produktów gotowych, określonych w art. 17 ust. 2 pkt 4 - rozpoczęto nie wcześniej niż 3 miesiące przed końcem roku obrotowego, a zakończono do 15 dnia następnego roku, ustalenie zaś stanu nastąpiło przez dopisanie lub odpisanie od stanu stwierdzonego drogą spisu z natury lub potwierdzenia salda - przychodów i rozchodów (zwiększeń i zmniejszeń), jakie nastąpiły między datą spisu lub potwierdzenia a dniem ustalenia stanu wynikającego z ksiąg rachunkowych, przy czym stan wynikający z ksiąg rachunkowych nie może być ustalony po dniu bilansowym

20. Bilans

dostarcza informacji o sytuacji majątkowej i finansowej jednostki,

umożliwia użytkownikom sprawozdań finansowych zapoznanie się z ujętymi wartościowo składnikami majątku jednostki oraz źródłami ich finansowania,

zostaje sporządzony na określony moment nazywany dniem bilansowym,

ma charakter statyczny. Ukazywane w bilansie wartości aktywów (składników majątku jednostki) oraz pasywów (źródeł finansowania aktywów) odnoszą się wyłącznie do dnia bilansowego. Wszystkie zdarzenia poprzedzające lub następujące po dniu bilansowym mają wpływ na ujawnione w bilansie informacje.

w bilansie prezentowane są dane o wartości aktywów i pasywów na dzień kończący bieżący oraz poprzedni rok obrotowy, co umożliwia porównanie i ocenę sytuacji majątkowej oraz finansowej jednostki w ciągu ostatnich dwóch lat. W przypadku, gdy bilans zostaje sporządzony na inny dzień, aniżeli kończący rok obrotowy zostają przedstawione w nim informacje o stanie aktywów i pasywów na ten dzień oraz o ich wartościach na dzień kończący rok obrotowy bezpośrednio poprzedzający ten dzień bilansowy.

Ogólna suma wartości aktywów będzie zawsze równa wartości pasywów.

Aktywa:

Zasoby majątkowe kontrolowane przez jednostkę, posiadające wiarygodnie określoną wartość, które powstały w wyniku przeszłych zdarzeń oraz spowodują w przyszłości wpływ korzyści ekonomicznych do jednostki.

- Poprzez kontrolę należy rozumieć kontrolę ekonomiczną nad składnikiem majątku jednostki. Tak pojmowana kontrola nie zawsze jest tożsama z posiadaniem prawa własności bądź współwłasności danego zasobu.

- korzyści ekonomiczne będą realizowane przez wykorzystanie konkretnego składnika majątku. Opierają się na zwrocie, co najmniej wartości zgodnie, z którą aktywa figurują w księgach. Jednostka osiąga je poprzez jednorazowe lub stopniowe zużycie składników majątkowych, oddanie ich w dzierżawę lub najem, sprzedaż oraz otrzymanie zapłaty, wymianę itp.

- Pozyskanie zasobów przez jednostkę łączy się ze wskazaniem źródeł ich pochodzenia, takich jak np. transakcji nabycia, darowizn, bądź operacji wytworzenia przez jednostkę we własnym zakresie.

Zobowiązania wraz z kapitałem własnym:

Odzwierciedlają źródła pochodzenia majątku jednostki.

Zobowiązania: „wynikający z przeszłych zdarzeń obowiązek wykonania świadczeń o wiarygodnie określonej wartości, które spowodują wykorzystanie już posiadanych lub przyszłych aktywów jednostki.”.

- wynikają z przeszłych zdarzeń: jednostka posiada niewątpliwy i pewny obowiązek wykonania określonego świadczenia, wynikającego z konkretnych zdarzeń z przeszłości np. na skutek wykonania na rzecz jednostki usługi.

- posiadają wiarygodnie określoną wartość: jednostka ma możliwość wiarygodnego określenia wartości świadczenia.

- spowodują wykorzystanie już istniejących (na dzień bilansowy) lub przyszłych aktywów jednostki. Możliwość uregulowania zobowiązań szeroko pojętymi aktywami (zarówno niepieniężnymi takimi jak towarami lub usługami, kompensacie z należnościami, zamianie zobowiązań na inne bądź zamianie ich na udział w kapitale jak i środkami pieniężnymi), definiuje je szerzej aniżeli przyszłe wydatki skupiające się tylko i wyłącznie na przyszłych wypływach pieniężnych.

Szczególny rodzaj składników pasywów jednostki stanowią rezerwy, czyli już powstałe zobowiązania do spełnienia określonych świadczeń, których końcowa kwota bądź też termin nie jest znana, czego skutkiem jest konieczność ich szacowania

W załączniku nr 1 ustawy o rachunkowości, został podany zalecany do stosowania wzór bilansu zawierający zakres informacji dla jednostek, niebędących bankami oraz zakładami ubezpieczeń.

Aktywa w bilansie uporządkowane są w grupach na podstawie ich treści ekonomicznej zgodnie z kryterium rosnącej płynności.

Płynność oznacza możliwość i szybkość zamiany składników majątku jednostki na gotówkę. Główny podział aktywów jednostki podporządkowany został kryterium czasu. W bilansie wyróżniamy zasoby pozostające w jednostce przez okres dłuższy niż rok od dnia bilansowego oraz te, które funkcjonują w jednostce do roku od dnia sporządzenia sprawozdania finansowego.

Kryterium czasu nie znajduje jednak zastosowania w każdym przypadku. Do aktywów obrotowych jednostki zaliczamy również takie składniki majątku, pozostające w jednostce przez okres dłuższy niż rok od dnia sporządzenia sprawozdania finansowego. Czynnikiem warunkującym ujęcie rzeczowych aktywów obrotowych w tej pozycji jest cykl operacyjny.