BANK I KREDYT kwiecieƒ 2006

60

Rynki i Instytucje Finansowe

Komunikacja nieformalna na rynku

detalicznych us∏ug bankowych –

studium przypadku

Word-of-mouth communication in the

market of retail banking services – case

study

A n e t a M . K ∏ o p o c k a *

Streszczenie

W sytuacji nat´˝onej walki konkurencyjnej niezwykle istotne jest

zarzàdzanie wszelkimi êród∏ami informacji o produkcie i

przedsi´biorstwie, które docierajà do klienta lub potencjalnego klienta i

które nak∏aniajà go do zakupu oraz utrzymujà jego lojalnoÊç.

Podstawowym celem artyku∏u by∏y: ukazanie komunikacji nieformalnej

jako istotnej determinanty zachowaƒ klientów na rynku detalicznych

us∏ug bankowych oraz analiza prawid∏owoÊci zwiàzanych z

funkcjonowaniem komunikacji nieformalnej na tym rynku.

Komunikacja nieformalna (

word-of-mouth communication – w skrócie

WOM) to rozmowy na temat produktów i (lub) firm prowadzone

przez osoby niereprezentujàce danych firm. W pierwszej cz´Êci

artyku∏u wskazano w∏aÊciwoÊci detalicznych us∏ug bankowych, które

predestynujà je do roli obiektów komunikacji nieformalnej, oraz

wykazano, na podstawie dost´pnych danych, ˝e us∏ugi bankowe cz´sto

stajà si´ przedmiotem rozmów z rodzinà i znajomymi, a zdobyte w ten

sposób informacje istotnie wp∏ywajà na decyzje klientów na rynku

detalicznych us∏ug bankowych.

W drugiej cz´Êci artyku∏u przedstawiono badanie przeprowadzone wÊród

klientów mBanku w formie ankiety elektronicznej zamieszczonej na stronie

internetowej Forum mBanku. W badaniu analizowano uwarunkowania

pozytywnego przekazu ustnego oraz sk∏onnoÊç do zmian gotowoÊci

klientów do generowania pozytywnego WOM w sytuacji rozczarowania

zachowaniem banku. Badanie pokaza∏o wyraêny wp∏yw satysfakcji

us∏ugobiorcy na jego sk∏onnoÊç do rekomendowania us∏ug banku oraz

gotowoÊç do zmiany postawy wzgl´dem banku w sytuacji rozczarowania

jego dzia∏aniami. Potwierdzi∏o równie˝ poglàd, ˝e pozytywny przekaz

ustny jest prawdziwym probierzem lojalnoÊci klientów.

S∏owa kluczowe:

komunikacja nieformalna, bankowoÊç detaliczna,

marketing, satysfakcja klienta

Abstract

Different forms of information on a product and a company reach

existing or potential customers and influence their purchase behavior

and loyalty. This shows that information management is of great

importance on a highly competitive market. This paper aims to examine

the role of word-of-mouth communication in determining the behavior

of customers acting on a retail banking market. It also provides an

analysis how word-of-mouth communication functions on this market.

The term “word-of-mouth” (WOM) is used to describe conversations

about products and/or companies between non-commercial

communicators. The first part of this paper highlights specific

characteristics of retail banking services, which are responsible for high

value of WOM within the context of retail banking. Subsequently,

empirical evidence is provided that retail banking services are often the

subject of communication between a family and friends. As the data

demonstrate the WOM originating information significantly

influences market decisions of customers acting on the retail banking

market.

The second part of the paper describes a course and results of research

conducted among mBank customers in the form of an e-questionnaire

on the mBank Forum website.

The research shows that there is a strong relationship between the level

of customer satisfaction and the willingness to recommend the bank as

well as between the level of customer satisfaction and the readiness to

change the attitude towards the bank in the case of a disappointing

occurrence. The study also confirms that a positive word-of-mouth

communication is an actual indicator of customer loyalty.

Kyewords

: word-of-mouth communication, retail banking, marketing,

customer satisfaction

JEL:

D14, D83, M31

* Katedra Marketingu, Wy˝sza Szko∏a Handlu i Finansów Mi´dzynarodowych

61

BANK I KREDYT kwiecieƒ 2006

Rynki i Instytucje Finansowe

Wprowadzenie

BankowoÊç detaliczna, czyli sfera dzia∏alnoÊci ban-

kowej zorientowana na obs∏ug´ i zaspokojenie po-

trzeb klientów indywidualnych

1

, sta∏a si´ w ostatnich

latach arenà olbrzymich przeobra˝eƒ. Wzrost zain-

teresowania instytucji bankowych segmentem go-

spodarstw domowych doprowadzi∏ do nat´˝onej

walki konkurencyjnej na tym obszarze. W tej sytu-

acji niezwyk∏ej wagi nabiera zarzàdzanie wszelkimi

informacjami o produkcie, które docierajà do klien-

ta lub potencjalnego klienta i nak∏aniajà go do zaku-

pu oraz utrzymujà jego lojalnoÊç.

Jednym z wa˝niejszych êróde∏ informacji,

kszta∏tujàcym zachowania nabywcze i postawy lud-

noÊci, jest zjawisko okreÊlane w literaturze angloj´-

zycznej jako word-of-mouth communication

– w skrócie WOM. Najlepszymi polskimi odpo-

wiednikami angielskiego terminu sà okreÊlenia:

przekaz ustny lub komunikacja nieformalna, choç

jako synonimy stosuje si´ tak˝e sformu∏owania ko-

munikacja prywatna, „z ust do ust”, „z ust do uszu”,

marketing szeptany. WOM to rozmowy na temat

produktu i (lub) przedsi´biorstwa osób niereprezen-

tujàcych danego przedsi´biorstwa z krewnymi, przy-

jació∏mi, znajomymi lub nieznajomymi. Wymia-

na informacji opiera si´ na bezpoÊrednich kontak-

tach, choç mo˝e te˝ odbywaç si´ telefonicznie lub

z wykorzystaniem Internetu.

Chocia˝ w literaturze zagranicznej problematy-

ka komunikacji nieformalnej jest szeroko dyskuto-

wana, niewiele jest polskich opracowaƒ na ten temat.

Niniejszy tekst ma przyczyniç si´ do zwi´kszenia za-

interesowania zagadnieniem komunikacji „z ust

do ust” zarówno wÊród teoretyków, jak i pracowni-

ków banków i innych instytucji finansowych. Podsta-

wowym celem artyku∏u jest wskazanie komunikacji

nieformalnej jako istotnej determinanty zachowaƒ

klientów na rynku detalicznych us∏ug bankowych

oraz analiza prawid∏owoÊci zwiàzanych z funkcjono-

waniem komunikacji nieformalnej na tym rynku.

Na detaliczny asortyment produktów banko-

wych sk∏ada si´ wiele us∏ug depozytowych, kredyto-

wych, rozliczeniowych i innych us∏ug finansowych

adresowanych do osób fizycznych. W pierwszej cz´-

Êci artyku∏u wskazano w∏aÊciwoÊci detalicznych

us∏ug bankowych, które predestynujà je do roli

obiektów komunikacji nieformalnej. Na podstawie

dost´pnych danych wykazano te˝, ˝e us∏ugi bankowe

cz´sto stajà si´ przedmiotem rozmów z rodzinà

i znajomymi, a zdobyte w ten sposób informacje

istotnie wp∏ywajà na decyzje klientów na rynku deta-

licznych us∏ug bankowych.

Druga cz´Êç artyku∏u zawiera opis badania

przeprowadzonego wÊród klientów mBanku tu˝

po wprowadzeniu przez bank op∏at za realizacj´ ze-

wn´trznych przelewów i zleceƒ sta∏ych. W badaniu

przeanalizowano uwarunkowania pozytywnego

przekazu ustnego oraz sk∏onnoÊç do zmian gotowo-

Êci klientów do generowania pozytywnego WOM

w sytuacji rozczarowania zachowaniem banku. Nale-

˝y przy tym zaznaczyç, ˝e badanie przeprowadzono

wÊród osób obs∏ugujàcych swój rachunek bankowy

za pomocà Internetu, a wi´c w segmencie, który wy-

ró˝nia si´ na tle wszystkich klientów bankowoÊci de-

talicznej ponadprzeci´tnymi dochodami, lepszym po-

ziomem wykszta∏cenia, m∏odym wiekiem oraz przy-

chylnym nastawieniem do innowacji. Konsekwencjà

tych cech jest swoboda poruszania si´ na rynku inter-

netowych us∏ug bankowych oraz mniejsza trwa∏oÊç

relacji mi´dzy bankiem a klientem.

Us∏ugi bankowe jako przedmiot komunikacji

nieformalnej

Wystarczy przeanalizowaç motywy nadawców i od-

biorców komunikatów nieformalnych (zob. tabe-

la 1), aby stwierdziç, ˝e nie wszystkie produkty

2

sà

równie podatne na to, by staç si´ przedmiotem prze-

kazu ustnego. Decydujàce znaczenie majà okreÊlone

w∏aÊciwoÊci produktów.

W tym kontekÊcie warto przyjrzeç si´ podzia∏o-

wi produktów zaproponowanemu przez Nelso-

na (Paluchowski 2001, s. 70). Wyró˝ni∏ on dobra po-

szukiwane (

search goods

) i dobra doÊwiadczane

(

experience goods

). JakoÊç tych pierwszych mo˝e byç

oceniona przed zakupem. W przypadku dóbr do-

Êwiadczanych, m.in. us∏ug, jakoÊç mo˝e byç ocenio-

na jedynie podczas zakupu i konsumpcji. Wià˝e si´

to z atrybutami us∏ug, do których w klasycznym uj´-

ciu zalicza si´ tzw. 4N, czyli: niematerialnoÊç (

intan-

gibility

), nierozdzielnoÊç (

inseparability

), niejedno-

rodnoÊç (

heterogenity

), nietrwa∏oÊç (

perishability

)

3

.

Przy niematerialnym charakterze us∏ug klient

musi zdecydowaç si´ na zakup czegoÊ, co fizycznie

nie istnieje. Transakcji towarzyszy wysoki poziom

ryzyka, gdy˝ przed zakupem konsument nie mo˝e

1 Takie rozumienie terminu bankowoÊç detaliczna jest w literaturze przedmiotu

powszechnie przyj´te (Harasim 2005, s. 11–13). Mo˝na tak˝e spotkaç

podejÊcie, zgodnie z którym bankowoÊç detaliczna obejmuje w uj´ciu

podmiotowym ma∏e i Êrednie jednostki gospodarujàce, a wi´c gospodarstwa

domowe oraz ma∏e i Êrednie przedsi´biorstwa (Rytelewska 2005, s. 11). Jednak

ze wzgl´du na odmiennoÊç funkcjonowania zjawiska komunikacji nieformalnej

wÊród osób prywatnych oraz przedsi´biorstw nie ma przes∏anek, by przyjàç takà

interpretacj´ w niniejszym artykule. Mówiàc o rynku detalicznych us∏ug

bankowych, b´dziemy zatem odnosiç si´ do obs∏ugi klientów indywidualnych.

2 Zgodnie z powszechnie przyj´tà definicjà Ph. Kotlera produkt to cokolwiek,

co mo˝e znaleêç si´ na rynku, zyskaç uwag´, zostaç nabyte, u˝yte lub

skonsumowane, zast´pujàc czyjeÊ pragnienie lub potrzeb´. Kategoria ta

obejmuje wi´c zarówno dobra materialne, jak i us∏ugi (Kotler 1994, s. 400).

3 Szerzej zobacz np. Pluta-Olearnik (1993, s. 23-24); (Kotler 1994, s. 428-

429); Rogoziƒski (1998, s. 18-25); Mazur (2001, s.16-25).

BANK I KREDYT kwiecieƒ 2006

62

Rynki i Instytucje Finansowe

us∏ugi zobaczyç ani doÊwiadczyç. NiematerialnoÊç

us∏ugi nie tylko przeszkadza nabywcy w ocenie orga-

noleptycznej, ale tak˝e utrudnia zrozumienie jej cha-

rakteru. JednoczesnoÊç Êwiadczenia, nabywania

i konsumowania us∏ugi sprawia, ˝e naprawa usterek

w us∏udze jest trudna, a nawet niemo˝liwa. Decyzji

klientów nie u∏atwia tak˝e heterogenicznoÊç us∏ug,

czyli ich zró˝nicowanie wynikajàce w znacznym

stopniu z udzia∏u czynnika ludzkiego w procesie

tworzenia us∏ugi. Wymienione w∏aÊciwoÊci sprawia-

jà, ˝e faza poszukiwania informacji przez konsu-

menta jest w przypadku us∏ug bardziej rozbudowa-

na i zró˝nicowana ni˝ w przypadku dóbr poszukiwa-

nych. Wi´cej jest tak˝e êróde∏ informacji. Jednocze-

Ênie us∏ugobiorcy sà wra˝liwsi na pozyskiwane infor-

macje, szczególnie gdy ich êród∏em sà rekomendacje

innych osób. Komunikacja nieformalna jest odpo-

wiedzià na trudnoÊci decyzyjne klientów wynikajàce

ze specyfiki produktów us∏ugowych i dlatego przyj-

muje si´, ˝e odgrywa wi´kszà rol´ w marketingu

us∏ug ni˝ dóbr materialnych (Murray 1990, s. 51-

65; Bristor 1990, s. 51-83 za: Bansal, Voyer 2000,

s. 166-167).

Powy˝sze stwierdzenia odnoszàce si´ do katego-

rii us∏ug

in genere

majà tak˝e zastosowanie do us∏ug

bankowych. O specyfice us∏ug bankowych stanowià

takie w∏aÊciwoÊci, jak: z∏o˝onoÊç, d∏ugookresowy

charakter wielu produktów, relatywnie wysokie ryzy-

ko wyboru us∏ugodawcy finansowego, powa˝na asy-

metria informacji mi´dzy bankiem a klientem (˚ura-

wik, ˚urawik 1999, s. 28-31; Pluta-Olearnik 1999,

s. 20-23; Grzegorczyk 1999, s. 11). TrudnoÊci

z ocenà us∏ugi finansowej przed skorzystaniem

z niej podnoszà rang´ zaufania klienta do banku

i jego pracowników. Liczne badania potwierdzajà

tez´, ˝e im wy˝sze jest postrzegane ryzyko decyzji

o zakupie, tym aktywniej klienci poszukujà informa-

cji w drodze komunikacji nieformalnej (Bansal,

Voyer 2000, s. 166-177). Wymienione cechy pozwa-

lajà wnioskowaç o istotnoÊci przekazu ustnego

w kszta∏towaniu zachowaƒ konsumpcyjnych nabyw-

ców us∏ug bankowych.

Sk∏onnoÊç do rozmów o produktach jest ponad-

to wi´ksza w przypadku dóbr, które mo˝na uznaç

za wizytówk´ klienta. Pe∏nienie takiej funkcji przez

produkt zale˝y od tego, na ile jest on wizualnie lub

werbalnie „widoczny” dla innych. Produkty dosko-

nale nadajàce si´ do konsumpcji ostentacyjnej to te,

które sà u˝ytkowane w obecnoÊci innych osób, oraz

te, o których mo˝na opowiadaç znajomym, wzbu-

dzajàc ich zainteresowanie (Burgiel 1999, s. 152-

153). Do tej grupy produktów z pewnoÊcià mo˝-

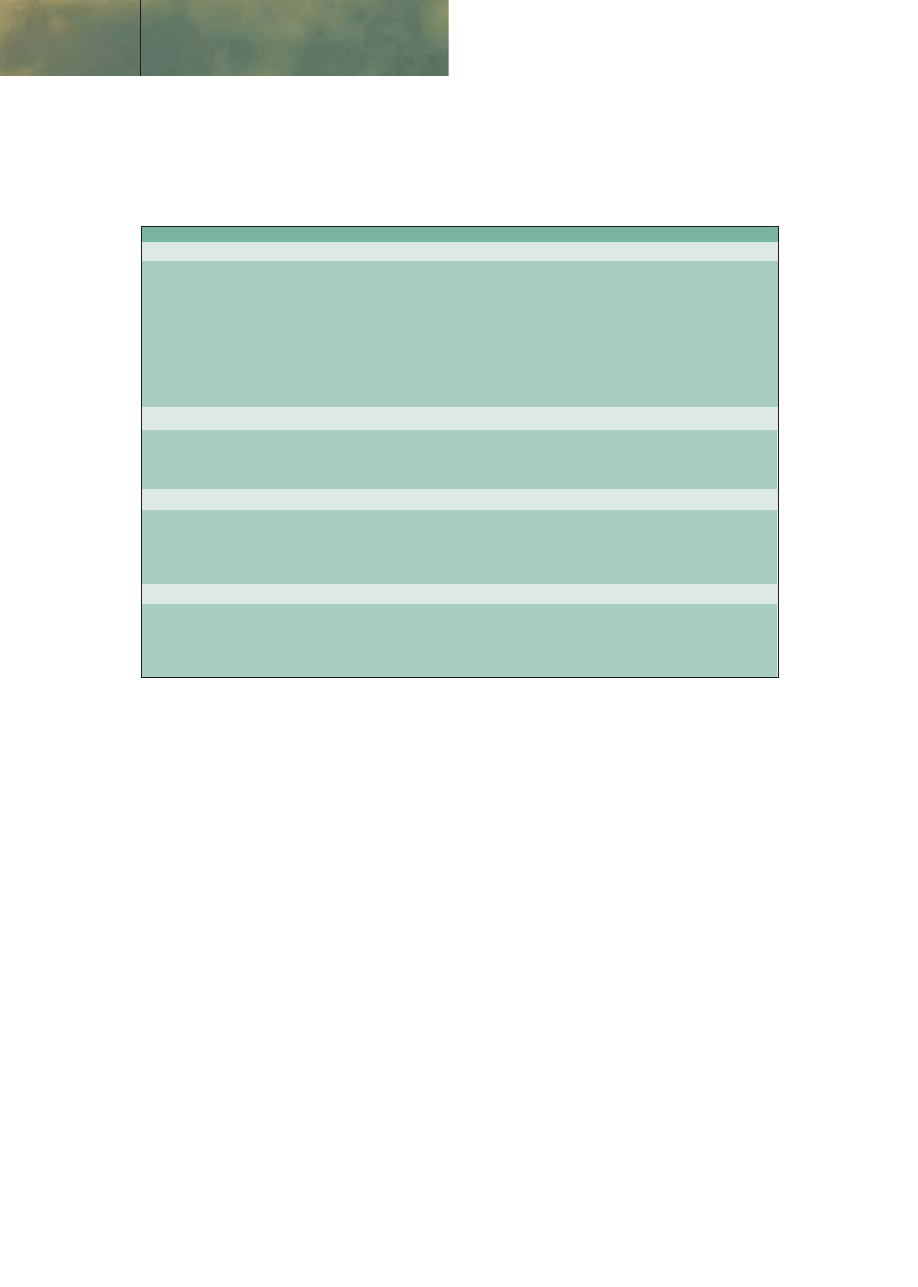

Tabela 1. Porównanie motywów kierujàcych nadawcami i odbiorcami informacji nieformalnych

èród∏o: opracowanie w∏asne na podstawie Kie˝el (2001, s. 144).

1. Redukcja w∏asnej niepewnoÊci lub dysonansu

pozakupowego

2. Zwrócenie na siebie uwagi innych

3. Wykazanie si´ wiedzà i doÊwiadczeniem

4. Zyskanie miana innowatora

5. Zyskanie poczucia w∏adzy prowadzàcej do zmiany

ludzkich opinii i zachowaƒ

6. Zyskanie poczucia wy˝szoÊci

1. Redukcja niepewnoÊci lub ryzyka zwiàzanych z zakupem

2. Skrócenie czasu poszukiwania w∏aÊciwego produktu

3. Rozwiàzanie problemu niedost´pnoÊci lub braku zaufania

do innych êróde∏ informacji

4. Realizacja w∏asnych zainteresowaƒ

1. Wyra˝enie satysfakcji lub niezadowolenia z danego

produktu

1. Nauczenie si´ u˝ytkowania produktu

2. Zdobycie wiedzy na temat nowych produktów na rynku

oraz informacji s∏u˝àcych do ich oceny

1. Wyra˝anie przyjaêni lub ˝yczliwoÊci poprzez dyskusj´ nad

produktami, która mo˝e si´ przydaç innym

2. Udzielenie znajomemu bezinteresownej pomocy

w podj´ciu bardziej racjonalnej decyzji nabywczej

1. Zakup produktów zaakceptowanych przez innych

i zyskanie dzi´ki temu akceptacji dla siebie

1. Wyra˝enie swojej reakcji na reklam´ poprzez rozmowy z

innymi na ten temat

1. WyjaÊnienie niejednoznacznych treÊci zawartych

w reklamie

2. Zweryfikowanie prawdziwoÊci obietnic przedstawionych

w reklamie

Motywy zwiàzane z produktem

Motywy zwiàzane z otoczeniem

Motywy zwiàzane z reklamà

Nadawca informacji

Odbiorca informacji

Motywy zwiàzane z danà jednostkà

63

BANK I KREDYT kwiecieƒ 2006

Rynki i Instytucje Finansowe

na zaliczyç nowoczesne us∏ugi bankowoÊci detalicz-

nej. Z jednej strony korzystanie z nich cz´sto odby-

wa si´ w sposób jawny dla otoczenia – na przyk∏ad

p∏acenie kartà w kawiarni przy okazji spotkania ze

znajomymi. Z drugiej strony korzystaniem z inno-

wacyjnych produktów bankowych mo˝na wykazaç

si´ w rozmowach towarzyskich przy okazji wymiany

doÊwiadczeƒ z kontaktów z bankami.

Kolejnym warunkiem, który musi byç spe∏niony

przez produkt, aby mo˝na by∏o si´ nim pos∏u˝yç dla

zdobycia lub ugruntowania okreÊlonej pozycji

w grupie spo∏ecznej, jest Êwiadome lub mimowolne

przypisywanie jego u˝ytkownikowi cech akceptowa-

nych bàdê po˝àdanych przez danà grup´. Korzysta-

nie z produktów bankowych wyraênie wià˝e si´ z po-

ziomem wykszta∏cenia, dochodem czy przynale˝no-

Êcià do okreÊlonej grupy spo∏eczno-zawodowej. Po-

wszechna ÊwiadomoÊç, ˝e prawdopodobieƒstwo

kontaktowania si´ danej osoby z instytucjami banko-

wymi wzrasta w miar´ podnoszenia jej poziomu edu-

kacji czy wielkoÊci uposa˝enia sprawia, ˝e korzysta-

nie z us∏ug bankowych, a w szczególnoÊci najnow-

szych rozwiàzaƒ w dziedzinie bankowoÊci detalicz-

nej, jest powszechnie kojarzone z nowoczesnoÊcià,

zamo˝noÊcià, presti˝em. W konsekwencji w wielu

Êrodowiskach mo˝e byç uznane za nobilitujàce

4

.

Wymienione cechy innowacyjnych produktów

bankowych sprawiajà, ˝e poza funkcjà instrumental-

nà pe∏nià one równie˝ funkcj´ symbolicznà. Oznacza

to, ˝e mogà byç wykorzystywane przez konsumenta

nie tylko ze wzgl´dów u˝ytkowych, ale tak˝e po to,

aby odzwierciedla∏y jego cechy jako jednostki oraz

cz∏onka okreÊlonych grup spo∏ecznych. Dostrzegli

to producenci kart p∏atniczych, którzy z kawa∏ka

plastiku umo˝liwiajàcego zap∏at´ za dobra i us∏ugi

chcà wykreowaç modny gad˝et. W tym celu opraco-

wali karty przezroczyste, Êwiecàce w ciemnoÊci, a na-

wet z ruchomymi obrazkami, dêwi´kowe czy

zapachowe

5

.

Widzimy wi´c, ˝e us∏ugi bankowe majà wiele

cech, które predestynujà je do roli obiektów komuni-

kacji nieformalnej:

– trudno oceniç ich wartoÊç przed konsumpcjà

(np. us∏ugi doradztwa finansowego),

– sà skomplikowane, tak ˝e obiektywna oce-

na atrakcyjnoÊci oferty oraz porównanie jej z konku-

rencjà niejednokrotnie przekraczajà mo˝liwoÊci

klienta (cz´sto decyzja polega na wyborze okreÊlonej

wiàzki produktów, np. korzystanie z ROR-u ozna-

cza realizacj´ wielu rozmaitych operacji bankowych),

– w wielu przypadkach skorzystanie z nich two-

rzy powa˝ne d∏ugookresowe zobowiàzania finanso-

we klienta wzgl´dem banku (np. kredyty mieszka-

niowe),

– majà innowacyjny charakter, zachwycajà no-

wymi mo˝liwoÊciami i wygodà u˝ytkowania (np.

us∏ugi bankowoÊci internetowej),

– mogà pomagaç w kreowaniu wizerunku kon-

sumenta jako osoby zamo˝nej, nowoczesnej, „tren-

dy” (np. z∏ote czy platynowe karty p∏atnicze, karty

niestandardowe, o nietypowych kszta∏tach, karty

breloczki i inne, us∏ugi bankowoÊci internetowej).

Komunikacja nieformalna jako determinanta

wyboru instytucji bankowej

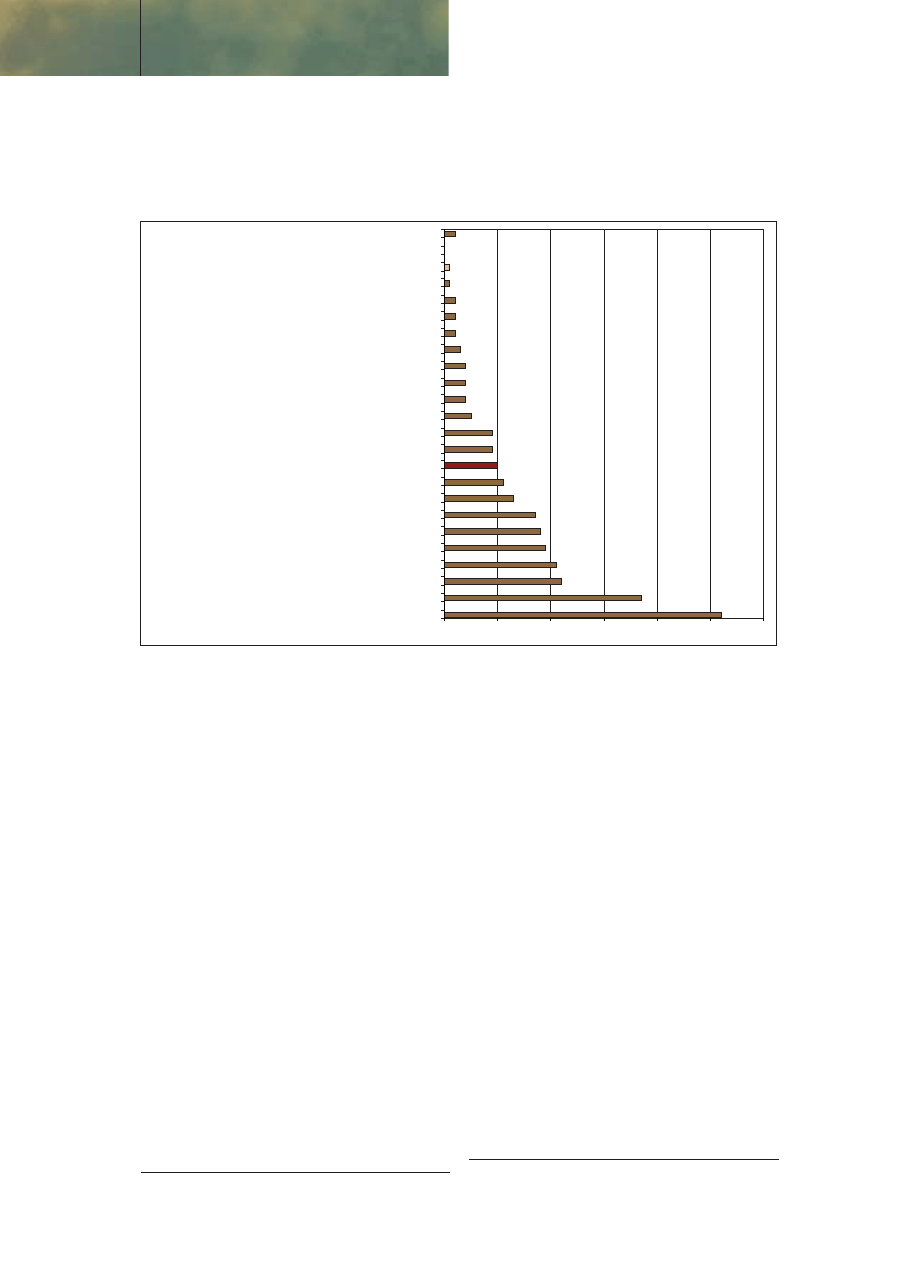

Wobec powy˝szych uwag nie powinna zaskakiwaç

cz´stotliwoÊç rozmawiania na temat us∏ug banko-

wych ze znajomymi i krewnymi. Badania A. Bur-

giel

6

pokaza∏y, ˝e 49% respondentów rozmawia∏o

o us∏ugach bankowych 1–2 razy na miesiàc lub cz´-

Êciej. Osoby, które w ogóle nie anga˝owa∏y si´ w roz-

mowy o us∏ugach banków, stanowi∏y zaledwie 20,9%

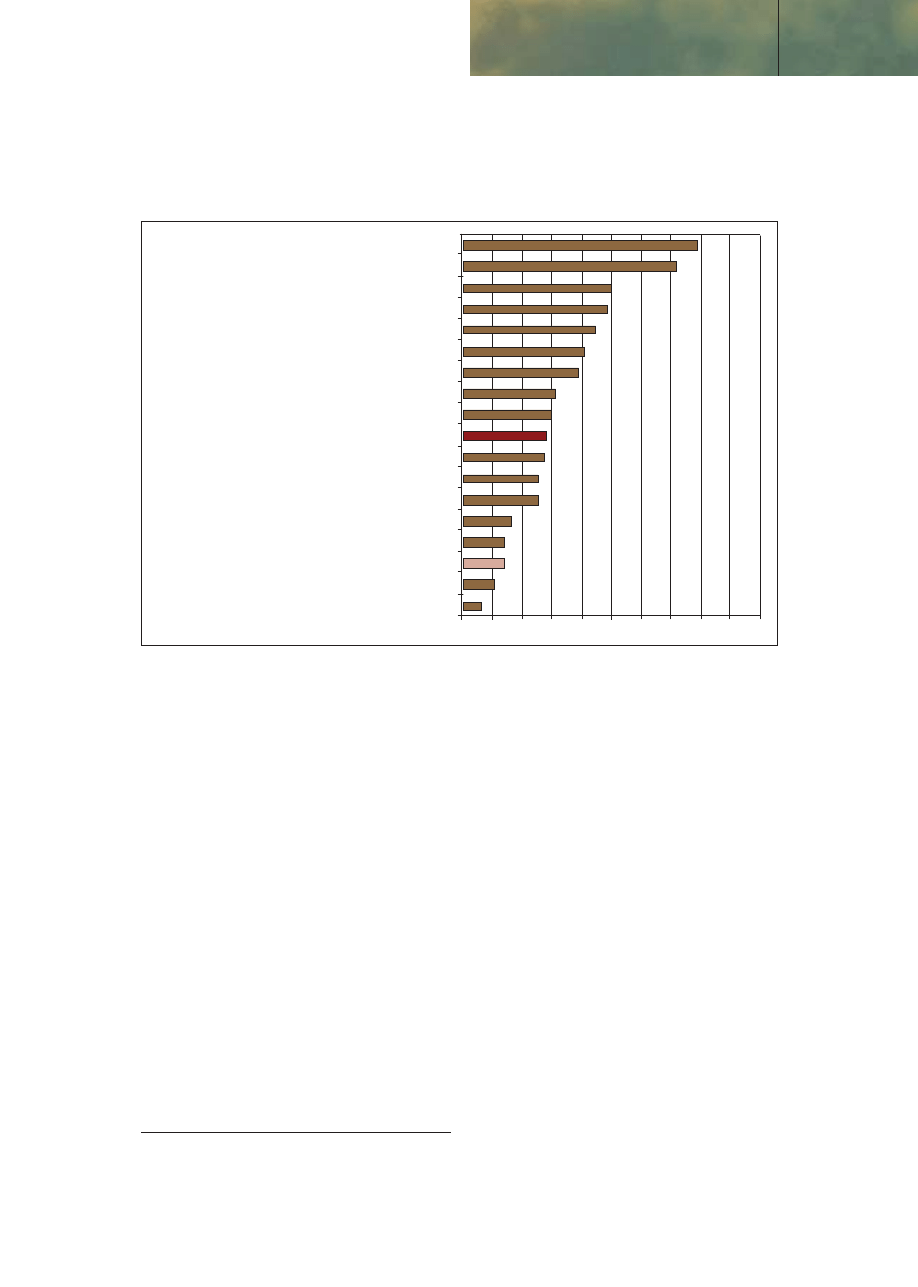

populacji (wykres 1).

Tak˝e badania M. Kie˝el (2005, s. 144-145) da-

∏y dowód znacznej sk∏onnoÊci Polaków do komuni-

kacji nieformalnej na temat produktów bankowych

oraz jej ogromnego znaczenia w podejmowaniu de-

cyzji przez klientów banków. Opinie rodziny i zna-

jomych jako êród∏o informacji na temat banków i ich

ofert wymieni∏o 35,5% respondentów. Wy˝sze wska-

4 Z badania rynku rachunków oszcz´dnoÊciowo-rozliczeniowych przeprowa-

dzonego przez CBM Indicator wynika, ˝e a˝ 30,4% respondentów by∏o zain-

teresowanych za∏o˝eniem konta osobistego, poniewa˝ postrzegali ROR jako

wyznacznik nowoczesnoÊci (CBM Indicator 2001). Wraz z dynamicznym roz-

wojem bankowoÊci detalicznej zmieniajà si´ produkty, których u˝ytkowanie jest

dla danej grupy spo∏ecznej przejawem nowoczesnoÊci. To, co kilka lat temu po-

zwala∏o wyró˝niç si´ na tle otoczenia, dziÊ mo˝e byç ju˝ postrzegane jako pod-

stawowy element oferty bankowej, z którego w danym Êrodowisku nie wypada

nie korzystaç.

5 http://kartyonline.pl/niusy.php?fer=4&id=2258

0%

5%

10%

15%

20%

25% 30% 35%

Prawie codziennie

2–3 razy w tygodniu

3–4 razy na mies iàc

1–2 razy na mies iàc

Rzadziej ni˝ raz na mies iàc

Wcale

Wy k re s 1 Cz´stotliwoÊç rozmów na temat

us∏ug banków

èród∏o: Kie˝el (2001, s. 196-197).

6 Badanie przeprowadzono w 2000 r. W zwiàzku ze zwi´kszeniem si´ skali

korzystania z us∏ug bankowych przez Polaków mo˝na przypuszczaç, ˝e

cz´stotliwoÊç rozmów na ich temat jeszcze wzros∏a (Burgiel 2001, s. 195-198).

BANK I KREDYT kwiecieƒ 2006

64

Rynki i Instytucje Finansowe

zania uzyska∏y tylko êród∏a wià˝àce si´ z samym ban-

kiem (rozmowa z pracownikiem banku i ulotki re-

klamowe dost´pne w placówce banku) oraz w∏asne

doÊwiadczenie klienta. Warto tak˝e przypomnieç

wyniki badaƒ CBM Indicator (2000a; 2000b)

z okresu, kiedy bankowoÊç internetowa stanowi∏a

ca∏kowite novum na naszym rynku. Dla przedstawi-

cieli klasy Êredniej polskiego spo∏eczeƒstwa, wÊród

których przeprowadzano badanie, rodzina i znajomi

stanowili najcz´stsze êród∏o informacji o us∏ugach

bankowoÊci internetowej i drugie co do wa˝noÊci

êród∏o wiedzy o kartach bankowych (zaraz po perso-

nelu bankowym).

Z punktu widzenia praktyki bankowej warto

podkreÊliç istotnà prawid∏owoÊç. Poniewa˝ informa-

cje przekazywane za poÊrednictwem marketingu

szeptanego sà wiarygodne, zindywidualizowane

i adekwatne do zainteresowaƒ s∏uchacza, przyjmuje

je znacznie ch´tniej ni˝ wiadomoÊci z agresywnej re-

klamy, przed którymi raczej si´ broni. Z badaƒ firmy

Starcom wynika, ˝e do Polaków w wieku 13–60 lat

z miast powy˝ej 20 tys. mieszkaƒców dociera nie-

mal 900 reklam tygodniowo i ich liczba prawdopo-

dobnie b´dzie stale rosnàç. Na skutek zwi´kszenia

szumu akceptacja reklam wyraênie spada

7

.

Odnosi si´ to tak˝e do rynku us∏ug bankowych.

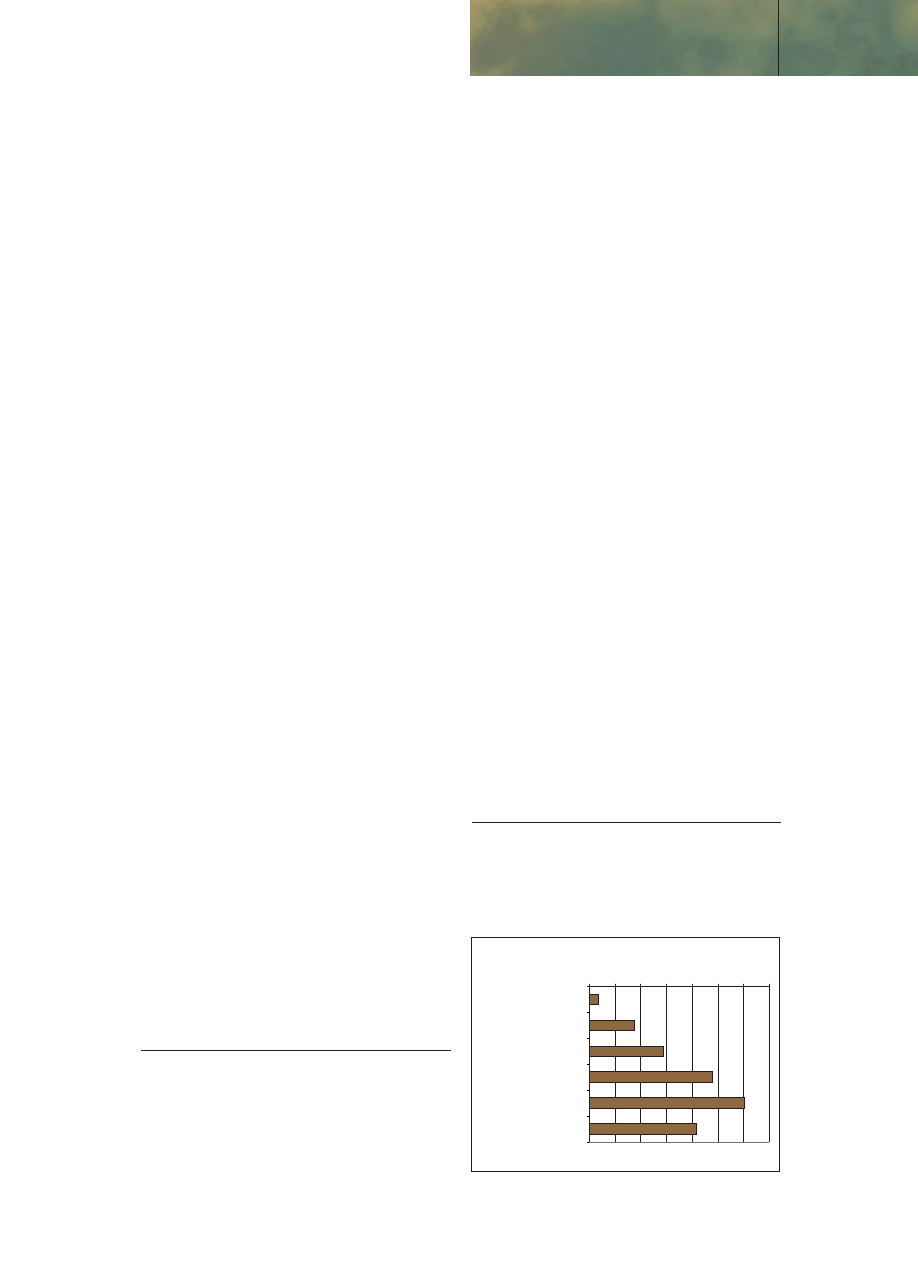

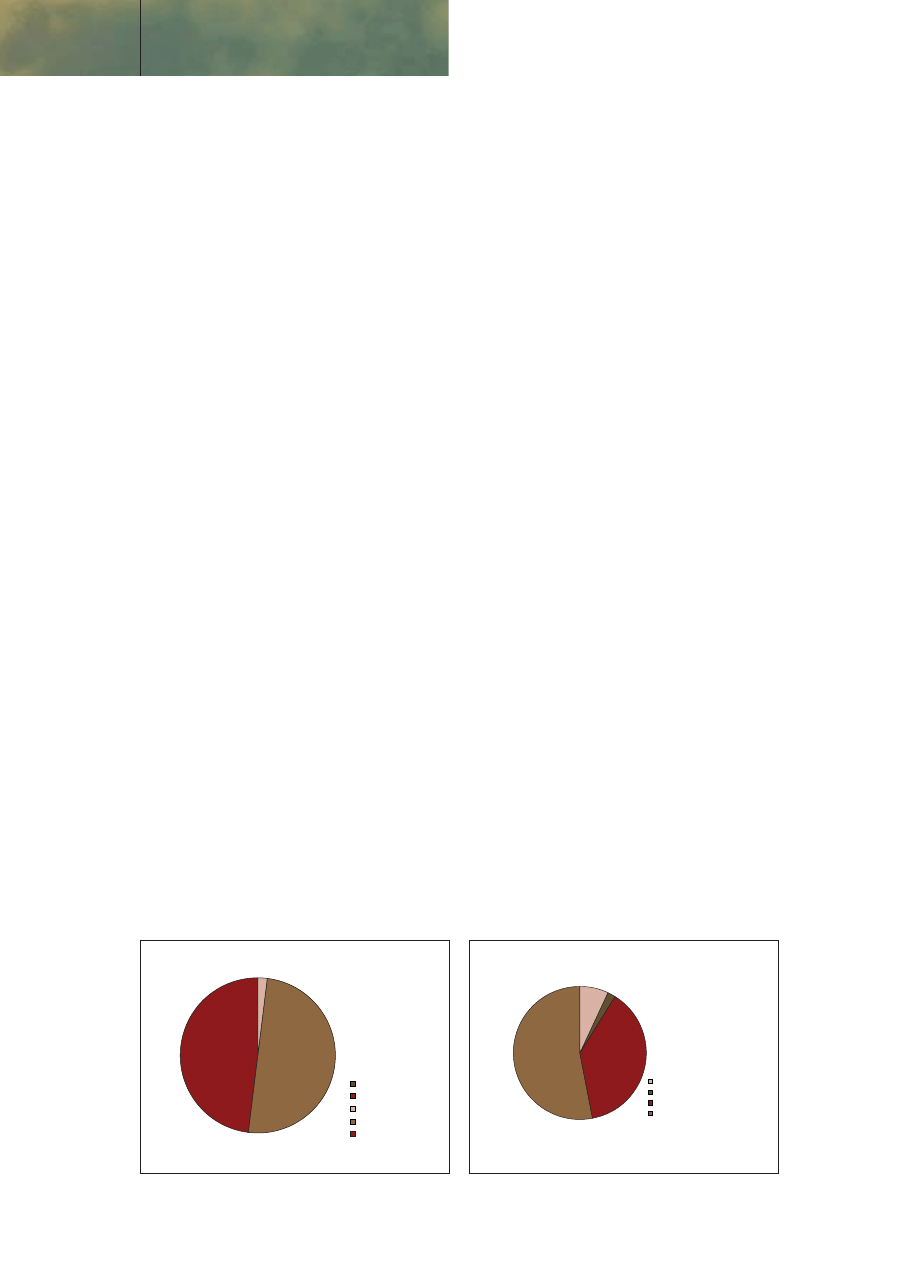

Si´gnijmy do wyników Audytu BankowoÊci Deta-

licznej, systematycznie prowadzonego przez Insty-

tut Badania Opinii i Rynku PENTOR. Na pytanie:

„Jakie sà g∏ówne powody korzystania przez Pana

(Panià) z us∏ug tego, a nie innego banku?” oko-

∏o 10%

8

Polaków odpowiada, ˝e rekomendacja zna-

jomych i rodziny. Dla porównania, zach´cajàcà,

przekonujàcà reklam´ wÊród przyczyn wyboru ban-

ku wymienia 10 razy mniej osób, czyli 1% (patrz

wykres 2).

Z kolei z badania firmy ARC Rynek i Opinia,

przeprowadzonego wÊród osób posiadajàcych konto

bankowe z dost´pem przez Internet, wynika, ˝e nie-

mal 28% klientów bankowoÊci

on-line

wybierajàc

swój podstawowy bank bra∏o pod uwag´ opinie zna-

jomych i krewnych. Reklamà kierowa∏o si´ zdecydo-

wanie mniej osób (wykres 3), chocia˝ w ostatnich la-

tach banki wydawa∏y ogromne kwoty na promocj´

us∏ug bankowoÊci internetowej.

Tak˝e badania zagraniczne dowodzà, ˝e komu-

nikacja nieformalna silniej wp∏ywa na decyzje o wy-

borze banku ni˝ reklama, a najbli˝sze otoczenie

uznawane jest za najbardziej efektywne êród∏o infor-

macji (Stern, Gould 1998 za: Burgiel 1999, s. 166).

52%

37%

22%

21%

19%

18%

17%

13%

11%

10%

9%

9%

5%

4%

4%

4%

3%

2%

2%

2%

1%

0%

2%

1%

0%

10%

20%

30%

40%

50%

60%

Inne

Ubezpieczenia dost´pne w ramach rachunku

Zach´cajàca reklama

Ca∏odobowy dost´p do rachunku

Mo˝liwoÊç uzyskania kart p∏atniczych

Realizacja us∏ug przez telefon i(lub) Internet

Sp∏acam kredyt w tym banku

Korzystne oprocentowanie rachunków i lokat

SprawnoÊç operacji bankowych

¸atwoÊç uzyskania kredytu

Pracodawca ma tam konto

Jedyny bank dzia∏ajàcy wtedy w okolicy

Szeroki zakres us∏ug

Mi∏a obs∏uga

Polecenie znajomych i(lub) rodziny

Zak∏ad pracy za∏o˝y∏ mi tam konto

Korzystne op∏aty i prowizje

Szeroka sieç bankomatów

Dogodne warunki us∏ug

Szeroka sieç oddzia∏ów

Zadowolenie z us∏ug banku

Przyzwyczajenie

Pewny bank, godny zaufania

Dogodna lokalizacja oddzia∏u

Wy k re s 2 Powody korzystania z us∏ug danego banku

èród∏o: Pentor (2005).

7 Szerzej na temat raportu Starcomu: Makarenko (2004, s. 23).

8 Bywa, ˝e i wi´cej. Najwy˝szy poziom wskazaƒ odnotowano w czwartym

kwartale 2003 r. – 16%.

65

BANK I KREDYT kwiecieƒ 2006

Rynki i Instytucje Finansowe

W tych warunkach pozytywny przekaz ustny staje

si´ nieocenionà pomocà w zdobywaniu nowych

klientów. Dzi´ki niemu zainteresowane osoby kieru-

jà si´ do danego banku. Ponadto zwi´ksza on znajo-

moÊç oferty bankowej w spo∏eczeƒstwie oraz rozbu-

dza potrzeby gospodarstw domowych, w szczegól-

noÊci w odniesieniu do us∏ug b´dàcych nowoÊcià

na rynku bankowoÊci detalicznej w Polsce (K∏opoc-

ka 2004, s. 56-61).

Studium przypadku

Dostrzegajàc znaczenie przekazu ustnego dla kszta∏-

towania zachowaƒ nabywców us∏ug bankowych,

przeprowadzono badanie, którego celem by∏a anali-

za prawid∏owoÊci zwiàzanych z funkcjonowaniem ko-

munikacji nieformalnej na rynku us∏ug bankowych.

Sprzyjajàcà okolicznoÊcià dla realizacji badania z tak

okreÊlonym celem by∏o wprowadzenie przez mBank

op∏at za realizacj´ zewn´trznych przelewów, co z per-

spektywy czasu mo˝na uznaç za jeden z wa˝niejszych

symptomów zakoƒczenia okresu darmowej bankowo-

Êci internetowej w naszym kraju

9

.

Przypomnijmy, ˝e mBank rozpoczà∏ dzia∏alnoÊç

w listopadzie 2000 r. jako pierwszy na naszym rynku

bank bezoddzia∏owy, zapewniajàcy dost´p do konta

bankowego wy∏àcznie przez Internet i telefon. Spekta-

kularny sukces banku zach´ci∏ nast´pne organizacje:

Volkswagen Bank direct i Inteligo, które zadebiutowa-

∏y w kwietniu 2001 r., równie˝ decydujàc si´ na obec-

noÊç jedynie w przestrzeni wirtualnej. Agresywne kam-

panie promocyjne, podkreÊlajàce atrakcyjnoÊç ekono-

micznà oferty banków internetowych, u wielu osób

wzbudzi∏y zainteresowanie nowà formà kontaktu z in-

stytucjami bankowymi. Twórcy mBanku podkreÊlali, ˝e

bank internetowy, który dzi´ki brakowi oddzia∏ów po-

nosi ni˝sze koszty, mo˝e zrezygnowaç z op∏at i ofero-

waç wy˝sze oprocentowanie depozytów. Materia∏y re-

klamowe wielokrotnie powtarza∏y zach´cajàce informa-

cje o braku op∏at za prowadzenie rachunku i realizacj´

przelewów. Klienci uwierzyli w bezp∏atne rachunki

bankowe i szybko przyzwyczaili si´ do korzystnych wa-

runków ekonomicznych oferty mBanku. Zapami´tali

has∏a reklamowe: „tutaj byç oznacza mieç”, „wiara czy-

ni cuda, mBank czyni bogatszym”, „ludzi i pieniàdze

traktujemy serio”. Swój zachwyt wyra˝ali na stronach

internetowych mBanku, z uznaniem wypowiadajàc si´

o polityce cenowej banku, chwalàc innowacyjnoÊç roz-

wiàzaƒ oraz postaw´ empatii wobec klientów. W ich

ÊwiadomoÊci utrwali∏o si´ przekonanie, ˝e bankowoÊç

internetowa to bankowoÊç darmowa.

5,7

10,5

14,0

14,0

16,6

25,5

25,6

27,4

27,6

29,8

30,9

38,9

40,7

44,6

48,4

49,8

71,9

78,6

0%

10%

20%

30%

40%

50%

60%

70%

80%

90%

100%

Dost´p do rachunku przez Internet

Wygoda korzystania, ∏atwy dost´p

WysokoÊç op∏at za prowadzenie rachunku

WysokoÊç op∏at za przelewy

Zakres operacji mo˝liwych do wykonania przez Internet

Du˝a liczba bankomatów

Bank nowoczesny

Poziom zabezpieczeƒ powierzonych bankowi Êrodków

Mo˝liwoÊç wp∏aty gotówki na konto w oddzia∏ach banku

Poleci∏ mi ktoÊ ze znajomych i(lub) rodziny

Krótki czas oczekiwania na otwarcie rachunku internetowego

WysokoÊç pozosta∏ych op∏at

WysokoÊç oprocentowania Êrodków gromadzonych na rachunku

Bank z tradycjami

Mo˝liwoÊç korzystania z dodatkowych produktów finansowych

Reklama banku w prasie, telewizji, radiu i Internecie

Rekomendacja za∏o˝enia konta internetowego w oddziale banku

Inne

Wy k re s 3 Czynniki decydujàce o wyborze banku podstawowego przez osoby majàce konto

bankowe z dost´pem przez Internet

èród∏o: ARC Rynek i Opinia (2005).

9 Najpierw Inteligo wprowadzi∏o op∏at´ za prowadzenie konta (4,99 z∏, jeÊli

Êrednie saldo miesi´czne spadnie poni˝ej 100 z∏). Póêniej mBank zaczà∏

pobieraç prowizje za przelewy zlecone przez Internet. Pojawi∏y si´ tak˝e op∏aty

w Volkswagen Bank direct (Blajer 2005).

BANK I KREDYT kwiecieƒ 2006

66

Rynki i Instytucje Finansowe

15 lutego 2004 r. mBank wprowadzi∏ op∏aty

za wykonywanie przelewów zewn´trznych oraz ze-

wn´trznych zleceƒ sta∏ych w wysokoÊci 0,50 z∏. Nie-

wiele pomog∏y wyjaÊnienia przedstawicieli banku

o zmianie sytuacji rynkowej, o op∏atach dla KIR

za realizacj´ zleceƒ, o rozwoju produktowym oferty

banku. Przez forum mBanku przetoczy∏a si´ burza

g∏osów zawiedzionych klientów. Zarzucali bankowi

niedotrzymywanie obietnic mimo szumnych zapew-

nieƒ o powa˝nym traktowaniu klientów. W opinii

rozczarowanych takie posuni´cie pozbawia∏o bank

jego wyjàtkowoÊci, przybli˝a∏o do „banków marmu-

rowych” i prowadzi∏o do oboj´tnoÊci klientów mimo

uprzedniego entuzjazmu i wr´cz emocjonalnego za-

anga˝owania w relacj´ z bankiem.

Sytuacja ta sta∏a si´ doskona∏à sposobnoÊcià

do przeprowadzenia badania wÊród klientów mBan-

ku. Pozwoli∏o ono zweryfikowaç nast´pujàce hipote-

zy dotyczàce komunikacji nieformalnej na rynku

us∏ug bankowych:

H1: Im bardziej klient jest zadowolony ze

wspó∏pracy z bankiem, tym cz´Êciej poleca bank in-

nym.

H2: Pozytywny przekaz ustny jest wra˝liwszym

wskaênikiem lojalnoÊci ni˝ kontynuowanie wspó∏-

pracy z bankiem.

H2a: Klienci rozczarowani zachowaniem banku

przestanà go polecaç.

H2b: Klienci rozczarowani zachowaniem banku

przestanà korzystaç z us∏ug banku.

H3: Im bardziej klient jest zadowolony z do-

tychczasowej wspó∏pracy z bankiem, tym bardziej

jest prawdopodobne, ˝e nie zaprzestanie polecaç

us∏ug banku mimo pojedynczego negatywnego do-

Êwiadczenia.

W strukturze procesu badawczego wykorzysta-

no technik´ standaryzowanego kwestionariusza

umieszczonego na stronie internetowej Forum

mBanku niemal natychmiast po wprowadzeniu op∏at

za wykonywanie zewn´trznych przelewów i zleceƒ

sta∏ych, tj. 19.02.2004 r. Poniewa˝ adresatami bada-

nia byli wy∏àcznie klienci mBanku, uznano, ˝e Fo-

rum – b´dàce miejscem swobodnej wymiany spo-

strze˝eƒ i uwag klientów – mBanku doskonale nada-

je si´ do przeprowadzenia badania. Umo˝liwia bo-

wiem dotarcie do szerokiego grona klientów mBan-

ku, co ze wzgl´du na ich znaczne rozproszenie by∏o-

by bardzo trudne przy zastosowaniu innej formy ba-

dania. Poza tym ankieta internetowa zapewnia wygo-

d´ dla respondenta (mo˝liwoÊç wype∏nienia i wys∏a-

nia wype∏nionego kwestionariusza w ka˝dej chwili

z dowolnego miejsca) oraz badacza. Pozwala unik-

nàç tzw. efektu ankieterskiego, gdy˝ na respondenta

nie wywiera si´ ˝adnego wp∏ywu (brak poÊredni-

ków). Za wyborem przyj´tej formy badania przema-

wia∏ tak˝e niski koszt w porównaniu z metodami

tradycyjnymi.

Chocia˝ zastosowana metodologia pozwoli∏a ze-

braç wiele interesujàcych danych, nie jest pozbawio-

na ograniczeƒ, które mog∏y doprowadziç do artefak-

tu uzyskanych wyników. Podstawowa jest trudnoÊç

z zapewnieniem reprezentatywnoÊci wi´kszej popu-

lacji – ogó∏u klientów mBanku. W badaniach

uczestniczy∏y bowiem zaledwie 42 osoby (mimo po-

nownego umieszczenia kwestionariusza na Forum

mBanku 22.02.2004 r.). Aczkolwiek niemo˝liwe jest

formu∏owanie na podstawie badania wniosków ilo-

Êciowych odnoszàcych si´ do wszystkich klientów

mBanku, przeprowadzona analiza pozwala uchwyciç

tendencje w zachowaniach klientów w zakresie ko-

munikacji nieformalnej, w szczególnoÊci w sytuacji

autentycznego rozczarowania dzia∏aniami banku.

Do weryfikacji pierwszej hipotezy pos∏u˝y∏y

dwa pytania. Jedno dotyczy∏o poziomu zadowolenia

klientów z dotychczasowej relacji z mBankiem. Na-

le˝y podkreÊliç, ˝e ankietowani okazali si´ wyjàtko-

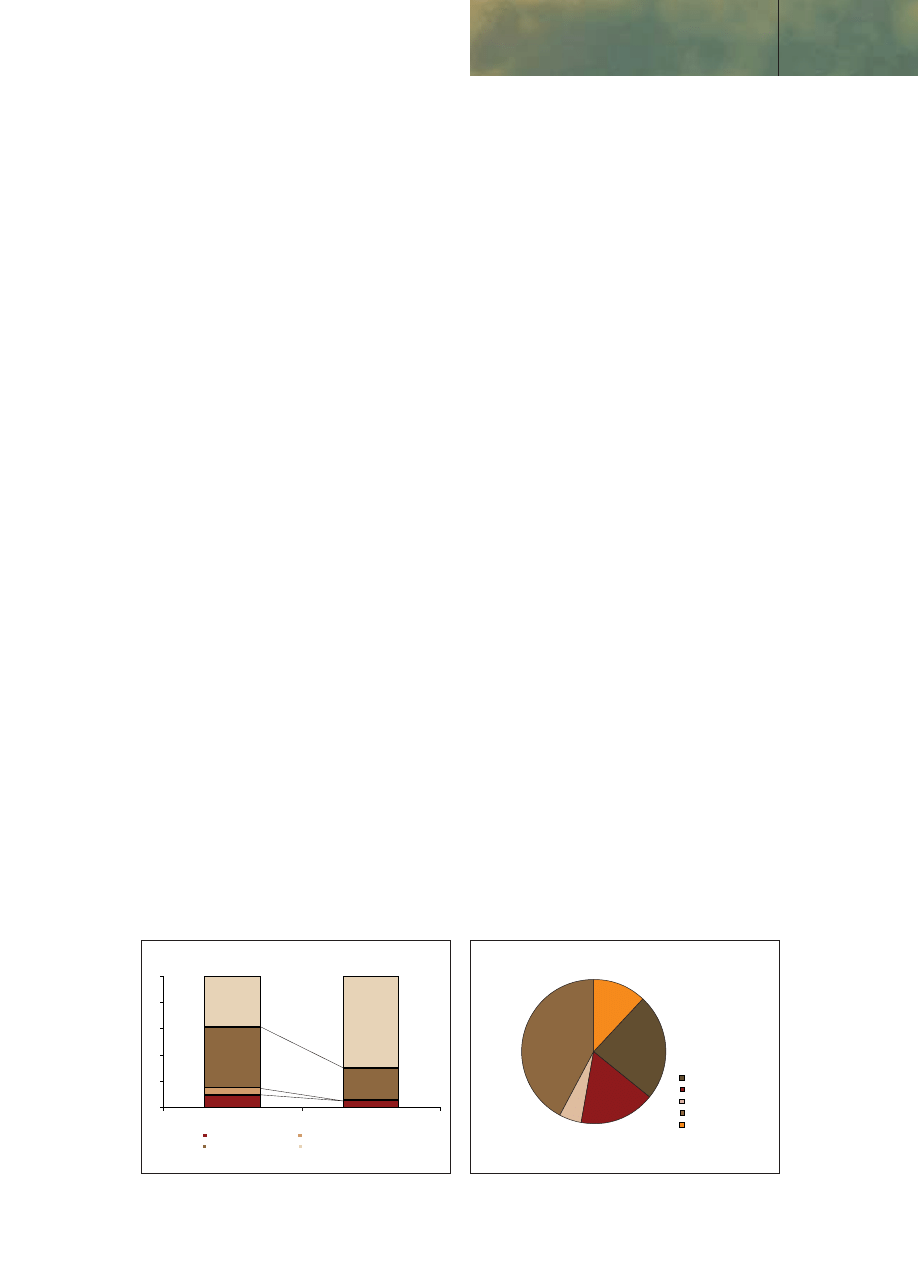

48%

Zupe∏nie nie

Raczej nie

Ani tak, ani nie

Raczej tak

Tak, bardzo

50%

2%

Wy k re s 4 Czy przed zmianà taryfy prowizji

i op∏at by∏eÊ zadowolonym klientem

mBanku?

èród∏o: opracowanie w∏asne na podstawie wyników badaƒ.

53%

Nie nigdy

Nie przypominam sobie

Tak, czasami

Tak, jak tylko by∏a

do tego okazja

38%

7%

2%

Wy k re s 5 Czy poleca∏eÊ us∏ugi mBanku

znajomym?

èród∏o: opracowanie w∏asne na podstawie wyników badaƒ.

67

BANK I KREDYT kwiecieƒ 2006

Rynki i Instytucje Finansowe

wo usatysfakcjonowani ze wspó∏pracy z bankiem –

ani jedna osoba nie stwierdzi∏a, i˝ przed zmianà ta-

ryfy prowizji i op∏at by∏a niezadowolona z mBanku

(wykres 4).

Drugie pytanie pozwala∏o okreÊliç sk∏onnoÊç re-

spondentów do generowania pozytywnego przekazu

ustnego na temat us∏ug banku. Odpowiedzi wskaza-

∏y na bardzo du˝e zaanga˝owanie klientów w two-

rzenie pozytywnego wizerunku banku i polecanie je-

go us∏ug w swoim Êrodowisku (zob. wykres 5). Tyl-

ko 9% badanych nie rekomendowa∏o us∏ug banku

znajomym. Pozostali robili to czasami (38%) lub

przy ka˝dej okazji (a˝ 53% respondentów).

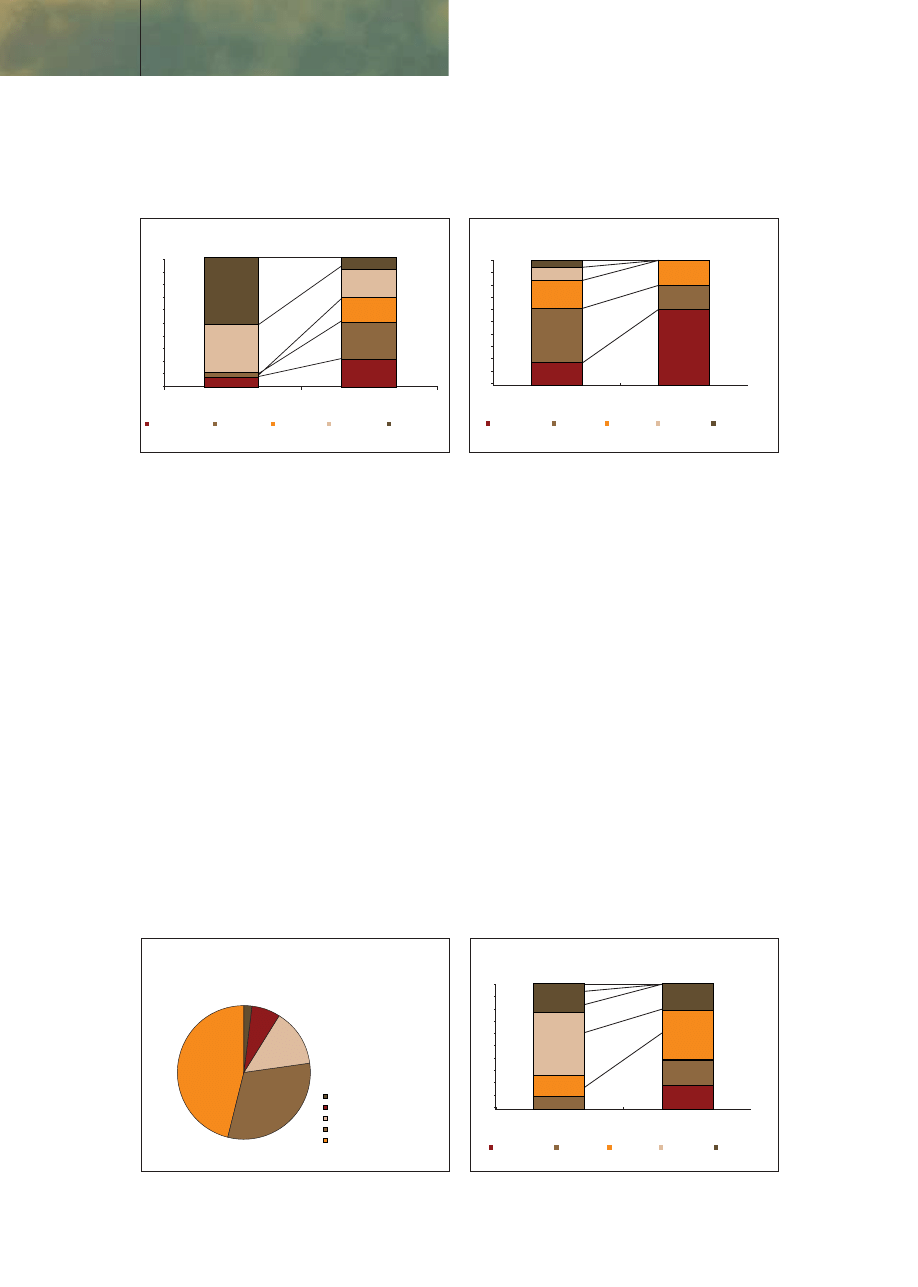

Zestawienie odpowiedzi osób zadowolonych

z odpowiedziami osób bardzo zadowolonych (wy-

kres 6) pozwoli∏o wyciàgnàç jednoznaczny wniosek

o prawdziwoÊci hipotezy H1, ˝e im bardziej klient

jest zadowolony ze wspó∏pracy z bankiem, tym cz´-

Êciej poleca bank innym. WÊród bardzo zadowolo-

nych tylko 5% nie rekomendowa∏o us∏ug banku

(wÊród zadowolonych – 15%). Co wi´cej, a˝ 70%

bardzo zadowolonych rekomendowa∏o us∏ugi banku

przy ka˝dej okazji (zadowolonych – 38%).

W celu weryfikacji hipotezy drugiej zadano py-

tania umo˝liwiajàce:

– diagnoz´ poziomu rozczarowania klientów

mBanku z powodu wprowadzenia op∏at za realizacj´

zewn´trznych przelewów i zleceƒ sta∏ych,

– ocen´ dalszej sk∏onnoÊci klientów do reko-

mendowania us∏ug banku,

– rozpoznanie planów klientów w zakresie

wspó∏pracy z bankiem.

Okaza∏o si´, ˝e ponad po∏owa badanych (54%)

czu∏a si´ oszukana po wprowadzeniu zmian do tary-

fy prowizji i op∏at bankowych (wykres 7). Trzeba

jednak zauwa˝yç, ˝e pozostali badani (46%) nie

uznali wprowadzenia op∏at za przelewy za przekro-

czenie zasad

fair play

i przyj´li to bez wi´kszych

emocji.

Respondenci dali wyraz swemu rozczarowaniu

tak˝e w odpowiedziach na pytanie otwarte: „Co

zmieni si´ w Twoim postrzeganiu mBanku?”. Wielu

z nich zarzuca∏o bankowi utrat´ wiarygodnoÊci. KtoÊ

przypomnia∏ jedno z hase∏ reklamowych mBanku

„mBank jest kobietà” i skomentowa∏ je s∏owami pio-

senki: „nie wierz nigdy kobiecie...”. Wytykano ban-

kowi odejÊcie od wizerunku instytucji zatroskanej

o klientów. Wskazywano, ˝e to koniec identyfikowa-

nia si´ klientów z mBankiem, który od tej pory b´-

dzie traktowany z rezerwà, jak ka˝dy inny bank

dzia∏ajàcy na rynku.

Rozczarowanie posuni´ciem banku radykalnie

zmniejszy∏o sk∏onnoÊç klientów do pozytywnego

przekazu ustnego (wykres 8). JeÊli przed wprowa-

dzeniem zmian w taryfie prowizji i op∏at bankowych

us∏ugi banku poleca∏o 90% badanych, to po zmianie

cennika tylko 30% ankietowanych deklarowa∏o dal-

szà ch´ç rekomendowania us∏ug banku znajomym.

Naturalnie ch´ç ta by∏a tym mniejsza, im wi´ksze

by∏o poczucie zawodu (wykres 9). WÊród osób oce-

niajàcych, ˝e raczej je oszukano, tylko 16,5% nadal

wyra˝a∏o gotowoÊç polecania banku. WÊród osób

oceniajàcych, ˝e bardzo je oszukano, nikt nie zg∏osi∏

takiej gotowoÊci. Hipotez´ H2a, ˝e klienci rozczaro-

wani zachowaniem banku przestanà go polecaç,

mo˝na zatem uznaç za prawdziwà.

Niezadowolenie z zachowania banku nie okaza-

∏o si´ natomiast na tyle silne, by wywo∏aç exodus

klientów (patrz wykres 10). Zdecydowana wi´kszoÊç

badanych (77%) by∏a przekonana, ˝e nadal b´dzie

korzystaç z us∏ug banku, choç niektórzy zaznaczyli,

˝e w mniejszym zakresie. Rezygnacj´ ze wspó∏pracy

z bankiem zapowiedzia∏o 9% ankietowanych.

Odpowiedzi ponownie pokaza∏y, ˝e wraz ze

wzrostem poczucia rozczarowania ros∏a te˝ sk∏on-

noÊç do zmiany postawy wzgl´dem banku. WÊród

osób oceniajàcych, ˝e raczej zosta∏y oszukane, ch´ç

zerwania wspó∏pracy z bankiem deklarowa∏o 11%,

0

20

40

60

80

100

Nie, nigdy

Nie przypominam sobie

Tak, czasami

Tak, jak tylko by∏a do tego okazja

%

38

70

25

0

5

48

5

10

Raczej zadowoleni

Bardzo zadowoleni

Wy k re s 6 Czy poleca∏eÊ us∏ugi mBanku

znajomym?

èród∏o: opracowanie w∏asne na podstawie wyników badaƒ.

42%

Zupe∏nie nie

Raczej nie

Ani tak, ani nie

Raczej tak

Tak, bardzo

24%

17%

5%

12%

Wy k re s 7 Czy poczu∏eÊ si´ oszukany przez

zmian´ taryfy prowizji i op∏at?

èród∏o: opracowanie w∏asne na podstawie wyników badaƒ.

BANK I KREDYT kwiecieƒ 2006

68

Rynki i Instytucje Finansowe

natomiast w gronie osób oceniajàcych, i˝ bardzo je

oszukano, gotowoÊç rezygnacji z us∏ug banku zapo-

wiedzia∏o 40% (wykres 11). Powy˝sze dane nie po-

twierdzajà jednak hipotezy H2b, ˝e klienci rozcza-

rowani zachowaniem banku przestanà korzystaç z je-

go us∏ug. A˝ 77% osób przekonanych, ˝e raczej je

oszukano, i 20% przekonanych, ˝e bardzo je oszuka-

no, planowa∏o bowiem kontynuowaç wspó∏prac´

z bankiem. Jest to tym bardziej znaczàce spostrze˝e-

nie, ˝e badanie przeprowadzono wÊród klientów

bankowoÊci internetowej, którzy – jak wspomniano

we wprowadzeniu – z ∏atwoÊcià zmieniajà instytucje

bankowe i sà mniej lojalni ni˝ klienci korzystajàcy

z innych kana∏ów dystrybucji. Badanie pokaza∏o nie-

ch´ç do zmiany banku nawet w sytuacji rozczarowa-

nia jego posuni´ciem. Jej przyczynà mo˝e byç zado-

wolenie klientów z dotychczasowej wspó∏pracy z ba-

danà instytucjà oraz zaanga˝owanie klientów w rela-

cj´ z bankiem.

Pozytywna weryfikacja hipotezy szczegó∏owej

H2a oraz negatywna weryfikacja hipotezy szczegó-

∏owej H2b pozwalajà wnioskowaç o prawdziwoÊci

hipotezy nadrz´dnej H2, ˝e pozytywny przekaz ust-

ny jest wra˝liwszym wskaênikiem lojalnoÊci ni˝ kon-

tynuowanie wspó∏pracy z bankiem. Innymi s∏owy,

w sytuacji niezadowolenia w relacji z bankiem pierw-

szà reakcjà dotàd lojalnego klienta jest zaprzestanie

przekazywania pochlebnych opinii o banku. Dopie-

ro w dalszej kolejnoÊci bierze on pod uwag´ mo˝li-

woÊç zerwania wspó∏pracy z bankiem. Rekomendo-

wanie us∏ug banku mo˝na zatem uznaç za najwy˝szy

przejaw lojalnoÊci klienteli.

Jak wczeÊniej pokazano, sk∏onnoÊç do rekomen-

dowania us∏ug zale˝y od poziomu zadowolenia us∏u-

gobiorcy. JednoczeÊnie, im silniejsze jest przekona-

nie klienta, ˝e bank spe∏nia jego oczekiwania, tym

mniejsza wra˝liwoÊç na „potkni´cia” ze strony ban-

ku, a wi´c mniejsze prawdopodobieƒstwo zmiany

postawy klienta wzgl´dem banku. Do takiego wnio-

sku prowadzi analiza danych przedstawionych

na wykresie 12. Okaza∏o si´, ˝e odsetek osób dekla-

rujàcych, ˝e nadal b´dà polecaç us∏ugi mBanku zna-

jomym, wynosi∏ 45% wÊród bardzo zadowolonych

z dotychczasowej wspó∏pracy i tylko 19% wÊród ra-

0

10

20

30

40

50

60

70

80

90

100

%

Czy poleca∏eÊ

Czy b´dziesz poleca∏

Nie wiem

Raczej nie

Na pewno nie

Raczej tak

Na pewno tak

7

21

29

19

24

7

2

38

52

Wy k re s 8 Sk∏onnoÊç do rekomendowania

us∏ug mBanku

èród∏o: opracowanie w∏asne na podstawie wyników badaƒ.

0

10

20

30

40

50

60

70

80

90

100 %

Oceniajàcy, ˝e raczej

ich oszukano

Oceniajàcy, ˝e bardzo

ich oszukano

Nie wiem

Raczej nie

Na pewno nie

Raczej tak

Na pewno tak

16

44

22

11

5,5

60

20

20

0

Wy k re s 9 Czy b´dziesz polecaç ofert´

mBanku znajomym?

èród∏o: opracowanie w∏asne na podstawie wyników badaƒ.

46%

Na pewno nie

Raczej nie

Nie wiem

Raczej tak

Na pewno tak

14%

31%

7%

2%

Wy k re s 1 0 Czy b´dziesz kontynuowaç

wspó∏prac´ z mBankiem?

èród∏o: opracowanie w∏asne na podstawie wyników badaƒ.

0

10

20

30

40

50

60

70

80

90

100 %

Oceniajàcy, ˝e raczej

ich oszukano

Oceniajàcy, ˝e bardzo

ich oszukano

Nie wiem

Raczej nie

Na pewno nie

Raczej tak

Na pewno tak

11,1

20

20

40

20

0

16,7

50

22,2

Wy k re s 1 1 Czy b´dziesz kontynuowaç

wspó∏prac´ z mBankiem?

èród∏o: opracowanie w∏asne na podstawie wyników badaƒ.

69

BANK I KREDYT kwiecieƒ 2006

Rynki i Instytucje Finansowe

czej zadowolonych. Zarazem 40% bardzo zadowolo-

nych i a˝ 62% raczej zadowolonych zapowiedzia∏o,

˝e nie b´dzie rekomendowaç oferty banku. Wobec

tego za prawdziwà mo˝na uznaç hipotez´ H3, ˝e im

bardziej klient jest zadowolony z dotychczasowej

wspó∏pracy z bankiem, tym bardziej jest prawdopo-

dobne, ˝e nie zaprzestanie polecaç us∏ug banku mi-

mo pojedynczego negatywnego doÊwiadczenia.

Podsumowanie

Komunikacja nieformalna (WOM) to rozmowy

na temat produktów i (lub) firm prowadzone przez

osoby niereprezentujàce danych firm. Komunikacja

nieformalna jest pot´˝nà si∏à rynkowà, w ogromnym

stopniu wp∏ywajàcà na zachowania nabywcze konsu-

mentów. èród∏o jej skutecznoÊci tkwi m.in. w nieza-

le˝noÊci przekazu i wynikajàcej z niej wiarygodnoÊci

informacji, ∏atwoÊci rozprzestrzeniania, dost´pnoÊci

oraz dostosowaniu do potrzeb informacyjnych od-

biorcy komunikatu. Znaczenie WOM jako determi-

nanty zachowaƒ nabywców wzrasta wraz z rozwojem

Internetu i powstaniem znacznie wi´kszych mo˝li-

woÊci dzielenia si´ swoimi opiniami przez zadowolo-

nych lub niezadowolonych klientów (Rosen 2003,

s. 30-39; Stankiewicz 2002; Michalik, Mruk 2004,

s. 122).

Si∏a i wartoÊç przekazu ustnego sà ró˝ne w za-

le˝noÊci od produktu. Ze wzgl´du na charakterysty-

k´ us∏ug bankowych nabywcy bardzo ch´tnie anga-

˝ujà si´ w rozmowy z rodzinà, znajomymi na ich te-

mat. Najbli˝sze otoczenie cz´sto jest niezastàpionym

êród∏em informacji o ofercie banków. Rekomendacje

znajomych istotnie wp∏ywajà na decyzje zwiàzane

z wyborem instytucji bankowej.

W Êwietle powy˝szych informacji uzasadnione

jest dà˝enie do jak najlepszego poznania prawid∏o-

woÊci funkcjonowania komunikacji nieformalnej

na rynku us∏ug bankowych. Temu celowi podpo-

rzàdkowane by∏o badanie zachowaƒ klientów mBan-

ku przeprowadzone w momencie wprowadzenia

przez mBank op∏at za realizacj´ zewn´trznych prze-

lewów i zleceƒ sta∏ych.

Na podstawie badania mo˝na stwierdziç, ˝e za-

chowania klientów w zakresie komunikacji prywat-

nej w du˝ej mierze zale˝à od poziomu ich satysfak-

cji ze wspó∏pracy z instytucjà bankowà. Im wy˝sze

zadowolenie klienta, tym bardziej jest on zaanga˝o-

wany w zwiàzek z bankiem, co wyra˝a si´ m.in. re-

komendowaniem us∏ug banku rodzinie i znajomym.

Co wi´cej, im bardziej usatysfakcjonowany klient,

tym wi´ksza jest jego tolerancja wobec banku

i mniejsza sk∏onnoÊç do zaprzestania rekomendo-

wania us∏ug banku mimo niezadowolenia z poje-

dynczego zdarzenia. Transformacja klientów

w rzeczników banku wobec innych uczestników

rynku wymaga wi´c umiej´tnego ws∏uchiwania si´

w potrzeby us∏ugobiorców, a nast´pnie doskona∏ego

zaspokajania tych potrzeb, owocujàcego zadowole-

niem klientów.

Badanie pokaza∏o tak˝e, ˝e pojedyncze nega-

tywne doÊwiadczenie w relacji z bankiem nie jest wy-

starczajàcym motywem do odejÊcia z banku. W ta-

kiej sytuacji mo˝liwa jest kontynuacja zwiàzku

z bankiem na poziomie transakcyjnym, niemo˝liwe

jest jednak utrzymanie silnych wi´zi emocjonalnych,

charakteryzujàcych si´ gotowoÊcià klienta do poleca-

nia banku rodzinie i przyjacio∏om. Ka˝dy bank, któ-

ry nie tylko chce utrzymaç klientów, ale tak˝e prze-

kszta∏ciç ich w swoich adwokatów, a wi´c nabywców

prawdziwie lojalnych, z pe∏nym przekonaniem reko-

mendujàcych us∏ugi banku innym osobom, musi do-

∏o˝yç wszelkich staraƒ, by spe∏niç, a nawet przekro-

czyç oczekiwania klienteli. Przewy˝szenie oczekiwaƒ

sprawia, ˝e w pami´ci konsumenta pozostajà chwile

olÊnienia poziomem us∏ug. DoÊwiadczenie takie,

po pierwsze, trwale ∏àczy konsumenta z bankiem i,

po drugie, inspiruje do wyra˝ania zachwytu us∏uga-

mi banku. Budowanie d∏ugofalowych wi´zi z klien-

tami, wykraczajàcych poza jedynie racjonalne prefe-

rencje, jest powa˝nym wyzwaniem dla banków, któ-

rego waga i trudnoÊç rosnà wraz z nasilaniem si´ ry-

walizacji o odbiorców detalicznych.

0

10

20

30

40

50

60

70

80

90

100 %

Raczej zadowolony

Bardzo zadowolony

Nie wiem

Raczej nie

Na pewno nie

Raczej tak

Na pewno tak

28,6

33,3

19

14,3

4,8

15

25

15

35

10

Wy k re s 1 2 Czy b´dziesz polecaç ofert´

mBanku znajomym?

èród∏o: opracowanie w∏asne na podstawie wyników badaƒ.

BANK I KREDYT kwiecieƒ 2006

70

Rynki i Instytucje Finansowe

Bibliografia

ARC Rynek i Opinia (2005),

Raport z I fali syndykatowych badaƒ on-line przeprowadzonych w dniach

10 grudnia – 18 grudnia 2004 r

., w: ARC Rynek i Opinia,

Internet banking monitor

, ARC Rynek

i Opinia, Warszawa.

Bansal H. S., Voyer P. A. (2000),

Word-of-Mouth Processes Within a Services Purchase Decision Context

,

“Journal of Service Research”, November.

Blajer P. (2005),

Obietnice na wyrost,

„Rzeczpospolita” z 25 maja.

Burgiel A. (1999),

Czynniki pozaekonomiczne a decyzje rynkowe konsumentów

, w: E. Kie˝el (red.),

Rynkowe zachowania konsumentów

, Akademia Ekonomiczna im. K. Adamieckiego, Katowice.

Burgiel A.,

Komunikacja nieformalna i jej wykorzystanie w decyzjach nabywczych konsumentów

w:

E. Kie˝el (red.),

Decyzje konsumentów i ich determinanty

, Akademia Ekonomiczna im. K. Adamieckiego,

Katowice.

CBM Indicator (2000a),

Rynek bankowoÊci elektronicznej w Polsce

, CBM Indicator, Warszawa.

CBM Indicator (2000b),

Rynek rachunków oszcz´dnoÊciowo-rozliczeniowych w Polsce

, CBM Indicator,

Warszawa.

CBM Indicator (2001),

Rynek kart bankowych w Polsce

, CBM Indicator, Warszawa.

Grzegorczyk W. (1999),

Marketing bankowy

, Biblioteka Mened˝era i Bankowca, Warszawa.

Harasim J. (2005),

BankowoÊç detaliczna w Polsce

, CeDeWu, Warszawa.

Kie˝el M. (2005),

Marketing relacyjny w sektorze banków detalicznych

, Akademia Ekonomiczna

im. K. Adamieckiego, Katowice.

K∏opocka A. (2004),

Psychospo∏eczne uwarunkowania rozwoju bankowoÊci detalicznej w Polsce

, „Bank

i Kredyt”, nr 5.

Kotler Ph. (1994),

Marketing. Analiza, planowanie, wdra˝anie i kontrola

, Gebethner i Ska, Warszawa.

Makarenko V. (2004),

Zm´czeni reklamami

, „Gazeta Wyborcza”, 20 paêdziernika.

Mazur J. (2001),

Zarzàdzanie marketingiem us∏ug

, Difin, Warszawa.

Michalik M., Mruk H. (2004),

Relacje z mediami oraz rozg∏os

, w: H. Mruk (red.),

Komunikowanie si´

w marketingu

, PWE, Warszawa.

Murray K. B., Schlacter J. L. (1990),

The Impact of Services versus Goods on Consumers’ Assessment

of Perceived Risk and Variability

, “Journal of the Academy of Marketing Science”, No. 18 (1).

Paluchowski W. J. (2001),

NiematerialnoÊç us∏ugi i jej psychologiczne implikacje

w:

Marketing us∏ug

profesjonalnych

, w: K. Rogoziƒski (red.),

Materia∏y z trzeciej mi´dzynarodowej konferencji Kultura

organizacyjna – osobowoÊç profesjonalisty

, Akademia Ekonomiczna w Poznaniu, Poznaƒ.

Pentor (2005),

Audyt BankowoÊci Detalicznej 2004

, Instytut Badania Opinii i Rynku PENTOR, Warszawa.

Pluta-Olearnik M. (1993),

Marketing us∏ug

, PWE, Warszawa.

Pluta-Olearnik M. (1999),

Marketing us∏ug bankowych

, PWE, Warszawa.

Rogoziƒski K. (1998),

Nowy marketing us∏ug

, Akademia Ekonomiczna w Poznaniu, Poznaƒ.

Rosen E. (2003),

Fama: anatomia marketingu szeptanego

, Media Rodzina, Poznaƒ.

Rytelewska G. (red.),

BankowoÊç detaliczna. Potrzeby, szanse i zagro˝enia

(2005), PWE, Warszawa.

Stankiewicz P. (2002),

Poplotkujmy o finansach

, „Rzeczpospolita” z 3 stycznia.

˚urawik B., ˚urawik W. (1999),

Marketing us∏ug finansowych

, PWN, Warszawa.

Wyszukiwarka

Podobne podstrony:

mechanizmy komunikacji chemiczn Nieznany

II STRUKTURA KOMUNIKACJI SIECIO Nieznany

esej komunikacja w organizacji Nieznany

2 Doskonalenie Komunikacji IIi Nieznany (2)

komunikacja interpersonalna 3 i Nieznany

Audyt komunikacyjny w przedsieb Nieznany (2)

11 komunikacja interpersonalna Nieznany (2)

1 Wypadki komunikacyjneid 10113 Nieznany (2)

1 Ddoskonalenie Komunikacji Ii Nieznany (2)

Scenariusz I Komunii Swietej (1 Nieznany

Problemy w komunikacji zespolu Nieznany

Komunikacja interpersonalna 2 i Nieznany (2)

mechanizmy komunikacji chemiczn Nieznany

II STRUKTURA KOMUNIKACJI SIECIO Nieznany

05 Komunikacja aplikacji z ser Nieznany

Komunikacja w negocjacjach 2010 Nieznany

Komunikacja id 243410 Nieznany

komunikacja 7 id 243433 Nieznany

więcej podobnych podstron