NR 62 (1171)

PONIEDZIAŁEK

29 MARCA 2004

T Y G O D N I K D L A K S I Ę G O W Y C H I F I N A N S I S T Ó W

Księgowość i Płace

Odroczony podatek dochodowy

Jeżeli w przyszłości stawki podatku

dochodowego byłyby inne dla róż-

nych lat podatkowych, należy to

uwzględnić, pod warunkiem że staw-

ki takie zostały prawnie określone na

dzień bilansowy.. . . . . . . . . . . . str. 5

Odpowiedzialność za zobowiązania

Osoba fizyczna, prowadząc działal-

ność na podstawie wpisu do ewiden-

cji działalności gospodarczej, odpo-

wiada za długi związane z prowadzo-

ną przez siebie działalnością całym

swoim majątkiem.. . . . . . . . . . str. 7

Transakcje trójstronne

Transakcją trójstronną, zgodnie z no-

wą ustawą o VAT, jest transakcja,

w której uczestniczą trzy podmioty

A, B, C, każdy z siedzibą w innym

państwie członkowskim. . . . . str. 9

Cofnięcie wypowiedzenia

Anulowanie wypowiedzenia umowy

o pracę uzależnione jest od zgody

pracownika. . . . . . . . . . . . . . str. 15

TEMAT TYGODNIA

W NUMERZE

PORADY

GP

INTERWENCJE

GP

Osoby prowadzące działalność gospodarczą,

które mają obowiązek zakupu kasy fiskalnej

mogą skorzystać z ulgi i odliczyć część ponie-

sionych wydatków. Jeśli jednak nie chcą zwra-

cać wykorzystanej ulgi, to przez trzy lata nie

mogą zakończyć prowadzenia działalności. Po-

datnicy, którzy rozpoczną ewidencjonowanie

obrotu i kwot podatku należnego w obowiązu-

jących terminach, mogą odliczyć od tego po-

datku kwotę wydatkowaną na zakup każdej

z kas rejestrujących zgłoszonych na dzień roz-

poczęcia (powstania obowiązku) ewidencjono-

wania w wysokości 50 proc. jej ceny zakupu

(bez podatku od towarów i usług), nie więcej

jednak niż 2500 zł.

Więcej na str. 2

Odroczony podatek

dochodowy

REKLAMA

Przepaść między szansami a praktyką

■

Kogo dotyczy odroczony podatek dochodowy

■

Różnice przejściowe i stałe

■

Kiedy tworzymy rezerwy

■

Jak ustalamy aktywa

■

Wpływ odroczonego podatku

na wynik finansowy

■

Odroczony podatek w sprawozdaniu

finansowym

■

Jak uniknąć błędów ustalając aktywa

i tworząc rezerwy

W każdej jednostce gospodar-

czej występują sytuacje powodu-

jące przejściowe różnice między

wartością bilansową składników

aktywów i pasywów a ich warto-

ścią podatkową. Dzięki instytu-

cji odroczonego podatku docho-

dowego możliwe jest uwzględ-

nienie już w bieżącym okresie

sprawozdawczym wpływu na wy-

sokość obciążenia podatkowego,

jaki będzie miał miejsce w przy-

szłych okresach sprawozdaw-

czych.

TEMAT TYGODNIA PRZYGOTOWAŁA WIESŁAWA MOCZYDŁOWSKA

WIĘCEJ STR. 3–6

OPINIE – KOMENTARZE

........................... 2

TEMAT TYGODNIA

Różnice między wynikiem podatkowym

i bilansowym...................................................... 3–6

Kogo dotyczy podatek odroczony? .................... 3

Różnice przejściowe i stałe ................................ 3

Tworzenie rezerwy na odroczony podatek do-

chodowy .................................................................. 4

Aktywa z tytułu odroczonego

podatku dochodowego.......................................... 5

Odroczony podatek dochodowy

w sprawozdaniu finansowym.............................. 5

Wpływ odroczonego

podatku na wynik finansowy............................... 6

Rachunek zysków i strat i ewidencja ............... 6

ARCHIWUM PODATNIKA

Może podpisać doradca,

czasem musi podatnik.......................................... 7

Obciążenie odsetkami spółki

czy wspólników...................................................... 7

Akcyza w koszty, ale z wyjątkiem ..................... 7

VAT 2004

Nowa ustawa pełna pułapek............................... 8

PODATKI DOCHODOWE

Opóźnienie bez podatku..................................... 10

VAT w cenie nieopodatkowany ......................... 11

Ulga nie dla wszystkich ..................................... 11

RACHUNKOWOŚĆ

W drodze do absolutorium ................................ 12

EWIDENCJE – PORADY

Różnice kursowe koniecznie „per saldo”....... 13

Zerowa wartość księgowa ................................ 13

PŁACE

Rekompensata za utracone

miejsce pracy....................................................... 15

EKSPERT WYJAŚNIA

Błędy w odroczonym podatku dochodowym.... 4

Jaka odpowiedzialność za zobowiązania ......... 7

Transakcje trójstronne w ustawie o VAT.......... 9

Przepisy przejściowe w zmienionym CIT....... 10

Jak opodatkowana jest sprzedaż

akcji pracowniczych ........................................... 11

Kiedy zaliczyć wydatek do kosztów ................ 11

Jaka stawka za badanie bilansu...................... 12

Czym są instrumenty finansowe...................... 13

Odprawa za wypowiedzenie.............................. 15

ZMIANY PRAWA

.............................................16

www.gazetaprawna.pl

KSIĘGOWOŚĆ I PŁACE

GAZETA PRAWNA NR 62 (1171) 29 MARCA 2004

2

Opinie – komentarze

N

iektórzy czytelnicy „GP” mają

problemy związane z wykorzysta-

ną ulgą na zakup kasy fiskalnej.

Podatniczka kupiła kasę fiskalną, skorzy-

stała z przysługującej jej ulgi, ale zakończy-

ła działalność po roku. Żeby nie stracić

prawa do ulgi, przez brakujące dwa lata wy-

dawała pieniądze na serwisowanie kasy,

czyli zachowywała się tak, jakby dalej pro-

wadziła działalność. Jednak urząd skarbo-

wy nakazał jej zwrócić ulgę. Podatniczka

pyta, co w takiej sytuacji może zrobić? Czy

urząd słusznie postąpił? I co z wydatkami,

które ona poniosła na serwisowanie kasy?

O odpowiedź na powyższe pytanie zwró-

ciliśmy się do Izby Skarbowej we Wrocła-

wiu. W odpowiedzi usłyszeliśmy, że zgod-

nie z treścią par. 9 ust. 3 pkt 2 rozporzą-

dzenia ministra finansów z dnia 23 grudnia

2003 r. w sprawie kas rejestrujących (Dz.U.

nr 234, poz.1971), podatnicy są obowiązani

do zwrotu odliczonych lub zwróconych im

kwot wydatkowanych na zakup kas rejestru-

jących w przypadku, gdy w okresie trzech

lat od dnia rozpoczęcia ewidencjonowania

zaprzestaną działalności.

Jak wynika z treści pytania, podatniczka

skorzystała z przysługującej ulgi, a następ-

nie po roku zaprzestała prowadzenia dzia-

łalności. Zgodnie zatem z podaną powyżej

regulacją prawną straciła prawo do ulgi

z tytułu zakupu kasy rejestrującej, a co z te-

go wynika była zobowiązana oddać pienią-

dze fiskusowi. – Dodać należy, iż niestety,

ale zupełnie niepotrzebnie podatniczka po-

nosiła koszty na „serwisowanie kasy” po

zakończeniu prowadzonej działalności go-

spodarczej – powiedziała Iwona Sługocka,

rzecznik prasowy Izby Skarbowej we Wro-

cławiu.

O odpowiedź na powyższe pytania po-

stanowiliśmy również zapytać eksperta

z firmy zajmującej się doradztwem podat-

kowym. Jak nam wyjaśnił Wojciech Śliż

z działu doradztwa podatkowego Pricewa-

terhouseCoopers, zgodnie z par. 9 ust.

3 rozporządzenia z dnia 23 grudnia 2002 r.

(Dz.U. nr 234, poz. 1971 z późn. zm.), po-

datnicy są obowiązani do zwrotu odliczo-

nych lub zwróconych im kwot wydatkowa-

nych na zakup kas rejestrujących m.in.

w przypadku, gdy w okresie trzech lat od

dnia rozpoczęcia ewidencjonowania za-

przestaną ich używania lub zaprzestaną

działalności. Prawdopodobnie właśnie fakt

zaprzestania używania lub zakończenia

działalności był powodem żądania skiero-

wanego do podatniczki przez urząd skar-

bowy.

Przy ocenie prawidłowości postępowania

urzędu należy przede wszystkim zbadać,

czy w analizowanym przypadku rzeczywi-

ście wystąpiła jedna z wymienionych sytu-

acji. Zgodnie z par. 5 ust. 8 rozporządzenia

ministra finansów z dnia 4 lipca 2002 r.

w sprawie kryteriów i warunków technicz-

nych, którym muszą odpowiadać kasy fi-

skalne, oraz warunków stosowania tych kas

przez podatników (Dz.U. nr 108, poz. 948),

zakończenie pracy w trybie fiskalnym przez

każdą kasę wymaga sporządzenia z udzia-

łem pracownika urzędu skarbowego proto-

kołu czynności odczytania zawartości pa-

mięci fiskalnej kasy rejestrującej. W czyn-

ności tej powinien brać udział również ser-

wisant kasy, który obok użytkownika i pra-

cownika urzędu skarbowego podpisuje pro-

tokół. – Z pytania podatniczki wynika, iż

kasa fiskalna w dalszym ciągu była serwiso-

wana, więc należałoby przyjąć, iż protokół

taki nie był sporządzony. Biorąc pod uwagę

literalne brzmienie cytowanego przepisu,

trudno jest zatem mówić o zaprzestaniu

używania kasy lub zakończeniu działalno-

ści prowadzonej z użyciem kasy. Jeżeli za-

tem podatnik nie zakończył w sposób for-

malny prowadzonej przez siebie działalno-

ści gospodarczej, a jedynie zaprzestał jej

wykonywania, wydaje się, iż istnieją szanse

na pozytywne rozstrzygniecie sporu z urzę-

dem skarbowym – dodał Wojciech Śliż.

Ewa Matyszewska

ewa.matyszewska@infor.pl

INTERWENCJE

GP

GP

Przepaść między szansami a praktyką

N

iespełna miesiąc pozostał nam do

wstąpienia d o Unii Europejskiej.

Przez ten czas musimy, my oby-

watele, przedsiębiorcy, księgowi, ale także

i urzędnicy, i sędziowie nauczyć się choćby

w podstawowych zrębach prawa europej-

skiego. Nauka to będzie ciężka, gdyż tłu-

maczeń przepisów unijnych jest niewiele,

a te, które są zawierają błędy. Miejmy na-

dzieję, że uniknie się ich przy publikacji

w Dzienniku Urzędowym Wspólnot.

Jednak przy czytaniu i stosowaniu unij-

nych dyrektyw i rozporządzeń trzeba bę-

dzie zwracać uwagę nie tylko na literalne

brzmienie przepisów, ale przede wszystkim

na cel, jaki ustawodawca chciał osiągnąć

wprowadzając daną regulację. Stosowanie

wykładni celowościowej, która tak trudno

przychodzi, obecnie będzie wymagało od

nas przebudowy myślenia o prawie. Prawo

europejskie stworzono dla sprawniejszego

obrotu gospodarczego między jej członka-

mi, nie zaś dla urzędników. Ponieważ pra-

wo unijne jest dla firm, to przedsiębiorstwa

mogą mieć roszczenia wobec siebie, wobec

władz i organów Unii, a także wobec

państw (i odwrotnie – państwa wobec sie-

bie i przedsiębiorstw). Sądy w takich spo-

rach kierują się trzema podstawowymi zasa-

dami: swobodą przepływu towarów i usług,

ludzi i kapitału. Gdyby jednak nastąpiła ja-

kakolwiek zmowa między przedsiębiorca-

mi, dyskryminująca inne podmioty, wtedy

ingeruje organ unijny: urzędnik lub sędzia.

Polski sędzia czy urzędnik skarbowy,

przedsiębiorca wreszcie będzie musiał po

1 maja znać główne zasady unijnych dy-

rektyw i działać tak, by nie wychodzić po-

za ramy celu, dla jakiego przepisy te zo-

stały powołane. Dla przykładu zacytuję

jedną z sentencji podatkowych Europej-

skiego Trybunału Sprawiedliwości:

„...środki specjalne będące przedmiotem

sporu (...) powinny pozwalać państwu

członkowskiemu osiągać cele wytyczone

prawem krajowym przy jak najmniejszym

naruszeniu celów

i

zasad prawa

wspólnotowego.”

W cytowanym wyroku Trybunał bronił

fundamentalnego prawa do odliczenia

podatku naliczonego i zasady proporcjo-

nalności wyrażonej w VI Dyrektywie.

Trybunał nie wgłębiał się w treść prawa

krajowego, nie analizował słowo po sło-

wie przepisów, w tym wypadku – belgij-

skich, lecz starał się dociec, czy sens

i istota porządku prawnego panującego

w Unii nie zostały naruszone. Może się

wiec niedługo okazać, że pragmatyzm eu-

ropejskiego prawa stanie się sprzymie-

rzeńcem polskich przedsiębiorców, że

prawo unijne surowo chroniące swe eko-

nomiczne cele będzie orężem walki z fi-

skalizmem państwa. Może utrata odrobi-

ny suwerenności państwa przyczyni się

do większej wolności jednostki?

Katarzyna Żaczkiewicz-Zborska

Ważny będzie cel przepisu, nie litera

Redaktor prowadzący: Marek Kutarba, tel. 530 40 23.

Sekretarz redakcji: Krystyna Kanecka, tel. 530 40 24.

Kierownicy działów: Marek Kutarba – podatki, rachunkowość, tel. 530 40 23;

Małgorzata Jankowska – prawo pracy, tel. 530 42 48;

Biuro Reklamy: 01-042 Warszawa, ul. Okopowa 58/72,tel.: (0–22) 530 44 61,

530 40 26–29, fax (0-22) 530 40 25.

Fotoskład: Jacek Obrusiewicz tel. (0–22) 530 41 23;

Produkcja: Elżbieta Stamler, tel. 530 42 24.

Druk: AGORA SA Drukarnia, ul. Daniszewska 27, 03-230 Warszawa

01-042 Warszawa, ul. Okopowa 58/72, tel. (22) 530 40 35, 530 40 40, fax 530 40

39, w Internecie: www.gazetaprawna.pl, e-mail: gp@infor.pl

Księgowość i Płace

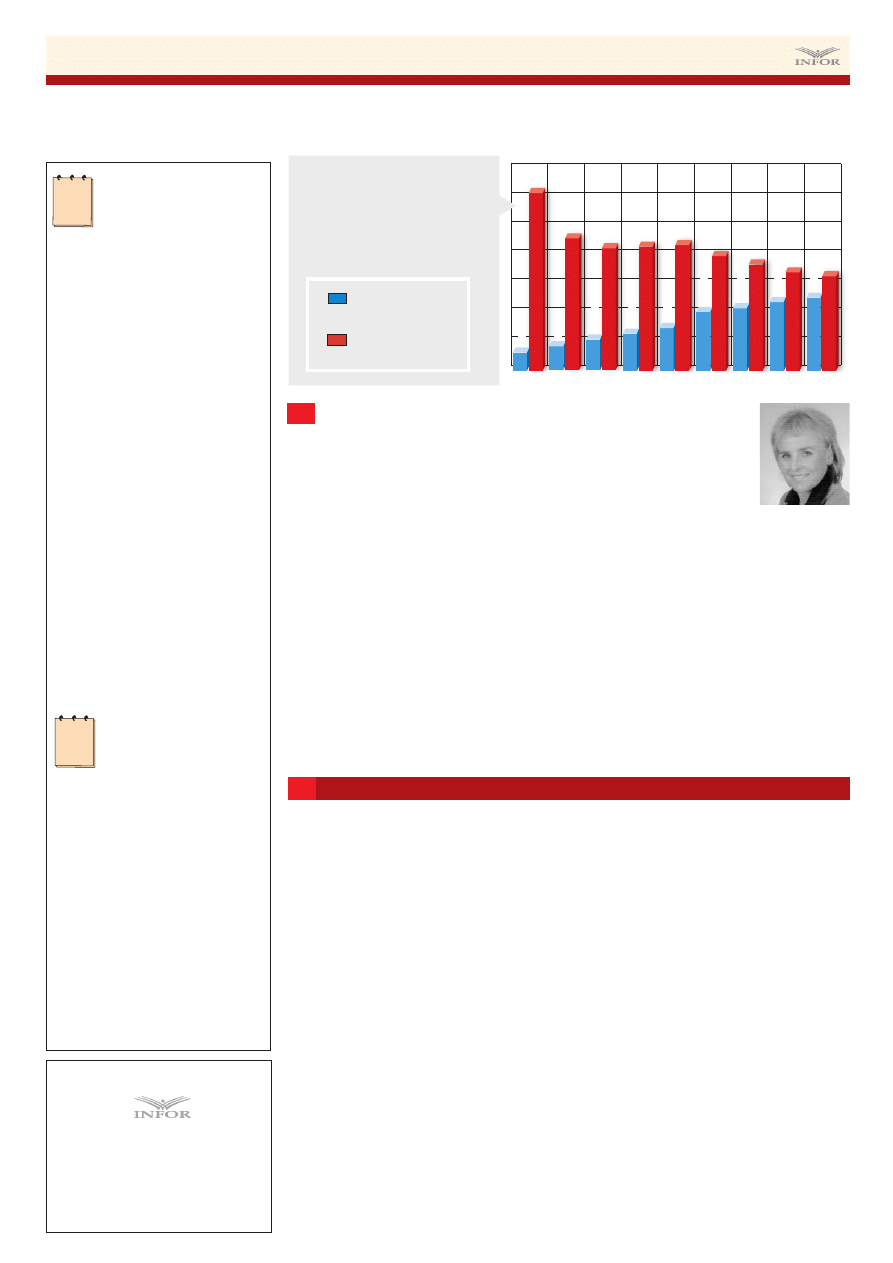

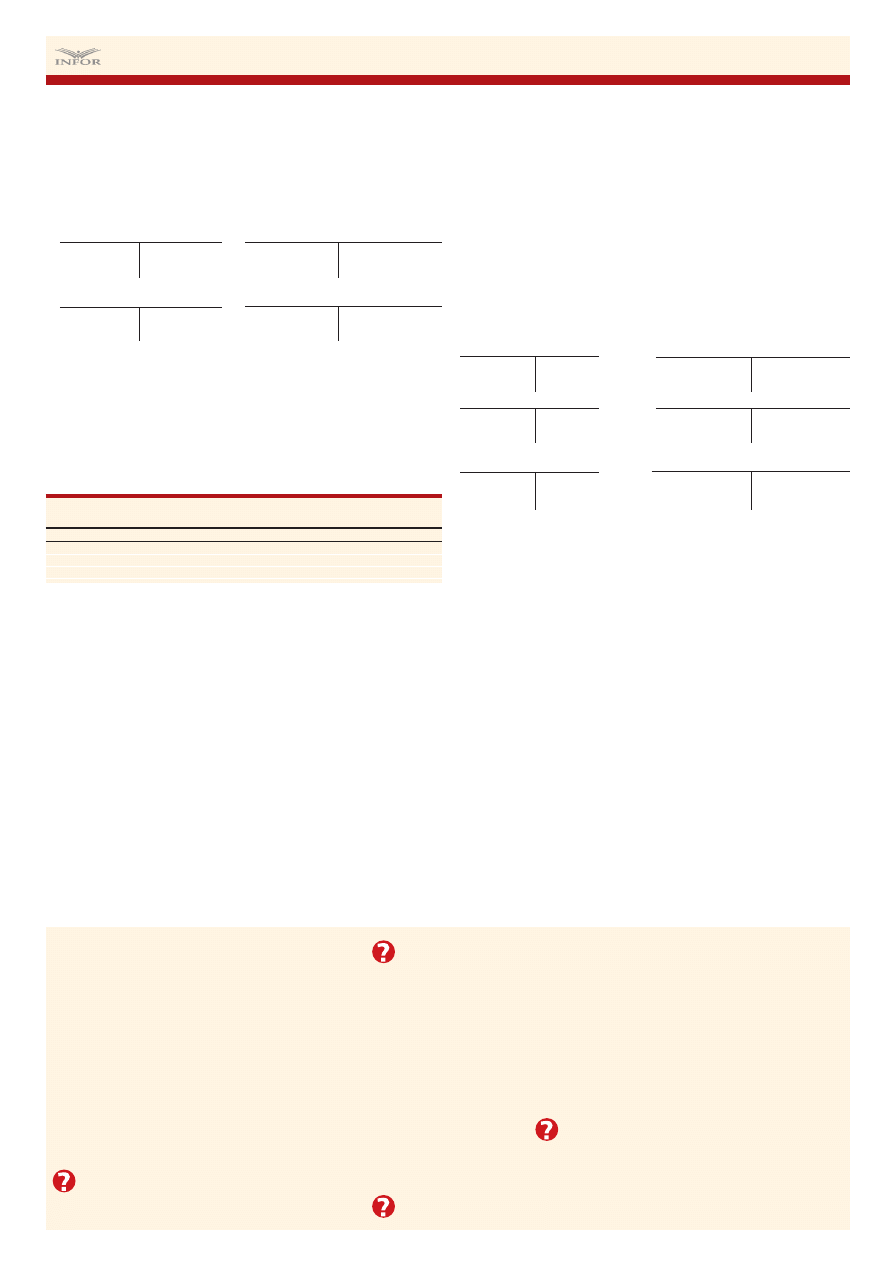

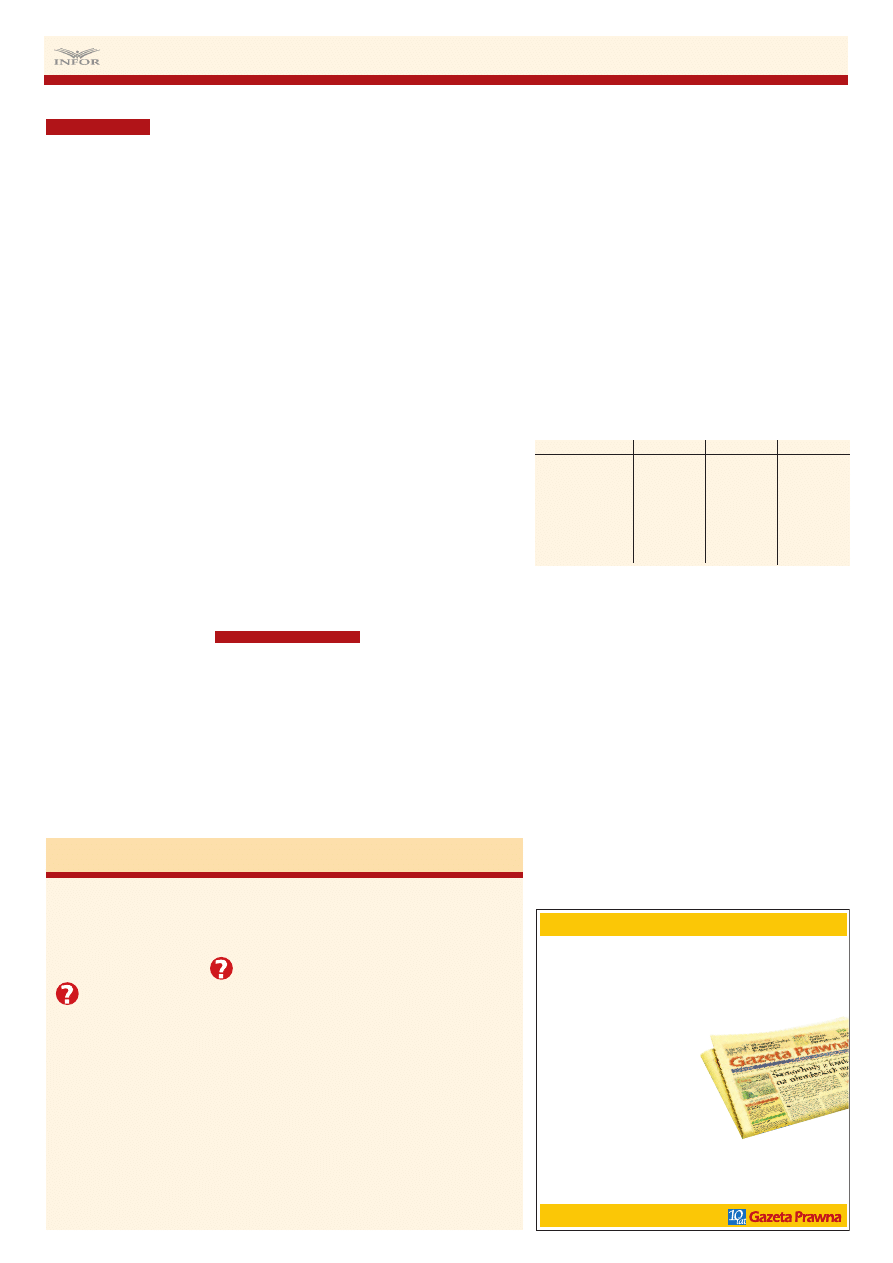

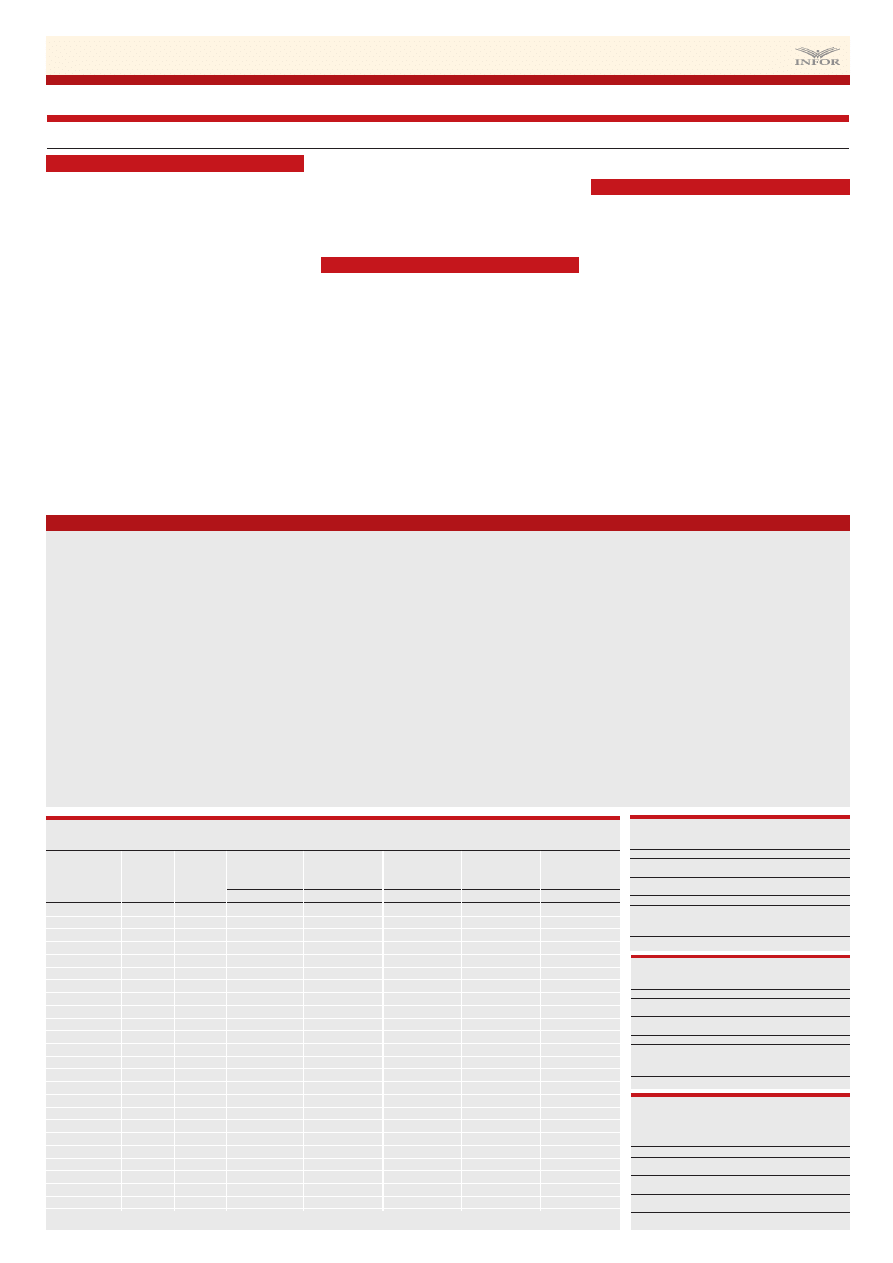

1994 1995 1996 1997 1998 1999 2000 2001 2002

Limit przychodu uprawniający

do opodatkowania w formie

ryczałtu i liczba podatników

opłacających ryczałt

w latach 1994-2002

Limit przychodu uprawniający

do opodatkowania w formie

ryczałtu (w zł)

Liczba podatników

opłacających ryczałt

1

20 000

1 226 3

1

2

9

1

3 85

7

8

43 759

853 668

867 1

2

9

792 5

1

4

732 666

67

6 923

6

4

7 507

1

60 000

208 000

250 000

400 000

426 400

4

70 7

4

5

499 460

288 700

Źródło: Ministerstwo Finansów

KB

TERMINARZ PODATNIKA

I PŁATNIKA

◗ wpłata z zysku przez przedsiębiorstwa

państwowe i jednoosobowe spółki Skar-

bu Państwa,

◗ płatnicy, którym pracownicy złożyli

oświadczenie PIT-12, dokonują rocznego oblicze-

nia podatku tych pracowników (PIT-40).

W ostatecznym rozliczeniu za 2003 r., dokonanym

przez płatnika, może się okazać, że płatnik będzie

musiał dokonać dopłaty do podatku należnego lub

może wystąpić nadpłata. Niedopłata ma miejsce

w sytuacji, gdy zaliczki potrącone w ciągu roku po-

datkowego okażą się mniejsze niż kwota podatku na-

leżnego. Płatnik może również uzyskać nadpłatę po-

datku, gdy zaliczki potrącone w ciągu roku podatko-

wego okażą się wyższe niż kwota należnego podatku.

Jeżeli w wyniku sporządzonego przez płatnika rozli-

czenia podatku okaże się, że do podatku należnego

trzeba dopłacić, wówczas płatnik dokonuje potrące-

nia tej kwoty z wynagrodzenia pracownika za ma-

rzec lub na wniosek pracownika za kwiecień. Jeżeli

podatnikiem jest emeryt lub rencista, pracodawca za-

wsze potrąca odpowiednią kwotę z wynagrodzenia za

kwiecień (tu wniosek nie jest potrzebny).

W przypadku nadpłaty pracodawca-płatnik

uwzględnia nadpłatę podatku przy obliczaniu zalicz-

ki za marzec kolejnego roku, czyli jeżeli nadpłata bę-

dzie miała miejsce w rozliczeniu za 2003 r., płatnik

powinien ją skorygować w rozliczeniu za marzec

2004 r. W takim przypadku podatnik nie otrzymuje

gotówki. Otrzymanie gotówki przez pracownika-po-

datnika w ramach zwrotu nadpłaconego podatku nie

jest jednak wykluczone. Taka sytuacja może mieć

miejsce, gdy kwota nadpłaty okaże się wyższa niż za-

liczka na podatek dochodowy należna za marzec ro-

ku następującego po roku podatkowym, czyli w na-

szym przypadku chodzi o marzec 2004 r. Jeżeli tak

się zdarzy, płatnik ma obowiązek zwrócić podatniko-

wi nadpłatę podatku w gotówce. Gotówka wypłaca-

na przez płatnika pochodzi z zaliczek pobranych od

jego pracowników, przekazywanych do urzędu skar-

bowego w kolejnych miesiącach.

◗ przekazanie podatnikowi przez płat-

nika rocznego obliczenia podatku na

druku PIT–40,

◗ podatnicy podatku dochodowego od

osób prawnych mają złożyć w urzędzie

skarbowym zeznanie o wysokości osiągniętego do-

chodu lub poniesionej straty CIT-8 (dotyczy to po-

datników, których rok podatkowy jest równy roko-

wi kalendarzowemu).

Podatnicy podatku dochodowego od osób prawnych

zobowiązani są składać zeznanie o wysokości uzy-

skanego w roku podatkowym dochodu lub poniesio-

nej straty – CIT-8. W odróżnieniu od podatników po-

datku dochodowego od osób fizycznych zeznanie ta-

kie podatnicy podatku dochodowego od osób praw-

nych dotychczas składali dwukrotnie. Były to: tzw. ze-

znanie wstępne i ostateczne. Ten stan rzeczy uległ jed-

nak zmianie. W wyniku nowelizacji ustawy o podat-

ku dochodowym od osób prawnych, dokonanej usta-

wą z dnia 27 lipca 2002 r. o zmianie ustawy o podat-

ku dochodowym od osób prawnych, zniesiono obo-

wiązek składania zeznania ostatecznego. Przepisy te

mają zastosowanie do dochodów (strat) uzyskanych

od 1 stycznia 2003 r. Oznacza to, że podatnicy rozli-

czający się za rok podatkowy 2003 składają już tyl-

ko jedno zeznanie.

EM

29

MARCA

2004

31

MARCA

2004

LICZBY DNIA

KOMENTARZ

Obowiązujące od 1 stycznia 2002 r.

zmiany w ustawie z dnia 29 września

1994 r. o rachunkowości (t.j. Dz.U.

z 2002 r. nr 76, poz. 694 z późn. zm.)

wprowadziły odmienne podejście do po-

datku odroczonego. Zmieniło się ono

z podejścia wynikowego na podejście bi-

lansowe. Spowodowało to konieczność

zdefiniowania różnic przejściowych oraz

pojęcia wartości podatkowej aktywów

i pasywów. Wprowadzony został do pol-

skiego prawa bilansowego obowiązek two-

rzenia zarówno rezerwy na podatek odro-

czony, jak i ustalania aktywów z tytułu od-

roczonego podatku (z uwzględnieniem za-

sady ostrożności) oraz ich aktualizacji

(weryfikacji) w przypadku zmiany stawki

podatku dochodowego. Należy podkre-

ślić, iż zakres podmiotów, których doty-

czy obowiązek tworzenia rezerw i ustala-

nia aktywów z tytułu odroczonego podat-

ku dochodowego został ograniczony. Od

16 stycznia br. wskutek nowelizacji usta-

wy o rachunkowości, wprowadzonej no-

welizacją ustawy kodeks spółek handlo-

wych, obowiązku tego nie mają już pod-

mioty, których sprawozdania finansowe

nie podlegają obowiązkowemu badaniu.

Problem odroczonego podatku dochodo-

wego dotyczy więc następujących jedno-

stek, kontynuujących działalność, które

w poprzedzającym roku obrotowym osią-

gnęły lub przekroczyły granice dwóch

z trzech następujących wielkości:

◗

średnioroczne zatrudnienie co najmniej

50 osób,

◗

suma aktywów bilansu na koniec roku ob-

rotowego – równowartość w walucie pol-

skiej 2 500 000 euro,

◗

przychód netto ze sprzedaży towarów

i produktów oraz operacji finansowych za

rok obrotowy – równowartość w walucie

polskiej 5 000 000 euro.

Z przepisu art. 37 ust. 1 ustawy o rachun-

kowości wynika, że jednostka na każdy dzień,

na który sporządza sprawozdanie finansowe

(na dzień bilansowy) – w związku z przejścio-

wymi różnicami między wykazywaną w księ-

gach rachunkowych wartością aktywów i pa-

sywów a ich wartością podatkową oraz stratą

podatkową możliwą do odliczenia w przyszło-

ści (gdy osiągnie zysk) – ma obowiązek two-

rzenia rezerw i wykazania aktywów z tytułu

odroczonego podatku dochodowego.

Aktywa z tytułu odroczonego podatku do-

chodowego ustala się w wysokości kwoty

przewidzianej w przyszłości do odliczenia od

podatku dochodowego, w związku z ujemny-

mi różnicami przejściowymi, które spowodu-

ją w przyszłości zmniejszenie podstawy obli-

czenia podatku dochodowego oraz straty po-

datkowej możliwej do odliczenia, ustalonej

przy uwzględnieniu zasady ostrożności.

Rezerwę z tytułu odroczonego podatku

dochodowego tworzy się w wysokości kwo-

ty podatku dochodowego, wymagającej

w przyszłości zapłaty, w związku z występo-

waniem dodatnich różnic przejściowych, tj.

różnic, które spowodują zwiększenie pod-

stawy obliczenia podatku dochodowego

w przyszłości.

Przez wartość podatkową aktywów nale-

ży więc rozumieć, w myśl art. 37 ust.

2 ustawy, kwotę wpływającą na pomniej-

szenie podstawy obliczenia podatku do-

chodowego w przypadku uzyskania z nich,

w sposób pośredni lub bezpośredni, korzy-

ści ekonomicznych. Jeżeli uzyskanie ko-

rzyści ekonomicznych z tytułu określo-

nych aktywów nie powoduje pomniejsze-

www.gazetaprawna.pl

KSIĘGOWOŚĆ I PŁACE

GAZETA PRAWNA NR 62 (1171) 29 MARCA 2004

Odroczony podatek dochodowy

3

Różnice między wynikiem

podatkowym i bilansowym

Odroczony podatek do-

chodowy to jedno

z trudniejszych i mało

lubianych przez księgo-

wych zagadnień i obszarów rachunko-

wości. Obecnie obowiązujące w Polsce

prawo bilansowe jest w tym obszarze

właściwie zbieżne z rozwiązaniami pro-

ponowanymi przez Międzynarodowe

Standardy Rachunkowości. Znowelizo-

wana ustawa o rachunkowości wprowa-

dziła rozwiązania oparte na postanowie-

niach Międzynarodowego Standardu

Rachunkowości (MSR) nr 12 – „Podatki

dochodowe”. Ustawodawca wycofał się

jednak z nałożenia obowiązku naliczania

podatku odroczonego przez wszystkich

podatników podatku dochodowego od

osób prawnych, u których zaistnieją sy-

tuacje powodujące taką konieczność.

Kolejna, obowiązująca od 16 stycznia

br., nowelizacja ustawy o rachunkowo-

ści zwolniła część podatników z tego

obowiązku. Podatnicy prowadzący księ-

gi rachunkowe, których sprawozdania

finansowe nie podlegają obowiązkowe-

mu badaniu przez biegłych rewidentów,

nie muszą ustalać aktywów i tworzyć re-

zerw z tytułu odroczonego podatku do-

chodowego.

WARTO WIEDZIEĆ

Wysokość rezerwy i aktywów z tytułu

odroczonego podatku dochodowego

ustala się przy uwzględnianiu stawek

podatku dochodowego obowiązują-

cych w roku powstania tego obowiąz-

ku. Rezerwa i aktywa z tytułu odroczo-

nego podatku wykazywane są w bilan-

sie oddzielnie.

WARTO WIEDZIEĆ

Przepisów dotyczących odroczonego

podatku dochodowego stosować nie

muszą jednostki, których roczne spra-

wozdania finansowe nie podlegają

obowiązkowemu badaniu przez bie-

głych rewidentów.

Kogo dotyczy podatek odroczony?

Zagadnienie odroczonego podatku dochodowego dotyczy podatników podatku

dochodowego od osób prawnych. Podatnicy ci, w określonych sytuacjach, mu-

szą tworzyć rezerwy na podatek odroczony i wykazywać aktywa z tytułu odroczo-

nego podatku dochodowego na dzień bilansowy, szczególnie w przypadku zaist-

nienia różnic przejściowych między wynikiem rachunkowym a podatkowym.

nia podstawy obliczenia podatku dochodo-

wego, to wartość podatkowa aktywów jest

ich wartością księgową. Wysokość rezerwy

i aktywów z tytułu odroczonego podatku

dochodowego ustala się przy uwzględnia-

niu stawek podatku dochodowego obowią-

zujących w roku powstania obowiązku po-

datkowego. Rezerwa i aktywa z tytułu od-

roczonego podatku dochodowego wykazy-

wane są w bilansie oddzielnie. Rezerwę

i aktywa można kompensować, jeżeli jed-

nostka ma tytuł uprawniający ją do ich jed-

noczesnego uwzględnienia przy obliczaniu

kwoty zobowiązania podatkowego.

Różnice trwałe nie stanowią podstawy do

rozliczania zobowiązań podatkowych w na-

stępnych latach. Natomiast różnice przej-

ściowe mają wpływ na tworzenie rezerwy na

podatek odroczony lub aktywów z tytułu od-

roczonego podatku dochodowego.

Zgodnie z art. 37 ust. 4 i 5, aktywa z ty-

tułu odroczonego podatku dochodowego

ustala się w wysokości kwoty przewidzia-

nej w przyszłości do odliczenia od podat-

ku dochodowego, w związku z ujemnymi

różnicami przejściowymi, które spowodu-

ją w przyszłości zmniejszenie podstawy

obliczenia podatku dochodowego oraz

straty podatkowej możliwej do odliczenia,

ustalonej przy

uwzględnieniu

zasady ostroż-

ności. Nato-

miast rezerwę

z tytułu odro-

czonego podat-

ku dochodowe-

go tworzy się

w

wysokości

kwoty podatku

dochodowego,

w y m a g a j ą c e j

w

przyszłości

z a p ł a t y ,

w

związku

z

występowa-

niem dodat-

nich różnic

przejściowych,

to jest różnic,

które spowodu-

ją zwiększenie

podstawy obli-

czenia podatku

d o c h o d owe g o

w przyszłości.

R ó ż n i c e

przejściowe mo-

gą być:

◗

dodatnie – takie, które spowodują zwięk-

szenie podstawy obliczania podatku do-

chodowego w przyszłości,

◗

ujemne – takie, które spowodują zmniej-

szenie podstawy obliczania podatku do-

chodowego.

TEMAT

TYGODNIA

WARTO WIEDZIEĆ

Dodatnie różnice przejściowe to takie,

które spowodują zwiększenie podstawy

obliczenia podatku dochodowego w przy-

szłości. Ujemne różnice przejściowe to

takie, które spowodują zmniejszenie pod-

stawy obliczania podatku dochodowego.

REKLAMA

Różnice przejściowe i stałe

Różnice między wynikiem rachunkowym a wynikiem podatkowym mogą mieć

charakter trwały – różnice stałe lub przejściowy – różnice czasowe.

www.gazetaprawna.pl

KSIĘGOWOŚĆ I PŁACE

GAZETA PRAWNA NR 62 (1171) 29 MARCA 2004

4

Odroczony podatek dochodowy

EKSPERT WYJAŚNIA

W przypadku występowania

dodatnich różnic przejścio-

wych spółka powinna utworzyć

w bieżącym okresie sprawozdaw-

czym rezerwę na podatek odroczo-

ny, a w przypadku ujemnych różnic

– aktywa z tytułu odroczonego po-

datku dochodowego. Jakie są róż-

nice między tymi dwiema katego-

riami?

– Konieczność ustalania odro-

czonego podatku dochodowego

wiąże się z występowaniem przej-

ściowych różnic pomiędzy war-

tością bilansową danego składni-

ka aktywów lub pasywów spółki

a jego wartością podatkową.

Możliwe są dwa rodzaje różnic

przejściowych – dodatnie i ujem-

ne. Dodatnie różnice to takie,

które będą powodować w przy-

szłych okresach sprawozdaw-

czych powstanie kwot do opodat-

kowania uwzględnianych w toku

ustalania dochodu do opodatko-

wania (straty podatkowej), gdy

wartość bilansowa składnika ak-

tywów lub pasywów zostanie zre-

alizowana lub rozliczona. Ujem-

ne różnice przejściowe pomiędzy

wartością podatkową a wartością

bilansową aktywów lub pasywów

to takie, które w przyszłych okre-

sach sprawozdawczych spowodu-

ją powstanie kwot podlegają-

cych odliczeniu podatkowemu

uwzględnianych w toku ustalania

dochodu do opodatkowania

(straty podatkowej), gdy wartość

bilansowa składnika aktywów lub

pasywów zostanie zrealizowana

lub rozliczona.

Jednostka może rozliczyć

straty z lat ubiegłych. Czy

na gruncie regulacji dotyczących

odroczonego podatku dochodowe-

go jest to zupełnie bezpieczne?

– Niestety, istnieje kilka ta-

kich sytuacji, które mogą dopro-

wadzić do powstania nieprawi-

dłowości przy ustalaniu wartości

aktywów i rezerwy z tytułu odro-

czonego podatku dochodowego.

Jedna z nich związana jest wła-

śnie ze stratą z lat ubiegłych.

Częstym błędem popełnianym

przez jednostki jest brak solidne-

go oszacowania, czy różnice

między wartością podatkową

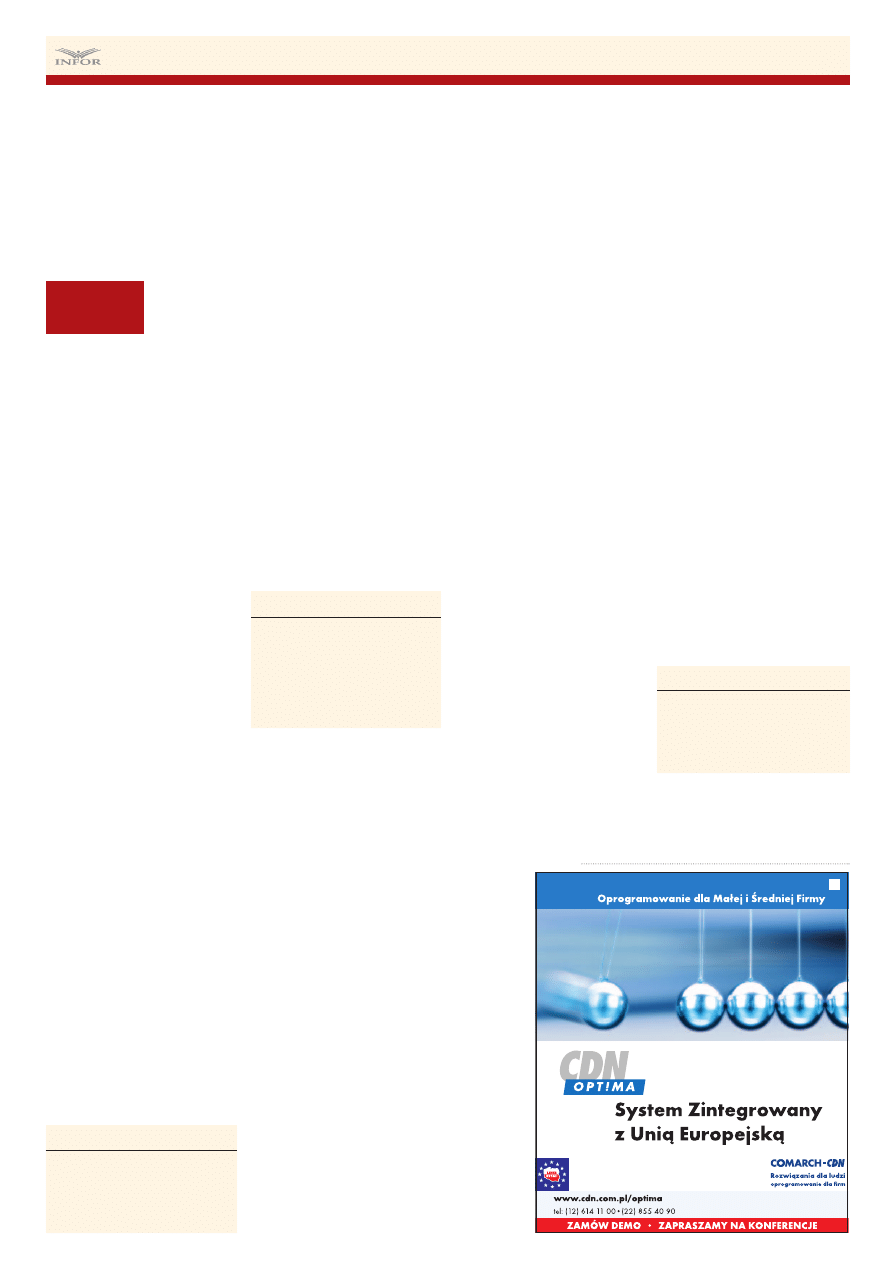

Mirosław Szmigielski, dyrektor w dziale audytu i doradztwa księgowego w PricewaterhouseCoopers

Jak uniknąć błędów w przypadku odroczonego podatku dochodowego

opodatkowania dopiero w momencie ich

sprzedaży),

◗

przyspieszonej amortyzacji podatkowej,

w sytuacji gdy środek amortyzuje się szyb-

ciej przy zastosowaniu wyższej stawki

amortyzacyjnej dla celów podatkowych niż

celów księgowych,

◗

zarachowanie niezrealizowanych dodat-

nich różnic kursowych, ustalonych przy

wycenie do bilansu środków pieniężnych,

udziałów i papierów wartościowych,

◗

przeszacowania środków trwałych, przy

czym dla celów podatkowych podstawa od-

pisów pozostaje bez zmian.

Zgodnie z art. 37 ust. 6 ustawy o rachunko-

wości, wysokość rezerwy i aktywów z tytułu

odroczonego podatku dochodowego ustala się

przy uwzględnieniu stawek podatku dochodo-

wego obowiązujących w roku powstania obo-

wiązku podatkowego. Wartość rezerwy stano-

wi iloczyn dodatnich różnic przejściowych

i stawek podatku dochodowego w roku po-

wstania obowiązku podatkowego. Oznacza to,

że jednostka musi uwzględnić w swoich obli-

czeniach stawkę podatkową, jaka będzie obo-

wiązywała w roku podatkowym, w którym po-

wstanie obowiązek podatkowy. W przypadku

gdy stawka podatkowa w kolejnych latach bę-

dzie ulegała zmianie, to na każdy dzień bilan-

sowy należy dokonać korekty wartości z zasto-

sowaniem nowych stawek podatkowych.

■

PRZYKŁAD.

Na dzień bilansowy

przeterminowana należność od firmy X

wynosi 7500 zł. Na ten dzień bilansowy,

np. na koniec 2003 r., jednostka nali-

czyła należne odsetki w wysokości np.

330 zł. Odsetki te w myśl przepisów po-

datkowych będą zaliczone do przycho-

dów w momencie ich zapłaty, a w myśl

ustawy o rachunkowości zwiększają

wartość należności od firmy X.

■

Różnica przejściowa pomiędzy warto-

ścią księgową aktywów a ich wartością

podatkową

■

◗

księgowa aktywów wynosi – 7830 zł

■

◗

podatkowa aktywów wynosi – 7500 zł

■

◗

przejściowa różnica dodatnia wynosi

– 330 zł.

■

Rezerwa z tytułu podatku dochodowe-

go wyniesie (w wysokości kwoty podat-

ku dochodowego, wymagającej

w przyszłości zapłaty): 19 proc. x 330

zł = 62,70 zł.

Różnice przej-

ściowe mogą wystą-

pić w aktywach lub

w pasywach. Z do-

datnią różnicą

przejściową mamy do czynienia w przypad-

ku aktywów, gdy wartość księgowa aktywu

jest wyższa od wartości podatkowej i wtedy

należy utworzyć rezerwę na odroczony po-

datek dochodowy. Jeżeli natomiast wartość

księgowa aktywu jest niższa od wartości po-

datkowej, to powstaje ujemna różnica przej-

ściowa i tym samym obowiązek tworzenia

aktywów z tytułu odroczonego podatku do-

chodowego.

Odwrotna sytuacja zachodzi wówczas,

gdy rozpatrujemy różnice przejściowe w pa-

sywach. Jeżeli wartość księgowa pasywów

jest mniejsza od wartości podatkowej, wów-

czas występuje dodatnia różnica przejściowa

i wtedy należy utworzyć rezerwę na odroczo-

ny podatek dochodowy. Natomiast gdy war-

tość księgowa jest wyższa od wartości podat-

kowej pasywów, wystąpi ujemna różnica

przejściowa i powstaje obowiązek tworzenia

aktywów z tytułu odroczonego podatku do-

chodowego.

Tworzenie rezerwy na odroczony

podatek dochodowy

Tworzenie rezerwy i aktywów z tytułu odroczonego podatku dochodowego po-

winno odbywać się z uwzględnieniem naczelnych zasad rachunkowości.

Obowiązek tworzenia rezerwy i ustalania

aktywów z tytułu odroczonego podatku do-

chodowego wynika również z naczelnych za-

sad rachunkowości, a mianowicie z:

◗

zasady ostrożności, która nakazuje

uwzględniać w

wyniku finansowym:

zmniejszenie wartości użytkowej lub han-

dlowej składników aktywów (w tym rów-

nież dokonywane w postaci odpisów amor-

tyzacyjnych lub umorzeniowych), wyłącz-

nie niewątpliwe pozostałe przychody ope-

racyjne i zyski nadzwyczajne, wszystkie po-

niesione pozostałe koszty operacyjne i stra-

ty nadzwyczajne, rezerwy na znane jedno-

stce ryzyko, grożące straty oraz skutki in-

nych zdarzeń,

◗

zasady memoriału, która nakazuje ująć

w

księgach rachunkowych jednostki

wszystkie osiągnięte, przypadające na jej

rzecz przychody i obciążające ją koszty

związane z tymi przychodami dotyczące

danego roku obrotowego, niezależnie od

terminu ich zapłaty,

◗

zasady współmierności przychodów i zwią-

zanych z nimi kosztów, która nakazuje zali-

czać do aktywów lub pasywów danego okre-

su sprawozdawczego koszty lub przychody

dotyczące przyszłych okresów oraz przypa-

dające na ten okres sprawozdawczy koszty,

które jeszcze nie zostały poniesione.

Jak już wspomniałam, rezerwę z tytułu

odroczonego podatku dochodowego tworzy

się w wysokości kwoty podatku dochodowe-

go, wymagającej w przyszłości zapłaty

w związku z występowaniem dodatnich róż-

nic przejściowych, to jest różnic, które spo-

wodują zwiększenie podstawy obliczenia po-

datku dochodowego w przyszłości. Jednak

należy podkreślić, iż sytuacja, gdy wartość

bilansowa pasywów jest niższa od wartości

podatkowej, czyli różnica przejściowa dodat-

nia występuje bardzo rzadko.

Rezerwę na odroczony podatek dochodo-

wy tworzy się z tytułu dodatnich różnic

przejściowych w następujących przypad-

kach:

◗

zarachowania przychodów z tytułu odsetek

od udzielonych pożyczek (w księgach ra-

chunkowych wykazywane są zgodnie z za-

sadą memoriału, a podatkowo ujmowane

dopiero w momencie zapłaty, tj. kasowo),

◗

zarachowania odsetek za zwłokę od należ-

ności, których to odsetek jeszcze nie otrzy-

mano (zgodnie z prawem bilansowym

zwiększają one wartość należności,

a w myśl prawa podatkowego mogą być za-

liczone do przychodów dopiero w momen-

cie zapłaty),

◗

zarachowania przychodów w związku

z wyceną bilansową dłużnych papierów

wartościowych, lokat (wzrost wartości po-

nad pierwotną cenę nabycia zwiększa ka-

pitał z aktualizacji wyceny, a według pra-

wa podatkowego wpłynie na podstawę

Ewidencja księgowa

1. PK – polecenie księgowania naliczonych na dzień bilansowy odsetek za zwłokę 330 zł

po stronie Wn konta „Rozrachunki z odbiorcami i dostawcami” i po stronie Ma konta „Przy-

chody finansowe”,

2. PK – polecenie księgowania na dzień bilansowy rezerwy z tytułu odroczonego podatku

dochodowego 62,70 zł po stronie Wn konta „Podatek dochodowy i inne obowiązkowe ob-

ciążenia wyniku finansowego” i po stronie Ma konta „Rezerwa z tytułu odroczonego podat-

ku dochodowego”

Przychody finansowe

Rozrachunki z odbiorcami i dostawcami

330,- (1

Sp. 7500,-

1) 330,-

Rezerwa z tytułu odroczonego

Podatek dochodowy i inne obowiązkowe

podatku dochodowego

obciążenia wyniku finansowego

62,70 (2

2) 62,70

■

PRZYKŁAD.

Jednostka Y posiada

1000 szt. akcji długoterminowych spółki

X o wartości w cenie nabycia 150 000 zł.

Na dzień bilansowy dokonano przeszaco-

wania wartości akcji do poziomu ich ceny

giełdowej – 180 000 zł. W myśl prawa

podatkowego wzrost wartości akcji wpły-

nie na podstawę opodatkowania dopiero

w momencie ich sprzedaży, natomiast

w myśl prawa bilansowego wzrost warto-

ści długoterminowych aktywów finanso-

wych ponad cenę nabycia zwiększa kapi-

tał z aktualizacji wyceny.

■

Różnica przejściowa między księgową

wartością aktywów a ich wartością po-

datkową

■

◗

księgowa aktywów wynosi – 180 000 zł

■

◗

podatkowa aktywów wynosi – 150 000

zł

■

◗

przejściowa różnica dodatnia wynosi

– 30 000 zł.

■

Rezerwa z tytułu odroczonego podatku

dochodowego, w wysokości kwoty po-

datku dochodowego wymagającej

w przyszłości zapłaty:

■

19 proc. x 30 000 zł = 5700 zł,

TEMAT

TYGODNIA

WARTO WIEDZIEĆ

Różnice trwałe nie stanowią podstawy

do rozliczania zobowiązań podatko-

wych w następnych latach. Wpływ na

tworzenie rezerwy na podatek odro-

czony lub aktywów z tytułu odroczo-

nego podatku dochodowego mają na-

tomiast różnice przejściowe, które

mogą wystąpić albo w aktywach, albo

w pasywach.

www.gazetaprawna.pl

KSIĘGOWOŚĆ I PŁACE

GAZETA PRAWNA NR 62 (1171) 29 MARCA 2004

Odroczony podatek dochodowy

5

i rachunkową aktywów i pasy-

wów zrealizują się w dającej się

przewidzieć przyszłości, czyli

brak oceny, czy istnieje duże

prawdopodobieństwo, że ujemne

różnice będą stanowiły koszty

podatkowe, a dodatnie – zwięk-

szą przychody do opodatkowa-

nia. W związku z tym trzeba za-

chować szczególną ostrożność

przy uwzględnieniu do aktywa

strat podatkowych z lat poprzed-

nich, w sytuacji gdy jednostka

nie przewiduje w najbliższych la-

tach uzyskania dochodu w rozu-

mieniu ustaw o podatku docho-

dowym.

Czy ustalając wartość akty-

wów z tytułu podatku odro-

czonego możemy brać pod uwagę

odpisy od należności wątpliwych?

– Generalnie obowiązuje zasa-

da, że do kalkulacji podatku odro-

czonego bierzemy wszystkie różni-

ce przejściowe. Zasadność doda-

wania do wyliczeń aktywa, odpi-

sów od należności wątpliwych rze-

czywiście może budzić wątpli-

wość. Tylko te odpisy, które speł-

nią wymogi ustawy o podatku do-

chodowym od osób prawnych art.

16 ust. 2 i 2a oraz ustawy o podat-

ku dochodowym od osób fizycz-

nych art. 23 ust. 3, mogą być kosz-

tem dla celów podatku dochodo-

wego. Odpisy, które nie spełnią

wymogów podatkowych, będą

tworzyć trwałą różnicę między

wartością rachunkową i podatko-

wą należności. W praktyce trudno

jest określić na dzień bilansowy,

jakie odpisy nie spełnią w przy-

szłości tych wymogów.

Dotychczas pojawiały się też

kłopoty związane z zastoso-

waniem właściwej stawki podatko-

wej przy ustalaniu aktywu i tworze-

niu rezerwy z tytułu odroczonego

podatku dochodowego?

– Rzeczywiście popełniano tu

błędy. Stosowany jest też pewien

schemat tworzenia aktywa i rezer-

wy przy uwzględnianiu stawki po-

datkowej określonej jedynie dla

najbliższego roku podatkowego.

Pamiętać jednak należy, że jeżeli

w przyszłości stawki podatku do-

chodowego byłyby inne dla róż-

nych lat podatkowych, należy to

uwzględnić, pod warunkiem że

stawki takie zostały prawnie okre-

ślone na dzień bilansowy.

Częstym błędem popełnianym

przez jednostki w tym obsza-

rze zagadnień jest automatyczne

kompensowanie aktywa i rezerwy

z tytułu podatku odroczonego.

– Ustawa o rachunkowości wy-

raźnie wskazuje w art. 37 ust. 7, że

aktywa i rezerwa powinny być wy-

kazane w bilansie oddzielnie.

Można je kompensować jedynie

w sytuacji, gdy jednostka posiada

tytuł uprawniający ją do ich jedno-

czesnego uwzględnienia przy obli-

czeniu kwoty zobowiązania podat-

kowego.

Czy prezentowanie aktywów

i rezerwy w bilansie nie

stwarza w praktyce problemów?

– Niestety, zdarza się, iż jed-

nostki prezentują te dane w nie-

prawidłowych pozycjach akty-

wów bądź pasywów bilansu. Ak-

tyw z tytułu odroczonego podat-

ku dochodowego wykazuje się

często po stronie aktywów bilan-

su jako element krótkotermino-

wych rozliczeń międzyokreso-

wych. MSR 12 wskazuje, że po-

datek odroczony nie powinien

być wykazywany w aktywach czy

zobowiązaniach bieżących. Pra-

widłowo powinno być wykazane

w pozycji „Długoterminowych

rozliczeń międzyokresowych”.

Z kolei rezerwa z tytułu odroczo-

nego podatku dochodowego czę-

sto jest prezentowana w pozycji

„Pozostałe rezerwy krótkotermi-

nowe”. Należy tu pamiętać, że

pasywa bilansu posiadają od-

dzielną pozycję na tego typu re-

zerwę, wyodrębnioną w ramach

„Rezerw na zobowiązania”.

Wiesława Moczydłowska

wieslawa.moczydlowska@infor.pl

Ewidencja księgowa

1. PK – polecenie księgowania wzrostu wartości długoterminowych aktywów finanso-

wych – 30 000 zł po stronie Wn konta „Odpisy aktualizujące długoterminowe aktywa finan-

sowe” i po stronie Ma konta „Kapitał z aktualizacji wyceny”,

2. PK – polecenie księgowania na dzień bilansowy rezerwy z tytułu odroczonego podat-

ku dochodowego – 5700 zł po stronie Wn konta „Kapitał z aktualizacji wyceny” i po stro-

nie Ma konta „Rezerwa z tytułu odroczonego podatku dochodowego”.

Długoterminowe aktywa finansowe

Kapitał z aktualizacji wyceny

Sp.) 150 000,-

2) 5700,-

30 000,- (1

Rezerwa z tytułu odroczonego

Odpisy aktualizujące

podatku dochodowego

długoterminowe aktywa finansowe

5700,- (2

1) 30 000,-

Aktywa z tytułu podatku odroczonego

ustala się w sytuacji:

◗

opóźnionej amortyzacji podatkowej, gdy

środek amortyzuje się według przepisów

podatkowych przy zastosowaniu niższej

stawki niż dla celów księgowych,

◗

zarachowania niezrealizowanych ujem-

nych różnic kursowych, które powstały

w związku z wyceną bilansową środków

pieniężnych, udziałów, papierów warto-

ściowych oraz rozrachunków,

◗

zarachowania kosztów z tytułu odsetek od

zaciągniętych kredytów oraz pożyczek wy-

kazywanych w księgach zgodnie z zasadą

memoriału, natomiast uwzględnionych po-

datkowo (kasowo),

◗

zarachowania do kosztów wynagrodzeń za

umowy zlecenia, o dzieło itp. niewypłaco-

nych na dzień bilansowy,

◗

zarachowania rezerwy na odsetki od prze-

terminowanych zobowiązań,

◗

utworzenia rezerwy na naprawy gwarancyj-

ne, reklamacje, remonty, na nagrody jubile-

uszowe i odprawy emerytalne, niewykorzy-

stane urlopy, uwzględniane podatkowo

zgodnie z zasadą kasową, tzn. w momencie

zapłaty.

■

PRZYKŁAD.

Spółka wykazuje zysk

i jej plany finansowe wskazują, iż będzie

zyskowna także w przyszłości. Na dzień

bilansowy spółka dokonuje ogólnego

odpisu aktualizującego na należności

w wysokości 2 proc. salda należności.

Istnieje przekonanie, że odpis ten zosta-

nie uprawdopodobniony dla celów po-

datkowych. Stawka podatku – 19 proc.

■

Stan należności:

■

I rok 10 000 zł,

■

II rok 8000 zł,

■

III rok 12 000 zł,

■

PRZYKŁAD.

Jednostka ma w posiada-

niu środek trwały, którego cena nabycia

wynosiła 40 000 zł, a dotychczasowe

umorzenie 7000 zł. W związku z częścio-

wą utratą wartości środka trwałego jed-

nostka dokonała odpisu aktualizującego

w wysokości 8000 zł. Odpis ten nie jest

uznawany za koszt podatkowy.

■

◗

ustalenie wartości bilansowej środka

trwałego: 40 000 zł – 7000 zł –

8000 = 25 000 zł

■

◗

ustalenie wartości podatkowej środka

trwałego: 40 000 zł – 7000 zł = 33 000 zł

■

◗

ustalenie różnicy przejściowej: 33 000 zł

– 25 000 zł = 8000 zł (ujemna)

■

◗

ustalenie aktywów z tytułu odroczo-

nego podatku dochodowego: 19 proc.

x 8000 zł = 1520 zł.

Aktywa z tytułu odroczonego

podatku dochodowego

Aktywa z tytułu odroczonego podatku dochodowego ustala się w wysokości

kwoty przewidzianej w przyszłości do odliczenia od podatku dochodowego,

w związku z ujemnymi różnicami przejściowymi, które spowodują w przyszłości

zmniejszenie podstawy opodatkowania oraz stratą podatkową możliwą do odli-

czenia, ustaloną przy uwzględnieniu zasady ostrożności.

Wyliczenie aktywów z tytułu odroczonego podatku dochodowego

– metoda bilansowa

Okres

Stan należności

Odpis aktualizujący

Wartość początkowa odpisu

Różnica

Aktywa

I rok 10

000,- 200

0

200

38

II rok

8 000,-

160

0

160

30,4

III rok

12 000,-

240

0

240

45,60

Ewidencja księgowa

1. PK – polecenie księgowania na dzień bilansowy odpisu aktualizującego w związ-

ku z częściową utratą wartości środka trwałego – 8000 zł po stronie Wn konta: „Pozo-

stałe koszty operacyjne” i po stronie Ma konta „Odpisy aktualizujące”,

2. PK – polecenie księgowania na dzień bilansowy aktywu z tytułu odroczonego podatku

dochodowego – 1520 zł po stronie Wn konta „Aktywa z tytułu odroczonego podatku do-

chodowego” i po stronie Ma konta „Podatek dochodowy i inne obowiązkowe obciążenia

wyniku finansowego”

Środki trwałe

Umorzenie środków trwałych

Sp.) 40 000,-

7000,- (Sp

Pozostałe koszty operacyjne

Odpisy aktualizujące środki trwałe

1) 8000,-

8000,- (1

Aktywa z tytułu odroczonego

Podatek dochodowy i inne

podatku dochodowego

obowiązkowe obciążenia wyniku finansowego

2) 1520,-

1520,- (2

Odroczony podatek dochodowy

w sprawozdaniu finansowym

Rezerwę i aktywa z tytułu odroczonego podatku dochodowego można kompen-

sować, jeżeli jednostka ma tytuł uprawniający ją do ich jednoczesnego uwzględ-

nienia przy obliczaniu kwoty zobowiązania podatkowego.

W myśl art. 37 ust. 7 ustawy o rachun-

kowości, rezerwa i aktywa z tytułu odro-

czonego podatku dochodowego wykazy-

wane są w bilansie oddzielnie. W bilansie

rezerwa z tytułu odroczonego podatku do-

chodowego wykazywana jest w grupie

„Zobowiązania i rezerwy na zobowiąza-

nia” (część B pasywów), w części „Rezer-

wy na zobowiązania” w pozycji „Rezerwa

z tytułu odroczonego podatku dochodo-

wego” (B.I.1). Natomiast aktywa z tytułu

odroczonego podatku dochodowego wy-

kazuje się w grupie „Aktywa trwałe”

(część A aktywów), w części „Długotermi-

nowe rozliczenia międzyokresowe” w po-

zycji „Aktywa z tytułu odroczonego podat-

ku dochodowego” (A.V.1).

Zgodnie z art. 37 ust. 8 ustawy o rachun-

kowości, na wynik finansowy wpływa poda-

tek dochodowy za dany okres sprawozdaw-

czy, który obejmuje:

◗

część bieżącą – dotyczącą podatku od po-

czątku roku do dnia, na który sporządzane

jest sprawozdanie finansowe,

◗

część odroczoną, która stanowi różnicę po-

między stanem rezerw i aktywów z tytułu

podatku odroczonego na koniec i początek

okresu sprawozdawczego.

W rachunku zysków i strat odroczony po-

datek dochodowy ujmuje się łącznie ze zo-

bowiązaniem bieżącym w pozycji „Podatek

dochodowy”. W rachunku zysków i strat

w wersji porównawczej prezentowany jest

w pozycji pod literą L, a w wersji kalkulacyj-

nej pod literą O.

Ponadto w dodatkowych informacjach

i objaśnieniach jednostki należy umieścić

informacje dotyczące rozliczenia głów-

nych pozycji różniących podstawę

opodatkowania podatkiem dochodowym

od wyniku finansowego (zysku, straty)

brutto.

www.gazetaprawna.pl

KSIĘGOWOŚĆ I PŁACE

GAZETA PRAWNA NR 62 (1171) 29 MARCA 2004

6

Odroczony podatek dochodowy

Dzięki tworzeniu podatku odroczonego

możliwe jest uwzględnienie już w bieżą-

cym okresie sprawozdawczym wpływu na

wielkość obciążenia podatkowego (efektu

podatkowego), jaki będzie miał miejsce

w przyszłych okresach sprawozdawczych

z tytułu występowania przejściowych róż-

nic pomiędzy wartością bilansową danego

składnika aktywów lub pasywów danej

spółki a jego wartością podatkową.

Taki sam wpływ, jak ujemne różnice

przejściowe, może mieć na przyszłe obcią-

żenie podatkowe spółki posiadanie przez

nią strat podatkowych możliwych do odli-

czenia w przyszłości.

Tak jak ujemne różnice przejściowe,

straty podatkowe spółki mogą w przyszło-

ści zmniejszyć jej podstawę obliczenia po-

datku dochodowego.

Możliwość ta wynika z uregulowań

ustawy z dnia 15 lutego 1992 r. o podatku

dochodowym od osób prawnych (t.j.

Dz.U. z 2000 r. nr 54, poz. 654 z późn.

zm.), które pozwalają na obniżenie do-

chodu o wysokość straty poniesionej w ro-

ku podatkowym w najbliższych następują-

cych kolejno po sobie 5 latach podatko-

wych, z tym że zmniejszenie podstawy po-

datku dochodowego w jednym roku nie

może być wyższe od 50 proc. straty podat-

kowej.

Nie powinno się ujmować w księgach

rachunkowych jednostki aktywów z tytułu

odroczonego podatku dochodowego w za-

kresie, w jakim nie jest prawdopodobne

uzyskanie dochodu do opodatkowania, od

którego będzie można odpisać nierozli-

czone straty podatkowe.

Oznacza to, że posiadanie przez jed-

nostkę strat podatkowych możliwych do

odliczenia spowoduje w

przyszłości

wpływ do spółki korzyści ekonomicznych,

co wskazuje na to, że posiadane przez

spółkę straty podatkowe mają charakter

aktywa. W związku z tym uzasadnione

jest utworzenie na straty podatkowe akty-

wa z tytułu odroczonego podatku docho-

dowego. Również ustawa o rachunkowo-

ści nakazuje tworzenie aktywa z tytułu od-

roczonego podatku dochodowego na po-

siadane przez spółkę straty podatkowe.

Stanowi o tym art. 37 ust. 4 tej ustawy,

który określa, że aktywa z tytułu odroczo-

nego podatku dochodowego ustala się

w wysokości kwoty przewidzianej w przy-

szłości do odliczenia, w związku z ujem-

nymi różnicami przejściowymi, które spo-

wodują w przyszłości zmniejszenie pod-

stawy obliczenia podatku dochodowego

oraz straty podatkowej możliwej do odli-

czenia, ustalonej przy uwzględnieniu za-

sady ostrożności.

Zasada ostrożności wymaga, ażeby jed-

nostka (spółka) ujmowała w swoich księ-

gach rachunkowych aktywa z tytułu odro-

czonego podatku dochodowego dotyczą-

cego strat podatkowych w takim zakresie,

w którym prawdopodobne jest, że w przy-

szłych okresach sprawozdawczych będzie

dostępny dochód do opodatkowania, od

którego będzie można odpisać nierozliczo-

ne straty podatkowe.

Kryteria stosowane przy ujmowaniu ak-

tywa z tytułu odroczonego podatku do-

chodowego dotyczącego strat podatko-

wych są takie same jak kryteria stosowane

przy ujmowaniu w księgach rachunko-

wych aktywa z tytułu odroczonego podat-

ku dochodowego wynikającego z ujem-

nych różnic przejściowych. Oznacza to

konieczność szacowania wysokości przy-

szłych dochodów podatkowych dla upew-

nienia się, że wystarczą one do potrącenia

aktywów z tytułu odroczonego podatku

dochodowego.

Jak już wspomniałam, nie powinno się

ujmować w księgach rachunkowych spółki

aktywa z tytułu odroczonego podatku do-

chodowego w zakresie, w jakim nie jest

prawdopodobne uzyskanie dochodu do

opodatkowania, od którego będzie można

odpisać nierozliczone straty podatkowe.

Faktem jest, że realne przewidywania

w tym zakresie nastręczają sporo trudno-

ści, szczególnie w warunkach obecnych

Wpływ odroczonego

podatku na wynik finansowy

Odroczony podatek dochodowy ma za zadanie uwzględnienie wpływu na wynik

finansowy netto spółki przejściowych różnic, jakie zachodzą między przepisami

podatkowymi, określającymi podstawę obliczania podatku dochodowego od

osób prawnych, a prawem bilansowym regulującym zasady ustalania wyniku fi-

nansowego jednostki.

Nie powinno się ujmować w księgach

rachunkowych jednostki aktywów z ty-

tułu odroczonego podatku dochodo-

wego w zakresie, w jakim nie jest

prawdopodobne uzyskanie dochodu

do opodatkowania, od którego będzie

można odpisać nierozliczone straty po-

datkowe.

RADZI

Posiadanie przez spółkę nierozliczonych strat podatkowych jest istotną wskazów-

ką, że przyszły dochód podatkowy może nie zostać osiągnięty.

Jeżeli więc spółka w nieodległej przeszłości poniosła stratę, to – biorąc pod uwa-

gę zasadę ostrożności – wskazane jest, ażeby ujęła w swoich księgach rachunko-

wych składnik aktywów z tytułu odroczonego podatku dochodowego dotyczące-

go strat podatkowych tylko w takim zakresie, w jakim ma ona wystarczające do-

datnie różnice przejściowe lub też istnieją inne przekonywające dowody na to, że

spółka osiągnie dochód do opodatkowania wystarczający do odliczenia od niego

nierozliczonych strat podatkowych.

Przeprowadzając ocenę prawdopodobieństwa uzyskania dochodu do opodatko-

wania, od którego będzie można odpisać nierozliczone straty podatkowe, spół-

ka powinna między innymi zbadać, czy straty wyniknęły z dających się określić

przyczyn, których powtórzenie się jest mało prawdopodobne, i czy istnieją prze-

konywające argumenty wskazujące na to, że w okresie trwania prawa do odli-

czenia straty podatkowej osiągnięte zostaną wystarczające na ten cel dochody

podatkowe.

RADZI

Takie zasady wynikają z art. 37 ust.

8 ustawy o rachunkowości. W przypadku

sporządzenia rachunku zysków i strat przez

przedsiębiorcę będącego osobą fizyczną

lub spółkę osób fizycznych, którzy są po-

datnikami podatku dochodowego od osób

fizycznych – wynik finansowy brutto bę-

dzie równy wynikowi finansowemu netto.

Tym samym problematyka podatku odro-

czonego nie dotyczy, jak już wspomniałam

wcześniej, tej grupy podatników. Bieżące

obciążenia wyniku finansowego podatkiem

dochodowym dotyczą tylko podatników po-

datku dochodowego od osób prawnych.

Część odroczona podatku dochodowego

zgodnie z art. 37 ust. 8 stanowi różnicę po-

między stanem rezerw i aktywów z tytułu

podatku odroczonego na koniec i na począ-

tek okresu sprawozdawczego.

Jednostka ustala aktywa i tworzy rezerwę

z tytułu odroczonego podatku dochodowego

w związku z przejściowymi różnicami mię-

dzy wykazywaną w księgach rachunkowych

wartością aktywów i pasywów a ich warto-

ścią podatkową oraz stratą podatkową do od-

liczenia w przyszłości.

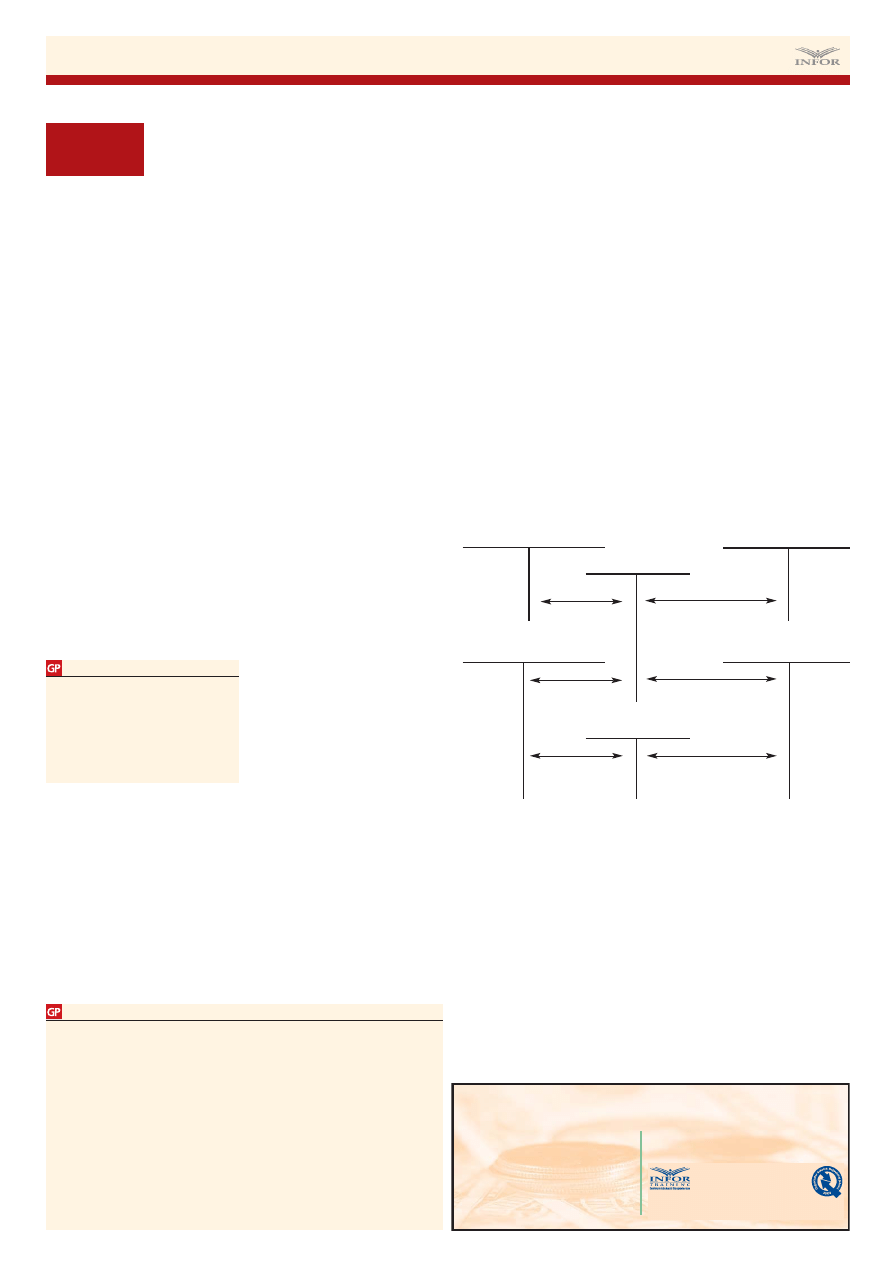

Omówione wcześniej zagadnienia two-

rzenia rezerwy i aktywów z tytułu odroczo-

nego podatku dochodowego oraz przeksię-

gowania na koniec roku bilansowego moż-

na przedstawić ogólnie na poniższym sche-

macie.

wahań rynkowych i braku stabilizacji go-

spodarczej.

Jednakże w związku z tym, że wpływ ak-

tywowania przyszłych korzyści podatko-

wych z tytułu straty podatkowej i jej rozli-

czania na wielkość wyniku finansowego

spółki może być znaczący, dlatego też de-

cyzje podejmowane w tym zakresie powin-

ny być wyjątkowo ostrożne.

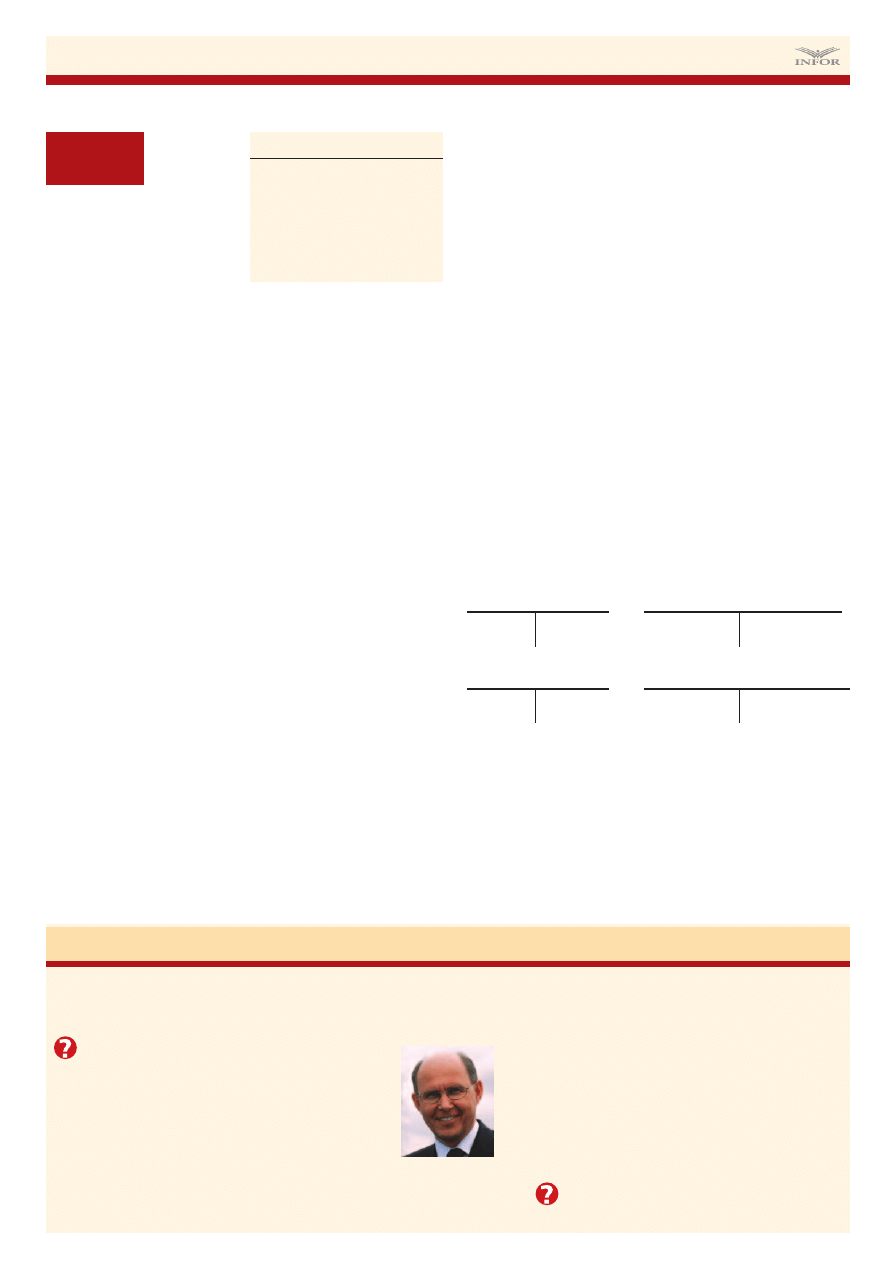

Rozrachunki publicznoprawne

Wynik finansowy

Obowiązkowe obciążenie

wyniku finansowego

(1) (6)

Rezerwa z tytułu odroczonego

Aktywa z tytułu odroczonego

podatku dochodowego

podatku dochodowego

(3)

(2)

Kapitał własny

(4) (5)

1. Podatek dochodowy bieżący (CIT) – po

stronie Wn konta „Obowiązkowe obciążenie

wyniku finansowego” i po stronie Ma konta

„Rozrachunki publicznoprawne”,

2. Naliczenie aktywów z tytułu odroczone-

go podatku dochodowego w przypadku, gdy

przychód lub koszt wchodzi w skład wyniku

finansowego – po stronie Wn konta „Aktywa

z tytułu odroczonego podatku dochodowe-

go” i po stronie Ma konta „Obowiązkowe ob-

ciążenie wyniku finansowego”,

3. Utworzenie rezerwy z tytułu odroczone-

go podatku dochodowego (w przypadku gdy

przychód lub koszt wchodzi w skład wyniku

finansowego) – po stronie Wn konta „Obo-

wiązkowe obciążenie wyniku finansowego”

i po stronie Ma konta „Rezerwa z tytułu od-

roczonego podatku dochodowego”,

4. Utworzenie rezerwy z tytułu odroczo-

nego podatku dochodowego (w przypadku

gdy przychód lub koszt wchodzi w skład

innych niż wynik finansowy składników

kapitału własnego) – po stronie Wn konta

„Kapitał własny” i po stronie Ma konta

„Rezerwa z tytułu odroczonego podatku

dochodowego”,

5. Naliczenie aktywów z tytułu odroczo-

nego podatku dochodowego (w przypadku

jak wyżej) – po stronie Wn konta „Aktywa

z tytułu odroczonego podatku dochodowe-

go” i po stronie Ma konta „Kapitał wła-

sny”,

6. Przeksięgowanie na koniec roku obroto-

wego salda konta „Obowiązkowe obciążenie

wyniku finansowego” na wynik finansowy –

po stronie Wn konta „Wynik finansowy” i po

stronie Ma konta „Obowiązkowe obciążenie

wyniku finansowego”.

Wiesława Moczydłowska

wieslawa.moczydlowska@infor.pl

Ośrodek Szkoleń Aktualizacyjnych

tel: (0...22) 530 43 54, 530 43 59

faks (0...22) 530 43 09

e-mail: aneta.piotrkiewicz@infor.pl www.szkolenia.infor.pl

VAT

– NOWA USTAWA

przygotowanie do rozliczania VAT od 1 maja 2004 r.

Cena: 2100 PLN

Zakopane

1–4.06.2004 r.

Kazimierz Dolny

11–14.05.2004 r.

szkolenia stacjonarne z zakwaterowaniem:

Cena: 950 PLN

Uwaga: Istnieje możliwość udziału w wybranym dniu s

zkolenia.

Cena: za 2 dni (VAT) 800 PLN, za 1 dzień ( i PDOF) 200 PLN

szkolenia stacjonarne bez zakwaterowania:

Warszawa

21–23.04.2004 r.

Poznań

28–30.04.2004 r.

Katowice

26–28.04.2004 r.

Wrocław

28–30.04.2004 r.

Kraków

28–30.04.2004 r.

Łódź

21–23.04.2004 r.

Szczecin

21–23.04.2004 r.

TEMAT

TYGODNIA

Rachunek zysków i strat i ewidencja

Wpływający na wynik finansowy netto podatek dochodowy za dany okres spra-

wozdawczy obejmuje część bieżącą i część odroczoną. Oznacza to, że prezento-

wana w rachunku zysków i strat kwota zawiera w sobie zarówno podatek docho-

dowy bieżący wynikający z deklaracji CIT, jak i podatek dochodowy odroczony.

www.gazetaprawna.pl

KSIĘGOWOŚĆ I PŁACE

GAZETA PRAWNA NR 62 (1171) 29 MARCA 2004

Archiwum podatnika

7

CZYTELNICY PYTAJĄ – EKSPERT WYJAŚNIA

Jaka jest odpowiedzial-

ność za zobowiązania

cywilnoprawne i

publiczno-

prawne osób fizycznych prowa-

dzących działalność gospodar-

czą, a jaka spółek kapitało-

wych – pyta Małgorzata H.

z Krakowa

Osoba fizyczna, prowadząc

działalność na podstawie wpisu

do ewidencji działalności gospo-

darczej, odpowiada za długi zwią-

zane z prowadzoną przez siebie

działalnością całym swoim mająt-

kiem. Odpowiedzialność ta nie

jest ograniczona np. do wysoko-

ści majątku, jaki jest wykorzysty-

wany w tej działalności. Oznacza

to, że w razie egzekucji jej przed-

miotem może być cały majątek

osoby fizycznej. Nie tylko ten,

który wykorzystywany jest w dzia-

łalności, ale także majątek pry-

watny tej osoby, np. dom, samo-

chód czy apartament nad mo-

rzem. Warto pamiętać także

o tym, że w przypadku małżon-

ków, pozostających w ustawowej

wspólności majątkowej, egzeku-

cja może być skierowana także do

majątku wspólnego małżonków.

Inaczej uregulowane są zasady

odpowiedzialności wspólników

spółek kapitałowych. Wynika to

z faktu posiadania przez spółkę

kapitałową osobowości prawnej.

Fakt ten umożliwia wyraźny roz-

dział pomiędzy majątkiem wspól-

nika a majątkiem, jaki został

przez niego zaangażowany w pro-

wadzenie działalności gospodar-

czej. Wspólnicy spółek kapitało-

wych nie odpowiadają swoim ma-

jątkiem osobistym za zobowiąza-

nia spółki. Jeżeli jednak wspólnik

spółki kapitałowej (udziałowiec

czy akcjonariusz) będzie człon-

kiem zarządu, wówczas może po-

nosić odpowiedzialność za zobo-

wiązania spółki. Odpowiedzial-

ność członków zarządu przewidu-

ją m.in. przepisy Ordynacji podat-

kowej. Zgodnie z tymi uregulowa-

niami za zaległości spółki kapita-

łowej odpowiadają solidarnie ca-

łym swoim majątkiem członkowie

jej zarządu, jeżeli egzekucja z ma-

jątku spółki okazała się w całości

lub części bezskuteczna.

Należy jednak pamiętać o tym,

że odpowiedzialność osobista po-

wstać może tylko wówczas, gdy

wspólnik będzie zasiadał w orga-

nach spółki i będzie ona wynikała

z tego faktu, a nie z faktu bycia

wspólnikiem. Aby takiego ryzyka

uniknąć, wspólnicy spółki kapita-

łowej powierzyć mogą prowadze-

nie spraw spółki profesjonalne-

mu, wynajętemu zarządowi i po-

zostawić sobie funkcję kontroli

czy nadzoru nad działalnością

spółki. Ograniczenie ryzyka utra-

ty własnego majątku jest zasadne

nie tylko wtedy, gdy działalność

jest prowadzona w branży szcze-

gólnie narażonej na ryzyko.

Możliwość zminimalizowania

ryzyka utraty środków koniecz-

nych do życia i utrzymania ro-

dziny poprzez wyodrębnienie

majątku, z którego może być do-

konywana egzekucja, jest w każ-

dych okolicznościach warte roz-

ważenia.

EM

Jaka odpowiedzialność za zobowiązania

Zaliczenie odsetek umownych

przy przekształceniu spółek

w ciężar kosztów zależy od tego,

czy wartość zobowiązania wo-

bec byłych wspólników jednej

spółki wpłynęła na wartość ob-

jętych udziałów i wysokość kapi-

tału zakładowego drugiej.

Pytanie podatnika związane było

z przekształceniem spółki cywilnej

w spółkę z o.o. Podatnik zapytał, czy

może zaliczyć do kosztów uzyskania

przychodów odsetki umowne należ-

ne od zobowiązania wspólników

spółki cywilnej wobec występujące-

go wspólnika. Przy czym zobowiąza-

nie to powstało przed przekształce-

niem spółki cywilnej w spółkę z o.o.

Sama spółka powstała 13 stycznia

2001 r. w wyniku przekształcenia

trzyosobowej spółki cywilnej, tj. na

podstawie przepisu art. 551 k.s.h.

Przed podjęciem decyzji o prze-

kształceniu spółki cywilnej w spółkę

z o.o. dwaj wspólnicy z pięcioosobo-

wego składu spółki postanowili wy-

stąpić z niej pod koniec grudnia

2000 r. Wkłady wszystkich wspólni-

ków stanowiły w znacznej mierze,

jak twierdzi spółka, grunty i nieru-

chomości niezbędne do prowadze-

nia działalności. Wspólnicy spółki

cywilnej podjęli decyzję o spłacie

wkładów występujących wspólników

z wypracowanych w przyszłości zy-

sków oraz zaciągniętych kredytów.

Na podstawie umowy notarialnej

ustalono, że spłata nastąpi w ratach

rocznych, tj. w 2001, 2002 i 2003 r.

Ostatnia rata miała zaś obejmować

również odsetki skalkulowane za ca-

ły okres istnienia zobowiązania. Na

odsetki te składały się odsetki ustalo-

ne przez strony umownie oraz odset-

ki inflacyjne. Kwota całego zobowią-

zania została zabezpieczona wpisem

na hipotekę posiadanych nierucho-

mości, które po przekształceniu sta-

nowią majątek spółki z o.o.

Ostatecznej odpowiedzi na to py-

tanie udzielił organ II instancji kory-

gując odpowiedź uzyskaną z urzędu

skarbowego, iż odniesienie takich

odsetek w ciężar kosztów będzie za-

leżało od tego, czy wartość zobowią-

zania wobec byłych wspólników

spółki cywilnej wpłynęła na wartość

objętych przez wspólników udziałów

i wysokość kapitału zakładowego,

który zgodnie z art. 163 k.s.h. powi-

nien zostać w całości pokryty wnie-

sionymi wkładami.

Jeżeli bowiem udziały zostały ob-

jęte za wartość wkładu nie uwzględ-

niającą istniejących i zabezpieczo-

nych na wkładzie zobowiązań wobec

osób trzecich, obniżających wartość

tego wkładu, a więc udziały były od-

powiednio wyższe, odsetki zapłaco-

ne od tych zobowiązań nie będą sta-

nowiły kosztów uzyskania przycho-

dów spółki z o.o., gdyż to powinno

obciążać wspólników, nie spółkę.

Co prawda przy sporządzaniu

deklaracji VAT-7 osobą właści-

wą do podpisywania tej deklara-

cji jest podatnik, jednakże w sy-

tuacji, gdy doradca podatkowy

ma stosowne pełnomocnictwo,

jest on również upoważniony do

podpisania tej deklaracji.

Podatnik korzysta z usług doradcy

podatkowego. Ma jednak wątpliwo-

ści, czy doradca wypełniając swoje

usługi jednocześnie zabezpiecza wy-

wiązywanie się z obowiązków ciążą-

cych na podatniku. Zwłaszcza, czy

doradca podatkowy składając dekla-

racje PIT-5, VAT-7 i PIT-4 upoważ-

niony jest do ich podpisywania za-

miast podatnika (płatnika).

Również w tym przypadku organ

II instancji sprostował wcześniejsze

wyjaśnienia urzędu skarbowego.

W zakresie podatku dochodowego

od osób fizycznych wskazano, iż

zgodnie z art. 2 ust. 1 pkt 3 oraz usta-

wy z dnia 5 lipca 1996 r. o doradztwie

podatkowym (Dz.U. nr 102, poz. 475

z późn. zm.), czynności doradztwa

podatkowego obejmują sporządzanie

w imieniu i na rzecz podatników, płat-

ników i inkasentów, zeznań i deklara-

cji podatkowych. Doradca podatko-

wy jest jednocześnie obowiązany

umieścić na wszystkich pismach spo-

rządzonych w związku z wykonywa-

niem doradztwa podatkowego:

◗

firmę (nazwę), pod jaką doradztwo

to wykonuje,

◗

miejsce jego wykonywania,

◗

podpis i numer wpisu na listę do-

radców podatkowych (art. 40 ust.

1 i 2 ww. ustawy).

Izba skarbowa wskazała na formu-

larz deklaracji PIT-4 stanowiący załącz-

nik nr 7 do rozporządzenia ministra fi-

nansów z dnia 11 grudnia 2002 r.

w sprawie określenia niektórych wzo-

rów oświadczeń, deklaracji i informa-

cji podatkowych w zakresie podatku

dochodowego od osób fizycznych

(Dz.U. nr 229, poz. 1914), obowiązu-

jącego do końca 2003 r. oraz załącz-

nik nr 6 do obowiązującego od dnia

1 stycznia 2004 r. rozporządzenia mi-

nistra finansów z dnia 22 grudnia

2003 r. w sprawie określenia niektó-

rych wzorów oświadczeń, deklaracji

i informacji podatkowych obowiązu-

jących w zakresie podatku dochodo-

wego od osób fizycznych (Dz.U. nr

224, poz. 2225). Podkreśliła, że

w części E wymaga on złożenia

oświadczenia następującej treści

„Oświadczam, że znane mi są przepi-

sy kodeksu karnego skarbowego o od-

powiedzialności za uchybienie obo-

wiązkom płatnika” oraz umieszcze-

nia podpisu (i pieczątki) osoby odpo-

wiedzialnej za obliczanie podatku.

W rezultacie, w ocenie organu po-

datkowego doradca podatkowy

mógłby podpisywać taką deklarację,

o ile powierzono by mu obowiązki

związane z obliczeniem podatku.

Inaczej sytuacja wygląda w odnie-

sieniu do deklaracji na zaliczkę mie-

sięczną na podatek dochodowy PIT-5.

Zarówno w rozporządzeniu obowią-

zującym do końca 2003 r., jak i obo-

wiązującego począwszy od początku

2004 r. w części O formularza wy-

magane jest złożenie oświadczenia

o treści „Oświadczam, że są mi zna-

ne przepisy kodeksu karnego skarbo-

wego o odpowiedzialności za poda-

nie danych niezgodnie z rzeczywi-

stością i przez to narażenie na

uszczuplenie podatku” oraz podpisu

podatnika. Zdaniem organu podat-

kowego oznacza to, że osoba podpi-

sująca deklarację PIT-5 bierze pełną

odpowiedzialność za zgodność za-

mieszczonych w niej danych ze sta-

nem rzeczywistym. Przekracza to za-

kres odpowiedzialności doradcy po-

datkowego działającego wyłącznie

w imieniu i na rzecz podatnika.

Mimo sporządzenia deklara-

cji PIT-5 przez doradcę po-

datkowego, w pozycji 133

deklaracji PIT-5 powinien

znaleźć się podpis podatni-

ka. Nie wyklucza to złożenia

przez doradcę sporządzają-

cego deklarację podpisu

obok podpisu podatnika.

Oceniając problem związany

z deklaracjami VAT-7, organ po-

datkowy wskazał, iż w przypadku

ich sporządzania osobą właściwą

do podpisywania tej deklaracji jest

podatnik. Jednakże w sytuacji, gdy

doradca podatkowy posiada sto-

sowne pełnomocnictwo, jest on

również upoważniony do podpisa-

nia deklaracji VAT-7.

Co do zasady, podatnik może

zaliczyć w koszty uzyskania

przychodów zapłaconą akcyzę.

Wyjątek będą stanowiły straty

powstałe w wyniku nadmier-

nych ubytków lub zawinionych

niedoborów wyrobów akcyzo-

wych oraz podatku akcyzowego

od tych ubytków i niedoborów.

Do urzędu skarbowego wystąpił

podatnik pytając, czy zarejestrowany

podatnik akcyzy może uznać za

koszt uzyskania przychodu zapłaco-

ny podatek akcyzowy wynikający

z deklaracji AKC-2.

W odpowiedzi organ podatkowy

wskazał, iż zgodnie z art. 23 ust. 1

pkt 44 ustawy z dnia 26 lipca 1991

r. o podatku dochodowym od

osób fizycznych (t.j. Dz.U. z 2000

r. nr 14, poz. 176 z późn. zm.) po-

datek akcyzowy, którego wartość

ustala się na podstawie przepisów

ustawy o VAT, uznać należy co do

zasady za koszty uzyskania przy-

chodów.

Jednak ustawodawca ustanowił

wyjątek od tej reguły. Jak podkreślo-

no w odpowiedzi na mocy art. 23

ust. 1 pkt 44 ustawy o podatku do-

chodowym od osób fizycznych, nie

uważa się za koszt uzyskania przy-

chodów strat powstałych w wyniku

nadmiernych ubytków lub zawinio-

nych niedoborów wyrobów akcyzo-

wych oraz podatku akcyzowego od

tych ubytków i niedoborów.

PODPISY NA DEKLARACJACH

Może doradca,

czasem musi podatnik

ZALICZANIE ODSETEK

Obciążenie spółki

czy wspólników

AKCYZA W KOSZTY

Tak, ale z wyjątkiem

Justyna Mirkowska, doradca podatkowy z firmy HLB Frąckowiak i Wspólnicy

Sp. z o.o. w Poznaniu

V A T 2 0 0 4

VI Dyrektywa, a polska ustawa -

zasady i kontrowersje regulacji stosowania

Cena: 1140 PLN+22% VAT

23 - 24.04.2004 r. Bydgoszcz 28 - 29.05.2004 r. Warszawa

wyjazdowe z zakwaterowaniem:

Wisła

Jastarnia

Zakopane

Sopot

Zakopane

Cena:

2250 PLN

+ 22% VAT/1 konferencja

13-16.05.2004 r.

1-4.06.2004 r.

27-30.06.2004 r.

4-7.07.2004 r.

15-18.08.2004 r.

KONFERENCJA

Ośrodek Konferencji

i Szkoleń Menedżerskich

tel.: (0...22) 761 30 22

761 30 29

faks (0...22) 761 30 37

e-mail: konferencje@infor.pl

www.szkolenia.infor.pl

WYJAŚNIENIA US

◗

WYJAŚNIENIA US

◗

WYJAŚNIENIA US

◗

Wyjaśnienia US opracowała Aleksandra Tarka

aleksandra.tarka@infor.pl

Obecnie import

i eksport towarów

jest dziś potwier-

dzany przez urząd

celny. Podatnik

posługuje się więc urzędowym do-

kumentem, od którego uzależnio-

ne jest prawo stosowania stawki

zerowej oraz zwrot podatku.

Niepewność podatnika

handlującego z Unią

Warto pamiętać, że przy dosta-

wie wewnątrzwspólnotowej zasto-

sowanie stawki zerowej będzie

uzależnione od tego, czy nabywca

towaru jest podatnikiem VAT

w swoim kraju i ma rejestrację we-

wnątrzwspólnotową. Oprócz tego

do zastosowania stawki zerowej

niezbędne będzie posiadanie

przez podatnika określonych do-

kumentów. Z takich dokumentów

musi jednoznacznie wynikać, że

towary zostały dostarczone do

miejsca przeznaczenia w innym

kraju Unii. Podatnik będzie musiał

również posiadać: kopię faktury,

specyfikację poszczególnych sztuk

ładunku, dokument odbioru towa-

ru poza terytorium Polski oraz do-

kumenty przewozowe świadczące

o tym, że przewoźnik dostarczył

towar do miejsca przeznaczenia

w innym państwie Unii. Podatnik

będzie mógł posługiwać się jako

dowodem również m.in. korespon-

dencją handlową z

klientem,

w tym zamówieniami, dokumenta-

mi dotyczącymi ubezpieczenia,

a także dokumentami potwierdza-

jącymi zapłatę za towar, wtedy kie-

dy nastąpiła ona w formie pienięż-

nej.

Problem w tym, że nie zawsze

chyba będzie możliwe, aby podat-

nik miał takie dokumenty już

w momencie wystawienia faktury.

Chodzi o to, że podatnik z reguły

będzie wystawiał fakturę w mo-

mencie wydania towaru. Fizyczne

pokonanie przez towar odległości

między dostawcą a odbiorcą zaj-

mie określony czas. Następnie do-

kumenty związane z taką transak-

cją muszą wrócić do dostawcy, co

w praktyce również zajmie trochę

czasu. Wynika z tego, że wielu

przedsiębiorców, wystawiając fak-

turę dotyczącą dostawy wewnątrz-

wspólnotowej, nie będzie miało

pewności, że otrzyma do czasu

zgłoszenia deklaracji z tego tytułu

dokumenty umożliwiające zasto-

sowanie zerowej stawki VAT.

Oznacza to, że w momencie wy-

stawienia faktury przedsiębiorcy

ci nie będą mieli pewności, czy

otrzymają jeszcze przed złoże-

niem deklaracji VAT dokumenty

potrzebne dla zastosowania zero-

wej stawki. Może to być jeden

z najpoważniejszych problemów,

z którym od 1 maja 2004 r. będzie

musiało sobie poradzić wielu

przedsiębiorców wysyłających to-

war kontrahentom z krajów Unii.

Wystawiając faktury, podatnicy ci

nie będą mieli pewności, czy

otrzymają jeszcze przed złoże-

niem deklaracji VAT dokumenty

potrzebne dla zastosowania zero-

wej stawki podatku.

Przedsiębiorca

sam obliczy podatek

Od 1 maja 2004 r. polscy przed-

siębiorcy będą sami obliczać VAT

z tytułu nabycia wewnątrzwspól-

notowego. Wynika z tego, że to, co

obecnie wykonuje za nich urząd

celny, będą wykonywać sami. To

z kolei oznacza, że ryzyko związa-

ne z prawidłowym ustaleniem

podstawy opodatkowania czy wyli-

czeniem kwoty VAT będzie pono-

sił polski podatnik. A wiele wska-

zuje na to, że o pomyłkę wcale nie

będzie trudno.

Dla samodzielnego obliczania

podatku konieczne będzie zapro-

wadzenie dokumentacji nabycia

wewnątrzwspólnotowego. Na jej

podstawie będzie obliczany przy-

szły VAT. Podatek ten będzie zara-

zem podatkiem należnym z tytułu

nabycia wewnątrzwspólnotowego,

a także w określonym zakresie po-

datkiem naliczonym. Przedsię-

biorcy mogą więc popełnić od ra-

zu dwa poważne błędy. Mogą nie-

prawidłowo obliczyć podatek z ty-

tułu nabycia, a także dokonać nie-

prawidłowego odliczenia. Ozna-

cza to, że jeden błąd może spowo-

dować kolejne niepożądane dla

przedsiębiorców skutki, za które

grożą nawet sankcje skarbowe. Po-

datnicy mogą np. mieć problemy

z

zastosowaniem prawidłowej

stawki lub wyliczeniem podstawy

opodatkowania. Nieprawidłowo

obliczony podatek będzie podsta-

wą odliczenia. A z kolei to odlicze-

nie będzie uzależnione od prawi-

dłowego naliczenia z tytułu naby-

cia wewnątrzwspólnotowego.

Wielu podatników będzie więc

musiało stawić czoło nieznanym

dotąd zagrożeniom. Będą musieli

nauczyć się obliczania podatku

z tytułu nabycia wewnątrzwspól-

notowego, prowadzenia ewidencji

i dokumentowania dostawy we-

wnątrzwspólnotowej, udowadnia-

nia określonych faktów na podsta-

wie dokumentów zagranicznych

itp.

Kłopotliwe określanie

podstawy opodatkowania