Odroczony podatek dochodowy

1. Podstawy prawne i zasady ogólne

Jednostki prowadzące działalność gospodarczą, które opłacają podatek dochodowy na podstawie przepisów ustawy o podatku

dochodowym od osób prawnych (czyli sporządzające deklaracje podatkowe CIT-2 i roczne zeznanie podatkowe CIT-8), są

zobowiązane ustalać aktywa oraz tworzyć rezerwę na odroczony podatek dochodowy. Obowiązek tworzenia rezerw i ustalania

aktywów z tytułu odroczonego podatku dochodowego wynika wprost z art. 37 ust. 1 ustawy o rachunkowości. Natomiast zasady

ujmowania, wyceny i prezentacji aktywów i rezerw z tytułu odroczonego podatku dochodowego, a także zasady ujmowania

informacji ich dotyczących w sprawozdaniach finansowych zawiera Krajowy Standard Rachunkowości nr 2 "Podatek dochodowy".

Trzeba jednak podkreślić, iż przepis art. 37 ust. 10 ustawy o rachunkowości zezwala na odstąpienie od ustalania aktywów i tworzenia

rezerw z tytułu odroczonego podatku dochodowego tym jednostkom, których roczne sprawozdanie finansowe nie podlega

obowiązkowi badania i ogłaszania w myśl art. 64 ust. 1 ustawy o rachunkowości. Oczywiście pod warunkiem, że nie zniekształca to

obrazu sytuacji majątkowej i finansowej oraz wyniku finansowego.

Przepis art. 37 ust. 1 ustawy o rachunkowości stanowi, że w związku z przejściowymi różnicami między wykazywaną w księgach

rachunkowych wartością aktywów i pasywów a ich wartością podatkową oraz stratą podatkową możliwą do odliczenia w przyszłości,

jednostka tworzy rezerwę i ustala aktywa z tytułu odroczonego podatku dochodowego, którego jest podatnikiem.

Wartość podatkowa aktywów jest to kwota wpływająca na pomniejszenie podstawy obliczenia podatku dochodowego w przypadku

uzyskania z nich, w sposób pośredni lub bezpośredni, korzyści ekonomicznych. Z kolei wartością podatkową pasywów jest ich

wartość księgowa pomniejszona o kwoty, które w przyszłości pomniejszą podstawę podatku dochodowego. Należałoby tu zauważyć,

ż

e wartość księgowa kapitałów własnych jest równa ich wartości podatkowej, a więc odroczony podatek dochodowy ustalany będzie

od zobowiązań.

Na podstawie art. 37 ust. 4 i 5:

a) aktywa z tytułu odroczonego podatku dochodowego ustala się w wysokości kwoty przewidzianej w przyszłości do odliczenia od

podatku dochodowego, w związku z ujemnymi różnicami przejściowymi, które spowodują w przyszłości zmniejszenie podstawy

obliczenia podatku dochodowego oraz straty podatkowej możliwej do odliczenia, ustalonej przy uwzględnieniu zasady ostrożności,

b) rezerwę z tytułu odroczonego podatku dochodowego tworzy się w wysokości kwoty podatku dochodowego, wymagającej w

przyszłości zapłaty, w związku z występowaniem dodatnich różnic przejściowych, to jest różnic, które spowodują zwiększenie

podstawy obliczenia podatku dochodowego w przyszłości.

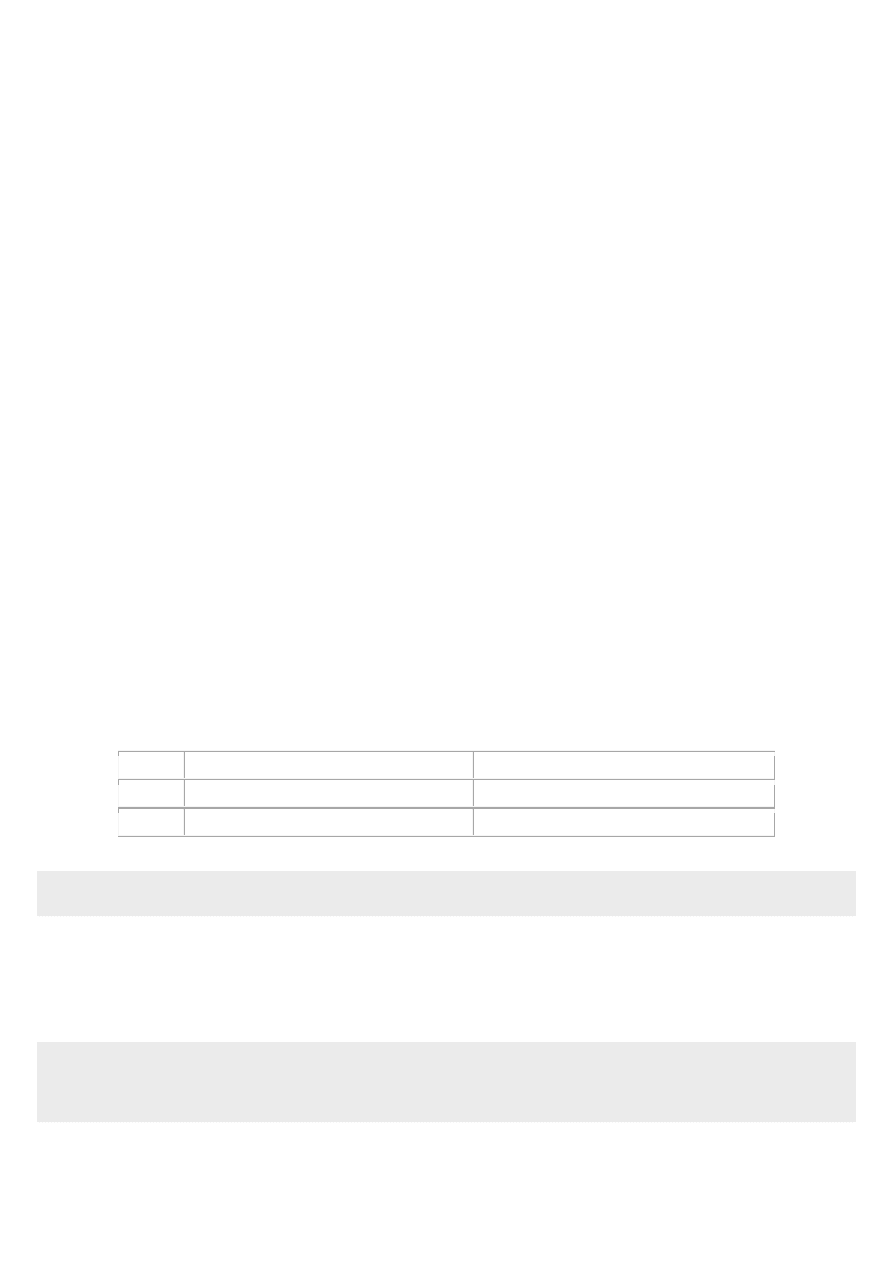

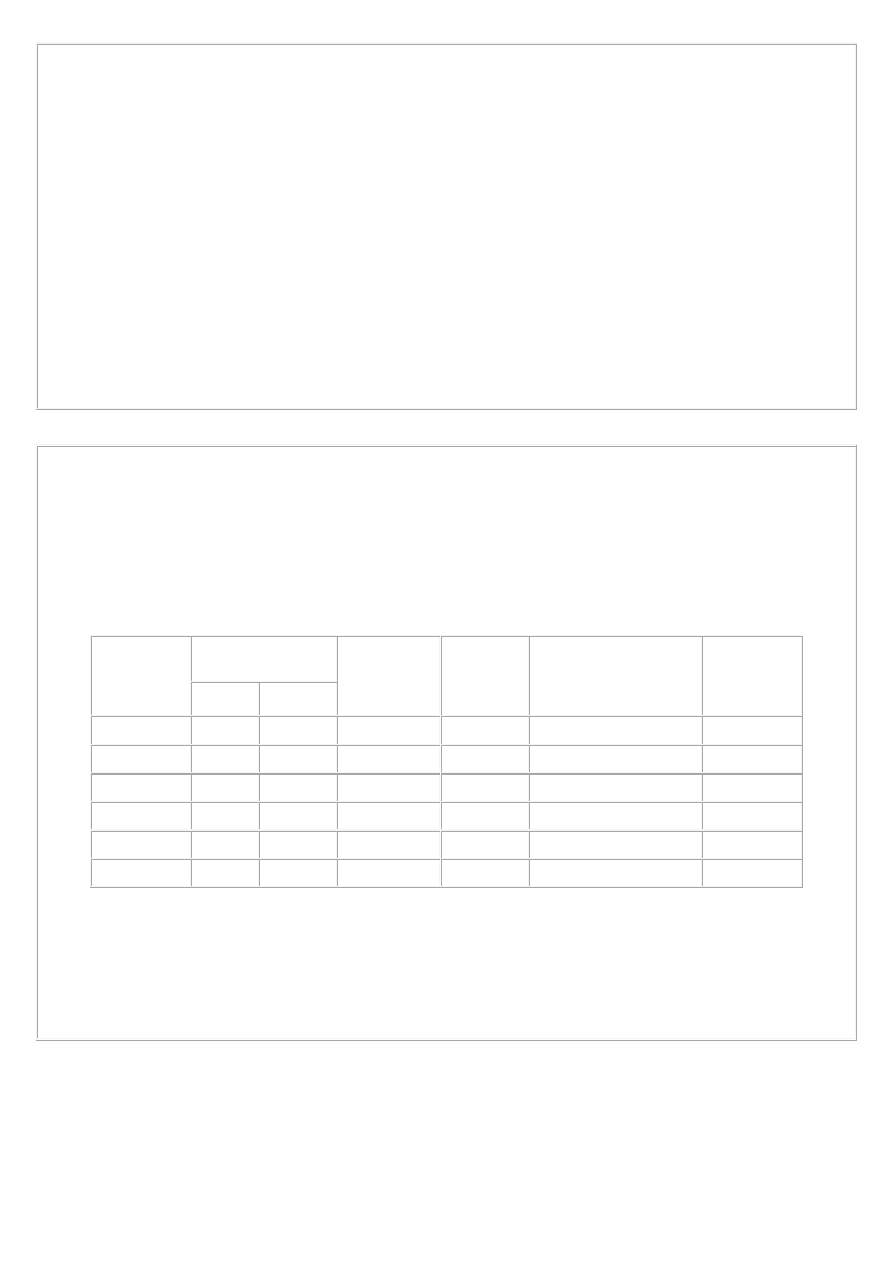

Znak różnicy przejściowej - dodatnia lub ujemna - wyznacza relacja wartości księgowej i podatkowej aktywów i pasywów, co można

przedstawić następująco:

Różnice

Aktywa

Pasywa (zobowiązania)

Dodatnie Wartość księgowa > Wartość podatkowa

Wartość księgowa < Wartość podatkowa

Ujemne

Wartość księgowa < Wartość podatkowa

Wartość księgowa > Wartość podatkowa

Wysokość rezerwy i aktywów z tytułu odroczonego podatku dochodowego ustala się przy uwzględnieniu stawek podatku

dochodowego obowiązujących w roku powstania obowiązku podatkowego.

Przyszłe stawki podatkowe należy określać na podstawie obowiązujących przepisów podatkowych w zakresie, w jakim przepisy te

wyznaczają te stawki. Oznacza to, że w celu wyliczenia właściwej kwoty rezerw i aktywów z tytułu odroczonego podatku

dochodowego należy ustalić rok, w którym różnica przejściowa zostanie zrealizowana oraz przyjąć obowiązującą w tym roku stawkę

podatku dochodowego.

Jeżeli aktywa i rezerwy z tytułu odroczonego podatku dochodowego ulegną przekształceniu odpowiednio w należności (zmniejszenia

zobowiązań) i zobowiązania z tytułu podatku dochodowego w okresie, dla którego przepisy podatkowe nie określają stawki

podatkowej, do wyceny aktywów i rezerw z tytułu odroczonego podatku dochodowego należy stosować stawkę, określoną przez

przepisy podatkowe dla ostatniego okresu.

Wpływający na wynik finansowy podatek dochodowy za dany okres sprawozdawczy obejmuje część bieżącą i część odroczoną.

Część bieżąca to podatek dochodowy wymagający zapłaty, ustalony w deklaracji podatkowej za dany okres sprawozdawczy,

natomiast część odroczona (kwota wpływająca na zmniejszenie lub zwiększenie części bieżącej) stanowi różnicę pomiędzy stanem

rezerw i aktywów z tytułu podatku odroczonego na koniec i początek okresu sprawozdawczego.

Przy czym, ustalając część odroczoną wykazywaną w rachunku zysków i strat, należy mieć na uwadze przepis art. 37 ust. 9 ustawy o

rachunkowości. Zgodnie z tym artykułem rezerwy i aktywa z tytułu odroczonego podatku dochodowego, dotyczące operacji

rozliczanych z kapitałem (funduszem) własnym, odnosi się również na kapitał (fundusz) własny. Oznacza to, że należy dokonać

podziału transakcji (zarówno w aktywach, jak i rezerwach na odroczony podatek dochodowy) na:

•

transakcje ujęte w wyniku finansowym danego okresu sprawozdawczego,

•

transakcje odniesione na kapitał własny.

Zmianę stanu rezerw i aktywów z tytułu podatku odroczonego dotyczącego transakcji ujętych w wyniku finansowym wykazuje się w

rachunku zysków i strat, natomiast dotyczącego transakcji odniesionych na kapitał w zestawieniu zmian w kapitale własnym.

2. Ustalanie aktywów z tytułu odroczonego podatku dochodowego

Powstanie ujemnych różnic przejściowych wiąże się z ustaleniem aktywów z tytułu odroczonego podatku dochodowego. Aktywa te -

zgodnie z art. 37 ust. 4 ustawy o rachunkowości - ustala się w wysokości kwoty przewidzianej w przyszłości do odliczenia od podatku

dochodowego. Powstanie aktywu z tytułu odroczonego podatku dochodowego oznacza, że korzyści, które zostaną osiągnięte przez

jednostkę spowodują w przyszłości zmniejszenie podstawy opodatkowania podatkiem dochodowym.

Aktywa z tytułu odroczonego podatku dochodowego powstają w związku:

1) ze stratą podatkową możliwą do odliczenia,

2) z ujemną różnicą przejściową, gdy:

•

wartość księgowa aktywów < wartość podatkowa aktywów,

•

wartość księgowa pasywów > wartość podatkowa pasywów.

Wykazując w księgach rachunkowych i bilansie aktywa z tytułu odroczonego podatku dochodowego, należy mieć na uwadze:

1) zasadę ostrożności,

2) konieczność uzyskania w przyszłości z tego aktywu korzyści ekonomicznych, bowiem wymaga tego ustawowa definicja aktywów,

określająca jakie warunki należy spełnić, aby dany składnik aktywów mógł być wykazany w bilansie.

Warunek, o którym mowa w pkt 2, będzie spełniony tylko wtedy, gdy dochód (i podstawa opodatkowania) pozwoli w przyszłości na

potrącenie zarówno straty podatkowej, jak i ujemnych różnic przejściowych. Natomiast uwzględnienie zasady ostrożności wymaga

dysponowania przez jednostkę przesłankami, które w przekonujący sposób wskażą, że w przyszłości zostanie osiągnięty przez nią

odpowiedni dochód do opodatkowania, umożliwiający pełne rozliczenie tego aktywu.

Podstawą do wykazania aktywów z tytułu odroczonego podatku dochodowego mogą być następujące zdarzenia:

1) zarachowanie ujemnych różnic kursowych z wyceny bilansowej,

2) zarachowanie kosztów z tytułu odsetek od otrzymanych kredytów i pożyczek, które jeszcze nie zostały zapłacone,

3) zarachowanie rezerwy na odsetki od przeterminowanych zobowiązań,

4) zarachowanie niewypłaconych wynagrodzeń,

5) opóźniona amortyzacja podatkowa, tzn. stawka amortyzacyjna podatkowa jest mniejsza od stawki amortyzacyjnej bilansowej,

6) utworzenie rezerwy na naprawy gwarancyjne, reklamacje, nagrody jubileuszowe, odprawy emerytalne,

7) aktualizacja wartości zapasów itp.

Sposób ustalania aktywów z tytułu odroczonego podatku dochodowego zarówno od poszczególnych aktywów, jak i pasywów

prezentują poniższe przykłady.

Przykład

Różnica przejściowa ujemna z tytułu aktualizacji wartości zapasów

Wobec spadku cen rynkowych towarów dokonano odpisu aktualizującego wartość zapasu do poziomu cen sprzedaży netto. Zapas

towarów według cen nabycia: 60.000 zł. Wysokość odpisu: 9.000 zł. Po dokonaniu odpisu wartość bilansowa towarów równa będzie

kwocie 51.000 zł. W momencie sprzedaży towarów kosztem uzyskania przychodów będzie pierwotna ich cena, tj. cena nabycia:

60.000 zł.

1. Wartość księgowa towaru: 51.000 zł.

2. Wartość podatkowa towaru: 60.000 zł.

3. Różnica przejściowa ujemna: 9.000 zł.

4. Aktywa z tytułu odroczonego podatku dochodowego: (9.000 zł x 19%) = 1.710 zł.

Wartość księgowa aktywów < Wartość podatkowa aktywów

Przykład

Różnica przejściowa ujemna z tytułu różnic kursowych

Jednostka na dzień bilansowy 31grudnia 2005 r. posiada należność w walucie obcej w kwocie: 10.000 EUR, wycenione w księgach

według kursu: 4,5 zł/EUR. Na dzień bilansowy kurs średni NBP wynosi: 4,4 zł/EUR. Po ustaleniu różnic kursowych w kwocie: 1.000

zł, na dzień bilansowy w aktywach będzie figurowała należność w kwocie: 44.000 zł = (10.000 EUR x 4,4 zł/EUR). W celu ustalenia

odroczonego podatku dochodowego porównujemy wartość bilansową należności z jej wartością podatkową:

1. Wartość księgowa: 44.000 zł.

2. Wartość podatkowa: 45.000 zł.

3. Różnica przejściowa ujemna: 1.000 zł.

4. Aktywa z tytułu odroczonego podatku dochodowego: (1.000 zł x 19%) = 190 zł.

Wartość księgowa aktywów < Wartość podatkowa aktywów

Przykład

Różnica przejściowa ujemna z tytułu niewypłaconych wynagrodzeń

Na dzień bilansowy - 31 grudnia 2005 r. - jednostka posiada zobowiązania z tytułu niewypłaconych wynagrodzeń oraz składek ZUS

w kwocie: 100.000 zł. Dopiero wypłacenie tych wynagrodzeń oraz opłacenie składek ZUS spowoduje dla celów podatku

dochodowego zakwalifikowanie ich do kosztów uzyskania przychodów. Na dzień bilansowy wartość księgowa różni się od wartości

podatkowej:

1. Wartość księgowa: 100.000 zł.

2. Wartość podatkowa: 0 zł.

3. Różnica przejściowa ujemna: 100.000 zł.

4. Aktywa z tytułu odroczonego podatku dochodowego:

(100.000 zł x 19%) = 19.000 zł.

Wartość księgowa pasywów > Wartość podatkowa pasywów

Z przepisu art. 37 ust. 4 wynika, że strata podatkowa może być podstawą do ustalenia aktywów z tytułu odroczonego podatku

dochodowego pod warunkiem, że będzie możliwe odliczenie jej od dochodu w latach następnych.

Przykład

Aktywa z tytułu odroczonego podatku dochodowego powstałe w związku ze stratą podatkową możliwą do odliczenia

W 2005 r. jednostka poniosła stratę podatkową w wysokości: 60.000 zł. Istnieje prawdopodobieństwo, że w latach 2006 i 2007

jednostka osiągnie dochód pozwalający na odliczenie w każdym z tych lat po 50% straty. Stopa opodatkowania dla tych lat wynosi:

19%.

2006 r.: (30.000 zł x 19%) = 5.700 zł,

2007 r.: (30.000 zł x 19%) = 5.700 zł,

razem: 11.400 zł.

3. Ustalanie rezerw z tytułu odroczonego podatku dochodowego

Rezerwę z tytułu odroczonego podatku dochodowego tworzy się w wysokości kwoty podatku dochodowego, wymagającej w

przyszłości zapłaty, w związku z występowaniem dodatnich różnic przejściowych. Różnice te w przyszłości spowodują zwiększenie

podstawy obliczenia podatku dochodowego.

Rezerwa z tytułu odroczonego podatku dochodowego powstaje, gdy:

1) wartość księgowa aktywów > wartość podatkowa aktywów,

2) wartość księgowa pasywów < wartość podatkowa pasywów.

Z powyższego wynika, że tworzenie rezerwy z tytułu odroczonego podatku dochodowego nie zależy od osiąganego przez jednostkę

dochodu do opodatkowania. Rezerwę tworzy się również w przypadku występowania w danym okresie straty bilansowej. W takim

przypadku zwiększenie rezerwy z tytułu odroczonego podatku dochodowego odzwierciedla koszt utraconych korzyści z tytułu

rozliczeń podatkowych. Może to powodować, że strata brutto będzie niższa od straty netto.

Rezerwę na podatek odroczony z tytułu dodatnich różnic przejściowych tworzy się w następujących przypadkach:

1) zarachowania dodatnich różnic kursowych z wyceny bilansowej;

2) zarachowania przychodów z tytułu odsetek od udzielonych pożyczek; należne odsetki dla celów podatkowych są brane pod uwagę

z chwilą zapłaty,

3) zarachowania odsetek zwłoki od należności, których jeszcze nie otrzymano,

4) zarachowania przychodów w związku z wyceną bilansową dłużnych papierów wartościowych, lokat,

5) przyśpieszenia amortyzacji podatkowej, wówczas gdy stawka amortyzacyjna podatkowa jest większa od stawki amortyzacyjnej

bilansowej.

Sposób ustalenia rezerwy z tytułu podatku dochodowego prezentują poniższe przykłady.

Przykład

Różnica przejściowa dodatnia z tytułu odsetek

Jednostka "A" udzieliła podmiotowi "B" w styczniu 2005 r. pożyczki w kwocie: 10.000 zł na 5 lat o stałym oprocentowaniu 10% w

skali roku. Odsetki naliczane są raz w roku na dzień 31 grudnia i łącznie z ratą kapitałową płatne do dnia 20 stycznia następnego roku.

Ponieważ zgodnie z prawem podatkowym odsetki stanowią przychód podatkowy w momencie realizacji - zgodnie z zasadą kasową -

to wystąpi różnica przejściowa dodatnia. Na dzień bilansowy należność z tytułu pożyczki figurująca w bilansie będzie wynosiła:

11.000 zł (należność główna 10.000 zł + naliczone odsetki 1.000 zł). Zgodnie z zawartą umową odsetki wpłyną do jednostki w

2006 r.

1. Wartość księgowa należności: 11.000 zł.

2. Wartość podatkowa należności: 10.000 zł.

3. Różnica przejściowa dodatnia: 1.000 zł.

4. Rezerwa na odroczony podatek dochodowy: (1.000 zł x 19%) = 190 zł.

Wartość księgowa aktywów > Wartość podatkowa aktywów

Przykład

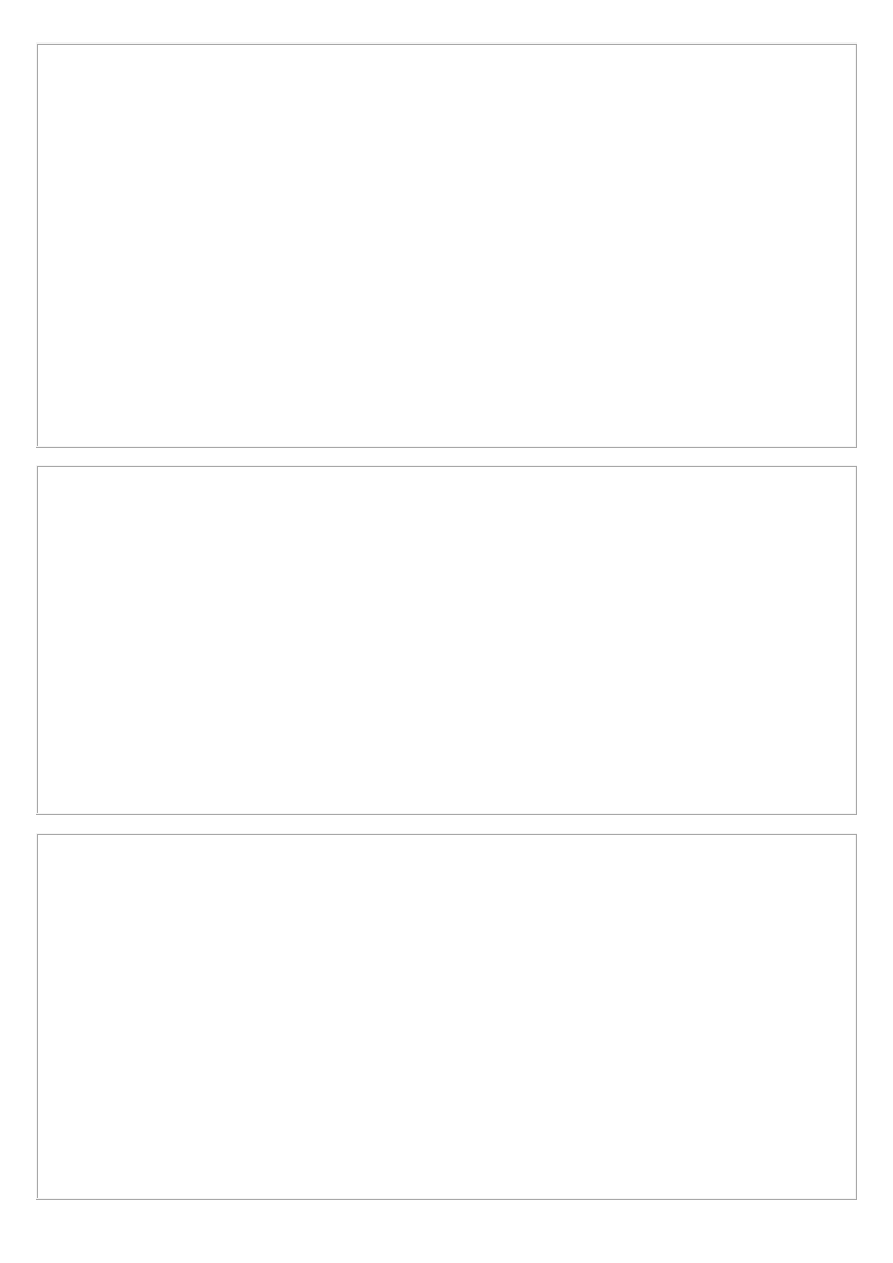

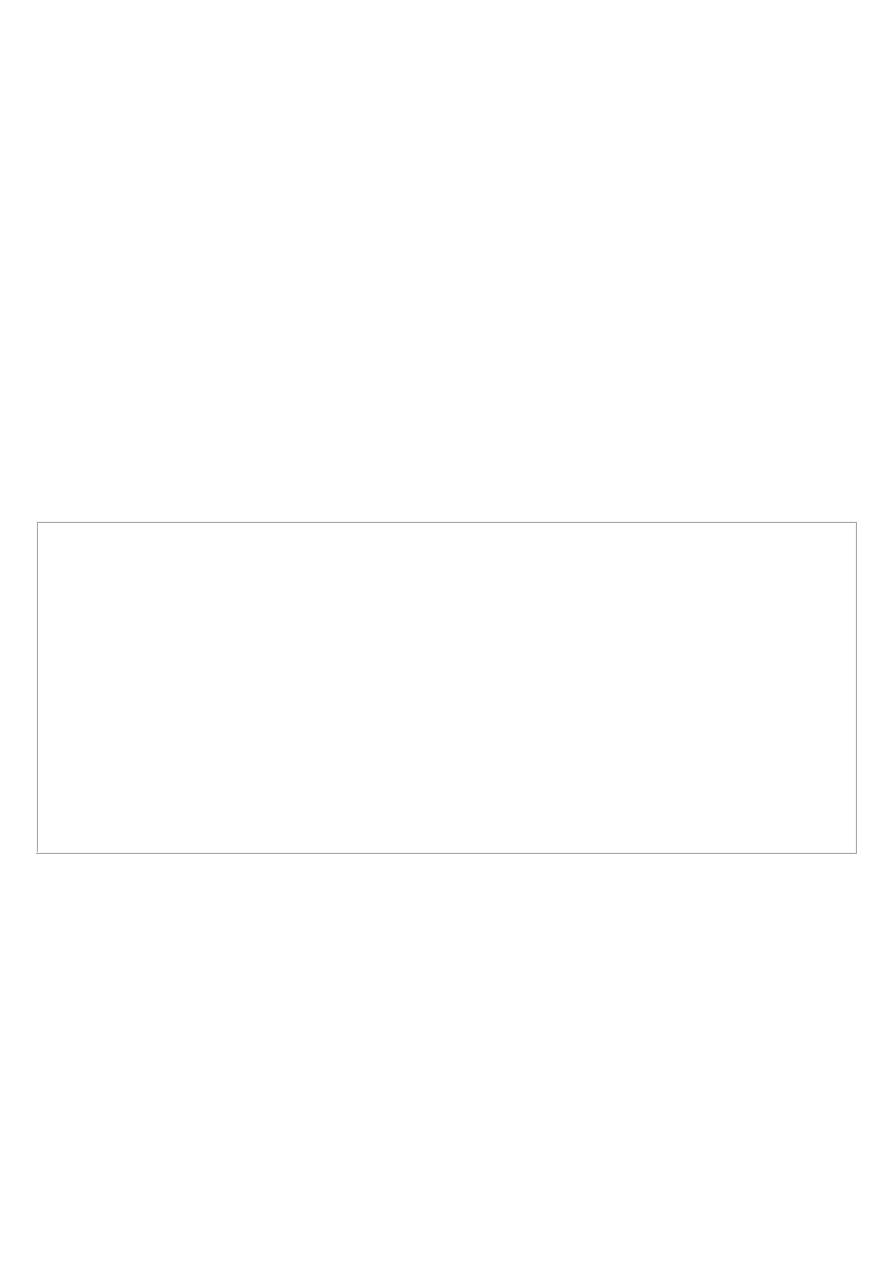

Różnica przejściowa dodatnia z tytułu amortyzacji

Jednostka posiada środek trwały o wartości początkowej: 100.000 zł, przyjęty do używania w grudniu 2004 r. Dla celów bilansowych

jednostka stosuje stawkę amortyzacji równą 20%, zaś do celów podatkowych: 28%. Zatem roczna amortyzacja bilansowa jest równa:

20.000 zł, zaś podatkowa: 28.000 zł. Kształtowanie się różnic przejściowych oraz przewidywane terminy ich rozliczenia przedstawia

poniższa tabela.

Wartość składnika

aktywów (zł)

Stan na dzień

31 grudnia

księgowa podatkowa

Różnica

przejściowa

(zł)

(2-3)

Zmiana

różnicy

przejściowej

(zł)

Wyliczenie odroczonego

podatku dochodowego

(zł)

Kwota do

zaksięgowania

(zł)

1

2

3

4

5

6

7

2005

80.000

72.000

(+) 8.000

8.000

(8.000 x 19%) = 1.520

1.520

2006

60.000

44.000

(+) 16.000

8.000

(16.000 x 19%) = 3.040

1.520

2007

40.000

16.000

(+) 24.000

8.000

(24.000 x 19%) = 4.560

1.520

2008

20.000

0

(+) 20.000

(-) 4.000

(20.000 x 19%) = 3.800

(-) 760

2009

0

0

(-) 20.000

0

(-) 3.800

Kol. 5 tabeli pokazuje, w którym roku i w jakiej wysokości nastąpi odwrócenie tych różnic i zostanie rozliczony odroczony podatek

dochodowy. Odwrócenie różnic nastąpi w 2008 r. w kwocie: 4.000 zł, oraz w 2009 r. w kwocie: 20.000 zł.

Odpowiednie obliczenia prezentuje kol. 6. Ponieważ wartość księgowa składnika aktywów jest większa od jej wartości podatkowej

jednostka obowiązana jest ustalić rezerwę z tytułu odroczonego podatku dochodowego. Kwota rezerwy z tytułu odroczonego podatku

dochodowego podana jest w kol. 6. W celu zaksięgowania powyższej rezerwy w poszczególnych latach należy ustalić, o jaką kwotę

będą one ulegały zmianie.

4. Rezerwy i aktywa z tytułu odroczonego podatku dochodowego rozliczane z kapitałem własnym

Odmiennie uregulowane zostało odnoszenie rezerw i aktywów z tytułu odroczonego podatku dochodowego w przypadku operacji

rozliczanych z kapitałem (funduszem) własnym. Skutki podatkowe tych zdarzeń, czyli rezerwy i aktywa z tych tytułów odnosi się

również na kapitał (fundusz) własny, o czym stanowi art. 37 ust. 9 ustawy o rachunkowości. Inaczej mówiąc, o ile przychód lub koszt

wpływający na podatek ma charakter kapitałowy, to odroczony podatek dochodowy ujmuje się bezpośrednio w kapitale własnym.

Przykładowo na kapitał własny odnosi się:

1) skutki przeszacowania środków trwałych - odnoszone na kapitał z aktualizacji wyceny (art. 31 ust. 4 ustawy o rachunkowości),

2) skutki wyceny inwestycji długoterminowych powyżej ceny nabycia - wykazywane w pozycji kapitał z aktualizacji wyceny (art. 35

ust. 4 ustawy o rachunkowości),

3) kwotę korekty spowodowaną usunięciem błędu podstawowego - w zysk (strata) z lat ubiegłych (art. 54 ust. 3 ustawy o

rachunkowości).

W księgach rachunkowych ewidencja rezerw i aktywów z tytułu podatku dochodowego rozliczanych z kapitałem (funduszem)

własnym może przebiegać następująco:

1) gdy dotyczą różnicy przejściowej ujemnej:

- Wn konto 65 "Pozostałe rozliczenia międzyokresowe"

(w analityce: Aktywa z tytułu odroczonego podatku dochodowego),

- Ma konto 81-3 "Kapitał (fundusz) z aktualizacji wyceny"

lub 82 "Rozliczenie wyniku finansowego"

(w analityce: Zysk/strata z lat ubiegłych),

2) gdy dotyczą różnicy przejściowej dodatniej:

- Wn konto 81-3 "Kapitał (fundusz) z aktualizacji wyceny"

lub 82 "Rozliczenie wyniku finansowego"

(w analityce: Zysk/strata z lat ubiegłych),

- Ma konto 83 "Rezerwy"

(w analityce: Rezerwa z tytułu odroczonego podatku dochodowego).

Przykład

Różnica przejściowa dodatnia z tytułu zwiększenia wartości bilansowej inwestycji długoterminowych

Jednostka posiada inwestycje długoterminowe (akcje) o wartości w cenie nabycia: 150.000 zł. W wyniku wyceny bilansowej ustalono

ich wartość rynkową w wysokości: 180.000 zł. Skutki przeszacowania w wysokości: 30.000 zł odniesiono na kapitał z aktualizacji

wyceny.

1. Wartość księgowa aktywów: 180.000 zł.

2. Wartość podatkowa aktywów: 150.000 zł.

3. Różnica przejściowa dodatnia: 30.000 zł.

4. Rezerwa na podatek dochodowy: (30.000 zł x 19%) = 5.700 zł.

Wartość księgowa aktywów > Wartość podatkowa aktywów

Zmianę stanu rezerw i aktywów z tytułu podatku odroczonego dotyczącego transakcji odniesionych na kapitał wykazuje się w

zestawieniu zmian w kapitale własnym.

5. Ujęcie w księgach aktywów i rezerw z tytułu odroczonego podatku dochodowego

Rezerwę i aktywa z tytułu odroczonego podatku dochodowego ujmuje się w księgach rachunkowych odpowiednio na kontach: 83

"Rezerwy" (w analityce: Rezerwa z tytułu odroczonego podatku dochodowego) i 65 "Pozostałe rozliczenia międzyokresowe" (w

analityce: Aktywa z tytułu odroczonego podatku dochodowego).

Typowe operacje gospodarcze dotyczące rezerw i aktywów z tytułu odroczonego podatku dochodowego mogą zostać ujęte w

księgach, zapisami:

1. Rezerwa na odroczony podatek dochodowy tworzona w związku z dodatnimi różnicami

przejściowymi:

- Wn konto 87 "Podatek dochodowy i inne obowiązkowe obciążenia wyniku

finansowego",

- Ma konto 83 "Rezerwy"

(w analityce: Rezerwa z tytułu odroczonego podatku dochodowego).

2. Rozwiązanie nadmiernie utworzonej rezerwy lub rezygnacja z jej tworzenia:

- Wn konto 83 "Rezerwy"

(w analityce: Rezerwa z tytułu odroczonego podatku dochodowego),

- Ma konto 87 "Podatek dochodowy i inne obowiązkowe obciążenia

wyniku finansowego".

3. Aktywa z tytułu odroczonego podatku dochodowego ustalone w związku z ujemnymi

różnicami przejściowymi:

- Wn konto 65 "Pozostałe rozliczenia międzyokresowe"

(w analityce: Aktywa z tytułu odroczonego podatku dochodowego),

- Ma konto 87 "Podatek dochodowy i inne obowiązkowe obciążenia wyniku

finansowego".

4. Odpisanie nadmiernego aktywu z tytułu odroczonego podatku dochodowego lub

rezygnacja z jego aktywowania:

- Wn konto 87 "Podatek dochodowy i inne obowiązkowe obciążenia wyniku

finansowego",

- Ma konto 65 "Pozostałe rozliczenia międzyokresowe"

(w analityce: Aktywa z tytułu odroczonego podatku dochodowego).

Ujęcie w ewidencji księgowej aktywów i rezerw z tytułu odroczonego podatku dochodowego może nastąpić poprzez:

a) księgowanie na koniec okresu sprawozdawczego (np. 31 grudnia 2005 r.) tylko zmiany pomiędzy stanem na koniec i początek

okresu sprawozdawczego, tj. sald aktywów i rezerw z tytułu odroczonego podatku dochodowego,

b) wyksięgowanie dotychczasowych i zaksięgowanie nowo ustalonych na dzień bilansowy. Operacja wyksięgowania

dotychczasowych rezerw i aktywów z tytułu odroczonego podatku może nastąpić na początek lub koniec okresu sprawozdawczego.

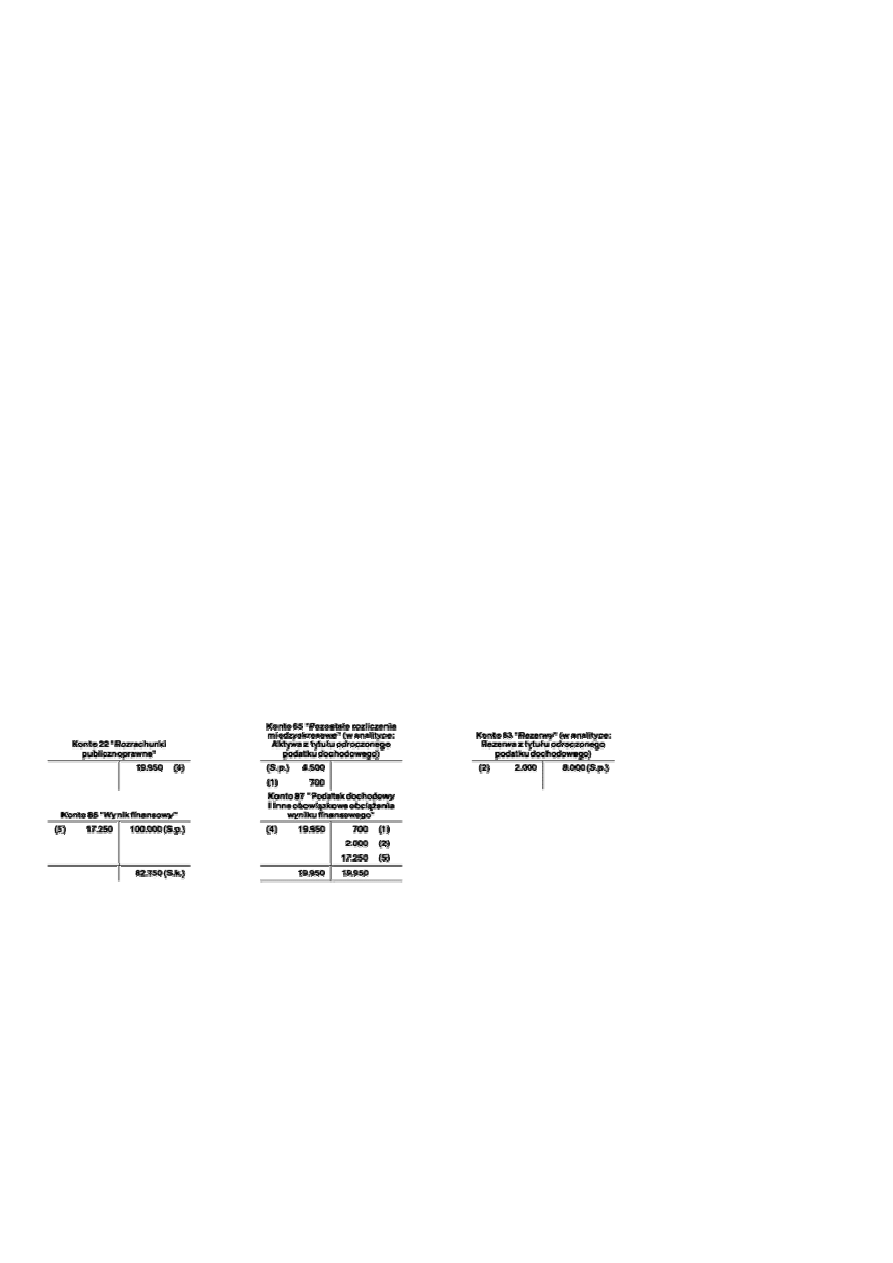

Przykład nr 1

Ewidencja rezerwy i aktywów

z tytułu odroczonego podatku dochodowego

I. Założenia:

1. Na dzień bilansowy 2004 r. jednostka posiadała:

a) rezerwę z tytułu odroczonego podatku dochodowego:

8.000 zł,

b) aktywa z tytułu odroczonego podatku dochodowego:

4.500 zł.

2. Na dzień bilansowy 2005 r. ustalono następujące stany końcowe kont

(uwzględnione zostały różnice nowo powstałe oraz nierozliczone do dnia

bilansowego):

a) rezerwa z tytułu odroczonego podatku dochodowego:

6.000 zł,

b) aktywa z tytułu odroczonego podatku dochodowego:

5.200 zł.

3. W 2005 r. wzrosły aktywa z tytułu podatku dochodowego o kwotę: 700 zł i

zmniejszyła się rezerwa z tytułu podatku dochodowego o kwotę: 2.000 zł.

Wynik finansowy brutto dla roku 2005 wynosi: 100.000 zł (zysk), wynik

podatkowy wynosi: 105.000 zł (zysk), a podatek dochodowy wyliczony

według stawki 19%:

19.950 zł.

II. Dekretacja:

1. Wzrost aktywów z tytułu odroczonego podatku dochodowego:

700 zł

- Wn konto 65 "Pozostałe rozliczenia międzyokresowe"

(w analityce: Aktywa z tytułu odroczonego podatku

dochodowego),

- Ma konto 87 "Podatek dochodowy i inne obowiązkowe

obciążenia wyniku finansowego".

2. Zmniejszenie rezerwy z tytułu odroczonego podatku dochodowego:

2.000 zł

- Wn konto 83 "Rezerwy"

(w analityce: Rezerwa z tytułu odroczonego podatku

dochodowego),

- Ma konto 87 "Podatek dochodowy i inne obowiązkowe

obciążenia wyniku finansowego".

3. Ustalenie odroczonego podatku dochodowego wpływającego

na wynik finansowy brutto:

a) rezerwa z tytułu odroczonego podatku dochodowego:

(S.k. - S.p.) = 6.000 zł - 8.000 zł = (-) 2.000 zł,

b) aktywa z tytułu odroczonego podatku dochodowego:

(S.k. - S.p.) = 5.200 zł - 4.500 zł = 700 zł,

c) odroczony podatek dochodowy:

(-) 2.000 - 700 zł = (-) 2.700 zł.

4. Zaksięgowanie podatku dochodowego

(kwota zgodna z deklaracją podatkową):

19.950 zł

- Wn konto 87 "Podatek dochodowy i inne obowiązkowe

obciążenia wyniku finansowego",

- Ma konto 22 "Rozrachunki publicznoprawne".

5. Przeksięgowanie podatku dochodowego za rok 2005 (19.950 zł)

wraz z odroczonym podatkiem dochodowym (- 2.700 zł)

na wynik finansowy:

17.250 zł

- Wn konto 86 "Wynik finansowy",

- Ma konto 87 "Podatek dochodowy i inne obowiązkowe

obciążenia wyniku finansowego".

III. Księgowania:

6. Prezentacja w rachunku zysków i strat oraz w bilansie aktywów i rezerw z tytułu odroczonego podatku dochodowego

• Prezentacja w rachunku zysków i strat

Odroczony podatek dochodowy wykazuje się w rachunku zysków i strat w pozycji "Podatek dochodowy", która obejmuje podatek

bieżący (do zapłaty) i podatek odroczony (art. 37 ust. 8 ustawy o rachunkowości) odpowiednio lit. O. w wariancie kalkulacyjnym oraz

lit. L. w wariancie porównawczym.

Jeżeli jednostka przewiduje zaprzestanie określonego rodzaju działalności i w związku z tym w rachunku zysków i strat odrębnie

wykazuje przychody i koszty dotyczące tej działalności od przychodów i kosztów działalności kontynuowanej, to w pozycji podatek

dochodowy wykazuje odrębnie:

•

koszty lub przychody z tytułu podatku dochodowego (zarówno bieżącego jak i odroczonego) dotyczące działalności, która

podlega zaprzestaniu,

•

koszty lub przychody z tytułu podatku dochodowego z działalności kontynuowanej.

• Prezentacja w bilansie

W bilansie aktywa i rezerwę z tytułu odroczonego podatku dochodowego ujmuje się w odpowiednich pozycjach bez podziału na

długo- i krótkoterminowe.

Aktywa z tytułu odroczonego podatku dochodowego wykazuje się w aktywach trwałych bilansu, w grupie "Długoterminowe

rozliczenia międzyokresowe", w poz. A.V.1 - "Aktywa z tytułu odroczonego podatku dochodowego".

Rezerwę z tytułu odroczonego podatku dochodowego wykazuje się zaś w pasywach bilansu w grupie "Rezerwy na zobowiązania" w

poz. B.I.1 - "Rezerwa z tytułu odroczonego podatku dochodowego".

Ustawa o rachunkowości pozwala jednostkom kompensować rezerwę i aktywa z tytułu odroczonego podatku dochodowego, pod

warunkiem jednak, że jednostka ma tytuł uprawniający ją do ich jednoczesnego uwzględnienia przy obliczaniu kwoty zobowiązania

podatkowego. Oznacza to, że kompensacie mogą podlegać te rezerwy i aktywa z tytułu odroczonego podatku dochodowego, które są

skutkiem różnic przejściowych, kończących się w tym samym okresie sprawozdawczym. Wówczas ujmowane są w jednej pozycji

jako aktywa lub zobowiązania z tytułu odroczonego podatku dochodowego. Jednostka w przyjętej i posiadanej dokumentacji powinna

wskazać, czy rezerwy i aktywa z tytułu odroczonego podatku dochodowego wykazywane są oddzielnie, czy też podlegają

kompensacie.

Wyszukiwarka

Podobne podstrony:

Ustalamy odroczony podatek dochodowy

Odroczony podatek dochodowy(1)

Ustalamy odroczony podatek dochodowy -, Wynagrodzenia za grudzień 2009 r

odroczony podatek dochodowy wykład

ODROCZONY PODATEK DOCHODOWY (wykład) ściąga

odroczony podatek dochodowy wykład

ODROCZONY PODATEK DOCHODOWY (ćwiczenia) Zadania do rozwiązania

Odroczony podatek dochodowy pytania egzamin

ODROCZONY PODATEK DOCHODOWY (wykład)

ODROCZONY PODATEK DOCHODOWY (ćwiczenia) Wszystko

Podatek dochodowy bieżący i odroczony

w2 03 03 2010 podatek dochodowy odroczony

Podatek dochodowy bieżący i odroczony

Aktywa i rezerwy z tytułu odroczonego podatku dochodowego

więcej podobnych podstron