Biuletyn VAT nr 2/2013

Kupujący ma obowiązek skorygować odliczony VAT z faktur, z których należność

nie została uregulowana, a powstałą wierzytelność według przepisów ustawy

o VAT sprzedawca może uznać za nieściągalną. Od 1 stycznia br. zmieniły się zasa-

dy tej korekty (patrz: art. 89b ustawy o VAT). Nowych zasad nie będziemy mogli

stosować do wszystkich wierzytelności.

Przedstawiamy, jak krok po kroku dokonać takiej korekty w 2013 r.

I krok.

Sprawdzamy, jakie zasady należy zastosować

PREZENT DLA PRENUMERATORÓW

Jak korygować odliczony VAT

z niezapłaconych faktur w 2013 r.

– instrukcja dla dłużnika

BIULETYN

VAT

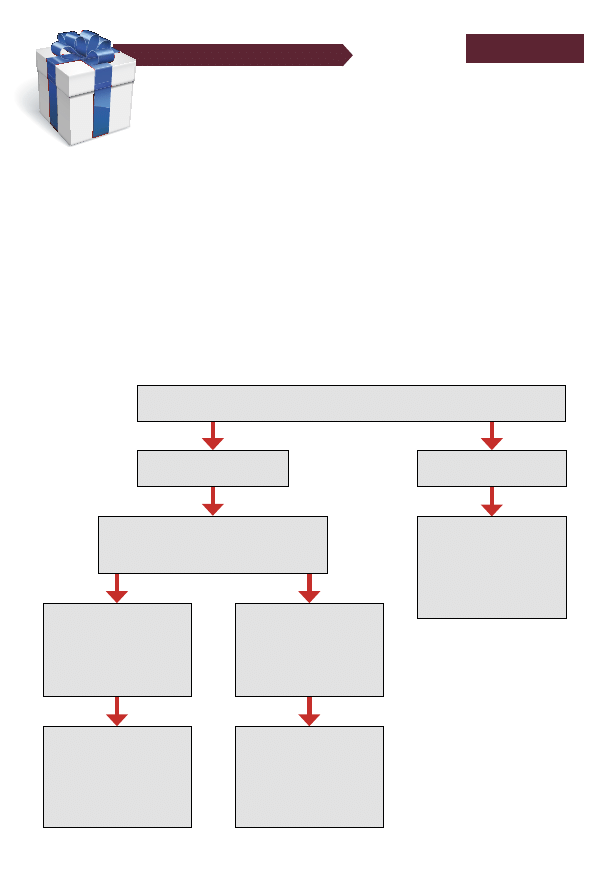

Kiedy powstały wierzytelności

Do 31 grudnia 2012 r.

Kiedy ich nieściągalność

została uprawdopodobniona

0d 1 stycznia 2013 r.

Stosujemy

zasady

obowiązujące przed

1 stycznia 2013 r.

Przed

1 stycznia 2013 r.

W 2013 r. – dotyczy

wierzytelności

powstałych 4 sierpnia

2012 r. lub później

Stosujemy

nowe zasady

obowiązujące od

1 stycznia 2013 r.

Stosujemy

nowe zasady

obowiązujące od

1 stycznia 2013 r.

Biuletyn VAT nr 2/2013

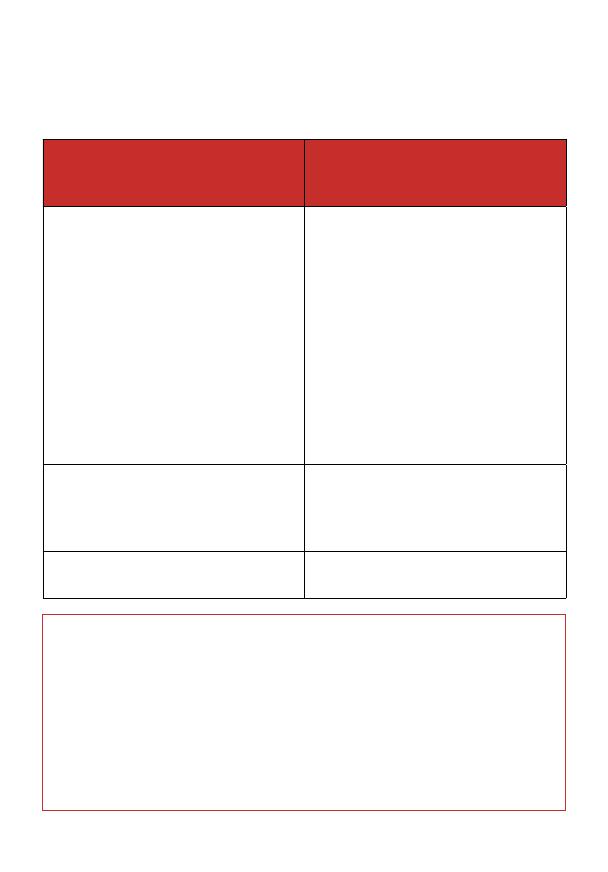

II krok.

Sprawdzamy, jakie warunki musimy spełnić

Obowiązek korekty – niezależnie od tego, jakie zasady stosujemy – dotyczy podatku

naliczonego wykazanego w deklaracji VAT-7 jako podatek podlegający odliczeniu.

Jeżeli dłużnik stosuje zasady

obowiązujące w 2012 r.,

musi skorygować odliczony VAT, gdy:

Jeżeli dłużnik stosuje zasady

obowiązujące w 2013 r.,

musi skorygować odliczony VAT, gdy:

n

otrzymał zawiadomienie od wierzy-

ciela, że chce on skorzystać z ulgi na

złe długi, gdyż wierzytelność według

ustawy o VAT może być uznana za

nieściągalną (powstała przed 4 sierp-

nia 2012 r.)

UWAgA

Nieodebranie korespondencji od

wierzyciela nie zwalnia z obowiązku

korekty. Stosujemy przepisy o dorę-

czeniu zastępczym (m.in. awizowanie

przez pocztę).

n

upłynął 150 dzień od wyznaczone-

go terminu płatności określonego

w umowie lub na fakturze

UWAgA

Obowiązek korekty istnieje niezależ-

nie od tego, czy wierzyciel skorzysta

z ulgi na złe długi.

n

w terminie 14 dni od dnia otrzymania

zawiadomienia nie uregulował należ-

ności

n

nie uregulował należności najpóźniej

w ostatnim dniu okresu rozliczenio-

wego, w którym upłynął 150 dzień od

terminu płatności

n

jest zarejestrowany jako podatnik VAT

czynny

n

jest zarejestrowany jako podatnik VAT

czynny

W następnym numerze „Biuletynu VAT” dodatek:

Przewodnik po nowych dokumentach VAT

wraz płytą CD z aktywnymi drukami

– praktyczna instrukcja wystawiania faktur na nowych zasadach.

Na płycie komplet aktualnych druków VAT:

faktur, wniosków, deklaracji

Biuletyn VAT nr 2/2013

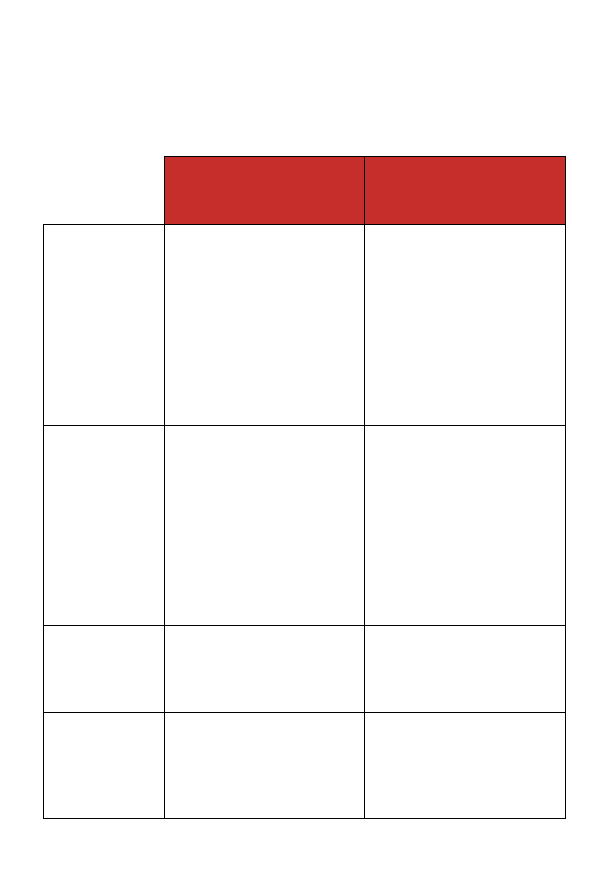

III krok.

Korygujemy odliczony VAT

Jeśli spełniliśmy warunki wskazane w poprzednim punkcie, możemy przystąpić do

korekty. Sposób korekty będzie uzależniony od tego, czy stosujemy nowe czy stare

zasady.

gdy stosujemy

zasady obowiązujące

do 31 grudnia 2012 r.

gdy stosujemy

zasady obowiązujące

od 1 stycznia 2013 r.

Kiedy

korygujemy

Składamy korektę deklaracji

za okres, kiedy dokonaliśmy

odliczenia, w której odpo-

wiednio pomniejszamy po-

datek naliczony podlegający

odliczeniu, a w przypadku

jego braku – kwotę podat-

ku należnego powiększamy

o kwotę podatku wynikającą

z nieuregulowanych faktur.

Składamy korektę na bieżąco,

w rozliczeniu za okres, w któ-

rym upłynął 150 dzień od dnia

wyznaczonego terminu płat-

ności określonego w umowie

lub na fakturze.

Jakie wzory

deklaracji

stosujemy

Od rozliczenia za styczeń sto-

sujemy formularz VAT-7

(13)

,

a za I kwartał formularze

VAT-7K

(7)

albo VAT-7D

(4)

.

Nie dłużej niż do rozliczenia

za ostatni okres rozlicze-

niowy 2013 r. mogą być sto-

sowane poprzednie formula-

rze VAT-7

(12)

, VAT-7K

(6)

albo

VAT-7D

(3)

.

Od rozliczenia za styczeń sto-

sujemy formularz VAT-7

(13)

,

a za I kwartał formularze

VAT-7K

(7)

albo VAT-7D

(4)

.

Nie dłużej niż do rozlicze-

nia za ostatni okres roz-

liczeniowy 2013 r. mogą

być stosowane formularze

VAT-7

(12)

, VAT-7K

(6)

albo

VAT-7D

(3)

.

Czy zaznaczamy

dodatkowe

pozycje

w deklaracji VAT

Nie

Nie

Czy składamy

dodatkowe

zawiadomienia

do urzędu

lub wierzyciela

Nie

Nie

Biuletyn VAT nr 2/2013

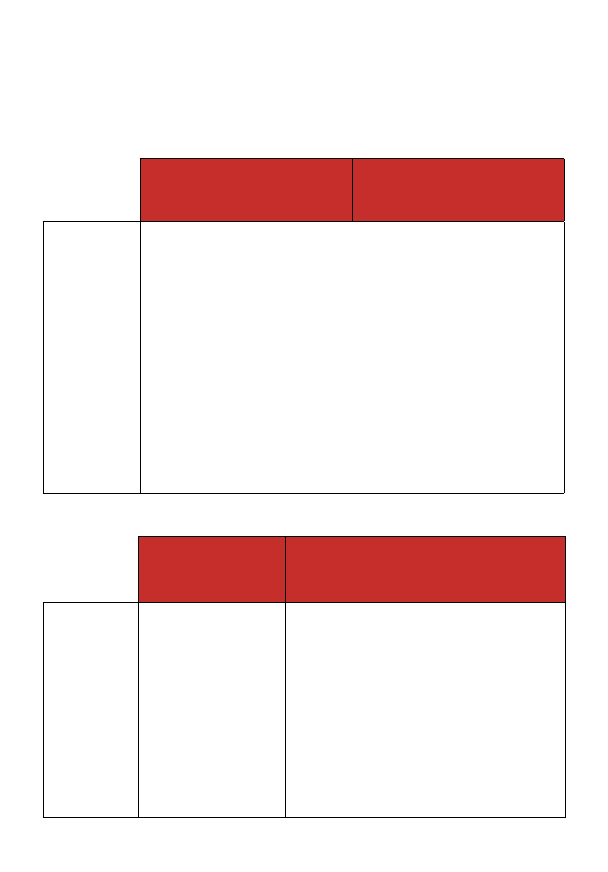

IV krok.

Ponowna korekta, gdy uregulowaliśmy należność

Jeśli po dokonaniu korekty dłużnik ureguluje należność, będzie miał prawo do korek-

ty i ponownego odliczenia VAT. Dotyczy to podatników stosujących zarówno obecne,

jak i poprzednie zasady korekty.

gdy stosujemy

zasady obowiązujące

do 31 grudnia 2012 r.

gdy stosujemy

zasady obowiązujące

od 1 stycznia 2013 r.

Kiedy

korygujemy

Dłużnik ma prawo do zwiększenia kwoty podatku naliczonego

w rozliczeniu za okres, w którym należność uregulował, o kwotę

skorygowanego podatku (bieżąca korekta). W przypadku częścio-

wego uregulowania należności podatek naliczony może zostać

zwiększony w odniesieniu do tej części (art. 89b ust. 4 ustawy).

Korekty dokonujemy na nowych formularzach, zaznaczając dodatkowo:

VAT-7

(13)

– poz. 70 – kwadrat tak

VAT-7K

(7)

– poz. 70 – kwadrat tak

VAT-7D

(4)

– poz. 76 – kwadrat tak.

UWAgA

Prawo do ponownej korekty i odliczenia VAT przysługuje również,

gdy w rozliczeniu za okres, w którym uregulowano należność, dłuż-

nik korzysta ze zwolnienia (art. 99 ust. 7 pkt 3 ustawy o VAT).

Sankcje za niedokonanie korekty w terminie

gdy stosujemy

zasady obowiązujące

do 31 grudnia 2012 r.

gdy stosujemy zasady obowiązujące

od 1 stycznia 2013 r.

Jakie

sankcje

n

sankcje karnoskar-

bowe

n

odsetki

n

naczelnik urzędu skarbowego lub organ

kontroli skarbowej ustala dodatkowe zo-

bowiązanie podatkowe w wysokości 30%

kwoty podatku wynikającego z nieuregu-

lowanych faktur, który nie został skorygo-

wany; sankcji tej nie stosujemy w stosunku

do osób fizycznych, które za ten sam czyn

ponoszą odpowiedzialność za wykroczenie

skarbowe albo za przestępstwo skarbowe

n

sankcje karnoskarbowe

n

odsetki

Wyszukiwarka

Podobne podstrony:

Odliczanie VAT z duplikatu faktury

09 jak skutecznie skorzystac z ulgi na zle dlugi instrukcja dla wierzyciela

Jak korygować?ktury VAT

NiepodlegajĄcy odliczeniu VAT wykazany na fakturze zaliczkowej - moment uj©cia w kosztach podatkowyc

Z jakiej faktury nie odliczysz VAT, Rachunkowość

Nabycie prawa do rozporządzania towarami jak właściciel a termin odliczenia VAT

2012 10 29 Można odliczyć VAT z faktury wystawionej przez niepodatnika

Odliczanie VAT z faktur VAT RR

Brak prawa do odliczenia VAT z faktur VAT RR

Niepełna nazwa nabywcy na fakturze nie pozbawia prawa do odliczenia VAT

Faktura jako dokument będący podstawą odliczenia VAT

Od jakich zakupów można odliczyć VAT

Ile możesz odliczyć VAT od samochodów i paliwa w 2011 roku

Odliczenie VAT naliczonego – eksperci odpowiadają na pytania Czytelników, RACHUNKOWOŚĆ

Odliczenie VAT naliczonego, RACHUNKOWOŚĆ

Odliczenie VAT z, Gazeta Podatkowa

Podatnik może odliczyć VAT z?ktur od niezarejestrowanego kontrahenta

więcej podobnych podstron