❚

Kryzys ani tak głęboki, ani tak burzliwy jak przypuszczano

Piotr Szreter

Niepewność

perspektyw

rozwoju sprzedaży

b

A

R

o

m

ER

T

Lo

G

IS

Ty

K

I I

T

R

A

n

SP

o

R

TU

Zeszłoroczna prognoza dla branży logistycznej nie zakładała katastrofy, czołowe

fi rmy planowały odrobić straty poniesione w pierwszych miesiącach roku

i zakończyć go ze sprzedażą minimalnie wyższą niż w roku poprzednim.

Tak się rzeczywiście stało.

Last year’s forecast for

logistics did not predict a

catastrophe. Leading companies

in that planned to catch up on the dip

from the fi rst months of the year and

fi nish it with sales slightly up on the

previous year. And it really happened.

16

Styczneń - Luty 2010 nr 1/2010 (56) / www.eurologistics.pl

Cykliczne badanie monitorujące sytuację rynkową po-

zwala uniknąć jałowej dyskusji na temat stanu i per-

spektyw gospodarki opartej na jednostkowych doświad-

czeniach. Realizowany systematycznie, stały monitoring

rynku, to dla danej branży użyteczne narzędzie, odzwier-

ciedlające zmieniające się warunki rynkowe. Dla wiary-

godności monitoringu konieczne jest umiejscowienie

uzyskanych danych w kontekście cyklu koniunktury. Ana-

www.gefco.pl

GEFCO EUROPEJSKIM LIDEREM

OPERATORÓW LOGISTYKI

Transport drogowy

Transport morski, lotniczy i kolejowy

Logistyka magazynowa

Kontakt ogólny z GEFCO Polska

uzyskasz dzwoniąc pod numer:

022 531 21 77

Laureat I nagrody

Programu Badawczego

Operator Logistyczny Roku 2008

www.gefco.pl

znajdujemy takie segmenty rynku

usług logistycznych, które rozwijają

się tak szybko, jakby spowolnienia

gospodarczego w ogóle nie było.

17

www.eurologistics.pl / Styczneń - Luty 2010 nr 1/2010 (56)

liza danych powinna umożliwiać zidentyfi kowanie

strategii działających na rynku fi rm. W prezentowa-

nym badaniu kluczowa jest możliwość zestawiania

historycznych wyników fi rm zarówno w krótszych

(kwartał), jak i w dłuższych przedziałach czasu, z de-

klaracjami przedstawicieli badanych fi rm na temat

prognozy wyników w przyszłości. Aby podjąć się ana-

lizy danych prognostycznych, należy wiedzieć, jak się

te fi rmy do tej pory rozwijały. Użyteczność takiego

narzędzia dla prognozowania wyników branży zale-

ży generalnie od sposobu doboru próby fi rm do ba-

dania, w który należy uwzględnić takie kryteria, jak:

wielkość sprzedaży, specjalizacja rynkowa i zasoby.

Niepewna sytuacja dodatkowo wzmaga potrze-

bę oparcia się na faktach, umożliwiając zreduko-

wanie dysonansu pomiędzy własnym doświad-

czeniem przedsiębiorcy, a zasłyszanymi często

sprzecznymi opiniami, które wieszczą nieuchron-

ne załamanie gospodarki lub koniec kryzysu. Rze-

czywistość bywa jednak bardziej skomplikowana.

Jak potwierdzają wyniki, zrealizowanej w styczniu

2010, drugiej edycji badania Barometr Logistyki

i Transportu, kryzys gospodarczy nie okazał się

jednak ani tak głęboki, ani tak burzliwy w prze-

biegu, jak na ogół przypuszczano. Skoro jednak

nie było spodziewanej burzy, nie ma też miejsca

na przychodzące zwykle po burzy uspokojenie.

Z psychologicznego punktu widzenia jest to jed-

nak dla przedsiębiorców wyjątkowo trudna sytu-

acja, bo nie mają pewności, że wszystko, co naj-

gorsze, już za nimi. Tym bardziej, że dostrzegają

stosunkowo liczne upadłości fi rm z branży. Kryzys

ma przebieg łagodny, ale trwa już wystarczająco

długo, aby stała się widoczna erozja wiary w bar-

dziej trwałą niż kilka miesięcy poprawę sytuacji

gospodarczej. Wyniki badania nie skłaniają by-

najmniej do wniosku, że wszelkie, chociaż tylko

trochę ryzykowne strategie rozwoju znajdują się

w odwrocie. Znajdujemy takie segmenty rynku

usług logistycznych, które rozwijają się tak szybko,

jakby spowolnienia gospodarczego w ogóle nie

było.

spowolnienie wymusza zmiany

Zmiana sytuacji gospodarczej, taka jak obecne

spowolnienie gospodarcze, wymusza zmianę na-

stawienia klientów do zakupu usług logistycznych,

czego dowiodły opublikowane w grudniu 2009 r.

wyniki dorocznego badania Operator Logistycz-

ny Roku, odzwierciedlającego zmiany potrzeb

i oczekiwań odbiorców usług logistycznych.

Okazuje się, że spadek popytu radykalnie zredu-

kował przypadającą na przeciętnego odbiorcę

liczbę wykonawców usług. W ubiegłych latach

liczba ta wobec niewydolności dotychczaso-

wych wykonawców stale rosła, aby zapewnić

dostarczenie zwiększającej się masy towarowej na czas. Redukcja

zleceń w czasie kryzysu nie okazała się jednak bynajmniej propor-

cjonalna. Redukując koszty, odbiorcy usług koncentrują się obecnie

na współpracy z tymi wykonawcami, którzy pozwalają im na osią-

gnięcie oszczędności. Tylko niekiedy chodzi o niski koszt pojedyn-

czych usług, co wywołuje krótkotrwałe wojny cenowe, wyniszczające

wykonawców usług. Zasadnicze przesunięcie ma miejsce w przypad-

ku odejścia przez odbiorców od zamawiania usług prostych (takich

jak transport) do usług o wartości dodanej (takich jak organizacja

transportu). Otwiera się tutaj wielka szansa dla posiadających odpo-

wiednie umiejętności fi rm logistycznych, które pobierają z tego tytułu

odpowiednią rentę.

Kryzys gospodarczy bynajmniej nie zrównuje szans fi rm na przetrwanie,

wręcz przeciwnie. Firmy logistyczne, pełniące samodzielną rolę w sto-

sunku do odbiorców usług mają zdecydowanie mocniejszą pozycję niż

niesamodzielne fi rmy, które chcąc nie chcąc, stająsię podwykonawcami

usług logistycznych dla większych i sprawniejszych podmiotów. Przed-

siębiorstwa te kredytują się, opóźniając spłatę zobowiązań wobec pod-

wykonawców. (Badanie DGC i Eurologistics Top500

pokazuje, że liczba takich samodzielnych fi rm na rynku

usług transportowych i logistycznych jest ograniczona

i wynosi nie więcej niż 400). Z reguły duże i średnie

fi rmy mają o wiele większe szanse powodzenia w wal-

ce rynkowej, niż mniejsze i krócej funkcjonujące fi rmy

(szybciej zwiększają sprzedaż, osiągają znacznie wyż-

szą marżę, znacznie częściej osiągają zysk przy wzro-

ście sprzedaży, znacznie rzadziej przynoszą stratę przy

spadku sprzedaży). Jeśli w okresie koniunktury małe

fi rmy mniej zyskują niż większe, to w okresie deko-

niunktury różnice pomiędzy dużymi i silnymi fi rmami,

a małymi i słabymi jeszcze się powiększają. Te więk-

sze szybko się wtedy reorganizują, w efekcie, zazwy-

czaj, udaje im się utrzymać sprzedaż na poprzednim

poziomie, nawet za cenę obniżki marż. Dla mniejszych

fi rm jednoczesna utrata zamówień nawet od niewiel-

kiej liczby kluczowych klientów może stanowić zagro-

żenie, gdyż manewr z obniżką cen nie wchodzi w grę.

stagnacja pogłębia podziały

Długotrwała stagnacja pogłębia podziały na rynku

usług logistycznych, obniżając drastycznie szanse

w grze rynkowej słabszych podmiotów gospodar-

czych. Tempo rozwoju poszczególnych grup fi rm lo-

gistycznych, wydzielonych ze względu na wielkość

lub specjalizację rynkową, zdecydowanie się od sie-

bie różni. Jeżeli generalnie niski, stagnacyjny wzrost

sprzedaży usług w kolejnych kwartałach 2009 r., li-

czony w stosunku do analogicznego okresu w roku

poprzednim, stopniowo przekształca się w wyraźną

tendencję wzrostową, to w przypadku niektórych grup

fi rm (transportowe, małe) oznacza to tyle, że po raz

pierwszy udało się im zbliżyć do wyniku sprzed roku

dopiero w IV kwartale. Trzeba jednak pamiętać, że te

grupy fi rm już w końcówce 2008 r. dotknął gwałtowny

spadek zamówień. (Większość dużych i średnich fi rm

ciągle jeszcze wtedy notowała rekordowe w swojej

historii wyniki sprzedaży, podczas gdy małe fi rmy już

drastycznie sprzedaż ograniczały. Spadki sprzedaży,

jeśli dotknęły fi rmy duże i średnie, to okazywały się

mniej dotkliwe niż w przypadku małych fi rm.) Oznacza

to, że przeciętnej fi rmie z tych grup nie udało się przez

pięć kolejnych kwartałów wrócić na ścieżkę wzrostu.

Dla pozostałych fi rm z branży kryzys nie był tak dotkli-

wy i trwał znacznie krócej.

Perspektywy

Perspektywy na pierwsze dwa kwartały 2010 roku są

jednak o wiele lepsze. Mocne fi rmy będą kontynuować

b

A

R

o

m

ER

T

Lo

G

IS

Ty

K

I I

T

R

A

n

SP

o

R

TU

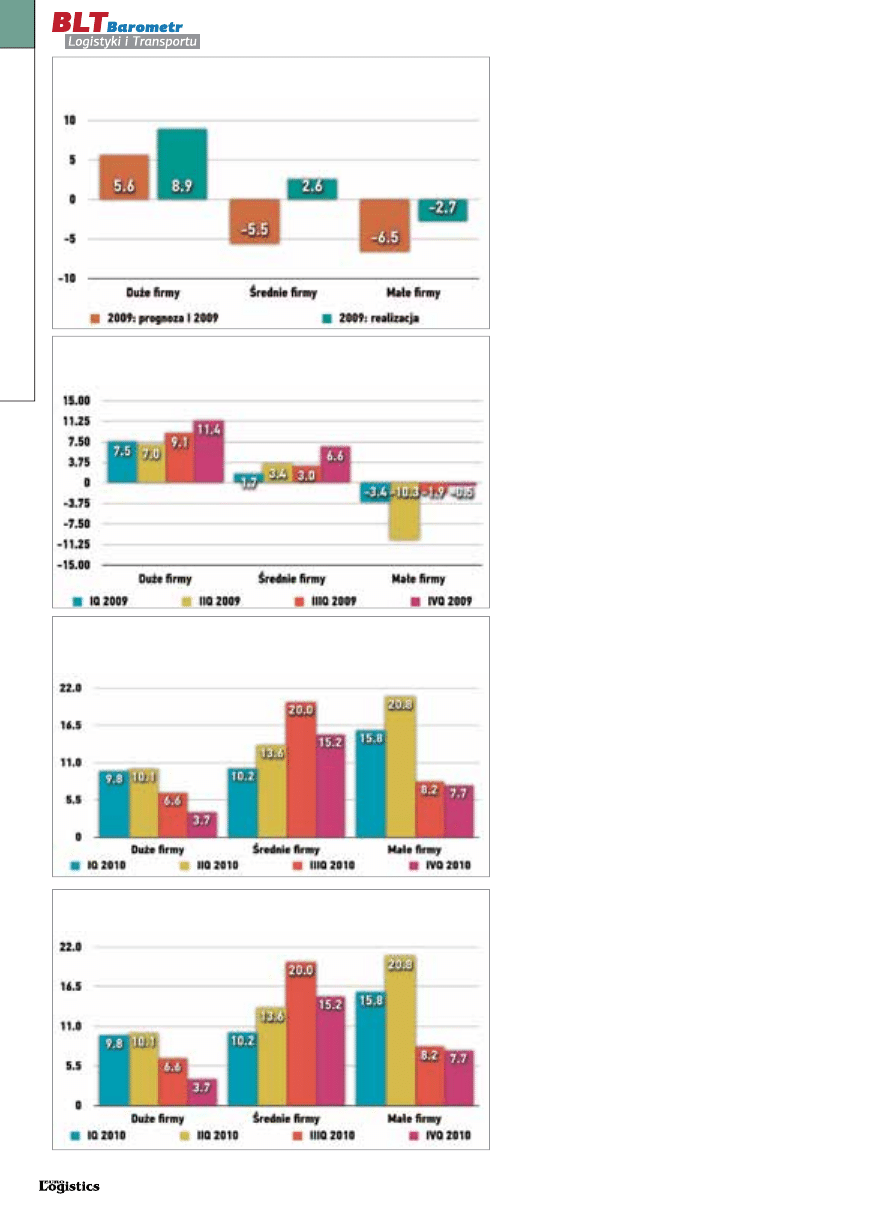

czy Prognozom można wierzyć?

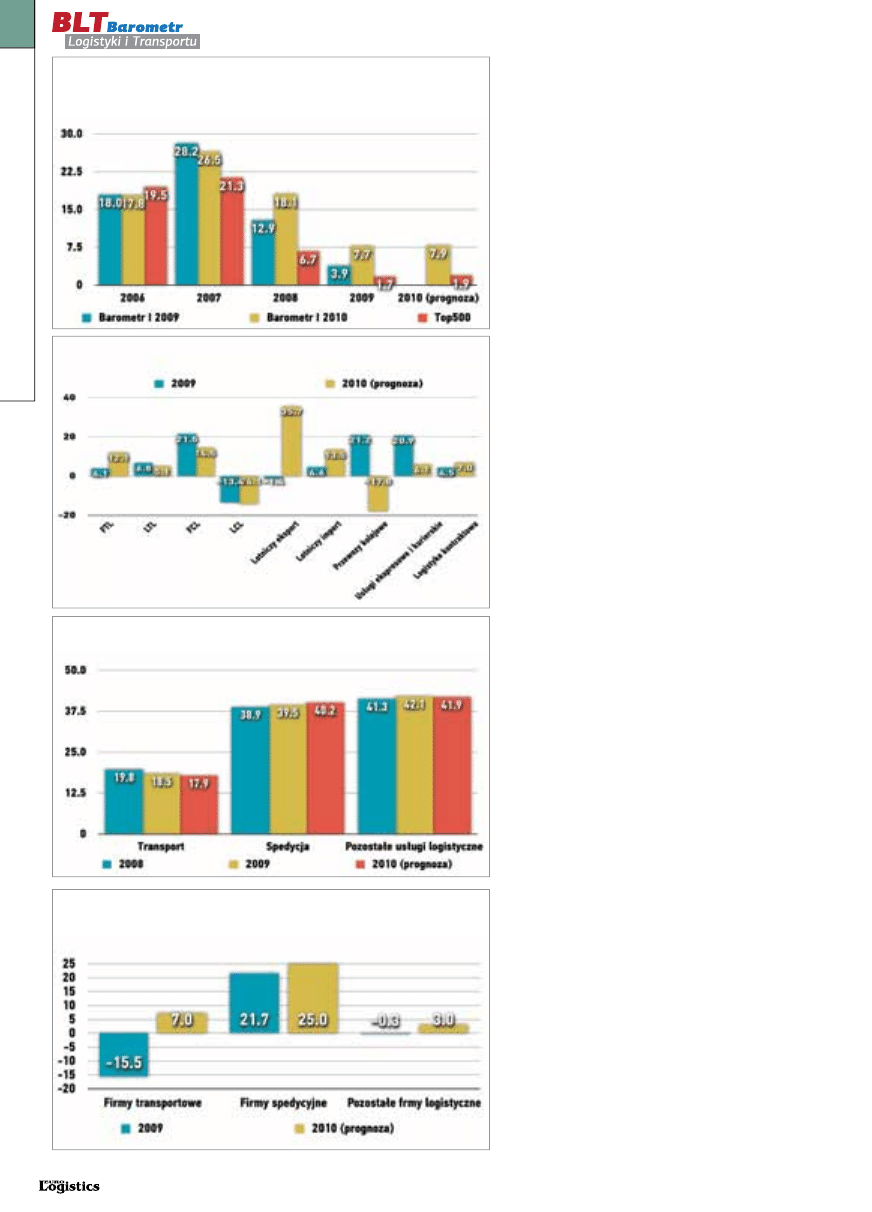

Porównanie prognozy sprzedaży (badanie I 2009)

z faktycznym wynikiem sprzedaży (badanie I 2010)

rynek kilku Prędkości. stagnacja sPrzedaży stoPniowo

zostaje Przezwyciężona.

Sprzedaż usług w odniesieniu do analogicznego okresu w roku poprzednim

lePsze PersPektywy na najbliższy miesiĄce.

niePewna dalsza Przyszłość.

Prognoza sprzedaży usług w odniesieniu do analogicznego okresu w roku poprzednim

zmienność koniunktury najlePiej wykorzystujĄ średnie i duże

Firmy, których głównym Źródłem Przychodów jest sPedycja.

Sprzedaż usług w odniesieniu do poprzedniego roku

jeśli w okresie koniunktury małe firmy

mniej zyskują niż większe, to w okresie

dekoniunktury różnice pomiędzy dużymi

i silnymi firmami, a małymi i słabymi

jeszcze się powiększają.

mocne firmy będą kontynuować wzrost

zaznaczony w drugiej połowie zeszłego

roku, słabsze firmy spodziewają się

przebić najlepsze wyniki sprzedaży

w swojej historii.

18

Styczneń - Luty 2010 nr 1/2010 (56) / www.eurologistics.pl

wzrost zaznaczony w drugiej połowie zeszłego roku, słabsze firmy

spodziewają się przebić najlepsze wyniki sprzedaży w swojej historii.

Jeśli jednak firmy małe i średnie dostrzegają spory potencjał wzrostu

w pierwszej połowie 2010 roku (w przypadku małych firm chodzi

oczywiście o przywrócenie poziomu sprzedaży osiąganego w latach

2007-2008), to największe firmy, specjalizujące się w większości

przypadków w logistyce kontraktowej lub w usługach kurierskich,

aż tak dobrych perspektyw nie mają. Co więcej, to właśnie te firmy

w większym stopniu, niż pozostałe wyrażają niepewność, co do per-

spektyw rozwoju sprzedaży w drugiej połowie roku. Zdaniem wielu

menadżerów będzie ona na poziomiesprzedaży z końca ubiegłego

roku. Niektórzy wyrażają nawet obawę, czy w ogóle uda się osiągnąć

sprzedaż porównywalną z wynikiem szczególnie IV kwartału 2009

roku. Panuje ogólne przekonanie, że wartość sprzedażynie powin-

na już więcej spadać, ale brak jest zarazem podstaw do trwałego

wzrostu.

Przed rokiem wydawało się pewne, że podobnie jak na rynku global-

nym także w Polsce największymi przegranymi kryzysu gospodar-

czego będą firmy spedycyjne. Najbardziej miała ucierpieć wymiana

międzynarodowa, szczególnie ta realizowana drogą morską i po-

wietrzną. Przedstawiciele firm spedycyjnych byli w minorowych na-

strojach, prognozowali – jak pamiętamy – spadek sprzedaży w 2009

w stosunku do roku poprzedniego. Mogło to oznaczać, że segment

spedycji jest bardzo wrażliwy na koniunkturę: ponadprzeciętny roz-

wój w okresie koniunktury, głęboki regres w okresie dekoniunktury.

Jeśli ta zależność jest prawidłowa, to należałoby ogłosić, że w na-

szego kraju nie objęła dekoniunktura, bo firmy spedycyjne znacznie

zwiększyły sprzedaż w 2009 roku! Nie był to tak imponujący wzrost,

jak w latach 2007-2008, ale na tle innych segmentów rynku okazał

się wielokrotnie wyższy. Co więcej, prognoza sprzedaży na 2010 rok

tej grupy firm jest kilkakrotnie lepsza niż pozostałych badanych firm.

Należy jednak pamiętać, że sytuacja pewnej części tej grupy firm

mieści się na przeciwnym biegunie prosperity. Większość małych

firm spedycyjnych zanotowała w 2009 roku znaczny spadek sprze-

daży, firmy te nie będą też w stanie w 2010 roku odrobić utraconej

pozycji. Dane te pokazują, jak w istocie trudna jest sytuacja na rynku,

nie dając szans zarobku małym firmom. Ich kosztem więksi gracze

uzyskują szansę rozwoju.

Wszystko to skłania do wniosku, że nawet w okresie stagnacji

czołowe firmy potrafią się rozwijać, przystosowując się do zmian

zachodzących w gospodarce. Aż 2/5 badanych firm w latach

2006-2010 zanotuje nieprzerwany wzrost, a licząc wraz z tymi,

które jedynie w 2009 roku nie osiągnęły poprawy pod tym wzglę-

dem, takich firm jest 2/3. Dodatkowo 15 proc. to firmy, które

stale wzrastały między 2006 a 2009 rokiem, ale perspektywy

na rok 2010 mają gorsze. Mniejsze i słabsze radzą sobie znacznie

gorzej, szczególnie w okresie dekoniunktury. (Niektóre upadają,

ale te na ogół nie są uwzględniane w statystykach, gdyż rzad-

ko publikują w takiej sytuacji sprawozdania finansowe.) W 2010

roku dużo lepsze perspektywy będą miały firmy duże i średnie

(odpowiednio: 94 proc. i 90 proc. zwiększy sprzedaż), niż firmy

małe (75 proc. zwiększy sprzedaż). Istotne jest to, że dystans

do czołówki pogłębia się, gdyż perspektywy wzrostu dla słabszych

firm (takich, których sprzedaż spadła w 2009 roku) są gorsze niż

pozostałych, aż 1/3 tych z nich prognozuje drugi, a nawet trzeci

z rzędu spadek sprzedaży.

Pogłębia się długoterminowa tendencjia do zarzucania

przez czołowe firmy logistyczne świadczenia usług

transportowych na rzecz spedycji.

b

A

R

o

m

ER

T

Lo

G

IS

Ty

K

I I

T

R

A

n

SP

o

R

TU

Nasze badanie, biorąc pod uwagę zarówno listę

uczestników badania w 2009, jak i w 2010 roku,

skupia fi rmy znajdujące się w przeciętnie trochę

lepszej kondycji, niż ogół podobnych fi rm, co jest

psychologicznie uzasadnione, biorąc pod uwagę, że

udział w badaniu jest dobrowolny. Wiedza o cha-

rakterze próby i postawach przedstawicieli bada-

nych fi rm pozwala ekstrapolować uzyskane wyniki

na szersze grupy fi rm, o ile tylko dysponujemy ele-

mentarnymi informacjami na ich temat. Tak rzecz

się ma w przypadku największych fi rm transporto-

wych i logistycznych uwzględnionych w zestawieniu

Top500, które jest oparte na danych ze sprawozdań

fi nansowych (ostatnie dostępne dane dotyczą 2008

roku).

miejsce transportu

W pierwszym badaniu Barometr Logistyki i Trans-

portu (pierwotna nazwa nie zawierała trzeciego czło-

nu), które zostało przeprowadzone w styczniu i lutym

2009 r., zapytano respondentów o ocenę założeń ba-

dania. Okazało się, że badanie może liczyć na zainte-

resowanie fi rm logistycznych, o ile pomiar będzie pro-

wadzony w cyklu kwartalnym, zarazem użytecznym

w codziennej działalności, jak i możliwym do przepro-

wadzenia. Dopuszczono rzadszy, bo roczny cykl prze-

prowadzania badania, jeśli tylko dane będą uwzględ-

niały wyniki uzyskane w poszczególnych kwartałach.

Badane fi rmy zasugerowały, aby przedmiotem ba-

dania uczynić przede wszystkim wielkość i wolumen

sprzedaży w poszczególnych segmentach.

Zgodnie z sugestiami uczestników badanie koncen-

truje się na śledzeniu zmian zachodzących na rynku,

które z perspektywy danej fi rmy mogą ujść uwadze.

Wyniki badania dowodzą, że w okresie stagnacji

gospodarczej potencjał wzrostu poszczególnych

rodzajów usług logistycznych jest różny. Szczegól-

nie interesujące jest to, że zarówno w transporcie

drogowym, jak i morskim, przewozy Full Truck/Full

Container bardziej opierają się dekoniunkturze, niż

przewozy drobnicy. Czyżby popyt produkcyjny, czę-

sto łączony z ładunkami całopojazdowymi, okazał

się bardziej trwały i przewidywalny (oparty na dłu-

goterminowych kontraktach), niż konsumpcyjny po-

pyt gospodarstw domowych? Czy tendencja odwró-

ci się, gdy poprawią się nastroje konsumentów?

Jeśli analizować rzeczową strukturę sprzedaży

usług, to obecne szczególnie uderza pogłębienie

długoterminowej tendencji do zarzucania przez

czołowe firmy logistyczne świadczenia usług

transportowych na rzecz spedycji. Powód jest

w okresie dekoniunktury jedynie czołowe Firmy logistyczne

PotraFiĄ się rozwijać.

Zmiana wielkości sprzedaży rok do roku (2009-2010 dla fi rm z Top500

– szacunki własne, 2009 dla fi rm z Barometr I 2009 – prognoza)

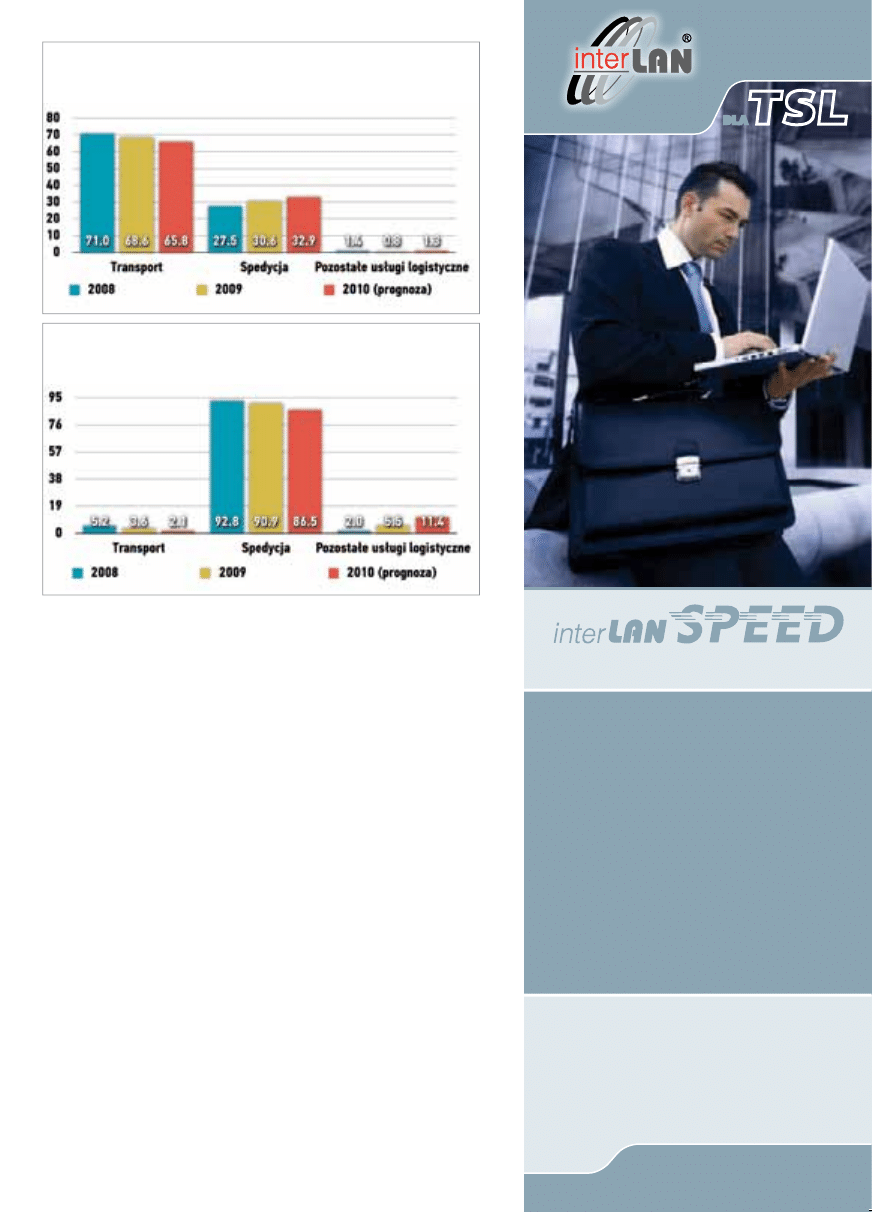

dekoniunktura najsilniej dotyka Przewozy drobnicy.

Zmiana sprzedaży poszczególnych rodzajów usług logistycznych

czołowe Firmy zarzucajĄ usługi transPortowe na rzecz sPedycji.

Rzeczowa struktura sprzedaży usług

czołowe Firmy zarzucajĄ świadczenie usług transPortowych

na rzecz sPedycji.

Zmiany zatrudnienia w stosunku do roku poprzedniego

Firmy transportowe będą trwale na słabszej

pozycji rynkowej, o ile nie rozszerzą

kompetencji w zakresie organizacji transportu

i logistyki kontraktowej.

w okresie stagnacji czołowe firmy potrafią

się rozwijać, przystosowując się do zmian

zachodzących w gospodarce.

20

Styczneń - Luty 2010 nr 1/2010 (56) / www.eurologistics.pl

prosty: przy nieakceptowanym, wysokim poziomie ryzyka - dzia-

łalność transportowanie daje w ostatnim czasie możliwości osią-

gnięcia pozytywnego wyniku ze sprzedaży usług. Pamiętamy, że

spedytorzy szczególnie dobrze zarabiali, gdy wraz ze spowolnie-

niem gospodarki pojawiła się nadpodaż środków transportu. Firmy

transportowe zaczęły w związku z tym intensywnie rozwijać dzia-

ły spedycji, dostrzegając, że lepiej zarabiają, zlecając usługę niż

wykonując ją własnym taborem. Skutek jest jednak taki, że udział

usług spedycyjnych w rzeczowej strukturze sprzedaży wszyst-

kich firm rośnie, usług transportowych - spada. Firmy spedycyjne

(szczególnie teduże i średnie) rozwijają sprzedaż mimo dekoniunk-

tury, firmy transportowe sprzedaż zmniejszają. Zapotrzebowanie

na spedytorów gwałtownie rośnie, pracy dla kierowców czołowe

firmy mają coraz mniej.

Wniosek z twierdzenia o malejącym udziale sprzedaży usług transpor-

towych w całości branży logistycznej jest taki, że fi rmy transportowe

będą trwale na słabszej pozycji rynkowej, o ile nie rozszerzą kompe-

tencji w zakresie organizacji transportu i logistyki kontraktowej. I tak

po części czynią czołowe fi rmy z tego segmentu rynku, które rosną-

cą część przychodów uzyskują ze sprzedaży usług spedycyjnych. Brak

natomiast zainteresowania innymi usługami logistycznymi. W prze-

ciwieństwie do czołowych fi rm spedycyjnych, które porzuciwszy myśl

o zakupie własnego taboru, szukają innych, poza przewozami towarów,

źródeł przychodów (magazynowanie, logistyka kontraktowa). Paradok-

salnie, doskonale obecnie prosperujące fi rmy spedycyjne, zmniejszają

udział usług spedycyjnych w strukturze przychodów.

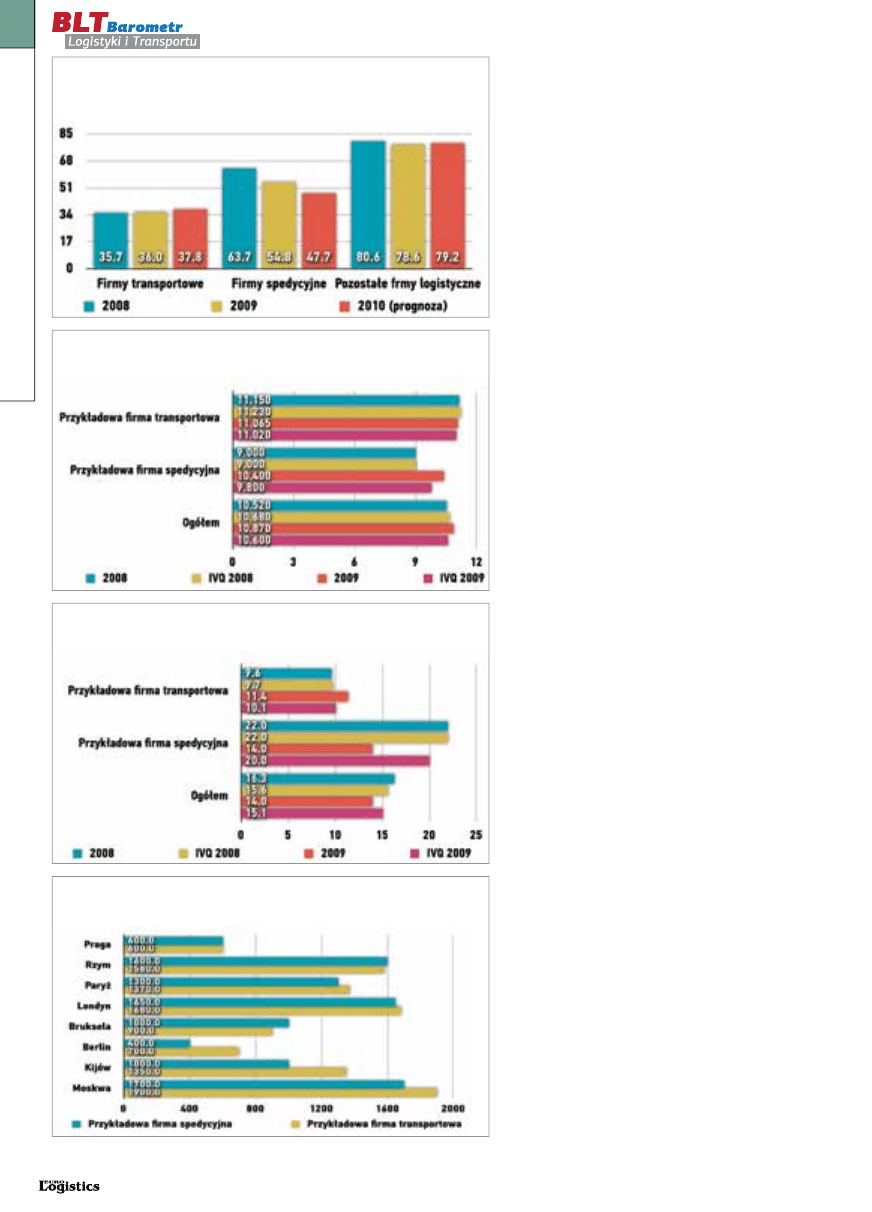

Firmy transPortowe PrzekształcajĄ się w Firmy

transPortowo-sPedycyjne.

Rzeczowa struktura sprzedaży usług (fi rmy transportowe)

Firmy sPedycyjne Przychodów szukajĄ w usługach magazyno-

wych i kurierskich.

Rzeczowa struktura sprzedaży usług (fi rmy spedycyjne)

Firmy spedycyjne (szczególnie teduże i średnie)

rozwijają sprzedaż mimo dekoniunktury, firmy

transportowe sprzedaż zmniejszają.

dla LOGISTYKI:

Dystrybucja bezpośreDnia

Dystrybucja z wykorzystaniem

magazynów typu cross-Dock

optymaLizacja procesu pLanowania

naDzorowanie procesów

transportowych

rozLiczanie przewoźników

anaLizy i raporty

z wykorzystaniem kostek oLap

track&trace

integracja z systemami

kLasy erp i wms

➜

➜

Działamy➜na➜rynku➜rozwiązań➜informatycznych➜

dla➜firm➜od➜1991➜roku

➜

➜

Zrealizowaliśmy➜ponad➜20➜wdrożeń➜➜

w➜zakresie➜obsługi➜dystrybucji

➜

➜

Zaufało➜nam➜ponad➜300➜firm➜transportowych➜

i➜spedycyjnych

www.

interlan.pl

tel. + 48 61 827 39 00

SYSTemY InfOrmaTYczne

dLa

TSL

www.eurologistics.pl / Styczneń - Luty 2010 nr 1/2010 (56)

b

A

R

o

m

ER

T

Lo

G

IS

Ty

K

I I

T

R

A

n

SP

o

R

TU

rynek usług logistycznych w Polsce w coraz większym stoPniu

będzie zależał od zamówieŃ z zagranicy, organizowanych Przez

Firmy sPedycyjne.

Udział zamówień krajowych klientów w geografi cznej strukturze sprzedaży

odmienne od Pozostałych Firm Położenie PrzewoŹników:

rośnie wielkość Pustych Przebiegów

mimo likwidacji wielu nierentownych tras.

Odsetek pustych przebiegów

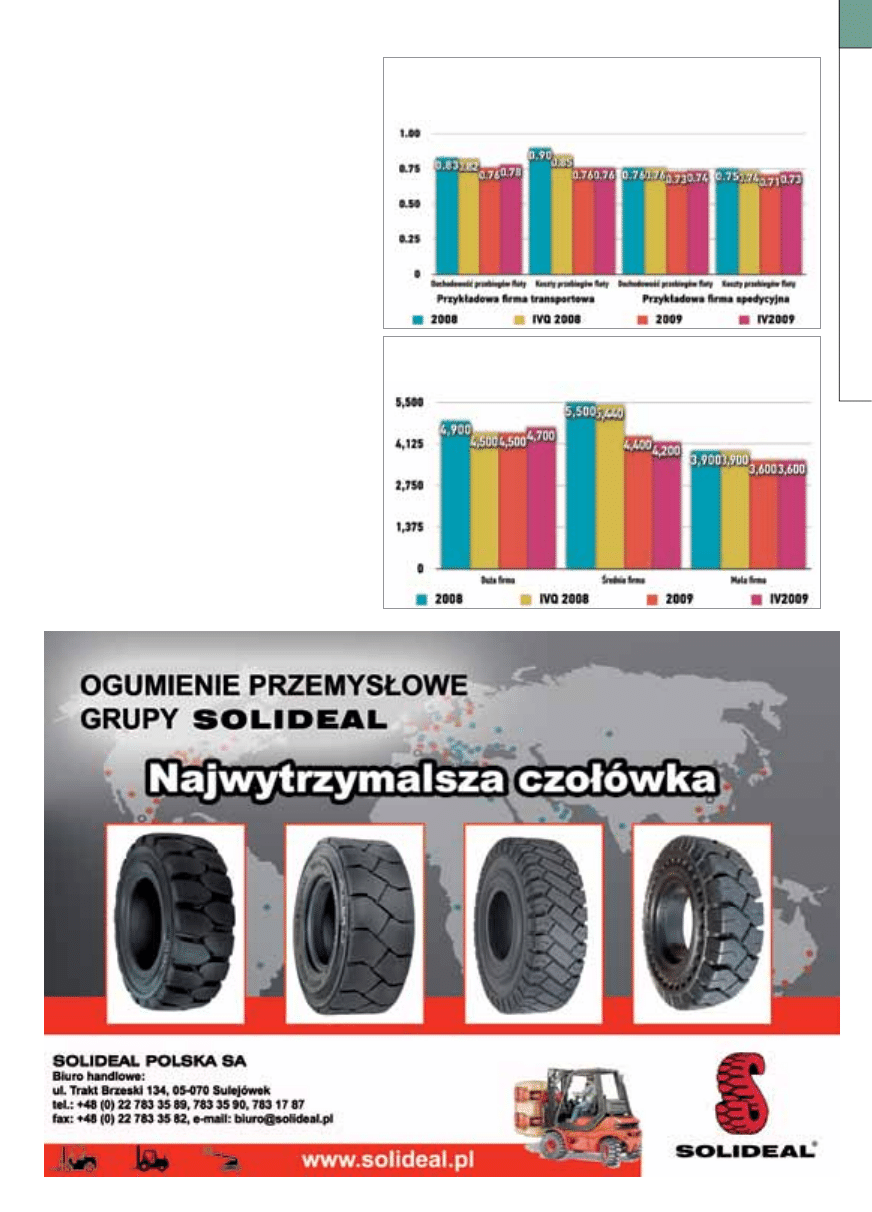

nadPodaż środków transPortu w trakcie 2009 nie znikła, choć

Firmy transPortowe zmniejszyły tabor o 1/5.

Średni przebieg pojazdu (km/miesiąc)

Firmy sPedycyjne na większości kierunków sĄ w stanie

zaoFerować niższe stawki Przewozowe niż Firmy transPortowe.

Średnie ceny za transport całopojazdowy (Euro) w IV kwartale 2009 w relacji z Warszawą

geografi a przewozów

Zmiany w rzeczowej strukturze sprzedaży pocią-

gają za sobą także zmianę w geografi i przewozów,

na co w największym stopniu wpłyną fi rmy spedy-

cyjne. Rynek usług logistycznych w Polsce w coraz

większym stopniu będzie zależał od zamówień z za-

granicy, organizowanych przez fi rmy spedycyjne,

bo pogrążone w kryzysie fi rmy transportowe nie są,

jak się okazuje, w stanie większej liczby zamówień

z zagranicy. Duże fi rmy o proweniencji transporto-

wej dokonują przesunięć w geografi i usług, bez roz-

winięcia innych, poza transportem usług logistycz-

nych. Firmy te są w stanie podążać za potrzebami

swoich klientów, czerpiąc korzyści z rozwoju rynku

wewnętrznego. Natomiast fi rmy świadczące usługi

logistyczne lub kurierskie, tradycyjnie gros przycho-

dów osiągają na rynku krajowym i bardzo powoli

otwierają się na zamówienia z zagranicy.

Jakkolwiek transport drogowy pozostaje głów-

ną specjalizacją większości fi rm, to usługi czysto

transportowe mają z roku na rok malejący udział

w przychodach czołowych fi rm logistycznych. Dzieje

się tak dlatego, że transport drogowy to segment

w logistyce najbardziej konkurencyjny z powodów

niskich kosztów wejścia i powszechności zapotrze-

bowania. Na rynku transportowym rywalizuje rosną-

ca liczba liczących się graczy, zarówno fi rm polskich

(w 2004 – 55 proc. fi rm logistycznych z polskim

kapitałem specjalizowało się w transporcie drogo-

wym, 2005 – 63 proc., 2006 – 62 proc., 2007 – 65

proc), jak i zagranicznych (w 2004 – 37 proc. fi rm

logistycznych w całości z zagranicznym kapitałem

specjalizowało się w transporcie drogowym, 2005

– 39 proc., 2006 – 44 proc., 2007 – 55 proc.). Trans-

port drogowy to ten segment usług logistycznych,

w którym najtrudniej odnotować istotny wzrost

sprzedaży i osiągnąć porównywalny z innymi seg-

mentami zwrot z nakładów inwestycyjnych.

spedycja a transport

Dlaczego firmy spedycyjne na większości kie-

runków są w stanie zaoferować niższe stawki

przewozowe, niż firmy transportowe? Dzieje się

tak dlatego, że wykorzystanie taboru przez fir-

my transportowe w okresie spowolnienia gospo-

darczego pogarsza się, inaczej niż to się dzieje

w przypadku firm spedycyjnych. Średni przebieg

pojazdów należących do firm transportowych

maleje, podczas gdy średni przebieg pojazdów

wykorzystywanych przez firmy spedycyjne znacz-

nie rośnie. Mimo że firmy transportowe zmniej-

koszty przebiegów floty zarządzanej przez

firmę spedycyjną są z reguły niższe niż

koszty przebiegów ponoszone przez firmę

transportową.

rynek usług logistycznych w Polsce

w coraz większym stopniu będzie zależał

od zamówień z zagranicy.

22

Styczneń - Luty 2010 nr 1/2010 (56) / www.eurologistics.pl

b

A

R

o

m

ER

T

Lo

G

IS

Ty

K

I I

T

R

A

n

SP

o

R

TU

Firmy transPortowe doPiero w drugiej Połowie roku 2009

odzyskały rentowność.

Dochodowość a koszty przebiegów floty (euro/km, przychody lub koszty ogółem/

ogólny przebieg)

stagnacja gosPodarcza zahamowała wzrost zarobków

nieProPorcjonalny do zmian wydajności.

Średnie zarobki kierowców netto (PLN/miesiąc)

szyły tabor o 1/5 w trakcie 2009 roku, to wszystko

wskazuje na to, że nadpodaż środków transportu

całkowicie nie znikła. Zmniejszenie liczby dostęp-

nych pojazdów wpłynęło jednak pod koniec roku

na interesy większości firm spedycyjnych (trud-

no zbić cenę przewozu), gdyż znacznie zmniej-

szyły obłożenie taboru. Rosnącą liczbę pustych

przebiegów mimo likwidacji wielu nierentownych

tras udało się zahamować przewoźnikom dopiero

pod koniec 2009 roku. Wtedy też większość firm

transportowych odzyskała rentowność. Przez kilka

kwartałów koszty przebiegów floty przewyższa-

ły dochodowość przebiegów, dopiero pod koniec

2009 roku relacja odwróciła się. Warto zwrócić

uwagę, że koszty przebiegów floty zarządzanej

przez firmę spedycyjną są z reguły niższe niż

koszty przebiegów ponoszone przez firmę trans-

portową. Zwykło się uważać, że decyduje w tym

przypadku jedynie siła przetargowa dużej firmy

spedycyjnej w stosunku do małego przewoźni-

ka. To z pewnością prawda, ale nie cała. Wyniki

badania Top500 pokazały, że polski przewoźnik,

aby zwiększyć sprzedaż usług o 16 proc., musiał

zwiększyć fundusz płac aż o 28 proc. Okazuje

się jednak, że w segmencie transportu drogowe-

go zostały zapoczątkowane konieczne procesy

modernizacyjne. Stagnacja gospodarcza zaha-

mowała nieproporcjonalny w stosunku dozmian

wydajności pracy wzrost zarobków kierowców,

co z pewnością było jednym z warunków przywró-

cenia rentowności.

Wyszukiwarka

Podobne podstrony:

barometr logistyki i transportu styczen 2010

Logistyka i transport id 272581 Nieznany

12 Uzytkowanie urzadzen transpo Nieznany (2)

18 logistyka transportu i spedycji

T-27. Transport i spedycja - Outsourcing w transporcie, Podstawy logistyki, Transport i spedycja

Przedsiębiorstwo na rynku kapitałowym - Rudny, Logistyka i Transport GWSH Katowice

ustawa o drogach, Logistyka, transport

wyklad2 marketing, Logistyka, transport

Zagadnienia transportowe z zadaniami, Podstawy logistyki, Transport i spedycja

!Koszty logistyczne - MWSLiT 2007, Szkoła materiały, Logistyka, Transport i spedycja

Mam do sprzedania prace z logistyki, Studia logistyka transport spedycja

TEST Barcik, Logistyka i Transport GWSH Katowice

LOGISTYKA transport program wykladu

Multimodalny Dok Przew PL, Podstawy logistyki, Transport i spedycja

więcej podobnych podstron