Metody analizy źródeł

finansowania (2)

Cel analizy – przygotowanie przesłanek

wspomagających wybór racjonalnej

struktury kapitału (pasywów)

Ogólne przesłanki teoretyczne

1.Wysoki (wzrastający) udział kapitału

własnego sprzyja stabilności finansowej

przedsiębiorstwa, kreuje pozytywny

wizerunek firmy w oczach dostawców,

banków itp., ale raczej nie sprzyja wysokiej

rentowności kapitału własnego.

Ogólne przesłanki teoretyczne (2)

2 . Duży (wzrastający) udział kapitału obcego

zwiększa szanse uzyskania wysokiej rentowności

kapitału własnego dzięki dodatniemu efektowi

dźwigni finansowej, ale podnosi stopień ryzyka

przedsięwzięć oraz stwarza większe

prawdopodobieństwo uzależnienia się od

właścicieli kapitału obcego (banków i innych

wierzycieli) a w skrajnym przypadku prowadzi do

bankructwa.

Dźwignia finansowa - przykład

Założenia:

- istnieją 2 warianty działalności gospodarczej,

które są identyczne z wyjątkiem struktury źródeł

finansowania.

- wariant A – finansowanie tylko kapitałem

własnym = 1000 j.p.

- wariant B – kapitał własny (600) + kapitał

obcy (400) = kapitał ogółem (1000)

- efektywne oprocentowanie kap. obcego = 10%

Przykład obliczenia

wyszczególnienie wariant A wariant B

przychody 1000 1000

koszty operacyjne 850 850

zysk operacyjny 150 150

odsetki -

40

zysk brutto 150 110

podat.doch.=20% 30 22

zysk netto 120 88

Przykład obliczenia c.d.

Wyszczególnienie

wariant A wariant B

Rentowność sprzedaży 15,0 % 15.0 %

Rentow. sprzed. netto 12,0% 8,8%

Rentowność aktywów 15,0% 15,0%

Rentow. kapitału włas. 12,0% 14,7%

Efekt dźwigni finans. -

+ 2,7pp

Przykład obliczenia negatywnego

efektu dźwigni

wyszczególnienie wariant A’ wariant C

przychody 1000 1000

koszty operacyjne 930 930

zysk operacyjny 70 70

odsetki -

40

zysk brutto 70 30

podat.doch.=20% 14 6

zysk netto 56 24

Przykład obliczenia c.d.

Wyszczególnienie wariant A’ wariant C

Rentowność sprzedaży 7,0 % 7.0 %

Rentow. sprzed. netto 5,6% 2,4%

Rentowność aktywów 7,0% 7,0%

Rentow. kapitału włas. 5,6% 4,0%

Efekt dźwigni finans. -

- 1,6pp

Obliczanie efektu dźwigni

(bez porównywania wariantów)

• Efekt dźwigni =

Kapitał obcy : kapitał własny*

(rentowność aktywów – stopa procentowa)*

( 1 – stopa podatku dochodowego )

Oblicz wg wzoru dla wariantów B i C

Odp.

2 : 3 * (0,15 – 0,10) (1,0 – 0,2) = 2,7 pp

2 : 3 * (0,07 - 0,10) (1,0 – 0,2) = - 1,6pp

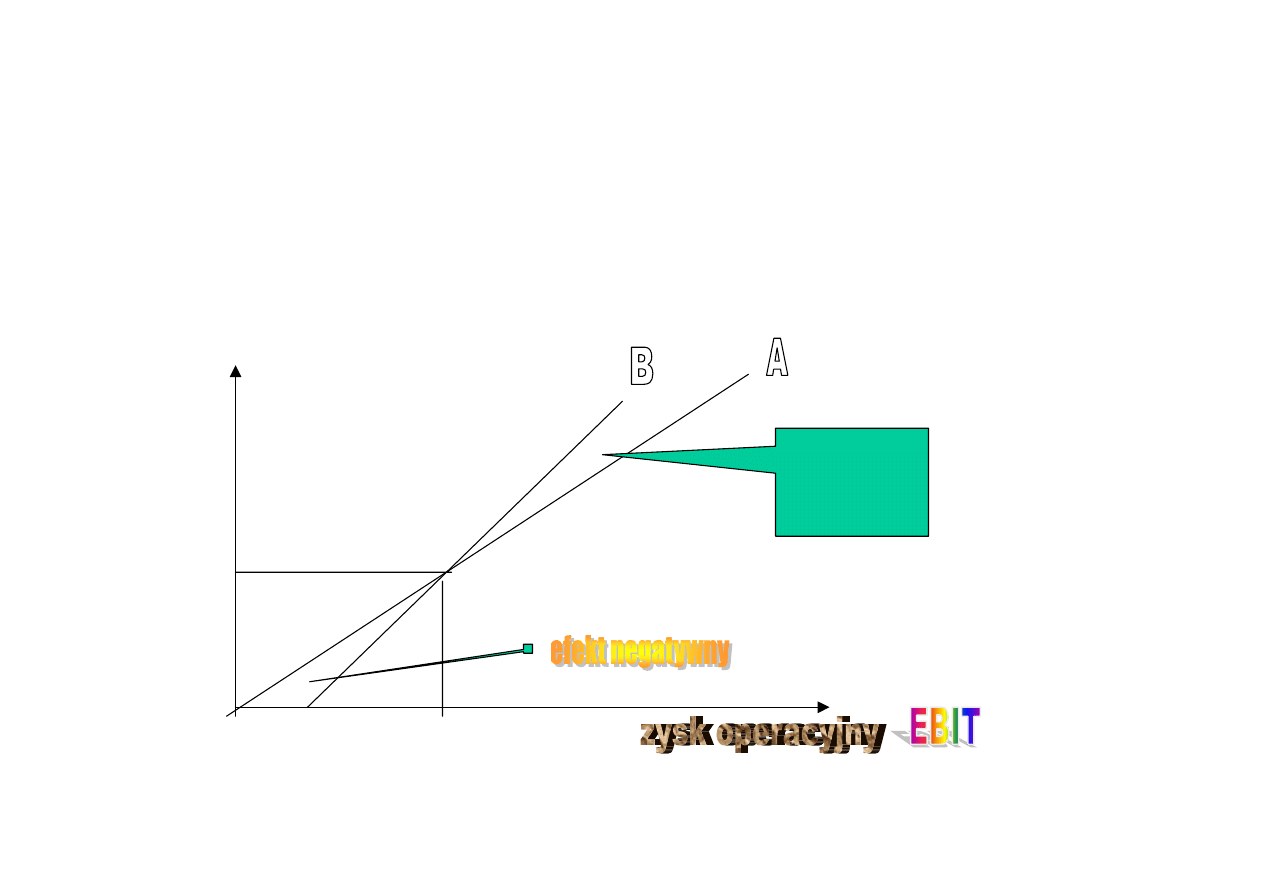

Graficzne przedstawienie

dźwigni finansowej

• ROE

Efekt

dodatni

Pytanie

• Przy jakim poziomie zysku operacyjnego i

rentowności aktywów mierzonej zyskiem

operacyjnym rentowność kapitału własnego

jest identyczna we wszystkich wariantach?

Odpowiedź

1.Rentowność aktywów (kapitału ogółem)

mierzona zyskiem operacyjnym jest

równa stopie procentowej kapitału

obcego.

2. Poziom zysku operacyjnego obliczamy

na podstawie powyższego wskaźnika

ROA

Zadanie

• Oblicz te wielkości na podstawie podanego

powyżej przykładu.

• Efektywna stopa procentowa = 10.0%

• ROA = 10,0%

• Aktywa = 1000

• Zysk operacyjny = ?

• Zysk operacyjny = 100

Przykład obliczenia

wyszczególnienie wariant A’’ wariant D

przychody 1000 1000

koszty operacyjne 900 900

zysk operacyjny 100 100

odsetki -

40

zysk brutto 100 60

podat.doch.=20% 20 12

zysk netto 80 48

Przykład obliczenia c.d.

Wyszczególnienie wariant A’’ wariant D

Rentowność sprzedaży 10,0 % 10.0 %

Rentow. sprzed. netto 8,0% 4,8%

Rentowność aktywów 10,0% 10,0%

Rentow. kapitału włas. 8,0% 8,0%

Efekt dźwigni finans. -

0,0pp

2 : 3 * (0,10 – 0,10) (1,0 – 0,2) = 0,0 pp

Powtórzenie

• Kiedy występuje zerowy (neutralny) efekt

działania dźwigni finansowej?

• Odp.

1. Gdy ROA = efekt. stopa procentowa

2. Gdy warianty z i bez kapitału obcego dają

identyczne rentowności kapitału własnego

3. Gdy rentowność kapitału własnego i poziom

zysku operacyjnego przyjmują wartości graniczne

Zadanie

• Podaj te wartości graniczne z przykładu

liczbowego

• Odp. ROE = 8,0%, zysk operac. = 100

Wnioski końcowe

• Efekt dźwigni finansowej jest tym większy:

- im większa jest różnica między ROA a

stopą procentową

- im większy jest udział kapitału obcego w

finansowaniu aktywów.

Dźwignia finansowa (z kosztem

kapitału własnego)

• Przykład obliczenia

wyszczególnienie wariant A 1 wariant B1

zysk operacyjny 150 150

odsetki -

40

zysk brutto 150 110

podat.doch.=20% 30 22

zysk netto 120 88

koszt kap. wł.=10% 100 60

zysk ekonomiczny 20 28

Kryterium oceny

• Rentowność kapitału ogółem mierzona zyskiem

ekonomicznym

• Zad. Oblicz ją dla wariantu A i B

• Odp. 2,0% i 2,8%

• Wniosek: Wariant B lepszy, bo korzysta z tarczy

(osłony) podatkowej.

• Zadanie: przy jakim koszcie kapitału własnego

rentowność kapitału ogółem jest jednakowa w obu

wariantach?

• Wskazówka: (1 – T) koszt kapitału obcego

Obliczenie

wyszczególnienie wariant A wariant B

zysk operacyjny 150 150

odsetki -

40

zysk brutto 150 110

podat.doch.=20% 30 22

zysk netto 120 88

koszt kap. wł.=8,0% 80 48

zysk ekonomiczny 40 40

rentowność kap.og. 4,0% 4,0%

Document Outline

- Metody analizy Ÿróde³ finansowania (2)

- Ogólne przes³anki teoretyczne

- Ogólne przes³anki teoretyczne (2)

- DŸwignia finansowa - przyk³ad

- Przyk³ad obliczenia

- Przyk³ad obliczenia c.d.

- Przyk³ad obliczenia negatywnego efektu dŸwigni

- Przyk³ad obliczenia c.d.

- Obliczanie efektu dŸwigni(bez porównywania wariantów)

- Graficzne przedstawienie dŸwigni finansowej

- Pytanie

- OdpowiedŸ

- Zadanie

- Przyk³ad obliczenia

- Przyk³ad obliczenia c.d.

- Powtórzenie

- Zadanie

- Wnioski koñcowe

- DŸwignia finansowa (z kosztem kapita³u w³asnego)

- Kryterium oceny

- Obliczenie

Wyszukiwarka

Podobne podstrony:

Metody analizy zrodel finansowania (1) 26 12

Analiza plynnosci finansowej 26 12

Analiza sytuacji finansowej firmy (12 stron)

Analiza podstawowych wielkosci 26 12(1)

analiza sytuacji finansowej firmy (12 stron) 7CKK3TQMM2UFQOJSZV43OKV4W7L6HDIGTKV6FQY

Kowalski 2004 Analiza Zrodel Finansowania Inwestycji

analiza bilansu 26 12

Analiza sprawozdania przeplywow pienieznych 26 12

Istota i metody analizy finansowej[1]

test 12, studia, Analiza ekonomiczno finansowa

metody i analizy rynku-wykład, Finanse i bankowość, finanse cd student

Przedmiot, zadamia i metody analizy finansowej

więcej podobnych podstron