Makroekonomia Gospodarki Otwartej

Wykład 10

Polityka makroekonomiczna w gospodarce

otwartej. Model Mundella-Fleminga, część II

Leszek Wincenciak

Wydział Nauk Ekonomicznych UW, 2012

Wykład 10 – Model Mundella-Fleminga, część II

2/48

Plan wykładu:

Interwencje banku centralnego i podaż pieniądza

Bilans banku centralnego i podaż pieniądza

Sterylizacja

Bilans płatniczy i podaż pieniądza

W jaki sposób bank centralny usztywnia kurs walutowy

Polityka makroekonomiczna przy stałych kursach walutowych

Polityka fiskalna

Polityka monetarna

Niemożliwa triada w gospodarce otwartej

Dostosowania do szoków zewnętrznych

Kurs płynny kierowany i interwencje sterylizowane

Wykład 10 – Model Mundella-Fleminga, część II

Wprowadzenie

3/48

Wprowadzenie

◮

Całkowicie swobodne kształtowanie się kursów walutowych

rzadko kiedy występuje w praktyce

◮

Częściej mamy do czynienia z systemami kontroli kursu

walutowego (managed float, dirty float, fixed exchange rate,

pegged exchange rate

)

◮

Polityka pieniężna i polityka kursowa są ze sobą ściśle

powiązane

◮

Wiele krajów stosuje stałe kursy walutowe, powstają

regionalne ugrupowania integracyjne o usztywnionych kursach

lub wspólnej walucie (EMU)

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

4/48

Interwencje banku centralnego i podaż pieniądza

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

5/48

Bilans banku centralnego i podaż pieniądza

Bilans banku centralnego i podaż pieniądza

◮

Podaż pieniądza = gotówka w obiegu + depozyty

◮

Bilans banku centralnego – zestawienie aktywów i zobowiązań

banku centralnego

Aktywa

Pasywa

Aktywa zagraniczne

Depozyty banków komercyjnych

Aktywa krajowe

Gotówka w obiegu

◮

Dla uproszczenia, wartość netto banku centralnego wynosi 0

◮

Oznacza to, że jakakolwiek zmiana aktywów musi być równa

zmianie pasywów banku

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

6/48

Bilans banku centralnego i podaż pieniądza

Bilans banku centralnego i podaż pieniądza

Strona aktywów BC wykazuje istnienie dwóch rodzajów aktywów:

krajowych i zagranicznych. Aktywa zagraniczne składają się

głównie z zagranicznych obligacji walutowych w posiadaniu banku.

Aktywa te tworzą oficjalne zagraniczne rezerwy banku centralnego

a ich poziom zmienia się, kiedy bank centralny interweniuje na

rynku walutowym poprzez sprzedaż albo kupno walut

zagranicznych. Z powodów historycznych, rezerwy zagraniczne

banku centralnego często obejmują także posiadane przez bank

zasoby złota. Cechą rezerw zagranicznych jest to, że są albo

zobowiązaniami podmiotów z innych krajów albo uniwersalnie

akceptowalnymi środkami płatniczymi (takimi jak złoto,

chociażby).

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

7/48

Bilans banku centralnego i podaż pieniądza

Bilans banku centralnego i podaż pieniądza

Aktywa krajowe są prawami własności banku centralnego wobec

zobowiązań dotyczących przyszłych płatności własnych obywateli

oraz instytucji krajowych. Zazwyczaj te prawa własności

przybierają formę krajowych obligacji rządowych i kredytów dla

krajowych banków prywatnych i są potocznie nazywane

kredytem

krajowym

. Strona pasywów bilansu bankowego (zobowiązania)

obejmuje depozyty banków prywatnych i gotówkę w obiegu.

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

8/48

Bilans banku centralnego i podaż pieniądza

Bilans banku centralnego i podaż pieniądza

Założenie, że wartość netto BC jest stała oznacza, że zmiany

w aktywach BC automatycznie powodują identyczne zmiany w jego

zobowiązaniach. Gdy BC kupuje aktywa, może zapłacić za nie na

dwa sposoby. Płatność gotówkowa podnosi podaż gotówki

w obiegu o sumę równą wartości zakupu aktywów. Płatność

czekiem zapewnia osobie otrzymującej czek depozyt w banku

centralnym równy cenie zbywanych aktywów. Gdy posiadacz czeku

składa go w banku prywatnym, wierzytelności banku prywatnego

wobec BC (a tym samym zobowiązania BC wobec banków

prywatnych) rosną o tą samą kwotę. W obu przypadkach, zakup

aktywów przez BC powoduje automatycznie jednakowy wzrost jego

pasywów. Analogicznie, sprzedaż aktywów przez BC powoduje

wycofanie gotówki z obiegu albo redukcję zobowiązań BC wobec

banków prywatnych, a tym samym spadek jego zobowiązań wobec

sektora prywatnego.

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

9/48

Bilans banku centralnego i podaż pieniądza

Bilans banku centralnego i podaż pieniądza

Jeśli BC kupuje jakieś aktywa od społeczeństwa, to płatność za nie

– obojętnie czy w formie czeku czy gotówki – bezpośrednio

wchodzi w skład podaży pieniądza. Zatem wzrost pasywów BC

związany z płatnością za zakup powoduje wzrost podaży pieniądza.

Podaż pieniądza natomiast maleje, gdy BC sprzedaje aktywa

społeczeństwu, ponieważ czek lub gotówka, jakie otrzymuje

w zamian za nie wychodzi z obiegu, zmniejszając zobowiązania BC

wobec społeczeństwa. Zmiany w poziomach posiadanych aktywów

BC powodują, że zmiany podaży pieniądza podążają w tym samym

kierunku, ponieważ wymaga to równych im zmian

w zobowiązaniach BC.

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

10/48

Bilans banku centralnego i podaż pieniądza

Bilans banku centralnego i podaż pieniądza

Proces, który został opisany wyżej może wydawać się znajomy z

innych zajęć, na których studiowano operacje otwartego rynku

banku centralnego. Operacje otwartego rynku polegają na kupnie

lub sprzedaży aktywów krajowych, lecz oficjalne transakcje,

dotyczące aktywów zagranicznych, mają identyczny bezpośredni

wpływ na podaż pieniądza. Można również przypomnieć, że gdy

BC kupuje aktywa, towarzyszący temu zakupowi wzrost podaży

pieniądza jest generalnie większy niż początkowy zakup, ponieważ

ma miejsce mnożnikowa kreacja pieniądza z depozytów w systemie

banków komercyjnych. Ten pieniężny efekt mnożnikowy, który

zwiększa wpływ transakcji BC na podaż pieniądza, stanowi

podstawę głównej konkluzji:

każdy zakup aktywów przez bank

centralny automatycznie zwiększa podaż pieniądza, podczas gdy

każda sprzedaż aktywów przez bank centralny powoduje

zmniejszenie podaży pieniądza

.

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

11/48

Bilans banku centralnego i podaż pieniądza

Bilans banku centralnego i podaż pieniądza

M B = RES + DC

M

s

= µM B

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

12/48

Sterylizacja

Sterylizacja

Czasami banki centralne dokonują przeciwstawnych transakcji na

rynku aktywów krajowych i zagranicznych neutralizując w ten

sposób wpływ operacji walutowych na krajową podaż pieniądza.

Taki rodzaj polityki jest nazywany sterylizowaną interwencją na

rynku walutowym

.

Przypuśćmy, że BC sprzedaje aktywa zagraniczne i jako zapłatę

otrzymuje czek wystawiony przez bank komercyjny. Transakcja ta

powoduje jednoczesny spadek aktywów zagranicznych należących

do BC oraz jego zobowiązań, co powoduje spadek krajowej podaży

pieniądza. Jeżeli BC chce zniwelować wpływ swojej sprzedaży

aktywów zagranicznych na krajową podaż pieniądza, to może kupić

krajowe aktywa, takie jak obligacje rządowe. To drugie działanie

zwiększa aktywa krajowe BC oraz jego zobowiązania, co całkowicie

neutralizuje efekt podażowy ze sprzedaży aktywów zagranicznych.

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

13/48

Sterylizacja

Sterylizacja

M B = RES + DC

Sterylizacja:

∆RES = −∆DC

Oznacza to, że:

∆M B = 0

∆M

s

= µ∆M B = 0

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

14/48

Bilans płatniczy i podaż pieniądza

Bilans płatniczy i podaż pieniądza

Jak pamiętamy, bilans płatniczy w wąskim rozumieniu jest sumą

rachunku obrotów bieżących i rachunku finansowego

z wyłączeniem rezerw zagranicznych, czyli jest to luka

w płatnościach zagranicznych, którą banki centralne muszą

finansować transakcjami z rezerw walutowych. Np. nadwyżka

bilansu płatniczego oznacza, że zobowiązania w pozycji rezerwy

zagraniczne netto maleją (co oznacza wzrost aktywów

zagranicznych).

BP = −RES

Jeżeli BC nie dokonuje sterylizacji, a dany kraj ma np. nadwyżkę

w bilansie płatniczym, to każdy związany z tym wzrost aktywów

zagranicznych krajowego BC implikuje zwiększoną podaż pieniądza

w kraju.

Wykład 10 – Model Mundella-Fleminga, część II

Interwencje banku centralnego i podaż pieniądza

15/48

W jaki sposób bank centralny usztywnia kurs walutowy

Równowaga na rynku walutowym przy stałym kursie walutowym

Aby utrzymać kurs walutowy na stałym poziomie BC musi być

zawsze gotowy do wymieniania walut po stałym kursie

z prywatnymi podmiotami na rynku walutowym. Na przykład, by

usztywnić kurs walutowy pomiędzy duńską koroną a euro na

poziomie 7.44 koron za euro, Bank Centralny Danii musi kupować

DKK za swoje rezerwy walutowe w dowolnej ilości pożądanej na

rynku w cenie 7.44 DKK za EUR. Bank musiałby także kupić

dowolną ilość aktywów denominowanych w euro jaką chciano by

sprzedać za DKK po tym kursie wymiany. Gdyby Bank Danii nie

eliminował nadwyżek popytu lub podaży DKK poprzez interwencję

na rynku, kurs walutowy musiałby się zmienić w celu przywrócenia

równowagi na rynku.

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

16/48

Polityka makroekonomiczna

przy stałych kursach walutowych

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

17/48

Polityka makroekonomiczna przy stałych kursach walutowych

◮

Analiza skutków polityki makroekonomicznej w systemie kursu

stałego

◮

Będziemy analizować skutki polityki fiskalnej i pieniężnej

w małej gospodarce otwartej

◮

Model IS-LM z równowagą bilansu płatniczego

◮

W warunkach stałych kursów walutowych, każda zmiana

polityki, która wpływa na bilans płatniczy wymaga

odpowiedniej zmiany rezerw, która z kolei przenosi się na

zmianę podaży pieniądza

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

18/48

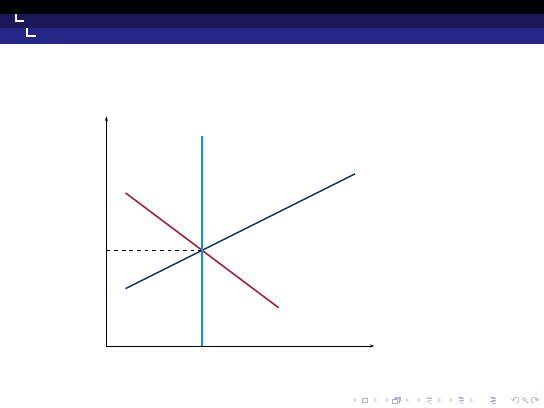

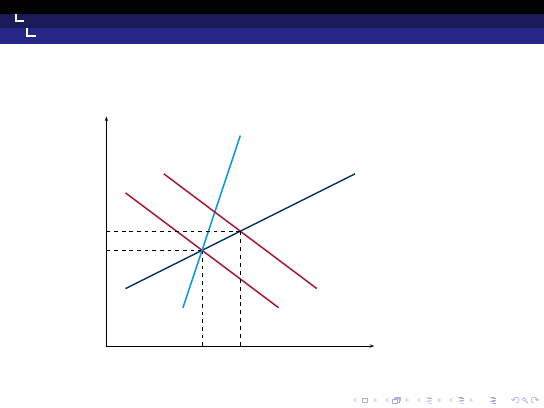

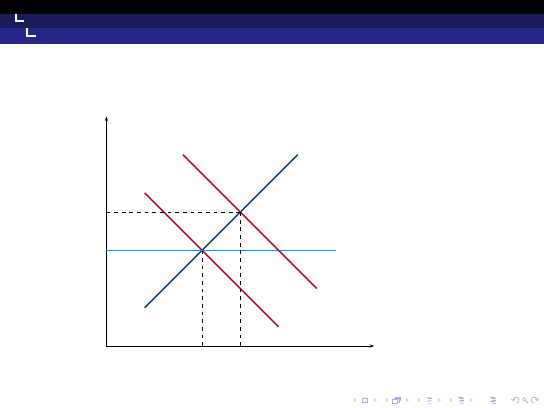

Polityka fiskalna

Polityka fiskalna: brak mobilności kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

18/48

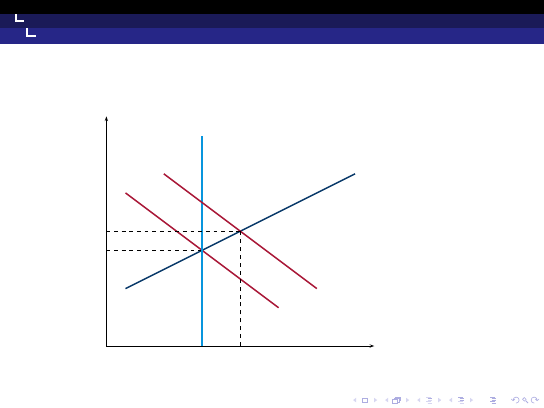

Polityka fiskalna

Polityka fiskalna: brak mobilności kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

IS

2

F

2

b

b

Y

2

i

2

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

18/48

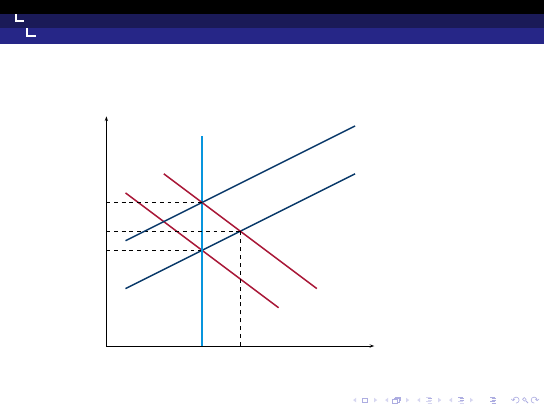

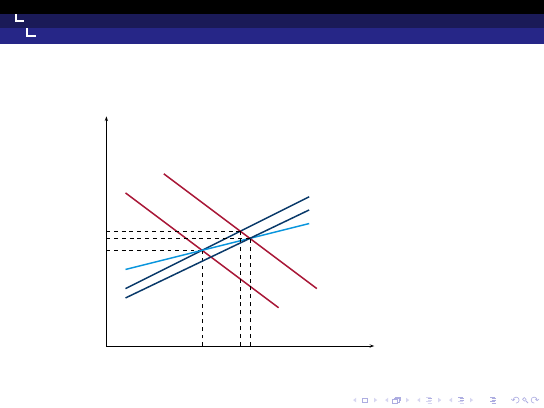

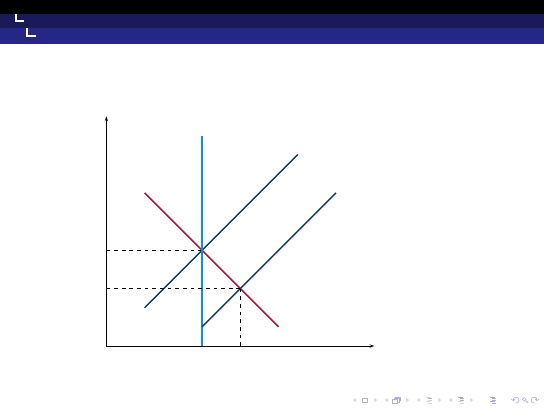

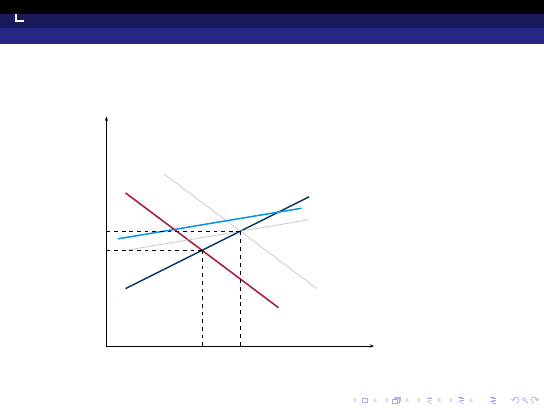

Polityka fiskalna

Polityka fiskalna: brak mobilności kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

IS

2

F

2

b

b

Y

2

i

2

LM

2

F

3

b

b

= Y

3

i

3

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

19/48

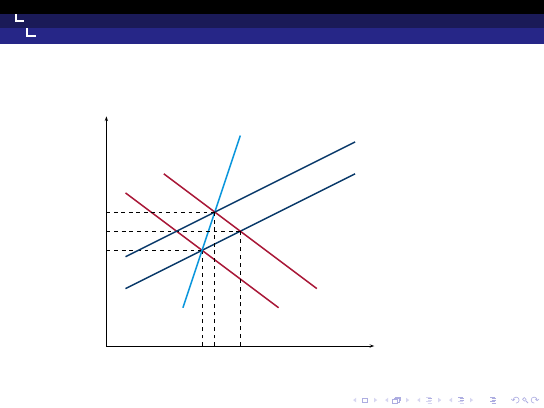

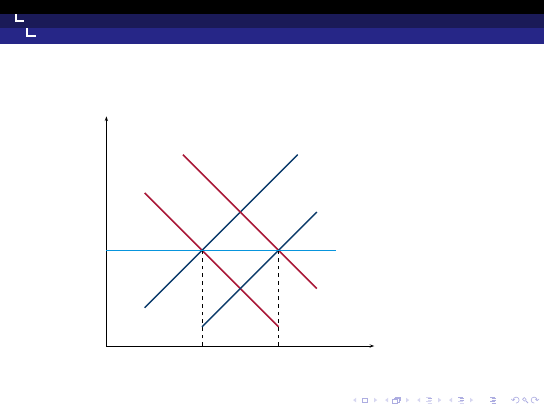

Polityka fiskalna

Polityka fiskalna: niska mobilność kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

19/48

Polityka fiskalna

Polityka fiskalna: niska mobilność kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

IS

2

F

2

b

b

Y

2

i

2

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

19/48

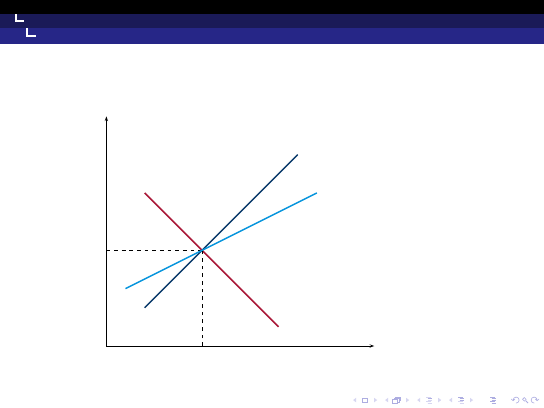

Polityka fiskalna

Polityka fiskalna: niska mobilność kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

IS

2

F

2

b

b

Y

2

i

2

LM

2

F

3

b

b

Y

3

i

3

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

20/48

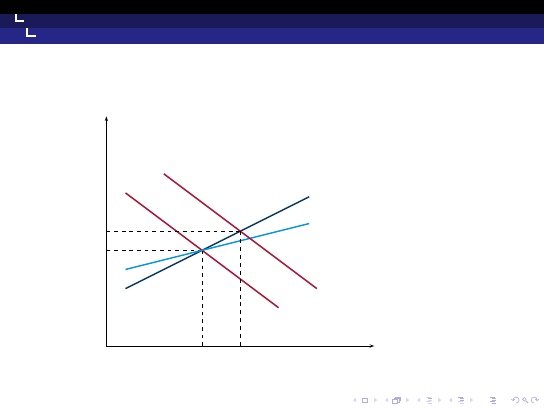

Polityka fiskalna

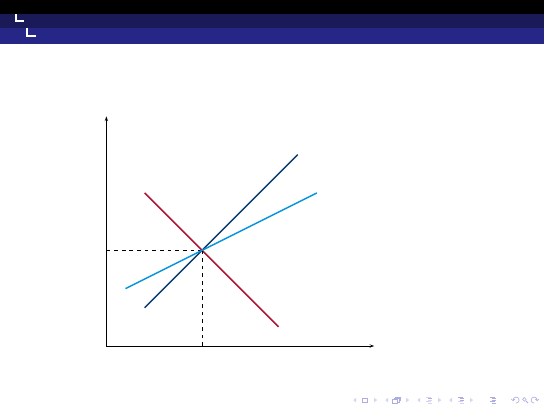

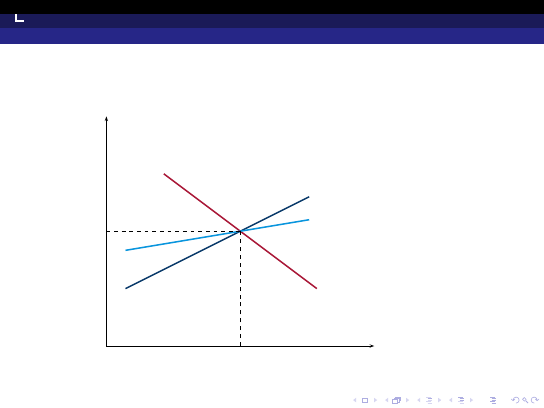

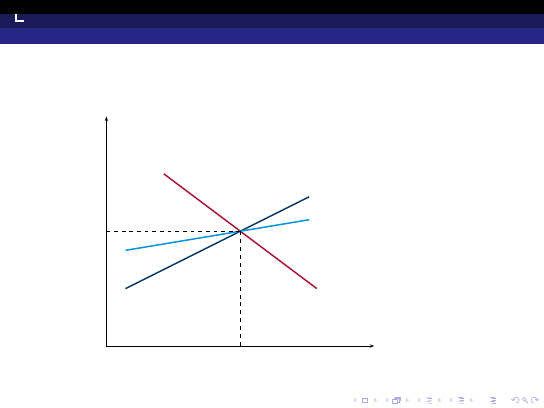

Polityka fiskalna: wysoka mobilność kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

20/48

Polityka fiskalna

Polityka fiskalna: wysoka mobilność kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

IS

2

F

2

b

b

Y

2

i

2

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

20/48

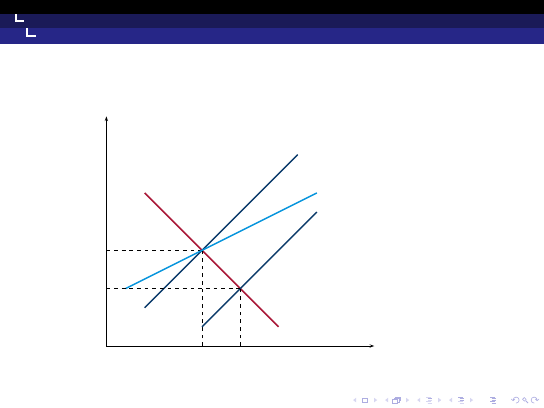

Polityka fiskalna

Polityka fiskalna: wysoka mobilność kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

IS

2

F

2

b

b

Y

2

i

2

LM

2

F

3

b

b

Y

3

i

3

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

21/48

Polityka fiskalna

Polityka fiskalna: zintegrowany rynek kapitałowy

Y

i

IS

1

LM

1

BP

Y

1

i = i

∗

F

1

b

b

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

21/48

Polityka fiskalna

Polityka fiskalna: zintegrowany rynek kapitałowy

Y

i

IS

1

LM

1

BP

Y

1

i = i

∗

F

1

b

b

Y

1

IS

1

IS

2

F

2

b

b

Y

2

i

2

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

21/48

Polityka fiskalna

Polityka fiskalna: zintegrowany rynek kapitałowy

Y

i

IS

1

LM

1

BP

Y

1

i = i

∗

F

1

b

b

Y

1

IS

1

IS

2

F

2

b

b

Y

2

i

2

LM

2

F

3

b

b

Y

3

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

22/48

Polityka fiskalna

Polityka fiskalna: podsumowanie

◮

Ekspansja fiskalna wskutek wzrostu dochodu pogarsza saldo

CA, zaś wskutek wzrostu stóp procentowych poprawia saldo

KA

◮

Przy braku oraz niskiej mobilności kapitału, wywołuje to

deficyt bilansu płatniczego, gdyż poprawa salda KA nie jest

dostatecznie duża (lub wcale nie występuje)

◮

W sytuacji deficytu bilansu płatniczego bank centralny

podejmuje interwencję polegającą na sprzedaży rezerw, co

powoduje ograniczenie podaży pieniądza krajowego

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

23/48

Polityka fiskalna

Polityka fiskalna: podsumowanie

◮

Siła wpływu ekspansji fiskalnej na saldo KA zależy od stopnia

mobilności kapitału. Im większa mobilność kapitału, tym

silniejsza poprawa KA. Przy wysokiej mobilności saldo KA

może poprawić się bardziej niż jest to konieczne do

zrównoważenia powstałego deficytu CA. W tej sytuacji

dochodzi do nadwyżki bilansu płatniczego (nadwyżkowa

podaż walut obcych). Interwencja banku centralnego w celu

utrzymania stałego kursu wymaga skupu aktywów

zagranicznych, co powoduje wzrost podaży pieniądza, który

wzmacnia wpływ ekspansji fiskalnej na dochód.

◮

W przypadku doskonałej mobilności kapitału wpływ na

dochód jest największy, zatem im większa mobilność kapitału,

tym silniejszy wzrost dochodu

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

24/48

Polityka fiskalna

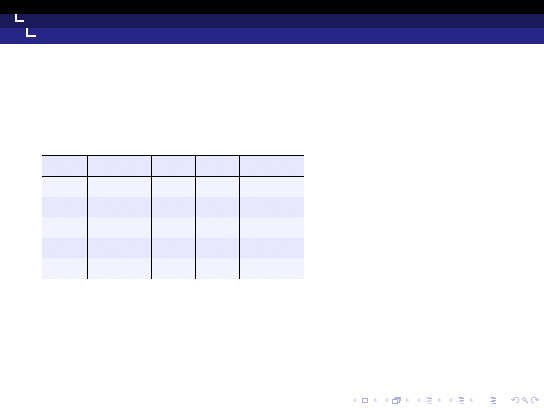

Podsumowanie skuteczności polityki fiskalnej w warunkach systemu kursów stałych

k

0

+

++

∞

Y

0

+

++

+ + +

i

+ + +

++

+

0

E

0

0

0

0

CA

0

−

−−

− − −

KA

0

+

++

+ + +

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

25/48

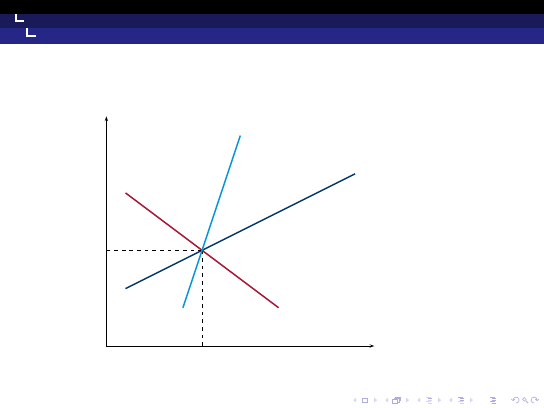

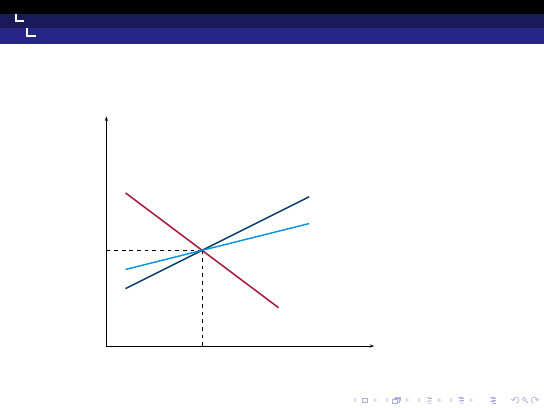

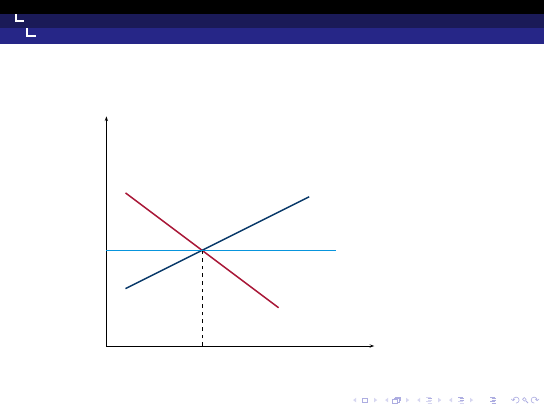

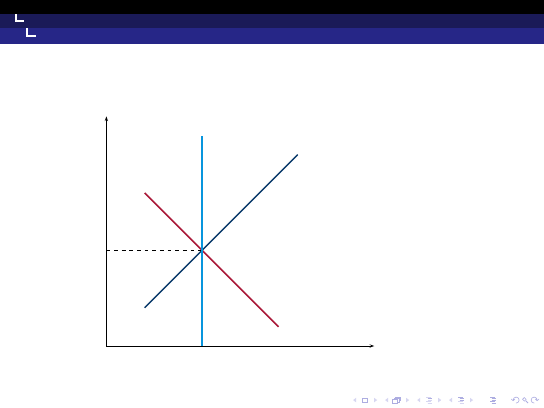

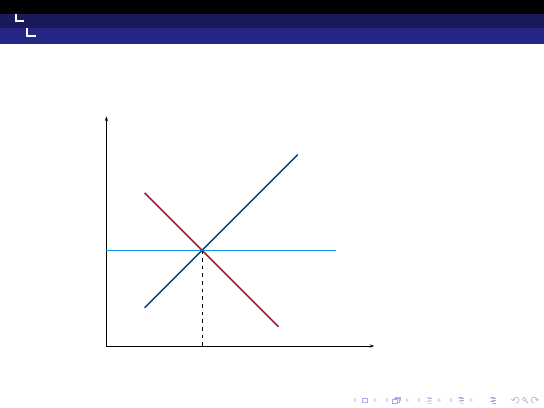

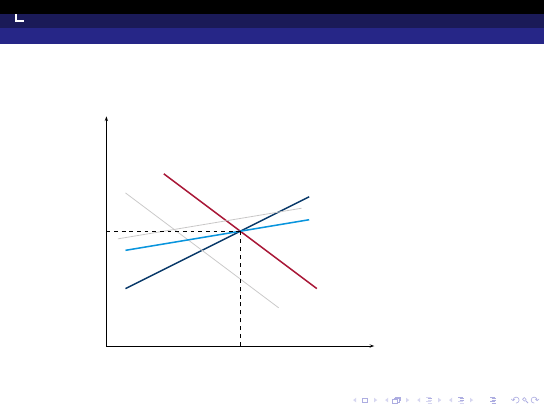

Polityka monetarna

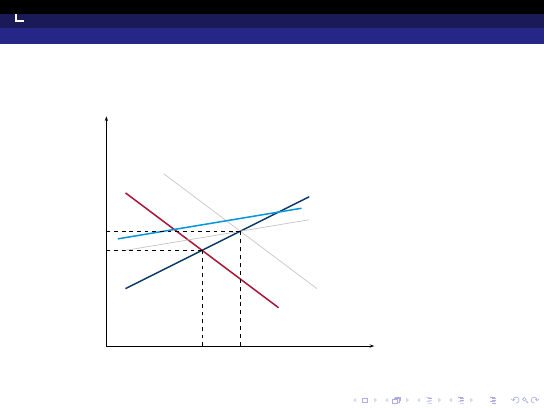

Polityka monetarna: brak mobilności kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

25/48

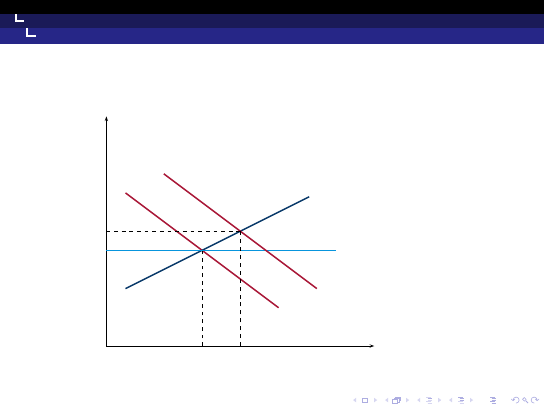

Polityka monetarna

Polityka monetarna: brak mobilności kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

LM

2

F

2

b

b

Y

2

i

2

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

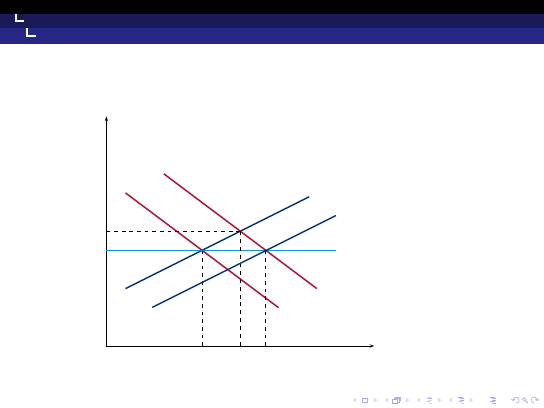

25/48

Polityka monetarna

Polityka monetarna: brak mobilności kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

LM

1

= LM

3

F

3

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

26/48

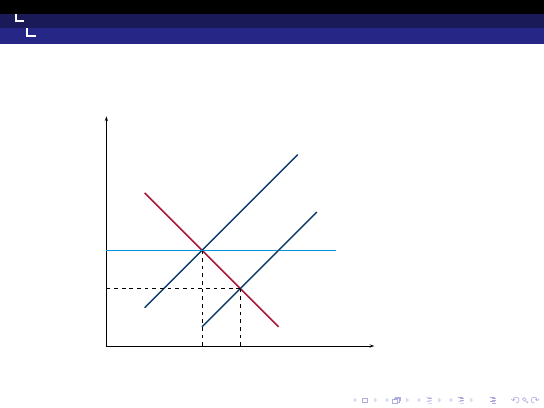

Polityka monetarna

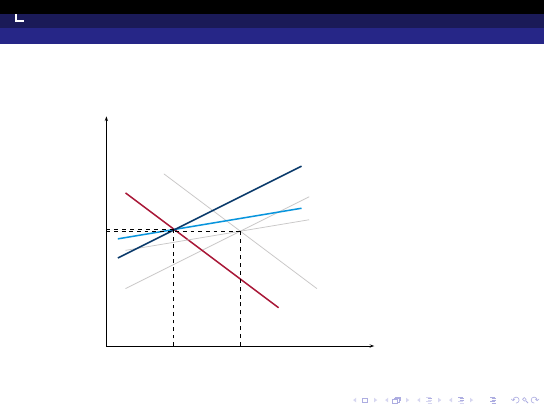

Polityka monetarna: dodatnia mobilność kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

26/48

Polityka monetarna

Polityka monetarna: dodatnia mobilność kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

LM

2

F

2

b

b

Y

2

i

2

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

26/48

Polityka monetarna

Polityka monetarna: dodatnia mobilność kapitału

Y

i

IS

1

LM

1

BP

Y

1

i

1

F

1

b

b

LM

1

= LM

3

F

3

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

27/48

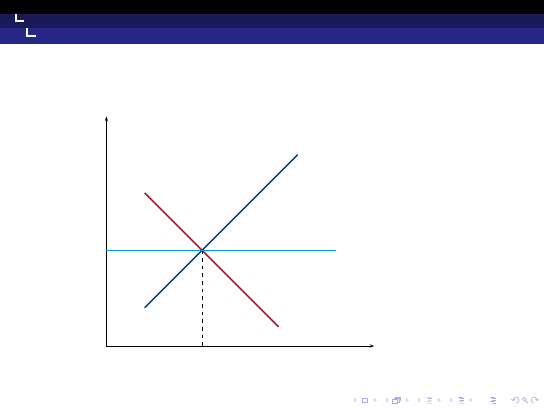

Polityka monetarna

Polityka monetarna: zintegrowany rynek kapitałowy

Y

i

IS

1

LM

1

BP

Y

1

i = i

∗

F

1

b

b

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

27/48

Polityka monetarna

Polityka monetarna: zintegrowany rynek kapitałowy

Y

i

IS

1

LM

1

BP

Y

1

i = i

∗

F

1

b

b

LM

2

F

2

b

b

Y

2

i

2

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

27/48

Polityka monetarna

Polityka monetarna: zintegrowany rynek kapitałowy

Y

i

IS

1

LM

1

BP

Y

1

i = i

∗

F

1

b

b

LM

1

= LM

3

F

3

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

28/48

Polityka monetarna

Polityka monetarna: podsumowanie

◮

Ekspansja monetarna powoduje spadek krajowych stóp

procentowych oraz wzrost dochodu. Prowadzi to niezależnie

od stopnia mobilności kapitału, do deficytu bilansu płatniczego

◮

Przy braku mobilności kapitału dochodzi jedynie do

pogorszenia salda CA. Jeśli mobilność kapitału jest dodatnia,

wówczas dochodzi jednocześnie do pogorszenia zarówno salda

CA jak i pogorszenia salda KA. W tej sytuacji deficyt bilansu

płatniczego osiąga większe rozmiary, niż przy braku mobilności

kapitału

◮

W sytuacji deficytu bilansu płatniczego podaż walut obcych

jest mniejsza od popytu na nie i występuje presja na

deprecjację waluty krajowej

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

29/48

Polityka monetarna

Polityka monetarna: podsumowanie

◮

W celu utrzymania kursu walutowego na stałym poziomie

bank centralny zmuszony jest do interwencji polegającej na

sprzedaży aktywów zagranicznych. Powoduje to jednocześnie

spadek podaży pieniądza krajowego, który niweluje całkowicie

skutki pierwotnej ekspansji monetarnej

◮

Polityka monetarna w systemie stałego kursu walutowego jest

zatem zupełnie nieskuteczna i nie wpływa na poziom dochodu

niezależnie od stopnia mobilności kapitału

◮

Polityka monetarna wpływa jedynie na strukturę bazy

monetarnej. Ekspansja w postaci zwiększenia emisji kredytu

krajowego pociąga za sobą konieczność zmniejszenia zasobu

rezerw

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

30/48

Niemożliwa triada w gospodarce otwartej

Niemożliwa triada w gospodarce otwartej

b

b

b

b

b

b

Liberalizacja obrotów kapitałowych

Stały kurs walutowy

Autonomiczna polityka pieniężna

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

31/48

Niemożliwa triada w gospodarce otwartej

Jednorazowa dewaluacja

Y

i

IS

1

LM

1

BP

Y

1

i = i

∗

F

1

b

b

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

31/48

Niemożliwa triada w gospodarce otwartej

Jednorazowa dewaluacja

Y

i

IS

1

LM

1

BP

Y

1

i = i

∗

F

1

b

b

IS

2

F

2

b

b

Y

2

i

2

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

31/48

Niemożliwa triada w gospodarce otwartej

Jednorazowa dewaluacja

Y

i

IS

1

LM

1

BP

Y

1

i = i

∗

F

1

b

b

IS

2

LM

2

F

3

b

b

b

b

Y

3

Wykład 10 – Model Mundella-Fleminga, część II

Polityka makroekonomiczna przy stałych kursach walutowych

32/48

Niemożliwa triada w gospodarce otwartej

Skutki dewaluacji

Skutki dewaluacji odzwierciedlają trzy główne powody, dla których

rządy czasami decydują się na dewaluację swoich walut:

◮

dewaluacja pozwala rządowi na walkę z krajowym

bezrobociem, pomimo braku skutecznej polityki pieniężnej.

Jeżeli, np. wydatki rządowe i deficyty budżetowe są politycznie

niepopularne albo proces legislacyjny jest zbyt wolny, rząd

może zdecydować się na dewaluację, jako najwygodniejszą

metodę zwiększenia zagregowanego popytu

◮

poprawa na rachunku obrotów bieżących – jest to rezultat,

który wiele rządów uważa za pożądany

◮

jeżeli bankowi centralnemu kończą się rezerwy, to nagła,

jednorazowa dewaluacja może zostać użyta do ich zwiększenia

Wykład 10 – Model Mundella-Fleminga, część II

Dostosowania do szoków zewnętrznych

33/48

Dostosowania do szoków zewnętrznych

Wykład 10 – Model Mundella-Fleminga, część II

Dostosowania do szoków zewnętrznych

34/48

Negatywny szok popytowy w systemie kursów stałych

Y

i

LM

1

IS

1

BP

1

Y

1

i

1

b

b

F

1

Wykład 10 – Model Mundella-Fleminga, część II

Dostosowania do szoków zewnętrznych

34/48

Negatywny szok popytowy w systemie kursów stałych

Y

i

LM

1

IS

1

IS

2

BP

1

BP

2

Y

1

i

1

b

b

F

1

F

′

b

b

Y

′

i

′

Wykład 10 – Model Mundella-Fleminga, część II

Dostosowania do szoków zewnętrznych

34/48

Negatywny szok popytowy w systemie kursów stałych

Y

i

LM

1

IS

1

IS

2

BP

1

BP

2

LM

2

Y

1

i

1

b

b

F

1

F

2

b

b

Y

2

i

2

Wykład 10 – Model Mundella-Fleminga, część II

Dostosowania do szoków zewnętrznych

35/48

Negatywny szok popytowy w systemie kursów płynnych

Y

i

LM

1

IS

1

BP

1

Y

1

i

1

b

b

F

1

Wykład 10 – Model Mundella-Fleminga, część II

Dostosowania do szoków zewnętrznych

35/48

Negatywny szok popytowy w systemie kursów płynnych

Y

i

LM

1

IS

1

IS

2

BP

1

BP

2

Y

1

i

1

b

b

F

1

F

′

b

b

Y

′

i

′

Wykład 10 – Model Mundella-Fleminga, część II

Dostosowania do szoków zewnętrznych

35/48

Negatywny szok popytowy w systemie kursów płynnych

Y

i

LM

1

IS

1

IS

2

BP

1

BP

2

Y

1

i

1

b

b

F

1

Wykład 10 – Model Mundella-Fleminga, część II

Kurs płynny kierowany i interwencje sterylizowane

36/48

Kurs płynny kierowany i interwencje sterylizowane

Wykład 10 – Model Mundella-Fleminga, część II

Kurs płynny kierowany i interwencje sterylizowane

37/48

Niedoskonała substytucyjność aktywów

Interwencje sterylizowane a niedoskonała substytucyjność aktywów

Gdy bank centralny wykonuje sterylizowaną interwencję walutową,

jego transakcje nie wpływają na podaż pieniądza. Trudno znaleźć

uzasadnienie dla tej polityki przy pomocy wcześniej używanego

modelu determinowania kursów walutowych, ponieważ przewiduje

on, że bez zmiany podaży pieniądza, interwencja banku

centralnego nie wpłynie na krajową stopę procentową i dlatego też

nie wpłynie na kurs walutowy. Model przewiduje również, że

sterylizacja na rynku walutowym nie przyniesie efektów przy stałym

kursie walutowym. Wnioski te pozostają prawdziwe tak długo, jak

długo przyjmuje się, że aktywa krajowe i zagraniczne są

doskonałymi substytutami.

Wykład 10 – Model Mundella-Fleminga, część II

Kurs płynny kierowany i interwencje sterylizowane

38/48

Niedoskonała substytucyjność aktywów

Interwencje sterylizowane a niedoskonała substytucyjność aktywów

◮

W przeciwieństwie do doskonałej substytucji aktywów,

niedoskonała substytucja aktywów ma miejsce, gdy istnieje

możliwość by zwroty z aktywów różniły się w stanie równowagi

◮

Głównym czynnikiem który powoduje niedoskonałą

substytucję aktywów na rynku walutowym jest ryzyko

◮

Jeżeli obligacje denominowane w różnych walutach

charakteryzują się różnym stopniem ryzyka, to inwestorzy

mogą być skłonni zaakceptować niższe oczekiwane zwroty

z obligacji, które są mniej ryzykowne i odpowiednio będą

utrzymywali bardziej ryzykowne aktywa tylko wtedy gdy

oczekiwana stopa zwrotu jest również odpowiednio wyższa

Wykład 10 – Model Mundella-Fleminga, część II

Kurs płynny kierowany i interwencje sterylizowane

39/48

Niedoskonała substytucyjność aktywów

Interwencje sterylizowane a niedoskonała substytucyjność aktywów

◮

Przy niedoskonałej substytucji aktywów zarówno ryzyko jak

i przychód z inwestycji mają znaczenie, zatem działania banku

centralnego, które zmieniają stopień ryzyka inwestycji

w aktywa w walucie krajowej, mogą zmieniać kurs walutowy

nawet gdy nie zmienia się podaż pieniądza

◮

Alternatywnie, zakupy aktywów przez BC zmieniające stopień

ryzyka aktywów krajowych mogą wpłynąć na gospodarkę

krajową poprzez zmianę stóp procentowych przy

jednoczesnym utrzymaniu stałego kursu walutowego

Wykład 10 – Model Mundella-Fleminga, część II

Kurs płynny kierowany i interwencje sterylizowane

40/48

Niedoskonała substytucyjność aktywów

Równowaga na rynku walutowym w sytuacji niedoskonałej substytucji aktywów

◮

Gdy obligacje krajowe i zagraniczne nie są doskonałymi

substytutami, warunek parytetu stóp procentowych musi być

skorygowany o tzw. premię za ryzyko

◮

W tej sytuacji, warunek równowagi rynku walutowego

przyjmuje postać:

i = i

∗

+

E

e

−

E

E

+ ρ

◮

ρ – odzwierciedla różnicę w obciążeniu ryzykiem przychodów

z krajowych i zagranicznych obligacji

Wykład 10 – Model Mundella-Fleminga, część II

Kurs płynny kierowany i interwencje sterylizowane

41/48

Niedoskonała substytucyjność aktywów

Od czego zależy premia za ryzyko ρ?

ρ = ρ(B − A)

◮

Dodatnio od podaży długu rządu krajowego (B)

◮

Ujemnie od zasobu aktywów krajowych posiadanych przez

bank centralny (A)

Wykład 10 – Model Mundella-Fleminga, część II

Kurs płynny kierowany i interwencje sterylizowane

42/48

Niedoskonała substytucyjność aktywów

◮

Inwestorzy stają się bardziej podatni na mniej oczekiwane

zmiany kursu waluty krajowej im więcej posiadają krajowych

obligacji rządowych. Wzrost ryzyka wynikający ze zwiększenia

długu rządowego zostanie zaakceptowany, gdy zostanie to

zrekompensowane zwiększoną oczekiwaną stopą zwrotu

z krajowych aktywów. Zwiększona podaż długu rządu

krajowego tym samym powoduje wzrost różnicy pomiędzy

oczekiwanymi przychodami z aktywów denominowanych

w walucie krajowej i zagranicznej.

◮

Jeżeli BC kupuje aktywa krajowe to zmniejsza ich udział na

rynku, dzięki czemu prywatne ryzyko walutowe jest mniejsze,

a premia za ryzyko związana z posiadaniem aktywów

denominowanych w walucie krajowej spada.

◮

Zależność między premią za ryzyko a zasobem aktywów

krajowych posiadanym przez BC pozwala na wpływ na kurs

walutowy przy pomocy sterylizowanej interwencji walutowej.

Wykład 10 – Model Mundella-Fleminga, część II

Kurs płynny kierowany i interwencje sterylizowane

43/48

Niedoskonała substytucyjność aktywów

◮

Załóżmy, że BC chce obniżyć stopy procentowe przez

zwiększenie podaży pieniądza, w celu stymulacji gospodarki

◮

Kurs walutowy jest stały

◮

W warunkach doskonałej substytucyjności aktywów nie można

tego zrobić bez zmiany kursu

◮

Jeśli jednak skupowanie aktywów krajowych przez BC

powoduje spadek premii za ryzyko, to kurs walutowy

pozostanie stały, a podaż pieniądza będzie mogła wzrosnąć

powodując spadek stopy procentowej

Wykład 10 – Model Mundella-Fleminga, część II

Kurs płynny kierowany i interwencje sterylizowane

44/48

Niedoskonała substytucyjność aktywów

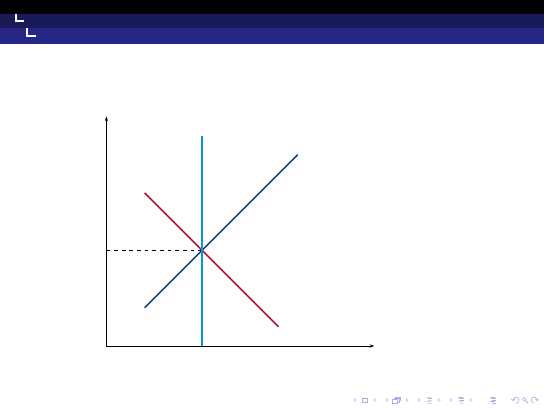

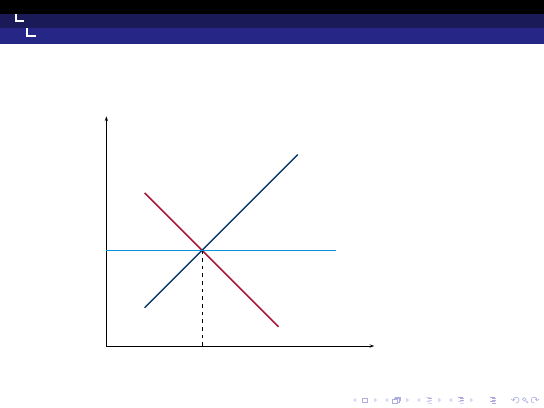

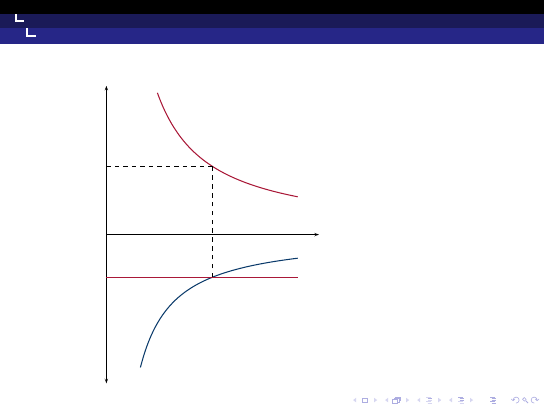

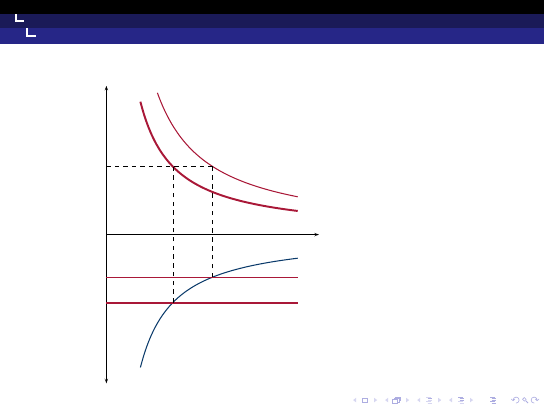

Ilustracja graficzna

i

E

M/P

i

∗

+ (E

e

−

E)/E + ρ(B − A

1

)

b

b

E

0

M

1

/P

i

1

L(i, Y )

1

′

1

Wykład 10 – Model Mundella-Fleminga, część II

Kurs płynny kierowany i interwencje sterylizowane

44/48

Niedoskonała substytucyjność aktywów

Ilustracja graficzna

i

E

M/P

i

∗

+ (E

e

−

E)/E + ρ(B − A

1

)

b

b

E

0

M

1

/P

i

1

L(i, Y )

1

′

1

i

∗

+ (E

e

−

E)/E + ρ(B − A

2

)

b

b

M

2

/P

i

2

2

′

2

Wykład 10 – Model Mundella-Fleminga, część II

Podsumowanie

45/48

Podsumowanie

◮

Istnieje bezpośredni związek pomiędzy interwencjami BC na

rynku walutowym a krajową podażą pieniądza

◮

Gdy BC danego kraju kupuje aktywa zagraniczne, to krajowa

podaż pieniądza ulega automatycznemu zwiększeniu

◮

BC może zneutralizować efekt zmiany podaży pieniądza

powodowany przez interwencje poprzez sterylizację walutową

(ale tylko przez jakiś czas)

◮

BC może usztywnić kurs swojej waluty w stosunku do waluty

zagranicznej, jeżeli jest gotów wymieniać nieograniczone ilości

waluty krajowej na zagraniczne aktywa po stałym kursie

Wykład 10 – Model Mundella-Fleminga, część II

Podsumowanie

46/48

Podsumowanie

◮

By utrzymać stały kurs walutowy, BC musi interweniować na

rynku walutowym, gdy tylko zajdzie potrzeba by zapobiec

powstawaniu nadwyżki podaży lub popytu aktywów

denominowanych w walucie krajowej

◮

W rezultacie BC dostosowuje wysokość swoich aktywów

zagranicznych – w ten sposób również krajowej podaży

pieniądza – by zapewnić ciągłą równowagę bilansu płatniczego

przy stałym kursie

◮

Zobowiązanie do utrzymywania stałego kursu walutowego

zmusza BC do poświęcenia możliwości stosowania polityki

pieniężnej w celu stabilizacji makroekonomicznej

◮

Zakup krajowych aktywów przez bank centralny powoduje

równy mu co do wartości spadek jego oficjalnych rezerw

zagranicznych, nie zmieniając podaży pieniądza ani produkcji

w kraju

Wykład 10 – Model Mundella-Fleminga, część II

Podsumowanie

47/48

Podsumowanie

◮

Polityka fiskalna w przeciwieństwie do polityki pieniężnej jest

dużo bardziej skuteczna w systemie stałych kursów

walutowych niż przy kursie płynnym

◮

Przy stałym kursie, w krótkim okresie, ekspansywna polityka

fiskalna nie powoduje aprecjacji, która „wypiera” zagregowany

popyt, lecz zamiast tego zmusza bank centralny do zakupów

aktywów zagranicznych i zwiększenia podaży pieniądza

◮

Dewaluacja podnosi także zagregowany popyt i podaż

pieniądza w krótkim okresie

◮

W długim okresie ekspansja fiskalna powoduje realną

aprecjację, wzrost podaży pieniądza oraz wzrost krajowego

poziomu cen, natomiast dewaluacja powoduje wzrost

długoterminowych poziomów podaży pieniądza i cen,

proporcjonalny w stosunku do zmiany kursu walutowego

Wykład 10 – Model Mundella-Fleminga, część II

Podsumowanie

48/48

Podsumowanie

◮

System kierowanego kursu płynnego pozwala BC na

zachowanie pewnej możliwości kontroli krajowej podaży

pieniądza, kosztem większej niestabilności kursu walutowego

◮

Jeśli krajowe i zagraniczne obligacje nie są doskonałymi

substytutami, to BC może w pewnym zakresie równocześnie

kontrolować krajową podaż pieniądza i kurs walutowy, dzięki

sterylizacji interwencji walutowych

Document Outline

- Wprowadzenie

- Interwencje banku centralnego i poda» pieni¡dza

- Polityka makroekonomiczna przy staªych kursach walutowych

- Dostosowania do szoków zewn¦trznych

- Kurs pªynny kierowany i interwencje sterylizowane

- Podsumowanie

Wyszukiwarka

Podobne podstrony:

MGO LW WK 009 Polityka makroekonomiczna w gospodarce otwartej Model Mundella Fleminga

MGO LW WK 002 Model klasyczny gospodarki otwartej i podejście międzyokresowe

MGO LW WK 002 Model klasyczny gospodarki otwartej i podejście międzyokresowe

MGO LW WK 008 Podejście mnożnikowe do bilansu płatniczego, równowaga zewnętrzna i wewnętrzna w gosp

MGO LW WK 001 Bilans płatniczy

makroekonomia gospodarki otwartej 536PBLR4C4GPGSIUU4XD2A6DDZREFWNMLK5M5OI

MGO LW WK 006 Model Dornbuscha przestrzelenia kursu walutowego

MGO LW WK 013 Unia monetarna I

MGO LW WK 003 Kurs walutowy i rynek walutowy

Makroekonomia gospodarki otwartej, Ekonomia, ekonomia

MGO LW WK 012 Międzynarodowy system walutowy

Polityka pieniężna wykłady notatki na podstawie Kazmierczak A Polityka pieniezna w gospodarce otwar

MGO LW WK 005 Równowaga długookresowa parytet siły nabywczej

MGO LW WK 004 Kurs walutowy i stopy procentowe w krótkim okresie parytet stóp procentowych Kopia

MGO LW WK 011 Teoria kryzysów walutowych

więcej podobnych podstron