ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

1

Średnie kroczące

Inne systemy inwestujące zgodnie z trendem

Wskaźniki oparte na regresji liniowej

Wstęp do oscylatorów

I.

Wstęp

Średnia krocząca jest jednym z najbardziej uniwersalnych i najpowszechniej

stosownych wskaźników analizy technicznej, ponieważ nie zawiera w sobie elementu

subiektywnego oceny sytuacji, na który narażone są wszystkie poprzednie metody. Stanowi

ona podstawę większości stosowanych dziś systemów technicznych ze względu na swą

konstrukcję oraz łatwość obliczania i weryfikacji.

Definicja średniej kroczącej jest następująca: jest to średnia z pewnej grupy danych (w

średniej 14-dniowej należy dodać do siebie ceny z ostatnich 14 dni i podzielić otrzymany

wynik przez 14). Drugi człon krocząca, występuje dlatego, że w obliczeniach uwzględniane

są tylko ceny z ostatnich 14 dni. A zatem średnia cen zamknięcia z ostatnich 14 dni przesuwa

się do przodu z każdym kolejnym dniem notowań. Najczęściej oblicza się średnią kroczącą na

podstawie sumy ostatnich 14 cen zamknięcia. Do tej sumy dodaje się każdą nową cenę i

odejmuje cenę zamknięcia sprzed 15 dni. Nowa suma jest następnie dzielona ponownie przez

14 dni.

Średnia krocząca jest wykorzystywana jako narzędzie do rozpoznawania trendu lub

sygnalizowania nowego trendu. Średnia krocząca śledzi przebieg trendu i można ją traktować

jako krzywą linię trendu.

Podstawowe problemy związane z obliczaniem średniej są następujące:

- ile dni ma zostać objętych średnią? – podstawowy okres do obliczenia średniej,

- czy stosować średnią krótkoterminową czy długoterminową? – na jakim wykresie: dane

dzienne, tygodniowe, miesięczne, itd.?

- czy jest jakaś uniwersalna, najlepsza średnia krocząca dla wszystkich rynków lub dla

danego typu rynku?

- czy średnie powinny dotyczyć cen zamknięcia? Podstawowe rodzaje cen stosowanych do

wyznaczania średnich ruchomych to: cena zamknięcia, otwarcia, najwyższa i najniższa.

Niektórzy posługują się także ceną będącą wynikiem dzielenia dziennego zakresu wahań

cen przez dwa {median price = (H + L)/2)}, inni dodają do siebie najniższą i najwyższą

cenę w danym dniu oraz cenę zamknięcia, a następnie dzielą wynik przez trzy i wynik ten

wykorzystują w obliczeniach {typical price = (H +L +C)/3

}

; tworzone są także dwie

średnie dla najwyższych i najniższych cen w danych dniach,

- czy bywają takie okresy, w których średnie kroczące są bardziej przydatne i takie, w

których okazują się mniej skuteczne? – charakter trendu: wyraźny trend spadkowy lub

wzrostowy, czy trend horyzontalny,

II.

Rodzaje średnich kroczących

a. Prosta średnia krocząca (simple moving average) – jest to średnia arytmetyczna,

najczęściej używana w analizach. Podstawowe zarzuty, co do jej użyteczności są

następujące:

- uwzględnia jedynie okres obejmowany przez średnią,

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

2

- stosując prostą średnią nadaje się takie same wagi każdej cenie zamknięcia, a

niektórzy analitycy uważają, iż większe znaczenie powinny mieć ceny z ostatnich

notowań.

b. Średnia ważona (weighted moving average) Przy obliczaniu liniowej średniej ważonej

cena zamknięcia czternastego dnia (w przypadku średniej 14-dniowej) będzie mnożona

przez 14, cena z trzynastego dnia przez 13, itd. Wynik jest następnie dzielony przez sumę

mnożników w tym wypadku średniej 14-dniowej przez 105 ([{n+1}*n]/2 ). Większa waga

zostaje w ten sposób przywiązana do bardziej aktualnych cen zamknięcia. Nie rozwiązuje

ona jednak problemu polegającego na tym, że uwzględnia się tu wyłącznie okres, którego

dotyczy średnia. Formuła obliczania tej średniej jest następująca

1

:

2

*

)

1

(

*

)

1

(

1

1

n

n

C

i

n

W

n

i

i

n

+

+

−

=

∑

=

−

gdzie:

W

n

- średnia ważona z n-okresów,

C

n

- cena zamknięcia sprzed n-dni,

n - liczba dni, z których obliczana jest średnia,

c. Średnia wykładnicza (exponential moving average) - jest średnią uwzględniającą oba

zarzuty wysuwane wobec prostej średniej kroczącej i nazywana jest średnią wygładzaną

wykładniczo. Nadaje ona większą wagę bardziej aktualnym cenom, w związku z czym

jest średnią ważoną, ale przykładając coraz mniejszą wagę do bardziej odległych cen

obejmuje jednocześnie wszystkie dane dotyczące historii danego waloru. Można w niej

nadawać mniejszą lub większą wagę ostatnim cenom. Uzyskuje się to, przypisując pewną

procentową wartość cenie z ostatniego dnia, która następnie zostaje dodana do

procentowej wartości średniej wykładniczej z dnia poprzedniego. Suma obu

procentowych wartości daje 100. Na przykład, cenie z ostatniego dnia można przypisać

wartość 20 procent, które jest dodawane do wartości średniej poprzedniego dnia (80

procent). Formuła wyznaczania tej średniej jest następująca

2

:

1

*

)

1

(

*

−

−

+

=

t

t

t

E

C

E

α

α

α = 2 / (n+1)

gdzie:

E

t

- średnia wykładnicza z t-okresów,

E

t

-1

- wczorajsza średnia wykładnicza z t-okresów,

α - procent wykładniczy obliczany według formuły podanej powyżej.

d. Średnia szeregów czasowych (time periods moving average) – jest obliczana w oparciu

o metodę regresji liniowej. Zamiast nanosić na wykres cen całą linię regresji liniowej,

średnia zaznacza jedynie ostatni punkt należący do tej linii wyznaczanej w oparciu o ceny

zamknięcia z ostatnich n-dni. Otrzymane w ten sposób punkty, dla kolejnych linii regresji,

są następnie łączone krzywą stanowiącą wykres średniej kroczącej szeregów czasowych

3

.

1

Murphy J.J., Analiza techniczna rynków finansowych, WIG–Press, Warszawa 1999, s.177.

2

Pring M. J., Podstawy analizy technicznej, WIG–Press, Warszawa 1998, s. 119-120.

3

http://www.paritech.com/education/technical/indicators/trend/movavg-3.asp

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

3

e. Średnia poprawiona o wolumen (volume adjusted moving average) – wykorzystuje

określony system ważenia wartości analizowanej zmiennej. Średnia ta za najistotniejsze

uważa dane z tych dni, w których zanotowano największe wartości wolumenu.

4

f. Średnia zmienna (variable moving average) - jest to średnia wykładnicza, która

dostosowuje liczbę okresów średniej do aktualnej zmienności rynku. Jeśli zmienność

rynku się zwiększa, wtedy do obliczenia średniej stosowany jest większy procent

wykładniczy, powodując zwiększenie wag przypisywanych cenom zamknięcia z ostatnich

okresów. Do wyznaczenia tej średniej stosowana jest następująca formuła

5

:

VAR = (α *(indeks zmienności) * C

t

) + (1- α * indeks zmienności)*VAR

-1

gdzie:

VAR

-1

- wczorajsza wartość średniej zmiennej.

W testach do obliczenia indeksu zmienności wykorzystano 9-okresowy oscylator impetu

Chande’a

6

.

g. Średnia trójkątna (triangular moving average) – jest bardzo podobna do średniej

ważonej i wykładniczej, a jedyną różnicą jest sposób nadawanie wag poszczególnym

cenom zamknięcia. Średnia trójkątna przypisuje największą wagę danym sprzed połowy

okresu wykorzystywanego do wyznaczenia średniej. W tym przypadku korzystamy z

dwóch rodzajów formuł do jej wyznaczenia

7

:

1. dla n-nieparzystego: x =

n/2+1/2

(mov(mov(c,x,s)x,s) =

∑

∑

=

−

+

−

=

x

k

k

i

x

i

C

x

x

1

)

1

(

)

1

(

1

1

1

gdzie:

mov(c,k,s) – prosta średnia ruchoma dla x-okresów.

2. dla n-parzystego:

y = n/2

(mov(mov(c,y,s)y+1,s) =

+

∑

∑

+

=

−

+

−

=

1

1

)

1

(

)

1

(

1

1

1

1

y

k

k

i

y

i

C

y

y

W dalszej analizie będziemy się posługiwali prostą średnią kroczącą

III.

Posługiwanie się jedną średnią kroczącą

(wykres nr 1 i 2)

W celu generowania sygnałów nanosimy średnią na wykres cen. Najprostszym

sygnałem kupna jest przebicie od dołu średniej kroczącej przez wykres cen zamknięcia.

Natomiast sygnał sprzedaży pojawia się, kiedy cena zamknięcia przebija średnią krocząca od

dołu. Potwierdzeniem tych sygnałów jest moment, w którym średnia podąży w kierunku

przebicia. Do analizy możemy wykorzystać średnie długo- lub krótkoterminowe.

4

http://www.paritech.com/education/technical/indicators/trend/movavg-6.asp

5

http://www.paritech.com/education/technical/indicators/trend/movavg-5.asp

6

Wzór wykorzystany do obliczenia tego wskaźnika jest następujący:

100 * ((Sum(If(C,>,Ref(C,-1),(C-Ref(C,-1)),0),9)) - (Sum(If(C,<,REF(C,-1),(REF(C,-1)-C),0),9))) /

((Sum(If(C,>,Ref(C,-1),(C-Ref(C,-1)),0),9) + (Sum(If(C,<,REF(C,-1),(REF(C,-1)-C),0),9)))), gdzie:

sum(C ,9)

- suma cen zamknięcia z ostatnich 9-okresów,

Ref(C,-1)

- cena zamknięcia z dnia poprzedniego,

If(C>Ref(C,-1),1,0)

- funkcja zwracająca wartość 1, jeśli warunek jest spełniony albo wartość 0 w

przeciwnym przypadku.

7

http://www.paritech.com/education/technical/indicators/trend/movavg-4.asp

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

4

Wady średnich krótkoterminowych:

•

Prowadzi do zawierania większej liczby transakcji (zwiększa to koszta prowizji i

wiąże się z ryzykiem odbierania wielu fałszywych sygnałów.

•

Jeśli średnia jest zbyt czuła, to część przypadkowych, krótkotrwałych ruchów cen

(„szum”) wysyła mylne sygnały zmiany trendu.

Zalety średnich krótkoterminowych:

•

Wcześniej informują o pewnym ruchu cen.

•

Chronią przed nagłym obsunięciem kapitału.

Sztuka polega na tym, żeby znaleźć taką średnią, która jest dostatecznie czuła by

wcześniej wysyłała sygnały, a jednocześnie na tyle odporna, by nie reagowała na

przypadkowe zakłócenia cen.

Dłuższe średnie są lepsze podczas utrzymywania się istniejącego trendu, natomiast

kiedy dochodzi do zmiany jego kierunku, skuteczniejsze okazują się krótsze średnie.

Przyjrzyjmy się jak wygląda sytuacja przy dwóch średnich kroczących.

•

Sygnały płynące z dwóch średnich kroczących – metoda podwójnego przecięcia

Przy dwóch średnich sygnał kupna pojawia się w momencie, gdy krótsza średnia

przecina od dołu dłuższą średnią, a sygnał sprzedaży, gdy krótsza średnia przecina od dołu

dłuższą średnią. Przykładem takich średnich mogą być: 5- i 20-dniowe, 10- i 50-dniowe,itp.

Opis:

System ten ma charakter ciągły, to znaczy stosując go, zawsze

pozostaje się na rynku. Przy stosowaniu dwóch średnich pojawia się mniej sygnałów, ale są

bardziej wiarygodne. (wykres nr 3)

IV.

Stosowanie trzech średnich kroczących – metoda potrójnego przecięcia.

Najczęściej spotykany system tego rodzaju łączy średnie 4-, 9- i 18-dniowe, dla

rynków towarowych są to średnie 5-, 10- i 20- dniowe, ale możemy wykorzystywać także

wiele innych kombinacji.

•

System średnich 4-, 9- i 18-dniowych.

Średnia 4-dniowa będzie przebiegać najbliżej trendu, za nią średnia 9-dniowa i

wreszcie 18-dniowa. Właściwa kolejność tych średnich dla trendu wzrostowego jest

następująca: 4-dniowa średnia przebiega ponad średnią 9-dniową, która znajduje się powyżej

średniej 18-dniowej. W trendzie spadkowym kolejność ta jest odwrotna, to znaczy najniżej

położona jest średnia 4-dniowa, ponad nią 9-dniowa, a następnie 18-dniowa. (wykres nr 4)

Sygnałem kupna jest przecięcie od dołu średnich 9- i 18-dniowej przez średnią 4-

dniową, a jego potwierdzeniem jest przecięcie od dołu średniej 18-dniowej przez średnią 9-

dniową, w wyniku czego wszystkie trzy średnie układają się we właściwej kolejności.

Podczas korekt mogą tu występować pewne przemieszczenia, podczas których niektórzy

mogą realizować zyski lub zajmować nowe pozycje w zależności od charakterystyki

poszczególnych systemów.

Sygnałem sprzedaży jest przebicie od góry średnich 9- i 18-dniowej przez średnią 4-

dniową, a jego potwierdzeniem przebicie średniej 18-dniowej przez 9-dniową. Oczywiście te

same zasady stosują się w przypadku średnich o innym okresie.

Sytuacja w przypadku korekt na podstawie wykresu nr 4.

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

5

V.

Inne systemy oparte na średnich kroczących.

a. DEMA

– jest wskaźnikiem wygładzającym stworzonym przez Patricka Mulloya. Jest to

zmodyfikowana wersja wygładzonej wykładniczej średniej kroczącej z mniejszym

opóźnieniem. DEMA jest akronimem od słów Double Exponential Moving Average, czyli

podwójna wykładnicza średnia krocząca. Nazwa tej techniki wygładzania jest nieco

myląca, gdyż nie jest to zwykła średnia krocząca z średniej kroczącej. Jest to złożenie

pojedynczej wykładniczej średniej kroczącej i podwójnej wykładniczej średniej kroczącej,

co zapewnia mniejsze opóźnienie niż którejkolwiek z tych funkcji osobno.

Interpretacja:

- może być używana zamiast tradycyjnych średnich kroczących (np.: w metodzie

podwójnego przecięcia) – wykres nr 5-6-1,

- może być także wykorzystywana do wygładzania kursów notowań lub innych

wskaźników.

b. TEMA – podobnie jak DEMA jest wskaźnikiem wygładzającym stworzonym przez

Patricka Mulloya. Jest to zmodyfikowana wersja wygładzonej wykładniczej średniej

kroczącej z mniejszym opóźnieniem. TEMA jest akronimem od słów Triple Exponential

Moving Average, czyli potrójna wykładnicza średnia krocząca. Nazwa tej techniki jest

jednak trochę myląca, gdyż nie jest to zwykła średnia krocząca z średniej kroczącej Jest to

złożenie pojedynczej wykładniczej średniej kroczącej, podwójnej wykładniczej średniej

kroczącej i potrójnej wykładniczej średniej kroczącej, co zapewnia mniejsze opóźnieni niż

którejkolwiek z tych funkcji osobno.

Interpretacja

:

- może być używana zamiast tradycyjnych średnich kroczących (np.: w metodzie

podwójnego przecięcia) – wykres nr 5-6-2,

- może być także wykorzystywana do wygładzania danych cenowych lub innych

wskaźników,

- bardziej wrażliwa na wszelkie ruchy cenowe niż DEMA i pozostałe średnie.

c. Wskaźnik wygładzania Wildera (Wilder’s smoothing) – został stworzony przez Wellsa

Wildera. Wilder stosował go jako wskaźnik wygładzający przy konstrukcji wielu innych

wskaźników. Jest to rodzaj średniej kroczącej, podobny do metody wykładniczej – stosuje

w obliczeniach malejące wagi procentowe dla wszystkich danych historycznych w serii.

Interpretacja:

- powinien być używany w ten sam sposób, co średnia krocząca (np.: metoda podwójnego

przecięcia) – wykres nr 5-6-3,

- wydaje się być najmniej wrażliwa na niespodziewane wahania cen.

VI.

Koperty

– są to ciągłe linie umieszczane na wykresie w stałej odległości punktowej

lub procentowej od średniej, powyżej i poniżej niej. Procentowe koperty można wykorzystać

dla określania, kiedy rynek jest wykupiony lub wyprzedany, tzn. kiedy ceny oddaliły się

nazbyt od swojej średniej.

Krótkoterminowi- koperty 3% od średniej 21-dniowej.

Długoterminowi – koperty 5% od średniej 10-tygodniowej lub 10% od średniej 40-

tygodniowej,itp. (wykres nr 5)

Interpretacja sygnałów jest odmienna w przypadku silnego trendu i w przypadku

braku tego trendu.

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

6

VII. Wstęgi Bollingera jako docelowe poziomy cenowe oraz narzędzie do mierzenia

zmienności.

Metoda ta została opracowana przez Johna Bollingera i polega na tym, że wokół

średniej umieszcza się dwie wstęgi (wstęgi Bollingera), które są oddalone od niej o dwa (lub

inną liczbę) odchylenia standardowe. Przy stosowaniu dwóch odchyleń standardowych 95%

danych cenowych powinno znaleźć się pomiędzy dwiema wstęgami. Jeśli ceny docierają do

górnej lub dolnej wstęgi, wtedy rynek staje się wykupiony lub wyprzedany.

Trend boczny - sygnał kupna - zejście cen w strefę wyprzedania i ponowny powrót do

obszaru między wstęgami.

Trend boczny - sygnał sprzedaży - wejście cen w strefę wykupienia i ponowny powrót

do obszaru między wstęgami.

Wstęgi Bollingera służą także do mierzenia zmienności cen i dają pomocne

wskazówki przy rozpoznawaniu trendu. Rozszerzające się wstęgi świadczą o możliwym

końcu głównego trendu, natomiast zwężanie się wstęg może być pierwszym sygnałem

początku nowego trendu. Najlepiej jest stosować wstęgi w połączeniu z innymi wskaźnikami.

(wykres nr 5a)

VIII. Powiązania średnich kroczących z cyklami i wykorzystanie liczb Fibonacciego w

średnich kroczących.

Istotną rolę w ruchach cen odgrywają cykle. Na rynku występuje jednocześnie wiele

różnych cykli, od krótkoterminowego cyklu 5-dniowego do długiego, 54-letniego cyklu

Kondratiewa. Udowodniono, że istnieje związek pomiędzy cyklami oddziałującymi na dany

rynek, a optymalnymi średnimi kroczącymi, które w związku z tym powinny być dopasowane

do cykli dominujących na tym rynku.

Na przykład cykl miesięczny to około 20 dni notowań, a w związku z tym, że cykle są

na ogół powiązane ze sobą w sposób harmoniczny (przez współczynnik dwa), to najbliższy

cykl wyższego stopnia będzie dwa razy dłuższy, a cykl niższego stopnia dwa razy krótszy.

Istnienie cyklu miesięcznego tłumaczy, więc popularność średnich 5-, 10- 20- i 40-dniowych.

Cykl miesięczny tłumaczy też występowanie reguły czterech tygodni omówionej w dalszej

części.

Odpowiednim okresem dla średnich są także liczby pochodzące z ciągu Fibonacciego:

13, 21, 34, 55, itd.

IX.

Zalety i wady średnich kroczących.

Zalety:

•

nakazują inwestować zgodnie z kierunkiem trendu,

•

pozwalają na akumulację zysku,

•

skłaniają do ograniczania strat,

•

dają najlepsze wskazania, gdy istnieje wyraźny trend.

Wady:

•

mogą dawać mylne sygnały w czasie długotrwałych trendów bocznych.

X.

Optymalizacja średnich.

W celu znalezienie odpowiedniej długości okresu dla średniej i typu średniej

najwłaściwszej dla danego rynku możemy za pomocą programów komputerowych dokonać

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

7

optymalizacji danej średniej ze względu na osiągane wyniki i wiele innych zmiennych.

Musimy jednak pamiętać, że średnia odpowiednia dla rynku kasowego akcji lub walutowego

nie będzie właściwym narzędziem na rynkach terminowych lub towarowych. W związku z

tym, jeśli dokonujemy optymalizacji, to musimy to zrobić dla wszystkich rynków, a nawet

poszczególnych instrumentów oddzielnie. Co jakiś czas musimy powtarzać swoje

eksperymenty, ponieważ charakter rynku zmienia się w sposób dynamiczny i to co było

najlepsze rok temu może być zupełnie nieodpowiednie w tym momencie.

(wykres nr

7 i wydruk)

XI.

Podsumowanie średnich kroczących

Większość analityków stosuje połączenie dwóch prostych średnich kroczących. Na

rynkach terminowych stosuje się zwykle średnie o długościach: 4 i 9, 9 i 18, 5 i 20 oraz 10 i

40. Na rynkach akcji najbardziej popularna jest średnia 50-dniowa i 100-dniowa. W analizie

długoterminowej przyjmuje się na ogół średnie 200-dniowe. Ponadto podczas trendów

doskonale spisują się systemy oparte na wybiciu z kanału, które można stosować na

wykresach krótko- i długoterminowych.

XII. Reguła czterech tygodni

Jest jedną z najbardziej znanych metod, alternatywnych wobec sposobów stosowania

średnich kroczących jako narzędzi analizy trendu. Jednak jest mniej czasochłonna, łatwiejsza

w stosowaniu i nie wymaga użycia komputera.

W ostatnich latach pojawiło się coraz więcej systemów opartych na coraz bardziej

skomplikowanych wskaźnikach analizy technicznej, jednak wyniki badań wskazują, że

najlepsze rezultaty mogą być dziełem systemów opartych na najprostszych metodach.

Przykładem może być badanie przeprowadzone przez Luisa Lucasa, prezesa Wizard Trading,

które potwierdziło wnioski z wcześniejszych badań mówiące o tym, że systemy wybicia z

kanału oparte na regule czterech tygodni dają doskonałe rezultaty. Artykuł Lucasa i Brorsena

w Financial Review z listopada 1990 roku przedstawiał rezultaty obszernych badań na danych

z lat 1976-1986, w których porównywano 23 systemy transakcyjne. Okazało się, że najlepsze

rezultaty dają systemy oparte na wybiciu z kanału i średnich kroczących. Ponadto Lucas

stwierdził, że systemy wybicia z kanału są najlepszym punktem wyjścia w tworzeniu i

testowaniu systemów transakcyjnych.

Założenia transakcyjne reguły czterech tygodni są następujące:

- Zamknij krótkie pozycje i zajmij długie, kiedy tylko cena przekroczy swój najwyższy

poziom z czterech ostatnich pełnych tygodni kalendarzowych.

- Zlikwiduj długie pozycje i sprzedawaj krótko, kiedy tylko cena spadnie poniżej

najniższego poziomu z ostatnich czterech tygodni kalendarzowych. (wykres nr 6)

Widzimy, że jest to system ciągły, tzn. zawsze zajmuje jakąś pozycję na rynku.

Podstawową jego zaletą jest to, że zawsze będziemy po właściwej stronie rynku w przypadku

każdego istotnego ruchu cenowego, a także fakt, że ogranicza on w istotny sposób liczbę

dokonywanych transakcji, a przez to koszty prowizji.

•

Modyfikacje reguły czterech tygodni.

Koncepcja reguły czterech tygodni naraża nas jednak na dosyć istotne straty w

przypadku trendu bocznego, ponieważ sygnał odwrócenia pozycji może pojawić się dopiero

po bardzo wysokiej stracie. W tym celu możemy zmodyfikować tą regułę. Mogłoby to

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

8

polegać na skróceniu podstawowego okresu do tygodnia w przypadku sygnału zamknięcia

pozycji, a sygnał otwarcia pozostawałby taki sam. Innym sygnałem zamknięcia mógłby być

także spadek poniżej jakiejś określonej wartości (w przypadku pozycji długiej), np.: 3% lub

5% od ceny otwarcia pozycji, itp., co znacznie ograniczyłoby potencjalne straty.

Ponadto kolejną użyteczną modyfikacją byłoby wykorzystywanie tej reguły wraz z

innymi wskaźnikami, co dodatkowo zwiększałoby skuteczność tej metody.

W przypadku istnienia silnych trendów cenowych możemy zmieniać okres w

powyższej regule na znacznie krótszy, aby chronić osiągnięte zyski i ograniczyć ryzyko. W

przypadku ruchów bocznych możemy wydłużać okres np.: do ośmiu tygodni w celu

wyeliminowania szumów cenowych.

XIII. Filtr Alexandra

Wskaźniki oparte na regresji liniowej

I.

Wskaźnik regresji liniowej (linear regression indicator) – wykres nr 7a

Regresja liniowa jest narzędziem statystycznym stosowanym do prognozowania

przyszłych wartości w oparciu o wartości przeszłe. W przypadku danych finansowych może

być stosowana do określenia, czy nie osiągnęły one zbyt skrajnych poziomów. Regresja

liniowa wykorzystuje metodę najmniejszych kwadratów (MNK), w celu wyznaczenia prostej,

która w najlepszy możliwy sposób przybliża zależności między danymi.

Każdy punkt wskaźnika regresji liniowej jest równy końcowej wartości linii trendu

regresji liniowej. Na przykład wartość końcowa linii trendu 10-dniowej regresji liniowej

będzie taka sama jak wartość 10-dniowego wskaźnika regresji liniowej.

Wskaźnik ten różni się nieznacznie od wskaźnika prognozy szeregów czasowych,

gdyż wskaźnik TSF do wartości końcowej linii trendu dodaje nachylenie linii trendu (LRS),

co czyni go (TSF) bardziej wrażliwym na krótkoterminowe zmiany ceny. Jeżeli umieścimy

wskaźnik TSF i wskaźnik regresji liniowej na wykresie obok siebie, to zauważymy, że

wskaźnik TSF bardziej zbliża się do wykresu ceny niż wskaźnik regresji liniowej.

Zamiast rysować pojedyńczą linię trendu dla konkretnej próbki danych, wskaźnik

regresji liniowej podaje wartości końcowej wielu linii trendu regresji liniowej.

Interpretacja:

- regresja liniowa pokazuje statystyczny obraz oczekiwań uczestnika rynku dotyczących

jutrzejszej ceny zamknięcia,

II.

Nachylenie linii regresji (linear regression slope) – wykres nr 7b

Dzięki metodzie regresji liniowej uzyskujemy kilka przydatnych narzędzi do analizy

technicznej, w tym także nachylenie regresji liniowej (popularny wskaźnik β). Nachylenie to

pokazuje, w jakim stopniu ceny będą zmieniały się w kolejnym okresie.

Interpretacja:

Wskaźnik LRS podaje informacje na temat kierunku trendu (rosnący lub malejący).

Wysoka wartość dodatnia => to silny trend rosnący, natomiast jego niska wartość => to

silny trend malejący. Przy interpretacji warto dołączyć do wskaźnika LRS wskaźnik R-

kwadrat, który informuje nas o sile trendu (jakości dopasowania linii regresji do

istniejących danych).

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

9

Sygnały: kiedy nachylenie linii trendu staje się istotną wartością dodatnią zajmujesz

pozycję długą. Powinieneś ją zamknąć lub otworzyć pozycję krótką, gdy nachylenie

zmieni się na istotną wartość ujemną.

Aby ustalić, czy wartość wskaźnika możemy określić jako istotną, sprawdzamy czy trend

jest statystycznie istotny dla określonej x-okresowej linii regresji liniowej. W tym celu

obliczamy wartość wskaźnika R-kwadrat, a następnie odwołujemy się do wartości

krytycznych tego wskaźnika przy poziomie ufności 95% dla różnych przedziałów

czasowych. Jeżeli wartość wskaźnika jest niższa od wartości krytycznej z tabeli, to

możemy przyjąć, że ceny nie określają żadnego statystycznie istotnego trendu. W

przeciwnym przypadku, kiedy wartość wskaźnika R-kwadrat jest wyższa od wartości

krytycznej z tabeli, to możemy powiedzieć, że na rynku wykształcił się pewien

statystycznie istotny trend i możemy podejmować decyzje w oparciu o sygnały

generowane przez LRS. Wartości krytyczne dla wskaźnika R-kwadrat zostały

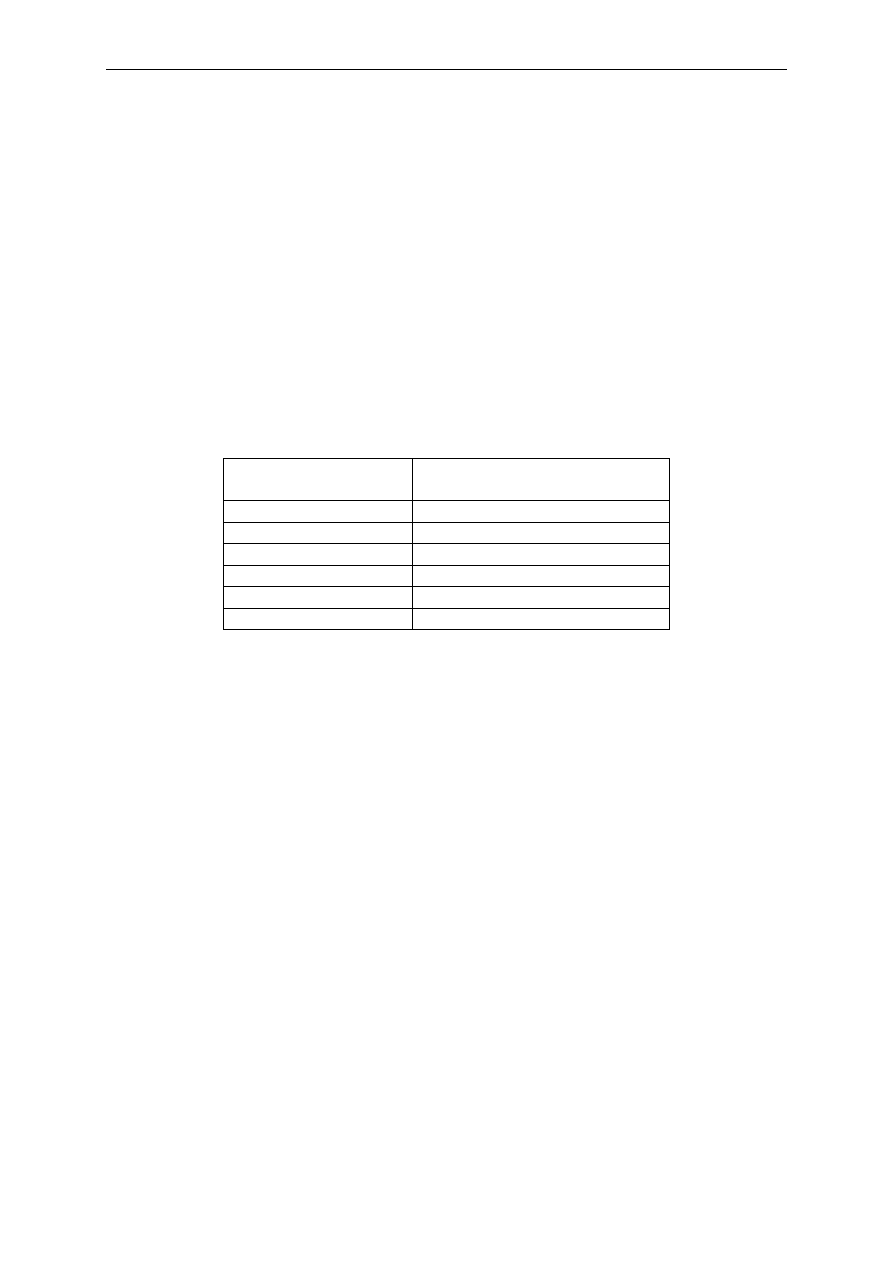

przedstawione w tabeli nr 1.

Tabela nr 1.

Wartości krytyczne dla wskaźnika R-kwadrat na poziomie ufności 95%.

Liczba okresów

Wartość krytyczna R-kwadrat,

na poziomie ufności 95%

5 0,77

10 0,40

14 0,27

20 0,20

25 0,16

30 0,13

Podsumowując:

- sygnał kupna:

LRS > 0 i R-kwadrat > wartość krytyczna dla R-kwadrat,

- sygnał zamknięcia pozycji długiej:

LRS < 0 lub R-kwadrat < wartość krytyczna dla R-

kwadrat,

- sygnał sprzedaży:

LRS < 0 i R-kwadrat > wartość krytyczna dla R-kwadrat,

- sygnał zamknięcia pozycji krótkiej:

LRS > 0 lub R-kwadrat < wartość krytyczna dla

R-kwadrat,

III.

Linia trendu regresji liniowej (linear regression trendline) – wykres nr 7c –

rysuje

x-okresową linię regresji liniowej. Więcej informacji znajduję się w punkcie pierwszym.

IV.

Wskaźnik R-kwadrat (R-squared) – wykres nr 7d –

pokazuje dopasowanie linii

regresji. Więcej informacji na temat interpretacji tego wskaźnika znajduje się w punkcie

drugim.

V.

Kanał regresji Raffa (Raff regression channel) – wykres nr 7e

Jest to studium liniowe rysowane na wykresie cenowym, wykorzystujące n-okresową

linię regresji i maksimum lub minimum cenowe w danym okresie. Kanał regresji Raffa

powstaje poprzez narysowanie dwóch równoległych linii do n-okresowej linii regresji.

Odległość tych linii od linii regresji jest jednakowa i równa maksymalnej odległości:

minimum lub maksimum cenowego w badanym okresie od linii regresji.

Interpretacja:

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

10

- sygnał kupna - ceny spadają poniżej dolnej linii kanału, a następnie wracają w obręb kanału

(rynek osiągnął zbyt wysoki stan wyprzedania),

- sygnał sprzedaży - ceny wzrastają powyżej górnej linii kanału, a następnie ponownie

spadają w obręb kanału (rynek osiągnął zbyt wysoki stan wykupienia),

VI.

Odchylenie standardowe (standard deviation) – wykres nr 7f

Odchylenie standardowe jest statystyczną miarą zmienności cen. Zazwyczaj jest

wykorzystywane w połączeniu z innym wskaźnikiem. Wysokie odchylenie standardowe

symbolizuje dużą zmienność, czyli ceny istotnie odchylają się od swoich wartości średnich.

Podobnie niskie odchylenie standardowe świadczy o niskiej zmienności cen na rynku.

Interpretacja:

- niska zmienność towarzyszy trendom horyzontalnym przed rozpoczęciem nowej silnej

tendencji wzrostowej lub spadkowej,

- wysoka zmienność jest związana z formowaniem szczytów cenowych na rynku.

VII.

Kanał odchylenia standardowego (standard deviation channel) – wykres nr 7g

Kanał odchylenia standardowego jest wyznaczony poprzez narysowanie dwóch

równoległych linii nad i pod n-okresową linią regresji liniowej. Linie te są oddalone od linii

regresji o x odchyleń standardowych. Elementarne zasady regresji liniowej mówią, że 67%

ruchów cenowych powinno zawierać się w kanale oddalonym od linii regresji o 1 odchylenie

standardowe, natomiast 95% w kanale oddalonym o 2 odchylenia standardowe, przy

założeniu, że ceny poruszają się losowo bez istotnego trendu. Jednak w związku z tym, że nie

możemy powiedzieć, żeby ceny na rynkach finansowych zachowywały się w sposób losowy i

nie podlegały istotnym trendom, to nie możemy stosować powyższych wartości 67 i 95% zbyt

dokładnie.

Interpretacja:

- sygnał kupna - ceny spadają poniżej dolnej linii kanału, a następnie wracają w obręb kanału

(rynek osiągnął zbyt wysoki stan wyprzedania),

- sygnał sprzedaży - ceny wzrastają powyżej górnej linii kanału, a następnie ponownie

spadają w obręb kanału (rynek osiągnął zbyt wysoki stan wykupienia),

- sygnał zamknięcia pozycji,

- sygnał w trendzie horyzontalnym.

VIII.

Błąd standardowy (standard error)

Mierzy dopasowanie cen do linii regresji. Im bliżej linii regresji znajdują się ceny tym

błąd standardowy będzie mniejszy. SE jest także uważany za miarę zmienności, a wyższa

jego wartość określa oczywiście większą zmienność cen.

IX.

Wstęgi błędu standardowego (standard error bands) – wykres nr 7i –

analogiczna

zasada wykreślania i interpretacji jak przy kanale odchylenia standardowego, z jednym

wyjątkiem. Wstęgi są oddalone o określoną ilość błędów standardowych od średniej

ruchomej, a nie od linii regresji.

X.

Kanał błędu standardowego (standard terror channel) – wykres nr 7j -

analogiczna zasada wykreślania i interpretacji jak przy kanale odchylenia standardowego.

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

11

XI.

Prognoza szeregów czasowych (time series forecast) – wykres nr 7k –

patrz punkt

nr 1.

Wstęp do oscylatorów

I.

Pojęcie dywergencji i konwergencji.

Zasada konwergencji (potwierdzenia) nakazuje porównanie wszystkich sygnałów

technicznych i wskaźników w celu upewnienia się, że większość z nich wskazuje ten sam

kierunek i nawzajem się potwierdza.

Zasada dywergencji (rozbieżności) jest przeciwieństwem konwergencji i odnosi się do

sytuacji, w której różne wskaźniki techniczne nie potwierdzają się nawzajem. Wykrycie

dywergencji może być bardzo pomocne w analizie rynku i stanowić jeden z najlepszych

wczesnych sygnałów zapowiadających odwrócenie trendu.

II.

Ujęcie długoterminowe.

Sygnały oparte na wykresach długoterminowych są oczywiście bardziej istotne od

sygnałów występujących na wykresach dziennych. Najlepszym sposobem ich

wykorzystywania jest stosowanie wykresów tygodniowych do określania kierunku trendu, a

sygnałów dziennych do sprecyzowania momentu zawarcia transakcji. Sygnał

krótkoterminowy jest ważny tylko wtedy, gdy zgadza się z sygnałem długoterminowym. W

ten sposób sygnały długoterminowe stają się filtrami dla sygnałów krótkoterminowych i

zapobiegają dokonywaniu transakcji przeciw dominującemu trendowi. (wykres nr 8)

III.

Koncepcja działania wbrew opinii większości na rynkach terminowych.

Teoria działania wbrew opinii większości jest wprawdzie uznawana za część analizy

technicznej, ale należałoby ją raczej określić mianem analizy psychologicznej. Jest to

uzupełnienie analiz rynku o wymiar psychologiczny poprzez badanie stopnia optymizmu lub

pesymizmu wśród uczestników różnych rynków finansowych. Zgodnie z tą teorią, jeśli

zdecydowana większość ludzi ma podobną opinię w pewnej sprawie, to na ogół jest to opinia

błędna. A zatem należy najpierw ustalić co robi większość, a następnie podjąć działania w

przeciwnym kierunku.

James H. Sibbet – 1964 rok - serwis doradczy dla rynków towarowych: Market Vane

prezentujący liczby wyrażające stopień optymizmu uczestników rynku, publikowany co

tydzień.

Inny serwis – „Consensus Index of Bullish Market Opinion” wydawany przez

Consensus National Commodity Futures Weekly. Liczby są publikowane w każdy piątek i

przyjmuje się, że 75 procent wypowiedzi optymistycznych to oznaka wykupienie rynku, a 25

procent to oznaka wyprzedania.

•

Miara potencjalnego popytu i podaży.

Cała koncepcja działania wbrew opinii większości opiera się na rozszerzeniu

przypadku pojedynczego inwestora na przykład całego rynku. Jeśli na skutek pozytywnych

komentarzy zaangażuje on swoje wszystkie fundusze na danym rynku, nie będzie mógł już

ŚREDNIE KROCZĄCE

ANALIZA TECHNICZNA I-5i6

ROBERT ŚLEPACZUK

12

zainwestować ani grosza. Jeśli podobnie zrobią inni, optymistycznie nastawieni inwestorzy, to

nie zostaje już nikt, kto mógłby dalej kupować i pchać rynek do góry, a wtedy musi nastąpić

zmiana istniejącej tendencji.

•

Silne i słabe ręce.

Drugi aspekt tej teorii polega na porównaniu silnych i słabych rąk. Transakcje na

rynku terminowym to gra o sumie zerowej. Jeśli 80% uczestników rynku zajmuje długie

pozycje, to pozostałe 20% uczestników zajmujących pozycje krótkie musi mieć na tyle

pokaźne zasoby finansowe, aby wchłonąć owe długie pozycje. Oznacza to, że muszą

dysponować znacznym kapitałem finansowym i uznawani są za silniejszą stronę rynku. W

związku z tym pozostałe 80% jest słabszą stroną rynku, która będzie zmuszona do likwidacji

swoich długich pozycji przy każdym gwałtownym zwrocie na rynku.

•

Cechy wskaźników optymizmu.

Poziom równowagi dla wskaźników optymizmu wynosi 55% (60%), a nie 50%, z

uwagi na naturalne optymistyczne nastawienie ogółu uczestników rynku. Ekstrema wynoszą

wtedy 90 i 20 (30) procent. Podjęcie działań wbrew opinii większości można rozważyć, kiedy

wskaźnik przekroczy te wartości graniczne. Wartości trochę niższe takie jak 80 i 30 procent

możemy uznać za ostrzeżenie.

•

Znaczenie liczby otwartych kontraktów

(wykres nr 9 + 10)

Przyjmuje się także, że im większa liczba otwartych kontraktów, tym większe są

szanse, że zajęcie przeciwnych pozycji przyniesie zyski. Nie należy jednak zajmować takich

pozycji, kiedy liczba otwartych kontraktów wciąż rośnie (jest to sygnałem kontynuacji

trendu), a dopiero w momencie, kiedy liczba ta ustabilizuje się lub zacznie spadać.

•

Reakcja rynku na wiadomości fundamentalne.

Ważne jest także obserwowanie reakcji rynku na wiadomości fundamentalne. Jeśli

ceny nie reagują na dobre wiadomości po długotrwałym wzroście, kiedy wskaźniki

przebywają w obszarze wykupienia, stanowi to wyraźne ostrzeżenie, że odwrócenie trendu

jest blisko. Podobnie brak reakcji na złe wiadomości w obszarze wyprzedania rynku po

długotrwałych spadkach oznacza, że rynek zdyskontował już wszystkie niekorzystne

informacje, a wtedy każda pozytywna wiadomość może być silnym impulsem do wzrostów.

•

Analizę opinii większości należy łączyć z innymi narzędziami technicznymi, aby jej

wskazania były bardziej wiarygodne i nie narażały nas na niepotrzebne straty.

Wyszukiwarka

Podobne podstrony:

3 W2 srednie2013 id 34182 Nieznany (2)

Antyk sredniowiecze id 66513 Nieznany (2)

DOBA SREDNIOPOLSKA id 138197 Nieznany

3 Srednie id 33043 Nieznany (2)

4 odp sredniowiecze id 37812 Nieznany (2)

epoki sredniowiecze id 162849 Nieznany

3 sredniowiecze pyt id 34098 Nieznany

Abolicja podatkowa id 50334 Nieznany (2)

4 LIDER MENEDZER id 37733 Nieznany (2)

katechezy MB id 233498 Nieznany

metro sciaga id 296943 Nieznany

perf id 354744 Nieznany

interbase id 92028 Nieznany

Mbaku id 289860 Nieznany

Probiotyki antybiotyki id 66316 Nieznany

miedziowanie cz 2 id 113259 Nieznany

LTC1729 id 273494 Nieznany

D11B7AOver0400 id 130434 Nieznany

więcej podobnych podstron