•Aby państwo mogło wywiązać się ze

swoich konstytucyjnych obowiązków

(obrona narodowa, bezpieczeństwo

obywateli, bezpłatna oświata, ochrona

środowiska), musi zgromadzić

odpowiednie fundusze i zaplanować ich

wydatkowanie. Służy temu budżet

państwa

Budżet państwa

jest to plan finansowy zawierający

dochody i wydatki państwa związane z realizacją

przyjętej polityki społecznej , gospodarczej i

obronnej. Jest on sporządzany na okres jednego

roku oraz zatwierdzany przez władzę

ustawodawczą. Po zatwierdzeniu staje się aktem

umożliwiającym organom wykonawczym

gromadzenie dochodów budżetowych oraz

dokonywanie wydatków.

Funkcja stabilizacyjna

Stabilizacyjna funkcja państwa obejmuje najważniejsze

cele makroekonomiczne państwa. Jej zadanie polega na

podejmowaniu działań mających ograniczać lub eliminować

inflację i bezrobocie, osiąganiu i utrzymywaniu w dłuższym

okresie wysokiego tempa wzrostu gospodarczego,

zmniejszaniu amplitudy wahań koniunkturalnych, czyli

zachowaniu ogólnej równowagi rynkowej. Istotnym

problemem każdej gospodarki i każdego społeczeństwa jest

wzrost ogólnego poziomu cen. Szkodliwość tego zjawiska

powoduje uznanie walki z nim za jedno z ważniejszych zadań

każdego rządu. Po określeniu przyczyn wzrostu ogólnego

poziomu cen w gospodarce określa się odpowiednią politykę

antyinflacyjną. Stosunkowo najwięcej kontrowersji wśród

ekonomistów wzbudza jednak bieżące regulowanie

koniunktury, dlatego że oddziaływanie na przebieg

koniunktury wymaga bardzo precyzyjnych i zarazem

zmiennych w czasie posunięć ze strony państwa, których

ostateczny wynik jest na ogół niezbyt pewny i wiąże się ze

znacznymi kosztami. Makroekonomiczna polityka państwa

jest realizowana w ramach polityki fiskalnej i polityki

monetarnej, które odgrywają ważną rolę i mają największy

wpływ na całość gospodarki, ograniczenie recesji,

ograniczenie bezrobocia i inflacji.

· Polityka fiskalna nazywana również polityką budżetową

rządu polega głównie na manipulowaniu poziomem podatków

płaconych przez społeczeństwo i wydatków państwa.

· Polityka monetarna nazywana również pieniężną polega

na manipulowaniu przez bank centralny stopą wzrostu

podaży pieniądza.

Polityka fiskalna oraz monetarna oddziałuje przede

wszystkim na popytową stronę gospodarki i ma charakter

krótkookresowy. Istotną rolę odgrywają tu mechanizmy

mnożnikowe. Polityka wobec strony podażowej ma na celu

raczej skutki średnio- i długookresowe. Państwo może między

innymi promować postęp techniczny (zwiększając nakłady na

badania i rozwój), stabilizować rynek pieniężny, tworzyć

bodźce do oszczędzania, oddziaływać na kwalifikacje

pracowników (wydatki na dokształcanie zawodowe) oraz

wpływać w inny sposób na takie czynniki jak zatrudnienie,

wydajność pracy, inwestycje, od których w dużym stopniu

zależy potencjalne tempo wzrostu gospodarczego.Do

realizacji swoich celów państwo wykorzystuje różnorodne

instrumenty polityki ekonomicznej, które możemy podzielić

na bezpośrednie i pośrednie. Do instrumentów bezpośrednich

zalicza się normy ochronne obejmujące: zdrowie, środowisko

naturalne, technologię wyrobu wielu produktów, jakość

produkcji, a także minimalną stawkę płac, kontyngent

importu danego produktu itp. Wśród instrumentów

pośrednich najważniejszą rolę odgrywają: podatki, cła,

polityka pieniężna i kredytowa, polityka walutowa i celna,

polityka rozdysponowania dochodów budżetu centralnego

pomiędzy różne konkurujące

cele społeczne i gospodarcze

Funkcja redystrybucyjna

Redystrybucyjna funkcja państwa obejmuje działania w

sferze zabezpieczenia społecznego oraz inne mające na celu

zmniejszenie nierówności wynikających z działania czynników

rynkowych w zakresie majątkowym i dochodowym.

Podstawowymi narzędziami za pomocą których państwo

dokonuje redystrybucji dochodu narodowego są:

- system podatkowy

- wydatki z budżetu

- składki na ubezpieczenia społeczne

- oddziaływanie na system cen, opłat

Redystrybucja w formie opodatkowania opiera się na

zasadzie stawki wzrastającej wraz ze wzrostem dochodów

(podatki progresywne).

Wydatki „państwa dobrobytu” mogą dotyczyć grup

społecznych o szczególnie niskich dochodach. W ten sposób

niweluje się nierówność społeczną i jednocześnie oddziałuje się

na strukturę konsumpcji oraz dostęp do preferowanych

społecznie dóbr i usług w takich dziedzinach życia jak np.

kultura, oświata, szkolnictwo wyższe, służba zdrowia,

mieszkalnictwo.

Państwo może także dokonywać redystrybucji dochodów

przez interwencyjne zmiany relacji cen kształtujących się na

rynku (np. w formie kontroli czynszów, cen gwarantowanych dla

rolników)

Głównymi formami pomocy ze strony państwa są

różnego typu świadczenia pieniężne, a także

świadczenia w naturze.

· świadczenia pieniężne możemy podzielić na:

- świadczenia dofinansowywane przez państwo

(emerytury, renty, zasiłki inwalidzkie i chorobowe,

zasiłki dla bezrobotnych)

- świadczenia finansowane przez państwo w całości

(zasiłki dla osób o niskich dochodach, zasiłki dla

niepełnosprawnych, dodatki rodzinne, dodatki

mieszkaniowe

· świadczenia w naturze to np. świadczenia w

ramach powszechnej służby zdrowia i oświaty

Redystrybucyjna funkcja państwa wzbudza nieco

mniejsze kontrowersje niż dwie pozostałe funkcje.

Jednakże tradycyjny sposób jej realizacji doprowadził

do poważnych sprzeczności między zasadą

sprawiedliwości społecznej a wymogami efektywności

ekonomicznej. Nieprawidłowo skonstruowany oraz

zbyt mocno rozbudowany system ubezpieczeń i

świadczeń nie wpływa korzystnie na system motywacji

do pracy i wywołuje problemy z jego dalszym

finansowaniem. Państwo choć dokonuje transferów na

masową skalę to jednak w praktyce okazuje się, że nie

trafiają one zawsze do tych, którzy najbardziej ich

potrzebują.

- funkcja fiskalna

– wiąże się z oddziaływaniem budżetu państwa

na gospodarkę przez dochody i wydatki; warunkuje istnienie

funkcji stabilizacyjnej,

- funkcja bodźcowa – pobudza lub hamuje udzielanie przez

Skarb Państwa gwarancji i poręczeń dla podmiotów które

zaciągają kredyty w bankach komercyjnych; poręczenia takie

mogą otrzymać olbrzymie zakłady, których upadek byłby

tragiczny dla gospodarki; gwarancje te są potencjalnym

zagrożeniem, przekształcają się w dług publiczny.

Reasumując państwo powinno więc tworzyć

różnego rodzaju zapory prawno-instytucjonalne,

które ograniczały by negatywne następstwa

funkcjonowania rynku, tworzyłyby osłonę socjalną

dla najuboższych warstw ludności. Działania

państwa powinny prowadzić do dynamicznego

rozwoju gospodarczego kraju w warunkach niskiej

stopy inflacji i możliwie najmniejszego bezrobocia.

Bez ingerencji państwa w wymienione sfery życia

społeczno-gospodarczego występowałoby

zjawisko bezpardonowej walki wszystkich

przeciwko wszystkim, w której największą szansę

zwycięstwa miałyby jednostki i przedsiębiorstwa

najsilniejsze.

Budżet państwa

składa się z dochodów i wydatków

centralnych władz państwowych (budżet centralny), władz

lokalnych (budżety lokalne) i ubezpieczeń społecznych.

Struktura budżetów lokalnych (terenowych) zależy od

ustrojowej organizacji państwa. W państwach federalnych

najczęściej występują trzy szczeble zarządzania (np. w

Niemczech: federacja, kraje związkowe i gminy), natomiast

w państwach unitarnych (tzn. wewnętrznie jednolitych, w

których jednostki administracyjno-terytorialne są ściśle

podporządkowane organom centralnym) przeważa

dwustopniowy podział administracyjny.

O włączeniu określonych rodzajów dochodów i wydatków

do budżetu centralnego lub do budżetów terenowych

decyduje ich znaczenie dla gospodarki oraz zasięg

(ogólnokrajowy czy regionalny). Z budżetu centralnego

finansuje się wy-datki na administrację centralną, wymiar

sprawiedliwości, obronę narodową. Z kolei w gestii

budżetów lokalnych znajduje się zazwyczaj gospodarka

komunalna i mieszkaniowa, oświata, ochrona zdrowia,

kultura, utrzymanie porządku publicznego, infrastruktura.

Władze lokalne realizują zadania własne oraz zadania

zlecane im przez państwo, wynikające z przyjętej polityki

społeczno-gospodarczej.

Polityka budżetowa opiera się na określonych zasadach umożliwiających

władzy wykonawczej prowadzenie polityki finansowej państwa, a władzy

ustawodawczej oddziaływanie na jej zakres i formy oraz sprawowanie

kontroli nad działalnością rządu.

W teorii finansów publicznych wyodrębnia się zwykle następujące

zasady polityki budżetowej:

1) zasada rocznego budżetowania- plan dochodów i wydatków

budżetowych obejmuje okres jednego roku (przy czym rok budżetowy

nie musi pokrywać się z rokiem kalendarzowym);

2) zasada zupełności- budżet obejmuje wszystkie dochody i wydatki

państwa (żadna z dziedzin działalności finansowej państwa nie może być

pominięta lub wyłączona z planu budżetowego);

3) zasada jedności- budżet państwa powinien tworzyć jedną całość, tzn.

wszystkie dochody i wydatki państwa powinny być ujęte w jednym

zestawieniu (poszczególne pozycje budżetu państwa mogą być

sporządzone jako odrębne dokumenty, muszą jednak łączyć się w jedną

zwartą całość)

4) zasada jawności- budżet państwa powinien być podany do publicznej

wiadomości (dotyczy to zarówno tworzenia i uchwalania budżetu, jak i

jego wykonania oraz kontroli);

5) zasada równowagi budżetowej- polega na dążeniu do tego, żeby

bieżące dochody z podatków i z innych źródeł napływające do budżetu

centralnego były wystarczające do pokrycia płatności za produkty i

usługi finansowanych przez rząd, płatności transferowych i innych

wydatków budżetowych.

Z podanych wyżej informacji widzimy więc, że zasad

budżetowych nie można ani fetyszyzować ani ignorować.

Z doświadczenia wiemy, iż usilne trzymanie się pewnych zasad

budżetowych byłoby hamulcem rozwoju społeczno

gospodarczego. W przypadku prowadzenia bezpośredniej

działalności przez państwo trzymanie się kurczowo zasady

zupełności budżetu prowadzi do absurdu, gdyż budżetem

państwa powinny być objęte przychody i rozchody tych

przedsiębiorstw. Ujęcie takie jest sprzeczne z ekonomiczną

treścią strumieni tworzących budżet czyli ujęciu dochodów. W

rezultacie objęcie budżetem procesów finansowych i innych

jednostek gospodarczych prowadziłoby do zaciemnienia obrazu

gospodarki budżetowej państwa. Budżet ujmował by dochody i

wydatki pozorne.

Z kolei lekceważenie zasad budżetowych może prowadzić do

wielu negatywnych zjawisk tj. np. nieprzestrzeganie zasady

jawności może prowadzić do nadużywania uprawnień władz

wykonawczych w stosunku do całego społeczeństwa.

Tak więc zasady budżetowe są i pozostaną ważnymi i

pożytecznymi wskazówkami do prowadzenia działalności

państwa.

Źródłami dochodów budżetowych państwa są podatki, cła,

dochody ze sprzedaży prywatyzowanych przedsiębiorstw,

opłaty skarbowe, sądowe, notarialne i inne. Podstawą

dochodów budżetowych są podatki. Pozostałe źródła od-

grywają w praktyce niewielką rolę.

Podatki są to przymusowe, bezzwrotne i nieodpłatne

świadczenia pieniężne pobierane przez państwo na podstawie

przepisów prawa w celu uzyskania dochodów na pokrycie

wydatków państwowych. Płatnikami podatków mogą być

osoby fizyczne i prawne. Podatki uzasadniane są głównie

koniecznością:

- zdobycia pieniędzy na finansowanie wydatków sektora

publicznego,

- dokonywania redystrybucji dochodów między różne sektory

gospodarki i grupy ludności dysponujące różnymi dochodami,

- ograniczania konsumpcji niektórych produktów (np.

alkoholu, papierosów),

- wykorzystania ich jako narzędzia polityki antycyklicznej i

antyinflacyjnej

.

Podatki mogą być klasyfikowane w różny sposób. Biorąc pod

uwagę przedmiot opodatkowania wyodrębnia się trzy rodzaje

podatków:

1)podatki dochodowe, czyli pobierane od dochodów osobistych

ludności (takich jak płace, wynagrodzenia za prace zlecone,

odsetki od posiadanego kapitału, renty, emerytury) oraz od

dochodów osób prawnych (przedsiębiorstw, instytucji);

2) podatki konsumpcyjne (nazywane także podatkami od

wydatków), czyli podatki nakładane na produkty i usługi będące

przedmiotem obrotu, np. podatek obrotowy, podatek od wartości

dodanej (VAT), akcyza; niekiedy do podatków konsumpcyjnych

zaliczane jest także cło;

3) podatki majątkowe, płacone od posiadanego majątku (kapitału)

oraz od przenoszenia praw do majątku (podatki spadkowe).

Często stosowany jest podział podatków na:

bezpośrednie i

pośrednie

. Po-datki bezpośrednie to podatki nakładane na

dochody i majątek. Termin „bezpośrednie" wywodzi się stąd, że

podmiot odpowiedzialny za płacenie podatku ponosi- jego ciężar i

bezpośrednio rozlicza się z budżetem państwa. Z kolei podatki

nakładane na wydatki określane są jako podatki pośrednie.

Zawarte są one w cenie nabywanego produktu lub usługi.

Konsument płaci je więc „pośrednio", za pośrednictwem

sprzedawcy, który jest zobowiązany do uiszczenia podatku. Może

ciężar tego podatku w całości lub w części przerzucić na

kupujących. Obciążenia podatkowe mogą być naliczane

proporcjonalnie, progresywnie lub degresywnie.

Podatek jest proporcjonalny wówczas, gdy wszyscy podatnicy

płacą ten sam procent swoich dochodów, czyli obowiązuje jedna

stopa podatkowa. Zazwyczaj podatek od dochodów osób

prawnych ma charakter proporcjonalny. Podatek progresywny

występuje wówczas, gdy osoby uzyskujące wyższe dochody-

obciążone są wyższą stopą podatkową. Przykładem podatku

progresywnego -jest podatek od dochodów osobistych ludności,

mający kilka stóp podatkowych-. Dochody ludności podzielone są

na przedziały. Im wyższy przedział dochodów, tym wyższą stopą

podatkową jest objęty. Podatek degresywny polega na tym, że

wraz ze wzrostem dochodu nakładane są coraz mniejsze

procentowe stawki podatkowe.

Ulgi podatkowe mogą tworzyć preferencje dla pewnych rodzajów

działalności (rolniczej, intelektualnej) oraz sposobów

wydatkowania dochodów (budowa domu, zakup mieszkania i jego

wyposażenia, zakup akcji i obligacji).

Ważnym źródłem dochodów budżetowych jest opodatkowanie

produktów i usług. W większości przypadków jest to podatek

obrotowy lub podatek od wartości dodanej (VAT - Value Added

Tax) obciążający dobra konsumpcyjne. Po-datki te spełniają

funkcje fiskalne i redystrybucyjne. Z reguły nie podlegają

opodatkowaniu podstawowe artykuły żywnościowe, książki,

gazety, energia elektryczna, odzież dziecięca, lekarstwa. Często z

opodatkowania wyłączone są usługi lekarskie, weterynaryjne,

bankowe, ubezpieczeniowe itp. Towary eksportowane także nie

są obciążone tym podatkiem. Pozostałe artykuły i usługi

opodatkowanie są według stawki jednolitej (np. w Wielkiej

Brytanii 15%) lub zróżnicowanej dla poszczególnych kategorii

dóbr (np. we Włoszech wprowadzono stawki obniżone - 2% i 9%,

stawkę standardową - 18% i podwyższoną - 38%).

Składki na ubezpieczenia społeczne są kolejną znaczącą pozycją

dochodów budżetowych państwa. Składki te płacone są

częściowo przez pracodawcę, a częściowo przez pracownika

(najczęściej po 50% każda ze stron). Można je traktować jako

formę opodatkowania dochodów, ze względu na ich powszechny i

obowiązkowy charakter (potrącane są każdorazowo przy

wypłacie, a wysokość składek i zakres ubezpieczenia regulują

odpowiednie przepisy prawne

).

Podatki obciążające ludność bezpośrednio, a także pośrednio, przez

opodatkowanie produktów i usług, wykazują w gospodarce rynkowej (poza

nielicznymi wyjątkami) długookresową tendencję wzrastającą. Wśród

państw wymienionych znalazły się tylko trzy, w których bezpośrednie i

pośrednie obciążenia podatkowe stanowiły mniej niż połowę dochodów

budżetowych z tytułu podatków (Włochy 40%, Japonia 41% i Holandia

48%). Maksymalne obciążenia ludności, przekraczające 80% dochodów

budżetowych pochodzących z podatków, miały miejsce w Danii (90%),

Nowej Zelandii (85,7%) oraz Australii (85,5%). Tak poważny udział

podatków w finansowaniu budżetu państwa jest, niewątpliwie, ważnym

elementem edukacji ekonomicznej. Jest więc zrozumiałe, iż coroczny plan

budżetu państwa (a także budżetów lokalnych) w krajach gospodarczo

rozwiniętych jest przedmiotem powszechnego zainteresowania, dyskusji,

komentarzy i głębokich emocji. Planowany poziom i rodzaje podatków, a

także struktura wydatków budżetu państwa wpływają bowiem mniej lub

bardziej odczuwalnie oraz mniej lub bardziej korzystnie na stopę życiową

każdego obywatela. Niemal każdy członek społeczeństwa ma w tej

sytuacji swoją wizję polityki podatkowej - jakiego rodzaju podatki byłyby

najwłaściwsze, co należy zmienić, jak rozdysponować dochody budżetu

państwa. Równocześnie jednak taki system finansowania wydatków

budżetowych skłania rządy tych krajów do przemyślanych decyzji,

racjonalnego gospodarowania funduszami, podejmowania działań

akceptowanych przez społeczeństwo. Można wręcz doszukiwać się

zależności między stopniem obciążenia podatkowego społeczeństwa a

stopniem demokratyzacji - im większą część dochodów ludzie

przeznaczają na finansowanie działalności społecznej i gospodarczej kraju,

w tym większym stopniu zainteresowani są podejmowaniem decyzji oraz

kontrolowaniem

Taką politykę podatkową można tłumaczyć tym, że:

a) państwo stara się pozostawić przedsiębiorstwom jak najdalej idącą

swobodę i nie ograniczać ich aktywności nadmiernym fiskalizmem;

b) dochody budżetowe państwa przeznaczone są w poważnym stopniu

na realizację szeroko rozumianej polityki społecznej, a więc

obciążenia podatkowe w największym stopniu (zgodnie z zasadą

ekwiwalentności) powinny dotyczyć ludności;

c) polityka podatkowa jest podstawowym narzędziem redystrybucji

dochodów - progresja podatkowa, system ulg i zwolnień podatkowych,

zasady opodatkowania produktów i usług wpływają na kształtowanie

się realnych dochodów ludności.

Współcześnie, pieniądze z podatków trafiają do skarbu państwa,

województwa, powiatu albo gminy które dzięki temu mogą

inwestować w rozwój infrastruktury, wojska, policji, oświaty, służby

zdrowia, itp. Podatki są powszechnie uważane przez podatników za

uciążliwe i niesprawiedliwe, stąd stwierdzenia: Podatki płaci każdy,

wszędzie i zawsze lub Są w życiu tylko dwie pewne rzeczy: śmierć i

podatki. Jak mawiali włościanie w cesarstwie austro-węgierskim: od

myszy do cesarza, wszystko żyje z gospodarza.

Wydatki budżetu państwa

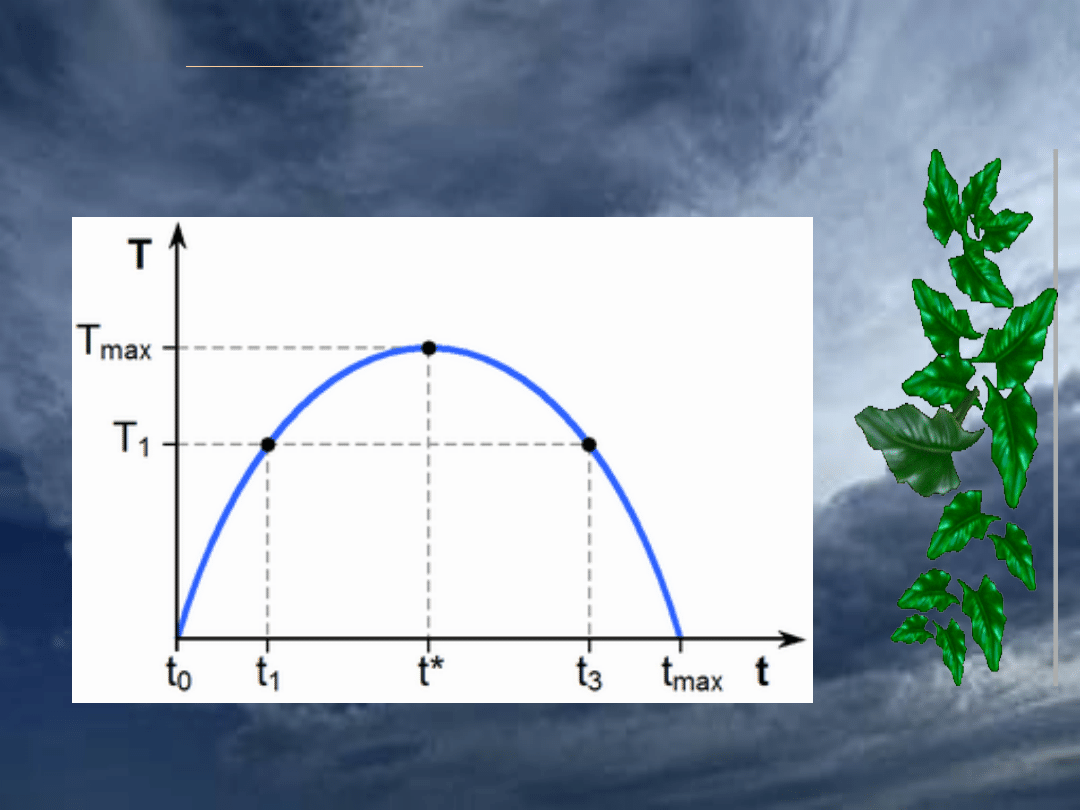

1.Krzywa Laffera.

Krzywa Laffera koncepcja teoretyczna, która za

pomocą krzywej ilustruje zależność między stawką

opodatkowania a przychodami budżetowymi państwa z

tytułu podatków

.

Wydatki budżetu państwa

Wielkość i struktura wydatków budżetowych odzwierciedlają

rolę, zakres i kierunki działalności państwa. Z punktu

widzenia przeznaczenia można wyodrębnić trzy grupy

wydatków budżetowych:

1) wydatki związane z tradycyjnym pełnieniem przez

państwo takich funkcji, jak: obrona narodowa, administracja

i wymiar sprawiedliwości;

2) wydatki związane z realizacją celów społecznych

„państwa dobrobytu" (oświata, kultura, ochrona zdrowia,

świadczenia socjalne itp.);

3) wydatki wynikające z pełnienia funkcji interwencyjnych w

gospodarce (oddziaływanie na inwestycje produkcyjne i

infrastrukturalne, subsydia dla rolnictwa, przedsiębiorstw

państwowych i prywatnych oraz wydatki transferowe, które

wpływają stabilizująco na koniunkturę, np. świadczenia

społeczne poza tym, że pełnią funkcję redystrybucyjną,

wpływają też na wielkość globalnego popytu).

Wydatki budżetowe charakteryzują się wysokim stopniem inercji.

Zarówno ograniczenie absolutnych rozmiarów tych wydatków, jak

i zahamowanie tempa ich wzrostu w praktyce jest bardzo trudne.

Utrzymywanie, a nawet rozszerzanie wydatków budżetowych

uzasadniane jest wieloma względami natury ekonomicznej.

Wydatki rządowe rosną także wtedy, gdy podejmowane są próby

dokonania zmian strukturalnych w gospodarce, takich jak

tworzenie warunków do rozwoju nowoczesnych gałęzi produkcji,

dążenie do nadania gospodarce pożądanej dynamiki,

zagospodarowanie mniej rozwiniętych regionów kraju oraz

zmiany strukturalne podyktowane względami ochrony

środowiska. Bardzo trudnym zabiegiem jest również zmniejszenie

wydatków m.in. na cele socjalne - ograniczenie zakresu pomocy

socjalnej jest posunięciem niepopularnym i niechętnie

przyjmowanym przez społeczeństwo. Wiele innych pozycji

wydatków budżetowych również charakteryzuje się małą

elastycznością. Istnieją więc ograniczone możliwości ich

zmniejszania.

W ciągu ostatnich kilkudziesięciu lat wydatki publiczne na ogół

szybko rosły, niejednokrotnie w tempie wyższym niż dochód

narodowy.

Transformacja polskiej gospodarki wpłynęła nie tylko na zmianę

struktury dochodów budżetu państwa, lecz także w istotny

sposób zmieniła strukturę wydatków budżetowych. m.in.

znacznie "obcięto" dotacje dla przedsiębiorstw państwowych i

spółdzielczych. Jest to jednym z elementów planu Balcerowicza.

Zakres dotacji zawęził się do bardzo wąskiej grupy produktów i

usług (węgiel kamienny, przewozy pasażerskie kolejowe i

autobusowe, nawozy sztuczne

).

Budżet państwa – to plan finansowy państwa, zestawienie

prognozowanych na następny rok budżetowy dochodów i

wydatków rządowych, sporządzone przez rząd (projekt budżetu) i

zatwierdzone (po wprowadzeniu ewentualnych poprawek) przez

parlament, najczęściej w formie ustawy budżetowej.

Deficyt budżetowy – niedobór dochodów budżetu państwa w

stosunku do jego wydatków (inaczej – nadwyżka wydatków nad

dochodami).

Podatek – przymusowe, bezzwrotne i nieodpłatne świadczenie

pieniężne o charakterze powszechnym, nakładane z mocy prawa

przez państwo lub inne organy władzy publicznej (np. samorządy

lokalne) na osoby fizyczne i prawne.

Polityka fiskalna, polityka budżetowa – ogół decyzji rządu

dotyczących wydatków i podatków. Jest częścią polityki finansowej

państwa.

Popyt – ilość towaru, którą nabywcy są skłonni kupić w określonym

czasie przy ustalonej cenie.

Redystrybucja – wtórny podział dochodów społeczeństwa

dokonujący się za pośrednictwem budżetu państwa. Przebiega

wielopłaszczyznowo i polega na obciążeniu działalności

gospodarczej oraz dochodów wszystkich podmiotów

gospodarczych różnymi rodzajami podatków i opłat, stanowiących

dochód budżetu państwa.

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

Wyszukiwarka

Podobne podstrony:

budżet państwa i jego funkcje (7 str)(1), Bankowość i Finanse

budżet państwa i jego funkcje (7 str)

2 istotsa państwa i jego funkcje

Państwo i jego funkcje2

Rynek pieniądz i jego funkcje budżet państwa

pyt. 17- pojęcie deficytu budżetu państwa i źródła jego pokrycie;, prawo finansów publicznych

BANK CENTRALNY I JEGO FUNKCJE

wydatki z budzetu panstwa

budzet panstwa

ćwiczenia 3 Budżet Państwa

Państwo Pojęcie, funkcje, typy

Budżet państwa 2

FP 8 Wydatki budzetu panstwa ma Nieznany

Budżet państwa

Budżet państwa, Prawo UwB

Co to jest budzet panstwa, prawo, Finanse

więcej podobnych podstron