RYZYKO BANKOWOŚCI ELEKTRONICZNEJ

W PORÓWNANIU Z TRADYCYJNĄ

Iwona Rodak FiR II rok/ns

Termin ryzyko (risk) wywodzi się z języka włoskiego (wł.

Risico),

w którym oznacza przede wszystkim przedsięwzięcie, którego wynik

jest nieznany albo niepewny, lub możliwość, że coś się uda albo nie uda,

czy też inaczej jako stan, w którym rezultat osiągnięty w przyszłości

jest nieznany, ale można zidentyfikować jego przyszłe alternatywy, przy

założeniu, że szanse wystąpienia możliwych alternatyw są znane. Ryzyko

jest stowarzyszone z wszelką działalnością ludzką i wszelakimi formami

egzystencji. Instytucja ubezpieczeń została stworzona w celu ochrony

człowieka lub jego działalności przed skutkami niepomyślnych zdarzeń

jako konsekwencji ryzyka.

RYZYKO

ryzyko działalności bankowej jest bezpośrednio związane z jej naturą,

ryzyko jest wpisane w definicję banku,

działalność bez ryzyka nie byłaby działalnością bankową.

RYZYKO BANKOWE wiąże się z niezwykle ważną rolą, jaką pełnią

banki w gospodarce narodowej. Rola ta sprowadza się do trzech

najbardziej istotnych dziedzin działalności banku, którymi są:

udział w kreacji pieniądza,

udział w społecznym podziale pracy,

dokonywanie alokacji i transformacji środków.

Udział w kreacji pieniądza następuje poprzez wzrost wielkości kredytów

udzielanych przez banki, a także przez zwiększenie zakupu walut obcych. Czyli

bank poprzez udzielanie kredytów kreuje, czyli w potocznym języku tworzy nowy

pieniądz. Udzielanie kredytów jest zarazem jedną z dwóch (obok przyjmowania

depozytów czyli zdobywania środków potrzebnych do sfinansowania kredytów)

szeroko pojętych rodzajów działalności banku.

Udział w społecznym podziale pracy polega na tym, iż bank jest

przedsiębiorstwem, który prowadzi działalność mającą na celu przejęcie od

jednostek gospodarczych i osób fizycznych czynności finansowych.

Dokonywanie alokacji i transformacji środków to spełnianie przez bank

istotnej roli jako instytucji transformacyjnej, pośredniczącej w doprowadzaniu do

wzajemnego uzgadniania różniących się struktur podaży i popytu. Odnosi się to

zwłaszcza do transformacji informacji, wielkości zapotrzebowanej sumy pieniędzy,

transformacji terminu i transformacji ryzyka.

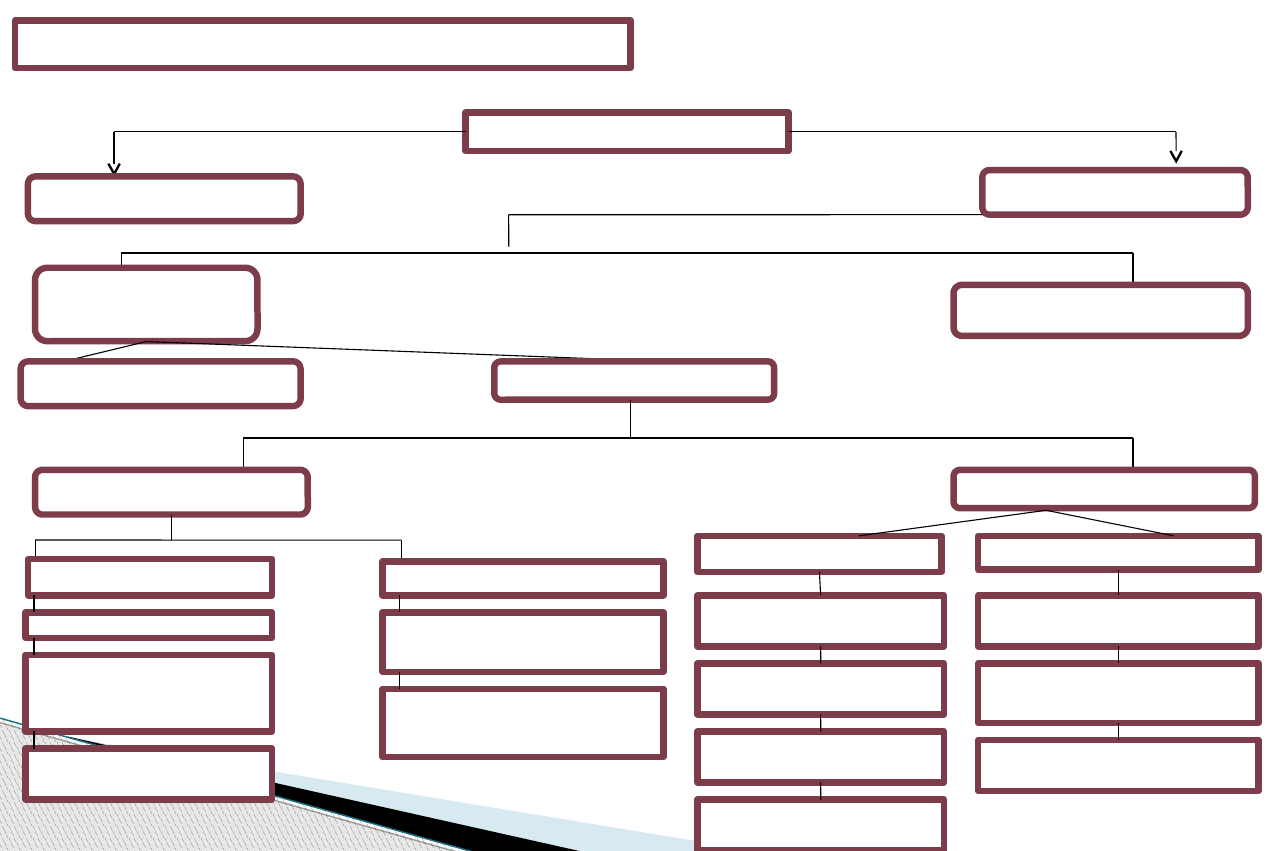

RYZYKO BANKOWE

Systematyka (rodzaje) ryzyka bankowego

Ryzyko strategiczne

Ryzyko operacyjne

Ryzyko

finansowe

Ryzyko techniczno -

organizacyjne

Ryzyko płynności

Ryzyko wyniku

Ryzyko podmiotowe

Ryzyko rynkowe

Ryzyko bilansowe

Ryzyko pozabilansowe

Ryzyko kredytowe

Ryzyko straty z tyt.

spadku wartości

pap.wart.

Ryzyko straty z tyt.

Spadku wartości

akcji

Ryzyko straty z tyt.

spadku udziałów

Ryzyko straty z tytułu

niewypłacenia

dywidendy

Ryzyko bilansowe

Ryzyko pozabilansowe

Ryzyko stopy

procentowej

Ryzyko kursu

walutowego

Ryzyko spadku cen

metali szlachetnych

Ryzyko spadku kursu

walut

Ryzyko cen kontraktów

futures

Ryzyko cen opcji

finansowych

Ryzyko cen swapów

RYZYKO OPERACYJNE

Definicja ryzyka operacyjnego została przedstawiona w dokumencie

konsultacyjnym Nowa Bazylejska Umowa Kapitałowa.

Definiuje się je

jako „ryzyko straty wynikającej z niewłaściwych

lub zawodnych procesów, ludzi i systemów lub ze zdarzeń

zewnętrznych.” Do rodzajów ryzyka operacyjnego, które mogą

wywoływać znaczne straty materialne można zaliczyć:

nadużycia wewnętrzne: kradzież przez pracowników, fałszowanie sprawozdawczości

wewnętrznej, transakcje wewnętrzne na szkodę instytucji,

nadużycia zewnętrzne: napady, kradzieże, włamania fizyczne, włamania komputerowe,

oscylator finansowy,

zasady zatrudniania oraz bezpieczeństwo w miejscu pracy: roszczenia pracownicze

dotyczące wynagrodzeń, warunki pracy zagrażające zdrowiu i bezpieczeństwu pracowników,

dyskryminację pracowników itd.,

klientów, produkty oraz praktyki biznesowe: wykorzystanie poufnych informacji o klientach,

pranie pieniędzy, przeprowadzanie niedozwolonych transakcji na rachunkach bankowych,

sprzedaż nieautoryzowanych produktów,

zniszczenie aktywów: akty wandalizmu, terroryzmu, działania siły wyższej,

brak ciągłości pracy instytucji , przerwanie pracy systemów, załamanie pracy systemów:

problemy ze sprzętem, z oprogramowaniem, problemy telekomunikacyjne,

zarządzanie w instytucji, zarządzanie procesami: błędy przy wprowadzaniu danych,

niekompletną dokumentację prawną, nieautoryzowany dostęp do danych o klientach, reklamacje,

zastrzeżenia dostawców, sprzedawców itd.

Ryzyko operacyjne jest rodzajem ryzyka, które w odróżnieniu

np. od ryzyka czysto finansowego towarzyszy wszystkim podmiotom

prowadzącym działalność. Jest ono wbudowane we wszystkie transakcje

i czynności bankowe. Jest to ryzyko wynikające z nieodpowiedniego lub

błędnego działania systemu, ludzi lub zdarzeń zewnętrznych. Związane

jest ono z:

zagrożeniem wywołanym działalnością ludzką,

zagrożeniem związanym z oprogramowaniem i

zagrożeniem związanym z procesami wewnętrznymi,

vis maior (siła wyższa).

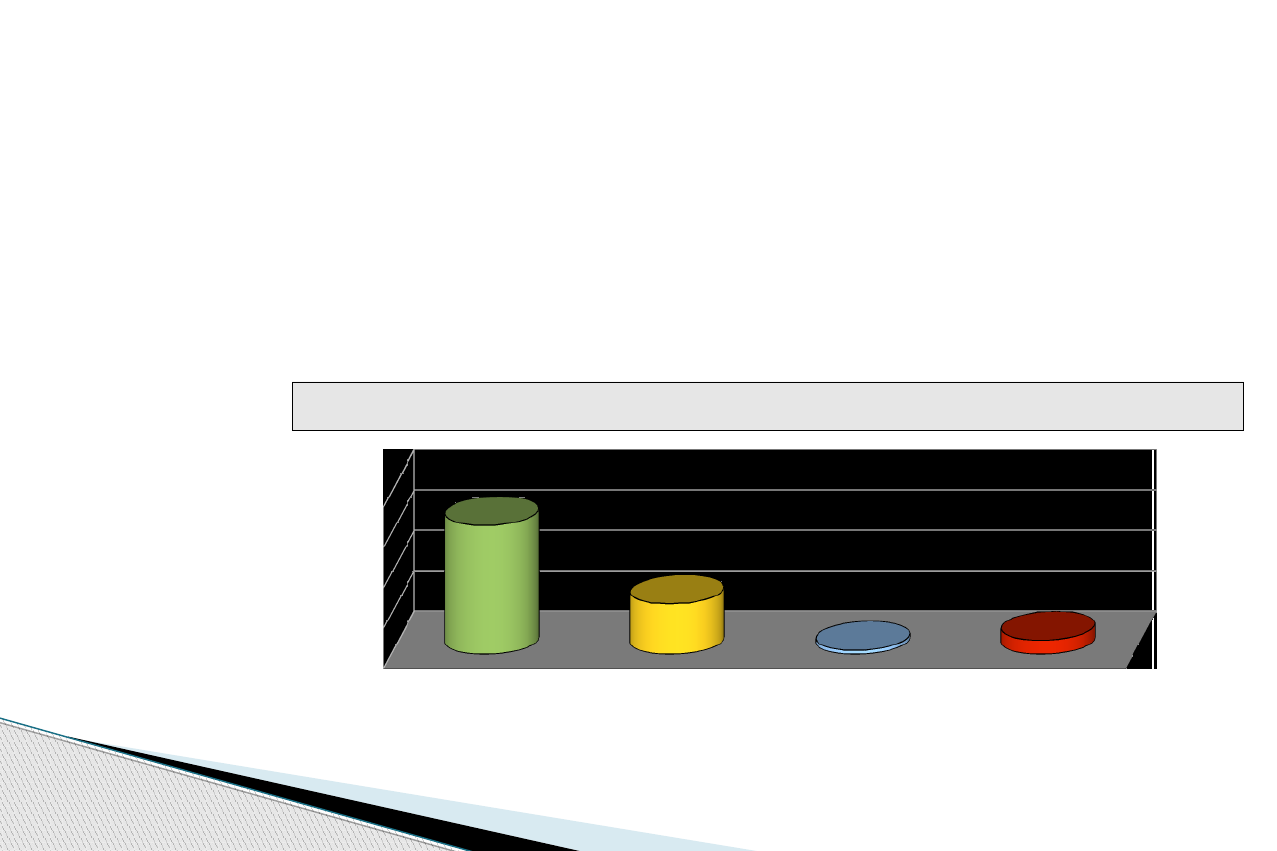

Procesy wewnętrzne 64%

Ludzie 25%

Systemy 2%

Wydarzenia zewnętrzne 7%

0%

20%

40%

60%

80%

Udział poszczególnych czynników w całkowitym poziomie ryzyka operacyjnego

Pierwszym z zagrożeń wywołanych działalnością ludzką jest hacking, czyli komputerowe

włamanie do systemu. Kolejnymi formami może być sniffing, czyli „podsłuchiwanie” transmisji,

dzięki któremu możliwe jest przejęcie przesyłanych informacji, czy spoofing, czyli „podszycie”

się pod inny komputer, w celu przejęcia całej sesji użytkownika z daną maszyną. Network

snooping jest to wstępne badanie parametrów sieci pod kątem stosowanych zabezpieczeń.

Następnymi zagrożeniami mogą być: trap doors, czyli uzyskanie dostępu do systemu

dzięki „furtkom” pozwalającym na nieudokumentowane i omijające zabezpieczenia wejście

do legalnych programów, czy back door, który jest instalacją oprogramowania przy pomocy,

którego wejdziemy do systemu nie logując się.

Ostatnim zagrożeniem wywołanym działalnością ludzką jest to pochodzące bezpośrednio

od pracownika. Jak wiadomo „nie ma idealnego człowieka” z czym wiąże się pojawianie się

błędów oraz niekompetencji, które to mogą wpłynąć na zwiększenie ryzyka. Kolejnym z

elementów ryzyka operacyjnego są zagrożenia związane z oprogramowaniem. Zalicza się do

nich m.in.: wirusy, czyli programy, które dopisują się do innych programów i ujawniające się w

momencie ich uruchomienia; bakterie, które gdy dostaną się do systemu powielają się i niszczą

go poprzez jego zablokowanie; robaki, które przenoszą się z systemu na system i przeważnie

pozostawiają po sobie bakterie lub wirusy. Bardzo niebezpieczne są konie trojańskie, które pod

„przykrywką” poprawnego wykonywania bezpiecznych operacji naruszają bezpieczeństwo

systemu. Kolejnymi z niebezpieczniejszych zagrożeń są programy skanujące, które w wyniku

badania portów serwera określają słabe strony zabezpieczeń systemu oraz ataki odmowy

usług, czyli program blokujący system komputerowy. Zagrożenie związane z siłą wyższą, jak z

pewnością wie każdy, jest niemożliwe do przewidzenia, ani zaplanowania

.

Specyfika ryzyka bankowego polega na tym, że:

ryzyka operacyjnego nie podejmuje się w celu osiągnięcia określonych

korzyści biznesowych; towarzyszy ono prowadzeniu działalności, jest w

nią wbudowane,

całkowita eliminacja źródeł ryzyka nie jest możliwa,

analiza czynników ryzyka i konsekwencji oraz jego skutków nie jest

prosta,

pomiar ryzyka również nie jest zadaniem łatwym.

Ryzyko operacyjne można zminimalizować, poprzez:

dobrze przygotowaną i sprawnie funkcjonującą kontrolę wewnętrzną,

niezależny i obiektywny audyt bankowy,

skuteczny nadzór bankowy, który w czasie inspekcji może rozpoznać

wiele wewnętrznych problemów banku.

Bankowość elektroniczna rozwija się na naszym rynku od 10 lat.

Model bankowości internetowej (direct banking) jest w Polsce coraz

bardziej powszechny i ma wiele przewag konkurencyjnych nad

tradycyjnymi kanałami komunikacji i sprzedaży. Usługi oferowane przez

bankowość

direct,

to przede wszystkim wystandaryzowane produkty indywidualne, które nie

wymagają zaawansowanego doradztwa. To obecnie pełne spektrum usług

bankowych i około bankowych. Klienci bankowości direct są bardziej

świadomi, lepiej wyedukowani w zakresie usług finansowych, bardziej

otwarci

i lubiący podejmować samodzielne decyzje na podstawie zebranych

informacji – a w konsekwencji nie wymagają takiej ‘opieki’, jak klienci

bankowości tradycyjnej.

W bankowości tradycyjnej kontakt z klientem odbywa się poprzez

placówki, które są zarówno miejscem sprzedaży, jak i doradztwa. W

takim modelu przepływ informacji jest zazwyczaj jednokierunkowy,

a banki mają trudności w uzyskaniu informacji bezpośrednio od klienta.

Natomiast w bankowości elektronicznej, nie ma pośredników

w Komunikacji z klientem. Dzięki temu wymiana informacji przebiega

sprawniej, a klienci mają możliwość brania udziału w tworzeniu nowych

produktów i czują się bardziej członkami społeczności tworzonej przez

bank.

Bankowość elektroniczna rozwija się w dwóch kierunkach. Pierwszy,

wcześniej zaadoptowany i będący obecnie już powszechny model, to

bankowość internetowa. Klienci znają jej zalety – lepsze ceny, wygodę i

łatwy dostęp o dowolnej porze dnia i nocy. Drugi – bankowość mobilna –

znajduje się obecnie w fazie szybkiego rozwoju. Można powiedzieć, że

bankowość mobilna jest rozszerzeniem bankowości internetowej. Tyle,

że na skutek różnych czynników, jak np. wolniejsza popularyzacja

zaawansowanej telefonii komórkowej,

do tej pory bankowość mobilna rozwijała się wolniej. Jednak w

momencie, gdy smartphony stają się stopniowo podstawowym kanałem

komunikacji

i zbierania danych, zwłaszcza dla młodego pokolenia, bankowość

mobilna wyprzedzi w przyszłości internetową (jeżeli chodzi np. o ilość

transakcji).

Stopniowo, wraz z dorastaniem nowych pokoleń, oraz

przekonywaniem się tych starszych do nowych technologii, znaczenie

instytucji działających w modelu direct wzrasta. Bankowość internetowa

i mobilna jest coraz częściej postrzegana jako wygodny sposób

zarządzania finansami. Dlatego banki doskonale zdają sobie sprawę,

iż rozwój mobilnych kanałów jest dla nich korzystny, a wręcz

nieunikniony. Z tego powodu kolejne 10 lat bankowości elektronicznej

zapowiada się równie, jeżeli nie bardziej ciekawie, jak te pierwsze.

Bankowość tradycyjna kojarzy się przede wszystkim z dobrą obsługą

klienta, znajomym środowiskiem obsługi i łatwością dostępu

do placówki. Tymczasem synonimem bankowości elektronicznej staje

się szybkość obsługi, łatwy dostęp do transakcji bankowych

i nowoczesność.

Podstawową zaletą posiadania konta w banku gwarantującym

bezpośredni kontakt z klientem jest możliwość szybkiego otrzymania

decyzji w takich sprawach jak:

przyznanie limitu w rachunku bankowym,

wyrobienie karty kredytowej,

potwierdzenie dokumentów,

uzyskanie gwarancji bankowych.

Za największą wadę posiadania konta w tradycyjnym banku

można uznać długi czas związany z załatwieniem podstawowych

czynności. Dokonanie przelewu w okienku wiąże się z wizytą w banku

i najczęściej oczekiwaniem w co najmniej kilkuosobowej kolejce. Ponadto,

płatności w oddziale są zawsze droższe niż te dokonywane

za pośrednictwem Internetu – przeważnie dwu- lub nawet trzykrotnie.

Bankowość elektroniczna jest formą usług, oferowanych przez

niektóre banki, polegającą na umożliwieniu klientowi dostępu do jego

rachunku za pośrednictwem komputera (bądź innego urządzenia

elektronicznego, np. bankomatu) i łącza telekomunikacyjnego (np. linii

telefonicznej). Bankowość elektroniczna jest zatem nowoczesną formą

realizacji usług bankowych pozwalającą na korzystanie z nich z dowolnego

miejsca na świecie beza konieczności odwiedzania placówki banku. Istotą

bankowości elektronicznej jest możliwość korzystania z usług bankowych

niezależnie od miejsca i czasu. Bankowość elektroniczna jest

najtańszą i najprzystępniejszą formą bankowości, dla każdego, kto posiada

komputer i połączenie z Internetem.

Zalety bankowości elektronicznej:

niższe koszty rachunku, wyższe oprocentowanie (w przypadku banków

stricte internetowych, brak sieci oddziałów i rozbudowanego personelu

pozwala na obniżenie kosztów własnych i zaoferowanie oprocentowania

wyższego

nawet

o 10 pkt niż w tradycyjnych bankach);

założenie konta, opłata za prowadzenie go, oraz opłata za wykonanie

przelewu jest kilkukrotnie niższa niż tradycyjna drogą;

oszczędność czasu dzięki możliwości wykonywania operacji finansowych z

własnego domu, niezależnie od odległości od banku – mogłoby to być

udogodnienie dla ludzi starszych (niestety regułą jest, iż człowiek starszy

rzadziej korzysta z rozwiązań IT) i niepełnosprawnych, jak również dla osób

mieszkających z dala od placówek banku;

brak konieczności czasochłonnego, ręcznego wypełniania dokumentów –

wystarczy parę razy kliknąć czy wpisać w okienko odpowiedni kod;

możliwość wglądu w stan rachunku o każdej porze dnia i nocy –

wyświetlanie salda jest podstawową usługą oferowaną przez internetowe

konta bankowe, również możliwość otrzymywania informacji o stanie konta

SMS-em na komórkę po każdorazowej zmianie salda jest bardzo przydatną

usługą;

bieżące śledzenie swoich operacji na posiadanych rachunkach – w każdej

chwili można zajrzeć do historii operacji;

możliwość wykorzystania wielu kanałów komunikacji, np.: WWW, poczty

elektronicznej, tradycyjnego telefonu, telefonu komórkowego (WAP) –

wielokanałowość zabezpiecza nas na wypadek awarii sieci internetowej

w naszym domu, lub choćby awarii komputera;

szybsza realizacja zleceń – dzięki sprzężeniu systemu internetowego

bezpośrednio z systemem bankowym nasze zlecenie jest realizowane

natychmiast;

eliminacja zagrożeń dotyczących transakcji wykonywanych metodami

tradycyjnymi (kradzież gotówki, dokumentów bankowych, itp);

szybki dostęp do serwisów informacyjnych (oferta banku, promocje, kursy

walut, notowania giełdowe, wiadomości ze świata finansów, itp.).

Wady bankowości elektronicznej:

Niestety oprócz wielu zalet bankowość internetowa ma również swoje

wady, wynikające raczej nie z samej idei e-bankowości,

co z niedoróbek w usługach oferowanych przez banki. Oto niektóre z

nich:

wbrew reklamowym hasłom dostępność kont wcale nie jest "24/7/365”

- oczywiście przelewy międzybankowe wykonywane są tylko w dniach

i godzinach sesji systemu Elixir Krajowej Izby Rozliczeniowej (wyjątkiem

są przelewy wewnątrz tego samego banku), ponadto banki robią przerwy

konserwacyjne, najczęściej ok. godz. 1:00-3:00 w nocy albo podczas

weekendów;

usterki oprogramowania - z którymi spotykają się przecież nie jako

zawodowi informatycy, ale przedstawiciele bardzo różnych profesji, po

prostu korzystający z komputera i internetu jako narzędzia pracy - usterki

takie budzą w nich spory niepokój;

niedoróbki ergonomii interfejsów kont on-line, ograniczające ich

funkcjonalność - do sztandarowych należy brak widoczności stanu konta

w

chwili

dokonywania

przelewu,

brak

stanu

salda

konta

po poszczególnych operacjach w historii rachunku (PKO Inteligo), brak

możliwości blokady na koncie środków przy ustanawianiu przelewu z datą

przyszłą, co prowadzi do odrzucenia przelewu, jeśli w dniu jego wykonania

nie ma na koncie dostatecznych środków ani kredytu,

niebezpieczeństwo kont internetowych z powodu ataków hakerskich

na połączenia SSL między bankiem a klientem, jednak można uważać to

za mit, gdyż połączenia są tak zabezpieczone, że żeby atak się powiódł

użytkownik sam przedtem musiałby podać przestępcy swoje kody –

również odsetek udanych wyłudzeń przez Internet jest nieporównywalnie

mniejszy niż odsetek przestępstw dokonywanych drogą tradycyjną.

PODSUMOWUJĄC:

Bankomaty, wrzutnie, wpłatomaty, bankowość

internetowa. Na pierwszy rzut oka wydaje się,

że pozycja człowieka w banku jest stracona

skoro wszystkie operacje na koncie można

przeprowadzić samodzielnie w zaciszu swojego

domu lub przy okienku bankomatu.

Może się wydawać, że wszystkim może dowodzić maszyna, komputer. Jest

przecież niemal nieomylny, nie oszuka nas i zawsze wszystko dokładnie

obliczy. Niestety komputer nie jest jeszcze w stanie z nami porozmawiać

przy stoliku w placówce banku, nie uśmiechnie się do nas, nie doradzi itp.

Dlatego też, zarówno przyszłość człowieka jako łącznika między klientem

a bankiem oraz komputera, bankowości elektronicznej jako narzędzia jest

pewna i niepodważalna.

Rzeczywisty poziom bezpieczeństwa

w usługach bankowych nie jest tożsamy

z poczuciem bezpieczeństwa u klientów

banku. Aby zrównać te poziomy potrzebna

jest akcja edukacyjna skierowana

do konsumentów, w której można pozwolić

sobie na wykorzystanie mediów i ich

ogromnego potencjału.

Jej celem byłoby wyjaśnienie jakie mogą występować zagrożenia i jak ich unikać,

wygenerowanie wśród klientów odpowiednich nawyków oraz wskazanie szablonu

postępowania w przypadku reklamacji. Ważnym aspektem takiej akcji byłoby również

zaprzyjaźnienie i zaznajomienie klientów z tym niewątpliwie ułatwiającym życie i

nowatorskim rozwiązaniem, bowiem jak wiadomo bardzo często w obiegowych

opiniach wokół nowych rozwiązań pojawia się element strachu przed nieznanym. W

celu maksymalnej niwelacji ryzyka konieczna jest również analiza całego systemu od

strony pracownika banku. W stosunku do tego ogniwa należy zastosować dwa

rozwiązania. Z jednej strony powinna to być zwiększona kontrola dostępu do systemu

bankowego przez pracowników banku, z drugiej natomiast akcja edukacyjna. Jak

wiadomo im wyższy poziom wiedzy pracowników, tym wyższe są ich kwalifikacje i

fachowość, za czym idzie również zmniejszenie ryzyka.

Document Outline

- RYZYKO BANKOWOŚCI ELEKTRONICZNEJ W PORÓWNANIU Z TRADYCYJNĄ

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

Wyszukiwarka

Podobne podstrony:

Kopia RYZYKO Pojęcie i podstawowe rodzaje ryzyka bankowego prezentacja EW 26 10 2009 (3)

ryzyko bankowe - wykłady, Pomoce naukowe, studia, bankowosc

WYKŁAD 10 RYZYKO BANKOWE

Ryzyko bankowe, WYKŁAD XII 18

Wstep ryzyko bankoweI, Bankowość, Bankowość + egzaminy, Bankowość, Wykłady

ryzyko bankowe(1)

pytania RYZYKO bankowe z V semestru Lepczyńskiego, 03s Kryzysy i restrukturyzacja finansowa przedsię

kredyty ryzyko, Bankowość i Finanse

Ryzyko bankowe, Wykłady rachunkowość bankowość

ryzyko bankowe, [Finanse]

RYZYKO BANKOWE, UE Katowice, II stopień sem3, ZARZĄDZANIE RYZYKIEM

Ryzyko zawodowe prezentacja

ryzyko bankowe

Finanse Ryzyko Bankowe, RYZYKO BANKOWE

ryzyko bankowe & ryzyko stopy procentowej(1), Bankowość i Finanse

Finanse - Ryzyko Bankowe, Ryzyko bankowe, Czym jest ryzyko bankowe

więcej podobnych podstron