FINANSE

25.02.2009

5 obszarów, na które składają się finanse:

finanse publiczne : budżet państwa, podatki 90%

finanse przedsiębiorstw : firmy, podmioty gospodarcze

finanse banków (bankowość) : działalność kredytowa, gromadzenie depozytów,

dokonywanie rozliczeń pieniężnych, lokowanie środków pieniężnych

finanse ubezpieczeń : społeczne (obowiązkowe) i gospodarcze (majątkowe i osobowe)

finanse gospodarstw domowych

Wszystkie obszary są ze sobą ściśle powiązane. Wspólnym elementem jest Instytucja Pieniądza.

ISTOTA PIENIĄDZA I GOSPODARKI PIENIĘŻNEJ:

I.

Typowe postaci i tendencje rozwojowe pieniądza:

1.

Pierwotną w stosunku do towarowo-pieniężnej formą gospodarki pieniężnej była

gospodarka oparta na:

a.

bezpośredniej wymianie

b.

dokonywanym w naturze podziale

Sporadyczną rolę odgrywała w niej produkcja na potrzeby własne.

Procesy oszczędzania również przebiegały w formie naturalnej, tj. drogą odkładania określonych

dóbr.

Cechy gospodarowania w naturze:

ograniczenie kręgu kontrahentów do osób, które zdołały skontaktować się bezpośrednio ze

sobą

utrudnienie w ocenie wartości zamienianych dóbr i usług

wąski zakres społecznego podziału pracy

niska wydajność pracy i słaby rozwój produkcji

Gospodarka naturalna oparta była wyłącznie o wartości użytkowe.

Wartość użytkowa rzeczy – zdolność dobra do zaspokojenia naszych potrzeb.

2.

Wymiana pośrednia realizowana przy pomocy towaru powszechnie akceptowanego,

kt określany był mianem tzw. powszechnego ekwiwalentu towarów, zyskującego

powszechne uznanie i przekształcającego się w pieniądz (posiada wartość użytkową

i wymienną) o cechach:

posiadającego trwałe wartości użytkowe

będący powszechnie pożądanym

posiadający dużą podzielność

określany był on mianem.

Na przestrzeni dziejów funkcjonowało ok. 70 ekwiwalentów, z czego każda epoka posiadała własne

wyraźne wskazanie: skóra, bursztyn, sól, bydło, kamienie. Posiadały one wartość użytkową i

wymienną.

3.

Pieniądz naturalny:

Występujący w postaci kruszców szlachetnych i półszlachetnych, który budził wśród

współkontrahentów wątpliwości odnośnie: jakości metalu (próby) oraz jego wagi. Z tego

względu pieniądz naturalny został wyparty przez MONETĘ, będącą pierwszą formą pieniądza

sztucznego.

4.

Moneta to krążek metalu szlachetnego opatrzony stemplem władzy państwowej,

potwierdzającej iż pod względem ciężaru i czystości materiału (próby) odpowiadał

ona początkowo wymogom prawa zwyczajowego, potem ustawie monetarnej. W

chwili pojawienia się monety:

1)

na plan pierwszy wysunęły się funkcje czysto pieniężne,

2)

na dalszy plan wartości użytkowe metalu. Fakt ten stał się podstawą do prowadzenia polityki

pieniężnej będącym istotnym elementem polityki gospodarczej każdego państwa.

U podstaw polityki pieniężnej legła po raz pierwszy w monecie rozbieżność pomiędzy nominalną i realną siłą nabywczą

pieniądza.

Nominalna siła nabywcza pieniądza w przypadku monety to wartość materiału, z którego była wykonana moneta.

Moneta funkcjonowała w 2 systemach menniczych:

system menniczy zamknięty, w którym prawo do wykucia monety miała władza (król), z

czasem nastąpiło jego upowszechnienie i przekształcenie na system menniczy otwarty

system menniczy otwarty, tzn. każdy posiadacz kruszcu mógł się udać do mennicy i

mógł dokonywać wybijania monet

Moneta posiadała 2 wartości:

nominalną – wybitą na monecie

realną – wskazującą na zawartość kruszca w monecie

Zjawisko „Psucie monety” następuje w systemie menniczym otwartym i nastąpiło prawo

KOPERNIKA GRESZENA : pieniądz gorszy wypiera pieniądz. Powstał przez to:

a)

pieniądz nadwartości owy: wartość realna > wartości nominalnej

b)

pieniądz podwartościowy: wartość nominalna > wartości realnej

DEPRECJACJA PIENIĄDZA – utrata przez jednostkę pieniężną siły nabywczej, ale tylko w obrębie

danego kraju, natomiast proces odwrotny to APRECJACJA.

Na ogół przyczyną deprecjacji jest inflacja, natomiast nie musi ona prowadzić do dewaluacji.

Siłę nabywczą pieniądza określają ruchy cen:

DEWALUACJA - spadek kursu wymiennego pieniądza krajowego w stosunku do dewiz.

REWALUACJA – proces odwrotny do dewaluacji.

Teoria inflacji ilościowej pieniądza według monetarystów (ilościowa teoria pieniądza):

INFLACJA – nadmiar podaży pieniądza w stosunku do ilości towarów (dóbr i usług). Inflacja o niskim

progu inflacji sprzyja rozwojowi gospodarki.

INFLACJA # DEFLACJA

5.

Surogaty pieniądza to instytucje pieniężne (konstrukcje prawne), które pełnią tylko

niektóre funkcje pieniądza i w ograniczonym zakresie zastępują pieniądz urzędowy,

np. obligacje – środek akumulacji kapitału

weksle – pełnią funkcję środka płatniczego

czeki – środek cyrkulacji

akcje – środek lokacji kapitału

Akcje przedsiębiorstw oraz obligacje państwa odgrywają dużą rolę w obrocie kapitałowym.

6.

Banknot, który powstał w czasach nowożytnych i emitowany był przez banki

(początkowo

prywatnie, a potem głównie państwowe) powołane do:

obsługi obrotu płatniczego

przechowywania wkładów

przeprowadzania rozliczeń pieniężnych

udzielania kredytów

Banknot był pisemnym zobowiązaniem bankiera do zwrotu określonej sumy zdeponowanego w

banku złota lub srebra. Posiadały zdolność obiegową. Pełniły one rolę:

środka płatniczego

środka wymiany

i z czasem podlegały wymianie na monety.

7.

Współczesne postacie pieniądza, a wśród nich :

A.

PIENIĄDZ GOTÓWKOWY

Występuje w dwóch rodzajach:

pieniądz papierowy

(bilety Narodowego Banku Polskiego) to znak pieniężny, który na mocy

zarządzenia władzy państwowej uzyskał na określonym terytorium charakter płatniczego

środka i jest powszechnie przyjmowany przy regulacji zobowiązań prywatnych i

publiczno-prawnych.

bilon

(pieniądz zdawkowy) posiadający moc zwalniania ze zobowiązań, ale do określonej

kwoty.

B.

PIENIĄDZ BEZGOTÓWKOWY

Funkcjonuje w formie zapisów na kontach bankowych, posiadaczy rachunków bankowych, polecenie

przelewu, zapłaty, karty płatnicze. Głównie wykorzystywanie w transakcji handlu zagranicznego.

Proces przechodzenia pieniądza przez jego kolejne postacie i rodzaje określany jest mianem

procesu dematerializacji pieniądza, czyli jest to odchodzenie pieniądza od jego wartościowej

substancji kruszcowej.

3 elementy występujące w pieniądzu:

a)

pieniądz jako społeczne dobro obiegowe

b)

pieniądz jako prawny środek płatniczy służący regulowaniu zobowiązań

c)

pieniądz jako kredytowe dobro obiegowe

PIENIĄDZ - (społecznie obiegowo dobro) ustalony przez władzę państwową prawny środek

płatniczy, zależny w swej sile nabywczej od społecznego wkładu pracy wnoszonego przez

posiadacza pieniądza do gospodarstwa społecznego, będący anonimowym i generalnym tytułem do

udziału w podziale produktu społecznego i dochodu narodowego na warunkach określonych przez

poziom i strukturę cen dóbr i usług, będących w sprzedaży.

Dochód narodowy – (produkt społeczny) wytworzone dobra, usługi w ciągu określonego czasu

mogą mieć wymiar ilościowy i wartościowy. Uczestnictwo wynika przez nabywanie dóbr i usług.

Społeczne dobro obiegowe – w gospodarce rynkowej.

Anonimowy, tzn. że wielkość udziału w dochodzie narodowym zależy od ilości posiadanych

pieniędzy, a nie osoby.

Gospodarka dzieli się na:

działy gospodarki:

przemysł

rolnictwo

usługi

gałęzie

branże

przedsiębiorstwa

Generalny tytuł, tzn. że pieniądz jest: konieczny, niezbędny, wystarczający.

Racjonalne gospodarowanie:

konsumpcja

oszczędności

Ostateczny podział dochodu narodowego dokonuje się:

konsumpcja (spożycie) ok. 70%:

zbiorowe: środki przeznaczone na opiekę zdrowotną, edukacja, nauka, kultura,

obrona, sądownictwo, prokuratura, administracja państwowa

indywidualna: gospodarstwo domowe i jego potrzeby

inwestycje ok. 30%

Ostatecznym odbiorcą produktu społecznego są konsumenci i inwestorzy!

12.03.2009

ŹRÓDŁA KREACJI PIENIĄDZA (sposoby wprowadzania pieniądza do obiegu):

1)

emisja nowego pieniądza gotówkowego

przez Bank Centralny

2)

emisja budżetowa (skarbowa)

– skarb państwa emituje papiery wartościowe (weksle

skarbowe i obligacje skarbowe) i oferuje ich kupno społeczeństwu – szeroko rozumianemu i

ze środków uzyskanych może ograniczać, likwidować deficyt budżetowy.

Obligacje skarbowe emitowane są na niższe kwoty, stąd zainteresowane ich zakupem są osoby

fizyczne.

Weksle skarbowe emitowane są na wysokie nominały i kupują je przedsiębiorstwa itp.

Pożyczkobiorcą jest państwo.

3)

nadwyżka eksportu nad importem

Dla prowadzenia jakiegokolwiek przedsiębiorstwa potrzebne są środki pieniężne własne, a także

obce (kredyt bankowy), który spowoduje, że zwiększy się siła nabywcza, która wyznaczona jest jego

środkami (będą mogli więcej zakupić).

produkcja -----------------------------------> sprzedaż

przedsiębiorstwo uzyska ze sprzedaży przychód

przychody ze sprzedaży -----------------------> koszty produkcji ======== wynik finansowy (mogą

być różne znaki

na każdą produkcję

- dochód +

(podatki zmniejszają dochód)

ponoszone są nakłady

- deficyt –

Nakład staje się kosztem, kiedy przynosi efekt użyteczny (realizacja tej produkcji, czyli sprzedaż).

dochód – podatki = zysk/strata

4)

kredyt bankowy inwestycja kredytowa

– kreacja pieniądza, tj. wprowadzenie dodatkowego

pieniądza do obiegu, może nastąpić w różnych momentach reprodukcji:

w produkcji, np. przy kredytowaniu produkcji w toku

w zbycie, np. przy kredytowaniu wyrobów gotowych

w obrocie towarowym, np. przy kredytowaniu hurtu oraz w działalności

inwestycyjnej i eksploatacyjnej

Kredytowanie może także dotyczyć różnych odbiorców, wobec czego pieniądz może pojawić się w

obiegu w następstwie kredytowania zarówno odbiorcy pośredniego jak i konsumenta i inwestora.

19.03.2009

SPOSOBY UJMOWANIA KREDYTU BANKOWEGO:

1.

Formalno-prawne

2.

Ekonomiczne

Ad.1 Formalnoprawne

Wywodzi istotę kredytu bankowego z instytucji pożyczki pieniężnej. Według tego ujęcia kredyt to

świadczenie określonej kwoty pieniężnej na rzecz kredytobiorcy z obowiązkiem jej zwrotu w

określonym terminie i zapłatą procentu jako ceny kredytu.

Następstwem tak rozumianego kredytu jest powstanie wierzytelności (należności) u kredytodawcy i

odpowiadające jej kwotowo zobowiązanie u kredytobiorcy.

Z reguły formalno-prawne ujęcie kredytu bankowego doszukuje się istoty kredytu w czasowym

wykorzystywaniu przejściowo wolnych środków pieniężnych.

Bank więc niejako pośredniczy w przekazywaniu przejściowo wolnych środków pieniężnych od

jednych produktów na rzecz potrzebujących podmiotów.

Według tego ujęcia nie mamy więc do czynienia z tworzeniem nowych środków już istniejących.

Lokujący środki pieniężne są depozytariuszami (deponentami), tak ich określa bank.

Wykorzystujący środki od banku to kredytobiorcy.

Redystrybucja kredytowa – środki pieniężne zostały podzielone przez bank (udzielił kredytu).

Istnieje w bankowości „złota reguła bankowa”:

Wkładom (depozytom) przyjętym na określony termin (lokaty n-miesięczne) powinny odpowiadać

kredytom udzielanym na takie same terminy.

Ad.2 Ekonomiczne

Istotą kredytu bankowego jest pomnażanie siły nabywczej kredytobiorcy.

Kredyt daje prawo do dokonania wydatku pieniężnego w rozmiarach przekraczających stan

aktualnie posiadanych przez kredytobiorcę środków pieniężnych.

Bank udzielając kredytu nie dzieli dochodów i środków już istniejących lecz tworzy nowe dochody i

nowe środki pieniężne. Kreowany przez kredyt pieniądz wpływa do kanałów obiegu (powiększa

obieg pieniężny) i zaczyna nadal krążyć już samodzielnie.

Siłą nabywczą przedsiębiorstwa (kredytobiorcy) wyznaczają jego własne dochody. Kredyt mnoży się

w miarę wzrostu dochodu.

GRANICE AKCI KREDYTOWEJ:

1.

Ekonomiczna

2.

Techniczna

Ad.1 Ekonomiczna

Wyznaczana jest przez konieczność zachowania równowagi ekonomiczno-finansowej gospodarki

narodowej. Oznacza to, że ilość pieniądza wprowadzonego do obiegu powinna być skorelowana z

przyrostem takich agregatów makroekonomicznych jak:

dochód narodowy

produkcja globalna

Granica ta dotyczy Banku Centralnego.

Bank Centralny emituje pieniądz gotówkowy!

Bank Centralny odpowiedzialny jest za politykę pieniężną (monetarną), co oznacza, że

odpowiedzialny jest za ilość pieniądza w obiegu. Bank Centralny posiada przywilej emisji nowego

pieniądza gotówkowego.

Bank Centralny nie może dodrukować pieniędzy, ponieważ musi się dostosowywać do Banku

Handlowego.

Ilość pieniądza w obiegu dotyczy 2 kwestii:

odpowiedzialność za wyemitowaną gotówkę

odpowiedzialność za pieniądz wykreowany przez banki handlowe w postaci kredytów

udzielonych przez te banki.

Pieniądz gotówkowy – Bank Centralny

Pieniądz bezgotówkowy – Bank Handlowy (banki komercyjne)

Równowaga ekonomiczno-finansowa to równowaga pomiędzy ilością pieniądza w obiegu a

ilością wyprodukowanych dóbr i usług.

Ad.2 Techniczna

Dotyczy banków komercyjnych i określa możliwości kredytowe tych banków, które wyznaczone są

wielkością zgromadzonych depozytów.

Czy istnieją możliwości zmiany granicy? Zwiększenia lub zmniejszenia możliwości kredytowych?

Zmianom służą instrumenty Banku Centralnego wykorzystywane w kształtowaniu polityki

pieniężnej.

Należą do nich:

a)

stopa rezerw obowiązkowych

Banki mają obowiązek utrzymywania niezbędnej rezerwy gotówki w postaci tzw. rezerwy

obowiązkowej.

Ustalona jest ona na tym samym poziomie w odniesieniu do wszystkich rodzajów depozytów

(avista, terminowe, walutowe, poprzednio były zróżnicowane).

Obniżenie przez Bank Centralny stopy rezerwy obowiązkowej zwiększa możliwości kredytowe

Banków Handlowych, natomiast podwyższenie ogranicza możliwości kredytowe Banków

Handlowych.

b)

operacje otwartego rynku

Operacje dokonywane przez Bank Centralny na rynku pieniężnym, polegające na sprzedaży i

zakupie papierów wartościowych, głównie weksli skarbowych. Inicjatorem tych operacji jest Bank

Centralny, który wykorzystuje je dla regulowania podaży pieniądza.

Sprzedaż przez Bank Centralny papierów wartościowych Bankom Handlowym ogranicza ich

możliwości kredytowe, natomiast odkupienie papierów wartościowych od Banków Handlowych

zwiększa ich możliwości kredytowe.

c)

kredyt refinansowy

Polega na udzielaniu kredytu przez Bank Centralny pozostałym bankom, które w ten sposób mogą

upłynnić swoje aktywa.

Podstawowe formy refinansowania to:

kredyt pod zastaw papierów wartościowych, tzw. lombardowy

– udzielany zazwyczaj w

niższej kwocie aniżeli wynosi podmiot zastawu

redyskonto weksli zdyskontowanych poprzednio przez Banki Handlowe

.

PRZYKŁAD

Odbiorca towaru: Dostawca towaru:

- nie ma gotówki - zgadza się na

późniejszą zapłatę

- czysty rachunek bankowy - powstaje

zobowiązanie

- pyta czy może później zapłacić - potwierdzenie

transakcji

to weksel handlowy

(papier

wartościowy w

obrocie handlowym)

- posiadacz weksla

(weksle skarbowe są papierami wartościowymi emitowanymi przez Skarb Państwa).

Aby weksel był wekslem handlowym, w treści musi być słowo „weksel”.

19.03.2009 - data wystawienia weksla dostawca kredytuje odbiorcę = skredytowanie

8.05.2009 - termin płatności (realizuje się funkcja

kredytowa weksla)

Co dostawca robi z wekslem?

1.

Przetrzymuje do terminu płatności

2.

Wykorzystuje w innych transakcjach handlowych regulując nim zobowiązania –

przenoszenie praw weksla (realizuje się funkcja obiegowa weksla)

3.

Składa weksel do dyskonta w Banku Handlowym.

19.04.2009 - dostawca otrzymuje kwotę z weksla pomniejszoną o dyskonto

d = kw. weksla x l. dni pomiędzy złożeniem weksla do dyskonta a terminem jego płatności (19) x st.

dysk. / 360x100

Bank Handlowy może trzymać weksel i pokazać go w maju dłużnikowi lub złożyć do redyskonta do

Banku Centralnego. Wówczas otrzyma kwotę z weksla pomniejszoną o redyskonto.

r = kw. weksla x l. dni pomiędzy złożeniem weksla do redyskonta a terminem jego płatności x st.

redysk. / 360x100

Jeżeli Bank Centralny uzna, że jest za dużo pieniądza w obiegu, to nie przyjmie weksla.

Bank Handlowy znając postawę Banku Centralnego może, ale nie musi przyjmować weksla do

dyskonta.

MECHANIZM KREACJI PIENIĄDZA PRZEZ BANK HANDLOWY

Jak to się dzieje, że Banki Handlowe udzielają kredytu?

PRZYKŁAD

Przyjmijmy, że mamy dwa Banki Handlowe BHI i BHII oraz różnych klientów tych banków k1,k2,

…,kn.

Stopa rezerwy obowiązkowej: r = 5%

W punkcie wyjściowym banki wyczerpały swoje możliwości w zakresie udzielania kredytu, co

oznacza, że ich rezerwy kasowe osiągnęły dopuszczalną dolną granicę niezbędną do utrzymania

płynności.

Operacja 1

Pewnego dnia BHI orientuje się, że jego wkłady zwiększyły się o 1000j dzięki wpłacie gotówki przez

klienta k1 (tzw. wkład pierwotny).

Wkład pierwotny polega na przekształceniu pieniądza gotówkowego na taką samą ilość pieniądza

bezgotówkowego.

(kredyt – aktyw, depozyt – pasyw)

BHI

Aktywa Pasywa

Rez.= 1000j wkład klienta k1 = 1000j

1000j 1000j

Operacja 2

BHI dzięki wpłacie dokonanej przez klienta k1 decyduje się udzielić kredytu. W momencie, kiedy

bank decyduje się udzielić kredytu zobowiązany jest odprowadzić kwotę z depozytu i odprowadzić ją

na swój rachunek bieżący do Banku Centralnego. Środki na tym rachunku są oprocentowane.

BHI wylicza r

BHI

Aktywa Pasywa

Rez. = 50j k1 = 1000j

kredyt

k2 = 950j

1000j 1000j

Akt udzielenia kredytu jest jednocześnie aktem kreacji nowego pieniądza.

Założenie 1

Klient k2 przyznany kredyt w wysokości 950j podejmuje w gotówce (czyli pieniądz krąży w obiegu

gotówkowym), zaś rezerwy gotówki spadły do 50j, co oznacza zakończenie akcji kredytowej.

Operacja 3 i Założenie 2

Klient k2 przyznany kredyt k2 = 950j, nie podejmuje w gotówce, lecz poleca bankowi dokonanie

przelewu tej sumy na rzecz klienta k3, który posiada rachunek w BHII.

BHII

Aktywa Pasywa

Rez.= 950j wkład klienta k3 = 950j

950j 950j

Operacja 4

BHII posiadając środki (wkład k3 = 950j) decyduje się udzielić kredytu klientowi k4, ale k4 nie

podejmuje gotówki z przyznanego kredytu, lecz dokonuje przelewu tej kwoty na rzecz klienta k5,

który ma rachunek w tym samym banku BHII.

r = 47,5j ~ 50j

BHII

Aktywa Pasywa

Rez. = 50j k3 = 950j

Rez. = 900j

kredyt

k4 = 900j

wkład k5 = 900j powód do rozpoczęcia akcji kredytowej

1850j 1850j

26.03.2009

Rada polityki pieniężnej zapowiada obniżenie stopy rezerw obowiązkowych. Obecnie jest 3,5%.

Bank Handlowy lokuje rezerwę na rachunku bieżącym do Banku Centralnego. Istnieją też rezerwy

nadobowiązkowe. Banki te mają ograniczone możliwości kredytowe ze względu na małe depozyty.

FUNKCJE KREDYTU BANKOWEGO

1.

Emisyjna (pieniężna)

2.

Dochodowa

3.

Rozdzielcza

Ad.1

a.

Oznacza, że każde udzielenie kredytu tworzy pieniądz (powoduje wzrost obiegu pieniężnego), a

każda spłata kredytu jest równoznaczna z likwidacją pieniądza (wycofanie go z obiegu).

b.

Pełni ją każdy kredyt rozumiany jako techniczny instrument przekształcania wartości towarowej w

pieniężną

Ad.2

a.

Występując w tej funkcji kredyt udzielany kredytobiorcy, tworzy przejściowy kredytowy dochód

pieniężny.

b.

Przejściowy, tzn. do czasu uzyskania przez kredytobiorcę należnych mu dochodów pieniężnych z

przyszłej sprzedaży dóbr lub świadczonych usług.

c.

Występuje więc sytuacja, w której dochód kredytowy antycypuje (wyprzedza) przyszły przyrost

funduszy własnych kredytobiorcy.

d.

Dotyczy głównie kredytów dla producentów w przypadku, gdy tworzą się u nich nieplanowane

zapasy wyrobów gotowych. Natomiast z punktu widzenia ciągłości produkcji muszą dokonywać

wydatków na produkcję, mimo niezrealizowania zaplanowanych przychodów.

e.

Występując w tej funkcji, kredyt nie przyczynia się do przesuwania towarów do ich ostatecznego

odbiorcy.

f.

Funkcję tą spełniają kredyty obrotowe , finansujące bieżącą działalność podmiotu (kredyt trafia do

odbiorcy pośredniego – przedsiębiorstwa).

g.

Wiąże się z ujęciem ekonomicznym kredytu, ponieważ pomnaża siłę nabywczą kredytobiorcy.

Ad.3

a.

Występując w tej funkcji, kredyt stanowi nadzwyczajny dochód pieniężny.

b.

Funkcja ta związana jest z kredytami, powodującymi przesuwanie wytworzonych towarów do

ostatecznych odbiorców.

c.

Funkcja ta umożliwia realizację całego wytworzonego produktu społecznego mimo tworzonych

oszczędności przez ostatecznych odbiorców.

d.

Spełniają ją kredyty konsumpcyjne i inwestycyjne.

STRUKTURA SYSTEMU BANKOWEGO

Obecna struktura systemu bankowego (obowiązująca od 1989r. – proces transformacji systemu

gospodarczego: zmiany systemu w finansach publicznych, bankowości, finansach domowych) jest

strukturą dwuszczeblową, wyróżniającą:

I.

Szczebel nadrzędny (Bank Centralny)

II.

Szczebel podrzędny (Bank Handlowy)

Struktura ta nie jest nowym zjawiskiem dla polskiej bankowości, ponieważ występowała już w tzw.

okresie dwudziestolecia międzywojennego. Wówczas centralną instytucją emisyjną był Bank Polski

w formie spółki akcyjnej, natomiast szczebel podrzędny reprezentowały:

Banki Państwowe,

Banki Spółdzielcze,

Banki Państwowo-spółdzielcze

Banki Komunalne

Kasy Oszczędności

liczne Banki Komercyjne

Bank Handlowy w Warszawie S.A

Bank Polska Kasa Opieki (Pekao S.A)

Z chwilą wybuchu II wojny światowej działalność banków została wstrzymana i jej reaktywowanie

nastąpiło w styczniu 1945r. Wówczas nowy ustrój likwiduje wszystkie banki prywatne i bankowość

funkcjonuje (styczeń 1945-1989) w tzw. strukturze monobanku.

Monobank oznaczało, że funkcjonował jeden Bank NBP, który pełnił zarówno funkcję emisyjną jak

również udzielał kredytów dla przedsiębiorstw.

Ad. I

FUNKCJE BANKU CENTRALNEGO:

a.

Emisyjna – NBP emituje nowy pieniądz gotówkowy.

b.

Bank banków (realizuje się nadrzędność Banku Centralnego)

W ramach tej funkcji BC:

- zapewnia w określonych granicach refinansowanie kredytów udzielonych przez Bank Handlowy

(patrz kredyt refinansowy)

- prowadzi rachunki bieżące Banku Handlowego, na których banki te utrzymują swoje rezerwy

pieniężne

c.

Bank państwa:

- prowadzą wszystkie rachunki rządowe

- przeprowadzają zlecone im operacje finansowe w kraju i poza nim (w szczególności inicjują, tzw.

operacje otwartego rynku)

- administrują długiem publicznym

Banki Centralne są instytucjami o charakterze publicznym (w swej działalności nie są nastawione na

zysk), na ogół są własnością państwa bądź państwo ma przeważającą część kapitału akcyjnego.

BILANS BANKU CENTRALNEGO

Aktywa Pasywa

1.

Aktywa zagraniczne (złoto, dewizy) 1. Wyemitowana gotówka (bilety NBP

oraz bilon)

2.

Kredyty wewnętrzne: 2. Rachunki bieżące Banku Handlowego w

Banku

dla rządu Centralnym

dla Banku Handlowego

tzw. pieniądz urzędowy bądź też

baza monetarna

Ad. 2

Banki Handlowe głównie przyjmują i kreują wkłady w trybie udzielania kredytu (patrz ujęcie

formalno-prawne, granica techniczna).

OPERACJE (USŁUGI) BANKU KOMERCYJNEGO:

a.

Bierne

Wszelkie operacje, w których Bank Handlowy występuje w charakterze dłużnika swych klientów i w

rezultacie których gromadzi środki pieniężne potrzebne do prowadzenia działalności kredytowej

traktuje się jako operacje pasywne (bierne), znajdujące swoje odzwierciedlenie po stronie pasywów

w bilansie.

b.

Czynne

Wszelkie operacje, w których Bank Handlowy występuje w charakterze wierzyciela swoich klientów i

w rezultacie których wykorzystuje nagromadzone fundusze w formie udzielanych kredytów traktuje

się jako operacje aktywne, czyli czynne, znajdujące swoje odzwierciedlenie po stronie aktywów

bilansu.

c.

Pośredniczące

Operacje te polegają na:

Pośrednictwie banku w przepływie środków pieniężnych pomiędzy różnymi klientami tego samego

bądź różnych banków

Prowadzeniu rachunków bankowych.

BILANS BANKU HANDLOWEGO

Aktywa Pasywa

1.

Należności międzybankowe * 1. Zobowiązania międzybankowe *

2.

Rezerwy (obowiązkowe i nadobowiązkowe): 2. Wkłady krótkoterminowe

Gotówka w kasie 3. Wkłady długoterminowe

Gotówka na rachunku w Banku Centralnym 4. Zadłużenie w Banku Centralnym

3.

Weksle skarbowe 5. Kapitał własny banku

4.

Obligacje

5.

Udzielane kredyty

6.

Majątek trwały banku

(*) W krajach o gospodarce rynkowej istnieje tzw. rynek międzybankowy wytworzony przez same

banki z uwagi na fakt, że:

Jedne banki posiadają nadwyżki rezerw gotówki

Inne banki charakteryzują się niedoborem rezerw gotówki

Co staje się powodem do wzajemnego pożyczania środków.

Rynek międzybankowy to rynek, na którym Banki Handlowe dysponujące chwilowo wolnymi

nadwyżkami środków płynnych pożyczają je innym bankom nie mającym tych środków na okres od

24h do 1 roku.

W okresie listopad/grudzień 2008 do teraz rynek ten nie funkcjonuje (brak rezerw i zaufania).

RYNEK PIENIĘŻNY wchodzi w skład rynku finansowego, a przedmiotem transakcji, dokonywanych

na rynku finansowym są wszelkiego rodzaju aktywa finansowe.

W zależności od rodzaju tych aktywów rynek finansowy można podzielić na:

1.

Rynek pieniężny

2.

Rynek kapitałowy

Na rynku pieniężnym dokonuje się transakcji kupna-sprzedaży walorów o terminie wykupu do 1 roku

(weksle skarbowe, obligacje jednoroczne, kredyty krótkoterminowe).

Na rynku kapitałowym mają miejsce:

transakcje pożyczkowe w okresie dłuższym niż 1 rok

transakcje tytułami własności (akcjami)

Ad. 1

Rodzaje rynku pieniężnego:

a). DETALICZNY – dokonywane są transakcje pomiędzy bankiem a klientem (osoby fizyczne,

podmioty gospodarcze: osoby prawne)

b). HURTOWY – nazwa stosowana jest z uwagi na duże sumy, które mogą być podmiotem

transakcji, stąd dostęp do niego jest ograniczony.

Pożyczkobiorcami czyli emitentami walorów krótkoterminowych mogą być:

banki

rządy

przedsiębiorstwa o silnej pozycji finansowej.

Pożyczkodawcami czyli kupującymi są wszyscy ci, którzy mogą dostarczyć dużych sum pieniądza.

Segmenty rynku pieniężnego:

a.

MIĘDZYBANKOWY

b.

WEKSLI SKARBOWYCH

Weksle skarbowe powinny być emitowane dla zachowania równowagi kasowej w budżecie, a nie

wówczas, gdy istnieje deficyt budżetowy (tak uczy teoria finansów). Jednak w praktyce emitowane

są one w czasie deficytu budżetowego. Sprzedawane są z dyskontem, a wykupywane są przez

Skarb Państwa po cenie nominalnej.

Cena weksla skarbowego z dyskontem jest niższa od ceny nominalnej (wypisanej na wekslu).

Państwo zainteresowane jest, aby dyskonto było jak najniższe po to, aby kwota długu również była

jak najniższa.

c.

BANKóW KOMERCYJNYCH (PAPIERóW HANDLOWYCH)

Papiery komercyjne emitowane są przez przedsiębiorstwa o uznanej dobrej kondycji finansowej

(papiery dłużne, nieemitowane przez państwo).

Emisja bonów komercyjnych stanowi dla przedsiębiorstw:

źródło uzyskiwania przychodów pieniężnych na krótkie okresy (3 lub 6 m-cy)

alternatywę do korzystania z bankowych kredytów krótkoterminowych.

Istnienie rynku banków komercyjnych ogranicza rolę Banku Handlowego do pośredników.

d.

RYNEK ZBYWALNYCH CERTYFIKATÓW DEPOZYTOWYCH

Papiery emitowane przez Banki Handlowe za wyraźną zgodą Banku Centralnego. W swej istocie

podobne są do wkładów terminowych. Jednak zbywalne certyfikaty depozytowe charakteryzują się

większą płynnością aniżeli wkłady terminowe, tzn. że w każdej chwili można je sprzedać na rynku

wtórnym. Wysokość oprocentowania kształtuje się na poziomie oprocentowania obligacji.

RACHUNKI BANKOWE JAKO ELEMENT OPERACJI POŚREDNICZĄCYCH

Współpraca z bankiem rozpoczyna się w momencie otwarcia rachunku bankowego (konta

bankowego). Właściciel rachunku zostaje włączony w system rozliczeń pieniężnych, funkcjonujący w

całym kraju, a ponad to posiada możliwość korzystania z wszystkich usług własnego banku, jak

również banków z nim współpracujących.

Umowa rachunku bankowego ma charakter cywilno-prawny, a obie strony, tj. klient i bank są

równorzędnymi partnerami.

Poprzez zawarcie umowy bank zobowiązuje się do:

przechowywania środków pieniężnych właściciela rachunku

wykonywanie zleconych operacji

Bank w czasie posiadania środków właściciela rachunku może obracać czasowo wolnymi środkami

pieniężnymi zgromadzonymi na rachunku bankowym z obowiązkiem ich zwrotu w całości lub części

na każde żądanie (chyba, że umowa uzależnia obowiązek zwrotu od wypowiedzenia).

Umowa rachunku bankowego może być zawierana na czas oznaczony lub nieoznaczony.

Rozwiązanie umowy na czas nieoznaczony może nastąpić w dowolnym terminie, na skutek

wypowiedzenia przez każdą ze stron.

Zamknięcie rachunku bankowego może nastąpić:

a.

na wniosek posiadacza rachunku

b.

na podstawie decyzji władz sądowych i prokuratury

c.

z inicjatywy banku

Rodzaje rachunków bankowych.

Rachunki bankowe ze względu na ich przeznaczenie i ich treść ekonomiczną ewidencjonowanych

operacji mają różny charakter. Polskie prawo bankowe przewiduje, że w celu przechowania środków

pieniężnych i przeprowadzenia rozliczeń, związanych z działalnością gospodarczą, prowadzą 3

podstawowe rodzaje rachunków bankowych:

1.

Rachunki bieżące

2.

Rachunki pomocnicze

3.

Rachunki lokat terminowych

2.04.2009

RACHUNKI BIEŻĄCE

Mają podstawowe znaczenie dla jednostek gospodarczych w celu przeprowadzania rozliczeń

pieniężnych. Za ich pośrednictwem przeprowadzane są różne operacje:

gromadzą środki z wpływających środków za sprzedane towary i usługi

pokrywają zobowiązania wobec dostawców

podejmują środki na wypłatę wynagrodzeń

Na dobro rachunku zapisuje się:

wpłaty własne

wpłaty i przelewy płatników miesięcznych

wpłaty i przelewy płatników zamiejscowych

Obciążenie rachunku to:

wypłaty gotówki

inne dyspozycje realizowane na polecenie posiadacza rachunku

Księgowania z punktu widzenia banku stanowią tzw. „lustrzane” odbicie księgowania w

przedsiębiorstwie.

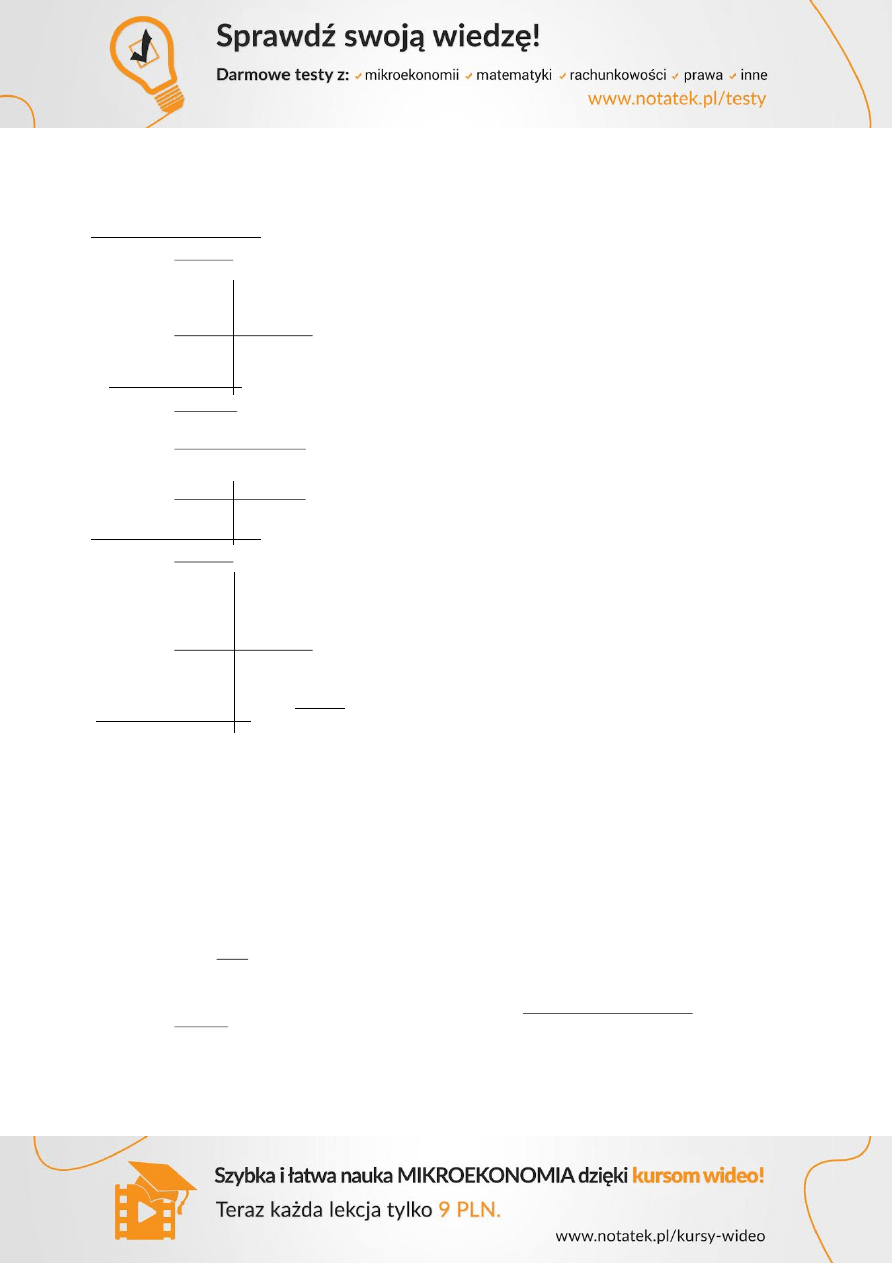

Wn Ma Prawo bankowe, z dniem 1.01.1994r.,

zobowiązało podmioty

Dt Rachunek bieżący Ct gospodarcze do posiadania rachunków

bieżących.

wypłaty, wpłaty,

Obciążenie na dobro rachunku

rachunku (uznanie rachunku)

Pojedyncze zapisy na rachunku i ich sumę

za dowolny czas

nazwiemy obrotami, natomiast różnicę

obrotów nazywamy

Dt Rachunek bieżący Ct saldem rachunku.

120j 100j saldo debetowe Bank ma wierzytelności (należność

u klienta, klient

100j 120j saldo kredytowe ma zobowiązanie)

Z punktu widzenia klienta, ma on należności w banku, natomiast bank ma zobowiązanie wobec

klienta.

Odbiorca, dłużnik Dostawca,

wierzyciel

Dt Zobowiązania wobec dostawców Ct Dt Należności od

odbiorców Ct

X Dt Rachunek bieżący Ct X

X X

Saldo może być:

na dobro klienta (nazywane kredytowym), lub

na dobro banku (nazywane debetowym)

RACHUNKI POMOCNICZE

Służą przeprowadzaniu rozliczeń w innych bankach niż bank prowadzący rachunek bieżący.

Operacje te ograniczają się zazwyczaj do ściśle określonych celów, np.:

wypłaty wynagrodzeń w placówkach terenowych

wypłaty w skupie produktów rolnych

wypłaty zaliczeń na wydatki administracyjno-prawne

Otwarcie tego rachunku nie wymaga zgody banku prowadzącego rachunek bieżący jednostki

gospodarczej (chyba, że umowa o otwarciu rachunku bieżącego wyraźnie formułuje taki obowiązek).

RACHUNKI LOKAT TERMINOWYCH

Rachunki, na których jednostki gospodarcze gromadzą swoje wolne środki pieniężne, a otwarcie

rachunku następuje zazwyczaj po dokonaniu pierwszej wpłaty na określony czas.

Kryteria klasyfikacji kredytów bankowych:

A.

KRYTERIUM PODMIOTOWE:

kredyty dla podmiotów gospodarczych (klient instytucjonalny)

osoby fizyczne (klient detaliczny)

B.

KRYTERIUM PRZEDMIOTU: (patrz: funkcje kredytu)

kredyty inwestycyjne funkcja rozdzielcza, ostateczny dochody

rozliczeniowe

kredyty konsumpcyjne

kredyty obrotowe - funkcja dochodowa

C.

KRYTERIUM CZASU, na który są dokonywane:

kredyty krótkoterminowe (udzielane do 1 roku)

kredyty średnioterminowe (są banki co udzielają od 1 – 3 lat i banki udzielające od 1 – 5

lat)

kredyty długoterminowe (powyżej 3 lub 5 lat)

D.

KRYTERIUM SPOSOBU UDZIELANIA KREDYTU:

kredyt w rachunku bieżącym

kredyt w rachunku kredytowym

kredyt akceptacyjny

kredyt dyskontowy (patrz: kredyt refinansowy oraz leasing jako rodzaj kredytu

rzeczowego)

E.

KRYTERIUM ZABEZPIECZENIA KREDYTU:

kredyty lombardowe

kredyty hipoteczne

F.

KRYTERIUM WALUTY KREDYTU:

w walucie złotówek polskich

w walucie obcej

O kwalifikacji kredytu przesądza umowny termin jego spłaty, a nie cel gospodarczy. Tak, np. kredyt

krótkoterminowy może być przyznany na potrzeby płatnicze, ale także na potrzeby rozwojowe, w

tym na inwestycje, jeśli istnieje możliwość jego spłaty w krótkim terminie.

Kredyt inwestycyjny finansuje inwestycje:

materialne, np. zakup sprzętu, maszyn, nieruchomości

niematerialne, np. zakup papierów wartościowych, patentów, koszty prowadzenia badań

inwestycje finansowe, np. zakup akcji lub udziałów w spółce.

RODZAJE KREDYTÓW INWESTYCYJNYCH:

1). kredyty na wyposażenie przeznaczone na zakup lub modernizację sprzętu, nabywanie lub

budowę majątku trwałego (kredyt krótko- i średnioterminowe)

2). kredyty na restrukturyzację czyli przeznaczone na przebudowę struktury gospodarczej

kredytobiorcy, mającej na celu odzyskanie jego równowagi finansowej (kredyty średnio- i

długoterminowe)

3). kredyty przeznaczone na zakup lub budowę całych obiektów przemysłowych.

Obowiązującą zasadą przy 2) i 3) jest to, aby termin spłaty kredytu nie przekraczał okresu

amortyzacji obiektu, będącego przedmiotem kredytowania.

Kredyt obrotowy finansuje bieżącą działalność przedsiębiorstwa i w zależności od sposobu jego

uruchomienia funkcjonuje on jako:

kredyt w rachunku bieżącym

kredyt w rachunku kredytowym

Kredyt w rachunku bieżącym wiąże się z powstaniem debetu w rachunku bieżącym kredytobiorcy

czyli korzystać z niego mogą wyłącznie podmioty posiadające, w banku udzielającym kredytu,

rachunek bieżący.

Na czym polega istota w rachunku bieżącym?

Na wyrażeniu przez bank zgody na spowodowanie salda debetowego.

RODZAJE KREDYTÓW W RACHUNKU BIEŻĄCYM:

płatniczy (kasowy, przejściowy)

Poprzez udzielenie tego kredytu bank daje kredytobiorcy upoważnienie do pobrania z rachunku

bieżącego kwoty przekraczającej pokrycie na tym rachunku. Kredyt ten wywołuje przejściowe

powstanie na rachunku bieżącym salda debetowego, które powinno być zlikwidowane w przeciągu

kilku dni z bieżących wpływów.

Przejściowe zadłużanie się w rachunku bieżącym umożliwia przedsiębiorstwu:

utrzymywanie płynności

terminowe regulowanie zobowiązań

otwarty

Bank poprzez udzielenie kredytu bankowego:

daje kredytobiorcy upoważnienie do spowodowania salda debetowego na jego rachunku bieżącym i

ponad to

przyjmuje na siebie zobowiązanie do zapłaty wszystkich dokumentów płatniczych, na których bank

jest wskazany jako domicyliat (osoba, u której dokument ma być płatny) choćby na koncie

kredytobiorcy nie było żadnego pokrycia.

Kredyt hipoteczny jest zazwyczaj kredytem średnio- i długoterminowym udzielanym na cele

inwestycyjne.

Zabezpieczeniem materialnym kredytów inwestycyjnych są:

zyski

amortyzacja przedsiębiorstw podejmujących budowę

Zabezpieczeniem prawnym zwrotności kredytów może być zabezpieczenie hipoteczne nadające mu

charakter kredytu hipotecznego. Zgodnie z polskim prawem cywilnym hipoteka powstaje przez wpis

do księgi wieczystej nieruchomości, prowadzonej przez sądy rejonowe.

RODZAJE HIPOTEKI:

1). ZWYKŁA

Stosowana jest już do kredytów udzielonych, a wniosek o wpis stanowiący formalność powinien

zawierać: wysokość kredytu, oprocentowanie, warunki spłaty.

2). KAUCYJNA

Może zabezpieczać: spłatę określonych kredytów o nieokreślonej wysokości (np. kredyt w rachunku

bieżącym) oraz kredyty udzielane przez bank w przyszłości.

3). PRZYMUSOWA

Żądanie przez bank od kredytobiorcy (właściciela nieruchomości) spłaty kredytu (jeśli nie zrobił tego

w terminie). W przypadku nie zobowiązania się przez kredytobiorcę wobec banku następuje sądowy

tryb postępowania egzekucyjnego.

Kredyty dyskontowy i akceptacyjny wiążą się z operacjami wekslowymi (wekslami handlowymi).

KREDYT AKCEPTACYJNY

Banki odpłatnie akceptują ciągnione na nie weksle. Bank akceptujący weksel nazywamy bankiem

akceptacyjnym, nie stawia do dyspozycji swojego klienta środków pieniężnych, a jedynie użycia

swego podpisu. Bank, akceptując (podpisując) ciągniony na siebie weksel, staje się głównym

dłużnikiem wekslowym zobowiązanym do wykupu tego weksla (czyli udziela kredytu

akceptacyjnego). Kredyt akceptacyjny udzielany jest w pełni wiarygodnym klientom,

krótkoterminowym (6 m-cy), dlatego przeznaczony jest na finansowanie poszczególnych faz

produkcji transportu, magazynowania, sprzedaż surowców.

Leasing stosowany jest jeżeli podmiot gospodarczy zamierza i ma realne szanse powiększenia

działalności lub powiększenia efektów przez zakup nowych urządzeń, a nie posiada na ten cel

własnych środków. Rodzaj kredytu rzeczowego, polegający na okresowym umożliwieniu korzystania

(albo przez wypożyczenie albo wydzierżawienie) za odpowiednią opłatą z określonego dobra

materialnego, głównie inwestycyjnego, głównie z konieczności jego nabycia (czyli bez prawa

własności). Główni uczestnicy umowy leasingowej to leasingowca (finansujący) i leasingobiorca

(korzystający). Ten ostatni w zamian za korzystanie z maszyn, urządzeń płaci tzw. czynsz

dzierżawny, który powinien być tak ustalony, aby oprócz zysku leasingodawcy pokrywał również

amortyzację przedmiotu oddanego w leasing.

RODZAJE LEASINGU:

a). OPERACYJNY

b). FINANSOWY

Ad. a

Polega na czasowym udostępnieniu przedmiotu leasingu i oddaniu go z powrotem po tym okresie.

To umowy krótkoterminowe z możliwością ich wypowiedzenia przez leasingobiorcę w trakcie trwania

umowy z zachowaniem odpowiedniego terminu wypowiedzenia. W tym przypadku okres najmu jest

krótszy od okresu eksploatacji przedmiotu leasingu. Ryzyko inwestycyjne ponosi leasingodawca.

Po upływie okresu najmu leasingodawca:

odnajmuje przedmiot leasingu lub

sprzedaje go dalej

Całkowite pokrycie nakładów i kosztów ma miejsce poprzez kolejne operacje, ale z tym samym

przedmiotem i kolejnymi klientami.

Ad. b

Ma miejsce wówczas, jeżeli po upływie umownego okresu użytkowania, przedmiot leasingu

przechodzi na własność. To długoterminowe kontrakty bez możliwości ich wypowiedzenia w czasie

trwania umowy i wówczas ryzyko inwestycyjne ponosi leasingobiorca.

Raty leasingowe pokrywają koszty zakupu i instalacji obiektu leasingowego. W sytuacji, gdy czas

najmu jest krótszy od przewidywanego czasu wykorzystywania przedmiotu leasingu proponuje się

dawcy opcję zakupu lub przedłużonego najmu. Cechy zakupu lub przedłużenia użytkowania są

ustalane z uwzględnieniem amortyzacji. Przy leasingu finansowym leasingobiorca traktowany jest

jako inwestor.

W Polsce występuje przede wszystkim leasing operacyjny w zakresie środków transportu

(samochody osobowe, dostawcze), pojawił się także w latach 80 i 90 w zakresie sprzętu

komputerowego. Skala zjawiska dotyczy przede wszystkim korzystania z leasingu operacyjnego.

KREDYT DYSKONTOWY

16.04.2009

FINANSE PUBLICZNE

Przedmiotem nauki o finansach publicznych są zjawiska oraz procesy związane z powstawaniem i

rozdysponowaniem pieniężnych środków publicznych zapewniających funkcjonowanie sektora

publicznego.

Struktura systemu finansów publicznych

Gromadzenie i rozdysponowanie pieniężnych środków publicznych wymaga działania:

►

określonych podmiotów szczebla najwyższego (zarówno władzy ustawodawczej jak i wykonawczej)

►

instytucji(podmiotów), które na bieżąco realizują dochody i wydatki publiczne

Podmioty te mają określoną:

formę organizacyjną

działają na podstawie określonych aktów normatywnych

działają w oparciu o określone instytucje finansowe (np. budżet państwa, fundusze

ubezpieczeniowe)

Finanse publiczne tworzą złożony system w przekroju podmiotowym, organizacyjnym, prawnym,

instytucjonalnym i instrumentalny.

W przekroju podmiotowym najważniejszymi elementami systemu finansów publicznych

są:

■ władze ustawodawcze

szczebla centralnego (parlament)

szczebla pośredniego (rady regionalne)

szczebla samorządowego (rady gminne)

■ władze wykonawcze

rząd

zarządy

■ władze kontrolne działające w imieniu władz stanowiących (najwyższa izba kontroli NIK i regionalne izby obrachunkowe

RIO)

■ aparat skarbowy zajmujący się na bieżąco realizacją dochodów i wydatków publicznych oraz ich kontrolą (tzw. policja

skarbowa)

■ podmioty(jednostki) które są finansowane z funduszy publicznych(patrz spożycie zbiorowe) (szpitale, szkoły, jednostki

wojskowe, jednostki sądownictwa, policji, administracji publicznej)

W przekroju prawnym system finansów publicznych tworzą:

■ konstytucja, lub inna ustawa zasadnicza zawierająca ogólne zasady tworzenia funduszy publicznych oraz obowiązki

poszczególnych rodzajów władz publicznych

■ prawo budżetowe z reguły w randze ustawy

■ coroczne ustawy budżetowe i uchwały budżetowe samorządów

■ ustawy podatkowe (np. Ustawa o podatku dochodowym od osób fizycznych)

■ ustawy o pozabudżetowych funduszach publicznych

■ ustawy o finansach samorządowych(lokalnych, regionalnych)

■ ustawy regulujące działalność Ministra Finansów

■ ustawa karno-skarbowa

■ ustawa o zobowiązaniach podatkowych (tzw. ordynacja podatkowa)

■ akty normatywne regulujące działalność Ministra Finansów, rządu, oraz zarządu gminy

W przekroju instytucjonalnym system finansów publicznych tworzą fundusze

przyjmujące najczęściej formę:

■ budżetu państwa(w budżecie państwa, dochody budżetu państwa w 90% stanowione są przez podatki)

■ budżetów samorządowych szczebla podstawowego(gmina), lub wyższego(powiatu samorządowego, regionu

samorządowego)

■ funduszy ubezpieczeń społecznych FUS

■ pozostałych funduszy publicznych

■ fundacji publicznych

W przekroju instrumentalnym funkcjonowanie systemu finansów publicznych zapewniają

następujące narzędzia(instrumenty):

■ podatki centralne(np. podatek dochodowy, podatek VAT)

■ podatki lokalne(np. podatek od nieruchomości, od spadków i darowizn)

■ opłaty(np. opłata skarbowa, opłata radiowo-telewizyjna)

■ cła

■ dochody z majątku publicznego(np. dywidendy, renty)

■ składki na ubezpieczenia społeczne

■ subwencje

■ dotacje

■ kredyty państwowe i pożyczki publiczne

W systemie finansów publicznych centralne miejsce zajmuje budżet państwa(w strukturze dochodów publicznych stanowi on

50%).

Na strukturę dochodów publicznych składają się:

budżet państwa

budżety gmin

budżety samorządowe

fundusze celowe

narodowy fundusz zdrowia NFZ

państwowa gospodarka pozabudżetowa

gminna gospodarka pozabudżetowa

Jeżeli chodzi o strukturę wydatków publicznych to w jej skład wchodzą te same elementy co w skład dochodów.

BUDŻET PASTWA

gromadzi i dzieli największą część środków publicznych

władze centralne są dominującym podmiotem systemu politycznego, gospodarczego i

społecznego kraju

Definicja Budżetu Państwa ma charakter trzyczłonowy:

1.Scentralizowany fundusz publiczny służący gromadzeniu środków pieniężnych w związku z

funkcjami państwa

2.Plan finansowy państwa określający cele i zadania państwa(władz ustawodawczych i

wykonawczych)

3.Akt prawny zawierający ten plan(tzw. ustawa budżetowa)

Funkcje budżetu państwa-wyróżnia się funkcje

:

1.Redystrybucyjną

2.Fiskalną

3.Stabilizacyjną(wyrównawczą)

4.Bodźcową

5.Kontrolną

Zaliczane są one do tzw. funkcji ekonomicznych i nie są jedynymi funkcjami budżetu państwa

ad.1.Funkcja redystrybucyjna

Jej istota polega na tym, że budżet państwa jest narzędziem redystrybucji(podziału) dochodu

narodowego. Działalność redystrybucyjna budżetu polega zatem na regulowaniu dochodów

podstawowych kategorii podmiotów występujących w gospodarce narodowej.

Zewnętrznym wyrazem redystrybucyjnej działalności budżetu państwa jest:

● gromadzenie dochodów głównie w postaci podatków od podmiotów gospodarujących i

● przeznaczanie ich na rzecz tych podmiotów, które;

*w ogóle nie osiągają dochodów, albo

*osiągają dochody, ale w stopniu nie wystarczającym na ich potrzeby (np. szkoły, szpitale jednostki

administracji publicznej)

ad.2. Funkcja fiskalna

Istota funkcji fiskalnej polega na przejmowaniu na rzecz państwa dochodów

ad.3. Funkcja stabilizacyjna(wyrównawcza)

Istota funkcji stabilizacyjnej budżetu polega na wykorzystywaniu go jako narzędzia państwa w celu

łagodzenia wahań cyklu koniunkturalnego oraz zapewnienia zrównoważonego wzrostu gospodarki

ad.4. Funkcja bodźcowa

Jej istotę można sprowadzić do pozytywnego zachowania się podmiotów wobec stosowanych przez

państwo instrumentów budżetowych w zakresie ciężarów podatkowych.

Działalność fiskalna państwa z reguły zniechęca podmioty gospodarujące do prowadzenia, a tym

bardziej do rozwijania działalności gospodarczej. Obciążenia fiskalne podmiotów gospodarujących z

punktu widzenia stymulującego są negatywne.

Zaś pozytywna stymulacja budżetowa może być postrzegana poprzez stosowanie przez państwo

ulg i zwolnień w obciążeniach podatkowych.

ad.5. Funkcja kontrolna

Polega ona na wykorzystywaniu gromadzenia i wydatkowania środków budżetowych do kontroli

celowości, efektywności i legalności gospodarki budżetowej.

Istotę funkcji kontrolnej budżetu można wyprowadzić z ogólnej funkcji kontrolnej finansów, która

polega na wykorzystywaniu procesów i zjawisk pieniężnych do obserwacji oraz analizy zjawisk i

procesów rzeczowych.

Zasady budżetowe

:

1.Zasada równowagi budżetowej

Przez równowagę budżetową należy rozumieć taki stan budżetu w którym wydatki znajdują pokrycie

w dochodach(czyli wydatki budżetu równają się jago dochodom). Równowaga budżetowa rozumiana

dosłownie nie występuje prawie nigdy! Najczęściej mamy do czynienia z odchyleniami od stanu

równowagi. Nierównowaga budżetu(lub budżet niezrównoważony) występuje tylko wówczas, gdy w

budżecie pojawia się deficyt. Natomiast budżet państwa wykazujący nadwyżki traktuje się jako

zrównoważony.

2.Zasada zupełności wymaga ujęcia w budżecie wszystkich dochodów i wydatków państwa.

3.Zasada realności określa maksymalną precyzję w planowaniu dochodów i wydatków

budżetowych.

4.Zasada jedności głosi, że wszystkie dochody i wydatki państwa powinny być objęte jednym

planem budżetowym. W ramach tej zasady wyróżnia się:

-jedność formalną

-jedność materialną

Jedność formalna budżetu polega na budowaniu skonsolidowanego bilansu systemu finansów

publicznych obejmującego budżet władz centralnych i budżety władz terenowych.

Jedność materialna budżetu oznacza, że dochody tworzące fundusz budżetowy mają przeznaczenie

ogólne tzn. nie są z góry związane z określonymi celami(zadaniami) finansowanymi z budżetu.

5.Zasada specjalizacji budżetu traktuje, że:

Dochody i wydatki powinny być ujmowane nie w sumach ogólnych, lecz z dokładnym

określeniem źródeł dochodów oraz przeznaczenia wydatków(np. dochody z tytułu podatku

dochodowego od osób fizycznych, z tytułu ceł, itp., lub wydatki na służbę zdrowia).

Środki budżetowe powinny być wydatkowane tylko do wysokości ustalonej w budżecie.

Środki budżetowe

powinny być

w określonym czasie

6.Zasada operatywności budżetu wymaga opracowania go w układzie podmiotowym, czyli

wskazania zadań w zakresie gromadzenia dochodów, oraz realizacji wydatków dla konkretnych

podmiotów.

7.Zasada jawności głosi konieczność prezentowania dochodów i wydatków społeczeństwu(jego

organom przedstawicielskim, różnym organizacjom społecznym).

8.Zasada gospodarności wymaga racjonalnego(oszczędnego) wydatkowania środków

budżetowych.

Struktura dochodów budżetu państwa:

dochody podatkowe 90%: podatki pośrednie(podatek VAT) i podatki bezpośrednie(podatki

dochodowe od osób fizycznych i prawnych)

dochody nie podatkowe (dywidendy, cła)

dochody z prywatyzacji

Struktura wydatków budżetu państwa:

dotacje na finansowanie zadań gospodarczych

nauka

oświata i wychowanie

szkolnictwo wyższe

kultura i sztuka

opieka i zdrowie

kultura fizyczna

sport

turystyka i wypoczynek

administracja państwowa

wymiar sprawiedliwości i prokuratura

bezpieczeństwo publiczne

finanse(odkupienie papierów wartościowych)

ubezpieczenia społeczne

obrona narodowa

Formy organizacyjne gospodarki budżetowej-wyróżnia się:

1.Państwowe jednostki budżetowe

2.Państwowe zakłady budżetowe

3.Gospodarstwa pomocnicze tworzone przy państwowych jednostkach budżetowych

4.Środki specjalne tworzone przy państwowych jednostkach budżetowych

5.Fundusze celowe(tzw. parabudżety)

ad. 1.Państwowe jednostki budżetowe

Zasadniczą cechą jednostki budżetowej jest to, że:

*pokrywa swoje wydatki bezpośrednio z budżetu państwa(jednostki samorządu terytorialnego), a

*dochody jej są automatycznie dochodami budżetu.

Jednostki budżetowe są więc powiązane z budżetem państwa metodą brutto!

Taki sposób gospodarowania środkami budżetowymi ma szereg wad z uwagi np. na zjawisko

przepadania niewydatkowanych środków budżetowych z upływem roku budżetowego.

ad. 2.Państwowe zakłady budżetowe

Tworzy się w takich dziedzinach sektora publicznego, w którym istnieje możliwość pełnej, lub

częściowej odpłatności na usługi. Oznacza to, że zakład budżetowy może pokrywać swoje wydatki z

uzyskiwanych dochodów. Ponadto zakład budżetowy ma prawo do zatrzymania na rok następny

pewnej części wygospodarowanych środków.

Zakład budżetowy rozlicza się z budżetem państwa wynikiem swej działalności i jest to tzw.

budżetowanie netto!

Przykłady: teatr, przedszkola, szkoły wynajmujące sale np. na wesela

ad. 3.Gospodarstwa pomocnicze tworzone przy państwowych jednostkach budżetowych

Tworzy się je przy jednostkach budżetowych, z których wyodrębnione są pod względem

organizacyjnym i podmiotowym.

Celem ich powoływania jest złagodzenie rygorów budżetowych obowiązujących jednostkę

budżetową, zwłaszcza wtedy, gdy pewien wycinek działalności jednostki budżetowej można oprzeć

na zasadzie samofinansowania.

Przykłady: warsztaty szkolne, stołówki, hotele pracownicze, zakłady produkcyjne przy zakładach

karnych, oraz gospodarstwa rolne w resorcie obrony narodowej, bądź tworzone przy szkołach

rolniczych.

Gospodarstwa pomocnicze są budżetowane netto tzn. rozliczają się z budżetową jednostką

macierzystą wynikiem finansowym.

Gospodarstwa pomocnicze mają prawo zatrzymać część efektów działalności na przyszły okres.

ad. 4.Środki specjalne tworzone przy państwowych jednostkach budżetowych

Środki specjalne tworzone są również przy jednostkach budżetowych z których wyodrębnione są

pod względem finansowym i powiązane są z jednostką budżetową metodą netto.

Przykłady: rachunki na których gromadzi się opłaty za:

*korzystanie z placówek opiekuńczo-wychowawczych

*korzystanie z sal i urządzeń szkolnych

*usługi medyczne dla cudzoziemców, lub osób nie uprawnionych do bezpłatnej opieki medycznej

Osiągnięte przychody gromadzone na rachunkach środków specjalnych po pomniejszeniu o koszty

pozyskania zasilają (netto)jednostkę macierzystą. Są one przeznaczone na poprawę jakości

świadczonych przez nią usług podstawowych.

ad. 5.Fundusze celowe(tzw. parabudżety)

Publiczny fundusz celowy można zdefiniować jako utworzoną na mocy aktu prawnego wysokiej

rangi(najczęściej ustawy) formę organizacyjną służącą organom władz publicznych do gromadzenia

środków pieniężnych za ściśle określonych źródeł.

Zgromadzone środki pieniężne muszą być przeznaczone na precyzyjnie określone cele.

Fundusz funkcjonuje z reguły w okresie dłuższym niż rok. Czas istnienia funduszu nie jest zwykle

określony . Gospodarka środkami finansowymi odbywa się na podstawie planu.

Rodzaje funduszy celowych

Klasyfikowane są one wg. następujących kryteriów:

1.Rodzaju gestora środków publicznych gromadzonych przez fundusze celowe

To kryterium będzie wyróżniać:

*państwowe fundusze celowe

*samorządowe fundusze ceowe

Państwowe fundusze celowe otrzymują dotacje z budżetu państwa i wówczas parlament ma

pośredni wpływ na gospodarkę prowadzoną w ramach tych funduszów.

Samorządowe fundusze celowe wspomagane są dobrowolnymi wpłatami obywateli o podmiotów

gospodarczych na różne cele, które znajdują akceptację społeczności lokalnych.

2.Przedmiotu(celu) finansowanego ze środków funduszu

Wyróżnia on następujące fundusze:

*f. finansujące pieniężne świadczenia społeczne

*f. wspomagające finansowo dziedziny o ograniczonych możliwościach samofinansowania(kultura,

sport)

*f. finansujące infrastrukturę społeczną

*f. finansujące ochronę środowiska

*f. finansujące dziedziny stricte gospodarcze(np. rolnictwo)

3.

Źródeł dochodu

funduszu

Wyróżnia fundusze:

*oparte na przymusowych dochodach typu budżetowego tj. podatki, opłaty, składki

*bazujące na dobrowolnych wpłatach różnych podmiotów

*zasilane wyłącznie, lub częściowo dotacjami budżetowymi

Reforma funduszy celowych

W latach ’70 i ’80 fundusze celowe kształtowały się na poziomie ok. 70%.

Podjęto decyzję z początkiem transformacji finansów publicznych o przeprowadzeniu reformy

funduszy celowych w świetle której:

1.Niektóre fundusze zlikwidowano

2.Niektóre fundusze włączona do zadań budżetu państwa

3.Niektóre fundusze pozostawiono jako funkcjonujące

Ta reforma była w 1990r i zapowiedziała dalsze reformowanie funduszy celowych.

Kolejna reforma miała miejsce w 1999r, która pozostawiła 15 funduszy celowych np. Fundusz

Ubezpieczeń Społecznych, Fundusz Emerytalno-Rentowy, Fundusz Pracy, Państwowy Fundusz

Kombatantów, Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych, Fundusz

Alimentacyjny(potem zniesiony).

23.04.2009

ISTOTA PODATKÓW

Podatek to świadczenie pieniężne(1) o charakterze przymusowym(2), bezzwrotnym(3),

nieodpłatnym(4) i ogólnym(5) pobieranym na rzecz państwa.

1.Podatki mogą być pobierane tylko w formie pieniężnej.

2.Podatek jest świadczeniem przymusowym, co oznacza, że nie zapłacenie podatku pociąga za sobą

jego przymusową egzekucję i ściągnięcie go wbrew woli podatnika.

3.Nie podlega zwrotowi.

4.Nieopdłatność podatku oznacza, że jednostki płacące podatek nie otrzymują w zamian żadnych

ekwiwalentnych świadczeń. {Możemy mówić o ogólnej odpłatności podatków w sensie

ekonomicznym bowiem podatki wpływają do budżetu państwa, a potem są przekazywane na

finansowanie potrzeb społeczeństwa}

5.Podatek ma charakter ogólny, tzn. że jest nakładany na całe grupy osób odpowiadających

określonym warunkom ustalonym w przepisach prawnych, a nie na indywidualne osoby w związku z

konkretną nietypową ich sytuacją.

ELEMENTY TECHNIKI PODATKOWEJ:

1.Podmiot podatku

2.Przedmiot podatku

3.Podstawa opodatkowania

4.Stawaka podatkowa(stopa podatkowa)

5.Skala podatkowa

6.Zwolnienia, ulgi i zwyżki podatkowe(patrz funkcja bodźcowa budżetu państwa)

ad. 1.Podmiot podatku

Podmiotem opodatkowania jest każda osoba, na której ciąży obowiązek podatkowy. Rozróżnić

należy podmiot:

*czynny

*bierny

Podmiotem czynnym jest państwo(samorząd terytorialny), które wykorzystuje swe atrybuty i

posługuje się przymusem administracyjnym przy ściąganiu podatków.

Podmiotem biernym są osoby prawne i fizyczne zobowiązane do zapłacenia podatku. Podmiot

bierny wyróżnia:

1.Podatnika, czyli osobę fizyczną, lub prawną ponoszącą ciężar podatkowy w sensie ekonomicznym

2.Płatnika, czyli osobę fizyczną, lub prawną, zobowiązującą się do:

obliczenia podatku

pobrania podatku od podatnika

wpłacenia podatku na rzecz budżetu

Podatnikiem i płatnikiem mogą być:

te same osoby

różne osoby

Przykład: Jesteśmy zatrudnieni w instytucji. Z tytułu pracy otrzymujemy wynagrodzenie, które

obciążone jest podatkiem dochodowym od osób fizycznych. W naszym imieniu oblicza ten podatek i

odprowadza do organu właściwego pracodawca(płatnik). My jesteśmy tylko podatnikami.

ad. 2.Przedmiot podatku

Przedmiotem podatku są rzeczy, lub zdarzenia, które wywołują obowiązek podatkowy(przychód,

dochód, majątek)

ad. 3.Podstawa opodatkowania

Podstawą opodatkowania jest z reguły przedmiot opodatkowania określony wartościowo(czasem

jednak podstawę opodatkowania wyraża się w jednostkach fizycznych, np. podatek od psów)

ad. 4.Stawaka podatkowa(stopa podatkowa)

Stawka podatkowa to relacja kwoty podatku do podstawy opodatkowania.

Formy stawek podatkowych:

I.Stawka kwotowa-określa bezpośrednio wielkość podatku należnego władzom publicznym

II.Stawka procentowa-określa jaką cześć podstawy opodatkowania stanowi zobowiązanie podatkowe

Stawki procentowe występują w 2 odmianach:

a)Stawki stałe(określane mianem stawek proporcjonalnych)-przy których wysokość podatku rośnie

w takim samym tempie, co podstawa opodatkowania(proporcjonalnie)

b)Stawki zmienne-charakteryzują się tym, że wysokość podatku zmienia się wraz ze zmianą

podstawy opodatkowania. Wśród stawek zmiennych wyróżnia się:

progresywne-przy których obliczony podatek rośnie szybciej niż podstawa opodatkowania

regresywne-przy których występuje zjawisko przeciwne, tzn. stawka podatku maleje wraz ze

wzrostem podstawy opodatkowania

degresywne-stanowi kombinację stawki progresywnej i proporcjonalnej, czyli przy stawce

degresywnej należność podatkowa rośnie szybciej niż podstawa opodatkowania(czyli

progresywnie) ale tylko do pewnego pułapu, po osiągnięciu którego stawka przechodzi w

stawkę proporcjonalną

ad. 5.Skala podatkowa

Skala podatkowa informuje o tym jaką stawkę należy zastosować do podstawy opodatkowania.

ad. 6.Zwolnienia, ulgi i zwyżki podatkowe(patrz funkcja bodźcowa budżetu państwa)

Zwolnienia podatkowe polegają na tym, że państwo w ramach prowadzonej polityki fiskalnej

wyłącza:

→

pewną grupę podatników(zwolnienie podmiotowe), lub

→

pewną część przedmiotu opodatkowania(zwolnienie przedmiotowe)

z obowiązku zapłacenia podatku

Ulgi podatkowe to tylko częściowe ograniczenie ciężaru podatkowego(np. w podatku dochodowym

od osób fizycznych):

*rodzinna

*internetowa

*rehabilitacyjna

*ulgi na cele charytatywno-kościelne

Zwyżki podatkowe występują wówczas, gdy dany podmiot płaci wyższy podatek, niż to wynika z

powszechnie obowiązujących zasad. Stosowane są rzadko i mają charakter wybitnie represyjny. Póki

co w Polsce nie obowiązują zwyżki podatkowe.

KRYTERIA KLASYFIKACJI PODATKÓW:

I. Kryterium przedmiotowe, które dzieli podatki na:

1.Podatki majątkowe i podatki od praw majątkowych

2.Podatki od przychodów

3.Podatki od dochodów

4.Podatki od wydatków

1.Podatki majątkowe i podatki od praw majątkowych

Źródłem tych podatków jest posiadany przez podatnika majątek.

Jeżeli na skutek nałożenia podatku następuje uszczuplenie majątku to wówczas taki podatek określa

się mianem podatku realnego.

Natomiast jeśli źródłem podatku jest dochód z majątku to taki podatek nazywa się podatkiem

nominalnym.

2.Podatki od przychodów

Płaci się je w związku z działalnością gospodarczą i osiąganymi z tego tytułu przychodami.

Cechy podatku od przychodów:

podatki te pobierane są przez państwo niezależnie od wyników działalności gospodarczej

są bardzo korzystnym instrumentem fiskalnym państwa, bowiem zaspokajają popyt

państwa na dochód(pieniądz) uniezależniając wpływy z tego podatku od sytuacji

dochodowej podatnika

podatki te poprzez ich konstrukcję, stawki i sposób ich pobierania są podatkami silnie

cenotwórczymi, czyli wkalkulowanymi w cenę towarów i usług.

3.Podatki od dochodów

Podatki od dochodów podobnie jak majątkowe są przykładem zawłaszczania przez władze publiczne

dochodów prywatnych.

Przedmiotem opodatkowania jest dochód:

z pracy

z prowadzenia działalności gospodarczej

4.Podatki od wydatków

Są typowymi podatkami od konsumpcji(podobnie jak podatki od przychodu).

Różnica między nimi (czyli podatkami od przychodów i od wydatków)polega na tym, że :

podatki od przychodów mają charakter powszechny, natomiast

podatki od wydatków stosowane są wybiórczo

Przedmiotem opodatkowania podatków od wydatków są wydatki ponoszone na zakup:

dóbr luksusowych(futra, jachty, samochody)

dóbr, które tradycyjnie uważa się domenę skarbu państwa(sól, alkohol, zapałki, paliwa,

płynne)

Podatki od wydatków to AKCYZA!

II. Kryterium związku między ciężarem podatkowym, a ponoszącym go podatkiem:

Wyróżnia się

podatki bezpośrednie

podatki pośrednie

Podatki bezpośrednie-to takie podatki w przypadku których istnieje precyzyjnie określona zależność,

między płaconym podatkiem(jego wysokością, trybem płacenia, rodzajem podatku), a podatnikiem.

Typowymi przykładami podatków bezpośrednich są podatki od dochodów i majątkowe.

Podatki pośrednie obciążają podatnika w sposób nie pozostający w ścisłym związku z jego sytuacją

dochodową i majątkową. Są podatkami ukrytymi(zawarte w cenie towaru), a ciężary ponoszone

przez podatników mają charakter anonimowy.

Klasycznymi podatkami pośrednimi są wszystkie podatki od sprzedaży, czyli podatki od przychodów

i od wydatków(akcyza).

III. Kryterium władztwa podatkowego:

Wyróżnia:

podatki nakładane przez państwo(VAT, podatek dochodowy)

podatki nakładane przez władze samorządowe(podatki od nieruchomości, od spadków i

darowizn)

IV. Kryterium terytorialnie wyróżniające:

a)podatki centralne

b)podatki regionalne

c)podatki lokalne

V. Kryterium podmiotowych źródeł pochodzenia

Wyróżnia podatki płacone przez:

*sektor przedsiębiorstw niefinansowych

* sektor instytucji finansowych

* sektor gospodarstw domowych

* sektor zagraniczny

GRANICE OPODATKOWANIA

Działalnością redystrybucyjną państwo poprzez instrumenty podatkowe wpływa:

zachowanie się podmiotów gospodarczych

efektywność ekonomiczną

skłonność do oszczędzania

skłonność do inwestowania

Z punktu widzenia zarówno pojedynczego podmiotu, jak i całej gospodarki narodowej istotne jest

rozróżnienie podatków z względu na rodzaje stawek i skal opodatkowania.

Rozumieć to należy, iż istnieją granice opodatkowania przekroczenie których wywołuje negatywne

następstwa przejawiające się w:

ograniczaniu działalności gospodarczej

zmniejszaniu się dochodów państwa

Przekroczenie granic opodatkowania oznacza, że ciężary podatkowe nałożone na dany podmiot są

tak duże, że zmuszony jest on:

ograniczyć działalność gospodarczą

zaniechać działalności gospodarczej

Sytuacja taka ma z reguły miejsce przy podatkach progresywnych, przy których tempo przyrostu

podatków jest wyższe, niż tempo przyrostu dochodu.

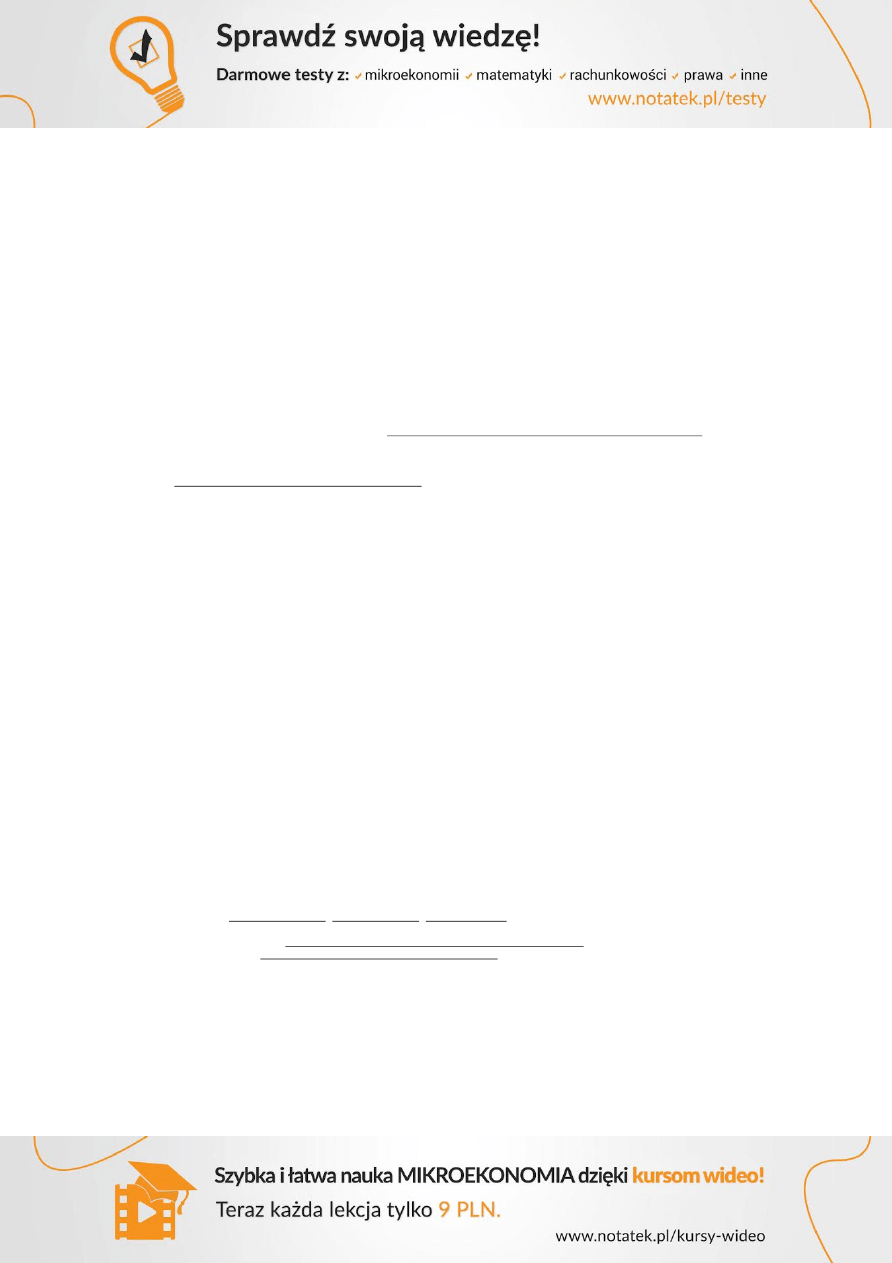

W ujęciu teoretycznym zjawisko zależności między:

skalą opodatkowania

rozmiarami działalności gospodarczej

dochodami budżetu państwa

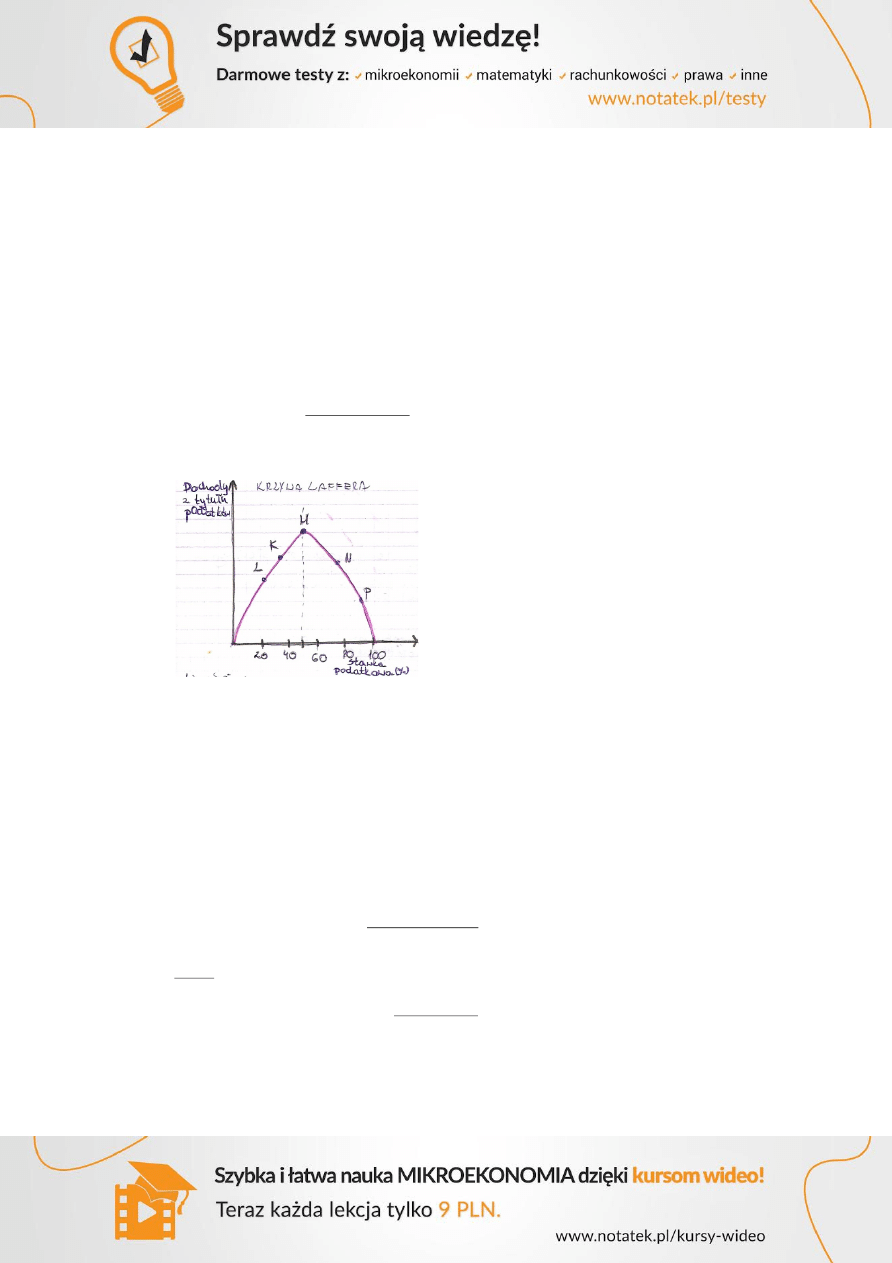

wyjaśnia krzywa Laffera.

Przy niskich skalach progresji podatkowych dochody

państwa rosną szybko, gdyż niewielki ciężar

podatkowy powoduje wzrost aktywności

gospodarczej, a w konsekwencji wzrost dochodów,

będących przedmiotem opodatkowania.

W miarę podnoszenia stawki podatkowej dochody

jeszcze rosną, ale nieco wolniej(a ilustrują to odcinki

L, K, a jeszcze wyraźniej K, H).

W punkcie H jest najwyższy dochód i następuje

przesilenie, gdyż dalszy wzrost stawki podatkowej

będzie wywoływać ograniczanie działalności

gospodarczej, a w konsekwencji spadek dochodów

budżetu państwa.

W krańcowym przypadku, przy stawce podatkowej

100% dochody zupełnie znikną.

OPŁATY

Opłatami nazywamy świadczenia pieniężne o charakterze przymusowym, bezzwrotnym, ogólnym i

ODPŁATNYM!

Pobierane są na rzecz państwa.

Ogól opłat można podzielić na 2 grypy:

a)Opłaty za czynności urzędowe państwowych organów administracji i wymiaru sprawiedliwości(np.

opłata skarbowa)

b)Opłaty za usługi świadczone przez jednostki państwowe(np. opłaty za żłobki, przedszkola)

Ekonomicznym uzasadnieniem instytucji opłat jest konieczność pokrycia przez podmiot na rzecz

którego jest wykonywana urzędowa czynność, lub usługa-części, lub całości kosztów ponoszonych

w związku z tym przez urząd, lub jednostkę państwową.

Stosunek wysokości opłat do wartości świadczenia wzajemnego ze strony państwa może

kształtować się różnie:

1.Jeśli wysokość opłaty częściowo, lub całkowicie pokrywa koszty świadczenia ze strony instytucji

państwowej to wówczas mówimy o opłacie sensu stricte(w dosłownym sensie znaczenia)np. opłaty

za radio, TV

2.Jeśli opłaty nie tylko pokrywają koszty świadczeń ze strony państwa, ale ponadto przynoszą

określone, niezbyt wysokie nadwyżki, to taki opłaty z ekonomicznego punktu widzenia stają się

cenami.

3.Mogą wystąpić także takie opłaty, które dają państwu poważny dochód obciążając płatnika

stosunkowo poważną kwotą pieniężną w stosunku do wzajemnego świadczenia ze strony organu

państwowego. Wówczas opłata staja się cenopodatkiem.

Wyszukiwarka

Podobne podstrony:

Bankowość- Wykład dr Jolanta Juza + factoring + złote reguły bankowości, bankowosc, Źródła kreacji p

FINANSE WYKLADY dr Susmarski

Rachunkowość finansowa - wykłady dr Urszuli Kierczyńskiej, Rachunkowość finansowa - wykłady dr Urszu

Podstawy finansow, Podstawy finansow - wykładowca dr Wojciech M * * * * *

Rachunkowość finansowa - wykłady - dr A. Zawadzki, Studia, Zarządzanie, LICENCJAT, II rok, rachunkow

Podstawy controlingu WYKLAD dr Jolanta Sulowska

Rachunkowosc finansowa wyklady dr Urszuli Kierczynskiej

Finanse wykład IV, Rok 1, Semestr 2, Finanse (dr Helena Ogrodnik), Różne (od poprzednich roczników),

Pytania i odp Finanse Przedsiebiorstw(1), WZR UG, III semestr, Finanse przedsiębiorstw - dr Julia Ko

wyklad finanse, Finanse publiczne- dr Maśniak

Finanse wykład III, Rok 1, Semestr 2, Finanse (dr Helena Ogrodnik), Różne (od poprzednich roczników)

Wykład 5, Finanse międzynarodowe - dr M. Kąkol

Wykład 10, Finanse międzynarodowe - dr M. Kąkol

Wykład 8, Finanse międzynarodowe - dr M. Kąkol

Bankowość wykłady dr Juza

Wykład 6, Finanse międzynarodowe - dr M. Kąkol

więcej podobnych podstron