RACHUNKOWOŚĆ BUDŻETOWA

23.02.2011. WYKŁAD 1

Dokumenty RB

Podstawy prawne dotyczące prowadzenia rachunkowości przez sektor finansów

publicznych wynikają z ustawy o finansach publicznych, która w zakresie

prowadzenia ksiąg rachunkowych odsyła do ustawy o rachunkowości oraz

odpowiednik rozporządzeń Ministra Finansów. Jedno z nich dotyczy księgowania

zdarzeń w jednostce jako „urzędzie, organizacji” natomiast pozostałe dotyczą

ewidencjonowania podatków i niepodatkowych należności budżetowych.

W niektórych przypadkach zastosowanie ma także ustawa o egzekucji w

administracji oraz przepisy wykonawcze do tej ustawy.

Egzekucja sądowa- kodeks cywilny, rodzinny

Egzekucja administracyjna

Przepisy dotyczące funkcjonowania rachunkowości wymagają aby w firmie

znajdowały się

3 podstawowe dokumenty:

1.

Polityka ( zasady) rachunkowości

2.

Instrukcja obiegu dokumentu

3.

Instrukcja inwentaryzacyjna

Przepisy te wymagają również w zależności od okoliczności wprowadzenia także

innej dokumentacji np. pogotowia kasowego.

Podstawowym dokumentem jest zasada rachunkowości .

Przepisy prawne ustawy i rozporządzeń dopuszczają stosowanie alternatywnych

rozwiązań w stosunku do ujmowania określonych zdarzeń. Rozwiązania te ,w

krótkim okresie czasu ( za który uważa się rok obrotowy) dają odmienne rezultaty

w odniesieniu do aktywów , pasywów czy tez wyniku. Kierownik jednostki wobec

tego dla uznania ksiąg zaprowadzony w sposób właściwy powinien dokonać

wyboru i wybory te zapisać. Do głównych elementów polityki rachunkowości

można zaliczyć :

- wybór roku obrotowego

•

w budżetówce ( ze względu na ustawę budżetową ) jest nim rok

kalendarzowy

- zapisanie metod wyceny aktywów i pasywów

- określenie kont księgi głównej ( kont syntetycznych) oraz ksiąg pomocniczych

( analitycznych) oraz powiązań między tymi kontami.

Ad.1. (

art. 17

)

Art. 17. [Prowadzenie ksiąg pomocniczych]

1. Konta ksiąg pomocniczych prowadzi się w szczególności dla:

1) środków trwałych, w tym także środków trwałych w budowie, wartości

niematerialnych i prawnych oraz dokonywanych od nich odpisów

amortyzacyjnych lub umorzeniowych;

2) rozrachunków z kontrahentami;

3) rozrachunków z pracownikami, a w szczególności jako imienną ewidencję

wynagrodzeń pracowników zapewniającą uzyskanie informacji, z całego okresu

zatrudnienia;

4) operacji sprzedaży (kolejno numerowane własne faktury i inne dowody, ze

szczegółowością niezbędną do celów podatkowych);

5) operacji zakupu (obce faktury i inne dowody, ze szczegółowością niezbędną do

wyceny

składników aktywów i do celów podatkowych);

6) kosztów i istotnych dla jednostki składników aktywów;

7) operacji gotówkowych w przypadku prowadzenia kasy.

2. Kierownik jednostki, uwzględniając rodzaj i wartość poszczególnych grup

rzeczowych

składników aktywów obrotowych posiadanych przez jednostkę, podejmuje

decyzję o stosowaniu jednej z następujących metod prowadzenia kont ksiąg

pomocniczych dla tych grup składników:

1) ewidencję ilościowo-wartościową, w której dla każdego składnika ujmuje się

obroty i stany

w jednostkach naturalnych i pieniężnych;

2) ewidencję ilościową obrotów i stanów, prowadzoną dla poszczególnych

składników lub

ich jednorodnych grup wyłącznie w jednostkach naturalnych. Wartość stanu

wycenia się

przynajmniej na koniec okresu sprawozdawczego, za który następują rozliczenia z

budżetem z tytułu podatku dochodowego, dokonane na podstawie danych

rzeczywistych;

3) ewidencję wartościową obrotów i stanów towarów oraz opakowań, prowadzoną

dla

punktów obrotu detalicznego lub miejsc składowania, której przedmiotem

zapisów są tylko przychody, rozchody i stany całego zapasu;

4) odpisywania w koszty wartości materiałów i towarów na dzień ich zakupu lub

produktów

gotowych w momencie ich wytworzenia, połączone z ustalaniem stanu tych

składników aktywów i jego wyceny oraz korekty kosztów o wartość tego stanu,

nie później niż na dzień bilansowy.

Ustawa o rachunkowości wymaga ( zawiera minimum) prowadzenia

następujących kont analitycznych:

1.

dla rozrachunków z kontrahentami ( należności i zobowiązania)

Kontrahentem nie są jednostki publiczno- prawne tj. np. urzędu skarbowe, urzędy

celne, urzędy miasta, gminy itp.

2.

W przypadku, kiedy firma posiada środki trwałe i WNiP powinna prowadzić

tyle kont ile jest tych kategorii, a także tyle kont ile dotyczy ich

poszczególnych umorzeń. W przypadku amortyzacji tych składników

majątku, wystarczy ,,ze jest przenoszona poleceniem księgowania (PK) wg

grup rodzajowych ŚT na konto „ Amortyzacja”. Ważne jest przy tym, aby

była możliwość sprawdzenia jakie elementy umorzenia są przenoszone na

konta amortyzacji. Także na każdy środek trwały w budowie powinno być

prowadzone konto analityczne. Tyle kont ile mamy przyszłych środków

trwałych,.

Środki Trwałe- rzeczowe aktywa trwałe i zrównane z nimi o przewidywanym

okresie użytkowania dłuższym niż rok , kompletne zdatne do użytku i

przeznaczone do potrzeby jednostki. ( wartościowe ujecie środków trwałych

pochodzi z ustawy podatkowej)- zasada istotności!!

W Polsce ŚT sklasyfikowane jest 10 grup rodzajowych

Klasyfikacja ta jest zawarta w KLASYFIKACJI ŚRODÓW TRWAŁYCH ( KŚT)

0-

Grunty

1-

Budynki

2-

Budowle

3-6- maszyny i urządzenia

7- Środki transportu

8- ŚT wyżej niesklasyfikowane

9- Inwentarz żywy.

Inwentarz żywy !!!!- np. cel rozrodczy- musi służyć potrzebom podmiotu ( dłużej

niż 1 rok) Zamknięcie ksiąg- zależy co jest wcześniej- czy ZUS czy podatek

dochodowy

Raport kasowy- trzeba wpisać przychody i rozchody codziennie.

Nie wszystkie ŚT ulegają umorzeniu i amortyzacji, np. grunty i eksponaty

muzealne i dzieła sztuki.

3.

W firmie powinno być tyle kont analitycznych ile zatrudnia ona

pracowników. Tzw. karta przychodów pracownika , powinna zawierać nie

tylko jego wynagrodzenie brutto ale także potrącenia z tytułu pdof

( podatek dochodowy od os. Fizycznych) i składek emerytalno- rentowych i

pozostałych. Dokumentacja ta na mocy ustaw powinna podlegać

przechowywaniu ( archiwizacji) 50 lat.

4.

w jednostce powinno być co najmniej tyle kont analitycznych dotyczących

sprzedaży, ile obowiązuje na sprzedaż stawek VAT ’u. Odrębne konto

( konta) powinno być także prowadzone w zakresie sprzedaży zwolnionej z

VAT.

5.

W zakresie kosztów jw. Tzn. co najmniej tyle kont ile stawek obowiązuje

na zakupy + konto dla zakupów zwolnionych z VAT. Przy okazji kierownik

powinien rozważyć dalsze rozbudowanie kont analitycznych tak, aby

prawidłowo przedstawić aktywa, pasywa i wynik jednostki.

6.

operacji gotówkowych - ze szczegółowością taką, ile osób dokonywano

operacji w kasie. ( tle ile osób pracowało przy kasie).

Z przepisów podatkowych natomiast wynika , że firma powinna

ewidencjonować podatki z taką szczegółowością aby każdy z nich był

prezentowany na odrębnym koncie, a jeżeli określony podatek trafia do

różnych organów podatkowych ( np. podatek od nieruchomości w

przypadku gdy jednostka posiada nieruchomości na terenie działania

różnych organów ) to dodatkowo jeszcze tyle kont ile dotyczy tych organów

podatkowych.

7.

W polityce rachunkowości powinny znaleźć się zapisy dotyczące układu

kosztów oraz wariantu RZiS.

8.

W budżetówce zazwyczaj jest to rodzajowy układ kosztów i odpowiadający

mu RZiS.

kierownik jednostki powinien zawrzeć informacje o stosowanych metodach

Amortyzacji. Najczęściej podmioty wybierają metody podatkowe zawarte w

pdop czyli metodę liniową i degresywną.

Pdop dopuszcza- o ile jest to określone w polityce rachunkowości

jednorazowe amortyzowanie ŚT o wartości do 3 500zł

9.

polityka rachunkowości powinna zawierać informację o stosowanych

programach komputerowych oraz od kiedy zostały one wdrożone do

stosowania. Nadto powinna zawierać zapis o kolejnych aktualizacjach

programu, bądź o nowych programach i datach ich wdrażania.

poza polityką rachunkowości w firmie powinny znajdować się opisy

funkcjonowania stosowanych programach, tak aby każdy pracownik, czy z

kontroli mógł sprawdzić, czy dane przetwarzane są właściwie.

W jednostkach sektora finansów publicznych będących organami podatkowymi ,

integralną częścią polityki rachunkowości stanowi opis rejestracji

ewidencjonowanych należności podatkowych i nie podatkowych , płatnych

należności oraz postępowania z zaległościami nadpłatami. Ewidencja ta powinna

również uwzględniać wpływy z podatków przekazywanych przez US oraz wpływy

podatków podlegających redystrybucji.

Ad.2. Instrukcja obiegu dokumentu

(Elementy dowodu księgowego. ) dotyczy księgowości.

Z UoR (art.20/22 ust.4), wynika obowiązek przygotowania przez kierownika

jednostki instrukcji obiegu dokumentu. Ustawa stanowi ,że jeżeli jedna operację

dokumentuje więcej niż jeden dowód ( lub egzemplarz dowodu) to kierownik

jednostki ustala sposób postępowania z każdym z nich i określa który dowód bądź

jego egzemplarz stano podstawę księgowania. Pamiętać przy tym należy , że na

dzień dzisiejszy nie ma przepisu który określałby nazwy stosowanych dowodów .

Działa tutaj dobrze przyjęty zwyczaj ( praktyka rachunkowa). Wynika z niej także,

które z dokumentów są poddawane szczególnym rygorom rejestracji – druki

ścisłego zarachowania ( na dzień dzisiejszy są nimi co najmniej druki Kasa

Przyjmie, Kasa Wypłaci a także arkusze spisu natury) .

Bardzo często przy sporządzaniu instrukcji obiegu dokumentu, firmy które maja

kasę muszą przygotować

pogotowie kasowe

, czyli gotówka która może zostać do

następnego dnia do rana, kasa której nie trzeba odprowadzać od banku.

(Kierownik jednostki powinien przygotować także pogotowie kasowe, które

określać powinno kwotę do pozostawienia w zakładzie w jednostce do

następnego dnia roboczego. )

Art. 20. [Zapisy księgowe]

1. Do ksiąg rachunkowych okresu sprawozdawczego należy wprowadzić, w

postaci zapisu, każde zdarzenie, które nastąpiło w tym okresie sprawozdawczym.

2. Podstawą zapisów w księgach rachunkowych są dowody księgowe

stwierdzające dokonanie operacji gospodarczej, zwane dalej „dowodami

źródłowymi”:

1) zewnętrzne obce – otrzymane od kontrahentów;

2) zewnętrzne własne – przekazywane w oryginale kontrahentom;

3) wewnętrzne – dotyczące operacji wewnątrz jednostki.

3. Podstawą zapisów mogą być również sporządzone przez jednostkę dowody

księgowe:

1) zbiorcze – służące do dokonania łącznych zapisów zbioru dowodów

źródłowych, które muszą być w dowodzie zbiorczym pojedynczo wymienione;

2) korygujące poprzednie zapisy;

3) zastępcze – wystawione do czasu otrzymania zewnętrznego obcego dowodu

źródłowego;

4) rozliczeniowe – ujmujące już dokonane zapisy według nowych kryteriów

klasyfikacyjnych.

4. W przypadku uzasadnionego braku możliwości uzyskania zewnętrznych obcych

dowodów źródłowych, kierownik jednostki może zezwolić na udokumentowanie

operacji gospodarczej za pomocą księgowych dowodów zastępczych,

sporządzonych przez osoby dokonujące tych operacji.

Nie może to jednak dotyczyć operacji gospodarczych, których przedmiotem są

zakupy opodatkowane podatkiem od towarów i usług oraz skup metali

nieżelaznych od ludności

5. Przy prowadzeniu ksiąg rachunkowych przy użyciu komputera za równoważne

z dowodami źródłowymi uważa się zapisy w księgach rachunkowych,

wprowadzane automatycznie za pośrednictwem urządzeń łączności,

informatycznych nośników danych lub tworzone według algorytmu (programu) na

podstawie informacji zawartych już w księgach, przy zapewnieniu, że podczas

rejestrowania

tych zapisów zostaną spełnione co najmniej następujące warunki:

1) uzyskają one trwale czytelną postać zgodną z treścią odpowiednich dowodów

księgowych;

2) możliwe jest stwierdzenie źródła ich pochodzenia oraz ustalenie osoby

odpowiedzialnej za ich wprowadzenie;

3) stosowana procedura zapewnia sprawdzenie poprawności przetworzenia

odnośnych danych oraz kompletności i identyczności zapisów;

4) dane źródłowe w miejscu ich powstania są odpowiednio chronione, w sposób

zapewniający ich niezmienność, przez okres wymagany do przechowywania

danego rodzaju dowodów księgowych

Dowód księgowy powinien zawierać co najmniej (art. 21 ust. 1 uor):

1) określenie rodzaju dowodu i jego numeru identyfikacyjnego,

2) określenie stron (nazwy, adresy) dokonujących operacji gospodarczej,

3) opis operacji oraz jej wartość, jeżeli to możliwe, określoną także w jednostkach

naturalnych, 4) datę dokonania operacji, a gdy dowód sporządzony jest pod inną

datą - także datę sporządzenia dowodu,

5) podpis wystawcy dowodu oraz osoby, której wydano lub od której przyjęto

składniki aktywów,

6) stwierdzenie sprawdzenia i zakwalifikowania dowodu do ujęcia w księgach

rachunkowych przez wskazanie miesiąca oraz sposobu ujęcia dowodu w księgach

rachunkowych (dekretacja), podpis osoby odpowiedzialnej za te wskazania.

Ad. 3 Instrukcja inwentaryzacyjna

Dwa artykuły 26 i 27 UoR.

Art. 26. [Zakres, termin i metody inwentaryzacji]

1. Jednostki przeprowadzają na ostatni dzień każdego roku obrotowego inwentaryzację:

1) aktywów pieniężnych (z wyjątkiem zgromadzonych na rachunkach bankowych), papierów

wartościowych w postaci materialnej, rzeczowych składników aktywów obrotowych,

środków trwałych oraz nieruchomości zaliczonych do inwestycji, z zastrzeżeniem pkt 3, a także

maszyn i urządzeń wchodzących w skład środków trwałych w budowie – drogą spisu ich ilości z

natury, wyceny tych ilości, porównania wartości z danymi ksiąg rachunkowych oraz wyjaśnienia

i rozliczenia ewentualnych różnic;

2) aktywów finansowych zgromadzonych na rachunkach bankowych lub przechowywanych przez

inne jednostki, w tym papierów wartościowych w formie zdematerializowanej, należności, w tym

udzielonych pożyczek, z zastrzeżeniem pkt 3, oraz powierzonych kontrahentom własnych składników

aktywów – drogą otrzymania od banków i uzyskania od kontrahentów potwierdzeń prawidłowości

wykazanego w księgach rachunkowych jednostki stanu tych aktywów oraz wyjaśnienia i rozliczenia

ewentualnych różnic;

3) środków trwałych, do których dostęp jest znacznie utrudniony, gruntów oraz praw

zakwalifikowanych do nieruchomości, należności spornych i wątpliwych, a w bankach również

należności zagrożonych, należności i zobowiązań wobec osób nieprowadzących ksiąg rachunkowych,

z tytułów publicznoprawnych, a także aktywów i pasywów niewymienionych w pkt 1 i 2 oraz

wymienionych w pkt 1 i 2, jeżeli przeprowadzenie ich spisu z natury lub uzgodnienie z przyczyn

uzasadnionych nie było możliwe – drogą porównania danych ksiąg rachunkowych z odpowiednimi

dokumentami i weryfikacji wartości tych składników.

2. Inwentaryzacją drogą spisu z natury obejmuje się również znajdujące się w jednostce składniki

aktywów, będące własnością innych jednostek, powierzone jej do sprzedaży, przechowania,

przetwarzania lub używania, powiadamiając te jednostki o wynikach spisu. Obowiązek ten nie

dotyczy jednostek świadczących usługi pocztowe, transportowe, spedycyjne i składowania.

3. Termin i częstotliwość inwentaryzacji, określone w ust. 1, uważa się za dotrzymane, jeżeli

inwentaryzację:

1) składników aktywów – z wyłączeniem aktywów pieniężnych, papierów wartościowych,

produktów w toku produkcji oraz materiałów, towarów i produktów gotowych, określonych w art. 17

ust. 2 pkt 4 – rozpoczęto nie wcześniej niż 3 miesiące przed końcem roku obrotowego, a zakończono

do 15 dnia następnego roku, ustalenie zaś stanu nastąpiło przez dopisanie lub odpisanie od stanu

stwierdzonego drogą spisu z natury lub potwierdzenia salda – przychodów i rozchodów (zwiększeń i

zmniejszeń), jakie nastąpiły między datą spisu lub potwierdzenia a dniem ustalenia stanu

wynikającego z ksiąg rachunkowych, przy czym stan wynikający z ksiąg rachunkowych nie może być

ustalony po dniu bilansowym;

2) zapasów materiałów, towarów, produktów gotowych i półproduktów znajdujących się

w strzeżonych składowiskach i objętych ewidencją ilościowo-wartościową – przeprowadzono raz w

ciągu 2 lat;

3) nieruchomości zaliczonych do środków trwałych oraz inwestycji, jak też znajdujących się na terenie

strzeżonym innych środków trwałych oraz maszyn i urządzeń wchodzących w skład środków trwałych

w budowie – przeprowadzono raz w ciągu 4 lat;

4) zapasów towarów i materiałów (opakowań) objętych ewidencją wartościową w punktach obrotu

detalicznego jednostki – przeprowadzono raz w roku;

5) zapasów drewna w jednostkach prowadzących gospodarkę leśną – przeprowadzono raz w roku.

4. Inwentaryzację, o której mowa w ust. 1, przeprowadza się również na dzień zakończenia

działalności przez jednostkę oraz na dzień poprzedzający postawienie jej w stan likwidacji

lub ogłoszenia upadłości.

5. Można odstąpić od przeprowadzenia inwentaryzacji:

1) w przypadku ogłoszenia upadłości z możliwością zawarcia układu, jeżeli zgodnie z art. 12 ust. 3

pkt3 jednostka nie zamyka ksiąg rachunkowych;

2) w przypadku połączenia lub podziału jednostek, z wyjątkiem spółek kapitałowych, jeżeli strony w

drodze umowy pisemnej odstąpią od przeprowadzenia inwentaryzacji.

Art. 27. [Udokumentowanie i rozliczenie inwentaryzacji]

1. Przeprowadzenie i wyniki inwentaryzacji należy odpowiednio udokumentować i powiązać z

zapisami ksiąg rachunkowych.

2. Ujawnione w toku inwentaryzacji różnice między stanem rzeczywistym a stanem wykazanym w

księgach rachunkowych należy wyjaśnić i rozliczyć w księgach rachunkowych tego roku obrotowego,

na który przypadał termin inwentaryzacji

Celem inwentaryzacji jest sprawdzenie stanu faktycznego ze stanem

księgowym, prawidłowa wycen aktywów i pasywów oraz rozliczenie osób

materialnie odpowiedzialnie.

W Polsce wyróżnia się 3 metody inwentaryzacji

1.

Spis z natury

2.

Potwierdzanie sald należności z kontrahentami – nie podlegają

potwierdzaniu należności przypadające od osób fizycznych

nieprowadzących działalności gospodarczej . Kontrahentami nie są US,

urzędy celne oraz terenowe organy podatkowe ( wójt, burmistrz itp.).z

kontrahentami są to stosunki cywilno- prawne. Odcinek A i B do

potwierdzenia sald- ostatni kwartał. Wystawia się w 3 egzemplarzach. Z

których dwa są wysyłane do kontrahenta. Kontrahent powinien potwierdzić

saldo i odesłać jeden egzemplarz. Z praktyki rachunkowej wynika wymóg,

aby potwierdzenia sald wysyłać dla celów dowodowych co najmniej listem

poleconym. W przypadku banków, obowiązek wysyłania stanu rachunków

na koniec roku wynika z prawa bankowego. ( bank sam wysyła

potwierdzenie)

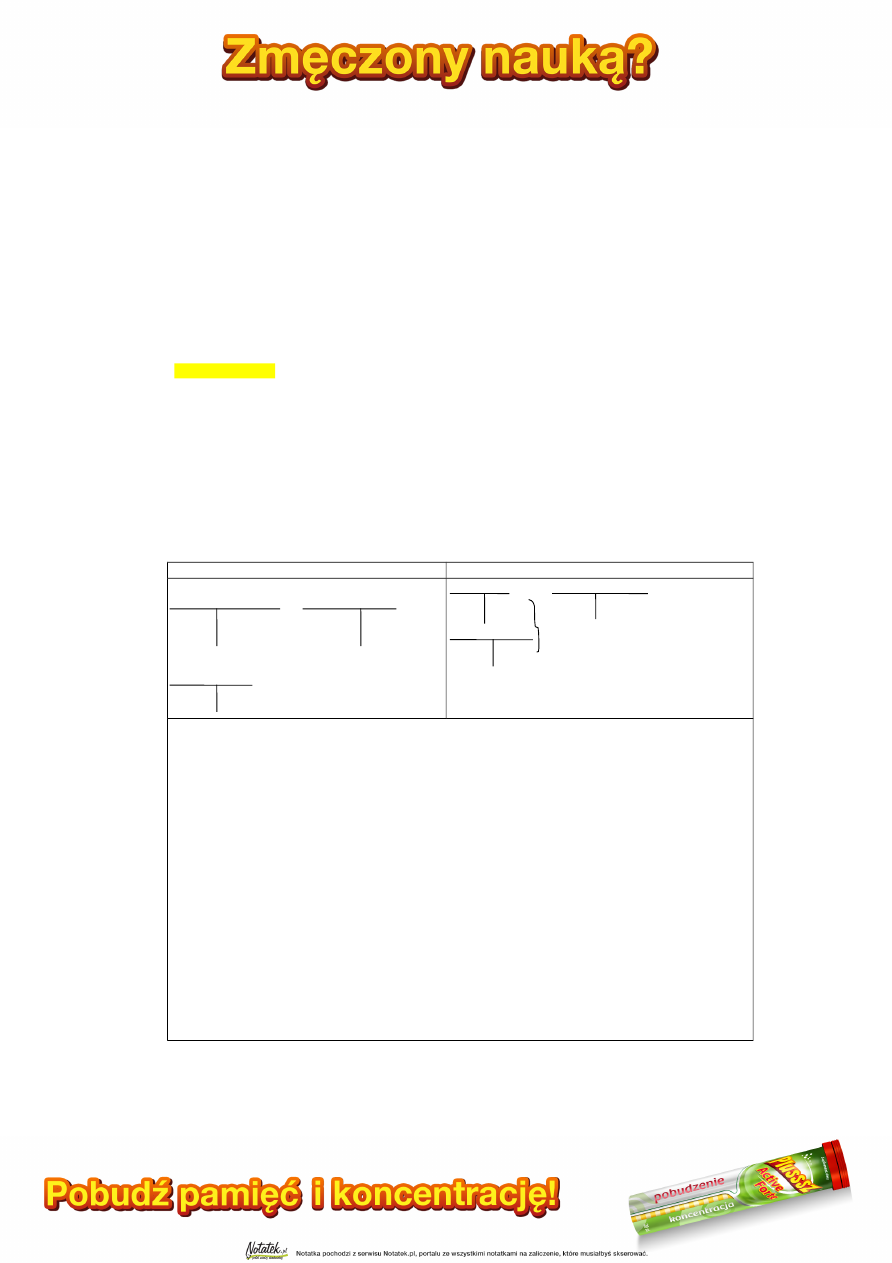

kasa

r-k bankowy

r-ki z odb

przychody ze sprzedaży

1)2000

2)1000

2000 2000

2000

1000 1000

1000

Przed wysyłaniem sald należności podmiot powinien dokonać analizy tych

należności pod kątem ich ewentualnego przedawnienia.

3.

Inwentaryzacja w formie weryfikacji dokumentów.

Tą metodę dokonuje się inwentaryzacji nieruchomości ( akt notarialny,

wyciąg z księgi wieczystej, wypis z rejestru gruntów otrzymany z właściwej

komórki geodezji umiejscowionej w Starostwie Powiatowym.) oraz WNiP

Art. 4 ustęp 5 UoR

Kierownik jednostki ponosi odpowiedzialność za wykonywanie obowiązków w zakresie

rachunkowości określonych ustawą, w tym z tytułu nadzoru, również w przypadku, gdy określone

obowiązki w zakresie rachunkowości – z wyłączeniem odpowiedzialności za przeprowadzenie

inwentaryzacji w formie spisu z natury – zostaną powierzone innej osobie za jej zgodą. Przyjęcie

odpowiedzialności przez inną osobę powinno być stwierdzone w formie pisemnej. W przypadku gdy

kierownikiem jednostki jest organ wieloosobowy, a nie została wskazana osoba odpowiedzialna,

odpowiedzialność ponoszą wszyscy członkowie tego organu.

Z tego art. wynika, że kierownik jednostki może przekazać obowiązki w

zakresie rachunkowości innym osobom za ich zgodą ( forma pisemna). Jest

jednak zawsze osobiście odpowiedzialny za przeprowadzenie

inwentaryzacji w formie spisu z natury.

Art. 66 ust. 5 UoR

Kierownik jednostki zawiera z podmiotem uprawnionym do badania sprawozdań finansowych

umowę o badanie lub przegląd sprawozdania finansowego w terminie umożliwiającym jego udział w

inwentaryzacji znaczących składników majątkowych. Koszty wykonania czynności rewizji finansowej

ponosi jednostka

z tego art. wynika, że kierownik jednostki powinien tak podpisać umowę z

biegłym rewidentem ( audytorem) aby ten mógł uczestniczyć w

inwentaryzacji ważniejszych składników majątkowych.

Szczególnie neuralgicznym punktem jest inwentaryzacja produkcji w toku,

bowiem w tym obszarze istnieją znaczne możliwości manewrowania

wysokością wyniku (czyli wycena produkcji w toku rzutuje na wysokość

wyniku)

Jak powinna wyglądać inwentaryzacja?

1.

Ustalenie harmonogramu inwentaryzacji

2.

Ustalamy pola spisowe ( co będziemy spisywać)

3.

Trzeba powołać przewodniczącego komisji inwentaryzacyjnej ( powołany

przez kierownika). – przewodniczący musi przeszkolić pracowników w

zakresie przeprowadzenia inwentaryzacji.

4.

Na pola spisowe nie powinny wchodzić osoby które w danym obszarze

dokonują księgowań

5.

Osoby materialnie odpowiedzialne za pole spisowe powinny złożyć

wszelkie dokumenty dotyczące pola spisowego i złożyć oświadczenie że

dokumenty zostały zdane do działu księgowości

6.

Następuje rozdanie „arkuszy spisów z natury „ – są to druki ścisłego

zarachowania- podlegają specjalnej kontroli

7.

W czasie inwentaryzacji powinny uczestniczyć w niej zarówno osoby

spisujące oraz odpowiedzialne materialnie za dane mienie

8.

Pole spisowe powinny być przygotowane do inwentaryzacji tzn. oddzielnie

powinny znajdować się depozyty a pozostałe rzeczy muszą leżeć

poukładane i być właściwie oznaczone

9.

Po spisie arkusze spisowe trafiają do przewodniczącego komisji

inwentaryzacyjnej

a)

Arkusze spisów z natury i protokoły inwentaryzacyjne za pośrednictwem

komisji inwentaryzacyjnej lub wprost od zespołów spisowych trafiają do

księgowości.

b)

Księgowość po dokonaniu wstępnej oceny poprawności formalnej

otrzymanych arkuszy spisowych i protokołów inwentaryzacyjnych dokonuje

ich wyceny, zwłaszcza na potrzeby rozliczenia różnic inwentaryzacyjnych

oraz osób odpowiedzialnych za nie materialnie.

c)

Artykuły zniszczone, uszkodzone itp. podlegają wycenie po obniżonej

wartości. W razie niedoborów zawinionych dokonuje się ich wyceny i

wprowadza na obciążenie osób odpowiedzialnych materialnie.

d)

Komplet materiałów inwentaryzacyjnych, tj. spisy z natury oraz materiały

dot. ich wyceny, a także obejmujące stwierdzone różnice inwentaryzacyjne

po ich ustaleniu, przekazywany jest przez księgowość do komisji

inwentaryzacyjnej w celu dokonania weryfikacji.

e)

Przygotowania kompletnego materiału dot. wyjaśnienia przyczyn

powstania, analizy, oceny oraz propozycji rozliczenia różnic

inwentaryzacyjnych dokonuje komisja inwentaryzacyjna.

f)

W wyniku weryfikacji może zostać sformułowany wniosek o dokonanie

spisu (inwentaryzacji) powtórnego, uzupełniającego lub dodatkowego-

decyduje o tym kierownik jednostki lub główny księgowy albo

przewodniczący komisji inwentaryzacyjnej.

g)

Z prac komisji inwentaryzacyjnej dotyczące weryfikacji różnic

inwentaryzacyjnych, a także z oceny wyników całokształtu inwentaryzacji,

w czasie posiedzenia komisji powstaje odpowiedni protokół zakończony

wnioskami w sprawie rozliczenia różnic inwentaryzacyjnych, wnioski

komisji powinny być zaopiniowane przez głównego księgowego oraz radcę

prawnego.

Źródło: „Dowody księgowe. Obieg i kontrola rachunkowość, operacje gospodarcze i ich

dokumentowanie, inwentaryzacja, emisja, obieg i kontrola dokumentów, przykładowe regulaminy,

instrukcje i zarządzenia ” Naumiuk Tadeusz, wyd. Infor

Czwartym dokumentem jest pogotowie kasowe.

Wykład 4.

Rachunkowość budżetowa- księgowanie podatku i niepodatkowych należności

budżetowych w organie podatkowym.

W Polsce organami podatkowymi są:

Wójt

Burmistrz

Prezydent

Naczelnik US

Naczelnik UC

W zakresie ewidencji podatku zastosowanie znajdują przepisy ordynacji

podatkowej oraz RMF dotyczące ewidencjonowania podatku w organach

podatkowych.

Art. 21 OP. Powstawanie zobowiązań podatkowych w Polsce.

§ 1. Zobowiązanie podatkowe powstaje z dniem:

1) zaistnienia zdarzenia, z którym ustawa podatkowa wiąże powstanie takiego zobowiązania;

2) doręczenia decyzji organu podatkowego, ustalającej wysokość tego zobowiązania.

§ 2. Jeżeli przepisy prawa podatkowego nakładają na podatnika obowiązek złożenia deklaracji, a

zobowiązanie podatkowe powstaje w sposób określony w § 1 pkt 1, podatek wykazany w deklaracji

jest podatkiem do zapłaty, z zastrzeżeniem § 3.

§ 3. Jeżeli w postępowaniu podatkowym organ podatkowy stwierdzi, że podatnik, mimo ciążącego na

nim obowiązku, nie zapłacił w całości lub w części podatku, nie złożył deklaracji albo że wysokość

zobowiązania podatkowego jest inna niż wykazana w deklaracji, organ podatkowy wydaje decyzję, w

której określa wysokość zobowiązania podatkowego.

§ 3a. Jeżeli w postępowaniu podatkowym organ podatkowy stwierdzi, że kwota zwrotu

podatku lub kwota nadwyżki podatku naliczonego nad należnym w rozumieniu przepisów o podatku

od towarów i usług jest inna niż wykazana w deklaracji, organ podatkowy wydaje decyzję, w której

określa prawidłową wysokość zwrotu podatku lub nadwyżki podatku naliczonego nad należnym.

§ 4. Przepisy § 3 i art. 53a stosuje się odpowiednio, gdy podatnik obowiązany jest do zapłaty podatku,

zaliczki na podatek lub raty podatku bez złożenia deklaracji, a obowiązku tego nie wykonał w całości

lub w części.

§ 5. Jeżeli przepisy prawa podatkowego nakładają na podatnika obowiązek złożenia deklaracji,

wysokość zobowiązania podatkowego, o którym mowa w § 1 pkt 2, ustala się zgodnie z danymi

zawartymi w deklaracji, chyba że przepisy szczególne przewidują inny sposób ustalenia wysokości

zobowiązania podatkowego albo w toku postępowania podatkowego stwierdzono, że dane zawarte w

deklaracji, mogące mieć wpływ na wysokość zobowiązania podatkowego, są niezgodne ze stanem

faktycznym.

Z chwilą zaistnienia zdarzenia, z którym ustawa wiąże powstanie

takiego zobowiązania ( obowiązek samoobliczenia podatku).

Organ, do którego

wpłacany jest

podatek

Budżet

zasilany

przed

podatnika

VAT

US

BP-

budżet

Państwa

akcyza

UC

BP

podatek do gier

UC

BP

PDOP

US *

BP*

PDOF

US**

BP**

Zryczałtowany podatek dochodowy

US**

BP**

Podatek od czynności cywilno- prawnych

PCC

US

BT (UM/UG)

Podatek od spadków i darowizn

US

BT ( UM/UG)

Podatek od środków transportowych

UM/UG

BT

Podatek od nieruchomości

Rolny

Leśny

Czyli od pozostałych podmiotów-

niebędących os. Fiz.

UM/UG

BT

*- organ do którego wpłacany jest podatek

**- budżet zasilany przez podatek

Razem*- podatki dochodowe podlegają redystrybucji ( podziałowi)

pomiędzy BP a BT. Inny jest klucz podziałowy dla PDOP a inny dla dwóch

pozostałych podatków.

W przypadku kiedy przepisy prawa przewidują pewne zdarzenie od

terminowych wpłat podatków stanowiących dochód budżetu państwa za takie

wtedy uznaje się również podatki redystrybuowane.

Cło to nie jest podatek. Obok podatków to są największe daniny publiczne.

Z chwilą doręczenia decyzji ustalającej ( konstytutywnej)

Organ, do którego

wpłacany jest

podatek

Budżet zasilany

przed

podatnika

Podatek od nieruchomości

Rolny

Leśny

UM /UG

BT

Czyli od osób fizycznych w tym także

prowadzących działalność gosp.

Karta podatkowa

US

BT

Działy specjalne produkcji rolnej ^

( w przypadku gdy podatnik wystąpi o

wydanie decyzji)

US

BT

^- te działy to np. jedwabniki, intensywny chów czy hodowla, pszczoły

( ula). RMF mówi co się traktuje jako działy specjalne produkcji rolnej.

Jeżeli wpłacam do Budżetu Terenowego (BT) to jest to ich dochód.

Do podstawowych obowiązków podatnika prowadzącego działalność gospodarczą

wobec organów podatkowych należy:

1.

Rejestracja podatkowa

2.

Niewadliwe i rzetelne prowadzenie ksiąg podatkowych ( art. 193 i 23 OP)

3.

Właściwe ustalenie podstawy podatku ( zaliczki)

4.

Zastosowanie prawidłowej stawki podatku

5.

Terminowe zadeklarowanie podatku i terminowa wpłata.

Terminowe zadeklarowanie podatku do organu jest często ważniejsze niż

terminowa wpłata.

!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!18 maj- zerówka

Wykład 5.

Zaległość podatkowa, odsetki za zwłokę i potrącenia ( kompensata).

Art. 51 ordynacja podatkowa- Zaległość podatkowa.

§ 1. Zaległością podatkową jest podatek niezapłacony w terminie płatności.

§ 2. Za zaległość podatkową uważa się także niezapłaconą w terminie płatności zaliczkę

na podatek, w tym również zaliczkę, o której mowa w art. 23a, lub ratę podatku.

§ 3. Przepisy § 1 i 2 stosuje się również do należności z tytułu podatków, zaliczek

na podatki oraz rat podatków niewpłaconych w terminie płatności przez płatnika lub inkasenta.

Trzeba określić podstawę

Np. 2007- 2 000 000 do zwrotu

2011- kontrola stwierdza ze nie należnie do zwrotu i ze pierwotnie miał do

zapłaty 500 000zł . teraz musi zapłacić 2 500 000zł. Odsetki od następnego dnia

po terminie płatności tzn. od 2007 roku . ale od 500 000 bo ta kwot miał zapłacić,

dlatego OP się rozszerzyła o art. 52

Art. 52

§ 1. Na równi z zaległością podatkową traktuje się także:

1) nadpłatę, jeżeli w zeznaniu lub w deklaracji, o których mowa w art. 73 § 2, została wykazana

nienależnie lub w wysokości wyższej od należnej, a organ podatkowy dokonał jej zwrotu lub

zaliczenia na poczet zaległości podatkowych bądź bieżących lub przyszłych zobowiązań

podatkowych;

2) zwrot podatku, jeżeli podatnik otrzymał go nienależnie lub w wysokości wyższej od należnej lub

został on zaliczony na poczet zaległości podatkowej albo bieżących lub przyszłych zobowiązań

podatkowych, chyba że podatnik wykaże, że nie nastąpiło to z jego winy;

3) wynagrodzenie płatników lub inkasentów pobrane nienależnie lub w wysokości wyższej od

należnej;

4) oprocentowanie nienależnej nadpłaty bądź zwrotu podatku zwrócone lub zaliczone na poczet

zaległych, bieżących lub przyszłych zobowiązań podatkowych.

§ 1a. Przepis § 1 pkt 2 stosuje się odpowiednio wobec:

1) byłego wspólnika spółki niemającej osobowości prawnej,

2) osoby fizycznej, która zaprzestała wykonywania działalności gospodarczej – w zakresie zwrotu

podatku dokonanego im po rozwiązaniu spółki w przypadku, o którym mowa w pkt 1, lub po

zakończeniu działalności gospodarczej w przypadku, o którym mowa w pkt 2, na zasadach

określonych w odrębnych przepisach.

§ 2. Przepisów § 1 pkt 1 i 2 nie stosuje się, jeżeli zwrot nadpłaty lub zwrot podatku został dokonany w

trybie przewidzianym w art. 274.

Odsetki za zwłokę.

Art. 53 §3 Odsetki za zwłokę nalicza podatnik, płatnik, inkasent, następca prawny lub osoba

trzecia odpowiadająca za zaległości podatkowe, z zastrzeżeniem art. 53a, art. 62 § 4, art. 66 § 5, art.

67a § 1 pkt 1 lub 2 i art. 76a § 1.

Art. 55 §1. Odsetki za zwłokę wpłacane są bez wezwania organu podatkowego.

Odsetki za zwłokę oblicza sam podatnik płatnik inkasent i następca

prawny. Są one płatne bez wezwania organu podatkowego.

Sytuacja kiedy tak się nie stanie.

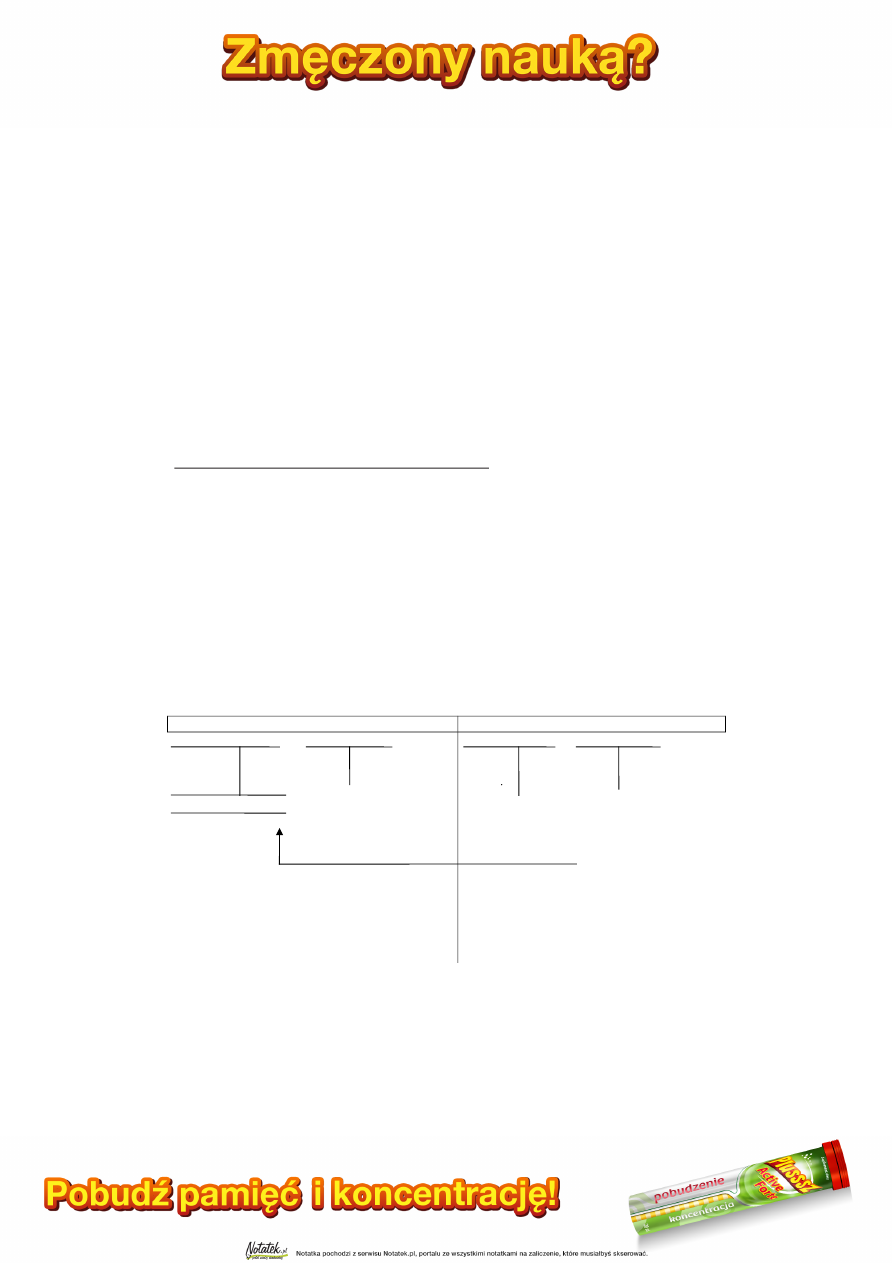

PODATNIK

ORGAN PODATKOWY

Zob. z tytułu VAT Rach.

Bank

1)6000 6000 Sp. sp. 15000

6000(1

1000(2

Koszy fin.

2)1000

Anita wpływy z tyt. VAT

6000 5000(1 1)6000

Anita % VAT postanowienie o

przerachowaniu

1000 (1

1)Należność wpłynęła

- VAT za 11.2010

- termin płatności 27.12.2010

- wpłata 8.03.2011 w kwocie 6000zł

- odsetki liczy się dnia następnego do dnia zapłaty zaliczki włącznie- Art. 53

§4

Art. 55 §2- przerachowanie

Kalkulator podatkowy- liczy odsetki za zwłokę.

- 1000 zł odsetki

Anita płaci

Zapłata odsetek

Koszty fin- ( koszty niestanowiące Koszty Uzyskania Przychodów dla celów podatków

dochodowych)

Art. 53 §4- Odsetki za zwłokę naliczane są od dnia następującego po dniu upływu terminu

płatności podatku lub terminu, w którym płatnik lub inkasent był obowiązany dokonać wpłaty podatku na

rachunek organu podatkowego.

Art. 55 §2- Jeżeli dokonana wpłata nie pokrywa kwoty zaległości podatkowej wraz z odsetkami

za zwłokę, wpłatę tę zalicza się proporcjonalnie na poczet kwoty zaległości podatkowej oraz kwoty odsetek

za zwłokę w stosunku, w jakim, w dniu wpłaty, pozostaje kwota zaległości podatkowej do kwoty odsetek za

zwłokę.

Odsetki od 28 grudnia . W przypadku w/w zaległości 1000zł należy zapłacić

tę kwotę w raz z odsetkami za zwłokę przypadającymi od pierwotnego terminu

płatności czyli od 28 grudnia 2010 roku, aż do dnia zapłaty podatku włącznie.

W zasadzie w prawie podatkowym nie istnieje zaległość bez

przypadających od niej odsetek za zwłokę.

W w/w przykładzie podatnik nie otrzyma zaświadczenia o niezaleganiu z

podatkami na określony dzień. – potrzebne do banku, w przetargach, uzyskania

środków unijnych,

art. 306a §5

Potrącenia- kompensata. art. 64 i 65 OP

Art. 64.

§ 1. Zobowiązania podatkowe oraz zaległości podatkowe wraz z odsetkami za zwłokę w podatkach

stanowiących dochód budżetu państwa podlegają, na wniosek podatnika, potrąceniu z wzajemnej,

bezspornej i wymagalnej wierzytelności podatnika wobec Skarbu Państwa z tytułu:

1) prawomocnego wyroku sądowego wydanego na podstawie art. 417 lub art. 4172 Kodeksu

cywilnego;

2) prawomocnej ugody sądowej zawartej w związku z zaistnieniem okoliczności przewidzianych w

art. 417 lub art. 4172 Kodeksu cywilnego;

3) nabycia przez Skarb Państwa nieruchomości na cele uzasadniające jej wywłaszczenie

lub wywłaszczenia nieruchomości na podstawie przepisów o gospodarce nieruchomościami;

4) odszkodowania za niesłuszne skazanie, tymczasowe aresztowanie lub zatrzymanie, uzyskanego na

podstawie przepisów Kodeksu postępowania karnego;

5) odszkodowania uzyskanego na podstawie przepisów o uznaniu za nieważne orzeczeń wydanych

wobec osób represjonowanych za działalność na rzecz bytu Państwa Polskiego;

6) odszkodowania orzeczonego w decyzji organu administracji rządowej.

§ 2. Przepis § 1 stosuje się również do wzajemnych, bezspornych i wymagalnych

wierzytelności podatnika wobec państwowych jednostek budżetowych z tytułu zamówień

wykonanych przez niego na podstawie umów zawartych w trybie przepisów o zamówieniach

publicznych, pod warunkiem że potrącenie jest dokonywane przez tego podatnika i z tej

wierzytelności.

§ 2a. Do potrącenia zaległości podatkowych wraz z odsetkami za zwłokę przepis art.55 § 2 stosuje się

odpowiednio.

§ 3. Potrącenia z tytułów wymienionych w § 1 i 2 można również dokonać z urzędu.

§ 4. Na wniosek podatnika wierzytelności z tytułów wymienionych w § 1 i 2 mogą być również

zaliczane na poczet przyszłych zobowiązań podatkowych.

§ 5. Potrącenie następuje z dniem:

1) złożenia wniosku, który został uwzględniony;

2) wydania z urzędu postanowienia o potrąceniu.

§ 6. Odmowa potrącenia następuje w drodze decyzji.

§ 6a. Potrącenie następuje w drodze postanowienia, na które służy zażalenie.

§ 7. Jednostka budżetowa, której zobowiązanie zostało potrącone z wierzytelności podatnika, jest

obowiązana wpłacić równowartość wygasłego podatku do organu podatkowego w terminie 7 dni od

dnia dokonania potrącenia. Od niewpłaconej w terminie równowartości wygasłego podatku nalicza się

odsetki za zwłokę.

Art. 65.

§ 1. Uprawnienie, o którym mowa w art. 64 § 1, przysługuje również podatnikom w stosunku do

gminy, powiatu lub województwa z tytułu:

1) prawomocnego wyroku sądowego wydanego na podstawie art. 417 lub art.4172 Kodeksu

cywilnego;

2) prawomocnej ugody sądowej zawartej w związku z zaistnieniem okoliczności przewidzianych w

art. 417 lub art. 4172 Kodeksu cywilnego;

3) nabycia przez gminę, powiat lub województwo nieruchomości na cele uzasadniające jej

wywłaszczenie lub wywłaszczenia nieruchomości na podstawie przepisów o gospodarce

nieruchomościami;

4) odszkodowania orzeczonego w decyzji wydanej przez wójta, burmistrza (prezydenta miasta),

starostę lub marszałka województwa.

§ 2. Przepisy art. 64 § 2–7 stosuje się odpowiednio.

Do jednostek Skarbu Państw należą m.in.:

Wojsko Polskie

Policja

Straż pożarna Państwowa

Sądy

Trybunały

Urzędy Kontroli Skarbowej

CBA, CBŚ, ABW

NIK- Najwyższa Izba Kontroli

Urząd Wojewódzki

Prokuratury

Straż graniczna

Ministerstwo

Kancelarie Senatu, Sejmu, Prezydenta,

Prezesa

Zakłady karne

US

UC

Izby Celne, Izby Skarbowe

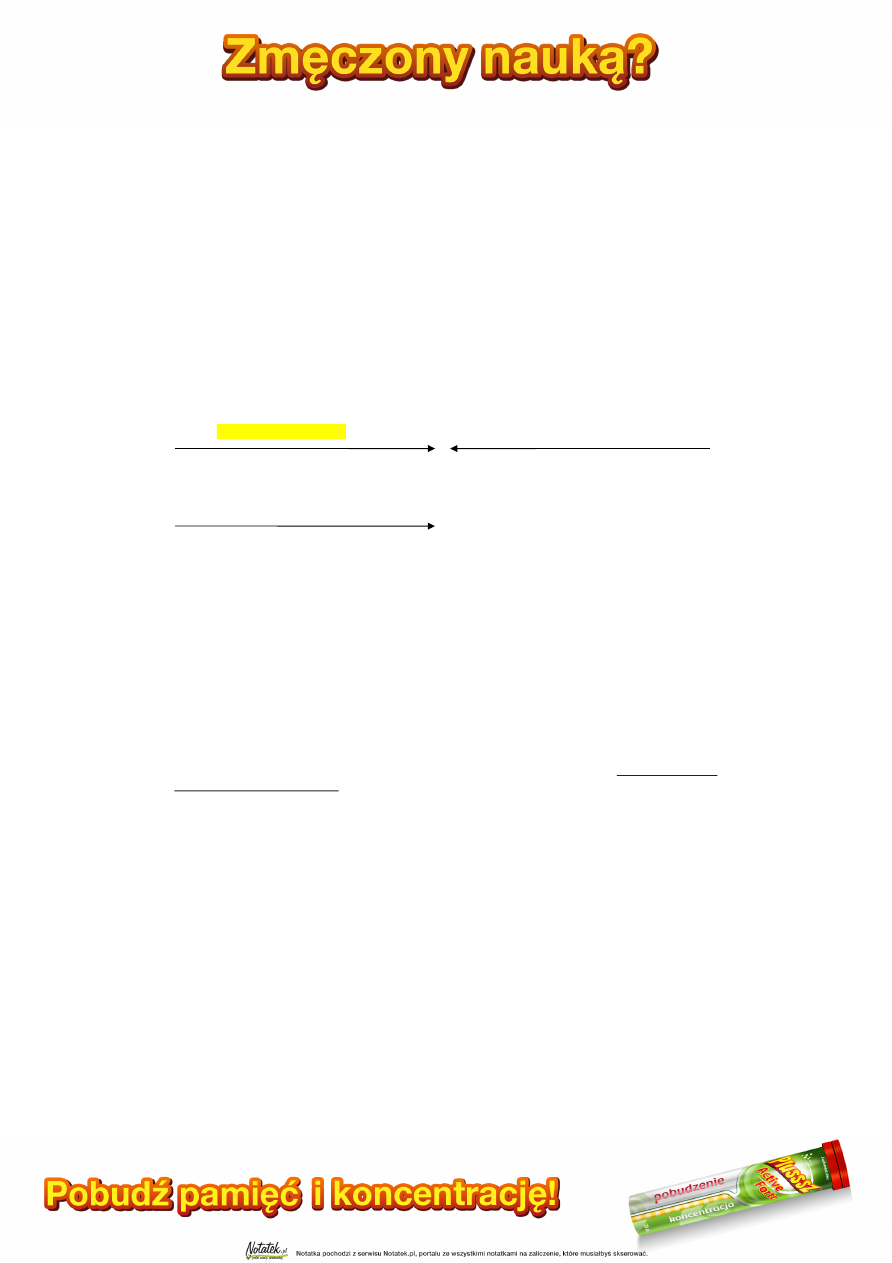

PODATNIK- MAGDA

ORGAN PODATKOWY

Należności ABW Zob. z tyt.

VAT

Sp.1000 1000(1 1)1000

800Sp.

1000 1000

= =

VAT Magda Należność od

ABW

Sp.800 1000 (1 1) 1000

1)postanowienie o dokonaniu

potrącenia.

-> postanowienie

Należności ABW- obowiązek

zapłaty wierzytelności w terminie 7

dni od daty dokonania potrącenia. W

przypadku braku wpłaty w/w terminie

będą naliczona odsetki za zwłokę.

Odsetki ustawowe!!

W przypadku zasadności wniosku o dokonaniu potrącenia urząd wydaje

postanowienie, jeżeli odmawia potrącenia wydaje decyzje. Potrącana

wierzytelność musi mieć następujące cechy:

1.

Wymagalność

2.

Bezsporność

3.

Wzajemność

Ad.1. upłyną termin płatności faktury

Ad.2. cała kwota wynikająca z FA lub umowy musi być bezsporna , a nie jedynie

jej część.

Ad.3. czyli wierzytelność powstała po raz pierwszy pomiędzy stronami.

W przypadku kiedy wniosek o kompensatę jest zasadny za termin zapłaty uznaje

się dzień jego złożenia w organie podatkowym ( osobiście) bądź jego wpływu do

organu tzn. pocztą.

Potrąceniu może podlegać kwota wierzytelności głównej oraz przypadające od

niej odsetki za zwłokę.

Wykład 6.

Art. 48 , 22 i 67a OP

Art. 67a.

§ 1. Organ podatkowy, na wniosek podatnika, z zastrzeżeniem art. 67b, w przypadkach

uzasadnionych ważnym interesem podatnika lub interesem publicznym, może:

1) odroczyć termin płatności podatku lub rozłożyć zapłatę podatku na raty;

2) odroczyć lub rozłożyć na raty zapłatę zaległości podatkowej wraz z odsetkami

za zwłokę lub odsetki określone w decyzji, o której mowa w art. 53a;

3) umorzyć w całości lub w części zaległości podatkowe, odsetki za zwłokę lub opłatę prolongacyjną.

§ 2. Umorzenie zaległości podatkowej powoduje również umorzenie odsetek za zwłokę w całości lub

w takiej części, w jakiej została umorzona zaległość podatkowa.

Art. 22.

§ 1. Minister właściwy do spraw finansów publicznych może, w drodze rozporządzenia,

w przypadkach uzasadnionych interesem publicznym lub ważnym interesem podatników:

1) zaniechać w całości lub w części poboru podatków, określając rodzaj podatku, okres, w którym

następuje zaniechanie, i grupy podatników, których dotyczy zaniechanie;

2) zwolnić niektóre grupy płatników z obowiązku pobierania podatków lub zaliczek na podatki oraz

określić termin wpłacenia podatku i wynikające z tego zwolnienia obowiązki informacyjne

podatników, chyba że podatnik jest obowiązany do dokonania rocznego lub innego okresowego

rozliczenia tego podatku.

§ 1a. Rozporządzenie, o którym mowa w § 1 pkt 1, dotyczące zaniechania poboru

podatku od podatników prowadzących działalność gospodarczą, którzy w wyniku

zaniechania poboru podatku staną się beneficjentami pomocy w rozumieniu przepisów o

postępowaniu w sprawach dotyczących pomocy publicznej, stanowiące pomoc publiczną, zawiera

program pomocowy, określający przeznaczenie i warunki dopuszczalności pomocy publicznej.

§ 2. Organ podatkowy, na wniosek podatnika, może zwolnić płatnika z obowiązku pobrania podatku,

jeżeli:

1) pobranie podatku zagraża ważnym interesom podatnika, a w szczególności jego egzystencji, lub

2) podatnik uprawdopodobni, że pobrany podatek byłby niewspółmiernie wysoki w stosunku do

podatku należnego za rok podatkowy lub inny okres rozliczeniowy.

§ 2a. Organ podatkowy, na wniosek podatnika, może ograniczyć pobór zaliczek na podatek, jeżeli

podatnik uprawdopodobni, że zaliczki obliczone według zasad określonych w ustawach podatkowych

byłyby niewspółmiernie wysokie w stosunku do podatku należnego od dochodu przewidywanego na

dany rok podatkowy.

§ 3. (uchylony).

§ 4. (uchylony).

§ 5. W przypadku wydania decyzji na podstawie § 2 organ podatkowy określa termin wpłacenia przez

podatnika podatku lub zaliczki na podatek, chyba że podatnik jest obowiązany do dokonania rocznego

lub innego okresowego rozliczenia tego podatku.

§ 6. Minister właściwy do spraw finansów publicznych określi, w drodze rozporządzenia,

właściwość rzeczową organów podatkowych w sprawach wymienionychw § 2 i 2a.

Art. 48.

§ 1. Organ podatkowy, na wniosek podatnika, w przypadkach uzasadnionych ważnym

interesem podatnika lub interesem publicznym może odraczać terminy przewidziane w przepisach

prawa podatkowego, z wyjątkiem terminów określonych w art. 68-71, art. 77 § 1-3, art. 79 § 2, art. 80

§ 1, art. 87 § 3 i 4, art. 88

§ 1 i art. 118.

§ 2.Przepisy § 1 stosuje się odpowiednio do terminów dotyczących płatników lub inkasentów.

§ 3. Minister właściwy do spraw finansów publicznych określi, w drodze rozporządzenia, właściwość

rzeczową organów podatkowych w sprawach, o których mowa w § 1, uwzględniając właściwość

organów w zakresie czynności, dla których przewidziane są terminy, oraz termin udzielanego

odroczenia

TERMIN PŁATNOŚCI

ZANIECHANIE POBORU PODATKU

art.22:

- Minister Finansów dla grup

podatników

PRZED

TERMINEM

PŁATNOŚCI

PODATKU

Podatek jest znany ( jego

wysokość) natomiast nie podlega on

wpłacie.

UMORZENIE art.67a :

- zaległość podatkowa

- odsetki za zwłokę

- opłata prolongacyjna

Umorzeniu może podlegać zaległość

bądź jej część. Wtedy automatycznie

podlegają umorzeniu przypadające od

tej zaległości odsetki za zawłokę. W

przypadku kiedy umorzeniu podlegaj

same odsetki, to zaległość główna

pozostaje.

PRZESŁANKI :

Ważny interes podatnika lub metres

publiczny.

3 rodzajem ulgi jest rozłożenie płatności podatku na raty bądź też odroczenie

jego płatności. Przy tych ulgach organ podatkowy pobiera opłatę prolongacyjną-

jej wysokość wynosi 50% należnych odsetek za zwłokę.

Opłata prolongacyjna (chociaż są to odsetki podatkowe) JEST KOSZTEM

UZYSKANIA PRZYCHODU dla celów podatku dochodowych, w przeciwieństwie do

odsetek podatkowych

Art. 67a.

§ 1. Organ podatkowy, na wniosek podatnika, z zastrzeżeniem art. 67b, w

przypadkach

uzasadnionych ważnym interesem podatnika lub interesem publicznym, może:

1) odroczyć termin płatności podatku lub rozłożyć zapłatę podatku na raty;

2) odroczyć lub rozłożyć na raty zapłatę zaległości podatkowej wraz z odsetkami

za zwłokę lub odsetki określone w decyzji, o której mowa w art. 53a;

3) umorzyć w całości lub w części zaległości podatkowe, odsetki za zwłokę lub

opłatę prolongacyjną.

§ 2. Umorzenie zaległości podatkowej powoduje również umorzenie odsetek za

zwłokę w całości lub w takiej części, w jakiej została umorzona zaległość

podatkowa

.

Wyszukiwarka

Podobne podstrony:

www.wsb2.pl rb egzamin 20122013 wsb, wsb gda, rachunkowosc budzetowa zysnarska

Rachunkowość budżetowa, Administracja- wykłady

rachunkowosc budzetowa, Zarządzanie studia licencjackie, rachunkowość

RachunkowoŠ' 10 2010 wyk ad

Aktualnosci rachunkowosci budzetowej wydanie listopad 2014 r e 55l7

Aktualnosci rachunkowosci budzetowej wydanie kwiecien 2014 r e 55gr

Aktualnosci rachunkowosci budzetowej wydanie sierpien 2014 r e 55gv

10 Prowadzenie rachunkowości budżetowej

egzamin budżetowa, Licencjat, III rok, Rachunkowość budżetowa, wykład

Wycena zadania FIR, Finanse i Rachunkowość UMCS III rok I stopień, FIR I sem - WY RachBudż 2014-201

Aktualnosci rachunkowosci budzetowej wydanie czerwiec 2014 r e 55gt

Aktualnosci rachunkowosci budzetowej wydanie lipiec 2014 r e 55gu

rachunkowość budzetowa ZAD TEORIA, studia

Rachunkowość budżetowa wykład, Studia, Rachunkowość budżetowa

rachunkowość budżetowa jsfp

zad 2, Rachunkowość budżetowa, Hellich

rachunkowosc budzetowa UJK rok3, studia

Aktualnosci rachunkowosci budzetowej wydanie pazdziernik 2014 r e 55ie

Test budzetowa, Studia Finanse i Rachunkowość FiR UMCS, Rachunkowość budżetowa - dr A. Kister

więcej podobnych podstron