Podstawowe różnice i podobieństwa między rachunkowością zarządcza a finansową

Rachunkowość finansowa jest to system informacyjny w przedsiębiorstwie, który dostarcza dane liczbowe do określenia jego kondycji finansowej. Rachunkowość finansową prowadzi się według standardowych wymagań, określanych z reguły przez przepisy prawne, sprawozdawczość finansową, na którą składają się: bilans (bilans majątkowy); rachunek strat i zysków (bilans wyników); sprawozdanie z przepływu środków pieniężnych..

Rachunkowość zarządcza to system informacyjny, który dokonuje pomiaru działalności gospodarczej jednostki. Informacja generowana przez ten system ma służyć prawidłowej ocenie sytuacji finansowej i dokonań jednostki przez użytkownika, którym jest jej kierownictwo. Jak widać cele i zdania rachunkowości zarządczej są identyczne jak w przypadku rachunkowości finansowej. Przyczyną różnic między tymi dwoma klasami rachunkowości są odbiorcy informacji, co determinuje różnice między poszczególnymi elementami składowymi, a w rezultacie prowadzi do stosowania odmiennych metod i narzędzi pomiaru działalności jednostki. W miarę rozwoju gospodarczego zapotrzebowanie na informację generowaną przez rachunkowość zarządczą wzrastało, musiały zatem ulec zmianie metody i techniki przez nią stosowane. Zmieniał się również jej cel i zakres.

|

Rachunkowość finansowa |

Rachunkowość zarządcza |

użytkownik |

Zewnętrzny informacje prezentowane są głównie na zewnątrz organizacji, np. dla ochrony interesów inwestorów |

Wewnętrzny informacje są przeznaczone głównie dla kierownictwa wewnętrznego przedsiębiorstwa |

orientacja czasowa |

przeszłość i teraźniejszość (ex post) |

teraźniejszość i przyszłość (ex ante) |

zakres odniesienia |

cała firma |

działy i sekcje |

jednostki pomiaru |

pomiar i prezentacja głównie danych finansowych - dane wyrażone w pieniądzu |

pomiar i prezentacja danych finansowych i niefinansowych - dane wyrażone w pieniądzu i w jednostkach naturalnych |

Zakres regulacji |

zgodnie z obowiązującym prawem krajowym i międzynarodowym |

według potrzeby menadżerów, stosuje różne podejścia do kosztów, zależnie od celów analizy |

cechy idealne |

rzetelność, ciągłość, prawidłowość |

istotność, użyteczność, zrozumiałość |

nacisk położony na |

dokładność, terminowość |

szybkość, wiarygodność |

analizowany okres |

ścisła periodyzacja (rok obrotowy, okres sprawozdawczy) |

w zależności od potrzeb elastyczne przedziały czasowe |

charakter |

obowiązkowy, o określonej formie |

fakultatywny, o dowolnej formie |

Pierwsza różnica to cele, jakie stawiane są obu rachunkowością, podczas, gdy rachunkowość finansowa ma za zadanie zaspokoić potrzeby odbiorców zewnętrznych, rachunkowość zarządcza jest nastawiona przede wszystkim na odbiorców wewnętrznych, czyli przeważnie zarząd firmy. Odbiorcy rachunkowości finansowej to głównie agendy rządowe, urzędy statystyczne, akcjonariusze i kontrahenci, którym potrzebny jest inny zakres informacji, niż zarządzającym przedsiębiorstwem.

Rachunkowość finansowa jest obligatoryjna i regulowana prawnie i prezentuje informacje o działalności przedsiębiorstwa w formie bilansu, rachunku zysków i strat oraz sprawozdania z przepływu środków pieniężnych. Konieczność respektowania narzuconych przepisami norm, która umożliwia zachowanie we wszystkich podmiotach jednolitej formy sprawozdań finansowych jest podyktowana wymogiem przedstawienia prawdziwego, rzetelnego i sprawdzalnego obrazu danej firmy, nie może bowiem wprowadzać w błąd odbiorców zewnętrznych, dla których jest przeznaczona. Analogicznie rachunkowość zarządcza, nie jest regulowana prawnie, a jej sporządzanie zależy od decyzji danej jednostki. Bazuje ona co prawda na danych dostarczanych przez rachunkowość finansową, ale wykorzystuje je dla ściśle określonych potrzeb kierownictwa. Dlatego też sprawozdania wewnętrzne maja całkowicie dowolny charakter i w przeciwieństwie do sprawozdań finansowych nie muszą być ujawniane.

Zasady rachunkowości i ich krótka charakterystyka

Są to reguły (wytyczne) dotyczące prowadzenia ksiąg rachunkowych oraz sporządzania i prezentacji sprawozdań finansowych. Ich uniwersalność wynika z teorii i metodologii rachunkowości oraz pożądanych cech jakościowych sprawozdań finansowych. Zostały one zawarte w ustawie o rachunkowości z dnia 29.09.1994 r. Są to następujące zasady:

Zasada wiernego i rzetelnego obrazu (zasada wiarygodności). Według niej rachunkowość (w tym sprawozdawczość finansowa) powinna wiernie, zgodnie z prawdą odzwierciedlać sytuację finansową, majątkową i dokonania jednostki gospodarczej.

Zasada memoriałowa. Polega na tym, że w księgach rachunkowych jednostki należy ująć wszystkie osiągnięte, przypadające na jej rzecz przychody i obciążające ją koszty związane z tymi przychodami dotyczące danego roku obrotowego, niezależnie od terminu ich zapłaty. Według tej zasady przychody uważa się za osiągnięte, a koszty za poniesione w momencie ich wystąpienia, a nie w momencie wpływu lub wydatku pieniężnego.

Zasada współmierności przychodów i związanych z nimi kosztów. Zakłada zgodność czasową i merytoryczną kosztów, strat i podobnych kategorii wynikowych z przychodami, zyskami i podobnymi kategoriami wynikowymi przy obliczaniu wyniku finansowego osiągniętego w jednostce w danym okresie. Według ustawy do aktywów lub pasywów danego okresu sprawozdawczego zaliczane będą koszty lub przychody dotyczące przyszłych okresów oraz przypadające na ten okres sprawozdawczy koszty, które jeszcze nie zostały poniesione.

Zasada ostrożności. Oznacza, że należy przyjmować pesymistyczny punkt widzenia przy ustalaniu wartości majątku, przychodów, kosztów i zobowiązań. Nie należy więc zaniżać kosztów i zobowiązań, ani zawyżać wartości majątku i przychodów. Nieuzasadnione jest jednak tworzenie tzw. „cichych rezerw”, co oznacza zaniżanie wyniku finansowego. Zasada ostrożności wiąże się z nieustanną niepewnością, która towarzyszy wielu transakcjom. Jak mówi ustawa: Poszczególne składniki aktywów i pasywów wycenia się stosując rzeczywiście poniesione na ich nabycie (wytworzenie) ceny (koszty), z zachowaniem zasady ostrożności.

Zasada zakazu kompensat (zasada indywidualnej wyceny). Wyraża się w tym, że wartość poszczególnych aktywów i pasywów, przychodów i związanych z nimi kosztów, jak też zysków i strat nadzwyczajnych ustala się oddzielnie. Nie można kompensować ze sobą wartości różnych co do rodzaju aktywów i pasywów, przychodów i kosztów związanych z nimi oraz zysków i strat nadzwyczajnych. Stosowanie indywidualnej wyceny jest konieczne w odniesieniu do poszczególnych rzeczowych składników majątku.

Zasada istotności. Wymaga aby w sprawozdaniach finansowych wykazywać tylko takie informacje, których pominięcie lub zniekształcenie może wpłynąć na decyzję ekonomiczną, która została podjęta na podstawie tych sprawozdań. Z zasadą istotności wiąże się również zapis zezwalający jednostce gospodarczej na stosowanie uproszczeń w ramach przyjętej polityki rachunkowości, pod warunkiem, że nie wywiera to „istotnie ujemnego wpływu“ na rzetelne i jasne przedstawienie sytuacji majątkowej, finansowej i wyniku finansowego.

Zasada ciągłości formalnej i materialnej. Polega na tym, że przyjęte przez jednostkę zasady rachunkowości należy stosować w sposób ciągły. W kolejnych okresach obrotowych (najczęściej latach) należy więc jednakowo grupować operacje gospodarcze, wyceniać aktywa i pasywa, dokonywać odpisów amortyzacyjnych (umorzeniowych) i ustalać wynik finansowy. Innymi słowy, w poszczególnych okresach sprawozdawczych powinien być zachowany jednolity układ i sposób grupowania operacji w księgach rachunkowych oraz identyczny układ prezentowania informacji w bilansie, rachunku zysków i strat, informacji dodatkowej i w innych sprawozdaniach opartych na danych wynikających z ksiąg rachunkowych. Dzięki temu informacje z kolejnych okresów będą porównywalne.

Zasada kontynuacji działania. Zgodnie z tą zasadą zakłada się, że jednostka będzie kontynuowała w dającej się przewidzieć przyszłości działalność w nie zmniejszonym istotnie zakresie, bez postawienia jej w stan likwidacji lub upadłości, chyba, że jest to niezgodne ze stanem faktycznym lub prawnym. Przyjmuje się więc, że w dającej się przewidzieć przyszłości jednostka będzie kontynuowała normalną działalność i nie ma zamiaru czy konieczności likwidacji lub znacznego zmniejszenia rozmiarów tej działalności. Brak realizacji tej zasady ma miejsce w jednostkach, które są w stanie likwidacji, upadłości lub zmiany formy prawnej.

Zasada dokumentacji zapisów księgowych. Mówi ona, że w księgach rachunkowych można dokonywać zapisów wyłącznie na podstawie dowodów księgowych, potwierdzających dokonanie operacji gospodarczych. Inaczej mówiąc, każda operacja zarejestrowana w księgach rachunkowych powinna wynikać z poprawnie sporządzonego dowodu księgowego.

Zasada wewnętrznej zgodności ksiąg rachunkowych. Wiąże się z istnieniem kont syntetycznych (konta księgi głównej) i kont analitycznych (konta ksiąg pomocniczych). Zgodnie z tą zasadą, pomiędzy danymi wynikającymi z zapisów na obu rodzajach kont powinna zachodzić pełna zgodność rachunkowa, tzn. powinny być spełnione co najmniej warunki będące konsekwencją zapisu podwójnego w odniesieniu do ewidencji syntetycznej, oraz zapisu powtarzanego w odniesieniu do ewidencji syntetycznej i analitycznej.

Zasada kompletności i chronologii zapisów. Wyraża się w tym, że w księgach rachunkowych należy zapewnić kompletność ujęcia operacji gospodarczych w porządku chronologicznym, jak i systematycznym, z tym, że poszczególne operacje mają być ujęte w okresach sprawozdawczych, których dotyczą. Zapisy dokonywane w księgach rachunkowych uważa się za kompletne, jeżeli wszystkie operacje gospodarcze dokonywane w danym okresie sprawozdawczym (np. w kwartale, półroczu, roku) zostały ujęte w księgach rachunkowych tego okresu. Dla zapewnienia kompletności zapisów księgowych operacje gospodarcze o charakterze ciągłym, powtarzające się, należy dzielić i ujmować co najmniej w okresach miesięcznych (oddzielnie każdy miesiąc).

Zasada aktualizacji stanu aktywów i pasywów za pomocą inwentaryzacji. Wyraża się w tym, że stany poszczególnych składników majątku (aktywów) i finansujących je kapitałów, funduszów i zobowiązań (pasywów) mają być okresowo sprawdzane w drodze inwentaryzacji. Aktualizacja stanu księgowego aktywów i pasywów jest niezbędna, gdyż pod wpływem różnorodnych czynników (obiektywnych i subiektywnych) ich stan wykazany w księgach rachunkowych może się różnić od stanu rzeczywistego i w praktyce często się różni.

Definiowanie controllingu w literaturze polskiej i obcej

Controlling to obejmujący całe przedsiębiorstwo, skoordynowany i zintegrowany, wspierany komputerowo system wspomagania w procesie strategicznego i operacyjnego zarządzania przedsiębiorstwem poprzez koordynacje planowania (ustalania celów przedsiębiorstwa), kontroli (porównania stanu faktycznego z zamierzeniami; analiza odchyleń) oraz kierowania (przeprowadzenia działań korygujących). W krótkim okresie controlling przybiera postać zysku, zaś w okresie długim przedstawia się on jako pewność istnienia i rozwoju przedsiębiorstwa.

Controlling bywa też definiowany jako nowa funkcja zarządzania, a dokładniej jako „międzyfunkcja”- łączy ona w sobie elementy planowania, dyspozycji, kontroli, analizy i zasilania w informacje. Controlling ma również na celu pobudzenie kadry kierowniczej do twórczego niepokoju, po to, aby sprowokować ją i tym samym pomóc jej w podejmowaniu lepszych, wielopłaszczyznowych decyzji.

W literaturze spotyka się różne definicje controllingu. Niektóre z nich to:

Definicja uproszczona- porównanie stanu pożądanego (wyznaczonego) ze stanem rzeczywistym,

Definicja kompleksowa- system wzajemnie określonych przedsięwzięć, zasad, metod i technik, służących wewnętrznemu systemowi sterowania i kontroli, zorientowanemu na osiągnięcie założonego wyniku,

Definicja obrazowa- proces nawigacji i sterowania gospodarczego za pomocą planu, wyznaczającego miejsce przeznaczenia,

Definicja abstrakcyjna- zintegrowany podsystem kierowania, planowania, kontroli i informacji, wspierający adaptację i koordynację całego systemu zarządzania.

Zakres i charakterystyka ksiąg rachunkowych

Księgi rachunkowe obejmują zbiory zapisów księgowych, obrotów i sald, które tworzą:

Dziennik - stanowi część ksiąg rachunkowych, która zawiera chronologiczne ujęcie zdarzeń, jakie nastąpiły w danym okresie sprawozdawczym. Dane w nim zawarte powinny być ponumerowane, a sumy obrotów liczone w sposób ciągły. Bez względu na technikę prowadzenia ksiąg rachunkowych dziennik powinien umożliwiać uzgodnienie jego obrotów z obrotami zestawienia obrotów i sald kont księgi głównej.

Księga Główna - zawiera informacje o charakterze syntetycznym ujęte w sposób systematyczny i chronologiczny. W tych księgach zdarzenia rejestrowane są zgodnie z zasadą podwójnego zapisu tj. dekretacja zdarzeń gospodarczych odbywa się na co najmniej dwóch kontach, po przeciwnych stronach.

Księgi pomocnicze - zawierają zapisy będące uszczegółowieniem i uzupełnieniem zapisów kont księgi głównej. Składają się z kont analitycznych i są prowadzone w szczególności dla: środków trwałych, odpisów amortyzacyjnych, wartości niematerialnych i prawnych, rozrachunków z kontrahentami, pracowników, operacji dotyczących zakupu, sprzedaży i gotówkowych oraz kosztów i innych składników aktywów. Na kontach ksiąg pomocniczych można w ciągu okresu sprawozdawczego stosować, obok lub zamiast jednostek pieniężnych, jednostki naturalne. Należy wówczas sporządzić na koniec okresu sprawozdawczego zestawienie zapisów dokonanych na kontach ksiąg pomocniczych w jednostkach naturalnych i ustalić ich wartość.

Inwentarz - tj. wykaz aktywów i pasywów potwierdzony inwentaryzacją. Obowiązek sporządzania mają podmioty gospodarcze, które do tej pory nie prowadziły ksiąg rachunkowych na zasadach określonych w ustawie,

Zestawienie obrotów i sald - przedstawia zestawienie obrotów i sald zarówno kont analitycznych jak i syntetycznych (szczegółowych) księgi głównej oraz ksiąg pomocniczych.

Księgi rachunkowe powinny być prowadzone: rzetelnie - dokonane w nich zapisy przedstawiają stan rzeczywisty, bezbłędnie - dane zawarte w księgach są ujęte w sposób poprawny, ciągły i kompletny, sprawdzalnie - księgi rachunkowe dają możliwość sprawdzenia czy dokonane w nich zapisy są poprawne, bieżąco - księgi ujmują zapisy w dniu dokonaniu operacji gotówkowych, czekowych, i wekslowych.

Do ksiąg rachunkowych okresu sprawozdawczego należy wprowadzić, w postaci zapisu, każde zdarzenie, które nastąpiło w tym okresie sprawozdawczym w danym podmiocie. Podstawą zapisów w księgach rachunkowych są dowody księgowe stwierdzające dokonanie operacji gospodarczej. Zapisów w księgach rachunkowych dokonuje się w sposób trwały, bez pozostawiania miejsc pozwalających na późniejsze dopiski lub zmiany.

Specyfika i przeznaczenie rachunkowości zarządczej

Rachunkowość zarządcza to system gromadzenia, opracowania i prezentacji informacji dotyczących przeszłych i przyszłych zjawisk gospodarczych w celu wspomagania kierownictwa w planowaniu, podejmowaniu decyzji i kontroli.

Rachunkowość zarządcza obejmuje tematykę kosztowo - wynikową

Podstawowym celem rachunkowości zarządczej jest systematyczne dostarczanie kierownictwu informacji ułatwiających podejmowanie optymalnych decyzji dotyczących działania firmy w określonych warunkach. Ma ona charakter rachunkowości wewnętrznej tzn. ze jest ona w znacznym stopniu zindywidualizowana i dostosowana do potrzeb konkretnego przedsiębiorstwa. Informacje dostarczane przez rachunkowość zarządczą służą bezpośrednio odbiorcy, który je wykorzystuje .

Funkcje rachunkowości zarządczej:

funkcja planistyczna - polega na dostarczaniu informacji zmniejszających stopień ryzyka przy dokonywaniu wyboru; rachunkowość zarządcza dostarcza dane, potrzebne do podejmowania decyzji w procesie zarządzania jednostką, pomaga zbudować wzorce kosztów stanowiące podstawę oceny podjętych działań,

funkcja kontrolna - wskazuje różnicę pomiędzy wielkościami planowanymi a rzeczywiście osiągniętymi; identyfikuje odchylenia pod kątem miejsc ich powstania, przyczyn i osób odpowiedzialnych,

funkcja organizacyjna - rachunkowość zarządcza znajduje swój wyraz w strukturze, która definiuje podporządkowanie, odpowiedzialność i specjalizację; zakreśla granicę pomiędzy ośrodkami odpowiedzialności, wskazuje zadania i kompetencje decyzyjne kierowników ośrodków,

funkcja komunikacyjna - zapewnia należyty system komunikacji poprzez odpowiednie formy i metody przepływu informacji (sprawozdania, raporty, polecenia i instrukcje).

Cechy rachunkowości zarządczej:

rachunkowość zarządcza jest systemem informacyjnym, w którym następuje przetwarzanie informacji ekonomicznych dotyczących działalności przedsiębiorstwa

podstawowym zadaniem rachunkowości zarządczej jest dostarczanie informacji ekonomicznych o charakterze finansowym i niefinansowym jednostkom wewnętrznym z przedsiębiorstwa

informacje generowane przez system rachunkowości zarządczej są wykorzystywane w procesie zarządzania przedsiębiorstwem, przy realizacji funkcji zarządzania

informacje pochodzące z rachunkowości zarządczej mają przyczynić się do takiego zarządzania przedsiębiorstwem, aby było zapewnione efektywne wykorzystanie zasobów posiadanych przez przedsiębiorstwo.

Klasyfikacja i ewidencja kosztów dla celów sprawozdawczych (zespół „4” „5”)

Sporządzenie sprawozdania zawierającego rachunek zysków i strat w wersji porównawczej wymusza na przedsiębiorstwie konieczność gromadzenia informacji o kosztach podstawowej działalności w przekroju układu rodzajowego kosztów „4”. Układ ten grupuje koszty proste, tzn. takie, które w danej jednostce nie mogą być już podzielone na bardziej elementarne składniki. Są to koszty prezentujące rodzaj zużywanych zasobów bez wskazywania przyczyn czy celu ich zużycia. Ujmowane są w nim zarówno koszty dotyczące bieżącego okresu sprawozdawczego, jak też koszty zaliczane do wyników przyszłych okresów sprawozdawczych.

Układ rodzajowy kosztów jest układem uniwersalnym, międzybranżowym, gdyż w każdym przedsiębiorstwie niezależnie od profilu prowadzonej przez nie działalności można wyodrębnić takie same rodzaje kosztów. Koszty wynagrodzeń, ubezpieczeń społecznych, opłat skarbowych, koszty zużytych materiałów to przecież rodzaje kosztów, z którymi spotkamy się zarówno w kopalni węgla, hucie szkła, szpitalu, przedszkolu, jak i w sklepie spożywczym.

Koszty rodzajowe „4” w praktyce ujmowane są najczęściej w następujących pozycjach:

Amortyzacja,

Zużycie materiałów i energii,

Wynagrodzenia,

Ubezpieczenia społeczne i inne świadczenia,

Usługi obce,

Podatki i opłaty,

Pozostałe koszty rodzajowe.

Układ rodzajowy kosztów spełnia w przedsiębiorstwie szereg zadań , do których zaliczyć należy przede wszystkim:

grupowanie całości ponoszonych kosztów podstawowej działalności według ich elementarnych składników,

możliwość sporządzenia obowiązkowych sprawozdań z zakresu kosztów według rodzaju,

ułatwienie badania wewnętrznej struktury kosztów przedsiębiorstwa,

kontrola poziomu zużycia poszczególnych czynników produkcji związanego z wytwarzaniem dóbr i usług,

ułatwienie planowania poziomu kosztów w różnych przekrojach.

Konta zespołu 5 „Koszty według typów działalności i ich rozliczenie” przeznaczone są do ewidencji i rozliczania kosztów według poszczególnych rodzajów i odmian działalności. W ramach zespołu 5 wyodrębnia się koszty:

1) działalności podstawowej, w tym:

a) koszty działalności podstawowej - produkcyjnej,

b) koszty działalności podstawowej - handlowej,

c) koszty wydziałowe,

d) koszty sprzedaży,

2) koszty działalności pomocniczej,

3) koszty zarządu.

Konta zespołu 5 zaleca się prowadzić wówczas, gdy:

charakter, wielkość działalności lub organizacja firmy wymagają ustalania kwoty i struktury kosztów poszczególnych typów działalności lub jej odmian,

dokonuje się kalkulacji kosztów produktów,

wykonuje się długotrwałe umowy, dla więcej niż jednego odbiorcy.

Ewidencja kosztów na kontach zespołu 5 może być prowadzona w dwojaki sposób:

1) równolegle do ewidencji kosztów w układzie rodzajowym na kontach zespołu 4,

2) wyłącznie na kontach zespołu 5.

Ewidencja i rozliczanie kosztów według rodzajów i równocześnie według funkcji polega na tym, że koszty proste działalności operacyjnej księguje się bieżąco, na podstawie dokumentów źródłowych na odpowiednich kontach zespołu 4 - według rodzajów i równolegle do ewidencji na kontach zespołu 4 grupuje się te koszty według funkcji - na właściwych kontach zespołu 5. Przeniesienie kosztów na stanowiska w zespole 5 może odbywać się bieżąco - równolegle do zapisów na kontach zespołu 4 lub po zakończeniu każdego miesiąca - na podstawie sporządzonego w tym celu arkusza rozliczeniowego kosztów. Koszty przenosi się w ciężar kont zespołu 5 za pomocą konta 49 „Rozliczenie kosztów”.

Klasyfikacja kosztów dla celów decyzyjnych

Podział kosztów |

Charakterystyka kosztów |

Koszty według reakcji na zmianę wielkości produkcji |

|

Zmienne |

Reagują na zmiany rozmiarów działalności |

Proporcjonalne |

Wzrastają w tym samym tempie co produkcja WZ = 1 |

Progresywne |

Rosną w szybszym tempie niż wzrastają rozmiary produkcji WZ > 1 |

Degresywne |

Zmieniają się w tempie wolniejszym niż rozmiary działalności WZ < 1 |

Stałe |

Nie reagują na zmiany rozmiarów działalności, nie zależą od wielkości produkcji |

Bezwzględne |

Koszty niewrażliwe na zmiany wielkości produkcji |

Skokowe |

Pozostają bez zmian tylko w pewnym przedziale rozmiarów działalności |

Koszty według istotności przy podejmowaniu decyzji (wpływ na decyzje) |

|

Istotne |

Zmieniają się w zależności od przyjętego wariantu decyzyjnego, mają wpływ na wybór decyzji |

Nieistotne (utracone) |

W przypadku każdego z wariantów decyzyjnych są identyczne; są efektem decyzji podjętych w przeszłości, na które nie można wpłynąć na etapie podejmowania bieżących decyzji |

Inne koszty niezbędne dla celów decyzyjnych |

|

Utraconych korzyści (możliwości) |

Są to najczęściej utracone dochody z powodu podjętej decyzji w wyniku, której zaniechano jedno działanie w celu podjęcia innego działania |

Krańcowe |

Koszty wytworzenia dodatkowej jednostki produktu |

Przyrostu produkcji |

Różnica między łącznymi kosztami wytworzenia nowej wielkości produktu a kosztami wytworzenia dotychczasowej działalności |

Koszty według możliwości kontroli |

|

Koszty kontrolowane |

Koszty o wysokości których decyduje całkowicie kierownik firmy |

Koszty niekontrolowane |

Koszty na wysokość, których kierownik nie ma wpływu |

Charakterystyka i porównanie rachunku kosztów pełnych i zmiennych

Rachunek kosztów pełnych - Jest oparty na kosztach historycznych, czyli na kosztach już poniesionych. Jest on nazywany często rachunkiem tradycyjnym. Grupuje on koszty według miejsc powstawania oraz według wyrobów. Rachunek kosztów pełnych jest to system rachunku kosztów, w którym całkowite koszty wytworzenia ( koszty bezpośrednie + koszty pośrednie produkcyjne rozliczane kluczem podziałowym) traktuje się jako koszty proporcjonalne względem rozmiarów produkcji. W koszcie pełnym wyceniane są produkty, usługi i wyroby sprzedane oraz zużyte, a także zapasy i świadczenia wewnętrzne.

W rachunku kosztów pełnych koszty dzielone są na koszty okresu (koszty zarządu i koszty sprzedaży), które odnoszone są na wynik finansowy danego okresu, oraz na koszty produkcyjne (dzielone na koszty bezpośrednie - zużycie materiałów, robocizna i pośrednie - koszty wydziału). W oparciu o koszty produkcyjne dokonuje się wyceny wyrobów gotowych i produkcji w toku. Koszty produkcji wpływają na wynik finansowy w proporcji do wielkości sprzedanych wyrobów.

W rachunku kosztów zmiennych koszty dzielone są na koszty okresu, które wpływają bezpośrednio na wynik finansowy i koszty produkcji. Koszty produkcji dzielone są na koszty bezpośrednie i pośrednie, przy czym bezpośrednie mają zazwyczaj charakter kosztów zmiennych, natomiast pośrednie podlegają podziałowi na zmienne i stałe. Koszty stałe pośrednie wpływają na wynik finansowy bieżącego okresy, natomiast zapas wyceniany jest w oparciu o koszty bezpośrednie produkcyjne i zmienne pośrednie.

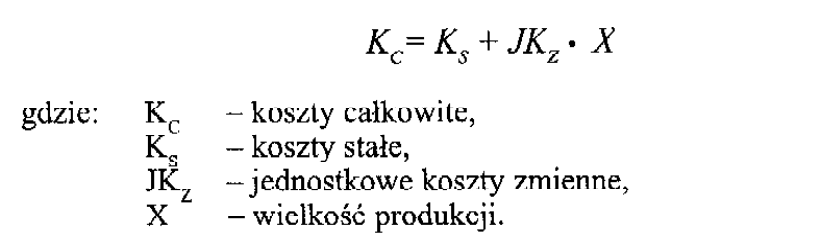

Rachunek kosztów zmiennych - Rachunek kosztów zmiennych powstał jako alternatywa dla rachunku kosztów pełnych. Cechą charakterystyczną rachunku kosztów zmiennych jest to, że jako kryterium podziału kosztów całkowitych przedsiębiorstwa przyjmuje ich zmienność. Podział kosztów na stałe i zmienne wykorzystywany jest dla celów wyceny produktów finalnych, półfabrykatów, produkcji w toku i świadczeń wewnętrznych. Ich wycena dokonywana jest wyłącznie na poziomie kosztu zmiennego. Produkty przeznaczone na sprzedaż wyceniane są w tzw. zmiennym koszcie własnym, który jest sumą zmiennych kosztów wytworzenia i zmiennych kosztów sprzedaży. Kosztów stałych nie rozlicza się na produkty lecz przenosi bezpośrednio do rachunku wyników jako sumę kosztów stałych okresy. Koszty stałe całego przedsiębiorstwa mogą być dzielone tradycyjnie na stale koszty zarządu, stałe koszty produkcji i stałe koszty sprzedaży. W ramach tak wyodrębnionych grup kosztów stałych możliwe są dalsze podziały w zależności od potrzeb decyzyjnych jednostki. Całkowite koszty przedsiębiorstwa w rachunku kosztów zmiennych mogą być przedstawione w postaci równania:

Rachunek kosztów pełnych |

Rachunek kosztów zmiennych |

|

|

Wymienić i krótko omówić nowoczesne systemy rachunku kosztów przedsiębiorstwa

1. Rachunek kosztów działań (Activity Based Costing - ABC).

Rachunek kosztów działań jest metodą pomiaru kosztów i efektywności działań, zasobów, produktów, klientów i innych obiektów kosztów, polegająca na powiązaniu zasobów z działaniami oraz działań z innymi obiektami kosztów na podstawie stopnia wykorzystania działań oraz poznania przyczynowo - skutkowych relacji pomiędzy czynnikami powstania kosztów, a działaniami. W zawężonym rozumieniu rachunek kosztów działań jest metodą rachunku kalkulacyjnego polegającą na przyporządkowaniu kosztów do produktu na podstawie wykorzystania działań, służących do wykonania produktu oraz na określeniu kosztów działań na podstawie wykorzystania zasobów zużywanych podczas ich wykonywania. W tym zakresie rachunek kosztów działań pozwala na lepsze niż tradycyjny rachunek kalkulacyjny przyporządkowanie kosztów do produktów na podstawie ścisłego związku przyczynowo - skutkowego.

2. Rachunek cyklu życia produktu

Nieodłącznym elementem analizy i planowania strategicznego jest ocena kosztów związanych z wytwarzaniem produktu w całym cyklu jego życia. Jedną z metod służących do tego jest rachunek kosztów cyklu życia produktu. Zaletą tego rachunku jest kompleksowe podejście do kalkulacji i zarządzania kosztami w długim okresie. Ta kompleksowość przejawia się w tym, iż przedstawiany rachunek kosztów ujmuje wszystkie kategorie zasobów zużywanych w różnych fazach cyklu życia produktu. Trzema głównymi grupami kosztów, stanowiącymi przedmiot kalkulacji w rachunku kosztów cyklu życia produktu są: koszty badań i rozwoju ponoszone w fazie przedprodukcyjnej, koszty produkcji, sprzedaży oraz inne składniki kosztów ponoszone w fazie rynkowej produktu, koszty zakończenia produkcji występujące w ostatniej fazie cyklu życia produktu. Pozwala to na określenie spodziewanego zysku na sprzedaży w całym okresie trwania cyklu życia produktu.

3. Rachunek kosztów docelowych (ang. target costing)

Rachunek kosztów docelowych to metoda zarządzania kosztami nowego produktu, która przy cenie narzuconej przez rynek, pozwala na osiągnięcie wymaganej marży zysku. Jego istotę można przedstawić za pomocą równania: cena - oczekiwana marża zysku = koszt docelowy. Koszt docelowy to maksymalny dopuszczony jednostkowy koszt produktu, jaki może zostać poniesiony przez przedsiębiorstwo przy uwzględnieniu wszystkich kosztów, jakie wystąpią w cyklu życia produktu. Należy również pamiętać, że rynek ustala cenę w oparciu o wartość, jaką stanowi produkt dla klientów. Wartość ta jest pochodną takich elementów jak jakość i funkcjonalność produktu, wizerunek produktu i przedsiębiorstwa, a także relacje z klientami. Główną zasadą rachunku kosztów docelowych jest niezmienność docelowego kosztu produktu. W przypadku wzrostu jakiegoś kosztu występuje konieczność poszukiwania możliwości obniżenia innych kosztów. Nie można wyższych kosztów kompensować podniesieniem ceny sprzedaży. Cena może być podniesiona tylko w przypadku zwiększenia użyteczności produktu przy pełnej akceptacji ze strony rynku. W związku z tym w target costing odbywa się ustalenie kwoty kosztów, po jakich musi być wytwarzany dany produkt, cechujący się określoną funkcjonalnością i jakością. Koszt docelowy na jednostkę jest oszacowanym, długookresowym kosztem na jednostkę produktu, który jeśli sprzedamy po cenie docelowej umożliwia przedsiębiorstwu uzyskanie docelowego zysku operacyjnego na jednostkę.

4. Rachunek kosztów ciągłego doskonalenia (ang. kaizen costing)

W literaturze system rachunku kosztów ciągłego doskonalenia (kaizen costing) definiuje się jako systematyczne podejmowanie działań ukierunkowanych na redukcję wysokości ponoszonych kosztów do pożądanego poziomu. W praktyce można wyróżnić dwie odmiany działań podejmowanych w tego rodzaju rachunku kosztów. Pierwsza grupa to działania wykonywane, gdy po wprowadzeniu nowego produktu na rynek nie osiągnięto zakładanego poziomu kosztów docelowych, wyznaczonej w fazie przedprodukcyjnej. Druga grupa to działania podejmowane w sposób ciągły z okresu na okres w celu osiągnięcia planowanego zysku i planowanej redukcji kosztów. Pierwszy rodzaj rachunku kosztów ciągłego doskonalenia jest uzupełnieniem koncepcji rachunku kosztów docelowych. Po wprowadzeniu produktu na rynek następuje sprawdzenie, czy rzeczywiste koszty wytwarzania nowego produktu nie przewyższają kosztów określonych w fazie przedprodukcyjnej jako koszty docelowe. Jeżeli rezultaty nie są zadowalające następuje planowanie i koordynowanie działań podejmowanych na rzecz redukcji kosztów związanych z wytwarzaniem nowego produktu. Ostatecznym celem jest doprowadzenie kosztów wytwarzania do poziomu kosztów docelowych. Drugi rodzaj rachunku kosztów ciągłego doskonalenia znajduje w fazie produkcyjnej i jest związany z procedurą budżetowania rocznego.

5. Rachunek kosztów jakości

Rachunek kosztów jakości jest uznawany za najistotniejszy element systemu zarządzania jakością. Rachunek kosztów stanowi system ujmowania w odpowiednich przekrojach wszystkich kosztów związanych z jakością oraz przeprowadzania analizy kształtowania się tych kosztów wraz z podejmowaniem działań na rzecz poprawy jakości i minimalizacji kosztów produkcji. Rachunek kosztów to także odpowiednio funkcjonujący system danych i informacji wykorzystywanych na potrzeby podejmowania decyzji przez kierownictwo w kwestii kosztów jakości. Dostarczane informacje umożliwiają bieżące i okresowe oddziaływanie na rzecz poprawy jakości. Prawidłowe działanie rachunku jakości zależy od stworzenia odpowiedniego systemu pomiaru i rejestracji kosztów według miejsc i przyczyn ich powstania oraz stworzenia systemu przetwarzania i analizowania danych.

Klasyfikacja kosztów dla celów decyzyjnych

Podział kosztów |

Charakterystyka kosztów |

Koszty według reakcji na zmianę wielkości produkcji |

|

Zmienne |

Reagują na zmiany rozmiarów działalności |

Proporcjonalne |

Wzrastają w tym samym tempie co produkcja WZ = 1 |

Progresywne |

Rosną w szybszym tempie niż wzrastają rozmiary produkcji WZ > 1 |

Degresywne |

Zmieniają się w tempie wolniejszym niż rozmiary działalności WZ < 1 |

Stałe |

Nie reagują na zmiany rozmiarów działalności, nie zależą od wielkości produkcji |

Bezwzględne |

Koszty niewrażliwe na zmiany wielkości produkcji |

Skokowe |

Pozostają bez zmian tylko w pewnym przedziale rozmiarów działalności |

Koszty według istotności przy podejmowaniu decyzji (wpływ na decyzje) |

|

Istotne |

Zmieniają się w zależności od przyjętego wariantu decyzyjnego, mają wpływ na wybór decyzji |

Nieistotne (utracone) |

W przypadku każdego z wariantów decyzyjnych są identyczne; są efektem decyzji podjętych w przeszłości, na które nie można wpłynąć na etapie podejmowania bieżących decyzji |

Inne koszty niezbędne dla celów decyzyjnych |

|

Utraconych korzyści (możliwości) |

Są to najczęściej utracone dochody z powodu podjętej decyzji w wyniku, której zaniechano jedno działanie w celu podjęcia innego działania |

Krańcowe |

Koszty wytworzenia dodatkowej jednostki produktu |

Przyrostu produkcji |

Różnica między łącznymi kosztami wytworzenia nowej wielkości produktu a kosztami wytworzenia dotychczasowej działalności |

Koszty według możliwości kontroli |

|

Koszty kontrolowane |

Koszty o wysokości których decyduje całkowicie kierownik firmy |

Koszty niekontrolowane |

Koszty na wysokość, których kierownik nie ma wpływu |

Charakterystyka metod kalkulacji kosztów

Zadaniem kalkulacji jest uzyskanie danych, na podstawie, których można ocenić ekonomiczna efektywność wytworzenia określonych produktów. Z punktu widzenia metod przeprowadzania kalkulacji rozróżniamy dwie podstawowe:

Kalkulacje podziałową polega ona na podzieleniu wszystkich kosztów bezpośrednich i pośrednich przez liczbę ustalonych jednostek kalkulacyjnych w efekcie, czego powstanie przeciętny koszt jednostkowy

Kalkulację doliczeniową polega ona na odrębnej ewidencji kosztów bezpośrednich dla poszczególnych produktów oraz doliczeniu do nich za pomocą specjalnych kluczy rozliczeniowych odpowiedniej części kosztów pośrednich w efekcie, czego powstanie koszt zbliżony do kosztu jednostkowego.

Zarówno kalkulacja podziałowa jak i doliczeniowa zawiera różne odmiany, których stosowanie zależy od rodzaju produkcji. Wyróżniamy następujące rodzaje:

Kalkulacja podziałowa: prosta, współczynnikowa, odjemna, fazowa

- Kalkulacja podziałowa prosta - znajduje zastosowanie w tych jednostkach gospodarczych, które masowo produkują jednorodne wyroby. Nie jest konieczny wówczas podział na koszty bezpośrednie i pośrednie, ponieważ wszystkie poniesione koszty dotyczą jednego i tego samego produktu

- Kalkulacja podziałowa współczynnikowa - znajduje zastosowanie w tych jednostkach gospodarczych, które masowo produkują zróżnicowany asortyment wyrobów. Proces technologiczny jest do wszystkich wyrobów bardzo zbliżony ( są one produkowane z tych samych lub podobnych surowców i na tych samych urządzeniach). Podobnie jak przy kalkulacji podziałowej prostej nie jest potrzebny podział kosztów na pośrednie.

- Kalkulacja podziałowa odjemna polega na odjęciu od kosztów produkcji wartość produktów ubocznych i odpadów produkcyjnych i podzieleniu otrzymanej różnicy przez liczbę produktów gotowych.

- Kalkulacja podziałowa fazowo- procesowa znajduje zastosowanie w tych jednostkach gospodarczych, które produkują masowo wyroby przechodzące przez roczne fazy procesów technologicznych. Każda faza procesu technologicznego kończy się przekazaniem do magazynu lub do następnego etapu produkcji częściowo przetworzonego produktu.

Kalkulacja doliczeniowa: zleceniowa, asortymentowa, rachunek kosztów działań

- Kalkulacja doliczeniowa zleceniowa - stosowana jest przy produkcji jednostkowej i mało seryjnej. Nośnikiem kosztu i przedmiotem kalkulacji jest każde wyodrębnione zlecenie produkcyjne. Dla każdego zlecenia prowadzona jest odrębna karta kalkulacyjna z ujętymi kosztami bezpośrednimi. Do kosztów tych dolicza się zgodnie z przyjętym kluczem koszty pośrednie, które przypadają na dane zlecenie.

- Kalkulacja doliczeniowa asortymentowa - dotyczy najczęściej produkcji średnio seryjnej. Nośnikiem kosztów jest wyodrębniona grupa produktów. Metodyka doliczania kosztów pośrednich oraz ustalania kosztów jednostkowych jest taka sama jak w kalkulacji zleceniowej.

- Kalkulacja doliczeniowa rachunek kosztów działań ideą tej metody jest rozliczenie kosztów pośrednich pomiędzy produkty. Metoda ta polega na rozliczeniu kosztów poszczególnych działań na wytworzone produkty w wyniku przemnożenia stawki kosztów tych działań przez liczbę jednostek pomiaru działań przypisanych każdemu wyrobowi.

Etapy budżetowania w controllingu.

Budżetowanie może być rozpatrywane z punktu widzenia czynności, jakie są podejmowane w związku z przygotowaniem budżetu wówczas, obejmuje ono takie etapy jak:

I. Etap pierwszy - opracowanie założeń do budżetu zawiera następujące zadania do realizacji:

1. Jasne zdefiniowanie strategicznych celów firmy, i na ich podstawie określenie celów budżetu rocznego.

2. Poinformowanie pracowników o tych celach.

3. Podzielenie przedsiębiorstwa na ośrodki odpowiedzialności oraz ustalenie mierników oceny kierowników poszczególnych ośrodków.

4. Wybranie metody tworzenia budżetu.

5. Opublikowanie instrukcji budżetowych.

6. Wyznaczenie dyrektora ds. budżetu oraz składu komitetu budżetowego.

II. Etap drugi - opracowanie budżetu, wymaga następujących prac:

1. Określenie krytycznych czynników budżetu.

2. Ustalenie cen rozliczeniowych dla transakcji wewnętrznych, ustalenie wytycznych związanych ze stopą inflacji oraz kursem złotego.

3. Ustalenie standardów kosztów.

4. Opracowanie budżetów cząstkowych, według przyjętych wcześniej zasad.

III. Trzeci etap budżetowania - uzgodnienie i zatwierdzenie budżetu, obejmuje następujące działania:

1. Dokonanie przeglądu planów cząstkowych przez ich kierowników.

2. Sprawdzenie przez komitet budżetowy zgodności planów ze sobą.

3. Przedłożenie budżetu zarządowi do zatwierdzenia.

IV. Czwarty etap budżetowania - kontrola wykonania budżetu obejmuje:

1. Określenie minimalnego czasu między powstaniem odchylenia, a przekazaniem informacji na jego temat.

2. Sporządzenie raportów z wykonania budżetów (odchylenia na plus i minus)

3. Poinformowanie właściwych osób o wynikach kontroli.

V. Piąty etap budżetowania - reakcja na wyniki budżetowania tj.:

1. Przeanalizowanie odchyleń.

2. Podjęcie działań korekcyjnych polegających np. na zaktualizowaniu kolejnych budżetów.

Charakterystyka Zrównoważonej Karty Dokonań (BSC)

BSC powstała na początku lat 90-tch, a twórcami jej są Robert S. Kaplan i David P. Norton.

BSC jest systemem pomiaru efektywności przedsiębiorstwa w wielu perspektywach, pozwalającym przetłumaczyć wizję i strategię na mierzalne cele.

Zrównoważona karta wyników jest:

1. Nowatorskim systemem zarządzania umożliwiającym wcielenie w życie misji i strategii.

2. Narzędziem controllingu.

3.Metodologią pomiaru efektywności i kontroli organizacji.

4. Koncepcją monitorowania strategii.

5. Metodą wdrażania strategii poprzez przełożenie ogólnych celów strategicznych na konkretne cele we wszystkich obszarach funkcjonowania firmy.

6. Zestawem mierników (wskaźników) służących komunikacji wizji i strategii firmy w postaci konkretnych celów strategicznych oraz pomiaru postępu w realizacji strategii.

Zrównoważona karta wyników dostarcza kadrze kierowniczej zestawu wskaźników potrzebnych do nawigacji firmy w kierunku przyszłych sukcesów gospodarczych.

Kładzie nacisk na realizację celów finansowych, lecz uwzględnia także czynniki wpływające na osiągnięcie tych celów (czynniki przyszłego sukcesu). Karta mierzy dokonania organizacji w sposób zrównoważony, obserwując je z czterech perspektyw. Umożliwia przedsiębiorstwom śledzenie wyników finansowych przy jednoczesnej obserwacji postępów w budowie potencjału firmy i zdobywaniu aktywów intelektualnych, które warunkują przyszły wzrost. BSC wykorzystuje cztery odrębne, ale połączone ze sobą perspektywy dające kierownictwu firmy informacje zarówno ilościowe jak i jakościowe na temat stopnia osiągania wyznaczonych celów strategicznych przez jednostki, departamenty a nawet przez poszczególnych pracowników.

Cztery perspektywy rozwojowe przedsiębiorstwa:

1. perspektywa klienta

2. perspektywa rozwoju i wzrostu

3. perspektywa procesów wewnętrznych

4. perspektywa finansowa

Perspektywy te są bardzo ważne, należy traktować je jako pewien wzorzec a nie sztywne ramy.

Powody dla których BSC stała się tak popularnym narzędziem dla rozwijających się firm:

- w jej skład wchodzą proste i logicznie dobrane wskaźniki - kierownictwo firmy otrzymuje istotne dla działalności informacje, dzięki czemu rozwiązany zostaje problem „analitycznego paraliżu”. Ponadto, koszt uzyskania informacji jest znacznie niższy;

- kładzie nacisk na najważniejsze z punktu widzenia realizacji strategii wskaźniki działalności - BSC jest u użytecznym narzędziem w kontroli osiągania strategicznych celów przedsiębiorstwa;

- nie ogranicza się tylko do wskaźników finansowych - obecne warunki rynkowe wymuszają na menedżerach analizę danych ilościowych jak i jakościowych. Bez tego typu informacji cele strategiczne firmy mogą nigdy nie być osiągnięte.

- BSC pomaga w jasnym sprecyzowaniu strategii dla całej organizacji. Może być wykorzystywana w całej firmie poprzez departamentowe karty dokonań jak i również karty dla indywidualnych pracowników. Pozwala to na synchronizację działań departamentów i indywidualnych pracowników w celu osiągnięcia strategicznych celów przedsiębiorstwa.

- działa wraz z narzędziami kontroli zarządczej - menedżerowie mogą faktycznie wpływać na kontrolowane zjawiska i w razie potrzeby modyfikować je aby osiągnąć zamierzone cele;

- składa się ze wskaźników równoważących wskaźniki finansowe i operacyjne - dlatego właśnie karta wyników nazywana jest „zrównoważoną”. Informacje przez nie generowane są niezmiernie istotne dla kadry kierowniczej na poszczególnych poziomach organizacyjnych;

- pozwala dokładnie monitorować dotychczasową działalność oraz wpływa na działalność w przyszłości - jedną z największych zalet BSC jest to, że dzięki niej przedsiębiorstwo może stać się `uczącą organizacją'

Karta wyników wskazuje na popełnione w przeszłości błędy i pokazuje co poszło nie tak jak planowano. Firma może się uczyć na tych błędach i podejmować lepsze decyzje w przyszłości.

Co to jest Ekonomiczna Wartość Dodana (EVA)?

Ekonomiczna wartość dodana (EVA)- jest miernikiem wyników działalności przedsiębiorstwa różniącym się od większości innych tym, że potrąca z zysku koszty całego kapitału zainwestowanego przez firmę. Eva stanowi szkielet dla systemu planowania i raportowania finansowego oraz jest kluczowym ogniwem łączącym ekonomiczne wyniki firmy systemem premiowym dla wszystkich pracowników budującym motywację do realizacji założonych przez organizację celów. Eva opiera się o fundamentalną zasadę, że firma musi osiągnąć stopę zwrotu z całego zainwestowanego kapitału o wartości przewyższającej jego koszt. Eva oblicza się następująco:

EVA=NOPAT-WACC*KAPITAŁ

NOPAT - zysk operacyjny po opodatkowaniu

WACC - koszt kapitału, obliczany jako średnia ważona kosztu długu odsetkowego oraz kosztu kapitału własnego Spółki.

KAPITAŁ - kapitał rozumiany jako suma kapitałów własnych oraz długu odsetkowego

Praktyczne obliczenie EVA jest dość skomplikowane. Wynika to z konieczności stosowania korekt, których celem jest przełożenie wyników księgowych na wyniki ekonomiczne firmy.

Pierwszym krokiem w obliczeniu EVA jest zamiana zysku księgowego na zysk ekonomiczny, uzyskuje się to poprzez korektę zysku operacyjnego netto o zapłacony podatek dochodowy, otrzymujemy NOPAT.

Drugim krokiem jest zamiana wartości księgowej kapitałów na wartość ekonomiczną, uzyskuje się to przyjmując jako kapitał sumę kapitałów własnych i zobowiązań odsetkowych, a jako koszt przyjmuje się średnią ważoną kosztów tych dwóch składników.

Ponadto uwzględnia się szereg innych korekt. Są one wprowadzane w kilku obszarach: badania i rozwój, inwestycje strategiczne, amortyzacja, zasady uznawania kosztów i przychodów, podatki i odpisy oraz korekty do bilansu.

Wykorzystanie dźwigni operacyjnej, finansowej i połączonej w przedsiębiorstwie

Dźwignia operacyjna określa, w jakim stopniu jednoprocentowa zmiana przychodu ze sprzedaży wpływa na zmianę zysku operacyjnego. Stopień dźwigni operacyjnej zależy od rentowności sprzedaży, a także od struktury kosztów. W celu ustalenia, jak zmieniać się będzie zysk operacyjny firmyw zależności od zmiany sprzedaży, wykorzystamy następującą zależność:

DOL = %DEBIT / %DS

DOL - stopień dźwigni operacyjnej (ang. degree of operating leverage)

%DEBIT - procentowy wzrost zysku operacyjnego

%DS - procentowy wzrost przychodów netto ze sprzedaży firmy.

Dźwignia finansowa określa zależność między zmianą wartości zysku operacyjnego,

a zmianą zysku netto. Mechanizm dźwigni finansowej wykorzystuje fakt, iż koszt kapitału obcegojest stały (oprocentowanie), i jest on niezależny od zysków przedsiębiorstwa, ani od

bieżących wahań sprzedaży. Poziom dźwigni finansowej możemy określić następująco:

DFL = %DNP / % DEBIT

DFL - stopień dźwigni finansowej (ang. degree of financial leverage)

%DNP - procentowy wzrost zysku netto

%DEBIT - procentowy wzrost zysku operacyjnego

Dźwignia całkowita stanowi końcową zależność, która łączy ze sobą wartość sprzedaży, zysku operacyjnego oraz zysk netto. Przyjmuje się, że dźwignia całkowita stanowi iloczyn dźwigni operacyjnej i finansowej. Obliczana jest według poniższego wzoru.

DTL = DOL x DFL

DTL - stopień dźwigni połączonej (ang. degree of total leverage)

DOL - stopień dźwigni operacyjnej

DFL - stopień dźwigni finansowej

Stopień dźwigni połączonej wykazuje, w jakim stopniu wzrośnie wartość wypracowanego przez firmę zysku netto przy uwzględnieniu zmiany wartości sprzedaży, przychodów i kosztów finansowych.

Podstawy prawa bilansowego i podatkowego w Polsce

Podstawowe normy regulujące prowadzenie rachunkowości w jednostkach to:

zasady rachunkowości- Ustawa o rachunkowości

Międzynarodowe Standardy Sprawozdawczości Finansowej

Krajowe Standardy Rachunkowości

Dyrektywy Unii Europejskiej

Od 01.01.1995r. obowiązuje ustawa o rachunkowości tj. ustawa z 29.09.1994r. opublikowana w Dz.U 121/94 z późniejszymi zmianami. Ustawa ta ma rozmiar powszechny, obejmuje swoim zasięgiem wszystkie jednostki prowadzące pełną księgowość za wyjątkiem NBP i Skarbu Państwa oraz osób fizycznych i spółek cywilnych, ponieważ ich przychody w roku poprzednim były niższe niż 800.000 EU. Rachunkowość i sprawozdawczość finansowa mają charakter obligatoryjny, podlegają regulacja prawnym i profesjonalnym.

W 1999r podjęto prace nad kompleksową nowelizacją polskiego prawa bilansowego, które zakończone zostały uchwaleniem 09.11.1999 r. ustawy o zmianie ustawy o rachunkowości. Ustawa ta zaczęła obowiązywać od 01.01.2000 r. Ustawa o Rachunkowości obejmuje 12 rozdziałów zwierające: zasady prowadzenia ksiąg rachunkowych, przepisy ogólne inwentaryzacji, wyceny aktywów i pasywów oraz ustalenie wyniku finansowego, łączenia się spółek, sporządzania sprawozdań finansowych przez jednostki, skonsolidowanych sprawozdań finansowych. Ponadto ustawa reguluje zagadnienia ochrony danych, odpowiedzialności karnej przepisy ogóle i przejściowe. Księgi rachunkowe otwiera się w dniu rozpoczęcia działalności, na pierwszy dzień każdego następnego roku obrotowego oraz na dzień zmiany formy prawnej. Natomiast zamyka się na dzień kończący rok obrotowy, na dzień poprzedzający zmianę formy prawnej oraz na dzień zamknięcia działalności.

Najważniejszym źródłem prawa podatkowego jest konstytucja. Stanowi ona, że nakładanie podatków (a także innych danin publicznych) następuje w drodze ustawy. W ten sposób muszą być określone co najmniej: podmiot i przedmiot opodatkowania, stawki podatkowe, a także zasady przyznawania ulg i umorzeń oraz kategorii podmiotów zwolnionych od podatków. Drugim (po konstytucji) źródłem prawa są ratyfikowane umowy międzynarodowe. Po ich ogłoszeniu w Dzienniku Ustaw stanowią one część krajowego porządku prawnego i należy je bezpośrednio stosować. Taka umowa ma pierwszeństwo przed ustawą, jeżeli ustawy tej nie da się pogodzić z umową. Trzecim źródłem prawa podatkowego są ustawy. Najważniejsza z nich (będąca swego rodzaju kodeksem prawa podatkowego) to Ordynacja podatkowa. W niej zawarte są definicje najważniejszych pojęć, określone zostały zasady powstawania zobowiązań podatkowych, a także uregulowane zostały zasady prowadzenia postępowania podatkowego. Ostatnim w hierarchii źródłem prawa podatkowego są rozporządzenia. Mogą być one wydane tylko na podstawie szczegółowego upoważnienia zawartego w ustawie i w celu jej wykonania. Upoważnienie takie powinno określać organ właściwy do wydania rozporządzenia i zakres spraw przekazanych do uregulowania oraz wytyczne dotyczące treści aktu.

Najważniejsze ustawy podatkowe w Polsce:

Ustawa z dnia 29 sierpnia 1997 r. Ordynacja podatkowa (t.j. Dz.U. z 2005 r. nr 8, poz. 60 z późn. zm.).

Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.).

Ustawa z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz.U. z 2000 r. nr 54, poz. 654 z późn. zm.).

Ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U. nr 54, poz. 535 z późn. zm.).

Ustawa z dnia 12 stycznia 1991 r. o podatkach i opłatach lokalnych (t.j. Dz.U. z 2002 r. nr 9, poz. 84 z późn. zm.).

Ustawa z dnia 9 września 2000 r. o podatku od czynności cywilnoprawnych (t.j. Dz.U. z 2005 r. nr 41, poz. 399).

Podstawowe metody oceny projektów inwestycyjnych

1. Proste metody oceny projektów inwestycyjnych.

Dla inwestycji małych, o krótkim okresie realizacji, gdzie zaangażowanie kapitału jest stosunkowo niewielkie, stosuje się statyczne metody rachunku inwestycyjnego. Są one łatwe w użyciu, nie wymagają szczegółowych danych, a ponadto szybko dostarczają informacji o porównywalnych projektach. Metody statyczne wykorzystują głównie przedsiębiorstwa małe i średnie.

Metody te nie uwzględniają, więc zmian wartości pieniądza w czasie. Ocena oparta jest na wybranych wielkościach rocznych lub średniorocznych.

a) metoda stopy zwrotu - jest to stosunek rocznego dochodu osiąganego w trakcie funkcjonowania przedsięwzięcia do wartości kapitału służącego sfinansowaniu początkowych nakładów inwestycyjnych.

stopa zwrotu = dochód roczny

nakładów inwestycyjnych całkowity nakład inwestycyjny przedsięwzięcia

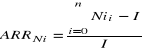

b) metoda księgowej stopy zwrotu (ARR) - jest często nazywana przeciętną, średnią księgową stopą zwrotu.

księgowa = przeciętny roczny zysk netto

stopa zwrotu przeciętne nakłady inwestycyjne

Jest to relacja przeciętnego rocznego zysku z danej inwestycji pomniejszonego o wartość inwestycji do nakładów inwestycyjnych.

gdzie:

i - okres eksploatacji inwestycji w latach (0...n)

Nii - suma zysków wygenerowanych z inwestycji w poszczególnych okresach eksploatacyjnych [zł]

I - nakład inwestycyjny [zł].

Przeciętna stopa zwrotu informuje, jaka część nakładu zostanie pokryta średniorocznym zyskiem. Ujemna wartość ARR oznacza, jaką część nakładu pokryją zyski z jednego roku eksploatacji inwestycji, a dodatnia jaką część rocznego zysku z inwestycji zostanie przeznaczona na inwestycję.

c) metoda okresu zwrotu - jest miarą, która określa ile czasu potrzeba, aby suma przepływów pieniężnych z inwestycji pokryła poniesione na nią wydatki. Metoda ta umożliwia sklasyfikowanie konkurencyjnych projektów inwestycyjnych według kryterium czasu potrzebnego do spłaty nakładu inwestycyjnego:

okres zwrotu nakładów = nakłady inwestycyjne

inwestycyjnych (lata) zysk netto + amortyzacja

2. Wybrane dyskontowe metody oceny projektów inwestycyjnych.

Złożone metody oceny inwestycji uwzględniają czynnik czasu, ponieważ wartość pieniądza zmienia się w miarę upływu czasu. Wszystkie podstawowe wielkości finansowe dotyczące projektu inwestycyjnego są realizowane w określonym czasie i mają charakter strumieni pieniężnych.

W celu zapewnienia porównywalności wielkości ekonomicznych występujących w różnych okresach czasu przyjmuje się określony moment, jako bazowy i wszystkie wielkości ekonomiczne występujące w rachunku przelicza się na jeden określony moment czasu.

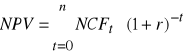

a) metoda zdyskontowanego okresu zwrotu (NPV) - uwzględnia utratę wartości pieniądza w czasie. W tym celu konieczne jest obliczenie wartości nadwyżek finansowych realizowanych w kolejnych latach funkcjonowania przedsięwzięcia. Wartość tę określa się stosując rachunek dyskontowy oparty na rynkowej stopie procentowej. Podstawę ustalania okresu zwrotu stanowi nie nominalna, a zaktualizowana wartość nadwyżek finansowych.

NPV = NCF ⋅ CONP. gdzie:

NPV - zaktualizowana wartość nadwyżek finansowych

NCF - przepływy pieniężne w kolejnych latach okresu

COt - współczynnik dyskontowy dla kolejnych lat okresu obliczeniowego

b) metoda wartości bieżącej netto - pozwala określić rzeczywistą (aktualną) wartość nakładów i efektów związanych z danym przedsięwzięciem inwestycyjnym. Wartość zaktualizowaną netto definiuje się jako sumę zdyskontowanych oddzielnie dla każdego roku przepływów pieniężnych netto, zrealizowanych w całym okresie objętym rachunkiem, przy stałym poziomie stopy dyskontowej.

Wartość zaktualizowaną netto można wyrazić za pomocą wzoru:

gdzie: NPV - wartość zaktualizowana netto,

NCF - przepływy pieniężne netto w kolejnych latach okresu obliczeniowego,

r - stopa dyskonta,

t - kolejny rok okresu obliczeniowego.

Jeśli NPV jest mniejsze od zera, oznacza to, że przychody z projektowanej działalności nie zapewnią pokrycia wszystkich przewidywanych wydatków inwestycyjnych.

Informacje, jakie daje NPV:

NPV<0 - inwestycja jest nieopłacalna,

NPV=0 - inwestycja znajduje się na granicy opłacalności,

NPV>0 - inwestycja jest opłacalna, tym bardziej im większa wartość współczynnika.

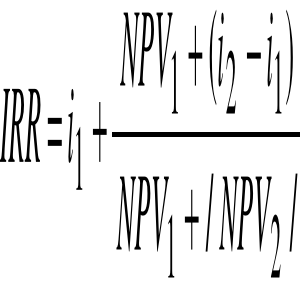

c) metoda wewnętrznej stopy zwrotu (IRR) - to stopa procentowa, przy której obecna wartość strumieni wydatków pieniężnych jest równa obecnej wartości strumienia wpływów pieniężnych. Jest to, więc stopa procentowa, dla której wartość zaktualizowana netto ocenianego przedsięwzięcia inwestycyjnego wynosi zero (NPV = 0). IRR pokazuje bezpośrednio stopę rentowności badanych przedsięwzięć. Inwestycja jest opłacalna, gdy IRR jest wyższe od stopy granicznej, czyli stopy dyskontowej będącej najniższą możliwą do zaakceptowania przez inwestora stopą rentowności.

gdzie: i1 - poziom stopy procentowej przy którym NPV jest większe od 0

i2 - poziom stopy procentowej przy którym NPV jest mniejsze od 0

NPV1 - poziom NPV obliczony na podstawie i1

NPV2 - poziom NPV obliczony na podstawie i2

Zasadnicze znaczenie ma różnica między poziomem i1 a poziomem i2, różnica ta nie powinna być większa niż 1 punkt procentowy. Dzięki temu możliwe jest obliczenie wartości wewnętrznej stopy zwrotu z maksymalną dokładnością.

Jeżeli IRR przyjmuje dwie warto ci a i b (gdzie b>a), to przedsięwzięcie jest opłacalne, jeżeli obliczona stopa procentowa jest większa od a i mniejsza od b, tj. a<d<b. Zdarza się także, że w niektórych przypadkach w ogóle nie można obliczyć IRR.

Koszt kapitału i metody jego pomiaru

Koszt kapitału - stopa procentowa wyrażająca stosunek rocznych wydatków przedsiębiorstwa, ponoszonych w związku z pozyskiwaniem środków na jego działalność (kapitału), do wartości rynkowej tego kapitału.

Koszt kapitału przedsiębiorstwa jest średnią ważoną kosztu poszczególnych składników kapitału. Wagami są udziały tych składników w kapitale służącym do finansowania działalności.

![]()

gdzie:

WACC - średnioważony koszt kapitału,

ui - udział i-tego źródła (składnika) kapitału w wartości kapitału ogółem

ri - koszt i-tego źródła (składnika) kapitału

n - liczba źródeł (składników) kapitału

Koszt kapitału poszczególnych źródeł jest uzależniony od wymaganej stopy zwrotu, jakiej oczekują ich dostarczyciele. Wypłaty jakich dokonuje przedsiębiorstwo na rzecz swoich wierzycieli i właścicieli decydują o osiąganej przez nich stopie zwrotu z inwestycji. Dla firmy te wydatki są kosztem wykorzystania kapitału.

W związku z większym ryzykiem, koszt kapitału własnego powinien być większy, niż koszt kapitału obcego.

Podejmowane przez przedsiębiorstwa projekty inwestycyjne mogą być finansowane z wielu źródeł, np.:

Udział poszczególnych składników kapitału w finansowaniu inwestycji może być zróżnicowany. Jednocześnie użycie każdego z tych składników wiąże się z poniesieniem określonego kosztu, np. zapłatą odsetek od kredytu lub wypłaceniem dywidendy z akcji.

Jeżeli wewnętrzna stopa zwrotu danej inwestycji jest większa od średniego kosztu kapitału zaangażowanego w jej finansowanie, wówczas inwestycja taka przyniesie zysk, natomiast, jeżeli koszt kapitału finansującego przewyższa wewnętrzną stopę zwrotu, wówczas inwestycja nie będzie zyskowna - przychody będą zbyt niskie, by pokryć koszty np. odsetek od kredytu lub koszt wypłaconej akcjonariuszom dywidendy.

Klasyfikacja i charakterystyka podatków w działalności gospodarczej

Rodzaje podatków w Polsce

PODATKI W POLSCE |

||||

Podział podatków pod względem przedmiotowym |

||||

Opodatkowanie dochodów |

Opodatkowanie czynności |

Opodatkowanie majątku |

Opodatkowanie obrotu |

Pozostałe opłaty |

- podatek dochodowy od osób fizycznych

-podatek dochodowy od osób prawnych |

- podatek od czynności cywilnoprawnych

- opłaty skarbowe |

- podatek od nieruchomości

- podatek od środków transportu

- podatek od posiadania psów

- podatek rolny

- podatek leśny

- opłata za użytkowanie odbiorników radiowo-telewizyjnych

- opłata adiacencka |

- podatek VAT

- akcyza

- podatek od gier i zakładów wzajemnych |

- opłata za gospodarcze korzystanie ze środowiska

- opłata za usunięcie własnego drzewa

- opłata produktowa

- opłata depozytowa

- opłata drogowa

- opłata uzdrowiskowa |

Podstawowym aktem prawnym regulującym kwestie związane z opodatkowaniem dochodów osób fizycznych jest co roku nowelizowana ustawa o podatku dochodowym od osób fizycznych.

Indywidualni przedsiębiorcy rozpoczynający działalność gospodarczą w Polsce mają prawo wyboru formy opodatkowania, a przedsiębiorcy prowadzący już działalność gospodarczą - prawo zmiany wybranej formy opodatkowania pod warunkiem, że poinformują o tej decyzji właściwy urząd skarbowy najpóźniej do 20 stycznia danego roku podatkowego. Decyzja ta jest istotna ze względu na wiążące się z tym obowiązki księgowo-fiskalne oraz wysokość płaconego podatku. W Polsce stosuje się pięć form opodatkowania podatkiem dochodowym osób fizycznych oraz spółek cywilnych osób fizycznych prowadzących działalność gospodarczą.

FORMY OPODATKOWANIA PODATKIEM DOCHODOWYM |

|||

Podatek dochodowy od osób fizycznych |

Podatek dochodowy od osób prawnych |

||

Formy zryczałtowane |

Na zasadach ogólnych |

|

|

- karta podatkowa

- ryczałt ewidencyjny

- ryczałt od przychodów osób duchownych |

- według stawek progresywnych

- według stawki liniowe |

|

|

Ogólnie można wyróżnić zryczałtowane formy opodatkowania i opodatkowanie na zasadach ogólnych. Formy zryczałtowane wiążą się z prowadzeniem uproszczonej księgowości i zryczałtowanymi stawkami podatku, a są uregulowane w ustawie o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne. Decyzja o opodatkowaniu na zasadach ogólnych wiąże się z wyborem formy prowadzenia księgowości, która może przyjąć postać ewidencji uproszczonej (podatkowa księga przychodów i rozchodów) lub pełnej księgowości. W obu wydatkach dochody są opodatkowane według obowiązujących w Polsce stawek progresywnych podatku lub stawki liniowej. Podatkowa księga przychodów i rozchodów - ze względu na uproszczoną formę oraz możliwość korzystania z ulg i odliczeń - jest rozwiązaniem najczęściej Zasady jej prowadzenia określa właściwe rozporządzenie ministra finansów.

Formy opodatkowania podatkiem dochodowym osób fizycznych w Polsce

Kryterium |

Podatek od osób fizycznych |

Podatek od osób prawnych |

|||

|

Formy zryczałtowane |

Na zasadach ogólnych |

|

||

|

Karta podatkowa |

Ryczałt ewidencyjny |

Podatkowa księga przychodów i rozchodów |

Pełna księgowość |

|

Podmiot opodatkowania (beneficjent) |

Osoby fizyczne, spółki cywilne osób fizycznych |

Osoby fizyczne, spółki cywilne osób fizycznych |

Osoby fizyczne, spółki cywilne osób fizycznych, spółki osobowe |

Osoby fizyczne, spółki cywilne osób fizycznych, spółki osobowe |

Osoby prawne |

Stawki opodatkowania |

Podatek jest ustalany kwotowo decyzją urzędu skarbowego (stawki nie zależą od osiągniętych dochodów) |

Stawki zależą od rodzaju działalności gospodarczej (3%, 5,5%, 8,5%, 17% i 20%) |

Stawka progresywna w zależności od wysokości dochodów (2010r: 18% i 32%) lub stawka liniowa 19% |

Stawka progresywna w zależności od wysokości dochodów (2010r: 18% i 32%) lub stawka liniowa 19% |

Stawka liniowa 19% |

Przedmiot opodatkowania |

Ściśle określone rodzaje działalności gospodarczej (dodatkowo należy spełnić określone warunki pozwalające wybrać tę formę, np. limit zatrudnienia) |

Dowolna działalność gospodarcza poza określonymi wyłączeniami |

Bez ograniczeń |

Bez ograniczeń |

Bez ograniczeń |

Limit przychodów |

Bez ograniczeń |

Poniżej 150 000 euro |

Poniżej 1,2 mln euro |

Bez ograniczeń |

Bez ograniczeń |

odliczenia |

Nie występują żadne odliczenia ani uwzględnianie kosztów prowadzenia działalności gospodarczej (poza składkami na ubezpieczenie społeczne) |

Przysługują pewne odliczenia, nie można uwzględniać kosztów prowadzenia działalności gospodarczej |

Przysługują pewne odliczenia, można uwzględniać koszty prowadzenia działalności gospodarczej |

Przysługują pewne odliczenia, można uwzględniać koszty prowadzenia działalności gospodarczej |

Przysługują pewne odliczenia, można uwzględniać koszty prowadzenia działalności gospodarczej |

Ewidencja podatkowa |

Nie występuje |

Ewidencja uproszczona: ewidencja przychodów, księga zamówień |

Ewidencja uproszczona: podatkowa księga przychodów i rozchodów |

Pełna ewidencja: księgi rachunkowe (handlowe) |

Pełna ewidencja: księgi rachunkowe (handlowe) |

Deklaracja podatkowa |

Nie występuje - miesięczna kwota zryczałtowana stanowi podatek, a nie zaliczkę; roczna deklaracja o zapłaconych i odliczonych składkach na ubezpieczenie zdrowotne: PIT-16A |

Roczna- PIT- 28 |

Miesięczna: PIT -5, roczna PIT-36 lub PIT-36L w wypadku podatku liniowego |

Miesięczna: PIT -5, roczna PIT-36 lub PIT-36L w wypadku podatku liniowego |

Miesięczna: CIT-2, roczna: CIT-8 |

Kwestie związane z opodatkowaniem dochodów osób prawnych reguluje ustawa o podatku dochodowym od osób prawnych. Płatnikami podatku CIT są:

Osoby prawne,

Jednostki organizacyjne niemające osobowości prawnej z wyjątkiem spółek niemających osobowości prawnej,

Podatkowe grupy kapitałowe,

Spółki niemające osobowości prawnej z siedzibą lub zarządem w innym państwie, jeśli zgodnie z przepisami prawa podatkowego tego państwa są traktowane jak osoby prawne i podlegają w tym państwie opodatkowaniu od całości swoich dochodów bez względu na miejsce ich osiągnięcia.

Stawka podatku CIT wynosi 19%.

Sposoby opodatkowania działalności gospodarczej

Przy prowadzeniu działalności gospodarczej jest możliwość wyboru formy rozliczenia z podatkiem. Polskie prawo dla tych przedsiębiorstw przewiduje opodatkowanie dochodu z działalności gospodarczej w trzech formach: opodatkowanie na tzw. zasadach ogólnych, opodatkowanie ryczałtem od podatków ewidencjonowanych oraz opodatkowanie w oparciu o kartę podatkową. Przedmiotem opodatkowania na tzw. zasadach ogólnych są wszelkiego rodzaju dochody osiągane przez osoby fizyczne. Opodatkowanie na zasadach ogólnych może być realizowane według skali podatkowej lub według skali liniowej. Wysokość opodatkowania według skali podatkowej zależy od wysokości podstawy opodatkowania. Podstawę opodatkowania oblicza się odejmując od dochodu (różnica pomiędzy przychodami, a kosztami uzyskania przychodu) przysługujące odliczenia. Opodatkowanie dochodu osiągniętego przez osoby fizyczne z tytułu prowadzonej działalności gospodarczej polega na zastosowaniu tzw. stawki liniowej, która wynosi 19%. Podstawą opodatkowania w przypadku ryczałtu od przychodów ewidencjonowanych jest przychód i od niego obliczamy jest procentowo podatek. Opodatkowanie przychodu, a nie dochodu powoduje, że dla określenia zobowiązania podatkowego istotna jest wysokość osiągniętego przychodu i nie ma znaczenia wysokości poniesionych kosztów uzyskania tych przychodów. Stawki podatkowe wynoszą 20%, 17%, 8,5%, 5,5%, 3%. Ryczałtowe opodatkowanie stosujemy do 150 tys. euro. Karta podatkowa polega na miesięcznym opłacaniu podatku w wysokości ustalonej przez Naczelnika Urzędu Skarbowego na każdy rok podatkowy osobno. Decyzje wydaje się na wniosek podatnika o zastosowanie opodatkowania w formie karty podatkowej Wniosek musi być złożony do dnia 20 stycznia roku podatkowego lub przed rozpoczęciem działalności. Warunkiem uzyskania karty podatkowej jest zatrudnienie od 0-5 pracowników. Podatek na podstawie karty podatkowej mogą płacić prowadzący działalność usługową lub usługowo-wytwórczą. Wysokość podatku uzależniona jest od rodzaju prowadzonej działalności, ilości zatrudnionych pracowników, ilości maszyn, stanowisk parkingowych oraz ilości mieszkańców w danej miejscowości w której prowadzone jest działalność.

Polityka bilansowa - cele i sposoby kształtowania

„… ogół zgodnych z prawem decyzji podmiotu gospodarczego, mających na celu takie ukształtowanie wykazywanych w bilansie : wyniku finansowego, majątku, zobowiązań i źródeł finansowania, aby była zapewniona optymalna realizacja założeń gospodarczych.” Środkiem tej polityki jest odpowiednie wykorzystanie, przy znajomości teorii bilansowania, przepisów prawnych zezwalających przy sporządzaniu bilansu i wycenie bilansowej na postępowanie według uznania lub na wybór spośród różnych sposobów postępowania dopuszczanych przez ustawodawcę.

Zatem polityka bilansowa jest jednym z ważniejszych narzędzi realizacji założonych celów przedsiębiorstwa.

Polityka bilansowa nie istnieje tam, gdzie zaczyna się niejasne przedstawianie obrazu i fałszerstwo bilansowe lub w jakikolwiek inny sposób przekracza się granice legalności.

W praktyce zakres celów polityki bilansowej jest szeroki. Główne cele polityki bilansowej:

Oddziaływanie na zachowania adresatów sprawozdania.

Kształtowanie zysku do podziału - odpowiedni poziom wyniku finansowego

Realizacja polityki podatkowej - obniżenie obciążeń podatkowych drogą przesunięcia podatków w czasie lub przez uniknięcie ich płacenia

Cele polityki bilansowej zwykle zmieniają się w zależności od sytuacji ekonomicznej przedsiębiorstwa, oczekiwań związanych z jego rozwojem i przyjętą strategią.

Zakres polityki bilansowej:

metody wyceny aktywów i pasywów oraz ustalanie wyniku finansowego w zakresie w jakim ustawa pozostawia jednostce prawo wyboru,

określenie metody sporządzania rachunku przepływów pieniężnych,

określenie roku obrotowego i wchodzących w jego skład okresów sprawozdawczych,

wybór szczegółowości sporządzania sprawozdań finansowych.

wybór terminu przedłożenia, zatwierdzenia i opublikowania sprawozdania finansowego w przedziale czasowym przewidzianym przepisami ustawy o rachunkowości,

podział zysku,

wybór momentu powstania zdarzenia gospodarczego przed lub po dniu bilansowym.

Polityka bilansowa występuje w formie materialnej i formalnej. Materialna polityka bilansowa oddziałuje na wartość aktywów i pasywów oraz na poziom wyniku finansowego wykazywanego w rocznym sprawozdaniu finansowym. Formalna polityka bilansowa dotyczy głównie sposobu ujęcia struktury grupowania i objaśnienia pozycji sprawozdania finansowego

Instrumenty polityki bilansowej

Materialne

Do instrumentów materialnej polityki bilansowej zaliczane są przedsięwzięcia:

wielkość pozycji aktywów i pasywów,

wielkość przychodów i kosztów,

metod wyceny majątku trwałego i obrotowego

stosowania rozliczeń międzyokresowych

tworzenia odpisów i rezerw.

Formalne

Podstawą istnienia instrumentów formalnych są prawa wyboru układu i szczegółowości pozycji bilansu oraz sposobu publikowania sprawozdania finansowego.

Należą do nich prawa wyboru:

sposobu prezentacji danych liczbowych w sprawozdaniu finansowym

wariantu rachunku zysków i strat

wariant rachunku przepływów pieniężnych

stopień szczegółowości informacji dodatkowej i sprawozdania z działalności w ramach przewidzianych zakresem ustawy

uzupełnienie informacji dodatkowej i sprawozdania z działalności dodatkowymi informacjami

sposobu podziału zysku

Czasowe

Dotyczą prawa wyboru:

dnia bilansowego

okresu oddziaływania poszczególnych przedsięwzięć

terminu przedłożenia, zatwierdzenia i opublikowania rocznego sprawozdania finansowego

Instrumenty polityki bilansowej w przedsiębiorstwie i ich klasyfikacja

Instrumenty materialne

Są to przedsięwzięcia wpływające na wartość pozycji aktywów i pasywów, przychodów i kosztów, zysków i strat. Za najważniejsze wśród nich uznaje się przedsięwzięcia wykorzystujące prawa wyboru sposobu ujmowania i dokonywania wyceny pozycji sprawozdania finansowego. Do instrumentów materialnej polityki bilansowej zaliczane są również przedsięwzięcia przesuwające w czasie operacje gospodarcze.

Obejmują przedsięwzięcia wpływające na:

• wielkość pozycji aktywów i pasywów,

• wielkość przychodów i kosztów,

• metod wyceny majątku trwałego i obrotowego

• stosowania rozliczeń międzyokresowych

• tworzenia odpisów i rezerw.

Instrumenty materialne można podzielić na:

Metody amortyzacji

Metody wyceny środków trwałych,

Metody wyceny rozchodu materiałów,

Metody wyceny środków trwałych, WNiP, inwestycji

Konkretne instrumenty materialne to np.:

Cena zakupu, nabycia środków trwałych,

Wartość rynkowa, godziwa,

Podział na amortyzacje bilansową i podatkową,

Wybór metod naliczania amortyzacji,

FIFO, LIFO, średnia cena w ewidencji ilościowej aktywów finansowych,

Instrumenty formalne

Podstawą istnienia instrumentów formalnych są prawa wyboru układu i szczegółowości pozycji bilansu oraz sposobu publikowania sprawozdania finansowego. Zadysponowany w ustawie o rachunkowości układ pozycji bilansu jest układem niezbędnym i minimalnym. Jeżeli przedsiębiorstwo chce dokładniej zaprezentować swoją gospodarkę, może dokonać dalszego podziału pozycji, respektując przy tym przepisowy układ. Prawem przedsiębiorstwa jest również możliwość określenia sposobu publikowania (ogłoszenia) sprawozdań finansowych. Przepisy ustawy o rachunkowości nadają przedsiębiorstwom pewną swobodę, co do szczegółowości treści zawartych w tym sprawozdaniu. Pole manewru dają również przedsiębiorstwom niektóre określenia znajdujące się w wykazie dodatkowych informacji i objaśnień. Wśród formalnych instrumentów polityki bilansowej wyróżnia się ponadto możliwość wyboru wariantu rachunku zysków i strat, a także prawo decydowania o podziale zysku netto czy też pokryciu straty netto.

Należą do nich prawa wyboru:

• sposobu prezentacji danych liczbowych w sprawozdaniu finansowym

• wariantu rachunku zysków i strat

• wariant rachunku przepływów pieniężnych

• stopień szczegółowości informacji dodatkowej i sprawozdania z działalności w ramach przewidzianych zakresem ustawy

• uzupełnienie informacji dodatkowej i sprawozdania z działalności dodatkowymi informacjami

• sposobu podziału zysku

Instrumenty czasowe

Spośród instrumentów czasowych polityki bilansowej za najważniejszy uznaje się wybór momentu bilansowego. Prawo zezwala w sposób dowolny wybrać moment bilansowy w ciągu trwania roku kalendarzowego. W grupie instrumentów czasowych wyróżnia się również możliwość wyboru terminu przedłożenia, zatwierdzenia oraz ogłoszenia sprawozdania finansowego. Wybór tych terminów jest ważny ze względu na to, iż sprawozdania finansowe są przedmiotem analizy dokonywanej przez podmioty z otoczenia przedsiębiorstwa.

Dotyczą prawa wyboru:

• dnia bilansowego

• okresu oddziaływania poszczególnych przedsięwzięć

• terminu przedłożenia, zatwierdzenia i opublikowania rocznego sprawozdania finansowego.

Konkretne instrumenty czasowe:

Zakup/ sprzedaż składników (środków trwałych lub wartości niematerialnych i prawnych, inwestycji) przed lub po dniu bilansowym

Klasyfikacja metod wyceny przedsiębiorstwa wraz z krótką charakterystyką

Najbardziej uniwersalną klasyfikacją jest podział metod wyceny na:

metody majątkowe - polegają na oszacowaniu wartości majątku, tzn. sumy nakładów pracy, pieniędzy i środków rzeczowych na utworzenie przedsiębiorstwa. Do tych metod zalicza się metodę księgową, metodę odtworzeniową i metodę wartości likwidacyjnej.

metody dochodowe - opierają się na sporządzaniu prognozy przyszłych dochodów wycenianego przedsiębiorstwa. W tych metodach szacuje się wartość dochodową, rozumianą jako suma dochodów, jakie można uzyskać z eksploatacji przedsiębiorstwa w danym czasie. Do tej grupy zalicza się przede wszystkim metodę zdyskontowanych (zysków, przepływów pieniężnych, dywidend) tzw. metodę DCF.

metody porównawcze (rynkowe) - szacuje się wartość rynkową, czyli hipotetyczną cenę transakcji możliwą do uzyskania przez właściciela w procesie sprzedaży. Podstawą metody porównawczej jest założenie, że podobne aktywa charakteryzują się podobną wartością rynkową. Chcąc zatem wycenić dane aktywa przy pomocy tej metody, należy znaleźć takie same lub zbliżone, którego wartość została wyznaczona przy transakcji kupna-sprzedaży zawartej na rynku. Dla celów porównania stosuje się tu przede wszystkim wskaźniki / mnożniki rynkowe: cena/zysk (P/E - price earings ratio), cena / sprzedaż, cena/wartość księgowa (P/BV- price/book value), P/EBIT, P/EBITDA, dywidenda / na akcję itd.

metody mieszane - wartość przedsiębiorstwa jest kombinacją wycen przeprowadzonych metodami majątkową i dochodową. Główną ideą metod mieszanych jest szacunek wartości przedsiębiorstwa jako sumy wartości jego majątku i goodwill. Stosuje się tu wypadkową - średnią arytmetyczną (zwykłą, ważoną) wartości wynikającej z metody majątkowej, dochodowej i rynkowej. Wybór danej metody wyceny zależy od ich pozycji na rynku, stanu finansowego oraz zdolności do generowania dochodów. Stosowane metody to: metoda Schmalenbacha, metoda szwajcarska, metody z zyskiem dodatkowym.

Rola i znaczenie Międzynarodowych Standardów Rachunkowości

Międzynarodowe Standardy Rachunkowości to standardy rachunkowości przyjęte na gruncie międzynarodowym i stanowiące podstawę zrozumienia zasad i metod rachunkowości stosowanych na świecie.

Cele sprawozdawczości finansowej według MSR

• Założenia koncepcyjne MSR zawężają swoje cele jedynie do sprawozdawczości finansowej.

• Sprawozdania finansowe sporządzone w takim celu spełniają podstawowe potrzeby większości użytkowników, ponieważ prawie wszyscy użytkownicy sprawozdań podejmują decyzje gospodarcze, dotyczące na przykład:

czy kupić, utrzymać, czy też zbyć inwestycję,

oceny sposobu zarządzania i ochrony majątku przez kierownictwo jednostki oraz jego odpowiedzialność,

oceny zdolności jednostki do wypłacania wynagrodzeń oraz realizacji innych świadczeń na rzecz pracowników,

oceny zabezpieczenia udzielonych kredytów i pożyczek, określenia polityki podatkowej itd.,

• Sprawozdanie finansowe sporządza się zgodnie z modelem rachunkowości opartym na zasadzie kosztu historycznego i na koncepcji zachowania kapitału nominalnego.

• Użytkownicy MSR nie mają możliwości swobodnego doboru koncepcji, zasad i metod rachunkowości, innych niż bazujące na koszcie historycznym i koncepcji kapitału nominalnego: takich ograniczeń nie ma w US GAAP.

Międzynarodowe Standardy Sprawozdawczości Finansowej (MSSF) to standardy, interpretacje i struktura przyjęte przez Radę Międzynarodowych Standardów Rachunkowości (IASB - International Accounting Standards Board).

Wiele spośród standardów stanowiących część MSSF są znane pod starszą nazwą Międzynarodowe Standardy Rachunkowości (MSR). MSR były publikowane między 1973 a 2001 rokiem przez Komitet Międzynarodowych Standardów Rachunkowości (IASC - International Accounting Standards Commitee). 1 kwietnia 2001 roku nowo utworzona IASB przejęła od IASC odpowiedzialność za ustanawianie MSR. Podczas pierwszego spotkania nowa Rada przyjęła istniejące MSR i interpretacje Stałego Komitetu ds. Interpretacji (SIC - Standing Interpretation Commitee). IASB kontynuuje tworzenie standardów nazywanych nowymi standardami MSSF.

Międzynarodowe Standardy Sprawozdawczości Finansowej określają:

sposób prezentacji danych finansowych,

zakres informacji, jaki należy ujawnić w sprawozdaniu finansowym,

sposób prezentacji sprawozdania z przepływów środków pieniężnych,

metody prezentacji majątku trwałego.

Cechy jakościowe sprawozdań, jakimi sporządzający powinni się kierować przy opracowywaniu sprawozdania finansowego to zrozumiałość, trafność, wiarygodność, przydatność, porównywalność i istotność.

Instrumenty controllingu operacyjnego w przedsiębiorstwie

Do instrumentów controllingu operacyjnego zalicza się:

krótkookresowy rachunek kosztów i wyników

analiza CVP

analiza na podstawie wskaźników finansowych

analiza kosztów

budżetowanie

rachunek odpowiedzialności