Geneza i konsekwencje tworzenia Europejskiej Unii Walutowej (118 str.)

Wstęp ....................................................................................................................... 3

ROZDZIAŁ I

Historyczna perspektywa integracji walutowej w Europie ............................... 6

1.1. Początki idei integracji walutowej ................................................................. 6

1.1.1. Postanowienia Traktatu Rzymskiego w sprawach walutowych ............... 6

1.1.2. Założenia Unii Walutowej w EWG, trudności w jej realizacji ................ 9

1.2. Powołanie Europejskiego Systemu Walutowego .......................................... 21

1.2.1. Geneza powstania Europejskiego Systemu Walutowego ........................ 21

1.2.2. Główne elementy Europejskiego Systemu Walutowego ......................... 24

1.3. Ogólna charakterystyka procesu formułowania się Unii Gospodarczej i Walutowej ..................................................................................................... 34

1.3.1. Przyczyny tworzenia Unii Gospodarczej i Walutowej ............................ 34

1.3.2. Zasady UGiW określone w Traktacie z Mastricht .................................. 38

1.3.3. Fazy realizacji UGiW .............................................................................. 45

1.3.4. Założenia paktu Stabilności i Wzrostu i ich realizacja ............................ 47

ROZDZIAŁ II

Infrastruktura instytucjonalna i kompetencyjna Unii Monetarnej .................. 63

2.1. Organizacje walutowe krajów europejskich .................................................. 63

2.1.1. Rada w Unii Gospodarczej i Walutowej .................................................. 63

2.1.2. Komisja w Unii Gospodarczej i Walutowej ............................................ 68

2.1.3. Komitet Walutowy, Komitet Gospodarczy i Finansowy w UGW ......... 69

2.1.4. Europejski Instytut Walutowy UGW ....................................................... 71

2.1.5. Europejski Bank Centralny, Europejski System Banków Centralnych .... 74

ROZDZIAŁ III

Ekonomiczno - społeczne konsekwencje tworzenia Unii Walutowej................ 81

3.1. Euro - nowa waluta europejska ...................................................................... 81

3.1.1. Początki funkcjonowania Euro ................................................................ 81

3.1.2. Korzyści z przyjęcia wspólnej waluty Euro ............................................ 87

3.1.3. Skutki wprowadzenia Euro do Polski ...................................................... 94

3.2. Konsekwencje utworzenia Unii Walutowej ................................................... 100

3.2.1. Koszty utworzenia oraz ryzyko niepowodzenia Unii Walutowej ........... 100

3.2.2. Warunki uczestnictwa w Unii Gospodarczej i Walutowej ....................... 108

Podsumowanie ....................................................................................................... 113

Spis tabel i rysunków ............................................................................................... 115

Bibliografia .............................................................................................................. 116

WSTĘP

Utworzenie Unii Walutowej stało się jednym z najważniejszych procesów gospodarczych zachodzących na przełomie dwudziestego i dwudziestego pierwszego wieku w Europie. Podstawowym i jak dotąd najbardziej spektakularnym skutkiem tej Unii jest wprowadzenie w dniu 01.01.1999r. na obszarze jedenastu krajów członkowskich Unii Europejskiej (12 od roku 2001, kiedy dołącza Grecja) jednej waluty - EURO oraz zaprowadzenie w nich jednolitej polityki pieniężnej.

Jednak wprowadzenie waluty europejskiej i wprowadzenie jednolitej polityki nie może zakończyć się sukcesem, jeżeli nie będzie współpracy na płaszczyźnie gospodarczej, nie zostaną zniesione bariery w przepływie towarów, osób, usług i kapitałów. a gospodarki poszczególnych państw nie osiągną podobnego rozwoju gospodarczego, tak więc utworzenie Unii Walutowej jest ogromnym wyzwaniem dla Wspólnot Europejskich. Proces ten wymaga od wszystkich krajów Unii Europejskiej włączenie się do Europejskiego Systemu Walutowego, osiągnięcia bardzo wysokiego stopnia liberalizacji przepływu kapitału, harmonizacji prawa fiskalnego, integracji rynku Finansowego wspólnot oraz ukształtowanie kursów walutowych.

Choć korzyści z integracji walutowej i gospodarczej są ewidentne to Unia Walutowa niesie z sobą pewne koszty oraz ryzyko niepowodzenia. nie obywa się bez przeszkód i kontrowersji, których źródłem jest sprzeczność między interesem Wspólnoty i poszczególnych krajów.

Zmiany strukturalne, jakie niesie ze sobą UGW, będą stanowiły główne wyzwanie dla gospodarek, rynków, polityki, polityków europejskich. Jest to oczywiście część istoty UGW, która stanowi główny czynnik integracji Europy. Dostrzeżenie wyzwań nie ma na celu krytykowanie UGW. ale raczej wzbogacenie dyskusji, która przyczyni się do jej sukcesu.

Celem pracy jest przedstawienie podstawowych problemów z zakresu integracji walutowej w Europie od czasów powojennych do chwili obecnej, dotyczą one wprowadzenia i funkcjonowania wspólnej waluty oraz zmian zachodzących w gospodarkach krajów Unii Europejskiej, które dołączyły do unii walutowej. W pracy poszukuje się również odpowiedzi na pytania: dlaczego konsekwentnie dąży się do utworzenia unii walutowej i jakie bariery stoją na drodze do unii walutowej oraz w jaki sposób można je skutecznie przezwyciężyć.

Tak sformułowanemu celowi został podporządkowany zakres merytoryczny pracy realizowany w trzech rozdziałach.

W rozdziale pierwszym przedstawiony został harmonogram dochodzenia do Unii Gospodarczej i Walutowej począwszy od Traktatu Rzymskiego podpisanego przez Szóstkę w marcu 1957, który ustanowił Europejską Wspólnotę Gospodarczą (EWG). Traktat ten ma szeroki zakres zadań, jest najważniejszy z Traktatów, aż do Traktatu z Maastricht, który ustanowił Unię Europejską poprawił i rozszerzył Traktat EWG, utworzył procedury współdecydowania i „filary” dla Wspólnej Polityki zagranicznej. W ostatnich podpunktach pierwszego rozdziału opisano charakterystykę Unii Gospodarczo - Walutowej, w której omówiono przyczyny, zasady oraz etapy dochodzenia do UGW, gdyż budowę Unii Walutowej prowadzącej do zastąpienia walut narodowych jednym wspólnym pieniądzem uznać można za jedno z największych wyzwań, przed którym stoi UE pod koniec ostatniego stulecia.

Przedmiotem analiz w rozdziale drugim jest reforma instytucji UGW oraz ich kompetencje, gdyż organizacje instytucjonalne mają szczególne znaczenie w dziedzinie monetarnej, aby ustalone cele mogły być osiągnięte np. tj. emisja pieniądza, operacja otwartego rynku, operacja kredytowa i operacja walutowa zachodzi potrzeba utworzenia organizacji odpowiedzialnych za te cele.

Jedną z instytucji związaną z euro jest założona 1 lipca 1998 roku kluczowa instytucja - Europejski Bank Centralny, której działania są przedmiotem tego rozdziału.

Rozdział trzeci poświęcony został skutkom wprowadzenia UGW, wraz z nową walutą EURO, dla krajów UE jak również dla Polski. Bowiem istnienie wspólnej waluty oznacza wyeliminowanie ryzyka zmiany kursów walut oraz redukcję kosztów transakcyjnych związanych z wymianą walut narodowych. Stosowanie jednego pieniądza sprzyjać będzie ponadto rozwojowi handlu i współpracy gospodarczej między

krajami UE. W skali makroekonomicznej wprowadzenia euro jest i wydarzeniem wiążącym się również z krótkoterminowymi kosztami, gdyż wiele firm poniosło pokaźne koszty w celu przystosowania się do nowego środowiska: zmian standardów rachunkowości; zmian istniejących systemów; operacji finansowych; szkolenia personelu i tak dalej. To, jak niektóre państwa funkcjonują w systemie euro jest również opisane w rozdziale trzecim.

Praca została oparta w dużej mierze na literaturze krajowej dotyczącej integracji walutowej. Wykorzystano również akty prawne tworzące ESW oraz UGW. Pomocniczym źródłem okazał się również Internet. Większych problemów ze znalezieniem literatury nie ma chociaż dużo już jest literatury anglojęzycznej, która może przysporzyć kłopot.

Przy opisywaniu poszczególnych rozdziałów pracy szczególnie przydatne okazały się w pierwszej części pozycje tj. „Unia ekonomiczna i monetarna” Borowca, Elżbiety Chrabonszewskiej „Europejski System walutowy”, A. Nowak-Far „Unia gospodarcza i walutowa w Europie” oraz praca pod redakcją Lucjana Ciamagi „Unia Europejska”. W dalszej części w dużej mierze oparłam się na pozycjach tj. „Europejskie Prawo Gospodarcze” praca napisana przez redakcję W. Hoff, „Zarys prawa Unii Europejskiej” D. Losok oraz A. Nowak-Far „Unia Gospodarcza i Walutowa w Europie”.

W Rozdziale trzecim wykorzystano takie pozycje jak: „Euro -info dla małych i średnich firm”, „Euro nowa waluta w twojej firmie”, „Korzyści z euro” P. Pasiński, W. Orłowski „Koszty i korzyści z członkostwa w Unii Europejskiej” oraz na Internecie. Przydatne również były czasopisma np. tj. „Rzeczpospolita” i inne prezentujące informacje dotyczące opracowywanego tematu.

ROZDZIAŁ I

HISTORYCZNA PERSPEKTYWA INTEGRACJI WALUTOWEJ W EUROPIE

1.1. POCZĄTKI IDEI INTEGRACJI WALUTOWEJ (1957- 1979)

1.1.1. Postanowienia Traktatu Rzymskiego w sprawach walutowych

Traktat Rzymski wchodzi w życie 1 stycznia 1958 roku .W 1957 r. powołana zostaje Europejska Wspólnota Gospodarcza (EWG), do której należała początkowo: Belgia, Francja. Holandia, Luksemburg, RFN i Włochy. Później dołączyła Dania, Irlandia i Wielka Brytania, w 1981 - Grecja oraz w 1986 r. - Hiszpania i Portugalia, a w 1995 - Austria, Finlandia i Szwecja.

Traktat o EWG zawiera jedynie pośrednio postanowienia o unii walutowej krajów Wspólnoty Europejskiej. Cele Wspólnoty powinny być osiągane za pomocą zbliżenia polityki gospodarczej krajów członkowskich. Ponadto każdy kraj wspólnoty powinien dążyć do stabilizacji poziomu cen, równowagi w bilansie płatniczym i utrzymania międzynarodowego zaufania do własnej waluty.

Przewidziano także koordynację polityki walutowej państw Wspólnot Europejskich. Z kolei polityka kształtowania kursów walutowych została uznana w Traktacie o EWG za wspólną sprawę wszystkich państw członkowskich.

Postanowienia Traktatu o EWG uznają kwestie problematyki walutowej za należące do kompetencji krajów członkowskich. Pomimo tego Traktat wyraźnie kładzie nacisk na potrzebę współpracy w dziedzinie polityki walutowej państw Wspólnoty. Współpraca taka ma przebiegać według zasad ustalonych przez międzynarodowy system walutowy, który respektuje stałe kursy walutowe.

Zadaniem wspólnoty jest, poprzez ustanowienie wspólnego rynku i unii gospodarczo - walutowej i prowadzenia wspólnych polityk, przyczynianie się w całej Wspólnocie do harmonijnie zrównoważonego i trwałego rozwoju działań gospodarczych, wysokiego poziomu zatrudnienia i opieki społecznej, równości pomiędzy mężczyznami i kobietami, trwałego i nie inflacyjnego wzrostu, wysokiego stopnia konkurencyjności i zbieżności wyników gospodarczych wysokiego poziomu ochrony i podniesienia jakości środowiska naturalnego, podnoszenia stopy życiowej i jakości życia, spójności ekonomicznej i społecznej oraz solidarności pomiędzy Państwami Członkowskimi.

Dla osiągnięcia wyżej wymienionych celów, działania Wspólnoty obejmują:

zakaz pomiędzy Państwami Członkowskimi opłat celnych i ograniczeń ilościowych w imporcie i eksporcie towarów;

wspólną politykę handlową;

rynek wewnętrzny charakteryzujący się zniesieniem pomiędzy państwami członkowskimi przeszkód w swobodnym przepływie towarów, osób, usług i kapitału;

wspólną politykę w zakresie rolnictwa i rybołówstwa;

wspólną politykę w zakresie transportu;

system zapewniający, że konkurencja w ramach rynku wewnętrznego nie ulegnie zakłóceniu;

zbliżenie prawodawstwa członków w stopniu koniecznym dla funkcjonowania wspólnego rynku;

wspieranie koordynacji prowadzonych przez poszczególne Państwa Członkowskie polityk mających na celu podniesienie ich skuteczności poprzez przyjęcie skoordynowanej strategii w dziedzinie zatrudnienia;

politykę dotyczącą spraw społecznych obejmujący Europejski Fundusz Społeczny;

wzmacnianie konkurencyjności ekonomicznej i społecznej;

politykę w zakresie środowiska naturalnego;

wzmacnianie konkurencyjności przemysłu wspólnoty;

wspieranie badań naukowych i rozwoju techniki;

zachęcanie do ustanawiania i rozwoju sieci transeuropejskich;

utworzenie Europejskiego Banku Inwestycyjnego mającego ułatwić ekonomiczną ekspansję przez stworzenie nowych zasobów finansowych.

Przepisy Traktatu, dotyczące polityki gospodarczej i walutowej, były więc dość ogólne nie przewidziano utworzenia unii walutowej w ramach Europejskiej Wspólnoty Gospodarczej.

Utworzone zostały instytucje, mające stanowić podstawę do rozwijania wspólnoty w kwestiach monetarnych, mianowicie Komitet Walutowy jako ciało doradcze Rady ministrów i Komisji Wspólnot Europejskich, do którego należało zadanie koordynowania polityki walutowej krajów członkowskich EWG, a także współpraca z Międzynarodowym Funduszem Walutowym, Komitet ten składał się z przedstawicieli rządów, banków narodowych i Komisji Europejskiej oraz Komitet Gubernatorów Banków Centralnych który obejmował prowadzenie ogólnych konsultacji dotyczących polityk banków centralnych w zakresie działania rynków kredytowych, pieniężnych oraz walutowych.

Jednak mimo tych działań, na początku lat sześćdziesiątych współpraca walutowa między krajami EWG miała znaczenie drugorzędne, nie została wyraźnie uregulowana w Traktacie Rzymskim, w przeciwieństwie do tworzenia unii celnej oraz wspólnej polityki rolnej i handlowej. Zrezygnowano bowiem z nakładania na kraje członkowskie daleko idących ograniczeń narodowej suwerenności W sferze monetarnej, po to, by nie zmniejszać ich poparcia dla przedsięwzięć integracyjnych w innych dziedzinach na początkowym etapie współpracy. Twórcy traktatu liczyli, że z czasem wzrost współzależności gospodarczej między tymi krajami niejako wymusi wspólne działania w dziedzinie pieniądza, nie bez znaczenia był również fakt istnienia już od 1944 roku systemu walutowego z Bretton Woods, który funkcjonował bez większych zakłóceń więc nie było potrzeby dublowania jego funkcji.

1.1.2. Założenia Unii Walutowej w EWG, trudności w jej realizacji

Pod koniec lat sześćdziesiątych okazało się, że spójność gospodarcza krajów członkowskich Wspólnot, którą wykazywały na gruncie systemu z Bretton Woods, zaczęła słabnąć, sam system także zaczął przejawiać oznaki głębokiego kryzysu. Szczególnie ważna dla danego postępu integracji walutowej we Wspólnotach były procesy, które występowały w Europie zachodniej w 1968 r. i w latach następnych. Najważniejszym z tych zjawisk było wzrastające zróżnicowanie poszczególnych krajów Wspólnot w odniesieniu do trendów cenowych oraz do bilansu handlu zagranicznego.

Potrzeba podjęcia wspólnych działań w sferze walutowej zarysowała się w 1968 r., kiedy to w międzynarodowym systemie walutowym wystąpiły zjawiska kryzysowe a w 1973 r. miał miejsce wielki kryzys zwany kryzysem naftowym, w związku z tym kryzysem deficyt bilansu płatniczego USA wzrósł do 30,5 ml. dolarów na jego pokrycie brakowało 25 ml. dolarów. Z tą datą wiąże się koniec funkcjonowania Międzynarodowego Systemu Walutowego z Bretton Woods.

Zjawiska te doprowadziły m.in. do rewaluacji marki RFN i dewaluacji franka francuskiego. Nowe przedsięwzięcia uznano za konieczne nie tylko do utrzymania osiągniętego do tego czasu stopnia zaawansowania procesu inflacyjnego, ale także po to by zapobiec regresowi tego procesu.

Waluty niektórych Państw Członkowskich stały się celem ataków na rynkach walutowych. Prowadziło to do poważnych presji na zmianę parytetów kursowych Państw Członkowskich Wspólnot wobec siebie, a w końcu musiało wywołać reformę środków finansowych stosowanych w EWG, szczególnie w ramach wspólnej polityki rolnej.

Zjawiska te wywołały dyskusję, w której podkreślono konieczność koordynacji polityk gospodarczych i walutowych w ramach Wspólnot oraz utworzenie instrumentów wzajemnej pomocy w przypadku problemów z utrzymaniem zrównoważonych bilansów płatniczych, które w chwili zaburzenia mogą stanowić bodziec do utrzymania, a nawet wprowadzenia nowych ograniczeń we wzajemnym handlu między krajami członkowskimi EWG. Tymczasem, pełna integracja wymaga usunięcia wszelkich przeszkód w ruchu towarów, kapitałów i osób.

Dyskusje te znalazły swoje odzwierciedlenia w podejmowanych przez Unię próbach realizacji Unii Walutowej, która polega na tym, że w drodze układu międzypaństwowego zawartego przez suwerenne państwa, tworzy się wspólną walutę oraz powołuje się wspólny organ, który tę walutę emituje. W warunkach pełnej unii monetarnej znikają wszystkie problemy związane z wahaniami kursów walut. Ruch towarów, osób i kapitałów na całym obszarze unii odbywa się w takich warunkach jak na terenie jednego kraju. Przyjęły one charakter planów, których kolejność realizacji poszczególnych faz „dochodzenia” do unii wskazuje na brak jednomyślności poglądów.

Ważnym momentem było przedstawienie dokumentu zwanego pierwszym planem Raymonda Barre'a, który zakładał, że koordynacja musi obejmować w szczególności:

wspólne uzgodnienie podstawowych celów średniookresowej polityki gospodarczej Państw Członkowskich oraz zharmonizowanie metod ich osiągania,

wprowadzenie bardziej efektywnych, niż wówczas stosowane, procedur uzgadniania krótkookresowych polityk gospodarczych, w tym tych odnoszących się do polityki budżetowej,

ustanowienia oddziałujących na podstawie art. 108 Traktatu narzędzi krótko - i średnioterminowej pomocy dla państw, napotkało trudności zrównoważenia bilansu płatniczego.

Koncepcję tę reprezentowali ekonomiści, którzy uważali, że gospodarka państw członkowskich dzięki konsekwentnej polityce pieniężnej jest w stanie zahamować wzrost cen. Jednocześnie należy jednak wprowadzić stałe kursy walutowe i dążyć do ujednolicenia polityk gospodarczych. Jeżeli przy istnieniu stałych kursów walutowych, jeden z krajów ma wyższą stopę inflacji, wówczas poprzez wzrost konkurencyjnego bo tańszego importu, będzie doprowadzał do spadku zatrudnienia i wzrostu bezrobocia. Oprócz tego kraj ten importuje również stabilizację. Tańsze towary importowane tłumią wzrost cen krajowych i zmniejszają masę pieniądza znajdującą się na rynku, a zatem hamują inflację. Zmniejszenie masy pieniądza przyczynić się może do wzrostu stóp procentowych.

Opcję ekonomistów, którzy uważali, w pierwszej fazie należy zrealizować unię gospodarczą a dopiero później można wprowadzić unię walutową, wyrażał Plan Schillera. Zakładał on, że w przede wszystkim należy osiągnąć koordynację narodowych polityk gospodarczych przy jednoczesnym przejmowaniu pewnych kompetencji władz krajowych przez organy ponad narodowe.

Plan ten składał się z czterech etapów, w których:

w I etapie doprowadziłby do wyrównania wskaźników rozwoju w krajach członkowskich,

ograniczyłby w II etapie wahania kursów walutowych,

w III etapie mówił o utworzeniu wspólnego funduszu, pełniącego w pewnym stopniu funkcję banku centralnego Wspólnoty,

w etapie IV polegałby na wprowadzeniu do obiegu jednolitego pieniądza, który zastąpił waluty narodowe.

W marcu 1970 r. został przygotowany drugi plan Barre'a w sprawie stopniowej realizacji unii gospodarczej i walutowej, który miał przebiegać w następujący sposób:

uzgodnienie i harmonizacja krótko - i średniookresowych polityk gospodarczych,

pełna liberalizacja obrotu kapitałów,

harmonizacja systemów podatkowych (od obrotów kapitałów i VAT),

wspólna polityka walutowa.

Plan Barre'a i Schillera mimo tego, że nie doczekał się realizacji uświadomił celowość ściślejszej integracji walutowej krajów członkowskich EWG.

Kolejną inicjatywą, zmierzającą do zacieśnienia współpracy walutowej Krajów WE a w dalszej kolejności utworzenia unii walutowej był Plan Wernera, którego wprowadzenie posunęło się najdalej, opracowany przez grupę ekspertów na zlecenie Rady Europy, w skład której wchodzili przewodniczący Komitetu Prezesów Banków Centralnych, Komitetu Walutowego, Komitetu Polityki Koniunkturalnej, Komitetu Polityki Budżetowej i jeden przedstawiciel Komisji, pod kierunkiem premiera Luksemburga Pierra Wernera, którego koncepcja stanowiła swoisty kompromis między ekonomistami a monetarystanii. Ponieważ zawarto w niej tzw. zasadę równoległości. Zgodnie z tym planem, integracja gospodarcza i walutowa miały postępować równolegle, co na pewnym etapie koordynacji wysiłków doprowadzić powinno do wspólnej waluty europejskiej.

Efekty pracy tego forum zostały ogłoszone w październiku 1970 r. i przyjęte przez Radę w 1971 r.

Końcowy raport grupy Wernera zawierał następujące postulaty odnoszące się do unii walutowej:

„przeniesienie najistotniejszych decyzji w sprawach walutowych na szczebel Wspólnoty,

wprowadzenie pełnej wymienialności walut zniesienie progów wahań kursów walutowych, nieodwołalne ustalenie parytetów walut i zupełna liberalizacja obrotu kapitału,

wprowadzenie jednolitej przy zachowaniu walut narodowych, ustanowienie wspólnego systemu banku centralnego”.

Plan Wernera przewidywał utworzenie Unii Gospodarczej i Walutowej do 1980r. i w przeciwieństwie do planów Barre'a i Schillera doczekał się realizacji.

22 marca 1971 r. Rada Europy zadecydowała o rozpoczęciu realizacji pierwszego etapu tego planu, który miał przebiegać w trzech etapach, aż do 1978 r., tzn. do chwili powstania Europejskiego Systemu Walutowego.

lata od 1 stycznia 1971 r. do 31 grudnia 1973 r. - próby wprowadzenia w życie założeń pierwszego etapu,

lata 1973 - 1977 r. - odejście od stałych kursów i wprowadzenie kursów płynnych,

1978 r. - nowa próba realizacji unii monetarnej.

Plan Wernera przewidywał, także stworzenie odpowiedniej odbudowy instytucjonalnej potrzebnej do utworzenia, a potem do utrzymania Unii Gospodarczej i Walutowej, w tym zakresie dokument ten nie był dość konkretnie sformułowany. Raport jedynie przewidywał utworzenie w I etapie, który miał trwać trzy lata, systemu banków centralnych, bez dokładnego określenia jak to nastąpi.

Stwierdził, że organ ten działałby w sposób wskazujący na analogię do Rezerwy Federalnej Stanów Zjednoczonych. Prowadziłby on politykę pieniężną Unii oraz byłby odpowiedzialny za politykę kursu walutowego wobec walut państw nie uczestniczących w tym przedsięwzięciu integracyjnym. Drugim elementem instytucjonalnym było ciało określane jako „centrum decyzji w zakresie polityki gospodarczej”. Organ ten miałby kompetencje do podejmowania kluczowych decyzji makroekonomicznych w bardzo dużym zakresie.

Plan Wernera, został jeszcze w pierwszej połowie lat siedemdziesiątych zarzucony. Jedną z podstawowych słabości tej inicjatywy był brak wyobrażenia sformułowanego planu budowy infrastruktury organizacyjnej wokół planowanej EMU. Nie oznacza to jednak, że ta wada był przyczyną zaprzestania jego realizacji. Pierwszorzędne znaczenie w niepowodzeniu inicjatywy grupy Wernera była gwałtowna zmiana zewnętrznych uwarunkowań makroekonomicznych, spowodowanych upadkiem systemu z Bretton Woods w 1971 r., gwałtowną podwyżkę światowych cen surowców energetycznych, a w konsekwencji wzrostem inflacji i pojawieniem się znacznych trudności płatniczych w skali globalnej.

Według planu w etapie pierwszym dla utworzenia unii gospodarczej i walutowej w Europie duże znaczenie musi mieć:

ograniczenie zakresu wahań wzajemnych kursów walut Wspólnot. Ograniczenie to miało nastąpić stopniowo, aż do całkowitego nieodwołalnego ich zamrożenia. Sytuacja taka miała miejsce w momencie rozkładu systemu z Bretton Woods, którego kulminacją było zawieszenie wymienialności dolara na złoto oraz podpisanie w grudniu 1971 r. tzw. Umowy Waszyngtońskiej. Traktat ten przewidywał, że dopuszczalne granice wahań kursów walutowych państw - sygnatariuszy wobec dolara amerykańskiego nie będzie większe niż 2,25 %. Oznaczało to znaczne powiększenie zakresu dopuszczalnej fluktuacji w stosunku do wcześniejszego okresu. Tak szerokie pasmo wahań uznane zostało jednak w europie za niekorzystnie oddziaływujące na funkcjonowanie wspólnego rynku, a zwłaszcza na wspólną politykę rolną.

aby zapobiec tak szerokiemu pasmu wahań, w kwietniu 1972 r. Państwa Członkowskie Wspólnot oraz przyszli kandydaci - Dania, Wielka Brytania, Irlandia oraz Norwegia podpisali Traktat w Bazylei, który przewidywał ograniczenie marży dopuszczalnych fluktuacji wzajemnych kursów walutowych tych krajów do 4,5 % (2,25 % w dół lub w górę). Na podstawie tej umowy utworzono „węża walutowego” w tunelu funkcjonującego w ramach Wspólnoty, który miał na celu stworzenie sfery stabilizacji walutowej. Rozwiązanie to opierało się na zasadzie ograniczenia wahań kursów walut krajów WE do pasma o szerokości 2,25 % (wzajemne kursy walut mogły odbiegać od kursu centralnego tylko w granicach 1,125 % w górę lub w dół).

Jeżeli kursy walut nie mieściły się w ramach „węża” konieczna była interwencja banków centralnych krajów EWG na rynku w walutach innych krajów członkowskich. System ten funkcjonował w sposób daleki od pierwotnych założeń. „Wąż walutowy”

tylko przez pierwsze sześć tygodni obejmował wszystkie kraje Wspólnoty i cztery kraje kandydujące do przystąpienia do niej. Stopniowo poszczególne kraje Włochy i dwukrotnie Francja. Najdłużej w systemie uczestniczyły waluty krajów utrzymujących silne więzi handlowe z RFN (Belgii, Danii i Holandii). Wbrew intencjom twórców „węża walutowego” nie udało się osiągnąć takiej stabilności kursów, która byłaby niezbędna z punktu widzenia potrzeb procesu integracyjnego.

Tabela 1.

Chronologiczna historia „węża walutowego” (ERM)

1972 r. 24 kwietnia

1 maja

23 maja

23 czerwca

27 czerwca

10 października

|

Wejście w życie Układu Bazylejskiego (uczestnikami: Belgia, Francja, Holandia, Luksemburg i Niemcy).

Przystąpienie do układu Danii i Wielkiej Brytanii.

Przystąpienie Norwegii jako członka stowarzyszenia.

Wycofanie się Wielkiej Brytanii z systemu.

Wycofanie się Danii z systemu.

Powrót Dani do systemu.

|

1973 r. 13 lutego 19 marca

3 kwietnia

29 czerwca

17 września

16 listopada |

Wycofanie się Włoch z systemu: a)grupowe przejście do systemu płynnego kursu walutowego wobec dolara polegającego na zaprzestaniu interwencji w celu utrzymania stałych marż wahań wobec waluty amerykańskiej, b) przystąpienie Szwecji jako członka stowarzyszonego,

Zatwierdzenie decyzji o utworzeniu Europejskiego Funduszu Współpracy Walutowej,

Rewaluacja marki RFN (o 5%)

Rewaluacja florena holenderskiego (o 5%)

Rewaluacja korony norweskiej (o 5%)

|

1974 r. 19 stycznia |

Wycofanie się Francji z systemu. |

1975 r. 10 czerwca |

Powrót Francji do sytemu. |

1976 r. 15 marca

17 października |

Wycofanie się Francji z systemu,

Umowa o dostosowaniu kursów: korona duńska uległa dwaluacji o 6%, floren holenderski i frank belgijski o 2%, natomiast korona szwedzka i norweska o 3%

|

1977 r. 1 kwietnia

28 sierpnia |

Dewaluacja korony szwedzkiej o 6%, a korony duńskiej i norweskiej o 3%

Wycofanie się Szwecji z systemu. Dewaluacja korony duńskiej i norweskiej o 5%. |

1978 r. 13 lutego

17 października |

Dewaluacja korony norweskiej o 8%,

Rewaluacja marki RFN o 4%, a florena holenderskiego i franska belgjskiego o 2% |

1979 r. 13 marca |

Początek działalności Europejskiego Systemu Walutowego (EMS) |

Źródło: Nowak-Far A., Unia Gospodarcza i Walutowa w Europie, Wydawnictwo C.K. Beck, Warszawa 2001, s. 26-27.

Niestabilność kursów walutowych uniemożliwiła państwom członkowskim podjęci decyzji o rozpoczęciu drugiego etapu unii ekonomicznej i monetarnej. W celu ustabilizowania walut utworzono w 1973 r. Europejski Fundusz Współpracy Walutowej.

Fundusz ten miał przyczynić się do stopniowego zmniejszania fluktuacji kursów walut państw członkowskich przez wspomaganie interwencji banków centralnych na rynkach walutowych. Postanowiono także wzmocnić koordynację polityki gospodarczej, tworząc Komitet ds. Polityki Gospodarczej, który zastąpił istniejące dotąd trzy Komitety: ds. Polityki Koniunkturalnej, Polityki Budżetowej i ds. Średniookresowej Polityki Gospodarczej.

Celem funduszu miało być:

przyczynienie się do stopniowego zawężania marży wahań wzajemnych kursów walut Państw Członkowskich,

wspieranie interwencji w walutach krajów członkowskich na międzynarodowych rynkach walutowych,

promowanie systemu rozliczeń pomiędzy bankami centralnymi w celu osiągnięcia stanu, w którym zarządzanie rezerwami tych banków będzie całkowicie skoordynowane.

Jego organem naczelnym była Rada Prezesów składająca się z członków Komitetu Prezesów Banków Centralnych Państw Członkowskich. Wykonaniem decyzji Europejskiego Funduszu Wspólnoty Walutowej dotyczących instrumentów pomocy bardzo krótko terminowej i krótkoterminowej miał być Bank Rozliczeń Międzynarodowych w Bazylei.

Niepowodzenia realizacji unii ekonomicznej i monetarnej na podstawie planu Wernera wynikały zarówno z czynników zewnętrznych, związanych z upadkiem systemu z Bretton Woods i szokiem naftowym z 1973 r. jak i wewnętrznych - zbyt słaba woła polityczna i niedostateczna wiedza o unii gospodarczej i walutowej a zwłaszcza o warunkach koniecznych do jej funkcjonowania.

W tych okolicznościach Rada zleciła belgijskiemu premierowi L. Tindemansowi przygotowanie całościowej i zaktualizowanej koncepcji Unii Europejskiej na podstawie dotychczasowych raportów i opinii. Raport Tindemansa, oficjalnie przedstawiony 7 stycznia 1976 r., szczególną uwagę poświęcił wężowi walutowemu jako elementowi stabilizacji kursów walutowych oraz konwergencji polityki gospodarczej w EWG. Chciał, by wąż walutowy stanowił ośrodek, wokół którego budowana będzie unia gospodarcza i walutowa w Europie. Postulował on szereg innych rozwiązań, z których najciekawsze wydają się dotyczyć powołania wspólnego centrum decyzyjnego zajmującego się kształtowaniem polityki walutowej Wspólnot oraz likwidację ograniczeń przepływu kapitału w EWG.

Grupa Marjolina tzw. Grupa Optica, wprowadziła również ważne dyskusje, i w 1975 r. zwróciła szczególną uwagę na kwestię stworzenia adekwatnych struktur instytucjonalnych i sformułowała kilka konkretnych propozycji dotyczących polityki gospodarczej.

Postulowała ona m. in.:

stworzenie wspólnego organu regulującego kursy walutowe oraz emisję pieniądza,

przywrócenie spójności w polityce gospodarczej i pieniężnej Państw Członkowskich EWG,

obniżenie stóp inflacji w Państwach Członkowskich,

by wzajemne kursy walutowe w ramach przyszłej EMU były stałe.

Propozycje przedstawione w 1975 r. w tzw. Manifeście Dnia Wszystkich Świętych były sformułowane z pozycji monetarystycznych.

Postulowano w nim:

wprowadzenie waluty o nazwie „europa”, która funkcjonowała by równolegle z walutami narodowymi Państw Członkowskich,

powołanie niezależnego od nacisków politycznych europejskiego banku centralnego odpowiedzialnego za prowadzenie jednolitej polityki pieniężnej na obszarze „europy”.

Podsumowując raport Wernera należy wymienić, te założenia, które zostały zrealizowane, a mianowicie:

ustanowienie średnioterminowej pomocy finansowej dla utrzymania wahań kursów walutowych w wyznaczonych granicach (23.03.1971),

powołanie Europejskiego Funduszu Współpracy Walutowej (3.04.1973),

podniesienie limitów środków finansowych przeznaczonych na krótkoterminową pomoc walutową (18.02.1974),

powołanie Komitetu Współpracy Gospodarczej (18.02.1974),

wdrożenie i umocnienie wspólnej polityki regionalnej (10.02.1974),

emisja pożyczek przez Wspólnotę (17.02.1975),

ustanowienie europejskiej jednostki rozrachunkowej - EUA (18.03.1975) przekształconej w 1978 r. w ECU,

pakiet 18 wytycznych w sprawie likwidacji przeszkód technicznych w handlu (29.06.1976),

przyjęcie EUA dla celów budżetowych (21.12.1977).

Kolejnym osiągnięciem z okresu realizacji Planu Wernera było ustanowienie w 1975 r. koszyka dziewięciu walut ówczesnych członków WE, z dominującym udziałem marki niemieckiej. Przyjęte w mm stałe ilości tych walut przedstawia poniższa tabela.

Tabela 2.

Koszyk walutowy ówczesnych członków WE.

Waluty |

Udział waluty w koszyku |

DM (marka RFN) |

0,828 |

GBP (funt angielski) |

0,0885 |

FRK (frank francuski) |

1,15 |

ITL (lir włoski) |

109,0 |

NLG (floren holenderski) |

0,286 |

BEC (frank belgijski) |

3,66 |

LUF (frank luksemburski) |

0,14 |

DKK (korona duńska) |

0,217 |

JEB (funt irlandzki) |

0,00759 |

Źródło: S. Rączkowski, Międzynarodowe stosunki finansowe, PWE,

Warszawa 1979, s. 360

W trzecim etapie prowadzącym do stworzenia Europejskiego systemu walutowego nastąpiło znaczne ożywienie prac nad unią walutową. Ważnym impulsem była inicjatywa przewodniczącego Komisji Europejskiej Roya Jenkinsa przedstawiona w 1977 r., który nawoływał do zwiększenia spójności gospodarczej krajów Europejskiej Wspólnoty Gospodarczej oraz do ustanowienia w jej ramach strefy stabilnych kursów walutowych. Spójność gospodarcza miała być zwiększana m.in. poprzez rozszerzenie roli budżetu Wspólnoty szczególnie w zakresie funkcji alokacyjnej oraz redystrybucyjnej.

Plan ten spotkał się z chłodnym przyjęciem banków centralnych oraz innych gremiów bezpośrednio zajmujących się kształtowaniem polityki walutowej Państw Członkowskich. Mimo to inicjatywa ustabilizowania kursów walutowych z kwietnia 1978 r. uzyskała ważne poparcie na forum Rady Europejskiej, która zebrała się w Kopenhadze.

Na posiedzeniu Rady Europejskiej w Bremie (6 - 7 lipca 1978 r.) przyjęte zostały ogólne kierunki nowego systemu walutowego. Formalnie utworzony na podstawie rozporządzenia Rady z 18 grudnia 1978 r., Europejski System Walutowy wszedł w życie 13 marca 1979 r.

1.2. POWOŁANIE EUROPEJSKIEGO SYSTEMU WALUTOWEGO

1.2.1. Geneza powstania Europejskiego Systemu Walutowego

Na początku 1978 r. kraje Wspólnoty nie tworzyły jednolitego ugrupowania, były wyraźnie zróżnicowane gospodarczo. Jedna grupa państw wykonywała stosunkowo niskie stopy inflacji, deklarowały silną wolę polityczną uczestnictwa w wężu walutowym oraz aktywnego uczestnictwa w pogłębianiu integracji gospodarczej. Do tych państw należały w szczególności Niemcy z największą w Europie gospodarką i liczącą się jako waluta międzynarodowa marką oraz kraje Beneluksu i dania, a także państwa spoza EWG - Norwegia i Szwecja. Do innej grupy państw wspólnot, którym nie udało się osiągnięć porównywalnych z Niemcami, Danią i krajami Beneluksu sukcesów w zwalczaniu inflacji, nie uczestniczyły one także w wężu walutowym, i ich bilanse obrotów bieżących wykazywały deficyty, należała Wielka Brytania, Irlandia, Francja oraz Włochy.

W tak zaistniałej sytuacji stworzenie integracji walutowej, choćby w postaci systemu stabilizacji kursów walutowych, wydawało się przedsięwzięciem bardzo trudnym. Jednak pozytywny stosunek rządów oraz sprzyjający klimat polityczny stał się przesłanką jakże zróżnicowanych gospodarczo Państw członkowskich do integracji walutowej, wyraźnie zaistniała w nich wola zaciśnięcia współpracy w obszarze walutowym. Dodatkowo korzystne sprzyjało zjawisko stałego słabnięcia dolara na światowych rynkach walutowych.

W 1974 r. został sformułowany Plan Jeana Pierrea Fourcade'a, który przewidywał zwiększenie zakresu korzystania z interwencji walutowych. Ponadto podkreślał konieczność ich wzmacniania poprzez stworzenie możliwości uzyskania kredytu na ich przeprowadzenie. Interwencje miały być wyznaczone w stosunku do kursu centralnego wobec europejskiej jednostki rozliczeniowej (EUA). Plan Fourcade'a nawoływał ponadto do przyjęcia jednolitej polityki walutowej wobec dolara.

Drugą inicjatywą w zakresie koordynacji polityk walutowych był tzw. Plan Duisenberga, który odwoływał się do koncepcji tzw., „stref cenowych”. Plan postulował stworzenie ogólnych ram konsultacji oraz kontroli polityk kursowych we Wspólnocie opartych na „wskaźnikach dotyczących wahań kursów”, które mogłyby spowodować wyjście danej waluty poza wyznaczoną dla niej strefę.

Ani plan Fourcade'a, ani Duisenberga nie zostały wprowadzone w życie w takiej postaci jakiej je ogłoszono. Stały się one jednak impulsem do zwiększenia współpracy w zakresie kwestii kursów walutowych pomiędzy Prezesów Banków Centralnych Państw Członkowskich, a ówczesnym Komitetem Walutowym.

Ważnym skutkiem tych planów było przekonanie, że pierwszym krokiem jakiejkolwiek szerszej koordynacji polityki walutowej musi być zdefiniowanie wskaźników mierzących stopień odejścia danej waluty od równowagi, który wyzwalałby konieczną akcję interwencyjną.

Innym ważnym impulsem który przyczyniał się do stworzenia Europejskiego Systemu Walutowego była inicjatywa Roya Jenkiusa przedstawiona w 1977r., nawoływał do zwiększenia spójności gospodarczej krajów Europejskiej Wspólnoty Gospodarczej oraz do ustanowienia stabilnych kursów walutowych. Plan ten spotkał się ze stosunkowo chłodnym przyjęciem banków centralnych oraz innych gremiów bezpośrednio zajmujących się kształtowaniem polityki walutowej Państw Członkowskich. Inicjatywa ustabilizowania kursów walutowych w ramach Wspólnot z kwietnia 1978r., uzyskała ważne poparcie polityczne na forum Rady Europejskiej, która zebrała się w Kopenhadze, na spotkaniu tym przedstawiono nowy plan współpracy walutowej, którego autorami byli Helmut Schmidt ówczesny kanclerz RFN oraz Valery Giscard d'Estaing - prezydent Francji. Istotną cechą tego projektu była m.in. propozycja ponownego wejścia do węża walut państw, które z niego wypadły, przy założeniu poszerzenia pasma wahań kursowych do +/- 2,25%. Plan ten zaowocował utworzeniem 13 marca 1979 r. EUROPEJSKIEGO SYSTEMU WALUTOWEGO - EMS, (określanego potocznie jako rozszerzona strefa stabilizacji kursów walut) do którego przystąpiły wszystkie państwa EWG z wyjątkiem Wielkiej Brytanii. Grecja przyłączyła się do Systemu w lipcu 1985 r., Hiszpania i Portugalia w sierpniu 1989 r., zaś Wielka Brytania w październiku 1990r. W 1988 r., Grecja, we wrześniu 1989 r., Hiszpania i Portugalia, włączyły swe waluty do mechanizmu regulującego kursy walutowe. W maju Szwecja, a w czerwcu 1991 r., Norwegia włączyły swe waluty do Europejskiego Systemu Walutowego. Elementem sprzyjającym jego powstawaniu było przede wszystkim to, że Francja za rządów Giscarda d'Estaing prowadziła politykę gospodarczą i walutową w znacznie większej mierze zorientowaną na osiągnięcie stabilizacji, RFN zaś, przekładając projekt ESW, stworzyła swemu zachodniemu sąsiadowi możliwość nie naruszającego jego prestiżu powrotu do przymierza walutowego. Coraz silniejszy spadek dobra umacniał gotowość państw członkowskich do odegrania większej roli w procesie międzynarodowej stabilizacji walut i ich kursów. RFN, eksponującej przede wszystkim do krajów europejskich, chodziło o zabezpieczenie swoich interesów w zakresie handlu zagranicznego. Celem Francji zaś było, z jednej strony skorzystanie ze stabilizacji przez związanie się ze stabilną marką niemiecką, z drugiej strony natomiast próbę wywarcia wpływu na niemiecką politykę pieniężną.

Utworzenie ESW miało przynieść korzyści zarówno krajom posiadającym nadwyżki jak i wykazującym deficyt bilansu płatniczego. Kraje posiadające nadwyżki, spodziewały się zwolnienia tempa aprecjacji ich walut i przywrócenia rentowności narodowym ekspertom. Kraje te bowiem były zobowiązane do podtrzymywania kursu dolara oraz narażanie na kryzys związany ze spekulacją wywołującą dodatkowo wzrost kursu ich walut. Stabilizacja kursu walutowego, którą miał zapewnić ESW, pozwoliłaby na uniknięcie tych spekulacji. Stała aprecjacja walut krajów posiadających nadwyżki wpływała na osłabienie tempa rozwoju ich eksport skierowanego do pozostałych członków Wspólnoty. Aby sprostać konkurencji, eksporterzy musieli zmniejszyć swój zysk, co osłabiło ich możliwości inwestycyjne i eksportowe. Kraje o silnych walut liczyły więc na to, że dzięki stabilizacji kursu walutowego w ramach ESW ich przedsiębiorstwa eksportowe odzyskają efektywność i zwiększą swoją konkurencyjność.

Kraje wskazujące deficyt bilansu płatniczego liczyły na to, że dzięki ESW łatwiej przeprowadzą zmianę struktury swojej gospodarki, przy wsparciu finansowym ze wspólnych funduszy ESW. Oczekiwały również, że przeprowadzenie reformy pozwoli im uzyskać lepszą pozycję wobec swoich partnerów a także, że poprawi się ich konkurencyjność.

Celem ESW, które określiła Rada Europejska w swojej decyzji z grudnia 1978r., było stworzenie strefy stabilnych kursów.

Realizacja tego zamierzenia miała opierać się na trzech zasadach:

utworzenie Europejskiego Funduszu Walutowego, który miał się przyczynić do współpracy między krajami członkowskimi. Państwa uczestniczące postanowiły zdeponować w nim 20% swoich rezerw złota i dolarów amerykańskich brutto,

podziale kosztów interwencji na rynkach walutowych,

stałym marginesie wahań kursowych, z tym że kursy centralne miały podlegać okresowej korekcie.

1.2.2. Główne elementy Europejskiego Systemu Walutowego

Sprawne funkcjonowanie EMS i stabilność kursowa miały zapewniać jego trzy elementy składowe:

europejska jednostka walutowa - ECU (Europan Currency Unit),

mechanizm kursowy - ERM (Exchange Rate Mechanism), oraz

system kredytowy.

1. Europejska jednostka walutowa - ECU

Podstawowym składnikiem Europejskiego Systemu Walutowego jest ecu, która została zdefiniowana jako koszyk walut krajów członkowskich Wspólnoty. Nazwa ta jest skrótem angielskiego określenia „Europan Currency Unit”, ale równocześnie nawiązuje do nazwy trzynastowiecznej złotej monety francuskiej. Udział w koszyku mają waluty krajów członkowskich w zależności od ich siły gospodarczej, czyli produktu krajowego brutto i od udziały w handlu z krajami Wspólnoty.

W Europejskim Systemie Walutowym ecu pełnił rolę waluty rezerwowej oraz waluty rozliczeniowej. Był on również walutą odniesienia przy określaniu zakresu odchylenia kursu danej waluty rezerwowej w stosunku do kursu centralnego. Wartość oraz skład ecu miały być na samym początku takie same, jak wartość i skład koszyka europejskiej jednostki rozrachunkowej (EUA).

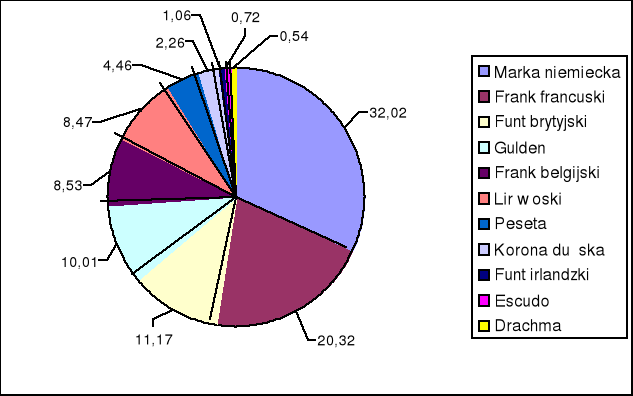

Od 2 sierpnia 1993 r., udziały walut narodowych w koszyku ECU, jak ukazano na wykresie 1. kształtują się następująco:

Wykres 1.

Udział procentowy poszczególnych walut w ECU (2 sierpnia 1993).

Źródło: Teoria i praktyka europejskiej integracji gospodarczej. Wyd. Akademii Ekonomicznej im. Oskara Langego we Wrocławiu, Wrocław 1997, s. 96-97.

Marka niemiecka stanowiła l/3 kosza walutowego i decydowała o jego stabilności, postrzegana jest jako kluczowa waluta integracji. Mimo tego nie miała żadnych przywileji ponieważ porozumienie z Bremy mówi o „równouprawnieniu” walut uczestniczących w systemie.

W ESW wprowadzono zasadę symetrycznej interwencji, która oznaczą że zarówno kraje słabej jak i silnej waluty zmuszone są do równoległej interwencji na swoich rynkach (kraj silnej waluty skupuje na swoim rynku słabszą kraj zagrożony sprzedaje na swoim rynku silniejszą,). Sygnałem zobowiązującym do podejmowania interwencji jest sytuacja, w której odchylenia kursu jednej z walut osiąga wysokość równą 75% maksymalnego dopuszczalnego pasma w stosunku do ECU.

Tabela 3.

Skład ECU I waga poszczególnych walut (marzec 1996)

Waluty |

Ilość waluty w ECU |

Waga waluty w ECU w % |

|

|

|

21.11.1989 |

8.03.1996 |

Marka RFN |

0,6242 |

30,09 |

32,97 |

Frank francuski |

1,332 |

19,00 |

20,53 |

Funt brytyjski |

0,08784 |

13,00 |

10,49 |

Lir włoski |

151,8 |

10,16 |

7,59 |

Gulden holenderski |

0,2198 |

9,40 |

10,37 |

Frank belgijski i luksemburski |

3,431 |

7,89 |

8,81 |

Peseta hiszpańska |

6,885 |

5,31 |

4,32 |

Korona duńska |

0,1976 |

2,45 |

2,70 |

Funt irlandzki |

0,008552 |

1,15 |

1,05 |

Escudo portugalskie |

1,393 |

0,80 |

0,71 |

Drachma grecka |

1,44 |

0,80 |

0,47 |

Źródło: Unia Europejska, podręcznik akademicki pr. zb. pod red. Lucjana Ciamagi, s. 220.

Waga waluty w ECU, jej wzrost albo spadek, jest uzależniona od aprecjacji lub deprecjacji kursu tej waluty wobec pozostałych walut wchodzących w skład Systemu.

Jak pokazuje tablica w ciągu ponad 5 lat, licząc od września 1989 r., najbardziej wzrosła waga marki niemieckiej. Zwiększyła się także waga franka francuskiego, guldena holenderskiego, franka belgijskiego i luksemburskiego oraz korony duńskiej. Z kolei największy spadek wagi w ECU dotyczył lira włoskiego oraz funta brytyjskiego.

ECU była wykorzystywana w dwóch zasadniczo odmiennych obszarach: oficjalnym i prywatnym. Obszar oficjalny obejmuje zadania związane z właściwym funkcjonowaniem EMS (jednostka odniesienia w ERM, podstawa obliczeń kosztu dokonywania interwencji fakultatywnej czy obligatoryjnej, jednostka rozliczeniowa w mechanizmie kredytowym), ale również z systemem kredytowania czy bieżącej pracy organów wspólnot.

Drugim obszarem w którym ECU ma zastosowanie to obrót prywatny, tzn.: w transakcjach między podmiotami działającymi na rynku, tj. między bankami handlowymi i innymi instytucjami finansowymi, przedsiębiorstwami publicznymi i prywatnymi oraz osobami indywidualnymi. Zarówno osoby indywidualne jak i przedsiębiorstwa mogą stosować ECU do różnych transakcji, ponieważ w ECU można utrzymać bieżące i terminowe rachunki bankowe, książeczki oszczędnościowe, nabywać certyfikaty depozytowe, skarbowe papiery wartościowe, obligacje, czeki podróżne, posługiwać się kartami kredytowymi.

Już w 1979 r., banki z Luksemburga i Belgii zaczęły otwierać rachunki denominowane w ECU oraz udzielać kredytów także wyrażonych w ECU, co stało się z czasem popularne nie tylko w krajach WE ale także na innych kontynentach.

Jednak ECU nie jest legalnym środkiem płatniczym ani środkiem cyrkulacji w żadnym kraju. Wszelkie rozliczenia w tej walucie dokonywane są na rachunkach bankowych w formie bezgotówkowej.

ECU stała się ważną formą utrzymania rezerw dewizowych. Pod koniec 1994 roku udział ten wynosił 14% rezerw dewizowych w bankach centralnych państw należących do Międzynarodowego Funduszu Walutowego, a aktywa banków denominowane w ECU wynosiły w 1996 roku 149,2 mld USD, co stanowiło 3,7% ich aktywów utrzymywanych w walutach WE, a ECU znalazła się na czwartym miejscu po dolarze USA (48,8 %), marce niemieckiej (15,9 %) i jenie japońskim (6,3 %). Głównym ośrodkiem transakcji bankowych w ECU stał się Londyn, a dalej Paryż i Bruksela, a w krajach z poza WE Japonia i Szwajcaria.

Podczas szczytu RE w Madrycie (15 grudnia 1995), postanowiono, że do końca wieku (roku 2000) ECU zostanie zastąpione euro, które stanie się walutą gotówkowa, co będzie równoznaczne z wprowadzeniem unii gospodarczej i walutowej.

Podsumowując, należy stwierdzić, że ECU przede wszystkim miała stanowić:

miernik wartości walut w mechanizmie kursowym systemu,

wskaźnik oceny rozbieżności kursów walutowych,

środek płatniczy do rozliczeń operacji w ramach mechanizmu interwencji finansowo - kredytowych,

środek służący gromadzeniu rezerw walutowych,

instrument równoważenia sald między bankami centralnymi krajów Wspólnoty i środek płatniczy do rozliczeń miedzy władzami Wspólnoty.

2. Mechanizm kursowy - ERM

Drugim fundamentalnym składnikiem Europejskiego Systemu Walutowego jest mechanizm kursowo - interwencyjny.

Każda waluta ma wyznaczone bilateralnie centralne kursy wobec pozostałych walut uczestniczących w mechanizmie. W ten sposób tworzy się sieć bilateralnych kursów centralnych. Cechą charakterystyczną ERM są kursy stałe ale możliwe do korygowania, wynikające z utrzymywania wahań kursów rynkowych w stosunku do kursów centralnych w określonych granicach.

Uchwała o EMS przewidywała, że dopuszczalny zakres wahań kursów walut narodowych wobec kursu centralnego nie mógł przekroczyć +/- 2,25 %. W drodze wyjątku odnoszącym się do państw nie uczestniczących w wężu walutowym, akt przewidywał możliwość wyboru przez nie szerszego pasma wahań +/- 6 % w stosunku do kursu centralnego. W sierpniu 1993 r., margines ten powiększono do 15 %. Przed osiągnięciem progu wahań zaczyna działać tzw. wskaźnik wczesnego ostrzegania, który został ustanowiony na poziomie 75 % progu wahań miedzy kursem rynkowym, a kursem podstawowym ECU danej waluty. Jeżeli kurs określonej waluty zbliży się do

75 % progu wahań to niezbędne staje się podjęcie interwencji stabilizacyjnych.

Banki centralne, które przystąpiły do EMS zobowiązały się do nieograniczonej interwencji w celu zapobieżenia wyjściu kursu ich waluty poza dopuszczalny zakres wahań, także w wymiarze biletaralnym. Obowiązek interwencji dotyczył w takim przypadku nie tylko banku centralnego państwa, którego waluta była słaba ale również tego w którym umacniała się na rynkach walutowych. Zmiany kursów centralnych, a więc i struktury kursów centralnych ECU, mogły być dokonywane w formie decyzji Rady podjętej na podstawie zalecenia Komisji i po konsultacji z Komitetem Walutowym.

W latach 1979-1987 przeprowadzono kilkanaście korekt dostosowawczych kursów centralnych walut krajów WE. Następne lata były okresem stabilności kursowej aż do jesieni 1992 r., gdy z węża wypadł funt brytyjski i lir włoski.

W mechanizmie kursowym występowały również interwencje wewnątrz dopuszczalnych granic odchyleń, tzw.: interwencje wewnątrzmarżowe; stanowiły one około trzech czwartych wszystkich interwencji walutowych w ramach ERM w 1985 r. Były one dokonywane nie w walutach, których dotyczyła interwencja, a w dolarach, dopiero po zawarciu porozumienia z Brazylii i Nyborga w 1987 r. dozwolone było wykorzystanie interwencji walut VSTF (Very Shrot - Term Financing). Uzgodniono również, że banki centralne, w celu obrony bilateralnych kursów centralnych, będą w szerszym zakresie wykorzystywać politykę stóp procentowych.

W celu obrony kursu własnej waluty kraj członkowski obligatoryjnie lub fakultatywnie dokonuje interwencji na rynku. Interwencja obligatoryjna występuje wówczas, gdy wartość tynkowa danej waluty przekracza ustaloną granicę wahań w stosunku do innej waluty systemu. Jedyna para walut, wobec których utrzymano dotychczasowe reguły, tj. przedział wahań +/- 2,25 %, to marka niemiecka i gulden holenderski. Interwencje obligatoryjne zdarzały się jednak bardzo rzadko, gdyż z reguły dochodziło do nich wcześniej dzięki systemowi wczesnego ostrzegania. Swoistym systemem ostrzegania jest tzw.: wskaźnik rozbieżności, funkcję tego wskaźnika pełni ECU. Wprowadzono go po to, aby zwiększyć stabilizację kursów w ramach przyjętego marginesu wahań. Opiera się on na ustaleniu rozbieżności minimalnej dla każdej waluty, nazwanej progiem rozbieżności między kursem centralnym ECU, a kursem bieżącym. I tak np.: dla marki niemieckiej, mającej swój udział w ECU na poziomie

33 %, przyjmując margines wahań 15 % w stosunku do bilateralnego kursu centralnego, maksymalny margines rozbieżności mieści się w przedziale 10,05 % kursu centralnego ECU wyrażonego w mace niemieckiej, wynika to z następującego wzoru:

15 x (l00 - 33) / 100 = 10,05 %

Rezolucja powołująca EMS określa, że 75 % maksymalnego marginesu rozbieżności / odchylenia, który jest punktem rozpoczęcia interwencji. W powyższym przykładzie próg rozbieżności kształtować się będzie na poziomie 7.54 % kursu centralnego ECU

(10,05 % x 0,75 = 7,5375 %)

Jeżeli dana waluta przekroczy próg rozbieżności władze monetarne kraju, którego dotyczy ta rozbieżność powinny podjąć odpowiednie działania, które mogą być następujące:

Interwencje na rynku dewizowym. Banki centralne stabilizują kursy walut państw członkowskich, sprzedając lub skupując je na rynku dewizowym,

Interweniuje na rynku pieniężnym. Kraj, którego waluta zbliżyła się do dolnego progu wahań, powinien podjąć restrykcyjną politykę pieniężną. Kraje pozostałych walut powinny zastosować politykę ekspansywną,

Interwencje z zakresu polityki gospodarczej. Polegają one na kształtowaniu popytu na dobra konsumpcyjne i inwestycyjne za pośrednictwem polityki budżetowej. Kraj o słabej walucie powinien ograniczyć popyt na te dobra, a kraj o silnej walucie zwiększyć popyt na te dobra; taka interwencja powinna poprawić bilans płatniczy i przez to przyczynić się do umocnienia kursu walutowego.

Gdy pomimo interwencji stabilizujących nie można utrzymać kursu danej waluty, wówczas następuje zmiana kursów podstawowych. Zmiany kursów są przygotowywane przez Komisję Walutową Wspólnoty Europejskiej i jednogłośnie akceptowane przez ministrów finansów państw członkowskich.

3. System kredytowy

Każdy kraj członkowski deponuje w Europejskim Funduszu Wspólnoty Walutowej 20% rezerwy złota i dolarów swojego banku centralnego, za które bankom tym zapisana zostaje na kontach odpowiednia kwota w ECU. Wycena złota następuje po średniej cenie rynkowej giełdy londyńskiej z okresu poprzednich sześciu miesięcy. Ze środków tych udziela się pomocy kredytowej krótko-, średnio- oraz długoterminowej. Każdy typ kredytu udzielany i spłacany jest na podstawie odrębnych regulacji. Różna w każdym z tych przypadków jest przyczyna i maksymalna kwota udzielanego kredytu.

Mechanizmy kredytowe ESW stworzone zostały już w latach 1970-1972, jednak w 1979 r. uległy rozszerzeniu. W momencie utworzenia ESW Europejski Fundusz Współpracy Walutowej dysponował 25 mln ECU, z czego 14 mln ECU zostało przeznaczonych na pomoc krótkoterminową, a 11 mln na średnioterminową pomoc finansową.

W mechanizmie kredytowym ESW wyróżniamy:

finansowanie bardzo krótkoterminowe,

krótkoterminową pomoc walutową,

średnioterminową pomoc finansową,

długoterminową pomoc finansową,

finansowanie bardzo krótkoterminowe (very short term facility -VSTF). Kredyty te udzielone były bilateralnie w formie transakcji swap przez kraje o mocnej walucie, krajowi o walucie słabej, żeby mu umożliwić podjęcie interwencji na rynku dewizowym. Kredyt o nieograniczonej wysokości, którego spłata musi nastąpić w ciągu 45 dni z możliwością prolongaty na 3 miesiące, ale tylko do sumy o ograniczonej już wysokości.

Udzielony kredyt jest przeliczany po kursie bieżącym ECK i zapisywany na odpowiednich kontach Europejskiego Fundusz u Współpracy Walutowej. Zatem data i wartość interwencji na rynku zgodna jest z datą i wartością jej finansowania. Stopa oprocentowania kredytów na bardzo krótki okres jest średnią arytmetyczną oficjalnych stóp dyskontowych banków centralnych krajów wspólnoty ważonych odpowiednio do wagi poszczególnych walut w kursie centralnym ECU.

krótkoterminowa pomoc walutowa (short term monetary support - STMS). Kredyt był administrowany na gruncie umowy banków centralnych dotyczących Europejskiego Systemu Walutowego. Jego obsługą w imieniu Europejskiego Funduszu Współpracy Walutowej zajmował się Bank Rozliczeń Międzynarodowych w Bazylei. STMS były przeznaczone na pomoc dla tych Państw Członkowskich, które miały problemy z przywróceniem równowagi swych bilansów płatniczych jeżeli w danym momencie wykazywały one deficyt. Pomoc ta automatycznie prowadzała obowiązek wzajemnej konsultacji banków centralnych. Kredyty STMS były udzielane do określonej z góry wysokości na okres 3 miesięcy z możliwością przedłużenia na następne 3 miesiące. W późniejszym okresie wprowadzono jeszcze dodatkowo możliwość przedłużenia o kolejne 3 miesiące. Kwoty kredytowania są podwojeniem kwot debetowych, tzn., że każdy kraj może udzielić dwa razy więcej kredytu niż uzyskać. Oprocentowanie tego typu kredytu zależy od poziomu oprocentowania walut, w jakich pomocy udzielono. Jeśli kraj wierzycielski w trakcie udzielania pomocy ma kłopoty ze zrównoważeniem swojego bilansu płatniczego, może żądać wcześniejszej spłaty lub wnosić o przeniesienie wierzytelności na banki centralne innych krajów.

średnioterminowa pomoc finansowa (Medium - Term Finaneial Assistance - MTFA). Stosowana przy dużych deficytach w płatnościach bilansowych, z których może wypływać zagrożenie dla funkcjonowania wspólnego rynku. MTFA składa się z kredytów, których udzielały sobie państwa członkowskie nawzajem. Pomoc ta ogranicza się do 11 mld, a okres spłaty określany jest od 2 do 5 lat. Jednak kraj, który otrzymał taki kredyt, musiał spełnić pewne określone warunki gospodarcze, mianowicie zobowiązany był do przedstawienia programu sanacji gospodarki.

długoterminowa pomoc finansowa przewidziana jako specjalna pomoc finansowa dla biedniejszych krajów członkowskich, aby im umożliwić prowadzenie polityki ekonomicznej sprzyjającej stabilizacji walutowej. Do dyspozycji tych krajów przeznaczono 1 mld ECU rocznie w ciągu kolejnych pięciu lat na specjalnych warunkach. Kredyty te udzielane były na finansowanie konkretnych inwestycji w dziedzinie infrastruktury.

Głównymi osiągnięciami ESW było doprowadzenie w WE do:

zbieżności stóp inflacji;

spadku inflacji we wszystkich krajach europejskich, uczestniczących w systemie;

wyeliminowania mechanizmu urzędowych zmian wartości pieniądza (1987-1992);

doprowadzenie do większej przewidywalności zmian kursów walutowych;

Niespełnione oczekiwania przez ESW w takich strefach rynku walutowego. jak:

swobodny przepływ kapitału;

autonomia polityki pieniężnej państw członkowskich;

stabilizacja kursów walutowych.

Zasadniczy cel Europejskiego Systemu Walutowego polegający na zwiększeniu stabilności kursów został w dużym stopniu spełniony. Stabilizowanie kursów przyczyniło się nie tylko do rozwoju handlu i współpracy gospodarczej, ale i do wzrostu stopnia harmonizacji polityki gospodarczej krajów Wspólnot Europejskich, w tym głównie zakresie walki z inflacją.

System ten nie okazał się jednak wolny od perturbacji, którego przyczyną były pewne błędy w jego wewnętrznej konsultacji jak i wpływ niektórych wydarzeń w krajach członkowskich i w światowym systemie walutowym. Do błędów wewnętrznych należy zaliczyć: zmniejszającą się rolę wskaźnika rozbieżności (tj. skali odchyleń kursu rynkowego od kursu centralnego), za małą skłonność do urealnienia kursów centralnych, sprzyjające nieprawidłowemu kształtowaniu się kursów realnych, erozję systemu kredytowego. Natomiast niektóre niekorzystne wydarzenia to m.in. zjednoczenie Niemiec na początku lat 90 i wpływ nowej sytuacji gospodarczej tego kraju na innych partnerów ESW. Dążenie do stabilnych kursów walutowych doprowadziło do zbliżenia poziomu stóp procentowych w krajach należących do systemu, w którym walutą odniesienia stała się marka niemiecka. Waluta niemiecka została jeszcze wzmocniona przez państwa członkowskie, które ze względu na duży udział Niemiec w ich wymianie handlowej ściśle powiązały swoją politykę Bundesbanku (Beneluks, Austria, Dania).

Kurs marki wykazywał tendencję wzrostową w stosunku do pozostałych walut systemu, co oznacza, że inne waluty uległy osłabieniu w stosunku do marki.

Innym czynnikiem pogarszającym pozycją walut słabszych wobec najsilniejszej waluty systemu (jak dotychczas była to marka), jest kształtowanie się kursu dolara amerykańskiego. W skutek dużego spadku kursu dolara, w pierwszym kwartale 1995 r., wobec innych głównych walut międzynarodowych konieczna była dewaluacja pesety hiszpańskiej i escudo portugalskiego w marcu 1995 roku.

Powyższe perturbacje wywołały ze strony niektórych krajów żądania opodatkowania transakcji walutowych lub wprowadzenia kontroli przepływu kapitału. Kryzys z początku 1995 roku stał się kolejnym impulsem wspierania działań na rzecz możliwie szybkiego ustanowienia unii gospodarczej i walutowej.

1.3. OGÓLNA CHARAKTERYSTYKA PROCESU FORMUŁOWANIA SIĘ UNII GOSPODARCZEJ I WALUTOWEJ (UGW)

1.3.1. Przyczyny tworzenia Unii Gospodarczej i Walutowej

Dochodzenie do unii walutowej przez kraje Europy Zachodniej jest jednym z najważniejszych epizodów w historii MSW. Proces dochodzenia do Unii Walutowej nie raz wydawał się bez szans na pomyślny finał. Kraje wspólnoty wyrażały zainteresowanie wspólną walutą już przed uruchomieniem MSW.

Ojcowie - założyciele zdawali sobie sprawę, że urzeczywistnienie Wspólnego Rynku oraz skutecznemu prowadzeniu wspólnej polityki w różnych dziedzinach musi towarzyszyć także wspólna polityka gospodarcza i walutowa, na przełomie dziewiętnastego i dwudziestego wieku miały miejsce trzy próby tworzenia unii walutowej, jednak okazało się, że oczekiwania kierowane w stronę unii gospodarczej i walutowej pozostając daleko w tyle.

W 1969 roku szczyt szefów państw i rządów w Hadze wytyczył jako główny cel integracji utworzenia unii gospodarczej i walutowej. W 1970 roku opracowany został tzw. plan Wernera, według którego UGW będzie realizowane w kilku etapach na przestrzeni 10 lat. Jednak załamanie się światowego systemu walutowego i uwolnienie kursów wymiany walut w krajach członkowskich WE zamiary te udaremniły.

Powstanie Europejskiego Systemu Walutowego i realizacja jednolitego rynku europejskiego były kolejnymi działaniami przygotowującymi grunt dla unii gospodarczej i walutowej. Tworzenie jednolitego rynku europejskiego czyli tynku bez granic dla państw członkowskich odegrał szczególną rolę. Powołany przez Radę Europejską Komitet Ekspertów (w czerwcu 1988) pod przewodnictwem Jacques'a Delorsa, opracował program UGW, tzw.: pakiet Delorsa, który został opublikowany w kwietniu 1989 r. Raport ten zawiera uzasadnienie potrzeby realizacji w ramach Wspólnoty Unii gospodarczej i walutowej, określa jej warunki wstępne i implikacje oraz przedstawia propozycję odnośnie do etapów prowadzących stworzenie unii.

Do najważniejszych czynników, które wpłynęły na intensyfikacje procesu budowy unii gospodarczej i walutowej należy zaliczyć:

konieczność sprzyjania rozwojowi handlu towarami i usługami w ramach rynku wewnętrznego.

potrzebę doprowadzenia do swobody przepływu kapitału, a następnie w celu zapobiegania spekulacyjnym ruchom kapitału i niestabilności walut - wzmocnienia koordynacji polityki gospodarczej i walutowej w krajach członkowskich WE.

konieczność stworzenia takich ram współpracy, które pozwalałyby na równomierny udział wszystkich krajów w kształtowaniu polityki monetarnej we wspólnotach, a przez to ograniczania dominującej roli Bundesbanku w tym zakresie.

pogarszanie się konkurencyjności wspólnot w stosunku do Stanów Zjednoczonych i Japonii; wspólna waluta wraz z poprawą sieci transportowych i telekomunikacyjnych a także uelastycznienie rynków pracy miały być sposobem na pewną poprawę pozycji konkurencyjności WE na rynkach międzynarodowych.

pojawienie się nowej sytuacji politycznej związanej z radykalnymi zmianami w wewnętrznym otoczeniu wspólnot (upadek komunizmu, zjednoczenie Niemiec).

Jeśli chodzi o jednolity rynek, to jego budową zakończono w 1992 r., kiedy to zostały zniesione ostatnie bariery zarówno w swobodnym przepływie między krajami członkowskimi towarów i usług, jak i czynników produkcji w postaci siły roboczej oraz kapitałów. W ten sposób kraje te tworzą jednolity obszar gospodarczy bez granic wewnętrznych. Z kolei prowadzenie odpowiedniej polityki konkurencji uznano za konieczne, by eliminować takie sytuacje, w których kraje członkowskie nie mogąc zmienić kursu walutowego, stosowałyby różne sposoby popierania swego eksportu - zakłócałoby to funkcjonowanie jednolitego rynku wewnętrznego.

Najważniejszymi z warunków decydujących o tworzeniu skutecznie funkcjonującego obszaru walutowego, jest istnienie odpowiedniego stopnia konwergencji pomiędzy krajami członkowskimi, odnoszącego się do poziomu inflacji, bezrobocia i stopy wzrostu gospodarczego, a także ich zdolności do dokonywania zmiany pomiędzy tymi wielkościami, aby możliwe było utrzymanie przez władze poszczególnych krajów członkowskich długookresowej równowagi bilansu płatniczego.

Poprzez ustanowienie wspólnego rynku oraz unii gospodarczej i walutowej Wspólnota Europejska ma przyczynić się również do harmonijnego zrównoważenia rozwoju aktywności gospodarczej, dającego się podtrzymać, nie inflacyjnego wzrostu z poszanowanie środowiska naturalnego, wysokiego stopnia zbliżenia działania gospodarek, wysokiego poziomu zatrudnienia oraz ochrony społeczne, podwyższania poziomu oraz jakości życia, a także spójności gospodarczej i społecznej oraz solidarności pomiędzy Państwami Członkowskimi.

Zgodnie z raportem Delorsa, unię walutową i gospodarczą tworzą dwie integralne części jednej całości: unia gospodarcza oraz unia monetarna, które powinny być wprowadzane w życie równolegle.

Unia gospodarcza - obszar gospodarczy, na którym zapewnione są:

jednolity rynek, w ramach którego kapitały, towary, usługi i siła robocza mogą się swobodnie przemieszczać,

polityka konkurencji mająca na celu zapewnienie niezakłóconego funkcjonowania rynku wewnętrznego (nieograniczony dostęp do rynku),

wspólna polityka umożliwiająca przemiany struktury w gospodarce krajów członkowskich, zapobieganie pogłębieniu się dysproporcji między krajami,

koordynacje polityki makroekonomicznej, a w szczególności określenie reguł unikania nadmiernego deficytu budżetowego oraz polityka antyinflacyjna.

Unia walutowa - obszar walutowy, na którym zapewnione są:

pełna i nieodwracalna wymiana walut,

całkowita liberalizacja transakcji kapitałowych i pełne integracje rynku finansowego,

eliminacje wahań kursów walutowych oraz nieodwołalne usztywnienie walutowych.

Według raportu Delorsa. do utworzenia unii monetarnej niezbędne są trzy warunki:

„zapewnienie całkowitej wymienialności walut,

zupełna libelaryzacja transakcji kapitałowych i pełna integracja bankowości oraz rynków finansowych,

eliminacje marginesu wahań i stałości parytetu walut”

Komitet Delorsa zaproponował tworzenie unii gospodarczej i walutowej w trzech etapach:

Cel pierwszego etapu:

zakończenie budowy jednolitego rynku wewnętrznego,

osiągnięcie zbieżności wyników ekonomicznych krajów Wspólnoty poprzez wzmocnienie koordynacji ich polityk gospodarczych w ramach istniejących wspólnot instytucji,

objęcie mechanizmem stabilizacji kursów ESW walut wszystkich krajów wspólnoty,

wynegocjowanie i ratyfikowanie traktatu zawierającego poprawki do traktatu rzymskiego, niezbędne do ustanowienia unii.

Po wejściu w życie traktatu zawierającego poprawki rozpocząłby się drugi etap jako stadium przejściowe i przygotowawcze do etapu trzeciego. Podczas drugiego etapu miały być kontynuowane działania na rzecz zbliżenia wyników gospodarczych krajów Wspólnoty.

Cel trzeciego etapu:

wprowadzenie nieodwracalnie usztywnionych kursów między walutami krajów członkowskich unii,

przekazanie na szczebel Wspólnoty narodowych koncepcji w sferze polityki pieniężnej i częściowo ekonomicznej.

1.3.2. Zasady UGiW określone w Traktacie z Mastricht

Negocjacje zmierzające do tworzenia Unii Europejskiej, która ma stanowić najwyższą formę integracji państw zrzeszonych we Wspólnocie Europejskiej, skończyły się wreszcie traktatem Maastricht, który otrzymał ostateczną wersję i został podpisany 7 lutego 1992 roku, a obowiązywał od 1 listopada 1993 r.

Początkowo do EMU zgłosiło akces 11 krajów UE: Austria, Belgia, Finlandia, Francja, Hiszpania, Holandia, Irlandia, Luksemburg, Niemcy, Portugalia, Włochy. Specjalne postanowienia zostały przyjęte w odniesieni do Wielkiej Brytanii i Danii, Rządy tych krajów zdecydowały o pozostaniu poza strefą euro, a więc nie uczestniczeniu w unii ekonomicznej i monetarnej. Specjalne potraktowanie Wielkiej Brytanii wynika z niechęci tego kraju do zrzeczenia się uprawnień narodowych w polityce pieniężnej na rzecz instytucji ponadnarodowej, jaką jest ESBC - Europejski System Banków Centralnych. W związku z tym sporządzono specjalny protokół do Traktatu o Unii Europejskiej, który zawiera klauzurę „opcji wyjścia” Wielkiej Brytanii. Na podstawie tej klauzury Wielka Brytania nie jest zobowiązana do przystąpienia do trzeciego etapu bez osobistej decyzji swojego rządu i parlamentu.

W przypadku Danii problem polega, na tym, że drugie pozytywne referendum za ratyfikacją Traktatu z Maastricht opierało się na warunkach, iż będzie wyłączona z niektórych postanowień m.in. z uczestnictwa w projekcie nowej waluty.

Zgodnie z Traktatem UGiW rozumiana jest jako: nieodwołalne ustanowienie kursów walutowych państw członkowskich między sobą i wprowadzenie jednolitej polityki pieniężnej i fiskalnej, których celem jest przede wszystkim stabilizacja cen.

W istotnych dla UGiW art. 102a do 109m Traktatu określone zostały:

Podstawy skoordynowanej polityki gospodarczej.

Etapowy plan stworzenia UGiW.

Warunki przystąpienia do UGiW.

Proces decyzyjny.

Podstawy skoordynowanej polityki gospodarczej określone zostały następująco:

Państwa członkowskie uznają swoją politykę gospodarczą za przedmiot wspólnego zainteresowania i koordynują ją w ramach Rady.

Rada, działając kwalifikowaną większością głosów, na zlecenie Komisji, sporządza projekt ogólnych wytycznych polityki gospodarczej członkowskich i Wspólnoty oraz składa sprawozdanie Radzie Europejskiej. Rada Europejska, działając na podstawie Rady, opracowuje wniosek dotyczący ogólnych wytycznych polityki gospodarczej państw członkowskich i Wspólnoty. Na podstawie tego wniosku Rada, działające wykwalifikowaną większością głosów, przyjmuje zlecenia określające ogólne wytyczne. Rad przedstawia swoje zlecania Parlamentowi europejskiemu.

Aby zapewnić ściślejszą koordynację polityki gospodarczej i trwałą zbieżność działań gospodarczych państw członkowskich. Rada na podstawie sprawozdań przedłożonych przez Komisję, kontroluje rozwój gospodarczy w każdym państwie członkowskim i we Wspólnocie oraz zgodności polityk gospodarczych z ogólnymi wytycznymi, a także regularnie dokonuje wszechstronnej oceny.

Jeżeli państwo członkowskie przechodzi trudności lub jest poważnie zagrożone trudnościami wynikającymi z wyjątkowych okoliczności, na które nie ma wpływu, Rada działając jednomyślnie może przyznać na nieokreślonych warunkach, pomoc finansową Wspólnoty takiemu państwu członkowskiemu. Jeżeli poważne trudności są spowodowane klęskami żywiołowymi.

Rządy państw członkowskich będą unikać nadmiernego deficytu budżetowego. Komisja kontroluje zmiany sytuacji budżetowej i wysokość długu publicznego w państwach członkowskich, bada czy nie dochodzi do rażących błędów. W szczególności bada, czy stosunek planowanego lub rzeczywistego deficytu do produkty krajowego brutto przekracza wartości bazowe chyba, że:

stosunek ten, znacznie i stale malejąc, osiągnął poziom zbliżony do wartości bazowej,

przekroczenie wartości bazowej ma charakter wyjątkowy i tymczasowy i stosunek pozostaje zbliżony do wartości bazowej;

Czy stosunek zadłużenia publicznego do produktu krajowego brutto nie przekracza wartości bazowej, chyba że stosunek ten maleje w wystarczającym stopniu i zbliża się do wartości bazowej w zadawalającym tempie.

Jeżeli zaistniej ryzyko zbyt dużego deficytu, to Komisja powinna zawiadomić o tym Radę, która jest władna wydać odpowiednie zalecenia w stosunku do danego państwa członkowskiego oraz wymagać podjęcia określonych działań, mających na celu wyjście z takiej sytuacji w podanym terminie.

Jeżeli państwo członkowskie uporczywie nie stosuje się do zaleceń Rady, Rada może wystąpić do Europejskiego Banku Inwestycyjnego prośbą o ponowne rozpatrzenie polityki kredytowej wobec danego państwa członkowskiego, może zażądać od danego państwa członkowskiego założenie nie oprocentowanego depozytu w odpowiedniej wysokości lub nałożyć kary w odpowiednie wysokości. Takie decyzje Rada podejmuje na zlecenie Komisji, większością dwóch trzecich głosów swych członków, wyłączając głosy przedstawicieli zainteresowanego państwa członkowskiego.

Etapy tworzenia UGiW można ująć następująco:

Etap I (od 1 lipca 1990r. do 3l grudnia 1993 r.)ma za cel:

liberalizację warunków przepływu kapitału (w odniesieniu do Hiszpanii, Portugalii i Gracji obowiązują regulacje specjalne),

ściślejszą współpracę rządów w zakresie polityki gospodarczej,

udział wszystkich państw członkowskich WE w mechanizmie kursów walutowych Europejskiego Systemu Walutowego (do roku 1993 kursy miały się mieścić w granicach +/- 2,25 %, natomiast od roku 1998 zwiększono rozpiętość do +/- 15 %).

Etap II (od 1 stycznia 1994 roku do 1 stycznia 1997 roku lub do stycznia 1999 roku).

ustanowienie Europejskiego Instytutu Walutowego (EIW), który ma za zadanie:

umacniać współpracę między narodowymi bankami centralnymi;

umacniać koordynację polityki walutowej państw członkowskich dążąc do zapewnienia stabilności cen;

kontrolować funkcjonowanie Europejskiego Systemu Walutowego;

udzielać konsultacji w zakresie zagadnień podlegających kompetencjom narodowych banków centralnych wpływających na stabilność instytucji finansowych i rynków finansowych;

przyjmować zadania Funduszu Europejskiego Współpracy Walutowej, który ulega rozwiązaniu;

ułatwiać posługiwanie się ECU i nadzorować stan jego rozwoju, a tym takie sprawne funkcjonowanie systemu clearingowego ECU;

przygotować wprowadzenie etapu trzeciego poprzez przygotowanie dokumentów i procedur koniecznych do przeprowadzenia jednolitej polityki walutowej podczas trzeciego etapu, wspieranie harmonizacji, zasad praktyk rządzących gromadzeniem, przygotowanie zasad operacji, które będą podejmowane przez narodowe banki centralne w ramach ESBC, przyczynianie się do sprawności płatności transgranicznych, nadzorowanie technicznego przygotowania banków ECU.

Etap III (najwcześniej od 1 stycznia 1997 r. a najpóźniej od 1 stycznia 1999 r.)

utworzenie Europejskiego Systemu Banków Centralnych i Europejskiego Banku Centralnego z EIW. Nastąpi to przed rozpoczęciem trzeciego etapu. Do podstawowych zasad ESBC będzie należało:

zabezpieczenie stabilności cenowej eurowaluty;

wspieranie ogólnej polityki gospodarczej Wspólnoty;

przeprowadzanie i zarządzanie oficjalnymi rezerwami walutowymi państw członkowskich;

kontrola nad przebiegającym obrotem płatniczym;

doradztwo w zakresie nadzoru bankowego i w zakresie stabilności systemu finansowego.

Bank Centralny ma być instytucją niezależną politycznie. Członkom jego organów decyzyjnych nie wolno zasięgać instrukcji u żadnego z organów Wspólnoty i u żadnych z Rządów. Sześcioosobowy dyrektoriat wybierany będzie co 6 lat. Ponowny wybór tych samych członków jest wykluczony. utworzenie Komitetu Gospodarczego i Finansowego, który miał powstać w miejsce likwidowanego Komitetu Walutowego.

zamrożenie wzajemnych kursów walut państw Członkowskich oraz wprowadzenie jednolitej waluty europejskiej - na początku jedynie jako jednostki rozrachunkowej, a później już w formie banknotów i monet. Na tym etapie Europejski Bank Centralny miał zaprowadzić jednolitą politykę pieniężną i walutową oraz zająć się rozwiązanie technicznych problemów dotyczących wprowadzenia wspólnej waluty do obiegu.

Warunki przystąpienia do UGiW zostały szczegółowo określone poprzez ustalenie kryteriów zbieżności (kryteria konwergencji)

W traktacie o UE przewidziane zostały następujące kryteria konwergencji ekonomicznej warunkujące udział krajów w Unii Gospodarczej i Monetarnej:

stabilności cenowej - średnia stopa inflacji w kraju członkowskim przystępującym do EMU nie powinna być wyższa o więcej niż 1,5 % punktu procentowego od stopy inflacji trzech krajów UE, które osiągnęły najlepszy pod tym względem wynik w roku poprzedzającym badanie; zwraca się uwagę, że inflacja powinna być mierzona za pomocą wskaźnika cen konsumpcyjnych ustalonego na [porównywalnych zasadach uwzględniających różnice w definicjach narodowych;

stóp procentowych - średnia nominalna długookresowa stopa procentowa nie powinna być wyższa więcej niż o dwa punkty procentowe od stopy procentowej w trzech krajach z najniższym poziomem inflacji w roku poprzedzającym badanie, stopy procentowe powinny być mierzone na podstawie i oprocentowania długoterminowych obligacji rządowych lub innych porównywalnych papierów wartościowych, przy uwzględnianiu różnic w definicjach narodowych;

udział w mechanizmie kursowym Europejskiego Systemu Walutowego - kraj członkowski powinien przyjąć, bez szczególnych napięć, normalny przedział wahań kursów walut przewidziany w ramach mechanizmu kursowego przynajmniej w ciągu ostatnich dwóch lat przed badanie dotyczącym spełnienia kryteriów spójności;

deficytu budżetowego - udział planowanego lub aktualnego deficytu budżetowego e produkcie krajowym brutto (PKB) mierzonym w cenach rynkowych nie powinien, w roku poprzedzającym badanie, przekraczać 3 %;

długu publicznego - udział tego zadłużenia w PKB mierzonym w cenach rynkowych nie powinien w roku poprzedzającym badanie przekraczać 60%.

Główne zadania kryteriów konwegracji można sformułować następująco:

powinny ułatwić unikację walutową przez zbliżenie sytuacji gospodarczej państw członkowskich. Gdy podstawowe wskaźniki ekonomiczne tych krajów będą zmieniały się w sposób porównywalny, wówczas ich kursy walut ustabilizują się i możliwe będzie przyjęcie przez nie jednej waluty.

kryteria pozwalają na ograniczenia zachowań określanych przez teorię gier jako free riding (pasażem na gapę). W unii walutowej gospodarki państw członkowskich będą silnie współzależne i wszelkie decyzje podjęte przez państwa członkowskie będą miały swoje reperkusje na całym terytorium unii. Otóż w unii tej państwa zachowują ponowną autonomię w dziedzinie polityki gospodarczej.

Wybrane kryteria, w których mowa o zadłużeniu publicznym i deficycie budżetowym mają swoje uzasadnienia, ponieważ państwa, w których nie byłoby żadnych ograniczeń w tych dziedzinach, mogły by się znacznie zadłużyć i spowodować przez to wzrost stóp procentowych w Unii. Tak samo przyjęcie przez państwo silnie ekspansywnej polityki budżetowej mogłoby doprowadzić do osłabienia waluty europejskiej, chyba że takiej polityce przeciwstawiłyby się pozostałe kraje. Kryteria określone w tej dziedzinie pozwalają unikać takich zakłóceń.

Jeśli chodzi o inflację, to reguły określone przez Traktat są uzasadnione trzema względami:

koszty inflacji są wyższe od korzyści, jakich można od niej oczekiwać.

w unii walutowej zmiany cen w jednym państwie szybko rozprzestrzeniają się na inne państwa, powodując pogorszenie międzynarodowej konkurencyjności Unii.

zarówno kryterium dotyczące inflacji, jak i kryterium dotyczące finansów publicznych stanowi dla Niemiec gwarancję, że pozostałe państwa członkowskie będą również dążyły do stabilności cen, a więc będą stanowiły przeciwwagę utarty suwerenności marki i innych walut szeroko z nią powiązanych, będących jedynymi stabilnymi walutami ESW.

Procedurę podejmowania decyzji można scharakteryzować następująco: