2014-05-20

1

Podatkowa książka przychodów i

rozchodów

•

Podatek ustalony na podstawie zapisów w

księdze i wykazany w deklaracji jest podatkiem

należnym do momentu ewentualnego

zakwestionowania wysokości tego

zobowiązania przez organ podatkowy.

2014-05-20

2

Skutki nieprowadzenia księgi w prawie karnym

skarbowym

•

Zgodnie z art. 60 § 1 k.k.s. kto wbrew

obowiązkowi nie prowadzi księgi podlega

karze grzywny do 240 stawek dziennych.

Podatnicy PIT

•

Są zobowiązani do prowadzenia :

–

a) ksiąg rachunkowych (pełnej księgowości), lub

–

b) podatkowej księgi przychodów i rozchodów.

podatnicy, którzy zasadniczo

zanotowali w poprzednim roku

obrotowym przychody netto co

najmniej w wysokości

1.200.000 euro

Do prowadzenia podatkowej księgi przychodów i

rozchodów zobowiązane są następujące podmioty

•

a) osoby fizyczne wykonujące działalność gospodarczą,

•

b) spółki cywilne osób fizycznych wykonujące

działalność gospodarczą,

•

c) spółki jawne osób fizycznych oraz spółki partnerskie,

wykonujące działalność gospodarczą.

•

d) wykonujące działalność na podstawie umów

agencyjnych i umów na warunkach zlecenia, zawartych

na podstawie odrębnych przepisów,

•

e) prowadzące działy specjalne produkcji rolnej, jeżeli

osoby te zgłosiły zamiar prowadzenia tych ksiąg,

•

f) duchowni, którzy zrzekli się opłacania

zryczałtowanego podatku dochodowego.

2014-05-20

3

Obowiązek prowadzenia księgi nie

dotyczy osób, które

•

1) opłacają podatek dochodowy w formach

zryczałtowanych;

•

2) wykonują wyłącznie usługi przewozu osób i

towarów taborem konnym;

•

3) wykonują zawód adwokata wyłącznie w zespole

adwokackim;

•

4) dokonują odpłatnego zbycia składników majątku:

–

a) po likwidacji działalności gospodarczej prowadzonej

samodzielnie,

–

b) otrzymanych w związku z likwidacją spółki niebędącej

osobą prawną lub wystąpieniem z takiej spółki.

Momenty założenia księgi (§ 10 ust. 1)

•

a) na dzień 1 stycznia roku podatkowego,

•

b) na dzień rozpoczęcia działalności w ciągu

roku podatkowego.

Zawiadomienie naczelnika urzędu skarbowego o założeniu

księgi

•

w formie pisemnej właściwego naczelnika

urzędu skarbowego o prowadzeniu księgi.

•

Termin: 20 dzień od dnia jej założenia, przy

czym jest to termin ostateczny, zatem

podatnik winien złożyć pisemne

zawiadomienie najpóźniej do tego dnia.

•

naczelnik urzędu skarbowego właściwy

według miejsca zamieszkania podatnika.

2014-05-20

4

Niewadliwość oraz rzetelność księgi

•

niewadliwe są te księgi, które są

prowadzone zgodnie z zasadami

zapisanymi w poszczególnych przepisach

rozporządzenia i objaśnieniach do wzoru

księgi zawartych w załączniku do

rozporządzenia

Niewadliwość oraz rzetelność księgi

•

księga jest rzetelna, jeżeli dokonywane w niej zapisy odzwierciedlają stan

rzeczywisty oraz gdy:

•

1) niewpisane lub błędnie wpisane kwoty przychodu nie przekraczają łącznie 0,5%

przychodu wykazanego w księdze za dany rok podatkowy lub przychodu

wykazanego w roku podatkowym do dnia, w którym urząd skarbowy lub organ

kontroli skarbowej stwierdził te błędy, lub

•

2) brak właściwych zapisów jest związany z nieszczęśliwym wypadkiem lub

zdarzeniem losowym, które uniemożliwiło podatnikowi prowadzenie księgi, lub

•

3) błędy spowodowały podwyższenie kwoty podstawy opodatkowania, z

wyjątkiem błędów polegających na niewykazaniu lub zaniżeniu kosztów zakupu

materiałów podstawowych, towarów handlowych oraz kosztów robocizny, lub

•

4) podatnik uzupełnił zapisy lub dokonał korekty błędnych zapisów w księdze

przed rozpoczęciem kontroli przez urząd skarbowy lub przez organ kontroli

skarbowej, lub

•

5) błędne zapisy są skutkiem oczywistej omyłki, a podatnik posiada dowody

księgowe odpowiadające warunkom określonym w szczegółowych przepisach tego

rozporządzenia.

Sposób dokonywania zapisów w

księdze

•

Zapisy w księdze winny być dokonywane w

języku polskim i w walucie polskiej. Ponadto

zapisy winny być dokonywane w sposób

staranny, czytelny i trwały, na podstawie

prawidłowych i rzetelnych dowodów.

Spełnienie tych wszystkich wymogów wpływa

na ocenę księgi jako rzetelnej.

2014-05-20

5

Poprawienie błędnych zapisów w

księdze

•

Stwierdzone błędy w zapisach poprawia się

przez:

–

1) skreślenie dotychczasowej treści i wpisanie

nowej, z zachowaniem czytelności błędnego

zapisu, oraz podpisanie poprawki i umieszczenie

daty dokonania poprawki lub

–

2) wprowadzenie do księgi niewpisanych

dowodów lub dowodów zawierających korekty

błędnych zapisów.

Termin dokonywania zapisów

•

Zapisów w księdze przychodów i rozchodów należy dokonywać co do

zasady na bieżąco, raz dziennie po zakończeniu dnia, nie później niż przed

rozpoczęciem działalności w następnym dniu.

•

Podatnik może też dokonywać zapisów w porządku chronologicznym w

terminie do 20 dnia każdego miesiąca za miesiąc poprzedni, jeśli:

–

w miejscu prowadzenia działalności gospodarczej prowadzi ewidencję

sprzedaży bezrachunkowej; obowiązek prowadzenia tego rodzaju ewidencji

nie dotyczy podatników dokonujących sprzedaży udokumentowanej wyłącznie

fakturami w rozumieniu rozporządzenia w sprawie p.k.p.r., czyli fakturami VAT,

rachunkami, fakturami korygującymi;

–

księga jest prowadzona przez biuro rachunkowe.

•

Podatnik może dokonywać zapisów w powyższym terminie (tj. do 20 dnia

każdego miesiąca za miesiąc poprzedni) również wtedy, gdy nie prowadzi

ewidencji sprzedaży, ale ewidencjonuje ją za pomocą kasy fiskalnej albo

dokonuje sprzedaży udokumentowanej wyłącznie fakturami.

Dokumenty księgowe obce - rodzaje i

wymagania

•

wystawione przez kontrahentów faktury,

rachunki i faktury korygujące,

•

wyciągi bankowe,

•

dokumenty celne,

•

noty korygujące,

•

potwierdzenia opłat pocztowych i bankowych,

•

inne dowody opłat.

2014-05-20

6

Dokumenty księgowe własne

•

faktury, rachunki dokumentujące sprzedaż,

•

dzienne zestawienie dowodów,

•

noty księgowe,

•

dowody wewnętrzne.

Dowodami księgowymi mogą być również inne

dokumenty, które zawierają

•

określenie rodzaju dowodu i jego numeru

identyfikacyjnego;

•

wiarygodne

określenie

stron

(nazwy,

adresy)

uczestniczących w operacji gospodarczej;

•

opis operacji (przedmiot operacji gospodarczej) oraz jej

wartość i jeżeli jest możliwe ilościowe określenie;

•

przedmiot operacji gospodarczej i jego wartość oraz

ilościowe określenie, jeżeli przedmiot operacji jest

wymierny w jednostkach naturalnych,

•

datę wystawienia jeżeli jest zgodna z datą dokonania

operacji, a gdy dowód został sporządzony pod inną

datą niż dokonanie operacji gospodarczej – także datę

dokonania operacji gospodarczej.

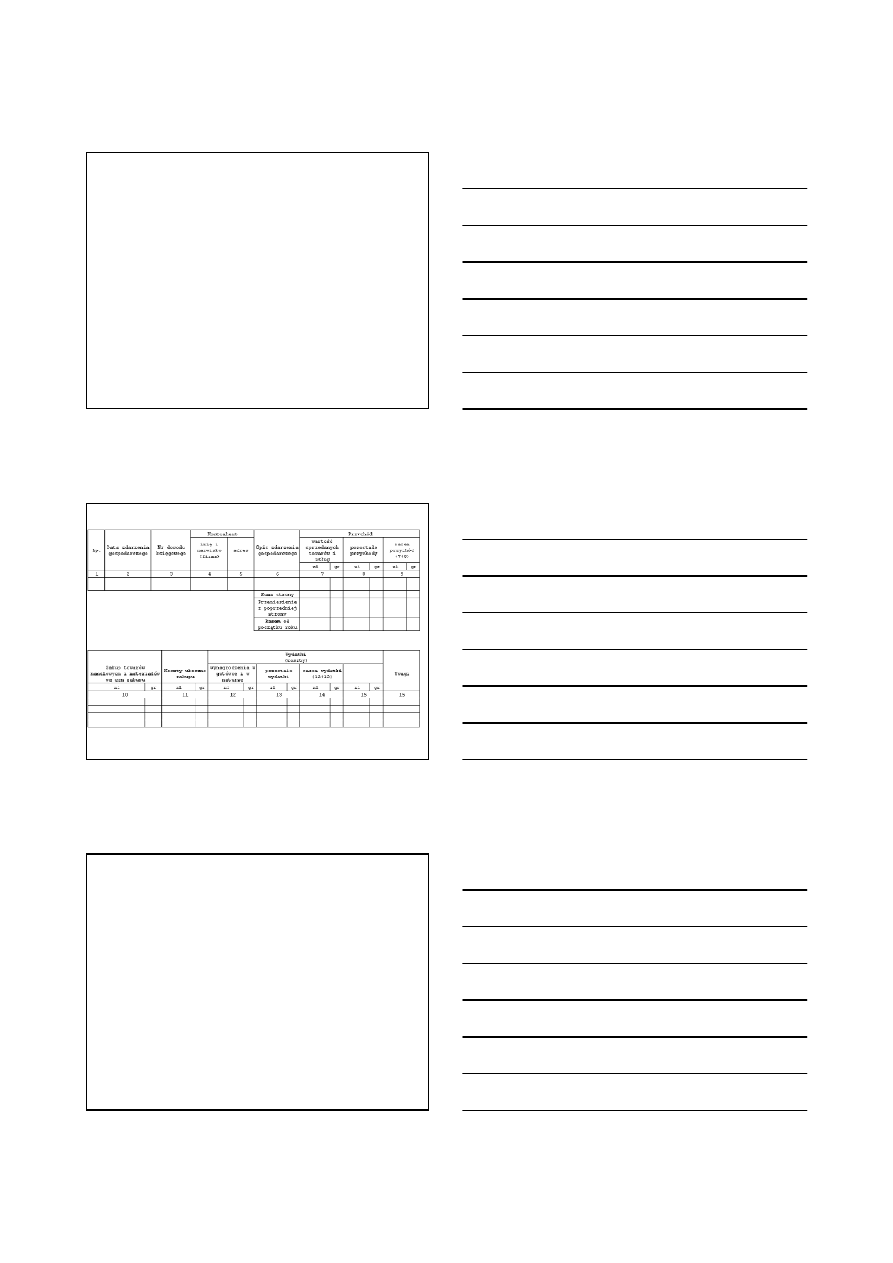

Kolumny

•

1. Zawiera liczbę porządkową. Dozwolone jest

prowadzenie numeracji ciągłej dla całego roku

lub z podziałem na miesiące. Ponadto na

podstawie tej numeracji opisuje się dowody

księgowe stanowiące podstawę danego

zapisu.

2014-05-20

7

Kolumny

•

2. Data księgowania wydatku wynikająca z

dokumentu, który jest podstawą wpisu.

Zwykle jest to data poniesienia wydatku,

otrzymania towaru lub uzyskania przychodu,

zestawienia sprzedaży.

•

3. Numer dowodu, na podstawie którego dokonujemy

wpisu. W przypadku faktur wpisujemy nr zgodny z

widniejącym na dokumencie zakupu czy też sprzedaży

(czyli przyjęty przez daną jednostkę). Faktury

sprzedażowe mogą mieć różny schemat numerowania,

np. nr porządkowy/miesiąc/rok lub nr porządkowy/rok.

Należy pamiętać, iż przyjęty schemat numerowania

powinien obowiązywać przez cały rok podatkowy.

Istotne jest również, aby numery na dokumentach

sprzedażowych były nadawane kolejno bez przerw.

Błędem jest bowiem sytuacja, w której jedna z faktur

ma nr 3/2013 a kolejna 5/2013. Nie mogą więc

powstawać luki.

•

4. W tej kolumnie wpisuje się nazwę podmiotu

gospodarczego, z którym przeprowadzamy

transakcję. W przypadku firmy - nazwę firmy, w

przypadku osoby fizycznej - imię i nazwisko. Ta

kolumna może pozostać pusta w przypadku

sprzedaży bezrachunkowej.

•

5. Zawiera adresy kontrahentów, z którymi

prowadzone są transakcje kupna lub sprzedaży.

•

6. Uwzględnia rodzaj przychodu lub wydatku.

2014-05-20

8

•

7. Ujmuje wartość sprzedaży towarów

handlowych i usług.

•

8 Pozostałe przychody .

•

9. Sumuje kwoty kolumny 7 i 8.

•

10 . Obejmuje wartość zakupionych towarów handlowych i

materiałów według ich cen zakupu.

•

11. Ujmuje koszty uboczne związane z zakupem np. koszty

transportu, załadunku czy ubezpieczenia towaru podczas

transportu.

•

12. Zawiera wartość wypłaconych pracownikom wynagrodzeń

brutto (w gotówce i w naturze). Dotyczy zarówno pracowników

zatrudnionych na umowę o pracę (podstawa dokumentacji - lista

płac) oraz wynagrodzeń osób zatrudnionych na podstawie umów

cywilnoprawnych (rachunek). Nie są tutaj ujmowane części

wydatków ponoszone przez pracodawcę na ubezpieczenia

społeczne pracowników (stanowią one pozostałe koszty - kolumna

nr 13).

•

13. Pozostałe koszty, czyli te nie ujęte w kolumnie 11 i 12. Zaliczą się

do nich m.in. wydatki za media, amortyzacja czy wydatki związane z

eksploatacją auta używanego dla celów prowadzonej działalności.

•

14. Łączne kwoty z kolumny 12 i 13.

•

15. Występuje jako kolumna wolna, w której

podatnik ma możliwość wpisać inne zaszłości

gospodarcze nie przyporządkowane do żadnej

z pozostałych kolumn.

•

16. Zatytułowana Uwagi - pozwala na

zamieszenie informacji dodatkowych

dotyczących wpisu w danym wierszu np.

informacje o opakowaniach zwrotnych.

2014-05-20

9

Dodatkowe ewidencje

•

ewidencję środków trwałych oraz wartości

niematerialnych i prawnych,

•

ewidencję wyposażenia,

•

imienne karty przychodów pracowników,

•

ewidencję sprzedaży (do jej prowadzenia zobowiązani

są podatnicy, którzy prowadzą przedsiębiorstwo

wielozakładowe, zlecili prowadzenie księgi biuru

rachunkowemu, dokonują zapisów w terminie do 20

dnia danego miesiąca),

•

ewidencję kupna i sprzedaży wartości dewizowych -

przy działalności kantorowej,

•

ewidencję pożyczek i zastawionych rzeczy - przy

działalności lombardowej.

Ewidencja środków trwałych i WniP

•

Ewidencja ta powinna zawierać co najmniej następujące dane:

•

l liczbę porządkową,

•

l datę nabycia składnika majątku,

•

l datę przyjęcia do używania,

•

l określenie dokumentu stwierdzającego nabycie,

•

l określenie środka trwałego lub wartości niematerialnej i prawnej,

•

l symbol Klasyfikacji Środków Trwałych,

•

l wartość początkową,

•

l stawkę amortyzacyjną,

•

l kwotę odpisu amortyzacyjnego za dany rok podatkowy,

narastająco za okres dokonywania tych odpisów,

•

l zaktualizowaną wartość początkową i zaktualizowaną kwotę

odpisów amortyzacyjnych,

•

l wartość ulepszenia zwiększającą wartość początkową,

•

l datę likwidacji oraz jej przyczynę albo datę zbycia.

Ewidencja wyposażenia

•

Ewidencja wyposażenia powinna zawierać co najmniej

następujące dane:

•

1) numer kolejny wpisu,

•

2) datę nabycia,

•

3) numer faktury lub rachunku,

•

4) nazwę wyposażenia,

•

5) cenę zakupu wyposażenia lub koszt wytworzenia,

•

6) numer pozycji, pod którą wpisano w księdze koszt

związany z nabyciem wyposażenia,

•

7) datę likwidacji (w tym również datę sprzedaży lub

darowizny) oraz przyczynę likwidacji wyposażenia.

.

2014-05-20

10

Karta przychodów pracowników

•

§ 5 ust. 2 określa minimalne elementy, jakie powinna ona zawierać. Są to

następujące dane:

•

1) imię i nazwisko pracownika,

•

2) Numer Identyfikacji Podatkowej,

•

3) numer Powszechnego Elektronicznego Systemu Ewidencji Ludności (PESEL),

•

4) miesiąc, w którym nastąpiła wypłata,

•

5) sumę osiągniętych w danym miesiącu przychodów brutto (w gotówce i w

naturze),

•

6) koszty uzyskania przychodu,

•

7) składkę na ubezpieczenia społeczne (emerytalne, rentowe, chorobowe),

•

8) podstawę obliczenia zaliczki w danym miesiącu,

•

9) razem dochód narastająco od początku roku,

•

10) kwotę należnej zaliczki na podatek dochodowy obliczonej zgodnie z

przepisami ustawy o podatku dochodowym,

•

11) składkę na powszechne ubezpieczenie zdrowotne,

•

12) należną zaliczkę na podatek dochodowy,

•

13) datę przekazania zaliczki na rachunek urzędu skarbowego, którym kieruje

właściwy naczelnik urzędu skarbowego

Wyszukiwarka

Podobne podstrony:

OBOWIĄZKOWE OBCIĄŻENIA PODATKOWE PRZEDSIĘBIORSTWA WYKŁADY

STRATEGIE PODATKOWE PRZEDSIĘBIORSTW wykłady

Negocjacje w biznesie [ opracowanie z książki] [ wykłady dr Marek Datko], Negocjacje w biznesie - wy

Negocjacje w biznesie [ opracowanie z książki] [ wykłady dr Marek Datko], Negocjacje w biznesie - wy

Politologia Książka - Wykład 1 i 2, Studia - politologia, Podstawy politologii

obyna3.pl-259 notatki - ksiazki wyklady cwiczenia, Cz

PODATKI W PRZEDSIEBIORSTWIE WYKLAD 08, Podatki w przedsiębiorstwie- semestr

1 Problemy podatkowe w rachunkowosci, Problemy podatkowe w rachunkowości - wykład nr 1

Negocjacje w biznesie [ opracowanie z książki] [ wykłady dr Marek Datko], Negocjacje w biznesie - wy

PROBLEMY PODATKOWE W RACHUNKOWOŚCI wykład II?rczyk

PROBLEMY PODATKOWE W RACHUNKOWOŚCI wykład 7 i 8

PROBLEMY PODATKOWE W RACHUNKOWOŚCI wykład I?rczyk

PROBLEMY PODATKOWE W RACHUNK wykład 1 i 2

podatki-sciaga (wykłady), Rachununkowość

Psychofizjologia - książka i wykłądy (razem), psychofizjologia

PROBLEMY PODATKOWE W RACHUNK wykład 5 i 6

PROBLEMY PODATKOWE W RACHUNKOWOŚCI wykład IV?rczyk

więcej podobnych podstron