Zadania

ćwiczenia 2

1

Należność od niewypłacalnego dłużnika

przedsiębiorstwa wynosi 100.000 zł. Wstępna analiza

wykazała, że firma może liczyć na odzyskanie jedynie

części należności w kwocie 50.000 zł. ale dopiero po

zakończeniu procesu upadłościowego, który potrwa

około dwóch lat. Przedsiębiorstwo korzysta z

długoterminowego kredytu bankowego, od którego

odsetki wynoszą 16%, ale naliczane są co kwartał.

Czy propozycja jednego z dłużników niewypłacalnej

firmy odkupienia należności za 38.000 zł. w gotówce

jest korzystna dla przedsiębiorstwa?

Odp. TAK, bo PV możliwej do odzyskania

należności = 37 160 zł

2

Firma LAS wydała 4 mln zł na wykarczowanie

działki i zasadzenie na niej młodych

świerków. Drzewa wyrosną za 6 lat i

wówczas firma spodziewa się uzyskać ze

sprzedaży choinek7 mln zł. Jaka jest

oczekiwana stopa dochodu z tego

przedsięwzięcia?

Odp. r = 9,77%

3

Kierownictwo przedsiębiorstwa planuje w

przyszłości kupić urządzenia produkcyjne. W

związku z tym zamierza zgromadzić w ciągu

dziesięciu lat kapitał w wysokości 200.000 zł.

Ile przedsiębiorstwo musi rocznie wpłacać na

rachunek bankowy, oprocentowany na 5% w

skali roku, aby kwotę tę zgromadzić, jeżeli:

1. płatności następują z dołu,

2. płatności następują z góry.

Odp. 1. 15 900,78 zł

2. 15 143,60 zł

4

Student ma zamiar wypłacać ze swojego

konta kwotę 1 200zł co miesiąc na pokrycie

wydatków przez następne 2 lata. Jeżeli

rachunek jest oprocentowany stopą w

wysokości 12%, to ile trzeba mieć dzisiaj,

aby pokryć te wydatki?

5

Firma ANEKS otrzymała następujące

propozycje zapłaty za wystawioną na

sprzedaż działkę budowlaną: I – zapłata

natychmiastowa w kwocie 120 tys. zł, II –

dwie płatności roczne z góry po 63 tys. zł, III

– sześć płatności półrocznych po 25 tys. zł z

dołu. Który z tych wariantów (wszyscy

oferenci są wiarygodni pod względem

wypłacalności) wybrać, jeśli oprocentowanie

obligacji skarbowych wynosi 6%?

6

Firma MAD musi zapłacić kredytodawcy na

koniec kolejnych lat: 10 000 zł, 8 000 zł, 6

000 zł, 4 000 zł. Jeśli firma chciałaby

zrestrukturyzować swój zadłużenie i spłacić

je w sześciu równych ratach na koniec

każdego z kolejnych lat, to ile wyniesie rata

przy uzgodnionym z kredytodawcą

oprocentowaniu w wysokości 10%? Jaką

część trzeciej raty stanowić będzie spłata

odsetek?

7

Firma BELLA rozpatruje opłacalność

udzielenia pożyczki w kwocie 150 tys. zł w

zamian za 6 rocznych wpłat z dołu w

wysokości 30 tys. zł. Czy warto udzielić tej

pożyczki, jeśli stopa dochodu z obligacji

długoterminowych wynosi 7%? Przy jakiej

stopie procentowej opłacalność pożyczki i

lokaty w obligacje byłaby taka sama?

8

Firma WRÓBEL rozpatruje opłacalność

zakupu certyfikatu depozytowego za 10 tys.

zł w zamian za 5 rocznych wypłat z dołu w

wysokości 22 tys. zł. Czy warto nabyć ten

certyfikat, jeśli stopa dochodu z

alternatywnych zastosowań kapitału wynosi

6%? Jakie wypłaty zrównoważyłyby koszty

zakupu certyfikatu?

9

Jeden z klientów hurtowni AS zalega z

płatnościami. Uzgodniono plan spłaty po 1

000 zł miesięcznie, z doliczeniem odsetek w

wysokości 2% miesięcznie od zaległej sumy.

Jeżeli dług obecnie wynosi 22 000 zł, to ile

dokładnie czasu potrzeba na całkowitą

spłatę zobowiązania?

10

Spółka BETTAN ponosi corocznie wydatki

z tytułu leasingu maszyn w wysokości 3

540 zł. W celu ich pokrycia zamierza

pozyskać nowego udziałowca. Jeżeli nowy

udział wyniesie 20 tys. zł i może być

ulokowany przy oprocentowaniu 12%, na

jak długo wystarczy tych środków?

11

Senior chce skorzystać z hipoteki odwróconej na swoje

mieszkanie i zaproponowano mu następujące formy

płatności:

•dostaje od razu 300 000 zł,

•dostaje od razu 200 000 zł, a po dwóch latach dostaje

140 000 zł,

•będzie dostawał co roku przez 5 lat z góry 75 000 zł

(pierwsza płatność od razu),

•będzie dostawał 19 000 zł co roku z góry do końca

życia.

Która forma płatności jest najkorzystniejsza dla

seniora, jeśli roczna stopa procentowa wynosi 6%.

12

Co jest bardziej opłacalne: ulokowanie w

banku 15 000 zł na 8% czy zakup za taką

samą kwotę papierów wartościowych, który

przyniesie po 120 zł w końcu każdego z

następnych 3 lat i 15 120 zł w końcu

czwartego roku?

Zadania – wycena papierów

wartościowych

1.

Obligacje A i B mają 8% kupony

odsetkowe, wartość nominalną 100zł.,

roczne płatności odsetek. Obligacja A

będzie wykupiona za 2 lata, zaś

obligacja B ma 15 lat do wykupu.

•Jak zmienią się ceny obu obligacji, jeżeli

stopy procentowe wzrosną do 10%?

•Jak zmienią się ceny obu obligacji, jeżeli

stopy procentowe spadną do 6%?

2.

Jakich wpływów z emisji 50 000

obligacji 5-letnich o wartości

nominalnej 100 zł, stopie odsetkowej

6% może oczekiwać spółka DINO,

jeśli obecnie rentowność

alternatywnych inwestycji kształtuje

się na poziomie 5%, a koszty emisji

wyniosą 3%?

3.

Jakich wpływów z emisji 100 000

obligacji 5-letnich zerokuponowych o

wartości nominalnej 100 zł, jeśli

obecnie rentowność alternatywnych

inwestycji kształtuje się na poziomie

5%, a koszty emisji wyniosą 3%?

4.

Czy za obligację o wartości nominalnej

100 zł., terminie wykupu za 3 lat,

stopie odsetkowej 6% i półrocznych

płatnościach odsetek warto zapłacić 95

zł, jeśli rentowność alternatywnych

inwestycji wynosi 8%?

5.

Przedsiębiorstwo BIS wyemitowało 6-

cio procentowe obligacje, które za 5

lat zostaną wykupione za 100 zł.

Obecnie obligacje te oferowane są po

96,26 zł. Jaka jest dochodowość tej

inwestycji, w tym dochodowość

bieżąca i dochodowość z tytułu

przyrostu kapitału?

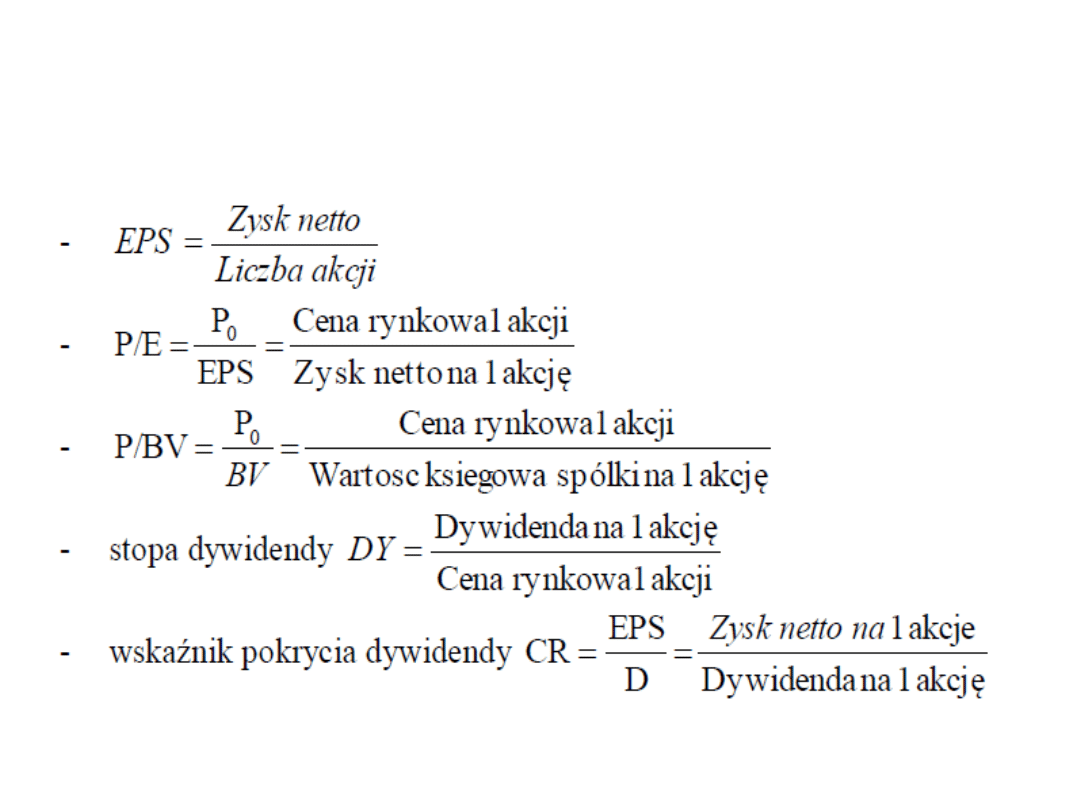

Analiza fundamentalna

- analiza makrootoczenia,

- analiza sektorowa,

- analiza sytuacyjna spółki (ocena spółki

na tle całej gałęzi),

- analiza finansowa spółki (wykorzystująca

wskaźniki płynności, rentowności,

zadłużenia, sprawności działania oraz

wskaźniki rynku kapitałowego).

- wycena akcji.

Wskaźniki rynku kapitałowego

6.

Możesz kupić obligację, która przyniesie

po roku 1000 zł odsetek rocznie przez 3

lata, a po tym okresie możesz ją

wymienić na 20 akcji spółki X. Wiedząc,

że zostanie wyemitowanych 20 000 szt.

akcji, wskaźnik P/E wyniesie 4, a zysk

netto przedsiębiorstwa 5 000 000 zł,

oblicz za ile warto kupić taką obligację.

Przyjmij stopę zwrotu 10 %.

7.

Spółka wypłaciła dywidendę w

wysokości 50 PLN na 1 akcję. Oczekuje

się, że poziom dywidendy w kolejnych

latach pozostanie bez zmian. Jeśli

oczekiwana stopa zwrotu dla akcji tej

spółki wynosi 16%, jaka będzie wartość

akcji?

8.

Spółka wypłaca dywidendę w

wysokości 5 PLN rocznie na akcję. Ile

warta jest akcja tej spółki przy

założeniu, że po 4 latach zostanie

sprzedana za 800 PLN, a wymagana

stopa zwrotu wynosi 8%?

9.

Posiadaczowi 1 akcji firma X wypłaci za

rok 50 zł dywidendy, za dwa lata 75 zł,

a za trzy 85 zł. Przewiduje się, że 1

akcja za trzy lata osiągnie cenę 500 zł.

Pożądana stopa zwrotu wynosi 20 %.

Jaka jest obecna wartość tej akcji?

10.

Czy inwestor powinien nabyć akcje

zwykłe firmy X jeśli cena rynkowa akcji

wynosi 100 zł, a inwestor planuje ich

sprzedaż po 3 latach. Przewidywana

wartość dywidendy w 3 latach

posiadania akcji wynosi 8,10, 12 zł, a

oczekiwana po 3 latach cena akcji 130

zł. Rynkowa stopa dochodu kształtuje

się na poziomie 15 %.

11.

Wymagana stopa zwrotu wynosi 8%. Firma

wypłaca dywidendę w wysokości 70 zł. Oblicz

ceny akcji, przy założeniach:

•modelu stałej dywidendy

•modelu stałego wzrostu dywidendy (wzrost o

6% rocznie)

•modelu dwóch faz (wzrost o 6% przez 2 lata,

przez kolejne o 3%)

•modelu trzech faz (wzrost o 6% przez 2 lata,

przez kolejne 2 lata o 3%, przez kolejne o 2%)

12.

Spółka nie planuje wypłat dywidend w

ciągu najbliższych czterech lat, w piątym

roku zakłada się dywidendę w wysokości

2,5 zł, w późniejszym okresie firma

zamierza utrzymać stałe tempo wzrostu

dywidendy na poziomie 5% rocznie. Jaką

maksymalną cenę warto zapłacić za 1

akcję tej spółki, jeśli wymagana stopa

dochodu z takiej inwestycji wynosi 22%?

13.

Spółka DREEMIM zamierza pozyskać na

realizację zadań inwestycyjnych kwotę 2

mln zł z emisji akcji. Jeśli zarząd deklaruje

wypłatę dywidendy w wysokości 2 zł na 1

akcję i jej wzrost w następnych latach

corocznie o 5%, a inwestorzy oczekują

stopy zwrotu na poziomie 19%, zaś koszty

emisji szacowane są na 3,5%, to ile akcji

trzeba wyemitować aby zgromadzić

niezbędne środki?

14.

Rozpatrujemy akcję zwykłą, z której dywidenda wynosi

obecnie20 zł. Koszt kapitału własnego wynosi 20 % .

1.Oszacować cenę tej akcji, korzystając z trzech

modeli :

- modelu stałej stopy wzrostu

dywidendy,

równej 10 %,

2. modelu dwóch faz, gdzie w pierwszym etapie

przez 10 lat stopa wzrostu dywidendy

wynosi 15 %, a następnie 10 %,

3. modelu trzech faz, gdzie w pierwszym etapie

przez 5 lat stopa wzrostu wynosi 15 %,

następnie przez 5 lat regularnie spada co

roku o jeden punkt procentowy, aby po 10

latach osiągnąć stałą stopę równą 10 %.

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

Wyszukiwarka

Podobne podstrony:

Zadania wstępne FIN 2 (3)

Zadania wstępne FIN 2

Zadania z rach fin

zadania zarz dzanie fin. cz.2, III ROK, II semestr, ZFP

Przykładowe zadania na sprawdziany wstępne przed zajęciami

Fin zadania z kolokwium

Przykladowe zadania na sprawdziany wstepne przed zajeciami

Diagnoza wstępna absolwenta gimnazjum z fizyki, Konspekty szkolne i zadania z fizyki oraz matematyki

mat fin zadania wszystkie

Zadania z treścia

Prezentacja 2 analiza akcji zadania dla studentow

Obróbka wstępna ryb

1 L9 KWykł 01a wstępnyid 9412 ppt

Przedmiot i zadania dydaktyki 4

zadanie 1 v 002

Wykł 1B wstępny i kinematyka

więcej podobnych podstron