ZARZĄDZANIE FINANSAMI PRZEDSIĘBIORSTW

WYKŁAD I

LITERATURA:

A.Rutkowski „Zarządzanie finansami".

J.Ostaszewski „Źródła pozyskiwania kapitału przez spółkę akcyjną".

Lech Bednarski „Analiza finansowa przedsiębiorstw".

Tadeusz Waśniewski „ Analiza finansowa".

1.Krótkoterminowe decyzje finansowe:

-Analiza progu rentowności

-Analiza finansowa

-Dźwignia operacyjna

-Dźwignia finansowa

-Dźwignia połączona

-Planowanie , zapotrzebowanie na środki finansowe

-Zarządzanie zapasami

-Zarządzanie należnościami

-Zarządzanie zobowiązaniami krótkoterminowymi

2.Dlugoterminowe decyzje finansowe.

-Źródła finansowania długoterminowego przedsiębiorstw

-Koszt kapitału

-Analiza opłacalności wybranych form finansowania /kredyt, leasing/

-Opłacalność inwestycji /badanie/

PRÓG RENTOWNOŚCI

Wykorzystywany do zarządzania krótkookresowego. Analiza progu rentowności jest techniką, która pozwala określić wpływ zmian wielkości sprzedaży i produkcji cen oraz kosztów na zyski przedsiębiorstwa.

Próg rentowności określamy najczęściej jako BEP to punkt graniczny, w którym badane przedsięwzięcia ewentualne przedsiębiorstwa nie przynosi zysków ani nie powoduje strat. W punkcie tym następuje więc zrównanie przychodów ze sprzedaży z kosztami całkowitymi poniesionymi przez przedsiębiorstwo.

P=Kc

P- przychody

Kc- koszty całkowite poniesione przez przedsiębiorstwo

W analizie progu rentowności przyjmuje się, że wszystkie koszty przedsiębiorstwa dzielą się na koszty stałe bądź koszty zmienne.

Kc=Ks+Kz

Ks- koszty stale

Kz- koszty zmienne

Koszty stałe są to koszty, których wielkość nie zmienia się wraz ze zmianą wielkości produkcji.

Koszty stałe to amortyzacja, podatki, opłaty lokalne, koszty promocji, koszty ogólnozakładowe, koszty wydziałowe.

Koszty zmienne zależą od wielkości produkcji dlatego można je zapisać jako iloczyn wielkości produkcji sprzedaży V i kosztów jednostkowych zmiennych Kjz przypadających na jeden wyrób.

Kz = V x kjz

Koszty zmienne to np. energia zużywana do produkcji w skali całej firmy, wynagrodzenia pracowników produkcyjnych.

P = V xcj

Cj- -cena jednostkowa

Vxcj = Ks+Vxkjz

Ks

V = ——— = BEP - PRÓG RENTOWNOŚCI PIERWSZEGO RODZAJU WYRAŻONY WIELKOŚCIĄ PRODUKCJI SPRZEDAŻY

cj - kjz

czyli jako jednostka są tu sztuki, tony, uncje.

PRÓG RENTOWNOŚCI DRUGIEGO RODZAJU to próg rentowności wyrażony WARTOŚCIĄ PRODUKCJI SPRZEDAŻY:

Ks

BEP' = —— cj

cj - kjz

PRÓG RENTOWNOŚCI TRZECIEGO RODZAJU BEP"

Ks

BEP"=(———— : Pmax) x 100%

cj - kjz

PRÓG RENTOWNOŚCI wyrażony stopniem wykorzystania zdolności produkcyjnych ewentualnie zaspokojenia popytu.

P max- maksymalna wielkość sprzedaży określona na podstawie zdolności produkcyjnych lub prognozy popytu

PRZYKŁAD:

Firma rozpatruje celowość podjęcia produkcji wyrobu X, przedsięwzięcie to charakteryzują następujące wielkości :

-przewidywana cena sprzedaży 24 zł za sztukę

-przewidywane koszty jednostkowe zmienne 18 zł na sztukę

-koszty stałe Kz - 66000 zł na rok

-prognoza popytu 16000 sztuk rocznie.

66000

l RODZAJ : BEP = ——— = 11000 sztuk

24-18

II RODZAJ : BEP' = 11000 x 24 = 264000 /wielkość sprzedaży produktu/

11000

III RODZAJ : BEP" = ——— x 100% = 68,75% / w takim stopniu zaspokajamy popyt/.

16000

Równe lub większe od 100% odrzucamy.

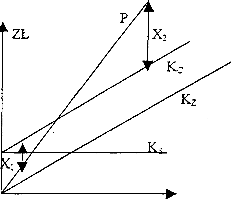

PRÓG RENTOWNOŚCI - WYKRES GRAFICZNY /LINIOWY/

BEP TONY,LITRY,SZTUKI

Kz- wzrastają wraz z produkcją

Przecięcie P i Kc to PRÓG RENTOWNOŚCI

Pole X1 to straty

Pole X2 to zyski

PRÓG RENTOWNOŚCI - WYKRES NIELINIOWY

ZŁ

Kc

ZYSK STRATA

STRATA

P

Pole istotności

X1 X2 SZTUKI

Wraz z analizą progu rentowności dokonuje się analizy wrażliwości tę analizę wrażliwości określa się jako ANALIZĘ RYZYKA PROGU RENTOWNOŚCI.

ANALIZA WRAŻLIWOŚCI OBEJMUJE PRZEDE WSZYSTKIM:

1. Badanie wpływu zmian poszczególnych czynników na próg rentowności ocenianego przedsięwzięcia lub przedsiębiorstwa.

2. Ustalenie i ocenę granicznego poziomu poszczególnych czynników oraz marginesów bezpieczeństwa, przedsięwzięcia, przedsiębiorstwa z uwagi na zmianę tych czynników.

DO PRZYKŁADU JW.

Założymy spadek ceny o 10%.

24 zł -> 21,60 zł/spadek o I0%/

66000

BEP = ---------- = 18333 sztuki / muszą wykonać tyle wyrobów/

21,60 - 18

BEP' = 18333 x 21,60 = 396000 zł /próg rentowności wartościowo- wielkość sprzedaży/

18333

BEP'' = ——— x 100% = 114,6 %

16000

decyzja : przy spadku ceny o 10% produkcja powinna być zaniechana, bo nigdy nie uzyskamy rentowności.

Ustalenie granicznych wartości ceny i kosztów jednostkowych zmiennych.

Ustalamy minimalną cenę jednostkową:

kjz * Pmax + Ks 18 * 16000 + 66000

Cmin = ------------------------- = ---------------------------- = 22,13 zł cena minimalna na wyrób X

Pmax 16000

Jeśli cena minimalna będzie mniejsza od 22,13 zł. to nie osiągniemy progu rentowności

MERGINES BEZPIECZEŃSTWA CENOWEGO

cj - cmin 24 - 22,13

Mbc = ————— * 100% = --------------- * 100% = 8%

cj 24

KOSZTY JEDNOSTKOWE ZMIENNE MAKSYMALNE

cj * Pmax - Ks 24 x 16000 - 66000

Kjz max = -------------------— = ---------------------------- = 19,88 zł na sztukę

Pmax 16000

Koszty nie mogą być wyższe bo próg rentowności nie może być osiągnięty

MARGINES BEZPIECZEŃSTWA KOSZTÓW JEDNOSTKOWYCH ZMIENNYCH

Kjzmax - kjz 19,88 - 18

Mbkjz = -------------------- * 100% = ----------------- * 100% = 11%

kjz 18

W tej analizie jest wada bo z reguły przedsiębiorstwo nie produkuje jednego wyrobu lecz więcej

PRÓG RENTOWNOŚCI DLA WIELU PRODUKTÓW:

W praktyce często występuje sytuacja, że firma jest producentem lub sprzedawcą więcej niż jednego produktu w takim przypadku występuje potrzeba kalkulacji progu rentowności. Problem ten rozwiązuje się w podobny sposób jak dla jednego produktu, aby wyznaczyć próg rentowności dla wielu produktów wprowadza się produkt umowny, który zawiera w sobie poszczególne podstawowe produkty w ściśle określonej proporcji. Po obliczeniu

progu rentowności dla produktu umownego rozlicza się go na produkty podstawowe.

PRZYKŁAD:

Przedsiębiorstwo X jest producentem dwóch produktów A i B, cena produktu A wynosi 500 zł za sztuką cena produktu B 1000 zł za sztuką.

Jednostkowe koszty zmienne dla produktu A wynoszą 400 zł zaś dla produktu B 600 zł za sztuką. Dział Marketingu zakłada, że w najbliższym roku przedsiębiorstwo sprzeda 800 sztuk produktu A i 400 sztuk produktu B.

Uproszczony rachunek zysków i strat:

|

A |

B |

RAZEM |

Przychody ze sprzedaży |

800 * 500 400000 |

400 * 1000 400000 |

800000 |

Koszty zmienne |

320000 |

240000 |

560000 |

Marża brutto |

400000 - 320000 80000 |

400000 - 240000 160000 |

240000 |

Koszty stale wydziałowe |

60000 |

80000 |

140000 |

Marża netto |

20000 |

80000 |

100000 |

Koszty stałe ogólnozakładowe |

|

|

40000 |

Zysk operacyjny |

|

|

60000 |

Powyższa kalkulacja oznacza, że dla założonej wielkości sprzedaży przedsiębiorstwo osiągnie zysk. Kalkulacja progu rentowności dla produktów A i B z uwzględnieniem jedynie kosztów stałych wydziałowych :

Ks wydziałowe dla produktu A 60000

BEPA = ---------------------------------------- = ------------ = 600 sztuk /wydział A musi wykonać co najmniej/

cj - kjz 500 - 400

80000

BEPB = ————— = 200 sztuk

1000-600

Sprzedaż produktu A w wysokości 600 sztuk i B w wysokości 200 sztuk zapewni pokrycie kosztów stałych wydziałowych.

Kalkulacja struktury produktu umownego zakładamy, że przyjęte na początku udziały wyrobów A i B w produkcie umownym zostaną zachowane.

Te udziały są wyznaczone przez planowaną strukturę produkcji.

Struktura produktu umownego zostaje wyznaczona na podstawie zaplanowanej wielkości produkcji:

A : B = 800 : 400 =2:1 co oznacza, że na produkt umowny składaj się 2 produkty A i jeden produkt B

|

A |

B |

PU/ produkt umowny |

Udział w sprzedaży |

2 /produkty/ |

1 /produkt/ |

|

Cena jednostkowa |

500 |

1000 |

2*500 + 1*1000 = 2000 |

Koszty jednostkowe zmienne |

400 |

600 |

2*400 + 1*600 = 1400 |

Marża brutto jednostkowa |

100 |

400 |

1*100 + 1*400 = 600 |

Można oszacować próg rentowności produktu umownego

Koszty stale 60000 + 80000 + 40000 180000

BEPPU = ——————————— = ------------------------------ = ------------ = 300 sztuk

Marża brutto jednostkowa 600 600

Co oznacza, że:

A= 300 x 2 =600 sztuk

B = 300 x l = 300 sztuk

ANALIZA FINANSOWA

ANALIZA oznacza metodę postępowania naukowego polegającą na rozczłonkowaniu danej całości na części składowe i następnie rozpatrywaniu każdej z nich z osobna w celu:

wykrycia struktury badanej całości związków i zależności występujących między elementami strukturalnymi oraz między każdym elementem a całością, /tzw. analiza strukturalna/

w celu poznania mechanizmu funkcjonowania badanej całości zmian jakie w niej zachodzą, identyfikacji czynników oddziaływujących na tę całość oraz jej części siły, kierunku i natężenia wpływu poszczególnych czynników na stwierdzone zmiany, /tzw. analiza przyczynowa/

Analiza odnosząca się do działalności gospodarczej nosi ogólną nazwę ANALIZY EKONOMICZNEJ.

ANALIZA EKONOMICZNA to metoda badania procesów ekonomicznych za pomocą rozkładania ich na poszczególne elementy i rozpatrywania związków pomiędzy tymi elementami. Pojęcie analizy ekonomicznej odnoszone jest na ogół do badania zjawisk ilościowych.

ANALIZA EKONOMICZNA służy do racjonalnego gospodarowania czyli jest narzędziem racjonalnego gospodarowania.

Z punktu widzenia przedmiotowego w analizie ekonomicznej można wyróżnić przede wszystkim ANALIZĘ MAKROEKONOMICZNĄ, ANALIZĘ MIKROEKONOMICZNĄ , ANALIZĘ FINANSOWĄ I ANALIZĘ TECHNICZNO-EKONOMICZNĄ.

ANALIZA MAKROEKONOMICZNA obejmuje badanie i ocenę wielkości ekonomicznych zagregowanych a więc ujmowanych dla całej gospodarki narodowej.

ANALIZA MIKROEKONOMICZNA to wielkości ekonomiczne w wyrażeniu pieniężnym w tym stan majątkowo kapitałowy jest to tzw. ujęcie statyczne przedmiotu analizy i wyniki finansowe czyli tzw. ujecie dynamiczne.

ANALIZA TECHNICZNO-EKONOMICZNĄ oparta jest na wielkościach ekonomicznych w wyrażeniu rzeczowym lub osobowym i jedynie uzupełniająco wzbogacona ujęciami /danymi/ finansowymi.

ANALIZA FINANSOWA by pełniła rolę instrumentu zarządzania finansami przedsiębiorstwa powinna mieć określony zakres analizy finansowej wyznaczony jest przez 3 kategorie:

l .OBIEKTY DZIAŁANIA

2.JEDNOSTKI CZASU

3 .KRYTERIUM ANALIZY

W analizie finansowej obiektami badania są najczęściej jednostki gospodarcze jako całość lub też jednostki organizacyjne niższych szczebli /wydziały, podwydziały/

Jednostki czasu w analizie finansowej są najczęściej okresy sprawozdawcze czyli miesiące lub okresy obrotowe/lata/. Najgłębszą analizę przeprowadza się dla pełnych łat /dla GUSU/

Kryterium analizy finansowej stanowi określone zjawisko lub proces gospodarczy biorąc pod uwagę zakres podmiotowy i czasowy analizy finansowej można wyróżnić 3 typy analiz:

l ANALIZA DYNAMICZNA

2. ANALIZA PRZEKROJOWA

3.ANALIZA DYNAMICZNO-PRZEKROJOWA

ANALIZA DYNAMICZNA jest rodzajem analizy finansowej obejmującym badanie kształtowania się zjawisk I procesów gospodarczych w danej jednostce gospodarczej w kolejnych okresach przyjętego podziału czasowego.

ANALIZA DYNAMICZNA ma na celu określenie kierunków i skali zmian badanego zjawiska i procesów gospodarczych. Analiza ta polega na wykryciu ogólnych tendencji rozwojowych w całym badanym przedziale czasu.

ANALIZA PRZEKROJOWA jest rodzajem analizy finansowej obejmującym zakresem podmiotowym kształtowanie się zjawisk lub procesów gospodarczych w zbiorze jednostek gospodarczych.

ANALIZA PRZEKROJOWA najczęściej przyjmuje postać analizy międzyzakładowej, ta zaś obejmuje porównywanie jednostek wchodzących w skład danego przedsiębiorstwa czy też obejmuje analizę różnych przedsiębiorstw ale z jednej określonej branży.

ANALIZA DYNAMICZNO-PRZEKROJOWA jest to najszersza forma analizy ujmuje ona w sobie ANALIZĘ DYNAMICZNĄ jak i ANALIZĘ PRZEKROJOWĄ najbardziej uniwersalna analiza i najbardziej szeroka.

ŹRÓDŁAMI ANALIZY FINANSOWEJ JEST SPRAWOZDAWCZOŚĆ FINANSOWA która składa się z :

-bilansu

-rachunku zysków i strat

-rachunku przepływów pieniężnych

WYKŁAD II

ANALIZA FINANSOWA PRZEDSIĘBIORSTWA:

ŹRÓDŁA ANALIZY FINANSOWEJ:

-źródła ewidencyjne

-źródła pozaewidencyjne

WŚRÓD MATERIAŁÓW EWIDENCYJNYCH WYRÓŻNIAMY GRUPY:

-dokumentację pierwotna wtórną stanowiącą podstawę zapisów w urządzeniach ewidencyjnych

-zapisy dokonane w analitycznych i syntetycznych urządzeniach ewidencyjnych takie jak konta czy rejestry

-sprawozdawczość opartą na wcześniej wymienionych zapisach będącą uogólnieniem ich treści.

Materiały pozaewidencyjne mają charakter uzupełniający do tych materiałów zaliczyć można przede wszystkim:

opracowane dane postulowane a zwłaszcza plan finansowy /biznes plan/ i inne plany gospodarcze krótko I długoterminowe, kalkulacje wstępne i kosztorysy, normy kosztów itp.

wyniki poprzednio przeprowadzonych analiz w tym zwłaszcza analizy rynku poprzedniego.

materiały z przeprowadzonych kontroli i rewizji zarówno przez organy wewnętrzne jak i zewnętrzne /badanie biegłego rewidenta/.

uzyskane materiały i informacje dotyczące przedsiębiorstw krajowych i zagranicznych /zwłaszcza do porównań/

WEDŁUG USTAWY O RACHUNKOWOŚCI ROCZNE SPRAWOZDANIE FONANSOWE OBEJMUJE:

-bilans

-rachunek zysków i strat

-rachunek przepływów pieniężnych

-informacje dodatkowe

BILANS jest to sprawozdanie o charakterze statycznym czyli przedstawia sytuację majątkowo kapitałową przedsiębiorstwa na określony dzień /dzień zamknięcia ksiąg rachunkowych w danej chwili (31.12) każdego roku, ale są również imię dni/

BILANS składa się z dwustronnej tabeli:

-aktywa - składniki majątku przedsiębiorstwa uszeregowane według wzrastającej płynności

-pasywa - są to składniki kapitału przedsiębiorstwa uszeregowane według wzrastającej wymagalności

Celem RACHUNKU ZYSKÓW I STRAT jest ustalenie wyniku finansowego jednostki gospodarczej /netto/

RACHUNEK ZYSKÓW I STRAT jest to sprawozdanie o charakterze dynamicznym, ponieważ zawiera wszystkie operacje za okres np. od początku do końca roku.

W RACHUNKU ZYSKÓW I STRAT można wyróżnić 3 sfery działalności jednostki:

działalność podstawowa związana z przychodami ze sprzedaży, towarów, produktów, usług, z kosztami sprzedanych towarów, produktów i usług, iż kosztami ogólnego zarządu.

działalność pozostała , zaliczamy do niej pozostaje przychody operacyjne [pozostałe koszty operacyjne, typowa działalność, sprzedaż składników majątkowych.

działalność finansowa to przychody finansowe z odsetek, rachunków, dywidendy podmiotów i koszty finansowe to koszty od kredytów, prowizje.

RACHUNEK PRZEPŁYWÓW PIENIĘŻNYCH to sprawozdanie, którego celem jest ustalenie stanów środków pieniężnych w jednostce gospodarczej.

SĄ 2 METODY WYKONYWANIA RACHUNKU PRZEPŁYWÓW PIENIĘŻNYCH:

-bezpośrednia - rzadko stosowana

-pośrednia- najczęściej stosowana

W metodzie bezpośredniej punktem wyjścia jest wartość sprzedaży.

W metodzie pośredniej punktem wyjścia jest zysk netto.

RACHUNEK PRZEPŁYWÓW PIENIĘŻNYCH dzieli się na 3 grupy działalności:

-działalność operacyjna

-działalność inwestycyjna

-działalność finansowa

Przepływy działalności finansowej w dobrej jednostce gospodarczej powinny być zawsze DODATNIE, przepływy inwestycyjne - UJEMNE.

ETAPY ANALIZY FINANSOWEJ:

Najczęściej analizę finansową przeprowadza się w 3 etapach:

1. Jest to analiza wstępna bilansu

2. Jest to analiza wstępna rachunku zysku i strat

3. Jest 10 analiza wskaźnikowa

4.Dodatkowa to analiza przepływów pieniężnych /niekiedy/

ANALIZA WSTĘPNA BILANSU polega na badaniu struktury i dynamiki bilansu, analizę wstępną nazywa się również jako analizę PIONOWĄ I POZIOMĄ BILANSU.

ANALIZA PIONOWA BILANSU jest to badanie udziału poszczególnych składników bilansu w sumie bilansowej / ANALIZA STRUKTURY/

ANALIZA POZIOMA BILANSU /DYNAMIKA BILANSU/ polega na badaniu zmian poszczególnych składników bilansu na przestrzeni co najmniej 2 okresów.

W warunkach wysokiej inflacji dokonuje się analizy poziomej skorygowanej o wskaźnik inflacji.

ANALIZA WSTĘPNA RACHUNKU ZYSKÓW I STRAT składa się z :

-analizy struktury /PIONOWA/

-analizy dynamiki /POZIOMA/

ANALIZA PIONOWA polega na badaniu rachunku zysków i strat poszczególnych pozycji rachunku zysków I strat przychodach ogółem bądź też kosztach ogółem.

Pozycję przychodów i wyników finansowych porównujemy z przychodami ogółem, a pozycją kosztów z kosztami ogółem.

UPROSZCZONY RACHUNEK ZYSKÓW I STRAT:

1.Przychody ze sprzedaży

2.Koszty sprzedanych towarów, produktów, usług

3. Wynik na sprzedaży

4.Koszty ogólnego zarządu

5.Pozostałe przychody operacyjne

6.Pozostałe koszty operacyjne

7.Zysk bądź strata brutto

8. Podatek

9.Zysk strata netto

|

|

|

|

Dynamika |

Skorygowana wartość aktywów |

Dynamika skorygowana |

|

1999 |

2000 |

1999 2000 |

Rok 2000: 1999 |

2000 |

1999 |

Aktywa trwałe |

2000 |

2500 |

2000: 5000 2500:6100 * 100% *100%

40% 41% |

2500:2000 *100%

125% |

2500(1+0,10)

2272,7 |

2272,7:2000 *100%

113,6% |

Aktywa obrotowe w tym: |

3000 |

3600 |

3000:5000 3600:6100 * 100% *100%

60% 59% |

3600:3000 *100%

120% |

3600:(1+0,10)

3272,7 |

3272,7:3000 *100%

109,1% |

- zapasy |

1000 |

1300 |

1000:5000 1300:6100 *100% *100%

20% 21,3% |

1300:1000 *100%

130% |

1300:(1+0,10)

1181,1 |

1181,8:1000 *100%

118,2% |

- należności |

1500 |

1800 |

1500:5000 1800:6100 *100% *100%

30% 29,5% |

1800:1500 *100%

120% |

1800:(1+0,10)

1636,4 |

1636,4:1500 *100%

109,1% |

- środki pieniężne |

500 |

500 |

500:5000 500:6100 *100% *100%

10% 8,2% |

500:500 *100%

100% |

500:(1+0,10)

454,6 |

454,6:5000 *100%

90,9% |

SUMA |

5000 |

6100 |

100% 100% |

6100:5000 *100%

122% |

611:(1+0,10)

5545,6 |

5545,6:5000 *100%

110,9% |

122% - ZMIANA CAŁEGO MAJĄTKU PRZEDSDĘBIORSTWA- składnik majątku zmienił się o 22%

W1= 10% = 0,10 - wskaźnik inflacji

AKTYWA 2500 2500

--------------------------------------------- = ----------- = -------- = 2272,7

1 + WSKAŹNIK INFLACJI /Wi/ 1 + 0,10 1,1

|

1999 |

2000 |

1999 2000 |

DYNAMIKA

|

l. przychody ze sprzedaży |

20000 |

30000 |

20000:210000 30000:30500 *100% *100% 95,2% 98,36% |

|

2.koszty sprzedanych towarów |

15000 |

25000 |

15000:19000 25000:298000 *100% *100% 78,9% 84,75% |

|

3. wy nikną sprzedaży |

5000 |

5000 |

5000:21000 5000:30500 *100% *100% 23,8% 16,39% |

|

4. koszty ogólnego zarządu |

2000 |

4000 |

2000:19000 4000:29800 *100% *100% 10,53% 13,42% |

|

5.pozostałe przychody operacyjne |

1000 |

500 |

1000:21000 500:30500 *100% *100% 4,46% 1,64% |

|

6.pozostałe koszty operacyjne |

1000 |

500 |

1000:19000 *100% 5,26% |

|

7.zysk bądź strata brutto |

3000 |

1000 |

3000:21000 *100% 14,29% |

|

8. podatek |

1000 |

300 |

1000:1900 *100% 5,26% |

|

9.zysk strata netto |

2000 |

700 |

2000:21000 *100% 9,52% |

|

|

|

|

|

|

PRZYCHODY Ogółem |

|

|

/Przychody/ /Przychody/ 21000 30500 -/odjąć/ -/odjąć/ |

|

KOSZTY Ogółem |

|

|

/Koszty/ /Koszty/ 19000= 29800 2000 700/zysk netto/ |

|

Przychody ogółem są sumą wszystkich przychodów l)tj. 20000+ 5)tj.l000 = 21000 /1999

Koszty ogółem są sumą wszystkich kosztów 2)tj.l5000+ 4)tj.2000+ 6)tj.l000+ 8)tj.l000 = 19000 /1999

Przychody ogółem/2000 rok -1) tj. 30000 + 5) tj.500 = 30500

Koszty ogółem/2000ok - 2) tj. 25000 + 4) tj. 4000"+ 6) tj. 500 + 8)tj. 300 = 298000

[1-2=3-4+5-6=7-8=9]

WYKŁAD III

Analiza wskaźnikowa - ocena sytuacji finansowej j g

Wskaźniki finansowe - 4 grupy

1. rentowności

2. płynności

3. sprawności działania - efektywności - obrotowości

4. produktywności i zadłużenia

5. GPW - wskaźnik rynku kapitałowego

Wskaźniki finansowe mogą pokazać 3 rodzaje porównań

1. porównanie w czasie - zestawienie wyników z 2 co najmniej okresów w celu ustalenia tendencji zachowania się wskaźnika w czasie

2. porównanie branżowe - porównanie wskaźników analizowanej jednostki ze wskaźnikami całej branży

3. porównanie z wzorcem (z wartością uznawaną za wzorzec)

Wskaźniki rentowności

- 1t - wskaźnik rentowności (zyskowności) sprzedaży

Rentowność sprzedaży = zysk netto / przychody ze sprzedaży * 100%

Im większy tym lepiej ale

t1 = 1000 / 10000 * 100% = 10%

t2 = 2000 / 40000 * 100% = 5%

Wskaźnik spadł, ale sprzedaż wzrosła a zysk netto wzrósł o 100%

- II ROE - wskaźnik rentowności kapitału własnego

ROE = zysk netto / kapitał własny * 100%

Kapitał własny = przeciętny stan kapitału

ROE powinien wzrastać

Wzorzec - rentowność papierów wartościowych = 5,5%- czyli ROE powinien być > 5,5% + premia za ryzyko

- III ROA - wskaźnik rentowności majątku

ROA = zysk netto / aktywa ogółem * 100%

Wielkość wzorcowa zależna od branży

Generalnie wskaźnik rentowności to

W R = wybrany zysk / wybrana pozycja bilansu (lub rachunku zysków i strat) * 100%

Wskaźniki płynności — bezpieczeństwa finansowego:

- I wskaźnik płynności bieżącej

WPB = aktywa bieżące / pasywa bieżące = AO / PO

PO - zobowiązania krótkoterminowe

Zalecana wielkość (1,2 - 2) - AO powinny być > od PO

- II wskaźnik płynności szybki

WPS = AO - zapasy / PO

Zalecany (1,0 - 1,2) - wielkość może także świadczyć o zaciągnięciu lub udzieleniu kredytu kupieckiego

Dla firm usługowych WPB = WPS - brak zapasów

- III wskaźnik płynności gotówkowej

WPG = środki pieniężne + krótkoterminowe papiery wart / PO

Zalecana wartość (0,1 - 0,3) - firma jest w stanie uregulować zobowiązania

Wskaźniki sprawności działania - służą do oceny zarządzania jednostką gospodarczą - wskaźniki rotacji zapasów, należności, zobowiązań

- I wskaźnik rotacji należności w dniach (i ilość cykli)

WRN = przeciętny stan należności * 365 dni / przychody ze sprzedaży produktów

przeciętny stan należności = stan należności na początek okresu + stan należności na koniec okresu / 2

należności krótkoterminowe 01.01.2002 = 300

należności krótkoterminowe 31.12.2002 = 600

(300+600)72=450

WRN w jakim okresie średnio otrzymujemy zapłatę - powinien dążyć do 0.

0 to stan idealny.

365 / WRN == ilość cykli w roku zobowiązań

- II wskaźnik rotacji zapasów w dniach (i ilość cykli)

WRZ = przeciętny stan zapasów * 365 dni / przychody ze sprzedaży produktów

przeciętny stan zapasów = stan zapasów na początek okresu -t- stan zapasów na koniec okresu /2

im niższy tym lepiej - dążymy do zera

- III wskaźnik rotacji zobowiązań handlowych w dniach (i ilość cykli)

WRZo == przeciętny stan zobowiązań handlowych * 365 dni / koszty operacyjne (sprzedaż tow. i usług)

przeciętny stan zobowiązań = stan zobowiązań na początek okresu + stan zobowiązań na

koniec okresu / 2

gdy WRZo > WRN to dobra firma

Wskaźniki produktywności i zadłużenia

- I wskaźnik produktywności majątku

Produktywność majątku = przychody ze sprzedaży / aktywa ogółem

aktywa ogółem = pasywa ogółem

- II wskaźnik zadłużenia ogólnego : wskaźnik zadłużenia ogólnego = zobowiązania ogółem / aktywa ogółem * 100%

- III wskaźnik pokrycia kapitału własnego zobowiązaniami = zobowiązania ogółem / kapitał własny * 100%

- IV wskaźnik pokrycia odsetek = zysk operacyjny / odsetki * 100% > i to dobrze

Wskaźniki rynku kapitałowego - cena rynkowa akcji

I C/Z=R/E

C - cena rynkowa l akcji

Z - zysk netto przypadający na jedną akcję = zysk netto / ilość akcji w obrocie

II C/Wk

Wk - wartość księgowa przypadająca na jedną akcję

Wk = wartość księgowa całej jednostki / liczba akcji

Np. Wk = 0,25 to znaczy wydając 0,25 zł kupujemy wartość l zł

Wady i zalety analizy wskaźnikowej

Zalety:

- prostota pomiaru zjawisk szybko i tanio

- umożliwia identyfikację krytycznych obszarów działania przedsiębiorstwa

- powszechność stosowania wskaźników pozwala na prowadzenie analiz porównawczych z innymi przedsiębiorstwami

- wykorzystujemy ją wspólnie z innymi metodami

Wady:

- operuje relacjami wskaźnikowymi, które są w dużym stopniu uzależnione od inflacji

- nie wskazuje przyczyn niekorzystnych zjawisk - istnieje niebezpieczeństwo niewłaściwej interpretacji wskaźników

- na wartość wskaźników mogą mieć wpływ podejmowane decyzje inwestycyjne - skutki ich mogą powodować osłabienie bieżących wyników finansowych

przedsiębiorstwa i przedstawić niekorzystny w danej chwili jego obraz

- na wartość wskaźników mogą mieć wpływ transakcje jednorazowe np. straty i zyski nadzwyczajne, różnice kursowe itp.

- nie ma uniwersalnych wzorców wartości wskaźników

Każda z dziedzin działalności gospodarczej (branża) ma swoją specyfikę wyrażającą się inną technologią i różnymi zasadami współpracy z otoczeniem

(dostawcy, odbiorcy)

- przyjęty w firmie sposób ewidencji (amortyzacji, zużycia materiałów) determinuje wielkość w sprawozdaniach finansowych i w konsekwencji wpływa na

wartość wskaźników

Płynność finansowa a zarządzanie kapitałem obrotowym.

Na płynność finansową przedsiębiorstwa wpływa wiele różnych czynników. Można je podzielić na czynniki zależne od przedsiębiorstwa, a więc takie na które ma ono wpływ oraz na czynniki niezależne od przedsiębiorstwa, czyli znajdujące się poza sferą jego oddziaływania.

1. np. terminy płatności (stosowane) - polityka kredytowa firmy - metoda amortyzacji, stosowane technologie

2. podatki, koszty pozyskania kapitału obcego

Płynność finansowa jest rozumiana jako zdolność do regulowania zobowiązań przedsiębiorstwa.

Płynność finansową osiąga się zachowując właściwe relacje między aktywami obrotowymi a zobowiązaniami krótkoterminowymi, czyli utrzymując bezpieczny poziom kapitału obrotowego netto.

Kapitał obrotowy - to kapitał finansujący określoną część środków obrotowych - tę, która nie zostaje pokryta zobowiązaniami bieżącymi. Wielkość ta jest finansowana przez kapitał stały (kapitał własny + zobowiązania długoterminowe)

Kapitał obrotowy netto == aktywa obrotowe - zobowiązania krótkoterminowe

Cechy kapitału obrotowego

1. krótszy od l roku okres życia

2. stosunkowo szybkie przekształcanie w inne środki (gotówka - surowce - produkcja - sprzedaż - zamiana w należności, które z kolei stają się gotówką po

ich zapłaceniu)

3. dostosowanie się do cyklu produkcji, sprzedaży, regulacji należności. Od stopnia zsynchronizowania tych 3 składników zależy w dużym stopniu wielkość

kapitału obrotowego

Przedsiębiorstwa utrzymują minimalny poziom kapitału obrotowego z następujących powodów

1. aby zapobiec ewentualnym stratom spowodowanym koniecznością dokonania szybkiej sprzedaży często poniżej kosztów

2. dla zapewnienia terminowej spłaty zobowiązań w przypadku wystąpienia opóźnienia w ściąganiu należności

3. w celu uniknięcia wysokich kosztów pozyskania kapitału obcego w sytuacjach problemów z płynnością

4. w celu zapewnienia płynności firmy w momencie znacznego tempa wzrostu sprzedaży

Ogólnie o kapitale obrotowym można powiedzieć, że przedsiębiorstwo produkcyjne posiada zwykle stosunkowo duży kapitał obrotowy netto ze względu na konieczność nabywania materiałów, surowców a także ze względu na dużą produkcję w toku i dużą ilość wyrobów gotowych.(10%)

W przedsiębiorstwach usługowych udział kapitału obrotowego jest zwykle mniejszy ze względu na brak produkcji w toku i brak wyrobów gotowych oraz ze względu na mniejszą ilość materiałów i surowców (4-5%)

Przedsiębiorstwa handlowe - prawie zerowy (także ujemny) kapitał obrotowy - dlatego dysponując znacznymi środkami pieniężnymi przed upływem płatności zobowiązań z tytułu dostaw i usług standardowo finansujących nabywane towary firma może dokonać inwestycji w środki trwałe bez udziału kredytu inwestycyjnego W zarządzaniu kapitałem obrotowym wyróżnia się różne strategie w których zakłada się różne proporcje aktywów obrotowych i

zobowiązań krótkoterminowych, a w konsekwencji poziom ryzyka.

Wyróżniamy 3 strategie

1. agresywną - duży udział zobowiązań krótkoterminowych w finansowaniu przedsiębiorstwa oraz minimalizowanie aktywów obrotowych jak zapasy, środki pieniężne, należności. Kapitał obrotowy netto < 0

2. konserwatywną - utrzymywanie wysokiego poziomu aktywów obrotowych oraz finansowanie przede wszystkim kapitałem stałym

3. umiarkowaną - Kapitał obrotowy w granicach 0

AO = Z krótkoterminowe

Planowanie zapotrzebowania na kapitał obrotowy

Dla prawidłowego i bezpiecznego funkcjonowania przedsiębiorstwa podstawowe znaczenie ma określenie wymaganego poziomu kapitału obrotowego netto. Niewłaściwa kalkulacja kapitału obrotowego netto może być przyczyną utraty płynności.

Zapotrzebowanie na kapitał obrotowy zależy przede wszystkim od 3 czynników.

1. kosztów produkcji

2. szybkości rotacji aktywów obrotowych

3. szybkości rotacji zobowiązań krótkoterminowych

Ważne, kiedy produkcja wymaga zaangażowania więcej środków obrotowych do realizacji procesu gospodarczego. Im szybciej firma przerabia lub też obraca aktywami obrotowymi tym mniejsze środki są potrzebne. Im dłuższe terminy spłaty zobowiązań tym mniejsza potrzeba angażowania własnych kapitałów obrotowych.

WYKŁAD IV

Na otworzenie każdej pozycji aktywów zaangażowane zostały środki finansowe wielkości by można cenić wg poniesionych wydatków i wielkości przychodów, zakłada się następujące koszty produktów:

Materiał A 1500

Materiał B 1200

Materiał C 450

Wynagrodzenie zarządu 900

Pozostałe koszty wydziałowe 800

Amortyzacja 550

-------------------------------------------------

Rzeczywisty koszt wytwórz. Σ 5400

Koszty sprzedaży 300

Koszty ogólnego zarządu 400

Koszty finansowe 400

-------------------------------------------------

Koszty ogółem Σ 6500

Przewidywane wskaźniki rotacji

Elementy kapitału obrotowego |

Wskaźniki rotacji w dniach |

Podstawa obliczeń |

Należności |

30 |

Przychody ze sprzedaży |

Zapasy: A B C |

60 30 15 |

Koszt materiału A Koszt materiału B Koszt materiału C |

Produkcja w toku |

6 |

Rzeczywisty koszt wytworzenia-amortyzacja |

Produkty główne |

15 |

Przychody ze sprzedaży |

Środki pieniężne |

15 |

Koszty gotówkowe (koszty ogółem; amortyzacja i materiały) |

Zobowiązania |

30 |

Koszty materiału |

Należności ze sprzedaży * 365

Rotacja należności = ----------------------------------------

Przychody ze sprzedaży

Rotacja * przychody ze sprzedaży 30 * 10 000 000

Należności = ---------------------------------------------- = ------------------------ = 891,2 tyś

365 365

Należności będziemy musieli zaangażować środki w wysokości 891,2 tyś środków własnych

Rotacja n * koszty materiału A 60*1500

Materiał A = ------------------------------------------ = ------------- = 246,58 tyś zł.

365 365

Planszowe zapotrzebowanie na materiał obrotowy

Elementy kapitału obrotowego |

Wskaźniki rotacji w dniach |

Podstawa obliczeń (w tyś.) |

Zapotrzebowanie na kapitał obrotowy w tyś. zł |

Należność |

30 |

10000 |

821,92 |

Zapasy: A B C |

60 30 15 |

1500 1200 450 |

246,58 98,63 18,49 |

Produkcja w toku |

6 |

4850 |

79,73 |

Produkty główne |

15 |

10000 |

410,96 |

Środki pieniężne |

15 |

2800 |

115,07 |

Ogółem aktywa |

- |

- |

1791,37 |

Zobowiązania handlowe |

30 |

3150 |

258,90 |

Zapotrzebowania na kapitał obrotowy |

- |

- |

1532,47 |

Planowane zapotrzebowanie na kapitał obrotowy przy skracaniu cyklu należności i produktów gotowych.

Elementy kapitału obrotowego |

Wskaźniki rotacji w dniach |

Podstawa obliczeń (w tyś.) |

Zapotrzebowanie na kapitał obrotowy w tyś. zł |

Należność |

14 |

10000 |

383,56 |

Zapasy: A B C |

60 30 15 |

1500 1200 450 |

246,58 98,63 18,49 |

Produkcja w toku |

6 |

4850 |

79,73 |

Produkty gotowe |

3 |

10000 |

82,19 |

Środki pieniężne |

15 |

2800 |

115,07 |

Ogółem aktywa |

- |

- |

1024,25 |

Zobowiązania handlowe |

30 |

3150 |

258,90 |

Zapotrzebowania na kapitał obrotowy |

- |

- |

764,34 |

Wydłużenie cyklu należności i skrócony cykl produktów gotowych (zmienione czynniki)

Elementy kapitału obrotowego |

Wskaźniki rotacji w dniach |

Podstawa obliczeń (w tyś.) |

Zapotrzebowanie na kapitał obrotowy w tyś. zł |

Należność |

60 |

10000 |

1643,84 |

Zapasy: A B C |

60 30 15 |

1500 1200 450 |

246,58 98,63 18,49 |

Produkcja w toku |

6 |

4850 |

79,73 |

Produkty gotowe |

15 |

10000 |

410,96 |

Środki pieniężne |

15 |

2800 |

115,07 |

Ogółem aktywa |

- |

- |

2613,29 |

Zobowiązania handlowe |

30 |

3150 |

60,41 |

Zapotrzebowania na kapitał obrotowy |

- |

- |

2552,88 |

Sposoby zmniejszenia zapotrzebowania na kapitał obrotowy to:

likwidacja lub sprzedaż zbędnych aktywów obrotowych,

wstrzymanie inwestycji,

sprzedaż krótkoterminowych składników finansowych,

rezygnacja z udzielenia pożyczek,

likwidacja nadmiernych zapasów,

skrócenia inkasa należności,

redukcja środków pieniężnych,

zapotrzebowanie na kapitał obrotowy zależy od branży

(największy - przedsiębiorstwa)

aktywa większe od zobowiązań,

płynność decyduje o możliwościach przedsiębiorstwa, rozwój.

Dźwignia operacyjna, finansowa, połączona,

Dźwignia operacyjna - bada wpływ zmian przychodów ze sprzedaży na zmiany zysku operacyjnego

(EBIT) - nazywamy zyskiem przed opodatkowaniem i kosztami finansowymi.

jest narzędziem służącym do badania, a także projektowania efektów finansowych jakie można uzyskać przy pełnym wykorzystaniu zdolności

wytwórczych urządzeń produkcyjnych jak również całych zakładów.

Efekt dźwigni operacyjnej 60% możliwości produkcyjnej zakłada się:

w tys. zł wzrost o 25%

Planowane przychody ze sprzedaży 2000 2500

Koszty stałe -1000 -1000

Koszty zmienne -500 -625

Zysk operacyjny EBID 500 875

Do badania tego zjawiska służy stopień dźwigni operacyjnej (SDO)

875 - 500

% (delta) EBIT = ——-—— * 100% == 75%

500

% zmiana zysku operacyjnego EBIT 75

SDO = ---------------------------------------------------- = -------- = 3

% zmiana przychodu ze sprzedaży 25

Wniosek: niewielki wzrost przychodów ze sprzedaży objawia się wysokim wzrostem zysku operacyjnego.

Oznacza to, że każda zmiana przychodów ze sprzedaży (przychód ze sprzedaży to spadek bądź wzrost przychodów ze sprzedaży) o 1% wywoła trzykrotnie większą zmianę zysku operacyjnego. Im większy udział kosztów stałych w kosztach ogólnych tym większy stopień dźwigni operacyjnej.

Dźwignia finansowa - bada wpływ zmian zysku operacyjnego na zysk netto, ujmuje zmiany zysku operacyjnego.

Występują dwa ujęcia :

statyczne

dynamiczne

W ujęciu statycznym dźwignia finansowa przedstawia możliwości kształtowania struktury kapitału. Struktura kapitału przedsiębiorstwa jest jednym z czynników determinujących rentowność kapitału własnego, wykorzystanie obcych źródeł finansowania zwiększa szanse rozwojowe przedsiębiorstwa dając mu możliwości podniesienia efektywności i gospodarowania z drugiej jednak strony zadłużenie przedsiębiorstwa może stać się przyczyną spadku jego rentowności.

Przykład:

Przedsiębiorstwo rozpatruje dwa warianty finansowania swojej działalności:

A - całość kapitału przedsiębiorstwa stanowi kapitał własny, który wynosi - 500 tyś. zł

B - przedsiębiorstwo dysponuje - kapitał własny - 200 tyś. zł..

- kredyt bankowy oproc. 20% w skali roku - 300tys.zł.

Zakładamy zysk operacyjny w ciągu roku wynosi 160tys. zł

|

A |

B |

C |

EBIT (zysk operacyjny |

160 |

160 |

160 |

Odsetki (koszty finansowe) |

- |

60 20% * 300tys. |

120 40% * 300tys. |

Zysk brutto |

160 |

100 |

40 |

Podatek 40% |

64 |

40 |

16 |

Zysk netto |

96 |

60 |

24 |

ROE |

19,2% (96/500)*100% |

30% (60/200)*100% |

12% (24/200)*100% |

Zysk netto

ROE = ----------------------- * 100%

Kapitał własny

A = 19,2% , B = 30% Dodatni efekt dźwigni

Rentowność kapitału przedsiębiorstwa wzrasta dzięki wykorzystaniu obcego kapitału o 30% - 19,2% i jest tzw. dodatni efekt dźwigni finansowej. Efekt ten nie zawsze jednak jest korzystny dla przedsiębiorstwa.

Wzrost stopy oprocentowania kredytu sprawił, że zadłużenie stało się przyczyną spadku zyskowności, ocenianego przedsiębiorstwa, korzystniejszy w tym przypadku jest wariant finansowania w całości oparty na kapitale własnym. Z zaprezentowanego przykładu wynika, że osiągnięcie dodatniego efektu dźwigni

finansowej uwarunkowane jest zachowaniem właściwych relacji pomiędzy stopą oprocentowania kapitału obcego, a efektywnością wykorzystania całego kapitału przedsiębiorstwa. Kapitał obcy podniesie rentowność firmy jedynie wówczas gdy rentowność jej kapitału wyrażona stosunkiem zysku przed spłatą

odsetek i oprocentowania do wartości ogółem będzie wyższa od stopy oprocentowania kapitału obcego.

Zysk operacyjny (EBIT)

——————————— * 100% ---> % oprocentowania

Kapitał ogółem

Niedotrzymanie powyższego warunku sprawia, że wartość odsetek płacona od kapitału obcego przewyższa wypracowany przez ten kapitał zysk. Wykorzystanie kapitału obcego obniża wówczas zyskowność przedsiębiorstwa, efekt dźwigni jest ujemny.

160

—— * 100% = 32%

500

Oprocentowanie kredytu nie może być większe niż 32% (bo efekt dźwigni finansowej będzie ujemny) ujęcie dźwigni dynamiczne finansowej pozwala

ocenić jaką zmianę rentowności kapitału własnego wywoła zwiększenie zysku operacyjnego EBIT o określony procent - służy do tego stopień dźwigni finansowej, który zapisany jest SDF

% zmiana rentowności kapitału własnego (ROE)

SDF = ——————————————————————

zmiany zysku operacyjnego EBIT

B B'

EBIT 160 192

Odsetki 60 60

Zysk brutto 100 132

Podatki 40% 40 52

Zysk netto 60 80

ROE 30% 40%

(60/200)*100 (80/200)*100

40 - 30 33,3%

ROE (detta) % = ———— * 100% = 33,3% SDF = ———— = 1,67 (stopień dźwigni)

30 20%

1,67 oznacza, że każda zmiana zysku operacyjnego o jeden % wywoła zmianę wzrost lub spadek rentowności kapitału własnego o 1,67%

Stopień dźwigni jest tym większy im większa wartość kosztów finansowych (odsetki).

Stopień dźwigni połączonych zwiera w sobie/stopień dźwigni operacyjnej i finansowej.

SDP - służy do badania wpływu zmian przychodów ze sprzedaży na rentowność kapitału własnego.

SDP = SDO * SDF

Δ % zmiana EBIT

SDO = ——————————

Δ% zmiana ze sprzedaży

Δ % zmiana ROE Δ % ROE

SDP = ————————— SDP = -------------------------------

Δ % zmiana EBIT Δ % zmiany sprzedaży

Przykład:

Przychód ze sprzedaży 800 1000

Koszty stałe - 400 400

Koszty zmienne -240 300

----------

Zysk operacyjny EBIT = 160 300

Odsetki - 60 60 (20% z 300)

Zysk brutto 100 240

Podatek 40% - 40 96

Zysk netto = 60 144

ROE 30% 72%

(60/200)*100 (144/200)*100

Przy wzroście przychodu ze sprzedaży o 25% wzrost rentowności kapitału własnego do 72%

72-30

% (delta) ROE = ———— * 100% = 140%

30

140%

SDP = ------- = 5,6%

25

SDP oznacza, że każda zmiana ze sprzedaży o 1% spowoduje zmianę rentowności kapitału własnego o 5,6%

SDP, SDF, SDO - służą do podania zmian wpływu ze sprzedaży na wartość (rentowność) kapitału własnego.

WYKŁAD V

Projekty inwestycyjne

Każdy projekt inwestycyjny przed rozpoczęciem realizacji powinien zostać dokładnie oceniony, aby uzyskać wiarygodną odpowiedź na pytanie czy dana inwestycja przyniesie przewidywane korzyści ekonomiczne.

Decyzja inwestycyjna niezależnie od jej charakteru często łączy się z koniecznością dokonywania wyboru między kilkoma przedsięwzięciami. Dla podjęcia właściwej decyzji niezbędne jest posługiwanie się określonymi metodami oceny efektywności projektów inwestycyjnych. Zarówno w teorii jak i praktyce stosuje się wiele różnych metod, metody te dzieli się na grupy i są to:

1. metody statyczne (proste) - do tej grupy zalicza się okres zwrotu nakładów inwestycyjnych i prostą inaczej zwaną księgową stopę zwrotu

2. metody dynamiczne (dyskontowe) - to wartość zaktualizowana netto (MPF), wewnętrzna stopa zwrotu (IRF)

Okres zwrotu to czas który musi upłynąć od momentu rozpoczęcia inwestycji do chwili odzyskania początkowych nakładów przez osiągane w kolejnych latach nadwyżki finansowe, które są również nazywane dodatnie inwestycje. Nadwyżki te obejmuje zysk netto oraz amortyzację , niekiedy również uwzględnia odsetki od kredytów.

Przykład:

Przedsiębiorstwo zamierza zrealizować inwestycje. Przewidziane nakłady wyniosą 12mln.zł. i zostaną poniesione w całości w roku T=0. Nakłady te zostaną sfinansowane kapitałem własnym w wysokości 7,5mln.zł., oraz długoterminowym kredytem bankowym 4,5mln. zł.

Rozliczenie przychodów - koszty całkowite

podatek dochodowy 40%

Wyszczególnienie |

ROK |

|||||

|

0 |

1 |

2 |

3 |

4 |

5 |

Nakłady inwestycyjne |

-12000 |

|

|

|

|

|

Przychody ze sprzedaży |

|

12500 |

16000 |

16000 |

16000 |

16000 |

Koszty całkowite w tym: |

|

9800 |

12500 |

12465 |

12430 |

12380 |

*Amortyzacja |

|

858 |

858 |

858 |

858 |

858 |

*0dsetki |

|

360 |

324 |

189 |

254 |

214 |

Zysk brutto |

|

2700 |

3500 |

3535 |

3570 |

3620 |

Podatek dochodowy |

|

1080 |

1400 |

1414 |

1428 |

1444 |

Zysk netto |

|

1620 |

2100 |

2121 |

2142 |

2166 |

Inwestycyjne |

|

|

|

|

|

|

Obliczanie okresu zwrotu nakładów inwestycyjnych

ROK |

Inwestycyjne przepływy pieniężne w tyś. zł |

Saldo na koniec roku w tyś. zł |

0 |

-12000 |

-12000 |

1 |

2838 |

-9162 |

2 |

3282 |

-5880 |

3 |

3268 |

-2612 |

4 |

3254 |

642 |

5 |

3238 |

3880 |

OZ - 3 1ata + 2612/3254 * 12miesięcy = 31ata 10 miesięcy

(ostatni)/(kolejny rok po ...)

OZ- okres zwrotu

31ata - rok w którym saldo było ostatni raz ujemne

2612/3254 - z następnego roku po 3 roku

3 1ata 10 miesięcy - tyle musi upłynąć aby dodatnie inwestycje przepływu pieniężnego zrównoważył nakłady.

W praktyce gospodarczej stosuje się również dwa nieco odmienne sposoby liczenia okresu zwrotu:

modyfikacja może polegać na przyjęciu założenia że nakłady poniesione na zakup ziemi oraz na zgromadzenie niezbędnego kapitału

obrotowego mogą zostać w pełni odzyskane przy końcu funkcjonowania przedsięwzięcia. Nakłady te odejmuje się zatem od ogółu

nakładów a zwrotowi podlega jedynie pozostała ich część.

Kolejna modyfikacja może polegać na wyłączeniu okresu realizacji inwestycji, okres zwrotu obejmuje wtedy jedynie czas który

upływa od momentu zakończenia realizacji ocenianej inwestycji do chwili zrównoważenia nakładów przez nadwyżki finansowe

osiągane w toku jej eksploatacji.

Inwestycja powinna być podjęta do realizacji kiedy wartość OZ jest ≤ okresowi najdłuższego zwrotu dopuszczalnego przez inwestora

n ≤ n( dopuszczalne)

Istotną wadą metody okresu zwrotu jest pomijanie w niej zmian wartości pieniądza w czasie, stąd w praktyce okres zwrotów nakładów oblicza się również na podstawie zdyskontowanych wartości dodatnich inwestycyjnych przepływów pieniężnych.

Przykład:

Realizacja inwestycji wymaga określonych nakładów początkowych w wysokości 30mln. 500tys. T=0, rynkowa stopa procentowa wynosi 15%

Zdyskontowany okres zwrotu nakładów inwestycyjnych

Rok |

Inwestycyjne przepływy pieniężne w tyś. zł |

Saldo koniec roku w tyś. zł |

Zdyskontowane inwestycyjne przepływy pieniężne w tys. zł |

Saldo na koniec roku w tys. zł |

0 |

|

-30500 |

-30500,00 |

|

1 |

|

-26880 |

|

-27352,174 |

2 |

10940 |

-15940 |

8272,21 |

-19079,962 |

3 |

16880 |

940 |

11098,87 |

-7981,0882 |

4 |

7320 |

8260 |

4185,23 |

-3795,8544 |

5 |

7110 |

15370 |

3534,93 |

-260,92826 |

6 |

7070 |

22440 |

3086,56 |

5404,63132 |

7 |

6940 |

29380 |

2609,00 |

7447,7674 |

8 |

6250 |

35630 |

2043,14 |

|

OZ = 2 lata 11 miesięcy

ZOZ = 5 lat l miesięcy (bo w 5 jest 260,92) (260,93/3086,56)*12 = 1,01 czyli 1 miesiąc)

FV

PV = ————

(1+i)t

- 30500

PV0 = ——————— = - 30500 P0 - próg zerowy

( 1+0,15 )0 = 1

3620

PV1 = ————— = 3147,83

(1+0.15)1

Zdyskontowany okres zwrotu

260,9

ZOZ = 5 lat ———— * 12 miesięcy = 5 lat l miesiąc

3056,6

Druga metoda prosta to:

Prosta księgowa stopa zwrotu - relacja rocznego zysku do wielkości poniesionych nakładów inwestycyjnych, ewentualnie do wielkości zaangażowanego kapitału własnego. Ponieważ zysk może być różny, obliczamy to metodą ta nie daje jednoznacznych wyników. Najczęściej prostą księgową stopę zwrotu oblicza się dla zysku przeciętnego netto.

_

Zn 2029

IRR = ——— *100 % = ——— * 100 % = 16,09 %

N 12000

Zn- zysk średni netto

N - wartość nakładów

1620+2100+2121+2142+2166 (z tabelki)

Zn = ——————————————————— = 2029

5 lat

Metody dyskontowe ( dynamiczne)

Bardziej precyzyjnymi narzędziem od metod prostych są metody dyskontowe, uwzględniają one rozłożenie w czasie przewidywanych wpływów i wydatków związanych z badaną inwestycją. Służy temu wykorzystanie techniki dyskonta, która to technika pozwala sprowadzić do porównywalności nakłady i efekty realizowane w różnym czasie.

Metody dyskontowe dają też możliwość objęcia oceną całego okresu funkcjonowania przedsięwzięcia a więc zarówno okresem realizacji jak też pełnego okresu w którym przewiduje się osiąganie efektów. Sprzyja to dokładności oceny narzuca jednak konieczność oszacowania wpływów i wydatków związanych z daną inwestycją. Najczęściej stosuje się metodę wartości zaktualizowanej netto ( NPV ) i wewnętrzną stopę zwrotu (IRR ).

Wart. zaktualizowane netto ocenianego projektu inwestycyjnego określa się jako sumę zdyskontowanych oddzielnie dla każdego roku przepływów inwestycyjnych pieniężnych.

l CFt

NPV = Σ ————

L=0 (1+i)t

Inwestycja może być realizowana jeżeli NPV ≥0

W przypadku możliwości wyboru pomiędzy kilkoma inwestycjami powinno realizować się inwestycje które NPV jest najwyższe.

Przykład:

|

|

0 |

1 |

2 |

3 |

|

Nakłady |

-5000 |

|

|

|

|

Zysk netto |

|

1600 |

2000 |

2800 |

|

Amortyzacja |

|

400 |

400 |

400 |

|

Wartość końcowa Inwestycji (wart. likwidacyjna) |

|

|

|

1000 |

1 |

CF inw p p |

-5000 |

2000 |

2400 |

3600 |

2 |

Czynnik dyskontujący |

1 |

0,833 |

0,694 |

0,579 |

1) inwestycyjne przepływy pieniężne CF - ( dodajemy)

n l

2) ustalą czynnik dyskontujący - NPV = Σ CFt ———- i = 20%

t = 0 ( l + i)t

l 1

———- - czynnik dyskontujący -------- = 0,833

( l + i)t 1,2

CF = 2000+2400+3600-5000=3000

Mnożymy i wpisujemy do 3 (zdyskontowane inwestycyjne przepływy pieniężne)

3 |

Zdyskontowane inwestycyjne przepływy pieniężne |

-5000 |

1666 |

1666 |

2084 |

Σ 416 NPV

|

|

|

|

|

|

|

|

Metoda wewnętrznej stopy zwrotu ( IRR ) jest stopą procentową przy której zaktualizowane wartości strumienia wydatków pieniężnych jest równa zaktualizowanej wartości wpływów pieniężnych. Jest to więc taka stopa procentowa przy której wartość zaktualizowana netto = 0.

IRR pokazuje bezpośrednią rentowność badanych przedsięwzięć pojedyncza inwestycja jest opłacalna wówczas gdy jej IRR jest wyższe od stopy granicznej będącej najniższa możliwą do zaakceptowania przez inwestora stopą rentowności. Wyboru najbardziej opłacalnego wariantu inwestycyjnego dokonuje się natomiast poprzez maksymalizację wewnętrznej stopy zwrotu alternatywnych projektów.

Procedura ustalenia wewnętrznej stopy zwrotu obejmuje kilka etapów: w pierwszej kolejności ustala się wartość przepływów inwestycyjnych pieniężnych w kolejnych latach okresu obliczeniowego analogicznie do metody NPV.

Następnie metodę kolejnych przybliżeń wybieramy dwie wielkości stopy procentowej i1, i2 takie że;

1. różnica między i1 i2 = l%

2. NPV obliczone na podstawie i1 jest zbliżone dodatnio do 0+

NPV obliczone na podstawie i2 jest zbliżone do 0-

Mając te wartości można je podstawić do wzoru i obliczyć IRR

NPV+0

IRR = i1 + —————————

NPV+0 +( NPV-0 )

Przykład:

|

|

0 |

1 |

2 |

3 |

NPV |

1 |

Inwestycyjne przepływy pieniężne nie zdyskontowane |

-500 |

2000 |

2400 |

3600 |

+3000 3600+2400+2000-5000 |

2 |

Inwestycyjne przepływy pieniężne i =20% |

-5000 |

1666 |

1666 |

2084 |

+416 |

3 |

Czynnik dyskontujący i =25% |

-1 |

0,8 |

0,64 |

0,512 |

X |

4 |

Inwestycyjne przepływy pieniężne i = 25% |

1*3w -5000 |

1600 2000*0,8 |

1536 |

1843 |

-21 |

5 |

Czynnik dyskontujący i = 24% |

1 |

0,806 |

0,65 |

0,524 |

|

6 |

Przepływ inwestycyjny i =24% |

-5000 |

1612 2000*0,806 |

1560 |

1*5w 1888 |

+60 |

NPV+0 60

IRR = it ----------------------------- = 24% + ----------- = 24,8%

NPV + 0 + ( NPV - 0 ) 60+21

1

Wyszukiwarka

Podobne podstrony:

Zarządzanie finansami przedsiębiorstw

pytania finanse przeds, FiR UMK Toruń 2010-2013, III FIR, Zarządzanie finansami przedsiębiorstw

Analiza porfelowa metodą Markowitza, Materiały AGH- zarządzanie finansami, finanse przedsiębiorstw,

Wykład 3 Zarządzanie finansami Rachunek zysków, Notatki UTP - Zarządzanie, Semestr IV, Zarządzanie f

08 Miedzynarodowe aspekty zarzadzania finansami przedsiebiorstwa wyklad

zarządzanie, finanse przedsiębiorstw

Wskażniki, ekonomia, zarządzanie finansami przedsiębiorstwa

zarządznie finansami przedsiębiorstwa

ANALIZA FINANSOWYCH ASPEKTÓW ZARZĄDZANIA PERSONELEM W PRZEDSIĘBIORSTWACH PRZEMYSŁOWYCH, Socjologia i

Zarządzanie finansami przedsiębiorstwa 4

Zarządzanie finansami przedsiębiorstwa 2

Zarządzanie finansami przedsiębiorstwa 1

Zarządzanie finansami przedsiębiorstwa 7

wprowadzenie do zarzadzania finansami przedsiebiorstw, 15

09 Temat Zarzadzaie finansami przedsiebiorstw miedzynarodowych

Zarządzanie finansami przedsiębiorstw

Zarządzanie Finansami Przedsiębiorstw koło 2

więcej podobnych podstron