6. Struktura kapitału

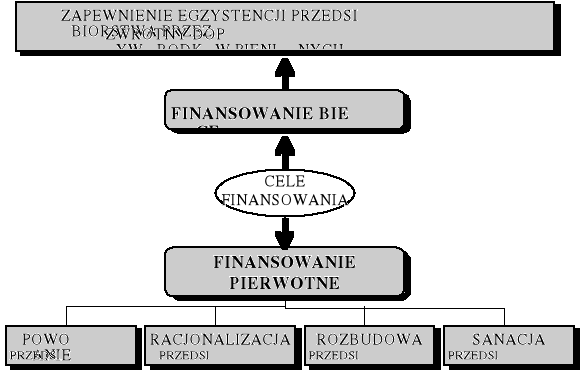

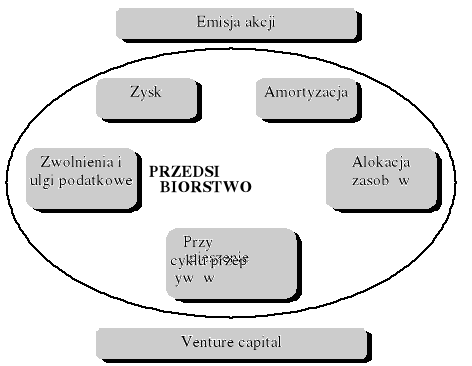

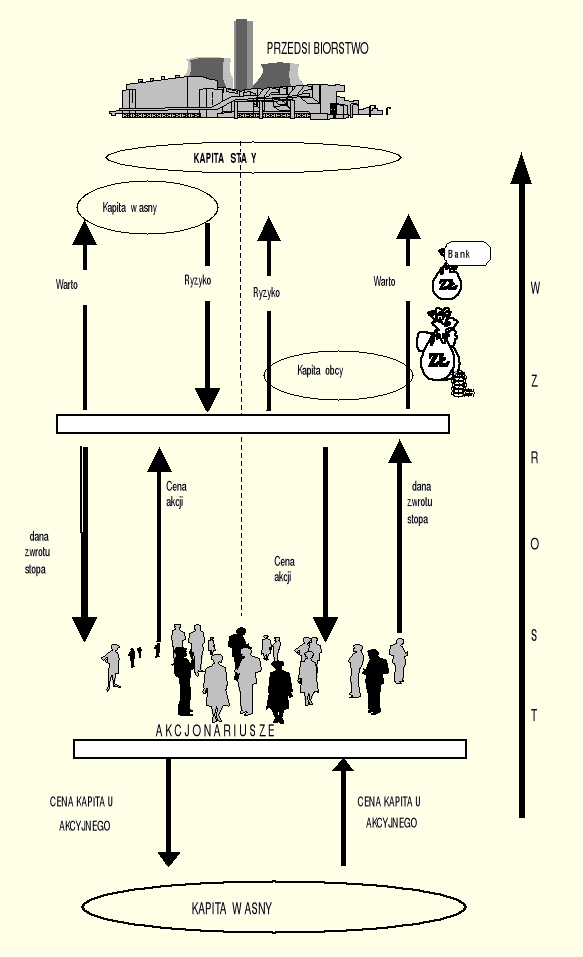

Każda organizacja gospodarcza działając na określonym rynku do prowadzenia swojej działalności potrzebuje funduszy na realizację celów bieżących i pierwotnych, rys. #

Rys. 2. Cel finansowania.

Niezależnie od formy organizacyjno-prawnej jednostki gospodarcze generują koszty, bez których niemożliwe byłoby wykonywanie ich zadań statutowych i rozwojowych. Organizacja działając prężnie i efektywnie na rynku pokrywa wydatki częściowo z funduszy własnych, a częściowo z obcych. Nie jest sztuką rozwijać się na tyle, aby wydatki pokrywać tylko z własnych funduszy. Sztuka zarządzania finansami polega, między innymi, na tym, aby korzystając również z funduszy obcych - w rozsądnych granicach - stworzyć możliwości realizacji głównego celu - zwiększenia wartości organizacji z punktu widzenia wzrostu zasobów (bogactwa) właścicieli. Kształtowanie struktury finansowej przedsiębiorstwa, a w szczególności struktury kapitałowej polega na zachowaniu odpowiednich proporcji pomiędzy kapitałem własnym i kapitałem obcym stanowiących kapitał stały. Według „złotej reguły bilansowania”, majątek trwały powinien być w pełni pokryty kapitałem własnym. Inaczej mówiąc trwałe składniki majątku przedsiębiorstwa, a więc składniki o bardzo małej płynności, powinny być finansowane kapitałem własnym. Środki obce zaangażowane w finansowanie majątku trwałego powodują wzrost ryzyka niewypłacalności przedsiębiorstwa, ponieważ trudno jest je wycofać z użytkowania, gdy nadchodzi taka konieczność. Z drugiej strony korzystanie z finansowania obcego powoduje wzrost stopy rentowności kapitałów własnych ROE.

6.1 Źródła finansowania

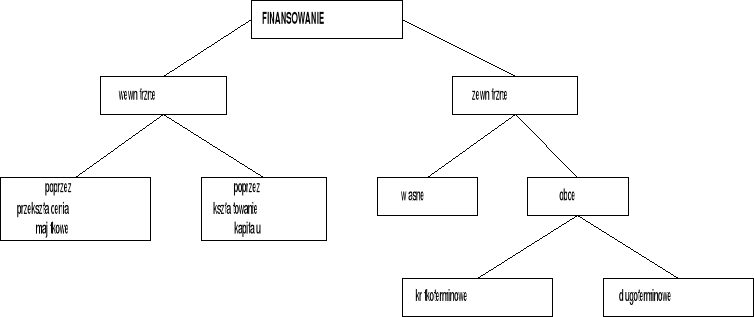

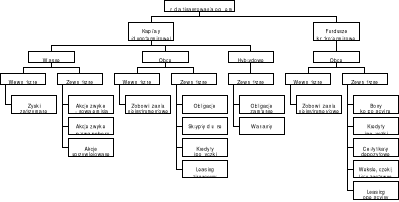

Struktura finansowa przedsiębiorstwa jest jednym z czynników wpływających na bieżące wyniki finansowe przedsiębiorstwa, jak i na opłacalność realizowanych przedsięwzięć rozwojowych. Majątek przedsiębiorstwa finansowany jest z różnych źródeł. Źródła finansowania podzielić można ze względu na różne kryteria, rys.

Rysunek Podstawowe formy finansowania.

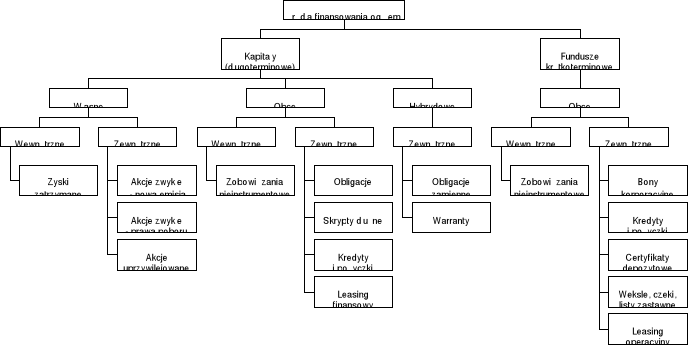

Rys. Przykładowe źródła kapitału spółki akcyjnej ze względu na pochodzenie

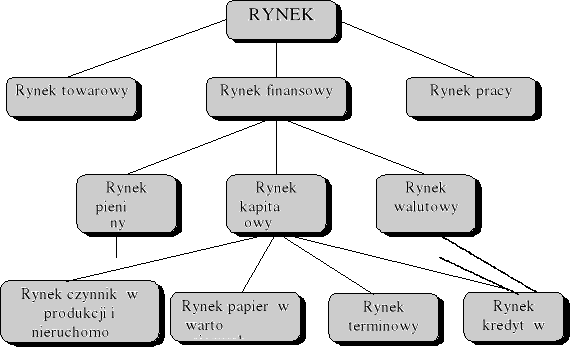

Współczesne rynki finansowe, rys. # oferują instrumenty, które umożliwiają i ułatwiają obrót aktywami kapitałowymi, a tym samym wspomagają rozwój przedsiębiorstw.

Rys. Rynek finansowy.

Uczestnikami rynku finansowego są funduszodawcy (pożyczkodawcy, kredytodawcy, kapitałodawcy) i funduszobiorcy, czyli jednostki, których zapotrzebowanie na fundusze przekracza (w krótkim lub dłuższym okresie) możliwości wygospodarowania ich z własnej działalności; wykazują niedobór, deficyt finansowy i muszą korzystać z zewnętrznych (własnych lub obcych), źródeł finansowania. Za możliwość korzystania z cudzych funduszy gotowi są ponieść odpowiednie koszty. Źródła finansowania działalności przedsiębiorstw przedstawiają rysunki, ###

Rys. Wewnętrzne i zewnętrzne własne źródła finansowania.

Przy finansowaniu z wkładów i udziałów środki pieniężne wpływają z zewnątrz przedsiębiorstwa w postaci emisji akcji lub udziałów funduszu Venture Capital.

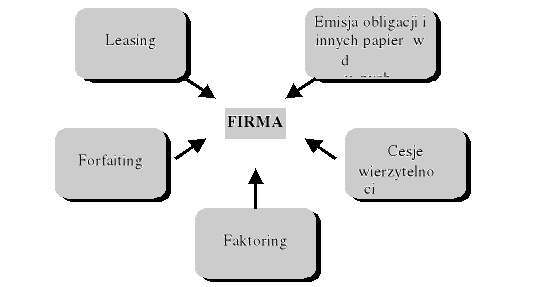

Finansowanie obce można najkrócej określić jako finansowanie za pomocą pożyczonego kapitału. W ramach finansowania obcego kapitał do przedsiębiorstwa dopływa poprzez rynek pieniężny i kapitałowy, a dokładniej poprzez obrót kredytowy, dotacje i zobowiązania krótkoterminowe powstające w obrocie towarowym, leasing, cesje wierzytelności, faktoring, forfaiting i emisje obligacji.

Rys. Obce źródła finansowania.

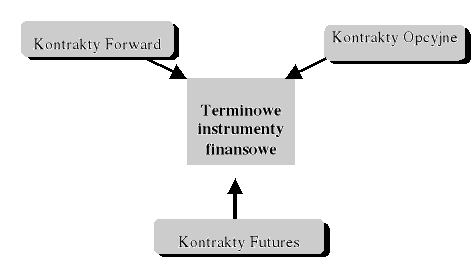

Rozwijający się dynamicznie rynek kapitałowo-pieniężny oferuje coraz większą ilość i rozmaitość instrumentów finansowych, które pozwalają przedsiębiorstwom dokonać odpowiedniego doboru i dywersyfikacji źródeł finansowania swojej działalności. Granica między kapitałem własnym i obcym, długo i krótkoterminowym zaciera się. Niekonwencjonalne instrumenty finansowe dają możliwość ograniczania ryzyka finansowego, rys. #. Wzrasta rola pośredników finansowych oferujących profesjonalne usługi zarówno funduszodawcom (inwestorom kapitałowym) jak i funduszobiorcom. Nowoczesne przedsiębiorstwo przestaje być w stanie zapewnić odpowiednią obsługę finansową bez korzystania z usług konsultantów i pośredników finansowych.

Rys. Niekonwencjonalne źródła finansowania.

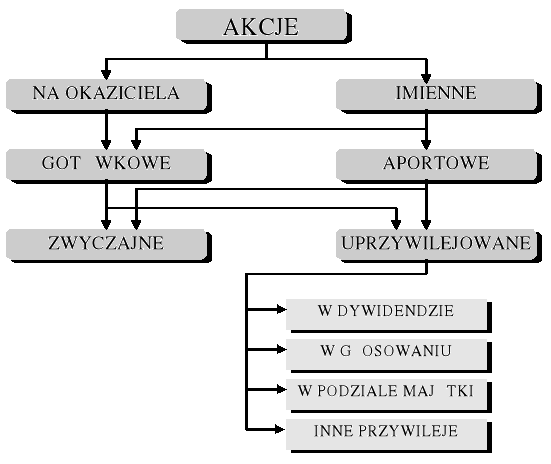

Emisja akcji, rys. #, jest jednym z alternatywnych sposobów finansowania działalności podmiotów gospodarczych. Publiczna emisja akcji nie jest rozwiązaniem dostępnym dla wszystkich istniejących przedsiębiorstw, oprócz konieczności bycia spółką akcyjną, firmy muszą spełnić wiele dodatkowych warunków.

Rys. @4. Podstawowy podział akcji.

Spółki z ograniczoną odpowiedzialnością a zwłaszcza spółki akcyjne uzyskały, wraz z powstaniem możliwości prawnych oraz powstaniem rynku kapitałowego w Polsce, możliwość powiększenia kapitałów własnych poprzez zwiększenie ilości udziałów lub akcji. W ten sposób istnieje możliwość uzyskania kapitału potrzebnego do zrealizowania przedsięwzięć od nowych udziałowców lub zaproponowanie dotychczasowym właścicielom dofinansowania firmy. W przypadku spółek z o.o. emisja udziałów ma charakter niepubliczny. W przypadku spółek akcyjnych emisja akcji może mieć charakter publiczny w momencie, gdy oferta zakupu akcji obejmować będzie ponad 300 potencjalnych kapitałodawców.

Nowa emisja akcji wpływa na wielkość kapitału akcyjnego spółki, czyli staje się kapitałem własnym. Większe kapitały własne pozwalają na bezpieczniejsze zaciąganie zobowiązań przez spółkę, co umożliwia jej zrealizowanie zaplanowanych przedsięwzięć gospodarczych.

Potrzeba korzystania z różnych źródeł finansowania zmienia się w różnych fazach cyklu życia przedsiębiorstwa, rys. ##

|

|

|

|

|

|

Faza cyklu życia |

Start |

Wysoki wzrost |

Wzrost |

Dojrzałość |

Schyłek |

Potrzeba zewnętrznego finansowania |

Wysoka, wymuszona przez infrastrukturę |

Wysoka w stosunku do wartości przedsiębiorstwa |

Umiarkowana w stosunku do wartości przedsiębiorstwa |

Malejca w stosunku do wartości przedsiębiorstwa |

Niska, malejąca wraz z zamieraniem projektów |

Wewnętrzne finansowanie |

Ujemne lub niskie |

Ujemne lub niskie |

Niskie w stosunku do potrzeb finansowych |

Wysokie w stosunku do potrzeb finansowych |

Wyższe niż potrzeby finansowe |

Zewnętrzne finansowanie |

Kapitał własny Kredyt bankowy |

Venture Capital Emisje akcji zwykłych |

Sezonowe emisje akcji Warranty Papiery zamienne |

Dług (emisje papierów dłużnych) |

Zmniejszanie (spłaty) długu Umorzenia akcji |

Przejścia w finansowaniu |

|

|

|

|

|

|

Prywatne oszczędności |

Początkowe publiczne oferty |

Emisje akcji |

Emisje obligacji |

|

Rys. ## Cykl życia przedsiębiorstwa i wybór formy finansowania

Rozmaitość możliwych źródeł finansowania oferowanych przez rynek finansowy powoduje, że odpowiedni dobór źródeł staje się ważnym elementem procesu zarządzania finansami przedsiębiorstwa. Szczególnie wybór między finansowaniem obcym i finansowaniem własnym. Każdy z tych kapitałów ma swoje wady i zalety, rys. ##.

Rys. 1 Dług versus kapitał własny

6.2 Struktura finansowa

Problem finansowania przedsięwzięć gospodarczych w literaturze nie został jednolicie zdefiniowany. Według H. Vormbauma „przez pojęcie finansowania rozumie się wszystkie przedsięwzięcia, które zapewniają przedsiębiorstwu kapitał i które służą kształtowaniu optymalnej struktury kapitału.”[170]. Wielu autorów finansowanie przedstawia w ujęciu szerszym i węższym.

Pozyskiwanie kapitału w ujęciu szerszym polega na podejmowaniu przedsięwzięć prowadzących do otrzymania kapitału długo- i krótkookresowego. Finansowanie w ujęciu szerszym obejmuje poza uzyskiwaniem kapitału także codzienne dysponowanie nim, prowadzące do utrzymania równowagi finansowej w przedsiębiorstwie, stosowania odpowiednich metod regulowania wydatków, wybór korzystnych lokat wolnych środków finansowych oraz sporządzania sprawozdań finansowych.

Finansowanie w ujęciu węższym oznacza, że pozyskany kapitał będzie lokowany w przedsiębiorstwie na określony czas, w konkretnej formie i na dany cel.

Finansowanie polega zatem na zaopatrzeniu przedsiębiorstwa w niezbędne środki finansowe i odpowiednie dysponowanie nim.

Decyzje strategiczne w tym obszarze dotyczą optymalizacji poziomu zadłużenia (właściwej relacji między kapitałem własnym a obcym), u podstaw której leżą zjawiska dźwigni finansowej oraz ryzyko niewypłacalności. Optymalizując strukturę kapitału należy mieć na względzie m.in.:

długookresowy cel przedsiębiorstwa,

wzajemną zależność pomiędzy działalnością bieżącą i rozwojową,

ocenę właściwej relacji pomiędzy efektem dźwigni finansowej a kosztem kapitału,

możliwość modyfikacji strategii finansowej ze względu na zmieniające się warunki ekonomiczne, społeczne, gospodarcze,

rezerwy finansowe jako neutralizatory ryzyka,

finansową elastyczność,

obciążenie firmy podatkami (odsetki obniżają podstawę opodatkowania),

wymagania inwestorów (akcjonariuszy, udziałowców).

Polityka w zakresie kształtowania struktury kapitału wymaga znalezienia kompromisu między ryzykiem a stopą zwrotu, znalezienia optymalnej relacji między kapitałem obcym i kapitałem własnym. Wyższa stopa zwrotu z kapitału własnego spółki osiągnięta kosztem wzrostu zadłużenia zwiększa ryzyko firmy. Wyższe ryzyko pociąga za sobą wzrost żądanej przez akcjonariusza stopy zwrotu, co prowadzi do obniżania ceny rynkowej akcji, a więc wzrostu ceny kapitału akcyjnego; niższa stopa zwrotu związana ze spadkiem zadłużenia zmniejsza ryzyko firmy, co powoduje wzrost rynkowej ceny akcji, a więc obniżkę ceny kapitału akcyjnego. (rys. #). Korzystanie z kapitału własnego, na przykład z zysku zatrzymanego, jest dla każdej spółki bardzo wygodne. Redukuje ryzyko finansowe, nie stwarza kłopotów związanych z przygotowaniem materiałów wymaganych przez instytucje finansowe itp. Problem jednak tkwi w tym, aby przekonać akcjonariuszy, że przeznaczenie całego zysku na inwestycje, niewypłacenie dywidendy będzie dla nich korzystne.

Rys. 8.2. Wpływ zmian struktury kapitałowej firmy na cenę kapitału własnego.

Jak wspomniano wcześniej, w literaturze nie ma zgodności co do jednoznacznej definicji struktury kapitału. Część teoretyków utożsamia pojęcia pasywów, źródeł finansowania i kapitałów. Uważają oni, że zarządzanie strukturą kapitałową obejmuje wszystkie źródła finansowania i definiują ją jako „...udział całkowitego zadłużenia w pasywach firmy”. Swój pogląd argumentują tym, „...że kapitał krótkoterminowy ma również swoją cenę, a ponadto zobowiązania krótkoterminowe są często traktowane jako substytut zadłużenia długoterminowego”, co najczęściej jest przejawem tzw. agresywnej strategii rozwojowej.

Niemniej dominuje pogląd, że ww. pojęcia należy rozróżniać a znaczenie kapitałów ograniczyć do kapitału własnego i obcego obciążonego oprocentowaniem, tj. podstawowego, rezerwowego, zapasowego, niepodzielonego wyniku finansowego z lat ubiegłych, wyniku finansowego roku obrotowego, kredytów, pożyczek, poręczeń, wyemitowanych dłużnych papierów wartościowych. Z pojęcia kapitału wyłącza się zatem zobowiązania wobec budżetu państwa, handlowe oraz wobec pracowników.Nie ma natomiast zgodności co do kwalifikowania krótkoterminowych funduszy takich jak bony komercyjne, które w praktyce najczęściej są rolowane i wykorzystywane jako instrument finansowania długookresowego.

O dominacji poglądu, iż z definicji kapitału należy wyłączyć fundusze krótkoterminowe, decyduje czysto praktyczny argument - mianowicie to, że ulegają one częstym zmianom i nie można w praktyce oszacować ich wpływu na łączny koszt kapitału w długim okresie, tj. takim, w jakim najczęściej realizowane są inwestycje danego przedsiębiorstwa. Struktura tak rozumianego kapitału definiowana jest „...relacją pomiędzy zadłużeniem długoterminowym a kapitałem własnym bądź zadłużeniem długoterminowym a sumą kapitału własnego i długu długoterminowego.”

6.3 Koszty źródeł finansowania

W licznych publikacjach anglo-amerykańskich poświęconych zarówno teorii struktury kapitału, jak i testującym je badaniom empirycznym, szukano zależności pomiędzy strukturą kapitału a wartością rynkową firmy, poszukiwano optymalnej struktury kapitału dla przedsiębiorstwa, która maksymalizowałaby wartość rynkową przedsiębiorstwa [89]. Jeżeli istnieje optymalna struktura kapitałowa to znaczy, że można maksymalizować wartość przedsiębiorstwa poprzez kształtowanie struktury kapitałowej. Inaczej mówiąc na dochody akcjonariuszy wpływają nie tylko decyzje inwestycyjne, ale również finansowe. Autorzy, którzy uważają, że istnieje optymalna struktura kapitału, uzasadniają swoją tezę tym, że dzięki takim czynnikom jak podatki można powiększać wartość firmy przez wzrost zadłużenia (do pewnego poziomu). Przeciwnicy argumentują, że korzystanie z kapitałów obcych nie wpływa na wartość firmy, bowiem wartość rynkowa firmy jest determinowana rentownością aktywów a zmiana tytułu własności zysków nie zmieni ich całkowitej wartości. Korzystanie z finansowania obcego daje przedsiębiorstwu dodatkowe korzyści:

korzyści podatkowe (koszty długu zmniejszają podstawę opodatkowania),

korzyści wynikające ze wzrostu dyscypliny finansowej - korzystanie z długu wymusza bardziej dokładną kontrolę przez menedżerów wpływów i wydatków finansowych

Jednakże oprócz odsetek płaconych pożyczkodawcy, korzystanie z finansowania obcego powoduje również wzrost innych kosztów:

kosztów bankructwa,

kosztów agencji,

kosztów utraty elastyczności w przyszłości.

Koszty bankructwa są funkcją dwóch zmiennych:

kosztów zbankrutowania oraz

prawdopodobieństwa bankructwa, które zależy od niepewności co do poziomu przyszłych strumieni pieniężnych.

Koszty zbankrutowania z kolei dzielą się na:

Bezpośrednie - pojawiają się jedynie wówczas, gdy firma rzeczywiście bankrutuje - ich udział w kosztach bankructwa jest niewielki a ich wielkość w odniesieniu do wartości przedsiębiorstwa również nie ma większego znaczenia (gdy nie istnieje realne zagrożenie bankructwa). Do tej grupy zaliczyć można m.in.:

koszty administracyjne,

Koszty postępowania sądowego i doradztwa prawnego związane z przeprowadzeniem likwidacji lub reorganizacji przedsiębiorstwa postawionego w stan upadłości,

koszty upłynnienia majątku,

straty związane ze sprzedażą majątku poniżej wartości rynkowej lub utratą wartości aktywów na skutek przedłużającego się postępowania likwidacyjnego;

Pośrednie - pojawiają się zawsze, gdy przedsiębiorstwo korzysta z kapitałów obcych niezależnie od bieżącej sytuacji finansowej i prawdopodobieństwa bankructwa i wzrastają wraz z poziomem zadłużenia. Powstają głównie gdy:

zarząd dążąc do przynajmniej czasowej poprawy sytuacji finansowej przedsiębiorstwa pozbywa się części dochodowych składników aktywów lub redukuje niektóre pozycje kosztowe, poprawiając czasowo płynność finansową kosztem bieżącej wartości lub przyszłej dochodowości przedsiębiorstwa,

dostawcy zaniepokojeni pogarszającą się płynnością zaostrzą wymagania, np. odmówią kredytu kupieckiego,

odbiorcy w obawie o jakość dostaw ograniczą zamówienia,

banki ponosząc podwyższone ryzyko zaakceptują jedynie kredyt wyżej oprocentowany,

ograniczona podaż zewnętrznych źródeł finansowania związanego z podwyższonym ryzykiem przyczyni się nie tylko do podrożenia poszczególnych składników kapitału ale spowoduje, że przedsiębiorstwo nie będzie miało środków na realizację niektórych rentownych projektów inwestycyjnych;

Wszystkie te pozycje kosztowe wzrastają wraz z udziałem długu w kapitałach ogółem. Co więcej przyrost ich jest geometryczny (rośnie ich wartość marginalna).

Zatem, zwiększanie długu powoduje wzrost prawdopodobieństwa bankructwa przedsiębiorstwa, a tym samym wzrost kosztów bankructwa. I odwrotnie, im wyższe koszty bankructwa tym mniej przedsiębiorstwo jest w stanie korzystać z długu. Przedsiębiorstwo o dużej zmienności zysków i strumieni pieniężnych powinno w mniejszej ilości korzystać z finansowania obcego niż przedsiębiorstwa podobne o stabilnym strumieniu pieniężnym.

Zwiększać zadłużenie przedsiębiorstwa mogą wówczas, gdy:

przedsiębiorstwa mogą tak dobrać poziom długu, że strumienie długu podążają za wzrostem lub spadkiem operacyjnych strumieni pieniężnych, to wówczas mogą pożyczać więcej.

jeśli w gospodarce występują instytucje zewnętrzne, np. rząd lub agencje rządowe, które chronią przedsiębiorstwa w przypadku bankructwa, np. przez ubezpieczenia, to mogą pożyczać więcej.

jeśli przedsiębiorstwa posiadają łatwo podzielne aktywa i łatwo zbywalne może pożyczać więcej niż przedsiębiorstwa mniej płynne.

Koszty agencji wzrastają, gdy zatrudnia się kogoś do wykonania czegoś dla właściciela.

Gdy pożyczkodawca lokuje pieniądze w biznesie tym samym oddaje je do dyspozycji przedsiębiorstwu umożliwiając jego działanie, a więc oddaje zarządzanie pieniędzmi w ręce menedżerów. Koszty wzrastają, ponieważ interes kapitałodawcy i zatrudnionego (jako agenta, menedżera) mogą się różnić, a nawet być sprzeczne.

„...Przez relację agencji należy rozumieć kontrakt, na mocy którego jedna lub więcej osób wynajmuje inną osobę (agenta) dla wykonywania na ich zlecenie przewidzianej tym kontraktem usługi. Wynajmujący w takim przypadku ceduje swe uprawnienia decyzyjne na agenta.” Relacja ta występuje w przypadku rozdzielenia funkcji właścicielskich i zarządczych, tj. kiedy współwłaściciele (akcjonariusze) nie są jednocześnie członkami zarządu. W praktyce, każda niemal spółka akcyjna, zwłaszcza taka, której walory pozostają w obrocie publicznym, znajduje się w takiej sytuacji. W spółkach akcyjnych występuje największa liczba wpływowych grup interesariuszy mających odnośnie przedsiębiorstwa odmienne oczekiwania. Konflikt interesów zachodzących pomiędzy tymi grupami powoduje powstawanie kosztów agencji. Konflikt może występować na linii:

Akcjonariusze - wierzyciele - wraz ze wzrostem poziomu finansowania obcego ryzyko przesuwane jest z akcjonariuszy na wierzycieli. Przy niewielkim udziale kapitałów własnych akcjonariusze mają mniej do stracenia w wyniku ewentualnego bankructwa, oczekują natomiast wyższej stopy zwrotu, czyli bardziej ryzykownych inwestycji. Wierzyciele, którzy kalkulują oczekiwaną stopę zwrotu wg poziomu ryzyka całkowitego towarzyszącego danemu przedsiębiorstwu w momencie użyczania kapitału, mogą zastrzec warunki, które utrudnią zarządowi podjęcie działań mogących zwiększyć poziom ryzyka do poziomu nieadekwatnego do stopy oprocentowania kredytu/ obligacji, której poziom nie może być według standardowej umowy zmieniony pod wpływem wzrostu poziomu ryzyka. W związku z tym dążyć będą oni do dopisania do umów klauzul uniemożliwiających podejmowanie określonego rodzaju inwestycji, limitujących wartości wybranych wskaźników finansowych, możliwości renegocjacji stopy procentowej. W przypadku kredytów, większe ryzyko finansowe jednego z klientów zmusza bank do ponoszenia w odniesieniu do tego klienta wyższych kosztów monitoringu kredytowego, które to koszty zmuszą bank do zażądania wyższej stopy oprocentowania. Wierzytelności w przypadku bardziej zadłużonych korporacji muszą być ponadto dodatkowo zabezpieczone, co ogranicza swobodę gospodarowania aktywami. Z drugiej strony, limitowanie przez wierzycieli swobody działalności firmy, ogranicza wielkość jej potencjalnych dochodów. Wszystkie wymienione uwarunkowania przyczyniają się do powstawania wymiernych kosztów lub utraconych możliwości, co ogranicza wartość przedsiębiorstwa.

Akcjonariusze - zarząd; zarząd w porównaniu z akcjonariuszami preferuje:

większą konsumpcję,

mniejszą intensywność pracy,

mniej ryzykowne inwestycje,

mniejszą dźwignię finansową,

inwestycje o krótszym horyzoncie czasowym,

minimalizację konieczności ograniczania zatrudnienia,

powiększanie wielkości firmy a nie akcji będących w obrocie.

Każda finansowa rozbieżność powstała w wyniku tryumfu którejkolwiek z zainteresowanych stron konfliktu interesów (pomiędzy skutkiem podjęcia określonej decyzji a skutkiem decyzji optymalnej z punku widzenia pierwotnie określonego celu, tj. minimalizacji kosztu kapitału i maksymalizacji wartości przedsiębiorstwa), stanowi koszt pośrednictwa.

Gdy przedsiębiorstwo pożycza pieniądze do poziomu swoich możliwości, traci elastyczność w finansowaniu długiem przyszłych projektów, traci zdolność do zaciągania długów. Zatem, im wyższa niepewność co do poziomu finansowania przyszłych projektów, tym w mniejszej mierze powinno się korzystać z długu w finansowaniu projektów bieżących.

Koszty i korzyści korzystania z długu zależą również od fazy cyklu życia przedsiębiorstwa, rys. ##. W początkowych fazach cyklu życia przedsiębiorstwa koszty bankructwa i koszty agencji są wysokie, a w miarę rozwoju przedsiębiorstwa spadają. Oszczędności podatkowe wzrastają wraz ze wzrostem zysku. Jeśli przedsiębiorstwo nie generuje zysku, to również nie można mówić o oszczędnościach.

|

|

|

|

|

|

Faza cyklu życia |

Start |

Wysoki wzrost |

Wzrost |

Dojrzałość |

Schyłek |

Oszczędności podatkowe |

Zero, jeśli brak zysku |

Niskie, jeśli zysk niski |

Wzrastają ze wzrostem zysku |

Wysokie |

Wysokie ale maleją |

Dodatkowa dyscyplina zadłużenia |

Niska ąż do momentu „rozruchu” przedsiębiorstwa |

Niska, nawet gdy przedsiębiorstwo ma mocną pozycję |

Wzrasta, jeśli menedżerowie są współwłaścicielami |

Wysoka. Menedżerowie są „odseparowani” od właścicieli |

Spada, jeśli przedsiębiorstwo nie uruchamia nowych inwestycji |

Koszty bankructwa |

Bardzo wysokie. Przedsiębiorstwo nie generuje zysku (straty) |

Bardzo wysokie. Zysk jest niski i zmienny |

Wysokie. Zysk wzrasta, ale jest niestabilny |

Spadają, ponieważ zysk wzrasta) |

Niskie, lecz wzrastają wraz ze starzeniem się inwestycji |

Koszty agencji |

Bardzo wysokie- brak wystarczających aktywów |

Wysokie. Nowe inwestycje trudno monitorować |

Wysokie. Dużo nowych inwestycji - ryzyko niestabilne |

Spadają, aktywa w dużej części są własnością przedsiębiorstwa |

Niskie. Przedsiębiorstwo realizuje kilka nowych inwestycji |

Potrzeba elastyczności |

Wysoka. Przedsiębiorstwa szuka sposobów ustabilizowania się |

Wysoka. Potrzeba ekspansji wysoka i nieprzewidywalna. |

Wysoka. Potrzeby ekspansji pozostają nieprzewidywalne. |

Niska. Przedsiębiorstwo ma niższe i bardziej przewidywalne potrzeby inwestycyjne |

Nie występuje. Nie ma potrzeby wprowadzania nowych inwestycji |

Porównanie

Wybór |

Koszty przewyższają korzyści Dług minimalny |

Koszty wciąż przewyższają korzyści. W większości kapitał własny |

Dług zaczyna przynosić przedsiębiorstwu korzyści |

Dług staje się atrakcyjną formą finansowania |

Dług przynosi korzyści |

Rys. ## Cykl życia i koszty/korzyści finansowe

W teorii dominują poglądy, że struktura kapitału ma wpływ na wartość przedsiębiorstwa. Potwierdzają to modele teoretyczne i wyniki badań empirycznych, przedstawione w tabeli 39.

Tabela 39. Wpływ dźwigni finansowej na wartość przedsiębiorstwa

|

Modele teoretyczne |

Badania empiryczne |

Dźwignia finansowa jest dodatnio skorelowana z wartością przedsiębiorstwa |

Teoria agencyjna, asymetria informacji, kontrola; Publikacje: Harris i Raviv (1990), Stulz (1990), Hirshleifer i Thakor (1989), Ross (1977), Noe (1988), Narayanan (1988), Poitevin (1989), Isreal (1990) |

Lys i Siva Ramakrishnan (1988), Cornett I travlos (1989), Dann (1989), Israel (1991) |

Źródło: Opracowanie na podstawie: [69, 89].

6.4 . Teorie struktury kapitału

Angażowanie kapitałów obcych może prowadzić do wzrostu wskaźników rentowności, ale z drugiej strony może być przyczyną jej bankructwa. Korzystanie z kapitałów obcych daje firmie korzyść polegającą na oszczędnościach podatkowych (odsetki odlicza się od podstawy opodatkowania), ale równocześnie nadmiar zaangażowanych kapitałów obcych powoduje wzrost prawdopodobieństwa trudności finansowych firmy (niemożność spłaty odsetek).

Wzrost zadłużenia nie jest zatem niczym złym, dopóki pożyczkodawcy nie wykazują niepokoju związanego z jego spłatą, a udziałowcy dostrzegając wiążące się z tym ryzyko, nie żądają rekompensat z tego tytułu w postaci wyższych dywidend.

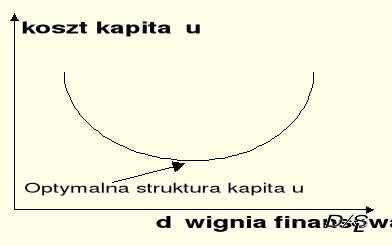

Z rysunku # wynika, że sposób pozyskiwania kapitału przez organizację jest ważny i zarządzający finansami powinni starać się poprzez wykorzystanie efektu dźwigni finansowej uzyskać jak najmniejszy średni jego koszt. W związku z tym należy określić jakie są koszty poszczególnych składników kapitału, jak się one zmieniają wskutek zmian proporcji między tymi składnikami oraz kiedy osiąga się strukturę optymalną.

Rys. 8.3. Krzywa kosztów kapitału. Istnieje możliwość uzyskania minimalnego kosztu kapitału przez dobór dźwigni finansowej, czyli stosunku długu firmy D do wartości rynkowej SL jej kapitału akcyjnego.

Zaciąganie pożyczek prowadzi do punktu, w którym wierzyciele dostrzegają ryzyko nieotrzymania należnych im odsetek, a wtedy żądają wyższej stopy zwrotu od udzielonych funduszy. Od tego punktu koszt pożyczek i średni ważony koszt kapitału zaczynają wzrastać równocześnie. Problem, przed którym stoją zarządzający finansami, polega na tym, by rozpoznać ten punkt i usiłować go osiągnąć przez zaprojektowanie odpowiedniej struktury finansowania.

Tradycyjny pogląd na strukturę kapitału firmy opiera się na założeniu, że ze względu na różnice w kosztach poszczególnych jego składników, średni ważony koszt kapitału jest zależny od jego struktury. Z założenia tego wynika, że dla każdej firmy istnieje optymalna struktura kapitału, przy której jego koszt jest najniższy, a wartość firmy osiąga maksymalny poziom.

Systematyczne badania nad strukturą kapitałową rozpoczął Modigliani w latach 50. ubiegłego wieku.

6.4.1 . Teoria Modigliniego-Millera

W 1958 r. Franco Modigliani, profesor Massachusetts Institute of Technology i Merton H. Miller, profesor University of Chicago i wieloletni przewodniczący Amerykańskiego Towarzystwa Ekonomicznego opublikowali dotąd uważaną za przełomową w teorii finansów pracę omawiającą strukturę kapitału firmy i jej wpływ na wartość firmy i koszt jej kapitału akcyjnego. Za swój wkład w teorię finansów Franco Modigliani w 1985 r. a Merton H. Miller wespół z Harry M. Markowitzem i Williamem F. Sharpem w 1990 r. otrzymali nagrody Nobla.

Rys. 8.4. F. Modigliani i M.H. Miller

A oto fragment z oświadczenia prasowego Sveriges Riksbank (Banku Szwecji), sponsorującego nagrody Nobla w dziedzinie ekonomii i Szwedzkiej Akademii Nauk uzasadniającego przyznanie nagród Millerowi, Markowitzowi i Sharpowi. Dlatego też nazwisko Millera pojawia się częściej od nazwiska Modiglianiego. Fragment ten doskonale wyjaśnia znaczenie twierdzeń Modiglianiego i Millera dla współczesnej teorii finansów i interpretuje te twierdzenia:

»Podstawowy model został sformułowany przez Millera i Modiglianiego w artykule zatytułowanym „Koszt kapitału, finanse korporacji i teoria inwestowania” w 1958 roku i był rozwijany w dwóch innych ważnych publikacjach w 1963 i 1966 roku. Wykorzystując ten podstawowy model Miller i Modigliani sformułowali i udowodnili dwa twierdzenia niezmienności, znane obecnie jako twierdzenia MM.

Pierwsze twierdzenie o stałości mówi, że (i) wybór między finansowaniem kapitałem własnym i kapitałem obcym nie wpływa na rynkową wartość firmy i średni koszt kapitału, oraz (ii) oczekiwany zwrot z kapitału akcyjnego (a więc i koszt kapitału własnego) wzrasta liniowo ze wzrostem stosunku kapitału obcego do kapitału własnego, to znaczy ze wzrostem dobrze znanym jako efekt dźwigni finansowej. Drugie twierdzenie o stałości mówi, że przy tych samych założeniach, polityka dywidendowa nie wpływa na wartość rynkową firmy.

Z perspektywy czasu, twierdzenia MM intuicyjnie wydają się proste. Wpływ każdej zmiany w finansowej strukturze aktywów firmy na portfele akcjonariuszy może być „neutralizowany” przez zmiany w portfelu własnościowym akcjonariuszy. Inwestorzy nie są skłonni „płacić ekstra” za pośrednie pożyczki firmy, która zwiększa zadłużenie, jeśli sami mogą pożyczyć na rynku na tych samych warunkach.

Intuicyjność drugiego twierdzenia MM o stałości, to znaczy o tym, że polityka dywidendowa nie wpływa na wartość rynkową firmy w warunkach równowagi, jest także oczywista z perspektywy czasu. Każdy dodatkowy dolar w dywidendzie obniża zasoby firmy o dolara co, na efektywnym rynku, powoduję, że jednostki udziałowe (akcje) są tańsze o dolara. Ta relacja nie jest tak prosta jak by się wydawało. Nie jest tak prosta, jak w przypadku pierwszego twierdzenia stałości, czyli mechanizmu wyjaśniającego wniosek, że inwestorzy na rynku kapitałowym mogą „przeciwdziałać” zmianom w finansowej strukturze firmy.

Oba twierdzenia o niezmienności były początkowo wyprowadzane przy bardzo uproszczonych założeniach. Późniejsze badania zajmowały się skutkami różnych zmian założeń, na których opierały się twierdzenia MM. Badania te są dalej prowadzone od lat sześćdziesiątych przez różnych autorów z Mertonem Millerem na czele.

Miller pokazał, jak struktura podatków wpływa na relację pomiędzy strukturą kapitałową firmy a wartością rynkową, jeśli weźmie się pod uwagę pośredni wpływ podatków na kształtowanie się ceny równowagi na rynkach finansowych. Miller analizował również znaczenie kosztów bankructwa dla relacji pomiędzy strukturą aktywów finansowych firmy i polityką dywidendową z jednej strony, a ceną rynkową akcji z drugiej strony.

Główne przesłanie twierdzeń MM może być wyrażone w następujący sposób: jeśli istnieje optymalna struktura kapitałowa i polityka dywidendowa firmy, to znaczy, jeśli struktura kapitałów i polityka dywidendowa wpływają na wartość rynkową firmy, to jest to konsekwencją podatków lub innych jasno rozpoznawalnych niedogodnych dla firmy warunków rynkowych. Twierdzenia MM znajdują więc swoje naturalne uzasadnienie, przez porównanie teoretycznej i doświadczalnej analizy finansów korporacji. Merton Miller jest badaczem, który zdominował tę analizę w ostatnich dwóch dekadach. Dokonał on istotnego wkładu w nowoczesną teorię finansów korporacji.«

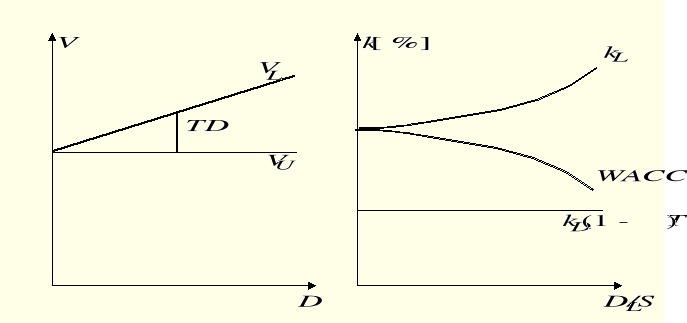

Zgodnie z teorią MM struktura kapitałowa ma wpływ na wartość przedsiębiorstwa ze względu na oszczędności podatkowe. Wartość przedsiębiorstwa korzystającego z kapitałów obcych jest wyższa od przedsiębiorstwa samofinansującego się o kwotę „tarczy podatkowej”. Wartość przedsiębiorstwa wzrasta wraz ze wzrostem zobowiązań.

Przy odpowiednich założeniach [##] Modigliani i Miller udowodnili szereg twierdzeń pokazujących wpływ struktury finansowej na wartość przedsiębiorstwa i koszt kapitału. Twierdzenie I. W warunkach doskonale konkurencyjnego rynku kapitałowego, przy założeniu braku obowiązku płacenia jakichkolwiek podatków, wartość firmy jest niezależna od struktury kapitału i równa skapitalizowanemu, za pomocą stopy kapitalizacji WACC odpowiedniej dla danej klasy ryzyka, strumieniowi zysków operacyjnych EBIT.

![]()

,

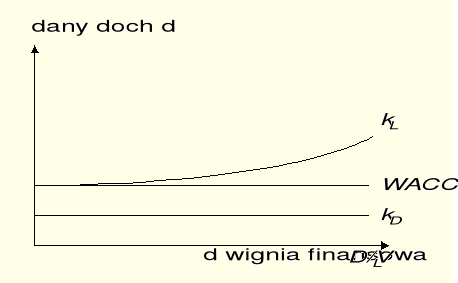

Twierdzenie II: W warunkach doskonale konkurencyjnego rynku oraz przy założeniu braku obowiązku płacenia jakichkolwiek podatków, koszt kapitału własnego firmy korzystającej z długu jest równy kosztowi kapitału własnego firmy należącej do tej samej klasy ryzyka i nie korzystającej z długu, powiększonemu o premię za ryzyko.

![]()

,

VU - wartość firmy nie korzystającej z długu (U jak unleverage),

VL - wartość firmy korzystającej z długu (L jak leverage),

kL - koszt kapitału własnego firmy korzystającej z długu,

kU - koszt kapitału własnego firmy nie korzystającej z długu.

kD - koszt stały długu firmy.

EBIT - zysk przed oprocentowaniem i opodatkowaniem,

WACC - średnioważony koszt kapitału firmy, należącej do danej klasy ryzyka i niezależny od wielkości długu,

Zatem, przy zmianie udziału kapitału obcego w finansowaniu majątku firmy, wartość średniego ważonego kosztu kapitału WACC pozostaje na stałym poziomie. Wzrost kosztów kapitałów własnych jest niwelowany wzrostem udziału kapitałów obcych w aktywach ogółem (rys. 8.6).

Rys. 8.6. Zależność kosztów od struktury kapitału w modelu Modiglianiego-Millera.

Przez podatek korporacyjny należy rozumieć podatek od dochodów firmy czyli w polskich warunkach podatek dochodowy od osób prawnych. W modelach MM z uwzględnieniem podatków, dodatkowo zakłada się, że dochody z dywidendy, sprzedaży akcji czy udziałów oraz z wpływów odsetkowych od kapitału udzielonego w formie pożyczki (obligacje, kredyty, pożyczki itp.) są identycznie traktowane przez system podatkowy. A więc brak jest podatków osobistych od dochodów, albo są jednakowe od każdego rodzaju dochodu. Stąd przy porównywaniu dochodów z różnych źródeł podatki osobiste można zaniedbać i założyć, że skapitalizowana wartość strumienia dochodów akcjonariusza jest skapitalizowaną wartością zysku operacyjnego EBIT po zapłaceniu odsetek i podatku korporacyjnego.

Twierdzenie III: Wartość firmy nie korzystającej z długu równa jest kwocie zysku po opodatkowaniu skapitalizowanej za pomocą stopy kapitalizacji właściwej dla firm należących do danej klasy ryzyka. Wartość firmy korzystającej z długu jest równa sumie wartości oczekiwanej zysku operacyjnego ![]()

opodatkowanego wcześniej i skapitalizowanego, za pomocą stopy kapitalizacji WACC odpowiedniej dla danej klasy ryzyka, oraz wartości tarczy podatkowej:

![]()

(8.5)

![]()

(8.6)

Twierdzenie IV: Koszt kapitału własnego firmy korzystającej z długu jest równy kosztowi kapitału własnego firmy nie korzystającej z długu, należącej do tej samej klasy ryzyka, powiększonemu o premię za ryzyko, która zależy zarówno od stopnia zadłużenia, jak i stopy opodatkowania zysku podatkiem dochodowym:

![]()

(8.7)

VU - wartość firmy nie korzystającej z długu,

T - stopa opodatkowania zysku podatkiem korporacyjnym,

VD - wartość firmy korzystającej z długu,

wartość tarczy podatkowej to wartość obecna wieczystego strumienia oszczędności podatkowej, jaka powstaje w związku z korzystania z długu przez firmę.

kD - koszt stały długu firmy.

D - rynkowa wartość długu firmy,

SL - rynkowa wartość kapitału akcyjnego firm.

Przy uwzględnieniu podatku w modelu Modiglianiego-Millera, zwiększanie się wartości dźwigni finansowej powoduje obniżanie się średniego ważonego kosztu kapitału WACC, co jest przyczyną wzrostu wartości firmy. Zachodzące relacje przedstawia rys, 8.7.

Rys. 8.7. Model Modiglianiego - Millera wartości rynkowej spółki i kosztu kapitału.

Merton Miller opublikował również model opisujący wartość firmy lewarowanej długiem przy takich samych założeniach, jak modele MM, ale z rozbudowaną strukturą podatków.

Dochody osobiste z pożyczki i dochody z akcji mogą być opodatkowane różnymi stopami podatkowymi, co jest dość częstą praktyką.

Twierdzenie Millera

Przy tych założeniach wartość firmy VL lewarowanej długiem wynosi

![]()

(#)

gdzie:

T - jak poprzednio, stopa podatku korporacyjnego, który płaci spółka od uzyskanych dochodów,

TS - stopa podatku od osobistych dochodów akcjonariuszy uzyskanych z akcji,

TD - stopa podatku od osobistych dochodów pożyczkodawców uzyskanych z odsetek od udzielonej spółce pożyczki,

pozostałe oznaczenia jak w modelach MM.

Dowód twierdzenia można przeprowadzić analogicznie do dowodu twierdzenia I modelu MM z podatkami korporacyjnymi.

Wartość przedsiębiorstwa i koszt jego kapitału zależą zatem wyłącznie od relacji pomiędzy stawkami podatkowymi - struktury opodatkowania. W zależności od poziomu odpowiednich stawek podatkowych, można szacować zasadność korzystania z odpowiednich źródeł finansowania:

a) V>VU<=>

; V> VU <=> ![]()

b) V= VU <=>

; V= VU <=> ![]()

c) V< VU <=>

; V< VU <=> ![]()

Podstawienie odpowiednich stawek podatkowych do wzoru pozwala ustalić czy wartość firmy (V) jest w przypadku częściowego fiansowania długiem:

większa,

taka sama,

mniejsza.

niż w przypadku firmy nie korzystającej ze źródeł obcych

Ponieważ wartość w nawiasie wzoru # jest wartością stałą przy danych stawkach podatkowych wartość przedsiębiorstwa w wariantach a) i c) będzie zależna od rynkowej wartości długu. Jeśli TD oraz kD są stałe, więc wartość ta zależeć będzie wyłącznie od nominalnej wartości kosztów finansowych i będzie tym większa im wyższe te koszty, czyli udział długu w kapitale ogółem. W związku z tym w tych wariantach Miller sugeruje następujące sposoby finansowania:

100%-towe finansowanie długiem;

struktura kapitału, podobnie jak w pierwszym modelu MM, jest bez znaczenia;

100%-towe finansowanie kapitałem własnym

Z pragmatycznego punktu widzenia prawidłowość wniosków płynących z modelu Millera budzi jednak pewne wątpliwości. Biorąc pod uwagę, że w sytuacji a)

V>VU <=> TD<T + TS-T*TS ,

a w praktyce najczęściej nierówność ta nie jest spełniona (zwykle stawka jednego z podatków nie jest niższa od sumy stawek dwóch innych podatków pomniejszonej o iloczyn stawek tych dwóch podatków), to przedsiębiorstwa stosując się do wskazówek Millera powinny zatem najczęściej finansować aktywa wyłącznie kapitałami obcymi - co intuicyjnie jest nieracjonalne.

Przykład 1 - stawki podatkowe odpowiadają stanowi z rynku polskiego w roku 2002

T=28%;

TD=20%;

TS1(dla dywidend)=20%;

TS2(dla zysków kapitałowych) =0%

T+TS-T*TS >TD

TS-28%*TS > -8%

72%TS > -8 %

TS > -19,2%

Bez względu na wskaźnik wypłaty dywidend ta nierówność jest zawsze prawdziwa. Zgodnie z modelem Millera należałoby finansować działalność w 100% kapitałami obcymi. Ten wniosek jest prawie oczywisty, choćby ze względu na analizę ROE (spadek finansowania kapitałami własnymi do poziomu zerowego powoduje nieskończony wzrost ROE). Nieracjonalność stosowania modelu Millera wynika z tego, że w modelu Millera nie uwzględnia się ryzyka finansowego i jego konsekwencji.

6.4.2. Model Wymiany

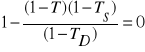

Biorąc pod uwagę koszty trudności finansowych F, np. koszty wzrastających odsetek, koszty pośrednie i bezpośrednie bankructwa, model struktury kapitałowej firmy, znany w literaturze jako model wymiany, przedstawia się następująco:

![]()

(8.16)

Zależność tę ilustruje rysunek #

Rys. 8.8. Model struktury kapitałowej uwzględniający koszty trudności finansowych.

Uwzględnienie kosztów finansowych w rozważanych modelach powoduje, że wartość spółki nie wzrasta w nieskończoność wraz ze wzrostem długu, ale po osiągnięciu pewnego poziomu zaczyna spadać; wartość spółki osiąga swoją wartość maksymalną.przy optymalnym poziomie długu D*.

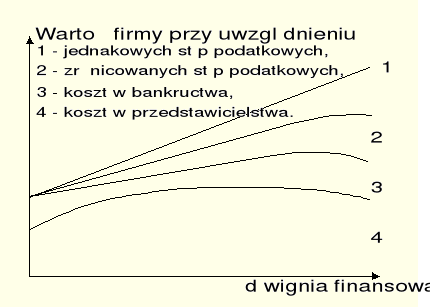

Rysunek 8.9 przedstawia wpływ uwzględnienia

1 - jednakowych stóp podatkowych,

2 - zróżnicowanych stóp podatkowych,

3 - kosztów bankructwa,

4 - kosztów przedstawicielstwa

na wartość firmy lewarowanej długiem.

Rys. 8.9. Zależność wartości firmy od struktury kapitałowej.

Na rysunkach 8.8 i 8.9 widać wyraźnie, że istnieje taka wartość długu, która maksymalizuje wartość firmy. A więc równocześnie minimalizuje koszt jej kapitału, rysunek 8.3. Wraz ze wzrostem poziomu zadłużenia rosną wprawdzie korzyści ale zwiększają się również koszty, przy czym, im większy udział długu, tym większe znaczenie mają te koszty a ich przyrost (wartość marginalna) zwiększa się podczas gdy przyrost korzyści (ich wartości marginalnych) jest coraz mniejszy. Zrównanie się marginalnych wartości korzyści i kosztów wyznacza punkt optimum dla struktury kapitałowej. Zwiększając udział funduszy obcych poza ten punkt korzyści rosną wolniej niż koszty, czyli ich bilans jest negatywny. Wartość przedsiębiorstwa zaczyna się zmniejszać a średni koszt całego kapitału rośnie.

Nie powstała jak dotychczas jednoznaczna spójna definicja kosztów bankructwa i pośrednictwa a kwalifikacja poszczególnych źródeł kosztotwórczych do tego rodzaju źródeł kosztów jest przedmiotem sporu (zwłaszcza w odniesieniu do kosztów bankructwa). Przytoczone źródła są jedynie najczęściej wymienianymi przez różnych autorów i, jak się wydaje, najbardziej jednoznacznie pasującymi do założeń teorii. Zebrawszy natomiast pozycje podawane przez wszystkich autorów zajmujących się tą problematyką otrzymałoby się zbiór kosztów, które, co najmniej równie dobrze, można by zakwalifikować do innych pozycji. Ta niejednoznaczność kwalifikacyjna powodować może podwójne liczenie niektórych pozycji. Przykładowo, podawane jako element kosztów bankructwa, podwyższone na skutek wykorzystania większej dźwigni finansowej koszty składników kapitału (dla przykładu oprocentowanie kredytu, które jest wyższe przy większych kredytach i gorszych wskaźnikach zadłużenia) można uwzględnić już na etapie obliczania kosztu składników kapitału. Doliczanie ich dodatkowo do pośrednich kosztów bankructwa z pewnością byłoby błędem.

Jeszcze większym problemem jest kwantyfikacja niektórych kosztów. Nie powstały dotychczas dokładne, miarodajne narzędzia szacowania ich wielkości a tym bardziej modele dla obliczania łącznych kosztów trudności finansowych.

Przyznać jednak trzeba, że teoria substytucji stanowi postęp w stosunku do trzech teorii Modiglianiego i Millera, gdyż wprowadzone dodatkowe czynniki ograniczają zastosowanie danego źródła dwustronnie, czyli teoria ta próbuje wyznaczyć strukturę niejednolitego pochodzeniowo kapitału a nie jedynie korzystniejsze w danych warunkach źródło. Ponadto uwzględnia wszystkie ważniejsze czynniki, które ograniczają wykorzystanie poszczególnych źródeł, pomimo, iż nie umożliwia precyzyjnego finansowo określenia ich wpływu. Stąd też przystaje ona bardziej do rzeczywistości.

6.4.3Inne koncepcje

Przegląd innych koncepcji na temat wpływu struktury kapitału na wartość firmy przedstawia tabela 38.

Tabela 38. Wpływ struktury kapitałowej na wartość przedsiębiorstwa

Teoria struktury kapitału |

Wpływ struktury kapitałowej na wartość firmy |

Teoria zysku operacyjnego netto (hipoteza niezależności) |

Całkowity koszt kapitału i cena rynkowa akcji są niezależne od stopnia wykorzystania dźwigni finansowej |

Hipoteza zależności lub teoria zysku netto |

Im większy udział kapitałów obcych w finansowaniu działalności przedsiębiorstwa, tym niższy WACC i większa wartość rynkowa firmy. |

Teoria tradycyjna |

Istnieje optymalna struktura kapitałowa, przy której WACC jest najniższy a wartość rynkowa firmy maksymalna. |

Teoria asymetrii informacji (teoria sygnałów) |

Asymetria informacji wpływa na wartość firmy. Rynek pozytywnie reaguje na wzrost dźwigni finansowej, a im większa zmiana dźwigni, tym większa reakcja rynkowych cen akcji. Wartość firmy: VL= VU + D*T-(Fd+Ac) -Ai Gdzie: Ai- zaktualizowana wartość kosztów asymetrii informacji. |

Źródło: opracowanie własne na podstawie: za Łukaniuk[69, 89].

Struktura kapitału, która maksymalizuje wartość spółki, jednocześnie maksymalizuje wartość dla akcjonariuszy. Zwiększenie udziału kapitału obcego zwiększa wartość spółki a w konsekwencji wartość majątku właścicieli.

6.5. Czynniki wpływające na strukturę kapitału

Na decyzje o sposobie finansowania działalności przedsiębiorstwa wpływają zarówno czynniki makro- jak i mikroekonomiczne. W literaturze przedmiotu można znaleźć wiele czynników. Ich zestawienie prezentuje tabela 40.

Tabela 40. Czynniki wpływające na strukturę kapitału.

Czynniki makroekonomiczne |

|

Czynniki mikroekonomiczne |

Copeland, Weston:

E.F. Brighman:

stosunek menadżerów do ryzyka Emery, Finnerty:

elastyczność finansowa spółki w przyszłości. Levy, Sarnet:

Timan, Wessels:

|

Źródło: Opracowanie własne na podstawie:za łukaniuk[26, 62, 111,191,200].

Decydując o strukturze kapitału należy pamiętać, że jeżeli wzrasta dźwignia finansowa, wzrasta też ryzyko finansowe a w związku z tym akcjonariusze będą domagać się wzrostu dochodów (zysku kapitałowego, dywidendy) za ponoszone dodatkowo ryzyko. Struktura kapitałowa jest więc kompromisem miedzy wyższymi dochodami dla akcjonariuszy a korzyściami spółki z wykorzystania tańszego kapitału obcego.

Badania empiryczne D. Scott'a [25 s. 45-50] wskaźnika dźwigni finansowej wykazały podobieństwo w kształtowaniu struktury kapitału przedsiębiorstw zaliczanych do tej samej branży oraz zróżnicowanie w stopniu zadłużenia firm zaliczanych do odmiennych sektorów gospodarczych. Średnia stopa zadłużenia kapitałów własnych (D/E) i wskaźnik ogólnego zadłużenia (D/D+E) dla danej branży wyznacza swoistego rodzaju wzorzec (cel), do którego powinny dążyć wszystkie firmy z danej branży.

Badania przeprowadzone przez Taggarta [29 s. 1467-1484] oraz Marsha [19 s. 121-144] wykazały, iż zarządzający firmami zaliczanymi do tej samej gałęzi gospodarczej starają się dążyć do utrzymania struktury kapitału na średnim sektorowym poziomie, jeśli istnieją ku temu sprzyjające warunki na rynku kapitałowym (np. stabilna stopa procentowa kredytów, oczekiwania inwestorów, co do stałych wzrostów kursów akcji itp.).

Według D. Emery'ego i J. Finnerty'ego [9 s. 461] specyfikę branżową jako czynnik wpływający na wybór struktury finansowania uzasadnić można 3 czynnikami:

stopniem ponoszonego ryzyka,

wysokością nieodsetkowych tarcz podatkowych (przyspieszona amortyzacja, ulgi inwestycyjne),

stopniem zabezpieczenia długu na majątku przedsiębiorstwa.

Harris i Raviv [11 s. 297-355] twierdzą, iż firmy w danej branży mają dużo wspólnych cech dotyczących źródeł finansowania. Przedsiębiorstwa z różnych branż różnią się wartością wskaźnika zadłużenia i jest to stała różnica wynikająca z dostosowywania zadłużenia do średniej w danej branży.

Średni dla sektora wskaźnik zadłużenia kapitału własnego może być prognozowaną wielkością docelowej i optymalnej struktury kapitałowej danego przedsiębiorstwa. Badania Bowena, Daleya i Hubera [2 s. 10-20] z 1982 roku, wykazały, iż średnia dla sektora stopa dźwigni finansowej jest w długim okresie stabilna, a wielkość tego wskaźnika dla większości (około 80%) firm tego sektora oscyluje wokół tej średniej wielkości. Autorzy ci twierdzili, iż średnia sektorowa wielkość miernika D/E wskazuje przedsiębiorstwom poziom ich optymalnej struktury kapitałowej. Wnioski z tych badań zostały ponownie pozytywnie empirycznie zweryfikowane w pracach. Bradleya, Jarrella i Kima [3 s. 857-878] oraz Fischera, Heinkela i Zechnera [10 s. 19-40].

Billingsley, Smith i Lamy [1 s. 495-516] udowodnili dodatkowo, że przedsiębiorstwa finansujące w danym okresie swoją działalność operacyjną i inwestycyjną zarówno kapitałem własnym i długiem tak, aby sprawniej dopasowywać swoją strukturę kapitałową do średniej sektorowej wielkości wskaźnika D/E były przez rynek kapitałowy lepiej wyceniane niż firmy tej samej branży, finansujące w tym samym czasie swoją działalność gospodarczą albo jedynie kapitałem własnym, albo wysokim poziomem długu

Podstawowe czynniki decydujące o kosztach poszczególnych składników kapitału oraz cenowej elastyczności tych kosztów są następujące:

sytuacja makroekonomiczna kraju/ krajów, w których działa przedsiębiorstwo oraz dostarczyciele jego kapitału;

ryzyko makroekonomiczne i polityczne;

struktura opodatkowania na danym zamkniętym rynku oraz inne prawne rozwiązania decydujące o uprzywilejowaniu jednych źródeł kapitału wobec innych;

realne rynkowe stopy procentowe;

inflacja;

poziom „konkurencyjności” oprocentowania (dokładniej stóp YTM) ze strony papierów skarbowych (a więc pośrednio również wielkość deficytu budżetowego i poziom zadłużenia państwa i jednostek niższych szczebli administracyjnych państwa) oraz poziom absorpcji funduszy prywatnych (niepublicznych - obywateli i instytucji) przez te papiery;

poziom rozwoju poszczególnych rynków finansowych, ich płynność oraz siła oddziaływania popytu i podaży na tych rynkach;

dostępność i koszt dotarcia do międzynarodowych rynków finansowych uzależniona od obowiązujących regulacji prawnych jak również skala umiędzynarodowienia działalności operacyjnej przedsiębiorstwa;

forma organizacyjna przedsiębiorstwa determinująca jego wiarygodność, siłę przetargową wobec dostawców kapitału, dostępność do określonych źródeł finansowania i koszty emisji kapitału;

zapotrzebowanie przedsiębiorstwa na kapitał oraz poszczególne jego składniki (zgodnie z uniwersalnym prawem popytu i podaży);

aktualny poziom zaangażowania kapitału należącego do danej grupy rodzajowej (kredyty, obligacje, akcje, itd.), do danej grupy pochodzeniowej (własne, obce) jak i kapitału ogółem w relacji do sprzedaży netto, czy podaży poszczególnych dostawców kapitału (np. bank limitowany współczynnikami koncentracji kredytów oraz ryzykiem związanym z angażowaniem znacznych w odniesieniu do posiadanych środków, zażąda wyższego oprocentowania kredytu, gdy będzie to kredyt duży w wyżej podanym znaczeniu);

aktualna sytuacja rynkowa specyficzna dla danego przedsiębiorstwa;

wyniki działalności operacyjnej i inwestycyjnej;

ryzyko całkowite wyrażone wrażliwością zmian zysku na akcję (EPS) na wartościowo wyrażony poziom zmian sprzedaży a stanowiące sumę ryzyka operacyjnego wynikającego z aktualnie realizowanych przedsięwzięć inwestycyjnych i charakteryzowanego przez poziom zmienności zysku EBIT pod wpływem zmian poziomu przychodów generowanych przez te przedsięwzięcia oraz ryzyka finansowego będącego pochodną aktualnej struktury kapitałowej i reprezentowanego poziomem zmienności zysku na akcję pod wpływem zmian zysku EBIT;

koszty bankructwa wynikające z określonej struktury kapitałowej;

koszty pośrednictwa będące różnicą pomiędzy potencjalnymi maksymalnymi przepływani netto generowanymi przez przedsiębiorstwo a rzeczywistymi, zwykle niższymi i wynikającymi z rozbieżności interesów pomiędzy właścicielami a menedżerami oraz właścicielami a wierzycielami, przy czym skala tych rozbieżności również zależy od struktury kapitału (udziałów poszczególnych dostarczycieli kapitału w łącznej jego wartości);

a przede wszystkim,

ujmująca i wyrażająca w jednostkach finansowych (procentowo) wszystkie ww. czynniki oczekiwana przez dostarczycieli poszczególnych składników kapitału stopa zwrotu stanowiąca głównie odzwierciedlenie ponoszonego przez nich ryzyka związanego z realizowanymi przez przedsiębiorstwo inwestycjami a którego poziom uzależniony jest od prawdopodobieństwa niezrealizowania zakładanych dochodów z tytułu użyczenia kapitału, prawdopodobieństwa poniesienia straty i niemożności odzyskania zaangażowanego kapitału, kolejności zaspokajania interesariuszy, wobec których przedsiębiorstwo ma zobowiązania, w przypadku bankructwa, czasu zaangażowania kapitału, możliwości decydowania o przebiegu realizacji przedsięwzięć inwestycyjnych.

Wzajemne zależności zachodzące pomiędzy wartościami i kosztami poszczególnych składników kapitału utrudniają wybór właściwych źródeł finansowania. Oszczędności z zastosowania tańszego źródła kapitału mogą być pozorne, gdyż wybór jakiegokolwiek źródła pociąga za sobą zmiany kosztów pozostałych składników. Zatem ostateczny bilans nie musi być wcale najbardziej korzystny w przypadku zastosowania najtańszego źródła. W przeciwnym razie zarządzanie finansami po stronie pasywów ograniczałoby się do finansowania najtańszym źródłem w 100%. Tak jednak nie jest i finansowanie indywidualnie najtańszymi źródłami może nie być optymalne ze względu na minimalizację kosztu całego kapitału.

Struktura kapitału oddziałuje na wartość przedsiębiorstwa poprzez wpływ na koszt kapitału finansującego spółkę.

6.6. Kalkulacja kosztu kapitału

Koszt kapitału wyraża koszt finansowania działalności przedsiębiorstwa. Koszt kapitału można zdefiniować jako oczekiwaną stopę zwrotu z zainwestowanego kapitału przy danym poziomie ryzyka [57]. Jest to koszt, jaki firma musi ponieść, aby uzyskać na rynku kapitał, określa go stopa zwrotu żądana przez dawców kapitału: akcjonariuszy, obligatariuszy, banki itp. Koszt kapitału jest indywidualnym, alternatywnym kosztem inwestycji (Samuels, Wilkes, Brayshaw) o takim samym ryzyku (Altman). Petty definiuje koszt kapitału jako stopę zwrotu, którą musi uzyskać firma ze swoich inwestycji, aby nie uległa zmianie wartość rynkowa jej akcji [156].

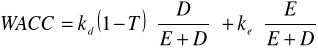

Koszt finansowania przedsiębiorstwa szacuje się jako średni ważony koszt kapitału zainwestowanego w przedsiębiorstwo. Wagi przedstawiają docelową strukturę kapitału. Zaleca się stosowanie udziałów wartości rynkowych poszczególnych rodzajów kapitału [122], jednak powszechnie stosuje się wagi bilansowe [89]. Koszt kapitału szacuje się korzystając z ogólnej formuły:

gdzie:

WACC - średni ważony koszt kapitału,

kd - koszt długu przed opodatkowaniem,

T - stopa podatku dochodowego,

kd (1-T ) - koszt długu po opodatkowaniu,

E - wartość kapitału własnego,

D - wartość długu,

E+D - wartość kapitału całkowitego (kapitał własny + dług),

ke - koszt kapitału własnego.

Oczywiście zarówno składników kapitału własnego, jak i składników kapitału obcego może być więcej. Wówczas formuła ta przybierze postać:

#######

gdzie

d - liczba rodzajów długu,

kdi - koszt długu i-tego rodzaju,

Di wielkość długu i-tego rodzaju,

e - liczba rodzajów długu,

kei - koszt długu i-tego rodzaju,

Ei - wielkość długu i-tego rodzaju,

D - wielkość długu razem,

E -Wielkość kapitału własnego.

6.6.1. Optymalna struktura kapitału

Dotychczasowy kilkudziesięcioletni dorobek literaturowy oraz wyniki badań empirycznych nie pozwoliły na skonstruowanie uniwersalnej optymalnej struktury kapitałowej ani choćby przybliżonego modelu do jej konstruowania. Stąd pomimo pewnych oczywistych spostrzeżeń natury deterministycznej odnośnie prawidłowości kształtowania się kosztu kapitału, zarządzanie jego strukturą w realnych warunkach jest bardzo trudne. W wielu przypadkach wciąż pozostaje ono niemal wyłącznie intuicyjne lub odbywa się w oparciu o realizację celu innego niż minimalizacja kosztu kapitału.

Wzajemne zależności zachodzące pomiędzy wartościami i kosztami poszczególnych składników kapitału utrudniają wybór właściwych źródeł finansowania. Oszczędności z zastosowania tańszego źródła kapitału mogą być pozorne, gdyż wybór jakiegokolwiek źródła pociąga za sobą zmiany kosztów pozostałych składników. Zatem ostateczny bilans nie musi być wcale najbardziej korzystny w przypadku zastosowania najtańszego źródła. W przeciwnym razie zarządzanie finansami po stronie pasywów ograniczałoby się do finansowania najtańszym źródłem w 100%. Tak jednak nie jest i finansowanie indywidualnie najtańszymi źródłami może nie być optymalne ze względu na minimalizację kosztu całego kapitału.

Koszt kapitału obcego jest niższy niż koszt kapitału własnego, ponieważ wierzyciele mają pierwszeństwo przed akcjonariuszami do udziału w zyskach a także do aktywów przedsiębiorstwa w przypadku jego likwidacji. Ponieważ dochód z kapitałów obcych jest z tych powodów mniej ryzykowny, ma też niższą stopę kapitalizacji (stopa kapitalizacji to stopa procentowa wyrażająca minimalną rentowność za jaką inwestorzy są skłonni zaangażować swój kapitał w daną inwestycję [106]. Stopa kapitalizacji jest nazywana również wewnętrzną stopą korzyści lub stopą dyskontową). Trudno oszacować koszt zadłużenia, ponieważ zadłużenie najczęściej nie jest przedmiotem obrotu. „Dobrym przybliżeniem prawdziwego kosztu zadłużeni są odsetki płacone od zadłużenia przy zmiennej stopie oprocentowania. Natomiast w przypadku zadłużenia o stałej stopie oprocentowania płacone odsetki nie mogą odzwierciedlać w pełni rzeczywistego kosztu” [183, s.155]. W praktyce koszt kapitału obcego w zależności od źródła pozyskania, jest szacowany na podstawie efektywnej stopy procentowej płaconej od kredytu lub stopy dochodu w terminie do wykupu w przypadku emisji przez spółkę obligacji. Koszt kapitału pochodzącego z emisji obligacji (kd) jest równy wymaganej stopie zwrotu z obligacji i można go obliczyć z wzoru:

![]()

gdzie: P0 - aktualna cena rynkowa obligacji, It - odsetki,

FaV - wartość nominalna obligacji, rd - wymagana stopa zwrotu z obligacji

6.6.3 Koszt kapitału własnego

W literaturze przedmiotu jak i w praktyce stosuje się wiele metod szacowania kosztu kapitału własnego ale wszystkie mają jedną cechę wspólną: bazują na założeniu, że koszt kapitału własnego jest równy oczekiwanej stopie zwrotu z danej inwestycji a wysokość tej stopy jest tym większa im większe jest ryzyko tej inwestycji.

Metody szacowania kosztu kapitału własnego przedstawia tabela 41.

Tabela 41. Koszt kapitału własnego w przedsiębiorstwie.

Rodzaj kosztu |

Sposób szacowania |

Koszt kapitału z emisji akcji zwykłych oraz w warunkach polskich z akcji uprzywilejowanych

(W warunkach zachodnich akcje uprzywilejowane mają cechy zarówno kapitału własnego jak i obcego tzw. kapitał hybrydowy. W Polsce uprzywilejowanie akcji co do dywidendy w spółkach akcyjnych dotyczy jedynie wysokości dywidendy w stosunku do dywidendy wypłacanej posiadaczom akcji zwykłych. Dywidenda z akcji uprzywilejowanych nie może więc być stała.) |

Z modelu Gordona:

gdzie: Pe - aktualna cena rynkowa akcji zwykłej, D1 - spodziewana dywidenda, g- tempo wzrostu dywidendy (wzrost dywidendy w praktyce często szacuje się na podstawie danych historycznych metodą „punkt do punktu”, „średnia do średniej”, metodą najmniejszych kwadratów), re - wymagana stopa zwrotu akcji zwykłych. W przypadku emisji nowych akcji należy mianownik pomniejszyć o koszty emisji i dystrybucji akcji.

Z modelu CAPM na podstawie równania SML:

gdzie: re - wymagana stopa zwrotu akcji zwykłych, rf- stopa wolna od ryzyka, rM - stopa zwrotu z portfela rynkowego, β-współczynnik beta firmy. W przypadku przedsiębiorstw nienotowanych na giełdzie można wykorzystać beta spółki podobnej.

Z modelu stopa zwrotu plus premia za ryzyko:

gdzie: re - wymagana stopa zwrotu akcji zwykłych, rd - stopa zwrotu z obligacji tej firmy, RP- premia za ryzyko - „historycznie ukształtowana” nadwyżka stopy zwrotu z akcji nad stopą zwrotu z obligacji tej samej firmy. |

Koszt kapitału pochodzącego z emisji akcji uprzywi-lejowanych co do dywidendy w warunkach zachodnich |

gdzie: Pp - aktualna cena rynkowa akcji uprzywi-lejowanej, Dp - dywidenda uprzywilejowana, rp - stopa zwrotu z akcji uprzywilejowanej. |

Koszt kapitału z zysków zatrzymanych |

Stopa zwrotu nie może być niższa niż aktualna stopa zwrotu z akcji zwykłych, w przeciwnym razie racjonalna byłoby decyzja WZA o wypłaceniu zysku w postaci dywidendy. |

Źródło: opracowanie własne na podstawie [57, 81, 89].

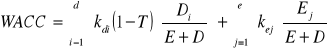

W warunkach rynkowych, inwestorzy oczekują wyższych stóp zwrotu za każdy dodatkowy element ryzyka. Najbardziej znaną i powszechnie stosowaną metodą obliczania kosztu kapitału własnego jest CAPM (Capital Asset Pricing Method ) lub jej rozwinięta wersja wieloskładnikowa np. opublikowana w 1994r przez E.Fama i K.French w pracy „Industry Costs of Equity” metoda trójskładnikowa. Metoda Fama-French dokładniej opisuje zachowanie się rynków kapitałowych a jej opis i praktyczne zastosowanie znajduje się np. w wydawanym dwa razy w roku publikatorze SBBI ( Stocks, Bonds, Bills and Inflation ) wydawanym przez Ibbotson Associates i uznawanym za podstawową pozycję wśród praktyków rynku kapitałowego. Metoda ta jest dokładniejsza od CAPM ponieważ dodatkowo uwzględnia ryzyka związane ze skalą spółki oraz nadwyżki wartości rynkowej nad wartością księgową. Najdokładniejszą ze znanych metod jest model APT ( Arbitrage Pricing Model ) opracowana już w 1976 r przez S.A. Ross ale rzadko stosowaną w praktyce z powodu trudności z pozyskaniem wartości składników niezbędnych do obliczania kosztu kapitału tą metodą. Natomiast najbardziej zbliżoną intuicyjnie metodą obliczania kosztu kapitału własnego jest metoda składania ryzyk (build-up approach). Rys. #3 w sposób graficzny przedstawia ideę tej metody, na którym wyróżniono w szczególności trzy rodzaje ryzyka: akcji, technologii i niepłynność.

Rys. #3 Przykładowy sposób szacowania kosztu kapitału metodą składania ryzyka.

Koncepcja zarządzania ukierunkowanego na wzrost wartości spółki obejmuje elementy makroekonomii i rynku ale najbardziej dotyczy przedsiębiorstwa i jego zarządu.

6.4 Ryzyko w szacowaniu kosztu kapitału

Łączne ryzyko każdej inwestycji kapitałowej można rozłożyć na elementy składowe - poszczególne ryzyka wynikające bądź z sytuacji makroekonomicznej ( stopy procentowe, inflacja ), z modelu biznesowego ( branża i technologia ), sposobu działania (dźwignia operacyjna ) czy sposobu finansowania ( dźwignia finansowa ). Poszczególne składowe łatwiej jest prognozować, obliczać i nimi zarządzać. Suma wszystkich składników ryzyka przekłada się na oczekiwaną stopę zwrotu z tej inwestycji a to z kolei jest równoważne kosztowi kapitału własnego. Do podstawowych i najczęściej występujących składników (nie stanowiących ich zamkniętego zbioru) należą:

stopa wolna od ryzyka

ryzyko polityczne kraju w którym dokonywana jest inwestycja

ryzyko inwestycji w przedsięwzięcia gospodarcze (equity risk)

ryzyko charakterystyczne dla typu prowadzonej działalności ( sektor, branża )

ryzyko wynikające ze struktury kapitału ( dźwigni finansowej )

ryzyko wynikające ze skali działalności

ryzyko braku płynności akcji

inne ryzyka specyficzne, typowe dla danego przedsiębiorstwa

Zakładając, że dzisiaj kapitał ma możliwości swobodnego przepływu w krajach o wolnej gospodarce rynkowej oraz że każdy inwestor kapitałowy ma nieograniczone możliwości inwestowania samodzielnie lub poprzez wyspecjalizowane instytucje w dowolne przedsiębiorstwo można uznać, że również każde przedsiębiorstwo może zabiegać (konkurować na rynku) o finansowanie w wybranej przez siebie formie u inwestorów bez ograniczeń granicami politycznymi.

Źródła danych wykorzystywanych do szacowania kosztu kapitału w większości bazują na wielkościach makroekonomicznych, statystycznych i jako takie są obarczone dużą niepewnością, a zatem obliczone wartości należy traktować jako szacunkowe.

Jeśli uznamy, że wartość firmy stanowią jest spodziewane przyszłe dochody zdyskontowane po koszcie kapitału (dochodowe metody wyceny), to wszystko, co zmniejsza ten koszt, pozwoli nam zwiększyć wartość firmy. Koszt kapitału pochodzącego z różnych źródeł jest zdeterminowany przez:

ogólną sytuację gospodarki światowej,

ogólną sytuację panującą na rynku (stopy procentowe, inflacja),

przez specyficzną sytuację danej firmy i jej ocenę na rynku (poziom ewentualnej premii za ryzyko [81].

Czynniki wpływające na koszt kapitału przedstawia rysunek 48.

Czynniki Rezultat

1. Ogólne warunki gospodarcze

2. Warunki rynkowe

3. Decyzje operacyjne i finansowe firmy

4. Poziom finansowania

Rys. 48. Podstawowe czynniki wpływające na WACC

Źródło: [156, s.269].

1, 2) Stopa wolna od ryzyka i ryzyko polityczne kraju

Dla oszacowania ryzyka wynikającego z postrzegania gospodarki danego kraju na tle gospodarki światowej użyteczne są oceny tzw. ratingi wykonywane przez wyspecjalizowane niezależne agencje. Najbardziej znane z nich to Moody's i Standard & Poor. W tabeli ## przedstawiono zestawienie ocen ryzyka dla różnych krajów oraz odpowiadające im premie za ryzyko (rok 2001).

Rys. 67. Klasy ratingu Moody's dla różnych krajów i odpowiadające im premie za ryzyko.

Kraj |

Rating długoterminowy |

Stopa wolna od ryzyka |

Premia za ryzyko polityczne |

USA |

Aaa |

6.10% |

0.00% |

Belgia |

Aa1 |

6.70% |

0.60% |

Szwecja |

Aa1 |

6.70% |

0.60% |

Nowa Zelandia |

Aa2 |

6.75% |

0.65% |

Tajwan |

Aa3 |

6.80% |

0.70% |

Hiszpania |

A2 |

7.00% |

0.90% |

Chiny |

A3 |

7.05% |

0.95% |

Czechy |

Baa1 |

7.30% |

1.20% |

Polska |

Baa1 |

7.30% |

1.20% |

Węgry |

Baa1* |

7.30% |

1.20% |

Łotwa |

Baa2 |

7.40% |

1.30% |

Meksyk |

Baa3 |

7.55% |

1.45% |

Litwa |

Ba1 |

8.60% |

2.50% |

Indie |

Ba2 |

9.10% |

3.00% |

Jordan |

Ba3 |

10.10% |

4.00% |

Argentyna |

B1 |

10.60% |

4.50% |

Bułgaria |

B2 |

11.60% |

5.50% |

Rumunia |

B3 |

12.60% |

6.50% |

Rosja |

B3* |

12.60% |

6.50% |

Ukraina |

Caa1 |

13.60% |

7.50% |

Źródło: Domadaran A.

Przyznanie dla danego kraju wyższej oceny ratingowej oznacza niższy czynnik ryzyka co jest równoznaczne nie tylko z niższym długiem rządu, niższym kosztem długu przedsiębiorstw ale i także z niższym kosztem kapitałów własnych (a więc w efekcie WACC) spółek prowadzących na terenie ocenianego kraju działalność gospodarczą. W rezultacie wartość rynkowa tych spółek staje się wyższa.

#####

(3) Ryzyko inwestycji w przedsięwzięcia gospodarcze

Każdą działalność gospodarczą prowadzoną w warunkach wolnego rynku i konkurencji cechuje ryzyko, które inwestorzy ponoszą inwestując w akcje. Ryzyko to jest im rekompensowane odpowiednią premią. Jeżeli inwestor nie chce ponosić specyficznego ryzyka charakterystycznego dla danej branży lub spółki może zdywersyfikować swoje ryzyko i zainwestować w portfel spółek w proporcjach identycznych jak skład rynku. W takim wypadku jego portfel będzie charakteryzował się zwrotem identycznym z rynkiem. Wartość premii rynkowej ma zasadnicze znaczenie dla problematyki wyceny spółek i ich wartości. Najczęściej stosowanymi metodami szacowania premii rynkowej są ekstrapolacje arytmetycznej lub geometrycznej średniej historycznej premii. Wyniki różnią się w zależności od przyjętych okresów czasowych, a już z pewnością nie są w stanie przewidzieć krótkoterminowych załamań koniunktury giełdowej takich jak, np. załamanie się wycen spółek technologicznych w roku 2000. Przykładową publikacją rozważającą tę tematykę jest praca B. Cornella „The Equity Risk Premium”. Praktyczne aspekty zastosowania premii rynkowej do obliczeń kosztu kapitału przedstawił S.Pratt w swojej książce „Cost of Capital”.

Najprostszą i najczęściej stosowaną metodą obliczeń wartości ryzyka rynkowego jest odczytanie jego wartości obliczonej ex post z publikowanych przez specjalistyczne wydawnictwa tabel ( np. SBBI - Ibbidson Associates). Dla rynku USA średnia wartość premii rynkowej w okresie powojennym wahała się od dwóch do kilkunastu procent.

Szacując premię za ryzyko rynkowe warto również wziąć pod uwagę aspekty psychologiczne. Kiedy rynek akcji jest w rozkwicie - wartość rynkowa spółek rośnie - wówczas giełdy przyciągają licznych inwestorów, którzy ufni w koniunkturę nie postrzegają inwestycji w akcje jako ryzykowne. W takich okresach hossy inwestycje w akcje wykazują historycznie wysokie premie ponad stopę zwrotu osiąganą z papierów wolnych od ryzyka. Pamięć inwestorów nie generuje obaw i wymagana przez nich w przyszłości premia za inwestycje w akcje zamiast np. obligacje rządowe jest niska. Niska premia rynkowa przekłada się wprost w modelach wycen analityków na niższy współczynnik WACC i w efekcie na wyższe wyceny spółek jakie są w stanie zaakceptować inwestorzy.

Stąd uzasadnione jest stosowanie do obliczeń wartości oczekiwanej premii rynkowej współczynnika korygującego jego wysokość o aktualny stan koniunktury na rynku kapitałowym. W okresach hossy gdy inwestycje w akcje przynoszą inwestorom wysokie stopy zwrotu (a więc historyczne premie rynkowe są ponadprzeciętne), awersja inwestorów do inwestycji w akcje jest niższa co przekłada się na niższą od średniej oczekiwaną premie rynkową (a więc wyższe akceptowane wyceny spółek). Przeciwnie, bezpośrednio po okresach bessy, gdy inwestorzy inwestujący w akcje ponieśli straty, postrzegają oni potencjalne inwestycje w akcje jako wysoce ryzykowne i to dodatkowe ryzyko wymaga kompensaty w postaci wyższych oczekiwanych premii za ryzyko inwestycji w akcje zamiast w papiery wartościowe wolne od ryzyka. W tych okresach stosować należy wyższe od średnich wielkości premii za ryzyko rynkowe, co przekłada się na niższe wyceny spółek. Dla zarządów spółek oznacza to, że pozyskiwany kapitał staje się droższy.

(4) Ryzyko charakterystyczne dla typu prowadzonej działalności ( sektor, branża )

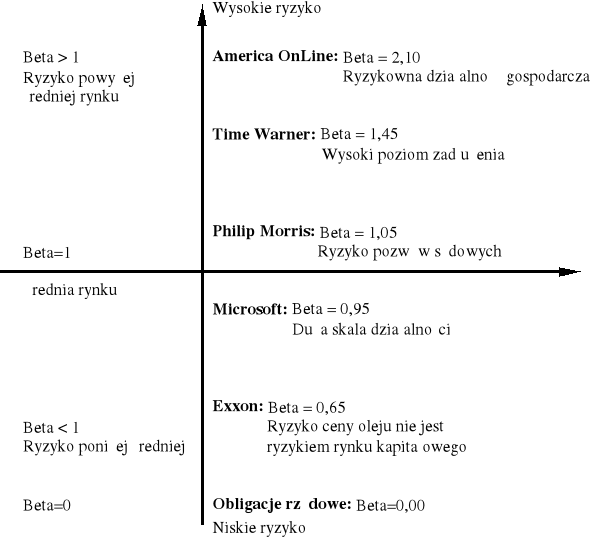

Na wolnym rynku kapitałowym inwestorzy mają wybór inwestycji w różne spółki z różnych sektorów gospodarki. Spółki działające w poszczególnych sektorach gospodarki są bardziej lub mniej ryzykowne. Inwestorzy poszukujący zysków wysokich są skłonni do inwestycji w spółki o wyższym ryzyku ( np. w spółki z sektora wysokich technologii) ale pod warunkiem uzyskania wyższych oczekiwanych stóp zwrotu czyli premii kompensującej im dodatkowo ponoszone ryzyko. Miarą tego ryzyka jest w metodzie CAPM współczynnik . Beta mierzy i określa wrażliwość dochodów uzyskanych z danego papieru wartościowego w zależności od zmian całego rynku kapitałowego. Interpretację współzależności współczynnika Beta i ryzyka przedstawia rysunek ##:

Rys. ## Inrerpretacja współczynnika Beta jako miernika ryzyka branży.

Metody obliczeń współczynnika są powszechnie znane i opisane w literaturze [###]. Należy podkreślić, że współczynnik zależy od przyjętych do obliczeń danych a zwłaszcza konkretnego rynku kapitałowego jako bazy ( S&P 500, NYSE, GPW) a także ilość lat historycznych wyników. Wprawdzie przyjęcie za bazę wyników spółek S&P lub NASDAQ nie powoduje dużych różnic - oba rynki są liczne i reprezentatywne i dojrzałe ale przyjęcie jako bazy spółek notowanych na Giełdzie Papierów Wartościowych w Warszawie, z powodu niewielkiej liczby spółek dla danego sektora, zwłaszcza wielu czynników nierynkowych, wpływających na kursy tych akcji mogą dać wyniki niereprezentatywne. Kolejnym czynnikiem na który należy zwracać uwagę jest okres za który obliczony został współczynnik - musi on być jak najbardziej aktualny ponieważ ryzyko systematyczne poszczególnych sektorów ulega powolnej ale jednak zmianie wraz z upływem czasu. Badane sektory stają się bardziej lub mniej ryzykowne w zależności od zmian na rynkach światowych i etapów rozwoju gospodarczego.

Podstawową słabością metody CAPM jest użycie współczynnika wyliczanego na podstawie historii, do dyskontowania przyszłych strumieni pieniężnych, więc stabilność w czasie jest zagadnieniem kluczowym. Dlatego też poszukując odpowiedniego dla spółki współczynnika należy stosować uśrednione w dużej ilości współczynniki sektorowe a nie indywidualne, które mogą być niemiarodajne.

Dla potrzeb obliczeń kosztu kapitału własnego nie jest istotne obliczanie współczynnika z wysoka dokładnością tylko znajomość ogólnej wartości dla sektora w którym działa spółka. Dla potrzeb zarządzania wartością spółki ważna jest znajomość trendów i kierunków zmian tak aby poprzez decyzje strategiczne wpływać na ich kierunek. Tę tematykę można znaleźć w wielu publikacjach. Jednym z pierwszych, który opublikował prace na ten temat był M. Blume. W artykule „On Assessment of Risk” Journal of Finance vol 26 1971 autor uzasadniał, że w perspektywie czasu współczynniki mają tendencję do zbliżania się do Beta rynku czyli sektory ryzykowne zmniejszają swoje wartości a sektory mniej ryzykowne zwiększają jego wartość.

Bardziej dokładne wydają się jednak być formuły opracowane przez O. A. Vasicek w późniejszym artykule „A note on Using Cross-Sectorial Information in Bayesian Estimation of securitu Betas” Journal of Finance, vol. 28 1973. Bazują one na spostrzeżeniu, że współczynniki dla poszczególnych spółek dążą w kierunku wartości średnich grup czy sektorów, przy założeniu, że spółki o większym odchyleniu standardowym mają mniejszy wpływ na kierunek tych zmian. Formuły adjustacyjne Vasicka są do chwili obecnej szeroko stosowane do obliczeń wartości między innymi przez Ibbotson Associates.

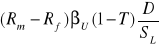

Stopy zwrotu osiągane przez poszczególne spółki sektora zależą od ich struktury finansowania. Aby uniezależnić się od zmian współczynnika wprowadzanych przez finansowanie dłużne należy do obliczeń dla własnej spółki pobierać wartość kapitałów własnych ( Levered Beta ) a następnie używając własna stopę zadłużenia obliczyć wartość kapitałów łącznych (Unlevered Beta). Z modelu MM wynika, że koszt kapitału spółki korzystającej z długu kl wynosi:

![]()

gdzie:

kU - wartość firmy nie korzystającej z długu,

T - stopa opodatkowania zysku podatkiem korporacyjnym,

kD - koszt stały długu firmy.

D - rynkowa wartość długu firmy,

SL - rynkowa wartość kapitału akcyjnego

Uwzględnienie przy wycenie kosztu kapitału własnego modelu wyceny aktywów kapitałowych CAPM, który mówi, że koszt kapitału firmy jest równy stopie zwrotu z inwestycji pozbawionej ryzyka ![]()

powiększonej o premię za ponoszone przez inwestora ryzyko, otrzymuje się (równanie Hamady):

![]()

,

gdzie:

![]()

. - stopa zwrotu z portfela rynkowego,

![]()

- stopa zwrotu z inwestycji pozbawionych ryzyka,

![]()

- współczynnik beta firmy nie korzystającej z dźwigni finansowej,

pozostałe oznaczenia jak poprzednio w modelach MM.

W ten równaniu są jasno wydzielone trzy składniki kosztu kapitału akcyjnego:

stopa zwrotu z inwestycji pozbawionej ryzyka

,premia za ryzyko biznesu

orazpremia za ryzyko finansowe

, czyli za zwiększone ryzyko z powodu korzystania z kapitału obcego - długu.

Do obliczenia kosztu kapitału akcyjnego z równania Hamady potrzebna jest znajomość współczynnika firmy nie korzystającej z dźwigni finansowej ![]()

.

W publikacjach lub w internecie nie znajdzie się współczynników ![]()

dla kapitału własnego firm „podobnych”, ale współczynniki ![]()

dla całych firm. Za pomocą wartości współczynników ![]()

tych firm można oszacować współczynnik ![]()

dla firmy X.

Ze współczynnika ![]()

dla dowolnej firmy, oblicza się koszt kapitału własnego wykorzystując równanie prostej SML

![]()

i wstawiając je do równania Hamady, otrzymuje się równanie

![]()

.

Stąd można wyliczyć współczynnik ![]()

firmy (od obu stron odejmujemy ![]()

, dzielimy obie strony przez (![]()

- ![]()

) i z prawej strony wyciągamy przed nawias ![]()

.):

![]()

.

Stąd już oblicza się![]()

.

.

Uzyskane wzory i dane wykorzystać można do oszacowania współczynnika rozważanej firmy X.

1. Ze znalezionych podobnych firm oraz wartości ich kapitałów własnych i obcych (również zaczerpniętych z publikacji giełdowych) obliczamy ![]()

tych firm.

2. Obliczamy średnią z wyliczonych ![]()

poszczególnych firm i zakładamy, że ![]()

rozważanej firmy X też powinno być podobne, przyjmujemy średnią ![]()

za ![]()

rozważanej firmy X.

Teraz z równania Hamady można wyliczyć koszt kapitału firmy X, a także

tej firmy z równania

![]()

.

4. Jeżeli są wątpliwości co do stopy podatkowej T firm, wykorzystywanych do oszacowania ![]()

, to również można T oszacować z publikowanych rachunków wyników.

Współczynnik kapitałów własnych odzwierciedla zarówno ryzyko biznesowe spółki i ryzyko finansowania długiem. Dlatego jego wartość jest właściwa dla potrzeb obliczeń kosztu kapitału własnego.

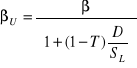

Wprowadzanie do spółki długu przyczynia się do wzrostu ryzyka prowadzenia działalności gospodarczej. Efekt dźwigni finansowej powoduje zwiększenie zysku na jedną akcję ( EPS ) jeżeli rentowność aktywów spółki jest większa od kosztu pozyskania długu (występuje pozytywny efekt dźwigni finansowej ), w odwrotnym przypadku efekt dźwigni jest negatywny.

Trzy możliwe sytuacje zachowania się prawdopodobieństwa wartości EPS w zależności od dźwigni finansowej i rentowności operacyjnej przedstawia rysunek ##.

rys. Dźwignia finansowa a ryzyko.

Tylko w trzecim wariancie, gdy oczekiwana stopa zwrotu z aktywów spółki, po opodatkowaniu i przed kosztami finansowymi wynikającymi z dźwigni, przewyższa koszt długu po tarczy podatkowej, dźwignia finansowa zwiększa EPS. W tym wariancie ponoszenie ryzyka ma sens ekonomiczny.

Jednym z zadań zarządów jest ocena ryzyka związanego z potencjalnym wykorzystaniem efektu dźwigni finansowej co najmniej poprzez analizę progu rentowności i ocenię prawdopodobieństwa sprzyjających i niekorzystnych warunków ekonomicznych. Ryzyko finansowe jest więc powiązane z ryzykiem operacyjnym ( biznesowym). Akcjonariusze są zainteresowani łącznym ryzykiem zarówno finansowym jak i operacyjnym - za każdy stopień ryzyka oczekują dodatkowej premii kompensującej dodatkowe ryzyko wyższą oczekiwaną stopą zwrotu.

(6) Ryzyko związane ze skalą działalności spółki.

Dla inwestorów poszukujących na rynku kapitałowym atrakcyjnych inwestycji oczywistą jest zasada, że większe spółki są mniej ryzykowne. W praktyce oznacza to, że jeżeli na rynku funkcjonują dwie spółki, identyczne co do modelu biznesowego, struktury kapitału i innych elementów operacyjno-finansowych ale o różnej skali działalności (obrót, kapitalizacja, zyski) i oferują one inwestorom identyczne stopy zwrotu, to kapitał popłynie (przepłynie) do spółki większej. Ponieważ spółka mniejsza jest bardziej ryzykowna musi zaoferować inwestorom dodatkową premię aby pozyskać (utrzymać) inwestorów.

Rynek kapitałowy silnie wycenia ryzyko skali działalności przypisując znacznie większe ryzyko podmiotom mniejszym o wcześniejszej fazie rozwoju. Z praktyki inwestycyjnej wiadomo, że najwięcej nieudanych projektów ( kończących się najczęściej bankructwami ) jest w początkowych etapach istnienia spółki. Dlatego też inwestorzy finansujący nowe inicjatywy gospodarcze muszą je dywersyfikować ilością tak, aby co najmniej określony ich procent okazał się sukcesem inwestycyjnym ( stąd wysoka oczekiwana roczna stopa zwrotu pojedynczej inwestycji często sięgająca 100% ). W efekcie średnia zwrotu z takiego portfela powinna być porównywalna z pojedynczą inwestycją w dojrzałą spółkę o mniejszym ryzyku - różny jest jedynie sposób podejścia do inwestycji.

Bazy danych Ibbotson Associates zawierają obszerne dane finansowe spółek publicznych od roku 1926 do dzisiaj w tym z podziałem na klasy wielkości ( wg. różnych kryteriów - najczęściej używane jest kryterium kapitalizacji ). Wszystkie spółki można podzielić np. na cztery grupy ( tzw. kwartyle ) lub dziesięć ( tzw. decyle ) a następnie dokonać statystycznych obserwacji charakterystycznych dla każdej grupy wskaźników takich jak: osiągana stopa zwrotu i jej średnie odchylenie standardowe. Na podstawie powyższych danych można obliczyć dla każdego decyla premię za ryzyko skali, którą należy doliczyć do kosztu kapitału.