Katarzyna Kwiatkowska

Obrót nieruchomoœciami

komercyjnymi

Skrypt dla dla studentów WSGN

Wstêp

W dojrza³ej gospodarce rynkowej sektor nieru-

chomoœci odgrywa ogromn¹ rolê i spe³nia wiele

funkcji.

Dotychczasowa polityka makroekonomiczna

Polski koncentruje siê g³ównie na sektorach

rynku pracy i rynku kapita³owym pozosta-

wiaj¹c sektor nieruchomoœci daleko w tyle. Ob-

serwujemy wrêcz negatywne decyzje legisla-

cyjne dla tego sektora. Przyk³adem jest ustawa

o ochronie praw lokatorów, z³e rozwi¹zania

dotycz¹ce planów zagospodarowania prze-

strzennego, niekorzystna polityka podatkowa

oraz ulg dla inwestorów.

To wszystko sprawia, ¿e atrakcyjnoœæ inwesto-

wania w sektor nieruchomoœci jest bardzo

ograniczona. Nale¿y równie¿ wspomnieæ o nie-

uregulowanym stanie prawnym i w³asnoœcio-

wym nieruchomoœci. Mówi siê, ¿e tylko ok.

40% nieruchomoœci w Polsce mo¿e byæ przed-

miotem obrotu czy kredytu.

S³aba atrakcyjnoœæ i efektywnoœæ sektora nieru-

chomoœci to wynik ogromnego niedoboru kapi-

ta³u. Wiêkszoœæ nieruchomoœci jest finansowa-

na kapita³em w³asnym, który jest uwiêziony w

gruntach i budynkach.

Funkcje nieruchomoœci

n

nieruchomoœci posiadaj¹ wartoœæ kapi-

ta³ow¹, co umo¿liwia zaci¹ganie kredy-

tów na ró¿ne cele gospodarcze,

n

nieruchomoœci s¹ przedmiotem d³ugo-

terminowych inwestycji i lokaty kapi-

ta³u,

n

nieruchomoœci wraz z infrastruktur¹ s¹

czynnikiem produkcyjnym, gdy¿ stano-

wi¹ bazê kapita³ow¹ dla wytwarzania to-

warów i us³ug.

n

nieruchomoœci dostarczaj¹ przestrzeni

dla bytowania, pracy, wypoczynku i

dzia³alnoœci gospodarczej.

Inwestorzy

Grupa inwestorów, dzia³aj¹cych na rynku nie-

ruchomoœci jest bardzo zró¿nicowana.

© Katarzyna Kwiatkowska

str. 1

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

Ró¿ni¹ ich od siebie m. in.:

n

cele inwestowania,

n

sk³onnoœci do podejmowania ryzyka,

n

oczekiwania co do stopy zwrotu z inwe-

stycji,

n

d³ugoœæ zaanga¿owania kapita³u na ryn-

ku nieruchomoœci.

Rodzaje inwestorów

n

inwestor indywidualny - osoby fizyczne

lokuj¹ce w³asne œrodki w nieruchomo-

œci, inwestor ten kupuje g³ównie w celu

zaspokojenia w³asnych potrzeb miesz-

kaniowych

n

przedsiêbiorstwa - firmy, spó³ki, funda-

cje, np.:

w

firmy konsultingowe

w

firmy prawnicze

w

sektor mediów

w

wydawcy

w

prywatne telewizje

w

sektor informatyczny

w

sektor us³ug telekomunikacyjnych

w

sektor firm farmaceutycznych

n

inwestorzy instytucjonalni to np.:

w

banki

w

fundusze emerytalne i powiernicze

w

fundusze nieruchomoœciowe

w

towarzystwa ubezpieczeniowe

w

instytucje finansowe.

W Polsce inwestor instytucjonalny jest coraz

bardziej widoczny, jest on zainteresowany co-

raz bardziej inwestowaniem w polski rynek

nieruchomoœci. W roku 2002 zauwa¿ono o¿y-

wienie w dzia³alnoœci tego typu inwestora.

Odnotowano w Polsce kilka transakcji przy

udziale funduszy inwestycyjnych.

Austriacki fundusz - Europolis Invest zainwe-

stowa³ w Polsce w budynki biurowe - Saski Po-

int, Sienna Center, Warsaw Tower oraz maga-

zyny Alliance Logistic - inwestycja wysokoœci

ok. 200 mln. Euro. Pod koniec 2002 r Fundusz

Rodamco kupi³ 50% udzia³ów w Galerii Moko-

tów w Warszawie, a GE Capital wspólnie z Heit-

man naby³y 13 centrów handlowych na-

le¿¹cych do Cassino/Apsys.

Inwestycje

Metody inwestowania

Na rozwiniêtych rynkach finansowych indywi-

dualni inwestorzy mog¹ inwestowaæ w nieru-

chomoœci swoje œrodki pieniê¿ne na dwa spo-

soby: metod¹ bezpoœredni¹ i poœredni¹.

Metoda bezpoœrednia to zakup nieruchomoœci

na w³asne potrzeby, np. mieszkaniowe lub o

przeznaczeniu gospodarczym.

Bezpoœrednie inwestowanie w nieruchomoœci

zwi¹zane jest z wieloma niedogodnoœciami.

Nabycie nieruchomoœci wymaga du¿ego

nak³adu czasu na znalezienie w³aœciwego

obiektu. W przypadku podjêcia decyzji o zaku-

pie ponosimy dalsze wydatki: na op³aty nota-

rialne, podatek o czynnoœci cywilnoprawnych,

op³ata s¹dowa za wpis do Ksiêgi Wieczystej,

czasami koszt wyceny przez rzeczoznawcê

maj¹tkowego czy opinia specjalisty od spraw

budowlanych i czasami do równie¿ wynagro-

dzenie dla poœrednika oraz prawnika. Je¿eli po-

wodem takiej inwestycji jest zaspokojenie

w³asnych potrzeb inwestora indywidualnego

np. mieszkaniowych, to mo¿na zdecydowaæ

siê na takie trudnoœci.

Niedogodnoœci zwi¹zanych z bezpoœrednim

inwestowaniem na rynku nieruchomoœci mo-

¿na unikn¹æ poprzez poœrednie lokowanie ka-

pita³u w nieruchomoœci i czerpania z tego ko-

rzyœci.

Metoda poœrednia polega na nabywaniu akcji,

udzia³ów w spó³kach dzia³aj¹cych w sferze nie-

ruchomoœci, zakupie uczestnictwa lub certyfi-

katów inwestycyjnych emitowanych przez fun-

dusze nieruchomoœci. Istot¹ tych funduszy jest

gromadzenie kapita³u od indywidualnych in-

westorów i lokowanie ich przede wszystkim w

nieruchomoœci komercyjne.

Oferuj¹ one indywidualnym inwestorom wiele

korzyœci:

n

mo¿liwoœæ inwestowania na rynku nie-

ruchomoœci równie¿ ma³ych kwot kapi-

ta³u

n

dywersyfikacja portfela inwestycyjnego

a tym samym zmniejszenie ryzyka

n

korzyœci podatkowe (w Europie)

n

relatywnie wysok¹ stopê zwrotu

str. 2

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

n

p³ynnoœæ kapita³u.

W Europie rozpowszechnione s¹ otwarte fun-

dusze nieruchomoœci, ale najwiêksze znacze-

nie maj¹ w Niemczech. Podstawy prawne do

funkcjonowania tych funduszy zosta³y stwo-

rzone w 1969 roku. Pod koniec 1999 r. w Niem-

czech istnia³o 16 otwartych funduszy nieru-

chomoœci, którymi zarz¹dza³o 11 spó³ek utwo-

rzonych przez najwiêksze banki niemieckie.

Fundusze te zgromadzi³y 48 mld euro akty-

wów, co stanowi³o 25 % wszystkich œrodków fi-

nansowych oddanych w zarz¹dzanie publicz-

nym funduszom inwestycyjnym. Zdobycie tak

silnej pozycji na rynku kapita³owym nie by³oby

mo¿liwe bez dobrych regulacji prawnych i

sprawnego zarz¹dzania funduszami nierucho-

moœci. W efekcie fundusze te przyci¹gaj¹

ogromn¹ czêœæ oszczêdnoœci i przyczyniaj¹ siê

do o¿ywienia rynku nieruchomoœci.

G³ównym celem otwartych funduszy nierucho-

moœci jest:

n

umo¿liwienie inwestowania dla szero-

kiej rzeszy inwestorów, tak¿e tych drob-

nych

n

mo¿liwoœæ bezpiecznego lokowania

œrodków w nieruchomoœci bez koniecz-

noœci osobistego anga¿owania siê w

zarz¹dzanie

n

czerpanie korzyœci z uczestnictwa w

wielkich przedsiêwziêciach inwestycyj-

nych, które zwykle s¹ zarezerwowane

dla inwestorów instytucjonalnych

Inwestowanie w fundusze nieruchomoœci pod-

porz¹dkowane jest zasadzie minimalizacji ry-

zyka. W Niemczech fundusz powinien posia-

daæ co najmniej 51% aktywów w nieruchomo-

œciach, przy czym mog¹ one znajdowaæ siê w

Niemczech lub innych krajach Unii Europej-

skiej, a 20% mo¿e byæ ulokowane poza granica-

mi UE. Co najmniej 5% aktywów fundusze

musz¹ utrzymywaæ w formie lokat na rachun-

ku bankowym jako rezerwê na wyp³aty z tytu³u

umarzania jednostek uczestnictwa oraz na

wyp³aty dywidendy. Pozosta³e aktywa mog¹

byæ lokowane wy³¹cznie w bezpieczne instru-

menty finansowe np. obligacje rz¹dowe, listy

zastawne.

Oszczêdzanie za poœrednictwem funduszy jest

korzystne zarówno dla gospodarki jak i dla in-

westorów. Nakrêca to koniunkturê w budow-

nictwie przyczynia siê do rozwoju rynku nieru-

chomoœci oraz przynosi wymierne korzyœci dla

z tytu³u inwestowania. Fundusze nieruchomo-

œci ³¹cz¹ w sobie cechy rynku kapita³owego z

© Katarzyna Kwiatkowska

str. 3

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

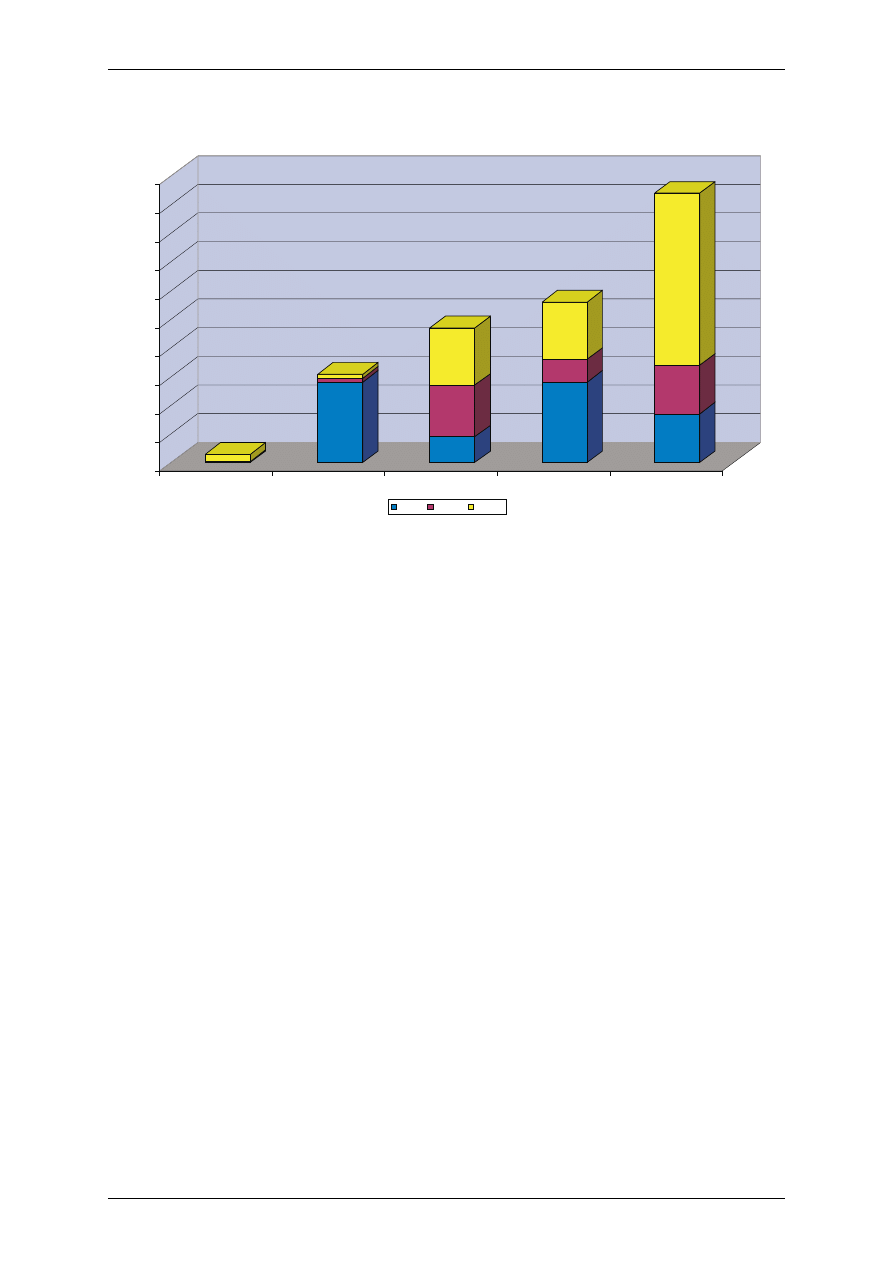

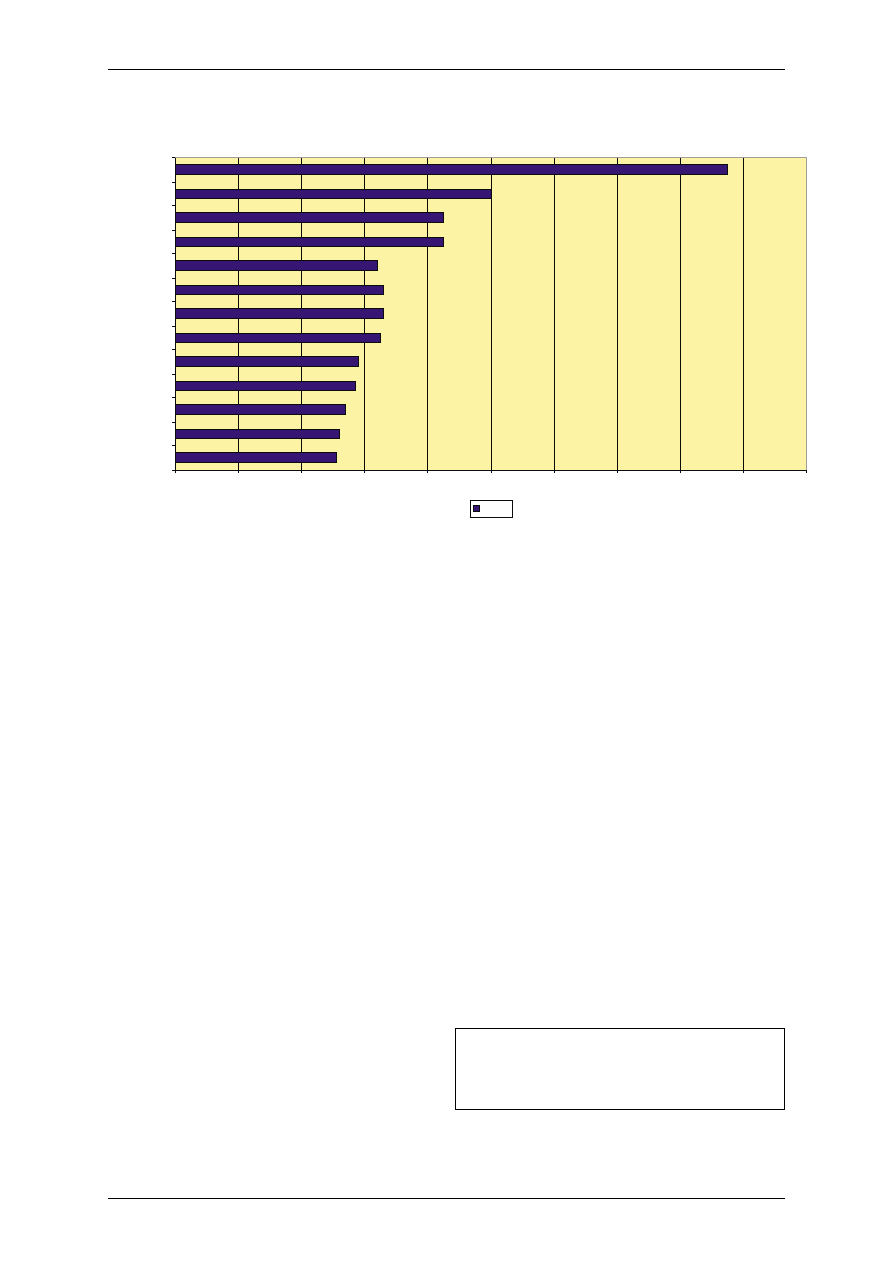

0

100

200

300

400

500

600

700

800

900

1000

~1998

~1999

~2000

~2001

~2002

Gdzie inwestuj¹ fundusze ? w mln Euro

Wêgry

Czechy

Polska

¯ród³o: DTZ

rynkiem

nieruchomoœci.

Podsumowuj¹c,

otwarte fundusze nieruchomoœci ³¹cz¹ zalety

inwestowania na rynku nieruchomoœci (rela-

tywnie wysoka stopa zwrotu i bezpieczeñstwo

lokaty) z zaletami lokowania œrodków w papie-

ry wartoœciowe (du¿a p³ynnoœæ).

W Polsce nie stworzono jeszcze podstaw praw-

nych do funkcjonowania otwartych funduszy

nieruchomoœci.

1

Strategie inwestowania

Inwestorzy dzia³aj¹cy na rynku nieruchomoœci

stosuj¹ ró¿ne strategie inwestowania. Strategia

jak¹ wybiera inwestor zale¿y przede wszyst-

kim od celu jaki chce on osi¹gn¹æ. Oto

przyk³ady strategii inwestowania.

Strategia konserwatywna - cechuje inwestorów

o niskiej sk³onnoœci do ryzyka. Dywersyfikuj¹

oni portfel inwestycyjny co zmniejsza ryzyko

inwestycyjne. Ten rodzaj strategii cechuje in-

westorów ostro¿nych oraz tych którzy nie po-

trafi¹ prawid³owo oceniæ ryzyka ze wzglêdu na

brak kompleksowej, prawid³owej analizy inwe-

stycji, niedoskona³oœci wiedzy, uprzedzeñ,

braku umiejêtnoœci podejmowania decyzji w

sytuacjach niepewnych.

Strategia umiarkowanego ryzyka - cechuje in-

westorów o neutralnej postawie wobec ryzyka.

Inwestorzy ci potrafi¹ prawid³owo oceniæ ryzy-

ko inwestowania i podejmuj¹ trafne decyzje.

Strategia agresywna - cechuje inwestorów po-

szukuj¹cy ryzykownych inwestycji, ocze-

kuj¹cych wysokich zysków z planowanej inwe-

stycji. Inwestorzy s¹ na ogó³ bardzo dobrze zo-

rientowani w rynku nieruchomoœci i podej-

muj¹ prawid³owe decyzje. Jednak na rynku jest

coraz mniej inwestycji o bardzo wysokiej sto-

pie zwrotu.

Strategia spekulacyjna - cechuje inwestorów

poszukuj¹cych nieruchomoœci spekulacyj-

nych. Jest to jeszcze doœæ niedu¿a grupa inwe-

storów, którzy specjalizuj¹ siê w tego rodzaju

inwestowaniu. Dzia³alnoœæ ich polega na:

n

szukaniu na rynku okazji i póŸniejszej

sprzeda¿y - ma³y procent dzia³alnoœci,

n

kupowaniu nieruchomoœci z nieuregulo-

wanym stanem prawnym za znacznie

ni¿sz¹ cenê np. roszczenia - po wypro-

wadzeniu stanu prawnego nierucho-

moœæ na ogó³ jest dro¿sza o 50 - 200%,

n

kupowaniu nieruchomoœci (dotyczy

gruntów) ze z³ymi warunkami zabudo-

wy - po “poprawieniu warunków zabu-

dowy" nastêpuje sprzeda¿ itp. - bardzo

wysoka zyskownoϾ,

n

kupowaniu nieruchomoœci (dotyczy

gruntów) o du¿ych powierzchniach i ich

podzia³ na ma³e dzia³ki, po podziale

grunt jest dro¿szy o ok. 30%-50%

n

inne.

Zalety inwestycji

nieruchomoœciowych

Inwestowanie w nieruchomoœci mo¿e przynie-

œæ inwestorom wiele korzyœci.

Dokonywanie wyboru rodzaju inwestycji wy-

nika z osi¹gniêcia zaplanowanego celu przez

inwestora.

Celem inwestycji m. in. jest zawsze:

n

wzrost wartoœci inwestycji w okreœlo-

nym czasie,

n

uzyskanie dochodu z inwestycji w jak

najkrótszym okresie.

Inwestorzy postrzegaj¹ nieruchomoœci jako:

n

Ÿród³o pozyskiwania dochodu np. do-

chód z czynszu

n

instrument ochrony przed inflacj¹,

n

podstawê uzyskiwania ulg podatko-

wych, korzyœci podatkowe,

n

podstawê zabezpieczenia kredytu,

n

wzrost wartoœci,

n

dywersyfikacja portfela inwestycyjnego,

zmniejszenie ryzyka,

n

korzyœci psychologiczne, nieruchomo-

œci s¹ natury materialnej co daje pewien

str. 4

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

1

Materia³ opracowany na podstawie artyku³u " Instrumenty rozwoju rynku finansowego " Eugeniusza

Gostomskiego - INWESTOR nr 6 z 2001r.

poziom poczucia bezpieczeñstwa w sto-

sunku do lokaty w papiery wartoœciowe,

Cechy charakterystyczne

inwestycji

P³ynnoœæ to mo¿liwoœæ zamiany danej inwesty-

cji na gotówkê. Mówi¹c o wysokiej p³ynnoœci

inwestycji mamy na myœli inwestycjê, któr¹

mo¿na bardzo szybko zamieniæ na gotówkê,

cechuj¹ siê ni¹ rachunki oszczêdnoœciowe, ak-

cje. Nieruchomoœci charakteryzuj¹ siê nisk¹

p³ynnoœci¹ z uwagi na doœæ d³ugi czas ich

sprzeda¿y.

Stopa zwrotu (rentownoœæ) jest miar¹ efektów

inwestycji. Stanowi wyra¿ony w procentach

zwrot z ka¿dej zainwestowanej z³otówki w

okresie na jaki j¹ zainwestowano.

Zarz¹dzanie to koszt nadzorowania inwestycji.

Mówimy o zarz¹dzaniu aktywami i zarz¹dza-

niu nieruchomoœciami. Zarz¹dzanie aktywami

to sta³a kontrola efektów finansowych danej in-

westycji i dokonywanie niezbêdnych zmian i

korekt. Zarz¹dzanie nieruchomoœciami polega

na zarz¹dzaniu codziennym funkcjonowaniem

nieruchomoœci oraz fizycznej jej konserwacji.

DŸwignia finansowa to wykorzystanie po¿y-

czonych œrodków do sfinansowania okreœlonej

inwestycji lub jej czêœci..

Ryzyko to ewentualnoϾ utraty zainwestowa-

nego kapita³u oraz potencjalnego zysku z inwe-

stycji.

Zarz¹dzanie ryzykiem

Inwestor podejmuj¹c decyzjê o zainwestowa-

niu w okreœlon¹ inwestycjê powinien podj¹æ

próbê analizy podjêtego ryzyka. Da mu to mo-

¿liwoœæ obni¿enia ryzyka.

Sposoby obni¿ania ryzyka inwestycyjnego:

n

analiza ryzyka - jest to proces oceny in-

westycji w oparciu o przyjête w danej

bran¿y stopy zwrotu z inwestycji. Nale-

¿y równie¿ uwzglêdniæ mo¿liwoœæ za-

stosowania dŸwigni finansowej

n

dywersyfikacja - jest to inwestowanie w

ró¿ne rodzaje inwestycji o ró¿nych po-

ziomach ryzyka, stopach zwrotu. Dy-

wersyfikacja portfela inwestycyjnego

zmniejsza ryzyko ale na ogó³ przynosi

mniejsze dochody

n

ubezpieczenie - to ochrona przed ponie-

sieniem ewentualnych wydatków w

przypadku po¿aru, powodzi czy innych

katastrof

n

przesuniêcie ryzyka - umowy najmu

mog¹ byæ sporz¹dzane w taki sposób,

aby ryzyko wzrostu czêœci kosztów nie-

ruchomoœci przesun¹æ na najemcê np.

koszty operacyjne.

Cykl ¿ycia inwestycji

nieruchomoœciowej

Faza nabycia è Faza posiadania è Faza zby-

cia

Faza nabycia

n

podejmujemy decyzjê o odpowiadaj¹cej

nam lokalizacji,

n

analizujemy koszty zakupu oraz inwe-

stycji,

n

dokonujemy analizy rynku,

n

sprawdzamy formê w³asnoœci,

n

analizujemy jaki typ nieruchomoœci

chcemy nabyæ,

n

badamy sposób finansowania,

n

analizujemy ograniczenia fizyczno -

prawne,

n

podejmujemy decyzjê: kupiæ czy nie.

Faza posiadania

n

ponosimy nak³ady kapita³owe na nieru-

chomoϾ,

n

ustalamy strukturê finansowania,

n

zarz¹dzamy nieruchomoœci¹,

n

podejmujemy decyzjê - zatrzymaæ czy

sprzedaæ i kiedy, jak d³ugo posiadaæ.

Faza zbycia

n

podejmujemy decyzjê - sprzedaæ czy re-

inwestowaæ,

n

sprzeda¿ ratalna czy gotówkowa,

n

zamiana.

© Katarzyna Kwiatkowska

str. 5

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

Rodzaje nieruchomoœci

Klasyfikacja nieruchomoœci

pod wzglêdem funkcjonalnym

Mo¿emy dokonaæ podzia³u nieruchomoœci na:

n

nieruchomoœci mieszkaniowe,

n

nieruchomoœci rolne i leœne,

n

nieruchomoœci przemys³owe,

n

nieruchomoœci rekreacyjne i wypoczyn-

kowe,

n

nieruchomoœci specjalnego przeznacze-

nia,

n

nieruchomoœci komercyjne.

Nieruchomoœci mieszkaniowe

Do tej grupy zaliczymy wszystkie nieruchomo-

œci o przeznaczeniu mieszkalnym. Mówimy tu

o budynkach mieszkalnych, w których domi-

nuje funkcja mieszkaniowa:

n

budynki mieszkalne jednorodzinne - w

zabudowie szeregowej, bliŸniaczej, wol-

nostoj¹cej,

n

mieszkania.

Nieruchomoœci rolne i leœne

Do tej grupy zaliczymy wszystkie nieruchomo-

œci o przeznaczeniu rolnym i leœnym:

n

gospodarstwa rolne i leœne,

n

grunty rolne,

n

lasy

n

sady i tereny ogrodnicze,

n

pastwiska,

n

stawy i jeziora.

Nieruchomoœci przemys³owe

Do tej grupy zaliczymy obiekty o przeznacze-

niu produkcyjnym i przemys³owym:

n

obiekty produkcyjne i przemys³owe

n

kopalnie

n

portowe terminale prze³adunkowe,

n

itp.

Nieruchomoœci rekreacyjne i wypo-

czynkowe

Do tej grupy zaliczymy:

n

motele i pensjonaty,

n

pola kempingowe,

n

obiekty sportowe,

n

parki wodne,

n

pola golfowe

n

itp.

Nieruchomoœci specjalnego przezna-

czenia

Nale¿¹ do nich:

n

szpitale,

n

szko³y,

n

obiekty administracji rz¹dowej, sa-

morz¹dowej itp.,

n

cmentarze,

n

obiekty sakralne,

n

obiekty obronne.

Nieruchomoœci komercyjne

W literaturze mo¿emy spotkaæ siê z ró¿nym

podzia³em nieruchomoœci komercyjnych. My

zastosujemy nastêpuj¹cy podzia³:

n

Nieruchomoœci biurowe

w

biurowce wolnostoj¹ce

w

zespo³y budynków biurowych tzw.

Office Parks

w

powierzchnie biurowe np. w budyn-

kach mieszkalnych

n

Nieruchomoœci handlowe

w

centra handlowe

w

sklepy wolnostoj¹ce lub pojedyncze

w

zespo³y sklepów

n

Powierzchnie magazynowe

w

centra dystrybucyjno - logistyczne

w

powierzchnie magazynowe wolno-

stoj¹ce

n

nieruchomoœci mieszkaniowe na wyna-

jem np. kamienice

n

nieruchomoœci mieszkaniowe przezna-

czone na sprzeda¿ - to wszystkie nieru-

chomoœci

budowane

przez

firmy

deweloperskie,

n

hotele.

Klasyfikacja nieruchomoœci

ze wzglêdu na sposób

generowania dochodu

n

nieruchomoœci komercyjne,

n

nieruchomoœci spekulacyjne,

str. 6

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

n

nieruchomoœci kapita³owe.

Nieruchomoœci komercyjne mog¹ generowaæ

dochody z nastêpuj¹cych Ÿróde³:

n

czynsz najmu, w³aœciciel otrzymuje w

okresowo czynsz najmu od najemców,

który stanowi jego przychód z nierucho-

moœci.

n

dochody poza czynszowe np. reklama

na budynkach, anteny, parkingi itp.,

n

zwrot z kapita³u w chwili sprzeda¿y nie-

ruchomoœci.

NieruchomoϾ spekulacyjna nabywana jest w

celu szybkiej odsprzeda¿y bez dalszych inwe-

stycji kapita³owych. Kupuj¹cy nabywa nieru-

chomoœæ okazyjnie i odsprzedaje j¹ z zyskiem.

Kupuj¹cy nie inwestuje kapita³u w wyraŸn¹ po-

prawê jakoœci inwestycji, nie dokonuje general-

nych remontów oraz nie przeprowadza rozbu-

dowy czy procesu deweloperskiego.

Nieruchomoœci kapita³owe to takie, co do któ-

rych inwestorzy oczekuj¹ wzrostu ich wartoœci

w d³u¿szym czasie. Nie nastawiaj¹ siê na przy-

chody z najmu, ale na zysk, który zostanie zre-

alizowany przy sprzeda¿y nieruchomoœci. Ce-

lem inwestowania w tego typu nieruchomoœci

jest m. in. zabezpieczenie kapita³u przed utrat¹

jego wartoœci wskutek inflacji.

Powierzchnie biurowe

Na rynku nieruchomoœci pos³ugujemy siê

umown¹ klasyfikacj¹ nowoczesnych budyn-

ków biurowych. Standard biurowców okreœla-

ny jest wg klas - A, B+, B i czasami C.

Cztery firmy zajmuj¹ce siê nieruchomoœciami

komercyjnymi - CB Richard Ellis, DTZ, Healey

& Baker, Jones Lang LaSalle stworzy³y grupê

pod nazw¹ Warsaw Research Forum, która

podjê³a próbê opracowania podstawowych de-

finicji okreœlaj¹cych klasyfikacjê budynków

biurowych oraz terminologiê publikowanych

danych. WRF ustali³o równie¿ podzia³ geogra-

ficzny Warszawy ze wzglêdu na lokalizacjê

nieruchomoœci. Podzielili Warszawê na 3 ob-

szary - Œcis³e Centrum, Centrum oraz tereny

Poza Centrum.

Warszawa - podzia³ geograficzny

Œcis³e Centrum zosta³o zakreœlone nastê-

puj¹cymi granicami:

w

ul. Nowogrodzka (granica pó³nocna),

w

ul. Elektoralna (granica pó³nocna),

w

Al. Jana Paw³a II (granica zachodnia)

w

ul. Marsza³kowska (granica wschod-

nia)

Centrum zosta³o zakreœlone nastêpuj¹cymi

granicami:

w

Al. Armii Ludowej (granica po³udnio-

wa),

w

Al. Solidarnoœci (granica pó³nocna),

w

ul. Towarowa (granica zachodnia),

w

Rzeka Wis³a (granica wschodnia).

Pozosta³e tereny znajduj¹ce siê w granicach

Warszawy nazwane zosta³y "Poza Centrum".

Terminologia

Zasoby / iloϾ nowoczesnej powierzchni biuro-

wej (Stock) to nowoczesna powierzchnia biu-

rowa, która znajduje siê w budynkach wybudo-

wanych po 1989 r.

Iloœæ powierzchni wynajêtej (Take-up) to iloœæ

powierzchni biurowej zawartej w umowach

najmu w budynkach istniej¹cych, w budyn-

kach bêd¹cych w trakcie realizacji (pre-let), jak

równie¿ w umowach przed³u¿onych na kolej-

ny okres i podpisanych na poszerzenie dotych-

czas zajmowanej powierzchni. Do tej kategorii

zalicza siê równie¿ powierzchniê budowan¹ na

w³asne potrzeby w³aœciciela nieruchomoœci

(owner-occupier deal).

Powierzchnia nie wynajêta (Vacancy) to po-

wierzchnia oferowana do wynajmu (wolna/pu-

sta) w nowoczesnych oraz nowych obiektach,

które uzyska³y pozwolenie na u¿ytkowanie.

WskaŸnik powierzchni nie wynajêtej (Va-

cancy rate) to ca³kowita iloœæ nowoczesnej

powierzchni nie wynajêtej / ca³kowita iloœæ

nowoczesnej powierzchni biurowej istniej¹ca

na rynku

Powierzchnia dostêpna do wynajêcia (Availa-

ble space) to powierzchnia oferowana do wyna-

jêcia w budynkach bêd¹cych w budowie oraz w

© Katarzyna Kwiatkowska

str. 7

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

obiektach planowanych, których marketing ju¿

siê rozpocz¹³.

Klasyfikacja biurowców

Warsaw Research Forum ustali³a definicje,

wed³ug których mo¿na klasyfikowaæ nowocze-

sne budynki biurowe. Tak naprawdê doœæ trud-

no jest jednoznacznie zdefiniowaæ i opisaæ kla-

sê biurowca czy jakiejkolwiek innej nierucho-

moœci. Klasyfikacja opracowana przez WRF

s³u¿y raczej jako pomoc do okreœlania klasy

biurowca.

Biurowiec klasy A wg WRF

Obiekt mo¿na zaliczyæ do klasy A, gdy spe³nia

co najmniej 13 z wymienionych poni¿ej 16

punktów klasyfikacyjnych. S¹ to:

n

doskona³a jakoœæ wykoñczenia wnêtrz

wraz z wszechstronnym serwisem tech-

nicznym,

n

najlepsza lokalizacja na danym obsza-

rze, z ³atw¹ mo¿liwoœci¹ dojazdu oraz

dobrym dostêpem do œrodków komuni-

kacji miejskiej,

n

klimatyzacja,

n

podwieszane sufity,

n

wysokoœæ pomieszczeñ (od pod³ogi do

sufitu) - minimum 2,70 m,

n

mo¿liwoœæ dowolnej aran¿acji wnêtrz,

n

trzy oddzielne okablowania strukturalne

dla linii telefonicznych, elektrycznych i

systemów komputerowych lub system

podnoszonych pod³óg,

n

podwójne szyby niskoemisyjne,

n

nowoczesne, szybkobie¿ne windy (mak-

symalny czas oczekiwania na windê - 30

sekund),

n

dobrej jakoœci wyk³adziny pod³ogowe

oraz wykoñczenie œcian,

n

w pe³ni wykoñczone wnêtrza ³azienek i

kuchni,

n

niezawodny system telekomunikacyjny,

n

podwójne zasilanie lub awaryjny system

podtrzymywania napiêcia,

n

kontrola wilgotnoœci powietrza,

n

parking strze¿ony z miejscami przezna-

czonymi dla najemców,

n

odpowiednia liczba miejsc parkingo-

wych na metr kwadratowy powierzchni

wynajmowanej (wspó³czynnik miejsc

parkingowych) dla obiektów zlokalizo-

wanych w centrum i poza centrum:

w

œcis³e Centrum - 1/90 do 1/100 m2

w

Centrum - 1/70 m2

w

Poza Centrum - 1/25 do 1/30 m2 do-

puszczalne 1/50 m2)

Klasa B

Budynki zaliczane do klasy B to takie, które

spe³niaj¹ tylko czêœæ warunków charaktery-

zuj¹cych obiekty klasy A.

Mo¿liwe jest okreœlenie minimalnej iloœci wa-

runków dotycz¹cych specyfikacji obiektów

klasy B bêdzie w przysz³oœci konieczne, ale na

obecnym etapie, do budynków klasy B zalicza

siê obiekty wybudowane po 1989 roku (z mo-

¿liwoœci¹ uwzglêdnienia budynków gruntow-

nie wyremontowanych i zmodernizowanych) ,

które spe³niaj¹ nastêpuj¹ce warunki:

n

jakoœæ wykonania obiektu i jakoœæ u¿y-

tych przy jego budowie materia³ów ni¿-

sza ni¿ w budynkach klasy A,

n

ograniczona liczba us³ug,

n

niepe³ny system klimatyzacji,

n

wskaŸnik liczby miejsc parkingowych

(podziemnych/naziemnych)

przypa-

daj¹cych na odpowiedni¹ iloœæ po-

wierzchni ni¿szy ni¿ w przypadku

obiektów klasy A.

Oczywiœcie trzeba mieæ na uwadze, i¿ podane

wy¿ej definicje s¹ umowne. Klasyfikacja bu-

dynków jest stosowana zarówno przez poœred-

ników, jak i przez inwestorów oraz dewelope-

rów przy definiowaniu jakoœci konkretnego

obiektu.

Nale¿y pamiêtaæ, ¿e klasyfikacja budynków

ulega zmianie i modyfikacjom w zwi¹zku z dal-

szym rozwojem rynku nieruchomoœci.

Wyró¿niamy równie¿ klasy budynków B+ i C.

Klasa B+

Do tej grupy zaliczamy budynki biurowe o bar-

dzo wysokim standardzie budynków klasy A

ale zlokalizowane poza Centrum lub budynki

w Centrum lub œcis³ym Centrum nie

spe³niaj¹ce warunków charakterystycznych

dla klasy A.

str. 8

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

Klasa C

Do tej grupy zaliczamy do budynki biurowe

wybudowane prze 1989 rokiem charaktery-

zuj¹ce siê niskim standardem. W tej grupie bu-

dynków jest du¿o zlokalizowanych w œcis³ym

Centrum i Centrum. Klasa C budynków cieszy

siê bardzo du¿ym zainteresowaniem doœæ du-

¿ej grupy najemców. Ze wzglêdu na niski stan-

dard tych starych biurowców charakteryzuj¹

siê nisk¹ cen¹ za 1 m2. Po wykonaniu niezbêd-

nych prac budowlanych najemcy uzyskuj¹ czê-

sto bardzo atrakcyjne miejsce pracy za nisk¹

cenê.

Zagadnienia najmu

Terminologia

Czynsz najmu (bazowy)- okreœlany w kwocie

netto (bez podatku VAT) za 1m2 liczony rocz-

nie lub miesiêcznie. Czynsz najmu mo¿na

okreœliæ równie¿ dla ca³ego okresu najmu.

Czynsz najmu efektywny (faktyczny) - kwota

otrzymana po uwzglêdnieniu do czynszu naj-

mu (bazowego) rabatów, ulg oraz dodatko-

wych kosztów.

Powierzchnia ca³kowita - wg definicji BOMA

(Building Owners and Managers Association)

to powierzchnia ca³kowita budynku obliczana

przez pomiar od wewnêtrznej powierzchni wy-

koñczonych œcian zewnêtrznych budynku.

Powierzchnia u¿ytkowa - jest to rzeczywista

powierzchnia biura w m2, która jest wykorzy-

stana do pracy. Do powierzchni u¿ytkowej zali-

czamy równie¿ pomieszczenia socjalne oraz

toalety je¿eli s¹ przynale¿ne wy³¹cznie do na-

jemcy.

Powierzchnia wspólna - to powierzchnia

wspólna dla wszystkich najemców budynku

(biurowiec, centrum handlowe). Zaliczamy do

niej hol wejœciowy, recepcjê, korytarze, windy,

wspólne toalety, pomieszczenia socjalne, po-

mieszczenia techniczne itp.

Wspó³czynnik powierzchni wspólnej - to stosu-

nek ró¿nicy powierzchni ca³kowitej i po-

wierzchni u¿ytkowej budynku do powierzchni

ca³kowitej wyra¿one w procentach:

Wspó³czynnik powierzchni wspólnej = Pow.

ca³kowita - Pow. u¿ytkowa / Pow. ca³kowita

x 100 %

Koszty eksploatacji - najemca oprócz czynszu

najmu jest obci¹¿ony równie¿ kosztami eks-

ploatacji.

Do tych kosztów mog¹ zaliczaæ siê:

n

koszty zarz¹dzania budynkiem,

n

koszty ochrony budynku, utrzymania

bezpieczeñstwa,

n

koszty sprz¹tania powierzchni wspól-

nych, otoczenia budynku oraz parkingu,

n

koszty utrzymania budynku (koszt ener-

gii elektrycznej, wody, ogrzewania itp.

dla powierzchni wspólnych),

n

koszty napraw i konserwacji budynku,

n

koszty ubezpieczenia,

n

koszty podatku od nieruchomoœci.

Analiza kosztów najmu

Najem powinien byæ starannie analizowany w

celu podjêcia jak najkorzystniejszej decyzji.

Przy analizie kosztów najmu nale¿y braæ pod

uwagê czynsz efektywny - czyli skorygowany o

rabaty i zwolnienia i koszty.

Czynsz najmu (bazowy) wg umowy

+ Koszty operacyjne

+ Koszty dostosowania powierzchni pokrywa-

ne przez najemcê

+ Koszty przeprowadzki

+ Koszty poprzedniego najmu (wykup)

+ Koszty specjalne (np. parking)

– Zwolnienie od czynszu

– Ulga ze wzglêdu na przeprowadzkê

– Ulga z tytu³u aran¿acji wnêtrza

– Inne zwolnienia

= Czynsz efektywny

Ca³kowity czynsz efektywny to suma rocznych

czynszów efektywnych ca³ego okresu najmu.

Koszty operacyjne to wszystkie koszty nie-

zbêdne do normalnego funkcjonowania nieru-

© Katarzyna Kwiatkowska

str. 9

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

chomoœci tzn. podatki i op³aty od nieruchomo-

œci, koszty konserwacji i remontów, dostarcze-

nia mediów, koszty zarz¹dzania, ubezpiecze-

nia, ochrony, sprz¹tania itp. - mog¹ to byæ

koszty eksploatacji.

Przypadek

Firma holenderska zajmuj¹ca siê leasingiem sa-

mochodów - Business Leasing

Sp. z o.o. zamierza wynaj¹æ w Warszawie 500

m2 powierzchni biurowej na 5 lat. Po zapozna-

niu siê z budynkami, które odpowiada³y ich po-

trzebom, prezes wyselekcjonowa³ 3 budynki o

nazwach BTC, Atrium i Neptun , w których wa-

runku najmu wygl¹daj¹ nastêpuj¹co:

n

BTC - 18 Eur/m2, zwolnienie z czynszu

na 3 miesi¹ce, aran¿acja pod potrzeby

najemcy na koszt w³aœciciela o wartoœci

10 000 Euro.

n

Atrium - 20 Eur/m2, zwolnienie z czyn-

szu na 5 miesiêcy, aran¿acja na koszt

w³aœciciela o wartoœci 10 000 Euro,

w³aœciciel pokrywa koszty przeprowadz-

ki firmy - 3000 Euro.

n

Neptun - 16 Eur/m2, aran¿acja na koszt

najemcy, czynsz bêdzie wzrasta³ o 3 %

rocznie.

Która z propozycji jest najbardziej atrakcyjna fi-

nansowo dla Business Leasing Sp. z o.o. ?

BTC

n

Euro

0

0

1

71.000

2

108.000

3

108.000

4

108.000

5

108.000

503.000

Atrium

n

Euro

0

0

1

57.000

2

120.000

3

120.000

4

120.000

5

120.000

537.000

Neptun

n

Euro

0

0

1

96.000

2

98.880

3

101.846,40

4

104.901,80

5

108.048,85

509.677,05

Ca³kowity czynsz efektywny - porównanie

BTC

Atrium

Neptun

503.000 Eur

537.000 Eur

509.677,05

Eur

Œredni czynsz efektywny roczny (miesiêczny)

= ca³kowity czynsz efektywny / Iloœæ lat (mie-

siêcy)

str. 10

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

BTC

Atrium

Neptun

503.000

: 5 lat

= 100.600

Eur

537.000

: 5 lat

= 107.400

Eur

509.677,05

: 5 lat

= 101.935,4

Eur

503.000

: 60 miesiêcy

= 8.383,33

Eur

537.000

: 60 miesiêcy

= 8.950

Eur

509.677,05

: 60 miesiêcy

= 8.494,62

Eur

Œrednia stawka efektywna = œredni roczny

(miesiêczny) czynsz efektywny / Iloœæ metrów

kwadratowych

BTC

Atrium

Neptun

8.383,33 Eur

: 500 m2

= 16,76

Eur/m2

8.950 Eur

: 500 m2

=17,90

Eur/m2

8.494,62 Eur

: 500 m2

=16,99

Eur/m2

Umowa najmu

Umowa najmu jest umow¹ cywilnoprawn¹ po-

miêdzy najemc¹ a wynajmuj¹cym (w³aœcicie-

lem). Umowa ta powoduje, ¿e powstaje zale-

¿noœæ pomiêdzy stronami umowy. Wyszcze-

gólnia prawa i obowi¹zki w³aœciciela (wynaj-

muj¹cego) i u¿ytkownika (najemcy). Umowa

ta musi byæ sporz¹dzona ze szczególn¹ staran-

noœci¹ i powinna jasno okreœlaæ zobowi¹zania

stron.

Wartoœæ najmu dla najemcy - to g³ównie prawo

do zajmowania i korzystania z wynajêtej po-

wierzchni. Je¿eli umowa nie zabrania lub nie

ogranicza prawa do podnajmu to najemca

mo¿e czerpaæ dodatkowe korzyœci z podnaj-

mu.

Wartoœæ najmu dla w³aœciciela - w zamian za

zgodê na u¿ytkowanie nieruchomoœci przez

najemcê w³aœciciel otrzymuje okresowe p³at-

noœci czynszu. Dodatkow¹ wartoœci¹ dla

w³aœciciela jest mo¿liwoœæ zaci¹gniêcia i zabez-

pieczenia kredytu pod terminow¹ umowê naj-

mu. Jest to zjawisko bardzo czêsto spotykane

na rynku nieruchomoœci. Z tej mo¿liwoœci ko-

rzystaj¹ równie¿ inwestorzy indywidualni.

Elementy umowy najmu

n

Data zawarcia umowy najmu

n

Data rozpoczêcia najmu oraz okres jej

trwania,

n

Okreœlenie stron umowy ( najemca i wy-

najmuj¹cy)

n

Opis wynajmowanej nieruchomoœci

n

Okreœlenie sposobów u¿ytkowania nie-

ruchomoœci - na jakie cele zostaje wyna-

jêta np. na cele biurowe

n

Ograniczenia prowadzenia dzia³alnoœci

n

Ograniczenia w dokonywaniu zmian w

nieruchomoœci

n

Sposób korzystania ze wspólnych po-

wierzchni i udogodnieñ np. parkingi, to-

alety, hole,

n

Okreœlenie wymagañ dotycz¹cych ubez-

pieczenia

n

Okreœlenie dok³adnie kwoty czynszu

najmu oraz wszystkich kosztów dodat-

kowych np. eksploatacyjnych, parkingo-

wych

n

Okreœlenie indeksacji wprowadzonej do

rozliczeñ waluty

n

Sposób traktowania p³atnoœci wnoszo-

nych z opóŸnieniem

n

Okreœlenie okresowych zmian czynszu

w trakcie trwania umowy

n

Okreœlenie wszelkich naniesieñ, które s¹

wykonywane na koszt w³aœciciela

n

Ulgi ( nie pobieranie czynszu)

n

Opcje przed³u¿enia umowy najmu

n

Klauzule zabezpieczaj¹ce w³aœciciela -

kaucja, gwarancja bankowa lub ubezpie-

czenie

n

Warunki i tryb wypowiedzenia umowy

n

Warunki zwolnienia powierzchni

n

Sposoby postêpowania w sytuacji gdy

najemca

potrzebuje

wiêkszej

po-

wierzchni

Czynniki wp³ywaj¹ce na

wysokoϾ czynszu

n

czynniki zwi¹zane z rynkiem - stawki

czynszu s¹ funkcj¹ cech demograficz-

nych i gospodarczych rynku

w

lokalizacja, moda i tradycja

w

cena zakupu nieruchomoœci

© Katarzyna Kwiatkowska

str. 11

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

w

dostêp do grupy klientów ( wiek, do-

chody, zawód itp.)

w

dane zwi¹zane z miastem (otoczenie

nieruchomoœci, odsetek przestêpstw)

w

dostêpnoœæ ( poda¿) porównywalnej

powierzchni na rynku

w

wielkoϾ powierzchni potrzebnej na

rynku (popyt)

w

mo¿liwoœci najemcy do p³acenia czyn-

szu (rodzaj bran¿y)

w

dostêpnoœæ innych atrakcji wzma-

gaj¹cych ruch (bardzo wa¿ne w przy-

padku handlu)

w

obecnoœæ konkurencji ( poœredniej i

bezpoœredniej)

w

odleg³oœæ od komunikacji miejskiej

w

³atwoœæ dojazdu samochodem

w

czynsz jest odwrotnie proporcjonalny

do kosztów transportu i mo¿liwoœci

dostêpu do danego miejsca

w

ruch samochodowy i pieszy zwi¹zany

z wysokoœci¹ czynszu g³ównie skle-

pów

w

koszty w³aœciciela zwi¹zane z nieru-

chomoœci¹

n

czynniki zwi¹zane z nieruchomoœci¹

(techniczne)

w

ograniczenia fizyczne ( sposób zago-

spodarowania, przy³¹cza, dostêp do

dzia³ki)

w

naturalne i sztuczne bariery ( np. rze-

ka, linia kolejowa, wiadukty)

w

wymagania prawne (sposób zagospo-

darowania, przeznaczenie terenu,

zarz¹dzenia itp.)

w

wzglêdy œrodowiskowe (tereny pod-

mok³e, materia³y niebezpieczne itp.)

w

przepisy i zezwolenia (obowi¹zuj¹ce

na danym terenie szczególne wyma-

gania samorz¹dowe i inne przepisy)

Centra handlowe

Proces globalizacji du¿e europejskie firmy han-

dlowe rozpoczê³y ju¿ w po³owie lat 80-tych,

kiedy to zaczê³y napotykaæ coraz wiêksze ba-

riery rozwoju na lokalnych rynkach. Po etapie

fuzji i przejêæ na krajowych rynkach, sieci han-

dlowe jeszcze w latach 80-tych ruszy³y na pod-

bój rynków zagranicznych docieraj¹c do Azji i

Ameryki £aciñskiej. Po upadku komunizmu w

Europie Wschodniej otworzy³ siê przed nimi

bliski i wspania³y teren do wielkopowierzch-

niowego handlu detalicznego.

str. 12

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

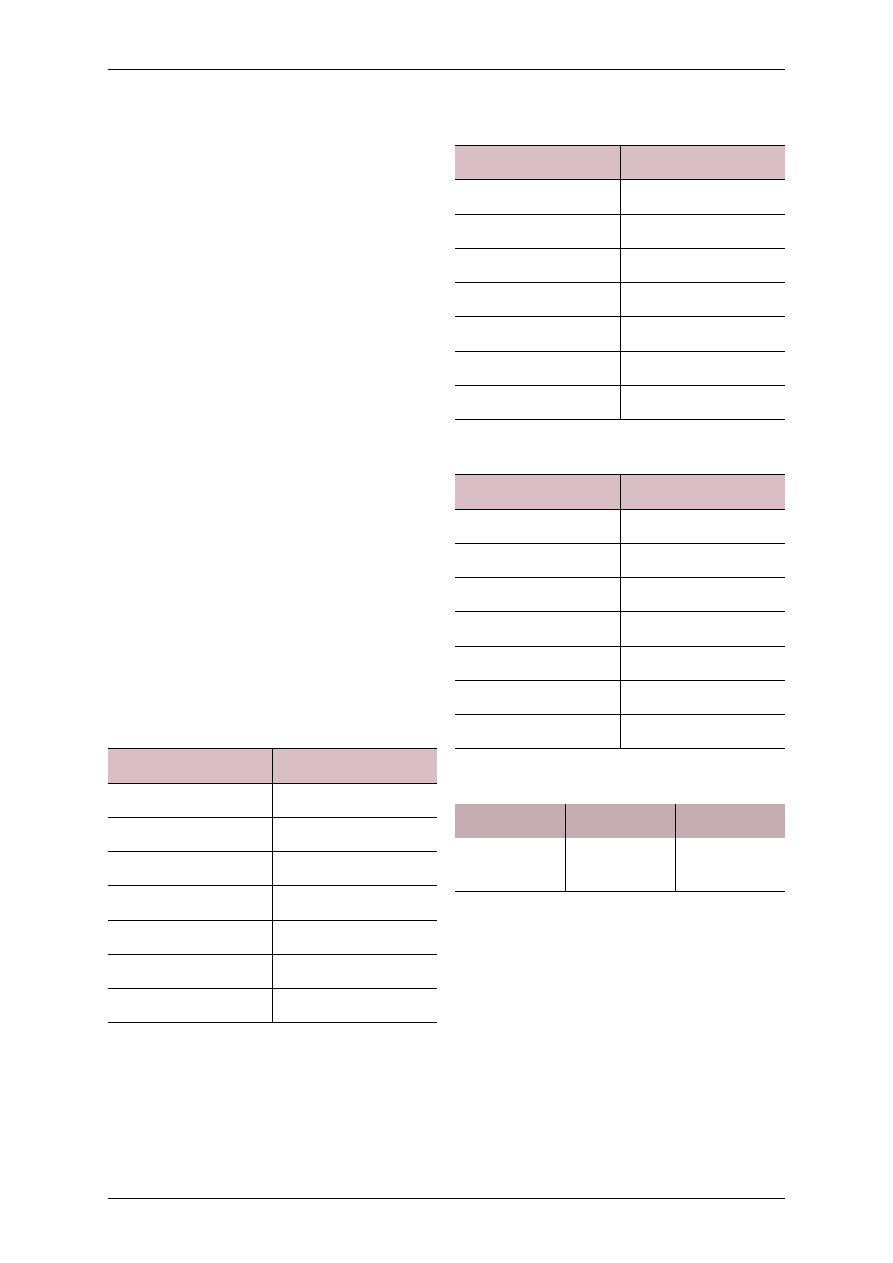

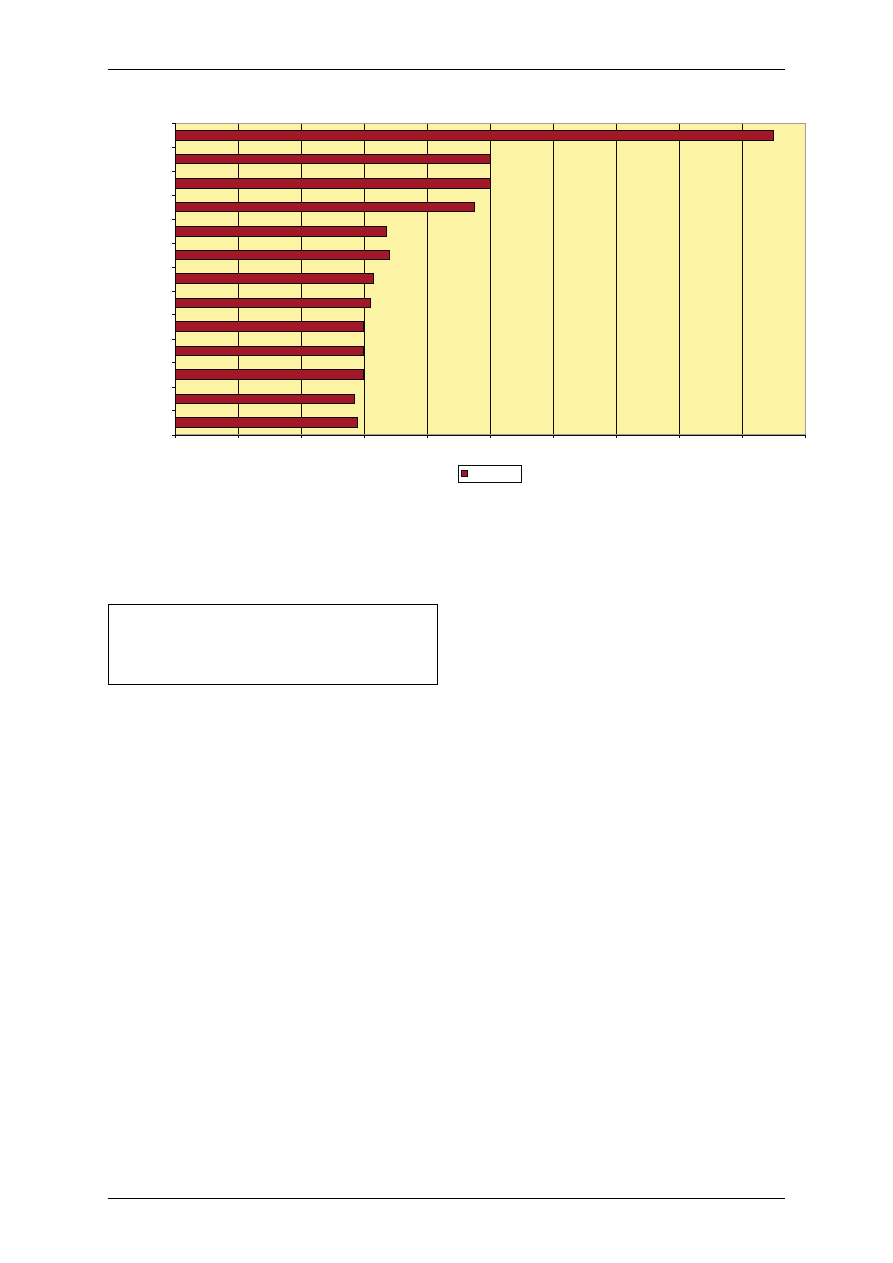

0

10

20

30

40

50

60

~1994

~1995

~1996

~1997

~1998

~1999

~2000

~2001

~2002

~2003

Stawki czynszu najmu za 1 m2 w Warszawie

klasa A

klasa B

¯ród³o: K & G Partners sp. z o.o.

Du¿e zachodnie sieci handlowe nie spieszy³y

siê z wejœciem do Polski, wybieraj¹c na

pocz¹tek mniejsze rynki Czech, Wêgier i

S³owacji. Pierwsza zaryzykowa³a austriacka

Billa, która otworzy³a swój supermarket w

Warszawie w 1990r.

Polska jest kolejnym celem zagranicznej eks-

pansji dla wielu zachodnich sieci handlowych.

Jesteœmy 40-milionowym rynkiem, który w

po³¹czeniu z doœæ wyraŸnym tempem rozwoju

gospodarczego, rosn¹c¹ si³¹ nabywcz¹ konsu-

mentów i stabilizacj¹ polityczn¹, oraz blisk¹

perspektyw¹ cz³onkostwa w Unii Europejskie,

tworzy bardzo zachêcaj¹ce perspektywy.

Pierwszym celem ekspansji sieci handlowych

sta³a siê Warszawa potem Poznañ, Wroc³aw,

Kraków, Górny Œl¹sk, £ódŸ i Trójmiasto. Niskie

ceny gruntów na pocz¹tku lat 90-tych oraz

przychylnoœæ w³adz lokalnych sprawi³y, ¿e

wiele hipermarketów wykupi³o grunty w cen-

trach miast polskich staj¹c siê jednoczeœnie

sklepami osiedlowymi i zniszczy³y drobn¹

polsk¹ konkurencjê wokó³ siebie.

Samorz¹dy lokalne pope³ni³y w wielu miastach

powa¿ne b³êdy wydaj¹c wielkim sieciom ze-

zwolenia na budowê ogromnych centrów han-

dlowych. Œródmieœcia oraz centra dzielnic nie

s¹ dla wielkich sieci. Wiele nieprawid³owych

decyzji samorz¹dów lokalnych zaszkodzi³o

polskiemu kupiectwu. Obecnie sytuacja w tej

materii jest ju¿ w miarê ustabilizowana. Powo-

dem tego jest, równie¿ wyraŸny wzrost cen

gruntów w miastach. Wzrost cen gruntów w

porównaniu z rokiem 1992 oceniam na10-krot-

ny. Z tego te¿ powodu wiêkszoœæ inwestycji,

które powsta³y w ci¹gu trzech ostatnich lat to

inwestycje na peryferiach lub poza granicami

miast oraz przy trasach wylotowych.

Jak wynika z danych GUS, od pocz¹tku lat

90-tych w obrotach handlu detalicznego stop-

niowo roœnie udzia³ sprzeda¿y produktów nie

¿ywnoœciowych. Na pocz¹tku wiêkszoœæ za-

granicznych inwestorów interesowa³a siê

g³ównie sklepami spo¿ywczymi lub wielobra-

n¿owymi z du¿ym udzia³em ¿ywnoœci. Z cza-

sem uzupe³ni³y one swoj¹ ofertê o nowe dzia³y

np. sprzêt AGD i RTV, meble, wyposa¿enie

wnêtrz, artyku³y sportowe i turystyczne itp.

Coraz czêœciej obok wielobran¿owych hiper-

marketów lokuj¹ siê wyspecjalizowane sieci hi-

per- i supermarketów bran¿owych z arty-

ku³ami dla domu i ogrodu.

Oceniam, ¿e decyduj¹ca faza rozwoju super- i

hipermarketów zakoñczy siê do 2005 roku.,

kiedy to zostan¹ zajête najlepsze lokalizacje.

Do tego czasu ka¿da z sieci bêdzie stara³a siê

opanowaæ jak najwiêksz¹ czêœæ rynku. Przy co-

raz wiêkszej liczbie wielkich sklepów pojawi³a

siê konkurencja, której skutki ju¿ widaæ.

Nastêpuje proces fuzji, przejêæ, a niektóre sieci

wycofuj¹ siê z rynku. O prawdziwym sukcesie

zadecyduje (jak zawsze w nieruchomoœciach)

trafna lokalizacja i oczywiœcie profesjonalny i

perfekcyjny marketing.

Tendencje rozwoju inwestycji

handlowych

Organizacja handlu w krajach wysoko rozwi-

niêtych podlega³a istotnym zmianom w ci¹gu

ostatnich kilkunastu lat. Zmiany te spowodo-

wa³y du¿y postêp organizacyjny i doprowa-

dzi³y do zasadniczej zmiany struktury i efek-

tywnoœci dzia³ania tej sfery gospodarki. Handel

z fazy tradycyjnej organizacji, któr¹ cechowa³

niski poziom koncentracji jednostek sklepo-

wych i stosunkowo ma³o nowoczesne ich wy-

posa¿enie techniczne, przeszed³ do fazy roz-

woju rozwiniêtego. Roœnie przeciêtna wielkoœæ

sklepów. Coraz szerzej wprowadza siê nowo-

czesne technologie sprzeda¿y, nasila siê kon-

kurencja pomiêdzy sprzedawcami. Nastêpuje

coraz wy¿szy poziom integracji oraz koncen-

tracji firm handlowych, które stosuj¹ w walce o

klienta coraz bardziej zaawansowane techniki i

strategie marketingowe.

Coraz wiêkszy udzia³ w sprzeda¿y detalicznej

w Polsce posiadaj¹ super- i hipermarkety. Od

1996 roku do konkurencji stanê³y równie¿ cen-

tra handlowo-rozrywkowe, gdzie hipermarket

jest g³ówn¹ czêœci¹ (lokomotyw¹) ca³ego ze-

spo³u dobranych butików, punktów us³ugo-

wych, sklepów specjalistycznych, barów i re-

stauracji.

Wkroczyliœmy równie¿ w kolejny etap rozwoju

handlu, gdzie przy super- i hipermarketach po-

wstaj¹ multikina, sale zabaw dla dzieci, krêgiel-

nie i inne rozrywki sportowe. Ca³e kompleksy

staj¹ siê jednoczeœnie oœrodkami kultury i roz-

rywki oraz sposobem na spêdzenie wolnego

czasu rodzin polskich.

© Katarzyna Kwiatkowska

str. 13

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

Obecnie powstaj¹ coraz to nowsze formy cen-

trów handlowo - rozrywkowych. Inwestorzy

³¹cz¹ wiele funkcji takiego centrum licz¹c na

przyci¹gniecie coraz to wiêkszej liczby klien-

tów.

W Warszawie w nowopowstaj¹ce centra han-

dlowe BLUE CITY oraz Z£OTE TARASY bêd¹

³¹czy³y nie tylko handel detaliczny spo¿ywczy

oraz butikowy z dobr¹ rozrywk¹, ale równie¿

bêd¹ osiada³y w swojej ofercie du¿¹ iloœæ po-

wierzchni biurowej i hotel. Takie wielofunkcyj-

ne obiekty maj¹ za zadanie zapewniæ inwesto-

rowi lepsze dochody poprzez przyci¹gniêcie

potencjalnych klientów. Na efekty tych projek-

tów bêdziemy musieli chwilê poczekaæ, ale wy-

daj¹ siê doskona³ym pomys³em.

Po ogromnych sukcesach w du¿ych miastach

sieci marketów zainteresowa³y siê ju¿ nieco

mniejszymi miastami o liczbie mieszkañców

powy¿ej 100 tys. oraz powy¿ej 30 tys. mieszka-

ñców.

W tych miastach inwestorzy natrafiaj¹c jednak

na du¿y opór w³adz miejskich, które twierdz¹,

¿e wielkopowierzchniowe markety zniszcz¹

lokalny handel detaliczny.

Obecnie istnieje 118 centrów handlowych w

Polsce o ³¹cznej powierzchni handlowej 2 846

000 m2, w których g³ównymi najemcami s¹ hi-

permarkety.

Na pocz¹tku 2002 r na 1000 Polaków przypa-

da³y 64 m2 powierzchni w centrach handlo-

wych ( œrednia europejska wynosi 143,2 m2).

Czechy - 54,1 m2 , Wêgry - 63,3 m2 powierzch-

ni handlowej na mieszkañca.

Iloœæ centrów handlowych bêdzie nadal ros³a,

do koñca 2005 roku mo¿e powstaæ nawet 1 700

000 m2 powierzchni handlowej. W tym okresie

powstan¹ najwiêksze i najnowoczeœniejsze

centra handlowe w Polsce.

Najwiêksze w Polsce sieci

handlowe - przyk³ady

n

Ahold. Holenderski koncern Royal

Ahold dzia³aj¹cy na polskim rynku od

po³owy 1995r.

n

Auchan. W Polsce firma otworzy³a

pierwszy hipermarket w Piasecznie pod

Warszaw¹ w 1996r.

n

Carrefour. Dzia³a w Polsce od paŸdzier-

nika 1997 roku.

n

E. Leclerc. E. Leclerc nie jest typow¹ sie-

ci¹ handlow¹ ani franchisingow¹.

Zarz¹dcy sklepów sp³acaj¹c koszty in-

westycji sfinalizowanej przez sieæ, staj¹

siê ich wspó³w³aœcicielami.

n

Geant. Francuska sieæ hipermarketów

dzia³a w Polsce od 1995 roku.

n

Globi. To sieæ supermarketów, która po-

jawi³a siê w Polsce w 1991 roku.

n

Jumbo - JMB ( Jeronimo Martins). Pro-

wadzi hale hurtowe Eurocash, sklepy

dyskontowe Biedronka, hipermarkety

n

Metro. Jest to najwiêksza grupa handlo-

wa w Europie. Zainwestowa³o w Polsce

ponad 1 mld. USD. W ramach koncernu

dzia³aj¹ sieci hipermarketów Real, su-

permarkety hurtowe Cash&Carry, super-

markety budowlane Praktiker, sklepy

elektroniczne Media, sklepy dyskonto-

str. 14

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

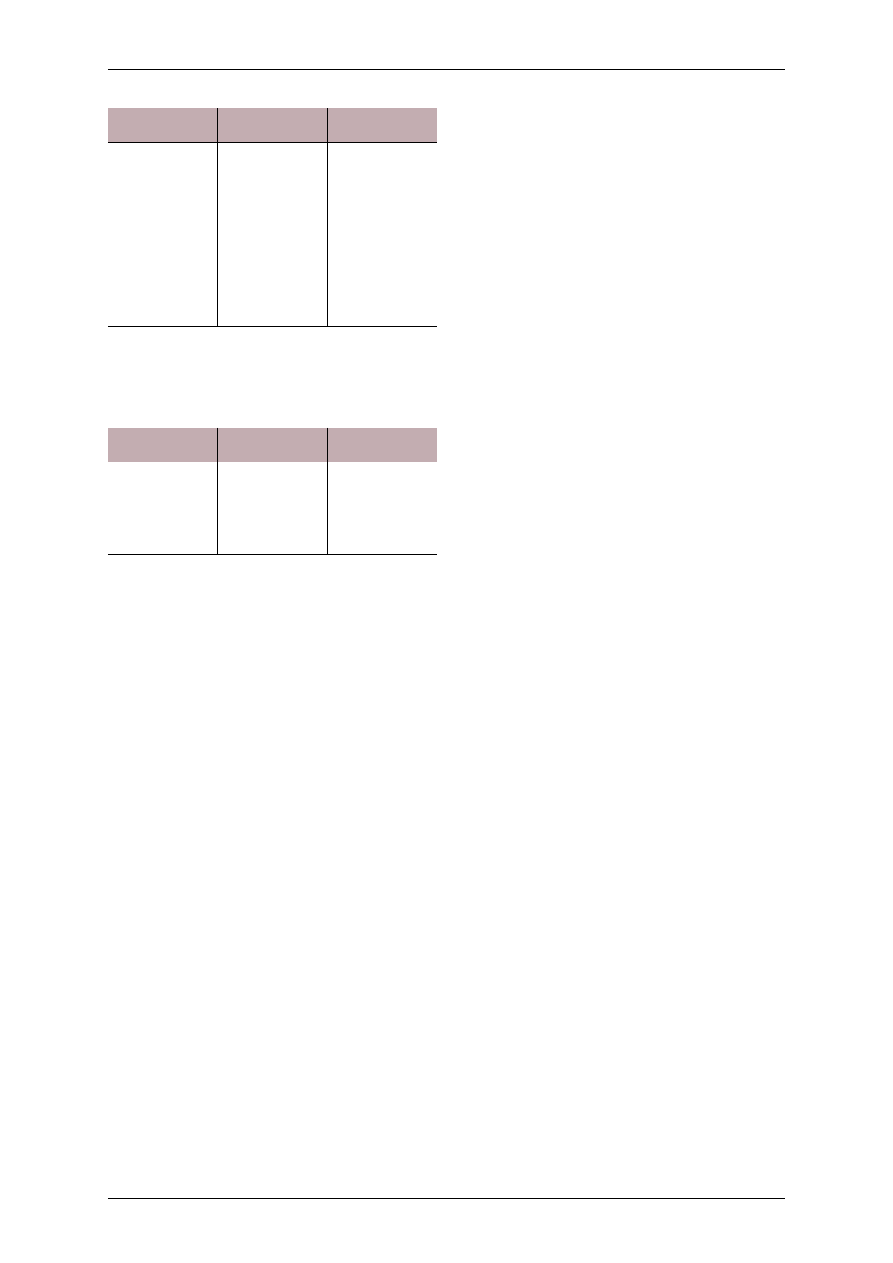

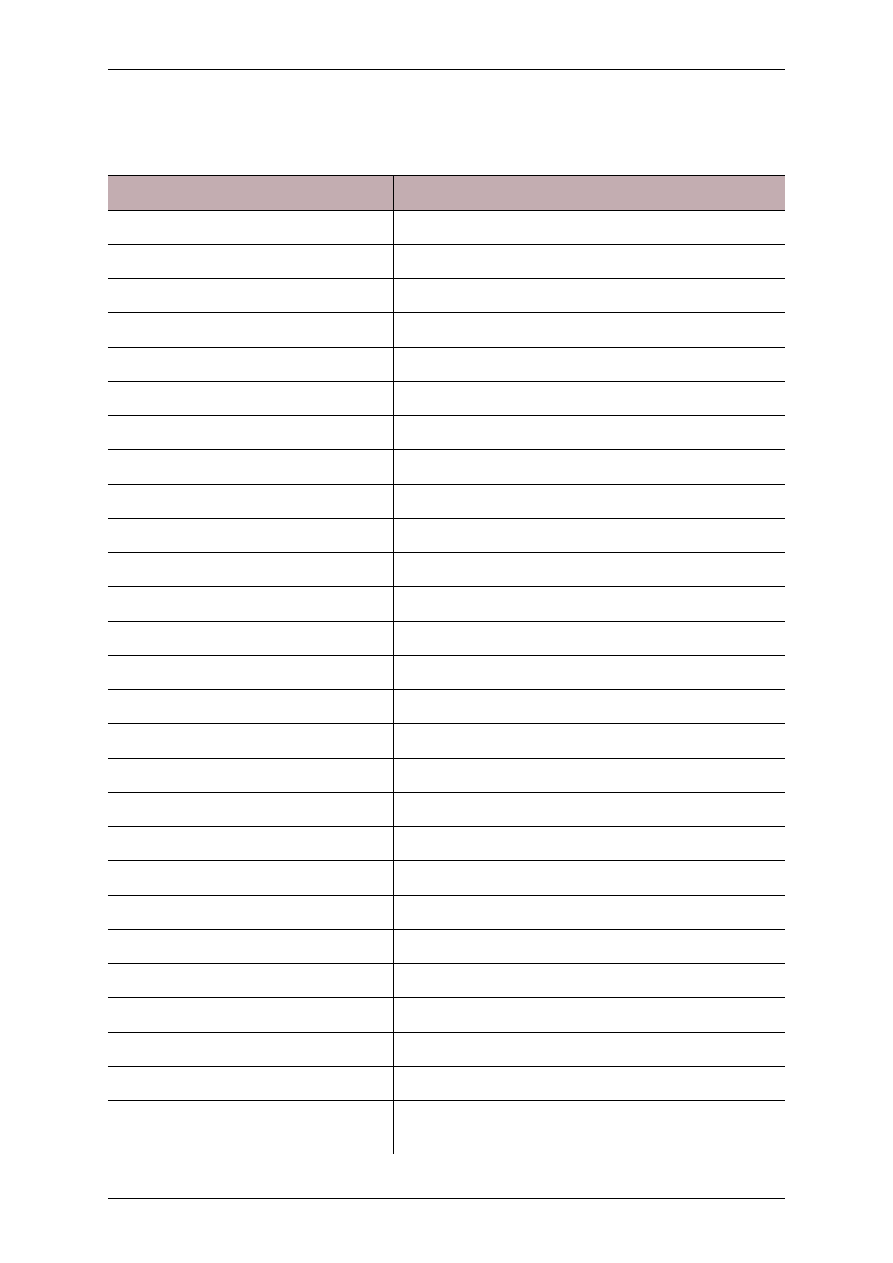

Planowana powierzchnia handlowa w centrach handlowych

Rok

Pow. do wynajêcia

Liczba projektów

2003

799 300

45

2004

866 000

25

2005

162 000

4

ogó³em

1 847 300

74

¯ród³o: Cushman&wakefield Healey&Baker

we TIP, meblowe Roller, odzie¿owe Ad-

ler, obuwnicze Reno.

n

Plus Discount. Sieæ tanich sklepów dys-

kontowych dzia³aj¹ca w Polsce od 1995

r. Prowadzi sklepy g³ównie w po³udnio-

wo - zachodniej czêœci kraju. Firma za-

powiada zwiêkszenie liczby placówek

do 1000 w ca³ym kraju.

n

Tesco. Jest to brytyjska sieæ hipermarke-

tów. W 2002r Tesco kupi³o sieæ super-

marketów HIT i planuje siln¹ ekspansjê

w najbli¿szym czasie.

Jak widaæ w za³¹czonym zestawieniu wystêpu-

je du¿a ró¿norodnoœæ marketów zarówno pod

wzglêdem powierzchni jak i oferowanego to-

waru. Nale¿y wiedzieæ, ¿e super- czy hipermar-

ket to nie tylko sklep oferuj¹cy do sprzeda¿y

¿ywnoœæ, ale równie¿ artyku³y przemys³owe.

n

SUPERMARKET to market o powierzch-

ni od 400 - 2.500 m2

n

HIPERMARKET to market o powierzchni

> 2.500 m2

Podzia³ ten jest umowny. Mo¿na spotkaæ w li-

teraturze równie¿ inny podzia³:

n

Supermarket od 800 - 4.000 m2

n

Hipermarket powy¿ej 4.000 m2

Tak naprawdê nale¿y zauwa¿yæ, ¿e powierzch-

nia marketów ca³y czas roœnie. Wspominaj¹c

pierwsze projekty hipermarketów w Polsce

mo¿na zauwa¿yæ wyraŸn¹ ró¿nicê w wielkoœci

w porównaniu do obecnie projektowanych.

Jak wczeœniej wspomnia³am obecnie zauwa-

¿amy ju¿ inaczej zorganizowane formy handlu

na rynku. Handel detaliczny grupowany jest w

ca³e kompleksy hipermarketów oferuj¹cych

ró¿norodny towar ( spo¿ywczy, przemys³owy -

meble, odzie¿ itp.) wraz z zorganizowan¹ roz-

rywk¹ dla ca³ej rodziny. Centra handlowe wy-

raŸnie konkuruj¹ miêdzy sob¹ zachêcaj¹c

klientów do odwiedzenia ich marketów.

Wœród centrów handlowych mo¿emy dokonaæ

podzia³u pod wzglêdem powierzchni. Wyró¿-

niamy:

n

Centra handlowe lokalne - 5.000m2 -

20.000 m2

n

Centra handlowe regionalne - 20.000 -

40.000 m2

n

Du¿e centra handlowe regionalne -

40.000 - 60.000 m2

n

Centra handlowe ponadregionalne >

60.000 m2

Przyk³adem ponadregionalnego centrum han-

dlowego jest np. Galeria Mokotów, Galeria Cen-

trum oraz Blue City w Warszawie.

Analiza czynników

ekonomicznych i fizycznych

przy decyzji o lokalizacji

centrum handlowego

Przed decyzj¹ o zakupie gruntu przeznaczone-

go pod budowê centrum handlowe czy innej in-

westycji komercyjnej, inwestor sprawdza bar-

dzo dok³adnie dane regionu, s¹ to m. in. :

n

charakterystyka populacji lokalnej

n

rozwi¹zania komunikacyjne regionu i

ewentualne kierunki zmian tych roz-

wi¹zañ,

n

dok³adna analiza odleg³oœci centrum

handlowego do potencjalnego klienta,

n

charakterystyka strefy zasiêgu ( obszaru

handlowego)

n

analiza kierunków rozwoju miasta,

n

dane demograficzne - liczbê mieszka-

ñców, strukturê pod wzglêdem p³ci i

wieku,

n

strukturê zatrudnienia, trendy, struktura

wydatków i dochodów ludnoœci, liczbê

gospodarstw domowych, wykszta³cenie,

n

modele wydatków - proporcja dochodu,

który jest wydawany na dobra typu deta-

licznego

n

ga³êzie przemys³u i us³ug w rejonie

n

stopê bezrobocia,

n

konkurencja -analiza po³o¿enia, plany

Obszar handlowy (strefa

zasiêgu)

Analiza obszaru handlowego jest najwa¿niej-

szym czynnikiem analizy w podejmowaniu de-

cyzji o inwestycji handlowej. WielkoϾ obszaru

handlowego okreœla wiele czynników - jego do-

stêpnoœæ, lokalizacja obiektów konkurencyj-

nych, bariery fizyczne, ograniczenia czasu do-

jazdu, odleg³oœci.

© Katarzyna Kwiatkowska

str. 15

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

Centrum handlowe BLUE CITY okreœla swoj¹

strefê zasiêgu na 900 000 osób. To zasiêg obej-

muj¹cy 30 minut samochodem zajmuj¹cy ob-

szar Ochoty, Ursusa, W³och, Piastowa, Prusz-

kowa, Grodziska Mazowieckiego.

Metody oceny obszaru

handlowego

n

Metoda " w drzwiach "

n

Metoda liczby ludnoœci / wysokoœci do-

chodu

n

Metoda czasu dojazdu

Metoda "w drzwiach"

Metoda ta oparta jest na pomiarze ruchu, sto-

sunku procentowym pojazdów, które zatrzy-

muj¹ siê przy sklepie lub osób, które przy-

chodz¹ dokonaæ zakupu.

Pomiar ruchu odnosi siê do ruchu pieszego i /

lub samochodowego w zale¿noœci od rodzaju

obiektu.

Ta metoda pomiaru stosowana jest równie¿

przez sieci stacji paliw przy podejmowaniu de-

cyzji o lokalizacji stacji. Licz¹ przeje¿d¿aj¹ce

samochody - na godzinê - dobê - miesiêcznie i

na podstawie tego pomiaru szacuj¹ sprzeda¿

miesiêczn¹ paliwa.

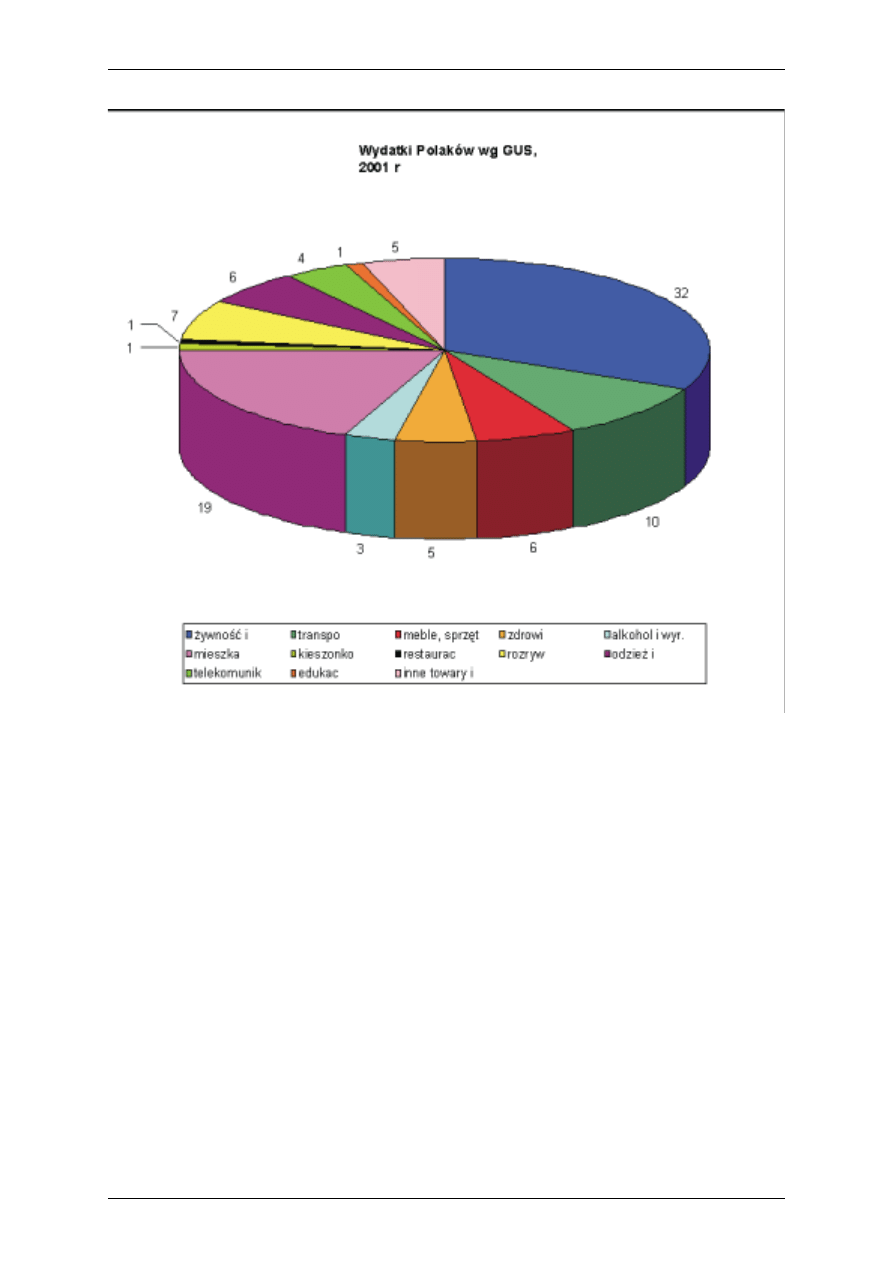

Metoda liczby ludnoœci

Metoda ta pozwala na okreœlenie obszaru han-

dlowego opieraj¹c siê na liczbie gêstoœci zalud-

nienia oraz znajomoœci wydawanych przez

spo³eczeñstwo danego obszaru kwot na ofero-

wany rodzaj dóbr. Na wykresie przedstawio-

nym ni¿ej mo¿emy dok³adnie przeœledziæ

strukturê wydatków przeciêtnego Polaka.

Struktura ta przedstawia siê nieco inaczej w du-

¿ych miastach ni¿ na wsi. Przedstawione dane

pochodz¹ z G³ównego Urzêdu Statystycznego z

str. 16

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

2001r. Inwestor podejmuj¹c decyzje o lokaliza-

cji inwestycji powinien zleciæ dok³adn¹ analizê

struktury wydatków na interesuj¹cym go ob-

szarze na artyku³y, które planuje sprzedawaæ.

Metoda czasu dojazdu

Metoda ta opiera siê na teorii centralnego miej-

sca. Teoria ta mówi, ¿e tak nale¿y lokalizowaæ

firmê aby zmaksymalizowaæ swój dostêp do

potencjalnego rynku ( w tym przypadku do

klienta). Decyzja o lokalizacji centrum handlo-

wego powinna byæ ukierunkowana maksymali-

zacjê zysku. Czas dojazdu do centrum handlo-

wego jest uzale¿niony od jego wielkoœci.

Z punktu widzenia sprzedawcy dostêp do po-

tencjalnego klienta jest najwa¿niejszy. Mo¿na

okreœliæ na tej podstawie potencjalny popyt

wewn¹trz obszaru handlowego.

n

Okreœlamy czas dojazdu zale¿ny od

wielkoœci centrum handlowego - zakre-

œlamy obszar handlowy,

n

Okreœlamy populacjê w zakreœlonym ob-

szarze,

n

Okreœlamy procent dochodów wydawa-

nych na oferowane w centrum handlo-

wym dobra,

n

Okreœlamy œredni dochód na gospodar-

stwo domowe lub na osobê,

n

Mno¿ymy wysokoœæ dochodu przez licz-

bê mieszkañców, otrzymujemy ca³kowi-

ty dochód,

n

Ca³kowity dochód mno¿ymy przez sto-

sunek procentowy wydawany na okre-

œlony rodzaj dobra, otrzymujemy

ca³kowit¹ kwotê wydawan¹ na okreœlo-

ne dobro na danym obszarze handlo-

wym

n

Ca³kowit¹ kwotê wydawan¹ na dane do-

bro dzielimy przez ca³kowit¹ powierzch-

niê

sklepów

+

powierzchnia

proponowanego sklepu na danym ob-

szarze handlowym. Otrzymujemy po-

tencjaln¹

wysokoϾ

obrotów

na

jednostkê powierzchni.

n

Okreœlamy zdolnoœæ do prowadzenia

planowanej dzia³alnoœci.

Zadanie

W Warszawie przy Al. Krakowskiej firma

KWIATEK zamierza otworzyæ sklep o po-

wierzchni 11.000 m2 z meblami oraz arty-

ku³ami dekoracyjnymi do domu. Czas dojazdu

10 minut. Po zaznaczeniu granic obszaru han-

dlowego wg czasu dojazdu wielkoϾ populacji

zamieszkuj¹cej na tym terenie to ok. 300.000

mieszkañców. Œredni dochód na tym obszarze

wynosi 1.500,00 PLN miesiêcznie na osobê.

Analiza rynku wykaza³a, ¿e na tym terenie

znajduj¹ siê 2 sklepy o ³¹cznej powierzchni

34.000m2. LudnoϾ tego terenu wydaje 5% swo-

ich dochodów na meble i wyposa¿enie domu.

Jaki jest potencja³ wysokoœci sprzeda¿y na 1m2

tej lokalizacji ?

w

300.000 mieszkañców

w

300.000 x 1.500 z³ = 450.000.000 z³ -

ca³kowity dochód na tym obszarze

w

450.000.000 z³ x 0,05 = 22.500.000 z³ -

potencjalna kwota, któr¹ mo¿e byæ wy-

dana na meble na tym obszarze

w

22.500.000 z³ : 45.000 m2 = 500 z³/m2

- potencjalna sprzeda¿ na 1m2 plano-

wanej lokalizacji

© Katarzyna Kwiatkowska

str. 17

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

Strefa

Podstawowa

Druga

Sprzeda¿ / klienci

60% - 80%

20% - 40%

Centrum handlowe lokalne

5-15 minut

15-30 minut

Centrum handlowe regionalne

15-30 minut

30-60 minut

Centrum handlowe ponadregionalne

30 minut plus

wg Grzegorza Chmielaka - analityka w firmie Couderq&Kubas Consulting

Charakterystyka lokalnej

populacji

Osoby zamieszkuj¹ce dany obszar s¹

znacz¹cym wskaŸnikiem dla inwestora, czy

projekt centrum handlowego czy jednostkowe-

go sklepu detalicznego odniesie sukces handlo-

wy czy nie. Nale¿y analizowaæ dane demogra-

ficzne obszaru pod k¹tem planowanej inwesty-

cji i oferowanych dóbr ( handel i us³ugi).

Dane demograficzne

Informacja o naturze oraz charakterystyka po-

pulacji klientów docelowych jest niezwykle

wa¿na podczas dokonywania oceny popytu na

us³ugi detaliczne oraz wynajem powierzchni.

Popyt ten jest zale¿ny od wieku, wykszta³ce-

nia, oraz wielkoœci populacji mieszkañców

analizowanego obszaru handlowego. Logiczna

jest równie¿ zale¿noœæ sukcesu inwestycji od

dochodów populacji na obszarze.

Literatura wspomina ju¿ o koniecznoœci

uwzglêdnienia zakupów drog¹ elektroniczn¹ -

staj¹ siê one coraz bardziej popularne na œwie-

cie.

Konkurencja

Analiza konkurencji jest wa¿nym elementem

w podejmowaniu decyzji o lokalizacji inwesty-

cji. Nale¿y pamiêtaæ, ¿e bezpoœrednie s¹siedz-

two konkurencyjnych inwestycji mo¿e mieæ

zarówno negatywny jak i pozytywny wp³yw .

Lokomotywa

Zadaniem lokomotywy jest przyci¹gniêcie

klientów do centrum handlowego na jak naj-

czêstsze zakupy. Lokomotyw¹ w centrum han-

dlowym bêdzie zawsze du¿y detaliczny sklep

np. hipermarket czy supermarket spo¿ywczy

lub przemys³owy np. Ahold, Carrefour, IKEA,

EMPIK itp...

Poda¿ powierzchni handlowej w War-

szawie

Ca³kowite zasoby powierzchni handlowych w

Warszawie szacowane s¹ na oko³o 1,7 mln. m2

(Ÿród³o Urz¹d Statystyczny Warszawa).

Najwiêksze centra handlowe to Galeria Moko-

tów, Sadyba Best Mall, Wola Park, Klif, Prome-

nada. Powierzchniom handlowym coraz czê-

œciej towarzysz¹ powierzchnie rozrywkowe

np. multikina, krêgielnie.

Poda¿ powierzchni handlowych w "œcis³ym

centrum" Warszawy zosta³a zdominowana

przez sklepy i butiki o ma³ych powierzchniach.

Od wielu lat najbardziej presti¿owymi lokaliza-

cjami s¹ ulice Chmielna, Nowy Œwiat, Mar-

sza³kowska oraz Aleje Jerozolimskie. W tej

czêœci miasta znajduj¹ siê 4 domy towarowe o

³¹cznej powierzchni 50 000 m2, z których 76%

nale¿y do Domów Towarowych Centrum (

DTC). Obecnie zmodernizowane DTC tworz¹

kompleks Galeria Centrum.

Rozpoczê³a siê ju¿ budowa centrum handlowe-

go - Z³ote Tarasy o powierzchni 170 000m2,

Blue City o powierzchni handlowej 50 000 m2,

Arkadia o powierzchni ca³kowitej 287 tys. m2 ,

powierzchnia handlowa 110 tys. m2.

Stawki czynszu

Cena uzale¿niona jest od zajmowanej po-

wierzchni oraz kondygnacji. Im mniejsza po-

wierzchnia tym wy¿szy czynsz najmu. Obec-

nie stawki czynszu kszta³tuj¹ siê na poziomie

od 18 - 45 USD/m2 plus koszty eksploatacji.

Hipermarkety w centach handlowych, które

pe³ni¹ rolê lokomotywy uzyskuj¹ znacznie ni¿-

sze stawki czynszu za 1 m2 - ok. 7- 10 USD/

m2.

Powierzchnie przy g³ównych ci¹gach komuni-

kacyjnych w "œcis³ym centrum" - 35-70

USD/m2.

Czynsz procentowy ( nadmiarowy)

Ten rodzaj czynszu jest stosowany wy³¹cznie

dla klientów centrów handlowych tzn. dla

us³ug oraz handlu. Jest to czynsz dodatkowy

pobierany ponad kwotê czynszu bazowego.

W³aœciciele centrów handlowych stosuj¹c taki

rodzaj dodatkowej op³aty maj¹ udzia³ w zysku

najemcy. Czynsz procentowy p³aci siê na ko-

niec roku rozliczeniowego i wynosi on od 3-8 %

od obrotu.

Sposób obliczania czynszu procentowego

(nadmiarowego):

Punkt pokrycia = Roczny czynsz bazowy /

Czynsz procentowy

str. 18

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

Roczny czynsz bazowy = czynsz za 1m2 x

iloœæ m2 x 12 miesiêcy

Np. najemca wynaj¹³ 100m2 w centrum han-

dlowym w cenie 30 USD/m2 + 5 USD/m2 kosz-

ty eksploatacji. Ile wynosi roczny czynsz bazo-

wy ? Roczny czynsz bazowy w tym przypadku

to 30 USD/m2 X 100 m2 X 12 miesiêcy = 36.000

USD.

Zadanie

Firma handlowa DEMON sprzedaj¹ca artyku³y

upiêkszaj¹ce podpisa³a umowê najmu z w³aœci-

cielem nowopowstaj¹cego centrum handlowe-

go. Strony ustali³y, ¿e roczny czynsz bazowy wy-

niesie 120.000 USD, procent od obrotu - 4%.

Ca³kowity obrót w 1-szym roku wyniós³ 3.500

000 USD. Ile wynosi punkt pokrycia ? Ile wynosi

czynsz nadmiarowy ?

Punkt pokrycia = 120 000 : 0,04 = 3 000 000,00

USD.

Sprzeda¿ ca³kowita 3.500.000 USD - Punkt po-

krycia 3.000.000 USD = 500 000 USD.

Nadwy¿ka obrotu 500 000 USD x 4 % od obrotu

= Czynsz nadmiarowy (procentowy) 20.000

USD

Tak wiêc firma DEMON na koniec roku dop³aci

w³aœcicielowi centrum handlowego 20.000

USD.

Czynsz nadmiarowy to wartoϾ czynszu ponad

punkt pokrycia.

Powierzchnie magazynowe

Od kilku lat obserwujemy w Polsce wzrost za-

potrzebowania na nieruchomoœci magazyno-

we. Badania popytu pokaza³y, ¿e ma³e i œrednie

firmy preferuj¹ powierzchnie o niskim standar-

dzie. Du¿e firmy s¹ zainteresowane najmem

powierzchni w nowoczesnych centrach dystry-

bucyjno-logistycznych.

Rynek nowoczesnych powierzchni magazyno-

wych nie jest rynkiem rozwiniêtym w Polsce i

doœæ interesuj¹cym dla inwestorów. Nowocze-

sne centra logistyczno - dystrybucyjne uloko-

wane s¹ w s¹siedztwie du¿ych miast, blisko

wa¿nych szlaków transportowo - komunika-

cyjnych. BliskoϾ tras transportowych i komu-

nikacyjnych jest podstawowym czynnikiem

decyduj¹cym o wyborze lokalizacji na nowe

centrum.

Firmy deweloperskie zainteresowane budowa-

niem kompleksów dystrybucyjno - logistycz-

nych narzuci³y nowy standard obiektów.

Nowoczesne powierzchnie magazynowe cha-

rakteryzuj¹ siê wysokim standardem:

n

wysokie sk³adowanie od 8 - 12 m

n

wysokiej jakoœci wylewki pod³ogowe

n

wyposa¿enie w rampy hydrauliczne

n

nowoczesna infrastruktura teleinforma-

tyczna

n

dobre systemy zabezpieczeñ

n

rz¹dzenia kontroluj¹ce temperaturê

n

³atwoœæ przekszta³cenia czêœci magazy-

nu na nowoczesn¹ powierzchniê biu-

row¹

n

mo¿liwoœæ transportu wewn¹trz maga-

zynu przy pomocy wózków wid³ako-

wych

n

obecnoϾ na terenie budynku biurowego

pozostaj¹cego do dyspozycji najemców

magazynów

n

obs³uga magazynów ( roz³adunek,

sk³adowanie, spedycja itp.)

n

mo¿liwoœæ dojazdu do magazynu samo-

chodów typu TIR

n

³atwoœæ manewrowania samochodami

typu TIR

n

w³asna bocznica kolejowa.

Warszawa

W okolicach Warszawy istniej ponad 30 nowo-

czesnych centrów magazynowych o ³¹cznej

powierzchni oko³o 1 mln. m2.

Przewiduje siê, ¿e mo¿e powstaæ w ci¹gu naj-

bli¿szych kilku lat dodatkowo ok. 450 tys m2

powierzchni magazynowej oferowanej do wy-

najêcia oraz "pod klucz". Te ostatnie to po-

wierzchnie budowane przez dewelopera na za-

mówienie dla konkretnego u¿ytkownika wg

okreœlonych potrzeb i projektu.

Zasoby powierzchni magazynowej zdomino-

wane s¹ przez powierzchnie nale¿¹ce do pa-

ñstwowych oraz sprywatyzowanych w ostat-

nich latach przedsiêbiorstw ( Wola, S³u¿ewiec,

Targówek). Zasoby te charakteryzuj¹ siê bar-

dzo niskim standardem oraz przestarza³¹ tech-

© Katarzyna Kwiatkowska

str. 19

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

nologi¹ budowy magazynu. Posiadaj¹ jednak

wiele zalet, oprócz niskiej ceny zlokalizowane

s¹ na ogó³ w bardzo atrakcyjnych lokalizacjach

w Warszawie.

Firmy zainteresowane inwestowaniem w nie-

ruchomoœci przemys³owe zwracaj¹ uwagê na

grunty po³o¿one na obrze¿ach Warszawy. Od

kilku lat najwiêkszym zainteresowaniem inwe-

storów i najemców nieruchomoœci magazyno-

wych cieszy siê tzw. "z³oty trójk¹t warszaw-

ski", czyli tereny s¹siaduj¹ce z tras¹ katowick¹,

poznañsk¹, i ul. Pu³awsk¹.

Do tej pory najbardziej znacz¹ce inwestycje

powsta³y przy pomocy kapita³u amerykañskie-

go. Rejon warszawski z uwagi na po³o¿enie sta-

nowi i bêdzie stanowiæ centrum logistyki i in-

westycje tego typu maj¹ du¿¹ szansê powodze-

nia.

Popyt

Przeprowadzone transakcje w 2002 roku wska-

zuj¹, ¿e najwiêkszym popytem ciesz¹ siê

modu³y o wielkoœci do 700 m2. Du¿e magazy-

ny o powierzchniach powy¿ej od 4 -8 000m2 s¹

najmniej poszukiwane.

Stawki czynszu

Czynsz uzale¿niony jest od standardu po-

wierzchni magazynowej. Stare magazyny o ni-

skim standardzie mo¿na wynaj¹æ ju¿ od 2 - 4

USD/m2 plus koszty eksploatacji. Nowoczesne

obiekty s¹ dro¿sze ich cena zale¿y równie¿ od

standardu i ich lokalizacji. Wynosi od 4

USD/m2 poza Warszaw¹ do 6 USD/m2 w War-

szawie.

W 1997 roku cena najmu nowoczesnej po-

wierzchni magazynowej kszta³towa³a siê na

poziomie 10-11 USD/m2 plus koszty eksploata-

cji miesiêcznie ( 1-1,5 USD/m2).

Od 1998 i 1999 roku ceny zaczê³y spadaæ i za-

trzyma³y siê w 2000 r. na poziomie 7-8 USD/m2

plus koszty eksploatacji miesiêcznie.

Trendy

Poda¿ powierzchni magazynowej o niskim

standardzie w Warszawie jest bardzo du¿a. Po-

wierzchnie te s¹ wynajmowane po niskich,

atrakcyjnych cenach.

Du¿e, nowoczesne centra magazynowe uloko-

wa³y siê poza miastem w odleg³oœci nawet do

50 km od Warszawy. Obecnie wskaŸnik po-

wierzchni dostêpnej w tych centrach magazy-

nowych wynosi ok. 19% i ma wyraŸn¹ tenden-

str. 20

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

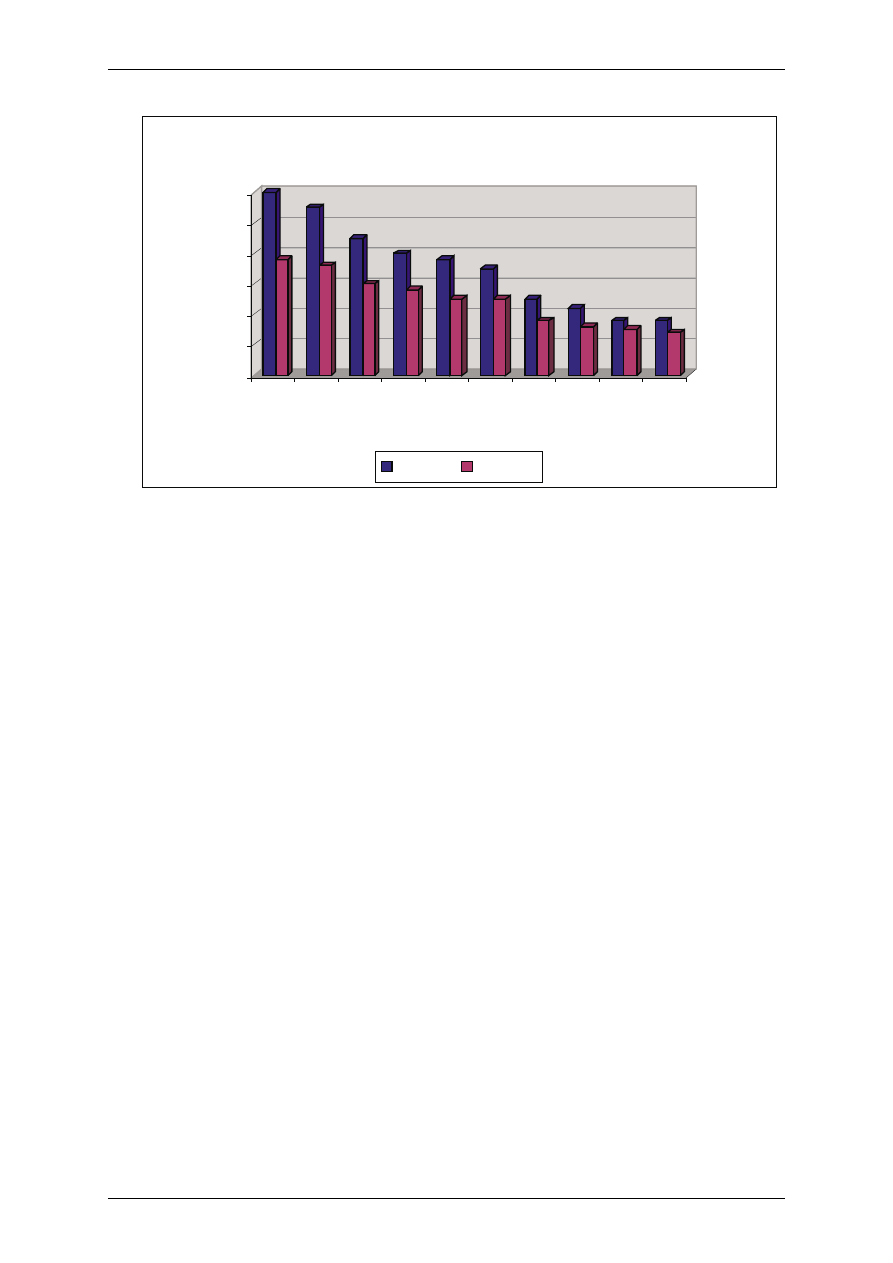

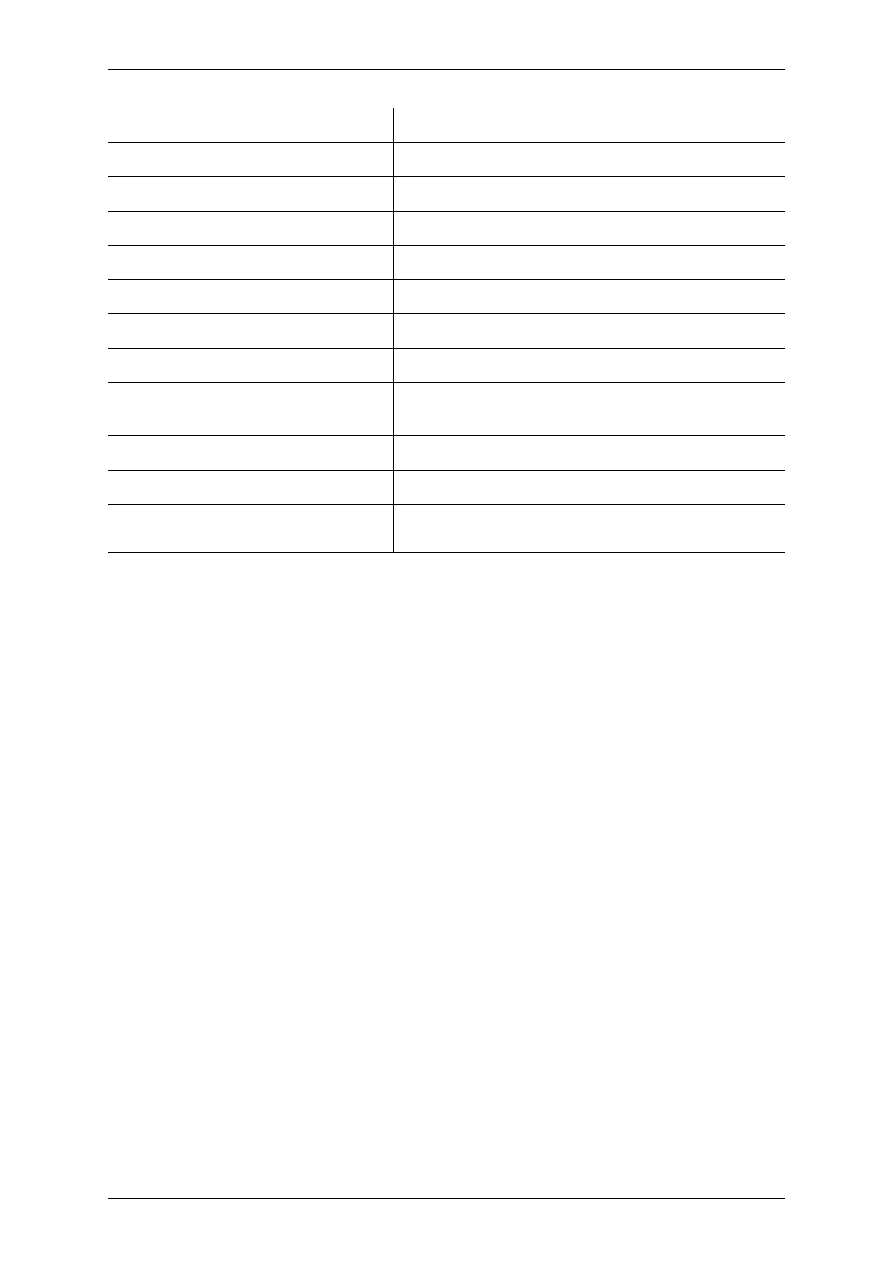

Stawki czynszów nowoczesnych powierzchni magazynowych

0

2

4

6

8

10

12

14

16

18

Pary¿

Kopenhaga

Berlin

Warszawa

Praga

Budapeszt

Bruksela

Madryt

Sztokholm Amsterdam

Dublin

Moskwa

Londyn

Stawki czynszów nowoczesnych powierzchni magazynowych

cjê spadkow¹, co jest zwi¹zane z zape³nieniem

pustostanów oraz brakiem nowych inwestycji.

Sytuacja popytu na nowoczesne magazyny

zmieni siê na lepsze po uregulowaniu przepi-

sów o ca³kowitym zakazie wjazdu do miast sa-

mochodów o ³adownoœci powy¿ej 3,5 tony.

Wszystkie dostawy towaru do miasta bêd¹ od-

bywa³y siê samochodami o ma³ej ³adownoœci.

Du¿y transport bêdzie zatrzymywany i

prze³adowywany poza miastem.

W Polsce takie decyzje dzisiaj nie mog¹ jeszcze

zapaœæ, ale nale¿y siê ich spodziewaæ.

Czynniki kszta³tuj¹ce popyt

Wiêkszoœæ specjalistów zajmuj¹cych siê ryn-

kiem nieruchomoœci za najwa¿niejszy czynnik

kszta³tuj¹cy popyt na nieruchomoœci uwa¿a

zatrudnienie. Zatrudnienie jest pocz¹tkiem re-

akcji ³añcuchowej, która koñczy siê popytem

na nieruchomoœci. Powstaj¹ce nowe miejsca

pracy lub ich likwidacja na danym obszarze

maj¹ istotny wp³yw na popyt na nieruchomoœci

na tym terenie.

Decyzja firmy o nowej lokalizacji powoduje za-

potrzebowanie na zatrudnienie pracowników,

powstaj¹ nowe miejsca pracy, wzrasta popyt na

powierzchnie komercyjne ( biura, magazyny,

sklepy itp.), wzrasta popyt na mieszkania,

wzrasta popyt na towary i us³ugi.

Jak widaæ istnieje silny zwi¹zek przyczynowo -

skutkowy pomiêdzy zatrudnieniem a popytem

na nieruchomoœci.

n

WZROST ZATRUDNIENIA = WZROST

POPYTU NA NIERUCHOMOŒCI

n

SPADEK ZATRUDNIENIA = SPADEK

POPYTU NA NIERUCHOMOŒCI

Rodzaje zatrudnienia

Bazowe miejsca pracy ( bazowe zatrudnienie) -

to wszystkie te miejsca pracy, które wytwarzaj¹

us³ugi i towary na zewn¹trz danego obszaru,

czyli konsumowane na zewn¹trz. Przyk³adem

s¹ producenci samochodów, huty, stocznie, fa-

bryka kosmetyków - AVON, wyroby mleczar-

skie - DANONE itp.

Bazowe miejsca pracy stanowi¹ si³ê napêdow¹

lokalnej gospodarki i wskaŸnikiem obecnego

oraz przysz³ego popytu na nieruchomoœci.

Bazowe miejsca pracy tworz¹ bazê ekono-

miczn¹ danego obszaru. Baza ekonomiczna

danego obszaru jest odpowiedzialna za osi¹ga-

nie dochodu z tzw. sektorów bazowych gospo-

darki czyli generuj¹cych najwiêksze dochody

spoza danego obszaru.

Niebazowe miejsca pracy ( niebazowe zatrud-

nienie) - to wszystkie miejsca pracy zwi¹zane z

konsumpcj¹ wewnêtrzn¹ danego obszaru (

miasta). Przyk³adem jest fryzjer, restauracje,

handel detaliczny, s¹ to miejsca pracy niezbêd-

ne do obs³ugi danego obszaru.

Sektory gospodarki

n

sektory bazowe to na ogó³ sektory pro-

dukcyjne np. rolnictwo, budownictwo,

produkcja samochodów, kosmetyków,

n

sektory niebazowe to g³ównie sektor

us³ug np. us³ugi bankowe, medyczne,

Klasyfikacja sektora na bazowy czy niebazowy

zale¿y od proporcji dochodu z danego sektora.

Analizuj¹c popyt na nieruchomoœci nale¿y

zwróciæ uwagê na ewentualne przysz³e zmiany

w zatrudnieniu oraz liczbie ludnoœci na danym

obszarze.

£¹czny popyt na nieruchomoœci mierzymy

liczb¹ lokali mieszkalnych oraz metrów kwa-

dratowych, które potencjalni nabywcy chc¹ ku-

piæ lub wynaj¹æ na danym obszarze. Liczba

ludnoœci wp³ywa na ³¹czny popyt na nierucho-

moœci.

Popyt na nieruchomoœci biurowe, prze-

mys³owe, magazynowe jest zale¿ny przede

wszystkim od zatrudnienia bazowego. Popyt

na ten rodzaj nieruchomoœci nie jest funkcj¹

populacji.

Popyt na nieruchomoœci handlowe na danym

obszarze jest funkcj¹ liczby ludnoœci. W Polsce

przypada 64 m2 powierzchni handlowej na 1

mieszkañca.

W 2001 roku Stocznia Szczeciñska prze¿ywa³a

ciê¿kie chwile. Grozi³o jej zamkniêcie. Ok.

7000 pracowników mia³o byæ zwolnionych. In-

terwencja pañstwa uratowa³a ca³¹ sytuacjê. Za-

mkniêcie Stoczni spowodowa³oby utratê pracy

© Katarzyna Kwiatkowska

str. 21

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

dodatkowo ok. 25 000 osób pracuj¹cych na tym

obszarze - efekt fali.

Efekt fali w zatrudnieniu ma wp³yw na popyt

na rynku nieruchomoœci.

Czynniki kszta³tuj¹ce poda¿

Poda¿ nieruchomoœci to suma wszystkich za-

sobów ró¿nych typów nieruchomoœci.

Do analizy poda¿y sumujemy wszystkie zaso-

by nieruchomoœci w danym rodzaju np. sumu-

jemy iloœæ metrów kwadratowych powierzchni

magazynowej lub biurowej w Warszawie czy w

ca³ym kraju.

Prognozuj¹c poda¿ nieruchomoœci nale¿y

przede wszystkim bardzo dok³adnie zidentyfi-

kowaæ typ nieruchomoœci np.

n

centra handlowe regionalne,

n

hipermarkety,

n

magazyny wysokiego sk³adowania

n

biurowce klasy A

n

itd.

Nale¿y pamiêtaæ o ci¹g³ej zmianie poda¿y - bu-

dowane s¹ nowe obiekty, stare s¹ rozbierane,

zmieniane jest przeznaczenie obiektów itp.

Ca³kowit¹ poda¿ nieruchomoœci na danym ob-

szarze stanowi¹:

n

wszystkie istniej¹ce powierzchnie wyna-

jête lub pustostany

n

zbudowane, rozebrane lub prognozowa-

ne dla okreœlonego obszaru w okreœlo-

nym czasie.

Ca³kowite istniej¹ce zasoby + Planowane zaso-

by w okreœlonym czasie ( rozbudowa, prze-

kszta³cenie, planowane nowe powierzchnie) –

Planowane rozbiórki i zmiana sposobu u¿ytko-

wania = Ca³kowita prognozowana poda¿

Dane o poda¿y nieruchomoœci mo¿na otrzy-

maæ z ró¿nych Ÿróde³:

n

Urz¹d Mieszkalnictwa i Rozwoju Miast

n

G³ówny Urz¹d Statystyczny

n

Polska Agencja Inwestycji Zagranicz-

nych

n

Firmy konsultingowe

n

Rzeczoznawcy

n

Biura obrotu nieruchomoœciami

n

Poœrednicy

Pustostany i absorpcja

Pustostany i absorpcja stanowi¹ pomiar od-

dzia³ywañ pomiêdzy poda¿¹ i popytem.

Je¿eli odsetek pustostanów jest wysoki wów-

czas poda¿ jest wiêksza od popytu i odwrotnie.

Pustostan to liczba dostêpnych jednostek w da-

nym okresie i wyra¿amy go w procentach w

stosunku do ca³kowitej poda¿y.

Na prawid³owym rynku powinien wystêpowaæ

zawsze pewien akceptowalny, sta³y poziom

pustostanów, który uwzglêdnia potrzeby ryn-

ku np. mo¿liwoœæ zmiany siedziby firmy czy

te¿ mieszkania. Na rynku ca³y czas zmienia siê

iloœæ pustostanów danym typie nieruchomoœci.

To rynek kszta³tuje relacje pomiêdzy poda¿¹ i

popytem na nieruchomoœci.

Wzrost odsetka pustostanów wystêpuje na ryn-

ku gdy wyst¹pi³a:

n

Utrata zatrudnienia bazowego na danym

obszarze, póŸniej utrata zatrudnienia

niebazowego - efekt fali

n

Prognozowane nowe budynki oddawane

do u¿ytkowania

n

Zmodernizowane

powierzchnie

wchodz¹ce do u¿ytkowania

n

Przekszta³cone powierzchnie do innego

sposobu u¿ytkowania

Spadek odsetka pustostanów sygnalizuje, ¿e

popyt na nieruchomoœci wzrasta, taka sytuacja

wystêpuje gdy:

n

Wzrost zatrudnienia w sektorach bazo-

wych i niebazowych

n

Stare zasoby s¹ wycofywane z rynku -

wyburzenia

Odsetek pustostanów = Pustostany / Ca³ko-

wita powierzchnia x 100%

Zadanie

Budynek biurowy posiada ca³kowit¹ po-

wierzchniê najmu 20 000 m2. Wynajête zosta³o

12 000 m2. Ile wynosi odsetek pustostanów w

tym budynku?

Powierzchnia najmu = 20 000 m2. Pustostany =

8 000 m2 ( 20 000 - 12 000 m2).

str. 22

© Katarzyna Kwiatkowska

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

8.000/20.000 = 0, 4 x 100 % = 40 %.

Absorpcja to iloœæ zasobów nieruchomoœci,

która zostaje zajêta – zaabsorbowana ( sprze-

dana, wynajêta) w okreœlonym przedziale cza-

sowym zwykle przyjmujemy okresy roczne.

Absorpcjê okreœlamy dla ca³ego rynku w da-

nym typie nieruchomoœci oraz dla poszczegól-

nych budynków czy kompleksów budynków.

Absorbpcja = IloϾ powierzchni zajmowana na

koniec roku РIloϾ powierzchni zajmowana na

pocz¹tku roku

Absorpcja jest przedstawiana jako stopa ab-

sorpcji jest to iloœæ jednostek, które zosta³y za-

jête w okreœlonym czasie podzielon¹ przez

ca³kowit¹ iloœæ pustostanów. Stopa absorpcji

okreœla iloœæ zaabsorbowanej powierzchni w

ci¹gu roku.

Stopa absorpcji = Powierzchnia zaabsorbo-

wana / Iloœæ pustostanów x 100 %

Absorpcja odzwierciedla zmianê odsetka pu-

stostanów w przeci¹gu okreœlonego okresu

czasu.

Czas absorpcji = Iloœæ pustostanów / Powierzch-

nia zaabsorbowana w ci¹gu roku

Czas absorpcji to iloϾ lat potrzebna do zaab-

sorbowania ca³ej powierzchni.

Zadanie

Na pocz¹tku 2002 roku poda¿ rynku po-

wierzchni magazynowych w Warszawie wyno-

si³a 1 mln m2, wynajête by³o 700 000 m2. Je¿eli

do koñca roku iloœæ powierzchni wynajmowa-

nej wzros³aby do 800 000 m2 to jaka bêdzie ab-

sorpcja?

IloϾ powierzchni zajmowanej na koniec 2002

roku = 800.000 m2 - IloϾ powierzchni zajmo-

wanej na pocz¹tku 2002 roku = 700.000 m2 =

Absorpcja = 100.000 m2.

Stopa absorpcji = 100 000 m2 / (1 mln - 700.000

m.kw) = 0,3 x 100 % = 30%

Iloœæ powierzchni zaabsorbowanej w ci¹gu

roku

Czas absorpcji: 300 000 m2 / 100.000 m.kw = 3

lata.

Je¿eli powierzchnia bêdzie wynajmowana w

taki tempie jak w 2002 roku to czas absorpcji

wyniesie 3 lata.

Ocena op³acalnoœci

inwestycji

Dochód operacyjny - NOI (Net Operating Inco-

me)

Potencjalny przychód z czynszu (z ca³ego bu-

dynku)

+ Inne przychody (zale¿ne od pustostanów)

np. parking

– Pustostany i utracony czynsz

= Efektywny przychód z czynszu

+ Inne przychody (niezale¿ne od pustostanów)

np. reklama na budynku

= Przychód operacyjny

– Koszty operacyjne (wszystkie koszty w

obs³udze nieruchomoœci)

= Dochód operacyjny

Dochód operacyjny okreœla zdolnoœæ nierucho-

moœci do generowania strumienia przychodów

lub przep³ywów pieni¹dza z dzia³alnoœci ope-

racyjnej.

Dochód operacyjny mo¿e byæ dodatni je¿eli

przekracza koszty operacyjne lub ujemny je-

¿eli koszty te s¹ wy¿sze od przychodów.

Dochód operacyjny

– Obs³uga zad³u¿enia

= Przep³yw pieni¹dza przed opodatkowaniem

– Zobowi¹zania podatkowe

= Przep³yw pieni¹dza po opodatkowaniu

© Katarzyna Kwiatkowska

str. 23

Wy¿sza Szko³a Gospodarowania Nieruchomoœciami w Warszawie

Model przep³ywów pieniê¿nych

n

PLN

0

(pocz¹tkowa inwe-

stycja)

1

przep³yw pieniê¿ny

po opodatkowaniu

2

przep³yw pieniê¿ny

po opodatkowaniu

3