1

1.

C

O TO JEST

FCFF

I DO CZEGO SŁUŻY

?

FCFF – Free Cash Flow to Firm – wolne przepływy pieniężne dla firmy (zarówno dla

akcjonariuszy jak i wierzycieli)

Jedna z metod obliczania przepływów pieniężnych przy wycenie metodą DCF

FCFF = sprzedaż – koszty operacyjne = zysk operacyjny – podatek = NOPAT + amortyzacja

– inwestycje w majątek trwały – inwestycje w kapitał obrotowy netto

Aby zdyskontować FCFF używamy WACC

2.

C

O TO JEST KOSZT KAPITAŁU WŁASNEGO

?

Koszt kapitału własnego jest to minimalna stopa zwrotu jaką oczekują inwestorzy lub

akcjonariusze przedsiębiorstwa, aby zrekompensować im koszt związany z ponoszonym

ryzykiem i koszt utraconych możliwości.

3.

C

O TO JEST LUKA WARTOŚCI

?

Luka wartości jest to różnica pomiędzy wartością przedsiębiorstwa, która jest możliwa do

osiągnięcia gdyby dążyło ono do maksymalizacji wartości dla akcjonariuszy, a jego bieżącą

wartością rynkową. Im przedsiębiorstwo ma większą lukę wartości, tym większa jest zachęta

do jego przejęcia. Ekonomiczna strategia obrony przed przejęciem polega na dążeniu do

zamknięcia luki wartości poprzez maksymalizacje wartości dla akcjonariuszy.

4.

C

O TO JEST OPTYMALNA I DOCELOWA STRUKTURA KAPITAŁU

Optymalna struktura kapitału: krańcowe korzyści podatkowe płynące z zadłużenia =

krańcowe koszty związane z upadłością

maksymalizacja wartości dla akcjonariuszy

Optymalna struktura kapitału: zachowanie równowagi pomiędzy poziomem ryzyka a

poziomem zyskowności (im większe zadłużenie, tym większe ryzyko i poziom zysku)

Docelowa struktura kapitału: struktura kapitału, do jakiej firma będzie dążyła w dłuższym

okresie czasu

5.

C

O TO JEST OUTSOURCING I JAK WPŁYWA NA WARTOŚĆ FIRMY

?

Outsourcing jest to substytucja kosztów utrzymania zasobów własnych firmy (głównie

kosztów pracy) przez usług i obce.

Outsourcing:

- niższa dźwignia operacyjna = mniejsze ryzyko = wzrost wartości

- korzyści ze specjalizacji = minimalizacja kosztów operacyjnych = wyższe cash flow =

wzrost wartości

- koncentracja na kluczowej działalności = wzrost przewagi konkurencyjnej = wzrost wartości

- lepsze jakościowo usługi obce (nowsze technologie) = wzrost wartości

Uwarunkowanie przyspieszenia rozwoju outsourcingu w Polsce:

- prywatyzacja

- rosnąca dostępność usług outsourcingowych

- rosnąca presja na wzrost wartości i redukcję kosztów

2

- zachodni inwestorzy strategiczni

- integracja z UE

- rozwój e-biznesu

Bariery rozwoju outsourcingu:

- nieprofesjonalne zarządzanie i dążenie do uniwersalizmu

- tworzenie potęgi zarządów, a nie wartości dla inwestorów

- brak doświadczenia i obawa przez wzrostem ryzyka

- konsekwencje podatkowe (w bankach)

- dyskusyjne interpretacje tajemnicy bankowej i ochrony danych osobowych

6.

C

O TO JEST

RAPM

?

RAPM – Risk Adjusted Performance Measurement = dochody / VAR

- ile dochodu przypada na jednostkę ryzyka

7.

C

O TO JEST

RAROC

I DO CZEGO SŁUŻY

?

RAROC = Risk Adjusted Return On Capital

RAROC = (dochód netto – oczekiwana strata z tyt. kredytów) / kapitał ryzyka

- ile zysku przypada na jednostkę ryzyka

8.

C

O TO JEST

RAROC

I

RARORAC

?

RARORAC = Risk Adjusted Return On Risk Adjusted Capital

RARORAC = EVA / zainwestowany kapitał

RARORAC = wytworzona wartość dodatkowa przypadająca na jednostkę ryzyka

Służą do pomiaru poziomu ryzyka

9.

C

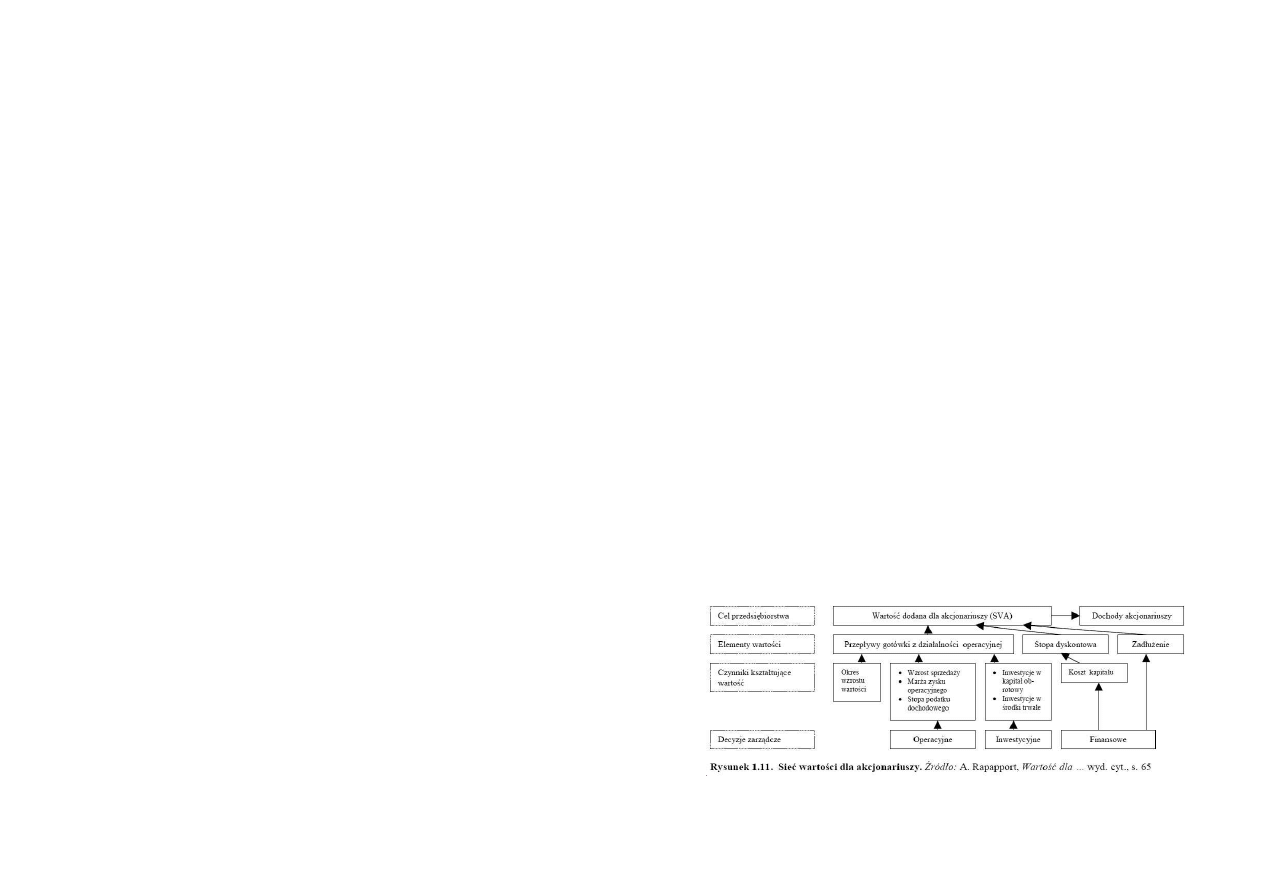

O TO JEST SIEĆ WARTOŚCI DLA AKCJONARIUSZY

?

P

O CO SIĘ JĄ ANALIZUJE

?

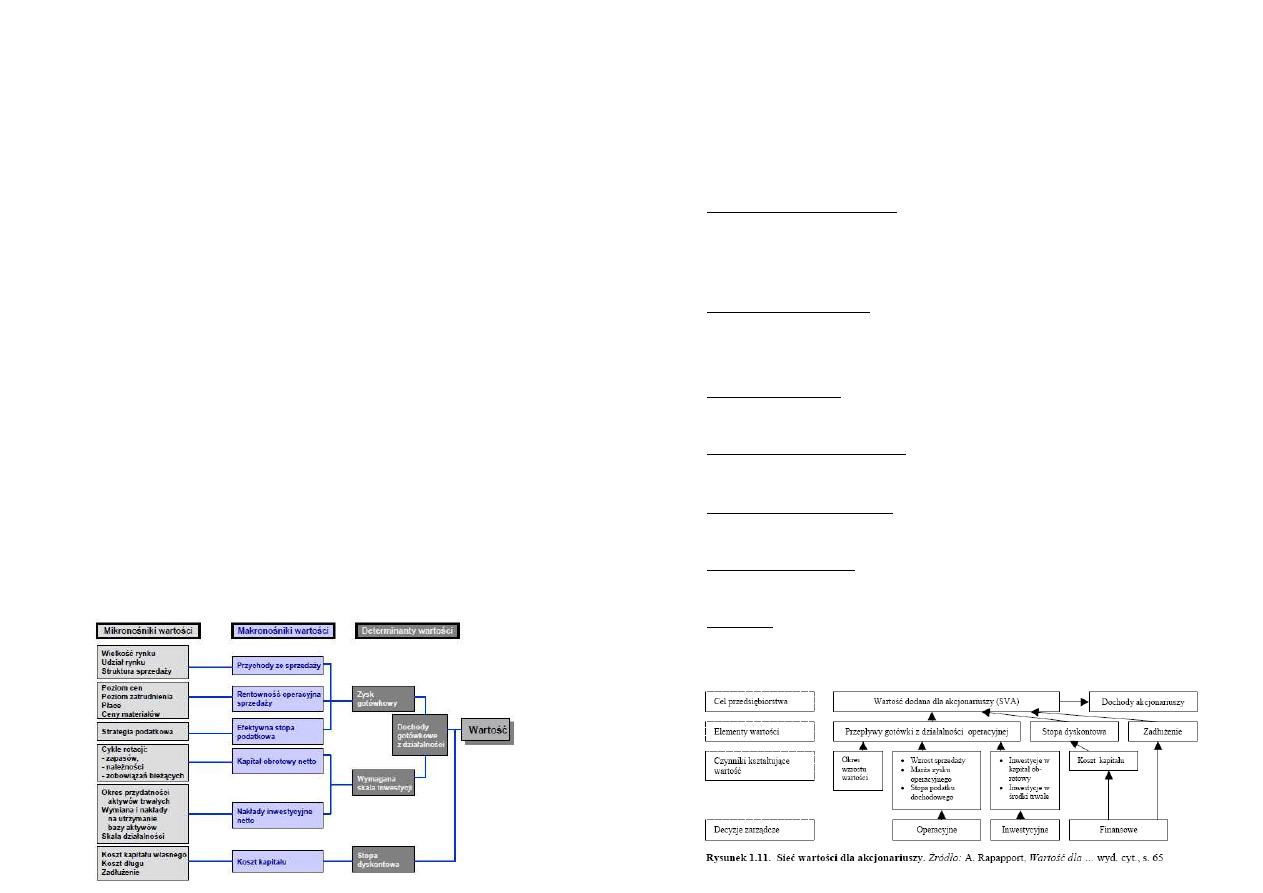

Sieć wartości akcjonariuszy jest zestawieniem celów przedsiębiorstwa, elementów wartości

przedsiębiorstwa, czynników kształtujących tą wartość oraz obszarów decyzyjnych zarządu.

Pozwala analizować czynniki i decyzje wpływające na wartość całego przedsiębiorstwa oraz

na wartość dla właścicieli.

3

10.

C

O TO JEST

SVA

I JAK JĄ WYLICZYĆ

?

SVA – Strategic Value Added – strategiczna wartość dodana

SVA – wartość dodana dla akcjonariuszy utworzona przez strategię x w okresie t

SVA = zdyskontowana wartość Cash Flow w okresie t + wartość rezydualna + wartość

rynkowa papierów wartościowych w posiadaniu firmy – wartość zadłużenia

11.

C

O TO JEST

VAR

?

VAR – Value At Risk – wartość narażona na ryzyko. Maksymalna kwota jaka można stracić

w rezultacie inwestycji w portfel przy założonym poziomie prawdopodobieństwa i w

określonym czasie.

Wartość narażona na ryzyko (VAR) to:

· maksymalna kwota, którą można stracić w rezultacie inwestycji w portfel,

· przy założonym poziomie prawdopodobieństwa,

· w określonym czasie.

12. Co to jest VAR i do czego służy?

13. VBM to Koncepcja zarządzania polegająca na maksymalizowaniu wartości

przedsiębiorstwa dla akcjonariuszy, skoncentrowana na wzmacnianiu pozycji rynkowej

przedsiębiorstwa na rynku pozyskiwania kapitału.

14. Wartość rezydualna

-Inaczej wartość końcowa. Jeden z najczęściej stosowanych sposobów obliczania wartości

rezydualnej polega na obliczeniu wartości renty wieczystej przez podzielenie zakładanego

przepływu gotówki przez koszt kapitału.

15. Dlaczego VBM zdominowała praktykę zarządzania dużymi przedsiębiorstwami?

Zmieniły się zewnętrzne uwarunkowania i m.in. nastąpił:

• wzrost oczekiwanej stopy zwrotu z inwestycji na coraz bardziej globalnym i liberalnym

rynku,

• spadek znaczenia dywidendy w korzyściach dla akcjonariuszy,

• wzrost ryzyka i zmienności stóp zwrotu z wyłożonego kapitału

• wzrost rozbieżności miedzy wartością rynkowa i księgową przedsiębiorstw

_ zmieniły się główne siły napędowe gospodarki

_ zmieniły się motywy zachowań managementu

16. Dlaczego zysk nie nadaje się do pomiaru ekonomicznej wartości firmy ?

- można wykazywać zysk i być bankrutem

- zysk nie uwzględnia kosztu kapitału własnego tzn. ignoruje interesy akcjonariuszy

4

- można stosować różne standardy księgowe

- rachunkowość nie uwzględnia konieczności inwestowania

- rachunkowość ignoruje zmienność wartości pieniądza w czasie

- zysk nie zawiera informacji o ryzyku

cash flow to fakt

zysk to opinia

17. Etapy wdrażania VBM

Etapy wdrażania VBM:

-pomiar wartości dla akcjonariuszy

-identyfikacja obszarów odpowiedzialnych za kreowanie wartości

-opracowanie opcji strategicznych

-ocena strategii i wybór

-planowanie i budżetowanie

-system motywacji

-pomiar rezultatów

18. Fuzje i przejęcia i ich wpływ na wartość firmy

19. Główne siły napędowe zarządzania wartością:

• prywatyzacja

• wzrost roli instytucjonalnych inwestorów, szczególnie funduszy inwestycyjnych (w tym

emerytalnych)

• nasilająca się konkurencja w sferze pozyskiwania kapitału (w warunkach liberalizacji i

globalizacji wspartej nową technologią informatyczną i telekomunikacyjną)

• wzrost znaczenia redukcji kosztów alokacji kapitału

• wzrost profesjonalnego zarządzania funduszami inwestycyjnymi

20. Istota i znaczenie luki wartości w procesach fuzji i przejęć

„Luka wartości” -

różnica między wartością przedsiębiorstwa możliwą do osiągnięcia gdyby dążyło ono

do maksymalizacji wartości dla akcjonariuszy a jego bieżącą wartością rynkową

- zachęta do przejęcia jest tym większa im większa jest luka wartości

- Ekonomiczna strategia obrony przed przejęciem = zamknięcie „luki wartości” przez

maksymalizację wartości dla akcjonariuszy

21. Istota VBM

Celem VBM jest uzyskanie przewagi konkurencyjnej na rynku pozyskiwania kapitału.

- zarządzanie nakierowane wyłącznie na wzrost cen akcji; przyjęcie EVA jako jedynej miary

oceny wyników

- system motywacji , wiążący interesy managerów i akcjonariuszy

- komunikacja z inwestorami; cele w przyszłości

5

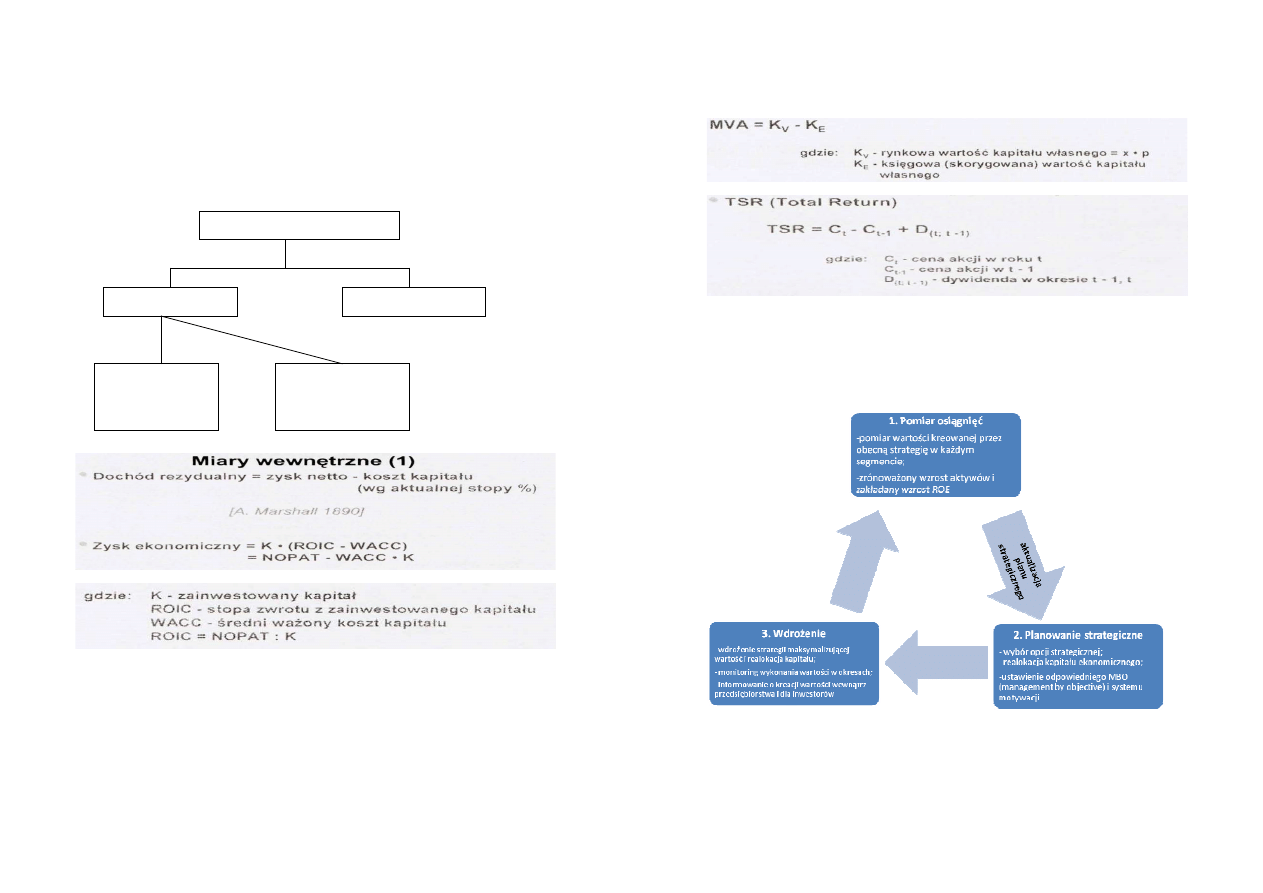

22. Jak mierzyć wartość dodaną dla inwestorów?

EVA =

s

NOPAT -

s

K

⋅

WACC

Gdzie,

s

NOPAT

- skorygowany zysk operacyjny po opodatkowaniu,

s

K - skorygowany kapitał.

EVA – to taki zysk, który przede wszystkim uwzględnia koszt kapitału własnego,

- uwzględniamy oczekiwania akcjonariuszy,

Miary wartości dla akcjonariuszy

wewnętrzne

Rynkowe (np. MVA)

Oparte na

skorygowanym zysku

(np. EVA)

Oparte na Cash flow

(np. SVA)

6

- zysk pomniejszony o koszt kapitału własnego.

SVA – najważniejsza miara wewnętrzna;

SVA = wartość firmy „X” – wartość zadłużenia

TSR – najważniejsza miara rynkowa.

23. Jak wdrożyć VBM?

24. Jaki jest związek VBM z formułowaniem strategii?

7

25. Jakie są główne czynniki kreujące wartość?

Siedem głównych czynników kształtujących wartość wg Rappaporta:

1) okres wzrostu wartości – szacunkowa liczba lat przewagi konkurencyjnej tj. sytuacji w

której stopa zwrotu z inwestycji będzie wyższa niż koszt kapitału;

2) wzrost sprzedaży, wynikający z analizy produktu i udziałów w rynku;

3) marża zysku operacyjnego, czyli relacja zysku przed spłatą odsetek i przed

opodatkowaniem (EBIT) do wielkości sprzedaży. EBIT oblicza się uwzględniając w kosztach

amortyzację, mimo że nie powoduje ona wypływu gotówki;

4) inwestycje w majątek trwały, przyjmuje się w zakresie przewyższającym tę część, która

została pokryta z amortyzacji;

5) inwestycje w majątek obrotowy, uwzględniają nakłady na dodatkowe inwestycje w

majątek obrotowy przewyższające kapitał ze zobowiązań handlowych (wynikające ze wzrostu

sprzedaży);

6) stopa podatku dochodowego, ujmowana w wymiarze gotówkowym (wartość zależy od

faktycznego odpływu gotówki);

7) koszt kapitału (WACC).

26. Jakie są sposoby podwyższenia wartości dla właścicieli ?

8

27. Jakie znaczenie dla ZWP maja inwestycje?

28. Kapitał intelektualny i jego wpływ na wartość przedsiębiorstwa

W praktyce, maksymalizacja wielkości kapitału intelektualnego, czyli różnicy między

wartością rynkową a wartością księgową kapitału własnego) przyczynia się do

maksymalizacji wartości dla akcjonariuszy.

29. Makro- i mikronośniki wartości

Mikronośniki wartości Makronośniki wartości

- wielkość rynku

- udział rynku Przychody ze sprzedaży

- struktura sprzedaży

- Poziom cen

- poziom zatrudnienia Rentowność operacyjna sprzedaży

- płace

- ceny materiałów

Podwyższanie wartości dla właścicieli

Stuprocentowa

stopa realizacji

wartości

operacyjnej

Rzetelna polityka

informacyjna

Podwyższanie wartości operacyjnej

przedsiębiorstwa w świetle trzech źródeł:

Atrakcyjności

rynku

Pozycji rynkowej

przedsiębiorstwa

Strategii

rozwojowej

przedsiębiorstwa

Podwyższanie wartości

przewidywalnej działalności

operacyjnej

Podwyższanie wartości

struktury kapitałowej

Podwyższanie wartości

opcji rzeczywistych

-podwyższanie długookresowej

stopy wzrostu sprzedaży

- podwyższanie długookresowej

rentowności operacyjnej sprzedaży,

- obniżanie długookresowej

efektywnej stopy podatkowej,

-obniżanie długookresowej stopy

inwestycji w kapitał obrotowy

netto,

-obniżanie długookresowej stopy

inwestycji w majątek trwały netto,

- wydłużanie okresu przewagi

konkurencyjnej,

- obniżanie długookresowego

kosztu kapitału

Kształtowanie cech i

dostosowywanie

długoterminowej struktury

kapitałowej do cech:

- oczekiwanych tarcz

podatkowych na odsetkach

od długu,

- subsydiów i kosztów emisji,

- kosztów bankructwa i

ograniczeń finansowych,

- stopnia dyscyplinującego

działania dźwigni finansowej,

- stały monitoring obszaru

opcji rzeczywistych,

- inwestowanie w dostępne i

wartościowe opcje

rzeczywiste,

- oddziaływanie na nośniki

opcji rzeczywistych

9

- strategia podatkowa Efektywna stopa podatkowa

- cykle rotacji

•

Zapasów Kapitał obrotowy netto

•

Należności

•

Zobowiązań bieżących

- okres przydatności aktywów trwałych

- wymiana i nakłady na utrzymanie bazy aktywów Nakłady inwestycyjne netto

- skala działalności

- koszt kapitału własnego

- koszt długu Koszt kapitału

- zadłużenie

30. Mierniki adjustowane ryzykiem - wymień i krótko opisz

- RAPM (Risk adjusted performance measurement)

RAPM = Dochody/VAR(Wartość narażona na ryzyko)

najprostszy sposób adjustowania ryzykiem dochodów jednostek biznesowych

- RAROC

RAROC = (dochód netto - oczekiwana strata z tyt. Kredytów)/kapitał ryzyka

- RARORAC (Risk Adjusted Return On Risk Adjusted Capital)

RARORAC = EVA/kapitał ekonomiczny

31. Na czym polega istota teorii optymalnej alokacji kapitału?

Krańcowe efektywności zaangażowania kapitału powinny być sobie równe tzn. pierwsze

pochodne cząstkowe funkcji dochodu muszą być równe sobie jeśli maksymalizujemy dochód przy

ograniczonej wartości kapitału

32. Na czym polega modyfikacja LSO? (nie znalazłem tego nigdzie więc wziąłem ze slajdu)

Skuteczniejszy system LSO(leveraged stock option)

• liczbę opcji, która co roku otrzymuje dyrektor określa wielkość jego premii zależnej od EVA

• w rzeczywistości dostaje tylko część premii (opcji), reszta w banku

• cena realizacji opcji rośnie w tempie równym kosztowi kapitału własnego (co gwarantuje zyski

tylko wtedy gdy wygrywają też akcjonariusze)

- stopa dywidendy

10

- drobna korekta (z tytułu braku możliwości dywersyfikacji ryzyka)

33. Na czym polega proces odbudowy wartości?

34. Na czym polega sekurytyzacja aktywów?

W uproszczeniu polega ona na wyodrębnieniu przez inicjatora transakcji pakietu jednorodnych

aktywów finansowych z puli aktywów, których jest właścicielem. Następnie aktywa te

sprzedawane są specjalnie w tym celu powołanej spółce (Special Purpose Vehicle – SPV). Na ich

podstawie SPV emituje dłużne papiery wartościowe oparte na aktywach. Papiery te SPV

sprzedaje na rynku publicznym lub bezpośrednio inwestorom instytucjonalnym, pozyskującym

tym samym środki na spłatę zobowiązań wobec inicjatora procesu.

35. Na czym polega system motywacyjny Sterna Stewart’a?

Podstawowe elementy systemu motywacji Stern Stewart’a

1. Wynagrodzenie za wzrost wartości firmy (EVA)

2. Planowana premia

3. Brak progów i pułapów

4. Bank premiowy

5. Automatyzm zamiast negocjacji

Chodzi o to by wynagrodzenie było powiązane z wynikami osiąganymi przez firmę, które

przekładają się na wzrost dla akcjonariuszy(jak akcjonariuszom idzie w górę to dla pracowników

firmy też).

36. Na czym polega typowy MBO? (najpierw przeczytaj pytanie 38)

Grupą inicjującą transakcję MBO (Management Buy Out) są głównie menedżerowie

przedsiębiorstwa, którzy podejmują decyzję o przejęciu firmy w drodze MBO, a następnie

występują do wyspecjalizowanych funduszy LBO, funduszy podwyższonego ryzyka, jak również

doradców finansowych o pomoc w negocjowaniu i finansowaniu transakcji. Reszta już jak w LBO.

37. Na czym polega wynagrodzenie opcjami za akcje? (tutaj chyba powinno być że opcjami na

akcje)

to skuteczny sposób na osiągnięcie zbieżności interesów zarządu i akcjonariuszy, ale ich

przydatność gwałtownie się zmniejsza w miarę przesuwania się w dół hierarchii kadr.

Wygląda to w schemacie mniej więcej tak (schemat dla opcji na akcje a nie za akcje):

Kierownictwo spółki zawarło umowę z radą nadzorczą, że otrzyma określoną liczbę akcji

własnych spółki za dziś określoną cenę, jeżeli w określonym czasie kurs giełdowy akcji tej spółki

11

wzrośnie o określony procent. Jeżeli po określonym czasie kurs akcji rzeczywiście wzrośnie o

wymaganą wielkość, wówczas jednostka będzie musiała albo kupić na rynku określoną liczbę

swoich akcji, albo je wyemitować i przydzielić uprawnionym osobom. Oczywiście, kierownictwo

skorzysta z opcji, jeżeli pierwotnie określona cena nabycia przez nich akcji będzie niższa od ceny

na dzień ich przydzielenia.

38. Na czym polegają transakcje LBO?

LBO(Leveraged Buy Out) – wykupy wspomagane długami są forma transakcji fuzji i przejęć

finansowaną zaciąganymi na ten cel kredytami i pożyczkami.

Grupa kupująca angażuje niewielką w stosunku do całości transakcji wartość kapitału własnego, a

większość pozyskiwanych do transakcji środków finansowych to instrumenty dłużne. Cechą

charakterystyczną transakcji jest przede wszystkim wysoki udział długu w finansowaniu przejęcia,

który w skrajnych przypadkach osiąga nawet 90 proc.

Są to transakcje silnie wspomagane kapitałowo przez zewnętrzne instytucje finansowe, a dług

zaciągany jest w nich najczęściej poprzez tworzone spółki specjalnego znaczenia (lub inaczej

spółki inwestycyjne). Zadłużenie to po pomyślnym zrealizowaniu transakcji przechodzi na

przejętą spółkę.

39. Opisz mikro- i makro- nośniki wartości oraz determinanty wartości

12

40. Opisz sposoby poprawy nośników wartości.

Stopa wzrostu przychodów ze sprzedaży

- wejście na nowe rynki,

- rozwój nowych produktów,

- globalizacja,

- opracowanie i wdrożenie sposobów zwiększenia lojalności klientów,

- oferowanie przewagi cenowej wraz z nowymi punktami dystrybucji,

- opracowanie i wdrożenie promocji i reklamy opartej na strategii wyróżniania.

Rentowność operacyjna sprzedaży

- usprawnienie istniejących procesów,

- restrukturyzacja uwzględniająca wielozadaniowość (multi-skilling),

- obniżka kosztów przez outsourcing,

- centralizacja i konsolidacja administracji,

- re-engeneering wraz z rozwojem systemu informatycznego.

Efektywna stopa podatkowa

- struktury międzynarodowe,

- lokalizacja i eksploatacja własności intelektualnej i marki,

- planowanie w zakresie ceł i cen transferowych.

Stopa inwestycji w kapitał obrotowy netto

- wdrożenie monitoringu w zakresie kapitału obrotowego,

- usprawnienie w zakresie ściągania należności,

- wprowadzenie systemów zarządzania łańcuchem zaopatrzenia i metod just-in- time.

Stopa inwestycji w aktywa trwałe netto

- monitoring wykorzystania aktywów trwałych,

- usprawnienie oceny atrakcyjności przedsięwzięć inwestycyjnych,

- wybór pomiędzy zakupem a leasingiem potrzebnych aktywów.

Okres przewagi konkurencyjnej

- koncentracja na kluczowych kompetencjach,

- system motywacyjny dla kierownictwa ściśle powiązany ze zmianami kursów akcji przedsiębiorstwa,

dla wszystkich pracowników możliwości posiadania udziałów w kapitale akcyjnym.

Koszt kapitału

- uświadamianie menedżerom istoty kosztu kapitału.

41. Schemat sieci wartości dla akcjonariuszy

13

42. Scharakteryzuj 3 sposoby przekazania wypracowanego w firmie „bogactwa” akcjonariuszom

- wypłata dywidendy (?)

43. Scharakteryzuj BSC

Balanced Scorecard jest instrumentem zarządzania strategicznego, które umożliwia umiejscowienie

długookresowej strategii firmy w systemie zarządzania przedsiębiorstwem. Integruje pomiar i ocenę

kluczowych czynników sukcesu przedsiębiorstwa tj. koszty, czas, jakość, innowacje, ciągłe

doskonalenie – całościową analizę łańcucha wartości, a także wewnętrzną i zewnętrzną orientację

przedsiębiorstwa. Wyróżniamy 4 perspektywy: perspektywę finansową, perspektywę klienta,

procesów wewnętrznych oraz wzrostu i rozwoju.

44. Scharakteryzuj

dwa rodzaje

(?) mapy wartości – po co ją sporządzamy?

Mapa wartości – polega na porównaniu wartości wygenerowanej przez każdą strategiczną jednostkę

firmy z poziomem inwestycji koniecznych do jej wygenerowania. Powstająca w ten sposób mapa

wartości daje jasny obraz tego, które jednostki firmy tworzą wartość, a które ją pomniejszają.

45. Scharakteryzuj mankamenty kontraktów menedżerskich MBO.

MBO (Management By Objectives) – jedna z metod zarządzania. U jej podstaw leży założenie, że do

najcenniejszych zasobów przedsiębiorstwa decydujących o jego wynikach należy motywacja,

inicjatywa i aktywność załogi. Idea przewodnia ZPC skoncentrowana jest na wspólnym (przełożeni i

podwładni) określeniu i negocjowaniu celów, wspólnym ustalaniu mierników pożądanych wyników

końcowych oraz na wspólnych okresowych przeglądach i ocenie uzyskanych rezultatów.

•

Koncentracja uwagi głównie na celach konkretnych i wymiernych - niedocenianie celów

niematerialnych.

•

Zakres stosowania w zasadzie skoncentrowany na kierownikach.

•

Ograniczone szanse samorealizacji pracowników i podejrzenia manipulowania nimi.

•

Nadmierny

nacisk

na

precyzję

celów

i

ich

rezultatów.

Zmienność sytuacji musi oddziaływać na elastyczność podejścia do celów. Z niektórych należy

umieć zrezygnować, inne zmodyfikować.

•

Dominująca komunikacja pionowa i brak wiedzy o celach innych członków organizacji.

46. Scharakteryzuj pojęcie i znaczenie migracji wartości.

(?!)

47. Scharakteryzuj pojęcie i znaczenie synergii w procesach fuzji i przejęć.

Wartość całości jest większa niż suma wartości poszczególnych jej części. Zjawisko to nazywane też

jest efektem 2+2=5. W kontekście fuzji i przejęć, „wartość dodana” wynikająca z efektów synergii

może pochodzić z różnych źródeł, zarówno operacyjnych (struktura organizacyjna, styl zarządzania

itp.) jak i finansowych.

14

Synergia operacyjna.

Kluczem jej istnienia jest to, że przedsiębiorstwo- cel kontrolujące określone zasoby staje się bardziej

efektywna, gdy łączy je z zasobami przedsiębiorstwa-oferenta. Lepsze wykorzystanie tych zasobów

zmienia się w zależności od tego czy jest to:

•

Integracja pozioma, gdy łączą się dwie firmy o tym samym profilu działalności. Korzyści wynikające z

synergii mogą wynikać ze skali produkcji, która redukuje koszty lub ze wzrostu udziału na rynku, który

powoduje wzrost marży i sprzedaży.

•

Integracja pionowa, kiedy firma przejmuje kontrolę nad swoim dostawcą, dystrybutorem czy

sprzedawcą swoich produktów. Efektami synergii w tym wypadku mogą być np.: pełna kontrola nad

całym procesem produkcji, kontrola nad ceną i wielkością sprzedaży swoich produktów.

•

Integracja funkcjonalna, kiedy silna firma z jednego segmentu rynku łączy się z silną firmą z innego

segmentu. Efektami synergii są profity wynikające z wykorzystywania mocnych stron przejmowanego

przedsiębiorstwa. W ten sposób, kiedy firma ze sprawnym kanałem dystrybucji nabywa firmę z

obiecującym nowym produktem, ale ze słabymi kanałami dystrybucji korzyści napływają z kombinacji

tych właśnie cech.

Synergia finansowa.

Generalnie do synergii finansowej zalicza się:

•

dywersyfikację działalności,

•

uzyskiwanie określonych korzyści podatkowych,

•

poprawę zdolności spłaty zadłużenia.

48. Scharakteryzuj system motywacyjny Sterna-Stewarta oparty na EVA.

1. Wynagrodzenie za wzrost wartości firmy (składania pracowników by myśleli jak właściciele)

2. Brak progów i pułapów (premia może być ujemna)

3. Planowana premia (zależna od poziomu wynagrodzeń u konkurentów)

4. Bank premiowy (premie kumulowane są na koncie, wypłacana jest tylko część sumy, reszta

pozostaje jako depozyt)

5. Automatyzm zamiast negocjacji (roczną stopę wzrostu wartości firmy określa się na ok. 5 lat)

Więcej informacji znajdziesz na 98 slajdzie prof. Pawłowicza. Zobacz koniecznie ☺

☺

☺

☺

49. Scharakteryzuj zjawisko migracji wartości (narysuj model 3 etapów migracji)

(?!)

50. Siedem głównych czynników kształtujących wartość w ujęciu Rappaporta

=>odp. 61

51. Sposoby poprawy nośników wartości

Stopa wzrostu przychodów ze sprzedaży

- wejście na nowe rynki,

- rozwój nowych produktów,

- globalizacja,

- opracowanie i wdrożenie sposobów zwiększenia lojalności klientów,

- oferowanie przewagi cenowej wraz z nowymi punktami dystrybucji,

15

- opracowanie i wdrożenie promocji i reklamy opartej na strategii wyróżniania.

Rentowność operacyjna sprzedaży

- usprawnienie istniejących procesów,

- restrukturyzacja uwzględniająca wielozadaniowość (multi-skilling),

- obniżka kosztów przez outsourcing,

- centralizacja i konsolidacja administracji,

- re-engeneering wraz z rozwojem systemu informatycznego.

Efektywna stopa podatkowa

- struktury międzynarodowe,

- lokalizacja i eksploatacja własności intelektualnej i marki,

- planowanie w zakresie ceł i cen transferowych.

Stopa inwestycji w kapitał obrotowy netto

- wdrożenie monitoringu w zakresie kapitału obrotowego,

- usprawnienie w zakresie ściągania należności,

- wprowadzenie systemów zarządzania łańcuchem zaopatrzenia i metod just-in- time.

Stopa inwestycji w aktywa trwałe netto

- monitoring wykorzystania aktywów trwałych,

- usprawnienie oceny atrakcyjności przedsięwzięć inwestycyjnych,

- wybór pomiędzy zakupem a leasingiem potrzebnych aktywów.

Okres przewagi konkurencyjnej

- koncentracja na kluczowych kompetencjach,

- system motywacyjny dla kierownictwa ściśle powiązany ze zmianami kursów akcji

przedsiębiorstwa, dla wszystkich pracowników możliwości posiadania udziałów

w kapitale akcyjnym.

Koszt kapitału

- uświadamianie menedżerom istoty kosztu kapitału.

52. W jaki sposób należy analizować „Economic Spread” i po co?

53. W jaki sposób należy analizować ES = „Economic Spread” i po co?

ES należy analizować jako różnicę między ROIC a WACC, aby sprawdzić, czy firma generuje

wartość dodaną =>firma aby generować wartość musi mieć ROIC>WACC

54. W jaki sposób należy analizować przyrost kapitału trwałego przedsiebiorstwa i po co?

55. W jaki sposób należy analizować przyrost kapitału trwałego przedsiębiorstwa i po co?

-należy oszacować związek pomiędzy zwiększeniem sprzedaży a zwiększeniem wydatków na kapitał

trwały aby wiedzieć czy firma reinwestuje w kapitał trwały aby utrzymać zdolności produkcyjne oraz

konkurencyjną pozycję

56. Wskaż i krótko opisz przyczyny powstania koncepcji VBM.

Zmieniły się zewnętrzne uwarunkowania i m.in. nastąpił:

• wzrost oczekiwanej stopy zwrotu z inwestycji na coraz bardziej globalnym i liberalnym rynku,

• spadek znaczenia dywidendy w korzyściach dla akcjonariuszy,

• wzrost ryzyka i zmienności stóp zwrotu z wyłożonego kapitału

• wzrost rozbieżności miedzy wartością rynkowa i księgową przedsiębiorstw

57. Wymień i krótko opisz czynniki kształtujące wartość przedsiębiorstwa wg. Rappaporta

Odp=>61

58. Wymień i krótko opisz metody wyceny wartości przedsiębiorstw

16

metody dochodowe np. DCF - opierają się na założeniu, że przedsiębiorstwo jest dobrem,

którego wartość zależy od korzyści finansowych, jakie przyniesie ono właścicielowi w

przyszłości

metody majątkowe, oparte o wycenę posiadanego przez spółkę majątku np. metody

odtworzeniowe, księgowe, likwidacyjne

metody porównawcze (mnożnikowa, wskaźnikowa), polega na ustaleniu wartości

przedsiębiorstwa, na podstawie informacji o mnożnikach, których wartość rynkowa jest znana,

np. mnożnik EV/EBITDA

metody mieszane - wykorzystują elementy wycen majątkowych i dochodowych. Opierają się

na założeniu, że wartość przedsiębiorstwa powiązana jest zarówno z wartością jego majątku

jak i możliwością przynoszenia przez ten majątek dochodu.

59. Wymień i krótko opisz znane ci mierniki wartości firmy dla akcjonariuszy.

-wewnętrzne oparte na Cash flow np. SVA i oparte na skorygowanym zysku np. EVA

-rynkowe np. MVA, TSR

60. Wymień i krótko scharakteryzuj miary wartości dodanej

- SVA wartość dodana dla akcjonariuszy utworzona przez strategię X w okresie t, oparta na cash flow

-EVA – ekonomiczna wartość dodana dla akcjonariuszy, oparta na skorygowanym zysku

- zysk rezydualny = zysk netto – koszt kapitalu

- zysk ekonomiczny = nopat – wacc * K

- EBO = (ROE – Ke ) * Kw

- MVA = Kv – Ke

-TSR Total return

61. Wymień i opisz Value drivers (tj. ta sama odpowiedz co

do 50 i 57

)

1) okres wzrostu wartości – szacunkowa liczba lat przewagi konkurencyjnej tj. sytuacji w której stopa

zwrotu z inwestycji będzie wyższa niż koszt kapitału;

2) wzrost sprzedaży, wynikający z analizy produktu i udziałów w rynku;

3) marża zysku operacyjnego, czyli relacja zysku przed spłatą odsetek i przed opodatkowaniem

(EBIT) do wielkości sprzedaży. EBIT oblicza się uwzględniając w kosztach amortyzację, mimo że nie

powoduje ona wypływu gotówki;

4) inwestycje w majątek trwały, przyjmuje się w zakresie przewyższającym tę część, która została

pokryta z amortyzacji;

5) inwestycje w majątek obrotowy, uwzględniają nakłady na dodatkowe inwestycje w majątek

obrotowy przewyższające kapitał ze zobowiązań handlowych (wynikające ze wzrostu sprzedaży);

6) stopa podatku dochodowego, ujmowana w wymiarze gotówkowym (wartość zależy od faktycznego

odpływu gotówki);

7) koszt kapitału (WACC) oczekiana stopa zwrotu

62. Wymien sposoby przekazania wypracowanego „bogactwa” akcjonariuszom i opisz ich

znaczenie dla koncepcji ZWP.

63. Wymień wady i zalety fuzji i przejęć dla akcjonariuszy.

+ efekt synergii (Źródło dodatkowej wartości dla akcjonariuszy i Ogół korzyści wynikających z

połączenia jednostek gospodarczych)

+oszczędności w sferze kosztów

+dodatkowe przychody

17

-dodatkowe koszty

-zmiana kultury organizacyjnej

-zmiana zarządzania

-zwolnienia pracowników

64. Wymień znane ci ścieżki wyjścia z kryzysu oferowane przez ZWP.

- poprzez outsourcing – proces pozbywania się tej działalności, której nie posiadamy lub nie będziemy

posiadali przewagi konkurencyjnej

- poprzez sekurytyzację – odmiana outsourcingu polegająca na wyodrębnieniu aktywów finansowych

podobnego rodzaju i emitowanie na ich podstawie papierów wartościowych

65. Zdefiniuj IWCI i wskaż jego role w obliczaniu wartości EVA.

IWCI – przyrostowe inwestycje w kapitał obrotowy, liczy się od przyrostu przychodów. IWCI

powiększa kapitał początkowy w kolejnych latach, a co się z tym wiąże, od IWCI zależy wartość EVA

(liczonej jako % część zaangażowanego kapitału) w poszczególnych latach.

66. Zdefiniuj wartość rezydualna przedsiębiorstwa i wskaż jej znaczenie dla ZWE

Wartość rezydualna - wartość dochodów generowanych przez firmę w latach po okresie szczegółowej

prognozy przepływów pieniężnych. Wartość rezydualna powiększa wartość firmy (sumuje się ją do

skumulowanych zdyskontowanych FCF lub EVA)

Wyszukiwarka

Podobne podstrony:

odpowiedzi na pytania 2 id 3325 Nieznany

ODPOWIEDZI NA PYTANIA 4 id 3325 Nieznany

Odpowiedzi na pytania id 332587 Nieznany

Rozwój edukacji alternatywnej i ustawicznej 8, Pedagogika porównawcza, odpowiedzi na pytania

Zagadnienie 9, Pedagogika porównawcza, odpowiedzi na pytania

odpowiedzi na pytaniaC,D iE

ĆWICZENIE 1 i 2 ODPOWIEDZI METROLOGIA LAB z MŁODYM Ćwiczenie 2 odpowiedzi na pytania

Odpowiedzi na pytania

kształtowanie opinii publicznej odpowiedzi na pytania PiPara

Odpowiedź na pytanie dotyczące udzielania rozgrzeszenia ogólnego, teologia, Dokumenty

etr2 lab odpowiedzi na pytania do laborek z tranzystora bipolarnego, Mechatronika, 2 Rok

p.adm.sz wykład odpowiedzi na 3 pytania do każdej ustawy, Prawo administracyjne szczegółowe

odpowiedzi na pytania do wykładów z wpr do pedagogiki

Odpowiedzi na pytania ZP

1288 odpowiedź na pytanie na ile renesans jest samodzielną epoką a na ile odrodzeniem antyku

Odpowiedzi na pytania z teori

więcej podobnych podstron