POJĘCIE AKTYWÓW PIENIĘŻNYCH

Zgodnie z ustawą o rachunkowości

aktywa pieniężne określane są jako

aktywa w formie krajowych

Na aktywa pieniężne składają się:

środki pieniężne w kasie i na

rachunkach bankowych;

inne środki pieniężne;

inne aktywa pieniężne.

Środki pieniężne obejmujące krajowe i

zagraniczne środki płatnicze mogą być

przechowywane w kasie lub na

rachunkach bankowych. Za ich pomocą

regulowane są różnego rodzaju

należności i zobowiązania między

kontrahentami.

ŚRODKI PIENIĘŻNE KRAJOWE I

ZAGRANICZNE OBEJMUJĄ:

środki płatnicze przechowywane w kasach

jednostki (banknoty i monety) oraz bony

skarbowe;

pieniądze zgromadzone na rachunkach

bankowych lub w formie lokat

pieniężnych;

czeki i weksle obce, płatne w okresie nie

dłuższym niż 3 miesiące od daty ich

wystawienia;

metale szlachetne, jeśli nie są zaliczane do

rzeczowych składników majątku

obrotowego.

ROZLICZENIA ŚRODKÓW

PIENIĘŻNYCH

mogą być dokonywane w formie gotówkowej

lub bezgotówkowej i dotyczyć transakcji

wyrażonych w walucie polskiej i obcej.

Obrót gotówkowy realizowany jest w każdej

jednostce gospodarczej za pośrednictwem

kasy. Obrót bezgotówkowy realizuje się za

pośrednictwem banków, w których jednostka

gospodarcza posiada otwarte rachunki.

Forma rozliczeń zależy od zawartych umów

z innymi podmiotami, a także od ograniczeń

wynikających z obowiązkowych regulacji

prawnych.

FORMY PŁATNOŚCI ZA TRANSAKCJE

gotówkowe

bezgotówkowe

gdy:

stroną transakcji, z której

wynika płatność jest inny

przedsiębiorca

jednorazowa wartość

transakcji, bez względu na

liczbę wynikających z niej

płatności, przekracza

równowartość 15000 euro

przeliczonych na złote według

średniego kursu walut obcych

ogłaszanego przez Narodowy

Bank Polski ostatniego dnia

miesiąca poprzedzającego

miesiąc, w którym dokonano

transakcji

FORMY OBROTU BEZGOTÓWKOWEGO

Rozliczenia bezgotówkowe polegają na

uregulowaniu rozrachunków pomiędzy

podmiotami za pośrednictwem i pod kontrolą

banku, który na polecenie dłużnika przenosi

odpowiednią kwotę z jego rachunku na

rachunek wierzyciela. Rozliczenia te występują

w postaci zapisów na rachunkach bankowych.

Formy rozliczeń bezgotówkowych między

jednostkami gospodarczymi powinny

umożliwiać dostawcy oddziaływanie na

terminowe regulowanie zobowiązań przez

odbiorcę, a odbiorcy powinni wpływać na

należyte wywiązanie się przez dostawcę z

umownych świadczeń.

ROZLICZENIA BEZGOTÓWKOWE MOGĄ BYĆ

DOKONYWANE W NASTĘPUJĄCYCH FORMACH:

polecenie przelewu;

polecenie zapłaty;

czeki;

weksle;

akredytywa;

rozliczenia saldami;

rozliczenia planowe.

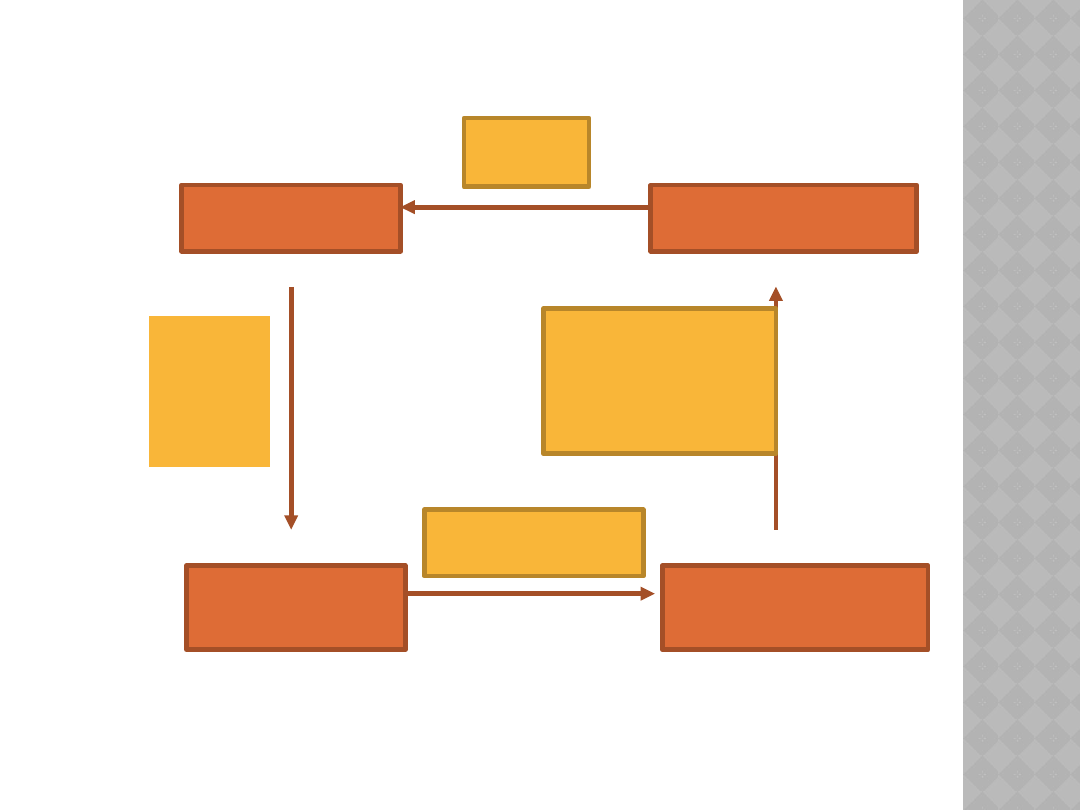

Polecenie przelewu

Polecenie przelewu stanowi udzieloną

bankowi dyspozycję dłużnika obciążenia

jego rachunku określoną kwotą i

uznania tą kwotą rachunku wierzyciela.

Bank wykonuje dyspozycję dłużnika w

trybie przewidzianym w umowie

rachunku bankowego. Operacje

rozliczeniowe są przeprowadzane na

podstawie bankowego formularza

„Polecenie przelewu”. Formularze te

mogą być składane bezpośrednio w

banku lub przesyłane pocztą.

DŁUŻNIK

WIERZYCIEL

BANK

DŁUŻNIKA

faktura

zawiadomienie o

dokonaniu

przelewu

polecenie

przelewu

polecenie

przelewu

przelew

środków

BANK

WIERZYCIELA

Polecenie zapłaty

Polecenie zapłaty stanowi udzieloną

bankowi dyspozycję wierzyciela obciążenia

określoną kwotą rachunku bankowego

dłużnika i uznania tą kwotą rachunku

wierzyciela. Jest to forma odwrotna niż

polecenie przelewu. Dyspozycja

wierzyciela stanowi równocześnie jego

zgodę na cofnięcie przez bank dłużnika

obciążenia rachunku dłużnika i cofnięcie

uznania rachunku wierzyciela w

przypadku dokonanego przez dłużnika

odwołania polecenia zapłaty.

Polecenie zapłaty jest wygodną formą rozliczeń bezgotówkowych dla wierzyciela,

ale może dotyczyć tylko wybranych wierzytelności.

Jednak dłużnik musi wyrazić zgodę na stosowanie przez wierzyciela poleceń zapłaty

w rozliczaniu jego określonych wierzytelności.

Taka forma rozliczeń jest przydatna w przypadku rozliczania należności

bezspornych.

W poleceniu zapłaty wierzyciel wydaje dyspozycję swemu bankowi, aby obciążył

określoną kwotą rachunek bankowy dłużnika i uznał nią rachunek wierzyciela.

Dyspozycja wierzyciela zawiera jego zgodę na cofnięcie przez bank dokonanego

rozliczenia, gdyby dłużnik odwołał polecenie zapłaty.

Przeprowadzanie rozliczeń

w tej formie wymaga:

posiadania przez wierzyciela i dłużnika rachunków w bankach, które zawarły

porozumienie o stosowaniu tej formy rozliczeń oraz ustaliły zakres swojej

odpowiedzialności i stosowane procedury, m. in. w przypadku odmowy realizacji

polecenia zapłaty przez dłużnika,

zawarcia umowy między wierzycielem a jego bankiem o stosowanie poleceń

zapłaty, ustalającej m. in. zakres odpowiedzialności i przyjęte procedury.

Uznanie rachunku bankowego wierzyciela następuje po uzyskaniu środków przez

jego bank od banku dłużnika na pokrycie dokonywanego polecenia zapłaty.

Dłużnik może w określonych terminach odwołać pojedyncze polecenia zapłaty.

Bank dłużnika w tej sytuacji ma obowiązek natychmiastowego uznania jego

rachunku kwotą odwołanego polecenia, a bank wierzyciela ma obowiązek

przekazania tej kwoty do banku dłużnika.

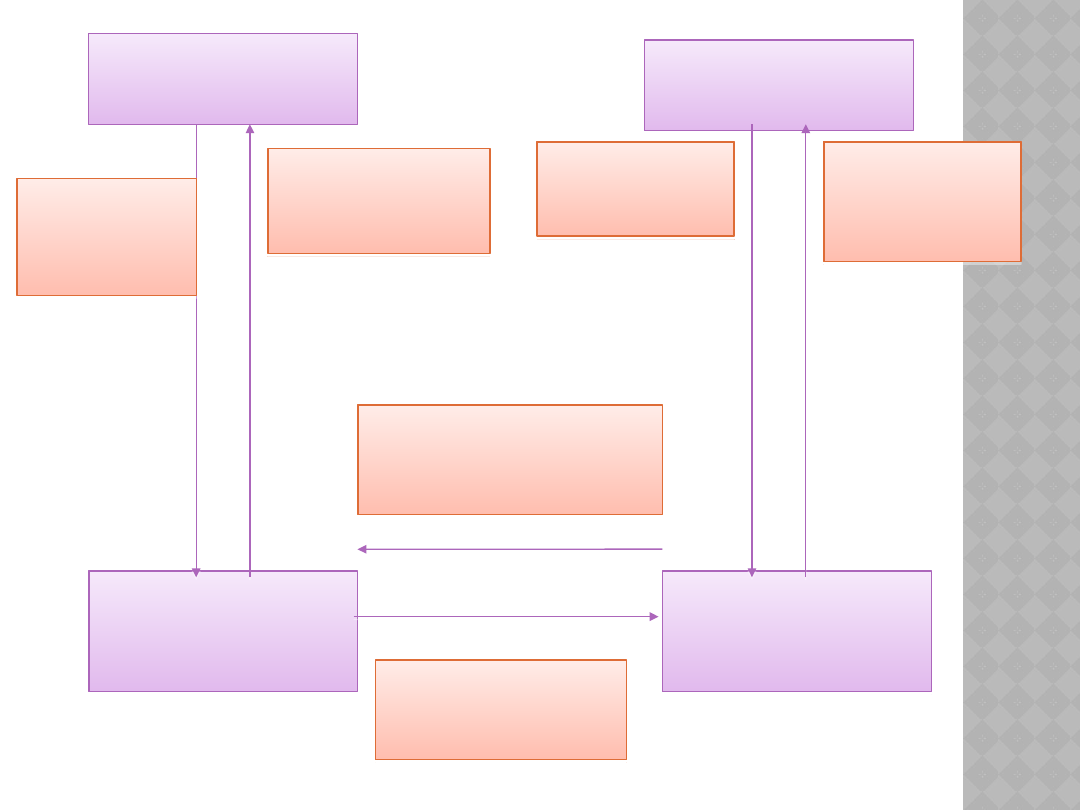

Akredytywa

Akredytywa jest upoważnieniem wystawionym przez

odbiorcę towaru lub usługi do zablokowania odpowiedniej

kwoty środków pieniężnych na określony czas na rzecz

wskazanego dostawcy towaru. W obrotach krajowych

akredytywa nie ma zbyt szerokiego zastosowania,

natomiast jest ona powszechniej stosowana w

rozrachunkach zagranicznych. W transakcjach

zagranicznych jest stosowana akredytywa dokumentowa,

która jest pisemnym zobowiązaniem banku importera do

wypłacenia eksporterowi należności w zamian za złożenie

dokumentów reprezentujących towar. Zleceniodawcą

akredytywy dokumentowej jest importer, który zleca

swemu bankowi otwarcie akredytywy na rzecz eksportera,

który jest beneficjentem akredytywy. Beneficjent

otrzymuje zapłatę po spełnieniu warunków zawartych w

akredytywie, to znaczy po złożeniu przez niego

dokumentów stwierdzających wykonanie dostawy.

Akredytywa dokumentowa jest tradycyjną

metodą rozliczeń, która zapewnia realizację

interesu dostawcy i odbiorcy. Dostawcy

zapewnia natychmiastowe otrzymanie

należności, a odbiorcy pozwala w pełni

uzależnić swą zapłatę od spełnienia przez

dostawcę ustalonych warunków.

Akredytywa nadaje się do rozliczeń z

nieznanymi kontrahentami mającymi

siedzibę w innej miejscowości lub ze słabo

wypłacalnymi partnerami, gdy dostawca

pragnie dodatkowo zapewnić sobie należną

zapłatę.

Istota rozliczeń za pomocą akredytywy

polega na pokrywaniu przez oddział banku

właściwy dla wierzyciela określonych

wierzytelności z wyodrębnionych na ten cel

środków dłużnika, z zachowaniem

warunków ustalonych przez dłużnika. Bank

może zwolnić dłużnika od obowiązku

wyodrębnienia środków udzielając mu

zapewnienia pokrycia zobowiązań

rozliczanych za pomocą akredytywy z

kredytu bankowego. Przy akredytywie

krajowej płatności następuje w siedzibie

banku wierzyciela.

DŁUŻNIK

DŁUŻNIK

WIERZYCIEL

WIERZYCIEL

BANK

WIERZYCIELA

BANK

WIERZYCIELA

BANK

DŁUŻNIKA

BANK

DŁUŻNIKA

wniosek o

otwarcie

akredytywy

wniosek o

otwarcie

akredytywy

zawiadomienie,

faktura i list

przewozowy

zawiadomienie,

faktura i list

przewozowy

faktura i list

przewozowy

faktura i list

przewozowy

zawiadomienie

o dokonanej płatności,

faktura i list przewozowy

zawiadomienie

o dokonanej płatności,

faktura i list przewozowy

zawiadomienie

o otwarciu

akredytywy

zawiadomienie

o otwarciu

akredytywy

polecenie otwarcia

akredytywy

polecenie otwarcia

akredytywy

Inkaso dokumentowe

Inkaso polega na złożeniu przez

dostawcę polecenia w banku, aby

pobierane były należności od odbiorcy.

Z inkasa korzystają firmy mające

zaufanie do partnerów handlowych,

oraz gdy nie istnieją obawy, że kupujący

odmówi odbioru towaru lub zapłaty za

niego. Przedmiotem inkasa mogą być

dokumenty handlowe (faktury,

świadectwo pochodzenia, dokumenty

transportowe, dokumenty

ubezpieczeniowe) i finansowe (weksle).

UCZESTNIKAMI INKASA SĄ:

podawca (eksporter/sprzedający);

bank podawcy;

bank pośredniczący (inkasujący), do

którego wysłane jest zlecenie inkasowe;

płatnik (importer/kupujący).

Podawca wysyła towar płatnikowi, a następnie składa w banku

dokumenty potwierdzające wysyłkę towaru i upoważniające do

jego odbioru. Bank podawcy przesyła do banku

pośredniczącego otrzymane dokumenty. Bank inkasujący

potwierdza bankowi podawcy odbiór dokumentów i przesyła

płatnikowi wezwanie do wykupienia inkasa wraz z kopią

faktury handlowej. Po wpływie do banku dokumentów

inkasowych płatnik otrzymuje od banku dokładne instrukcje,

po spełnieniu których otrzyma dokumenty będące

przedmiotem inkasa. Po spełnieniu warunków inkasa, tj.

zapłacie lub zaakceptowaniu weksla, płatnik odbiera

dokumenty i tym samym jest uprawniony do dysponowania

towarem. Bank ogranicza się wyłącznie do pośrednictwa przy

przekazywaniu dokumentów i dokonania zapłaty - nie

sprawdza autentyczności dokumentów handlowych i nie jest

zobowiązany do wykonania płatności z własnych środków. Jest

odpowiedzialny jedynie za postępowanie z otrzymanymi

dokumentami ściśle według instrukcji podawcy.

ZALETY INKASA DOKUMENTOWEGO:

dla płatnika - przed dokonaniem płatności może ocenić

dokumenty będące przedmiotem inkasa by następnie

dokonać płatności; możliwość regulowania płatności po

dostarczeniu towaru na miejsce przeznaczenia - nie

wymaga angażowania z góry środków finansowych .

dla podawcy - ma pewność, że dokumenty nie zostaną

wydane importerowi dopóki nie spełni on warunków

zawartych w zleceniu inkasowym (dokona zapłaty,

zaakceptuje weksel trasowany lub wystawi weksel

własny);

korzystanie z inkasa dokumentowego jest bezpieczniejsze

niż polecenie wypłaty, a zarazem prostsze i tańsze niż

bank jako pośrednik w przekazywaniu dokumentów i

realizacji płatności zapewnia prawidłową realizację

transakcji.

WADY INKASA DOKUMENTOWEGO:

dla sprzedającego inkaso stanowi

ryzyko, gdyż kupujący może odmówić

zapłaty, czyli wykupienia inkasa;

kupujący nie ma pewności, czy

sprzedający dopełnił wszystkich

warunków umowy

Karty płatnicze

Karty płatnicze mogą mieć charakter:

kart kredytowych;

kart debetowych;

kart z odroczonym terminem płatności.

Karty kredytowe oznaczają, że bank zgadza się

dokonywać płatności posiadacza karty nawet po

przekroczeniu stanu konta. Warunki kredytowania są

uzgadniane z bankiem.

Karta debetowa umożliwia dokonywanie płatności tylko

do wysokości stanu posiadacza karty.

Karta z odroczonym terminem płatności oznacza, że w

ciągu miesiąca posiadacze kart mogą przekroczyć stan

konta, a bank dokonuje rozliczenia pod koniec każdego

miesiąca i wtedy klient w określonym terminie musi

zlikwidować dług wynikający z dokonywanych przez bank

płatności.

Okresowe rozliczenia saldami

Okresowe rozliczenia saldami następują, gdy

kontrahenci świadczą sobie wzajemnie dostawy lub

usługi i z tego tytułu występują wobec siebie jako

dostawca i odbiorca. Mogą być wtedy dokonywane

rozliczenia kompensacyjne, czyli na podstawie

okresowego rozliczenia saldami. Tego typu

rozliczenie jest dokonywane na podstawie zawartej

pomiędzy kontrahentami umowy przyjętej przez

obsługujące je oddziały banków. Okresowe

rozliczenia saldami dotyczą zarówno rozrachunków

krajowych, jak i zagranicznych. W rozrachunkach

zagranicznych występują także określone formy

rozliczeń kompensacyjnych bezdewizowych.

Najprostszą formą rozliczeń bezdewizowych jest

barter, czyli wymiana towaru na towar.

Okresowe rozliczenia sald są formą rozliczeń

kompensacyjnych, które mogą stosować

kontrahenci wzajemnie świadczą sobie usługi i

dostawy. Ponieważ występują oni wobec siebie w

podwójnym charakterze jako dłużnika i wierzyciela

– okresowe rozliczenia sald mogą znacznie

uprościć procedurę rozrachunku, gdyż tylko jeden

z uczestników będzie dokonywał rozliczenia w

ustalonych odstępach czasu. Istota tej metody

rozliczeń polega na zastąpieniu regulowania

poszczególnych należności ewidencjonowaniem

wzajemnych świadczeń oraz wyrównywaniem

salda wzajemnych rozliczeń. Okresowe

porównywanie sald zastępuje wielokrotne i

dwustronne rozrachunki.

Rozliczenia planowe

Rozliczenia planowe mają zastosowanie zwłaszcza do

rozrachunków z tytułu stałych i powtarzalnych dostaw pomiędzy

kontrahentami współpracującymi ze sobą, kiedy to istnieje

możliwość planowego ustalenia kwoty rozrachunków. Rozliczenia

planowe są sposobem zapłaty zmniejszającym pracochłonność

rozliczeń. Następuje rozdzielenie konkretnej dostawy od

finansowej zapłaty za nią. W umownie określonych dniach

odbiorca przekazuje umówioną kwotę ze swojego rachunku na

rachunek dostawcy, niezależnie od wartości bieżących dostaw.

W umówionych terminach następuje obliczenie wartości

dostaw i kwot przelewów oraz wyrównywania salda.

Rozliczenia planowe są wprowadzane dla dostaw o charakterze

periodycznym, które polegają na okresowym przelewaniu przez

odbiorcę na rzecz dostawcy określonych kwot wynikających z

planowej wartości dostaw. Różnicę między przekazywanymi

wpłatami a wartością dostaw rozlicza się za dłuższy okres, co

znacznie upraszcza technikę rozliczeń i zmniejsza

pracochłonność czynności rozliczeniowych.

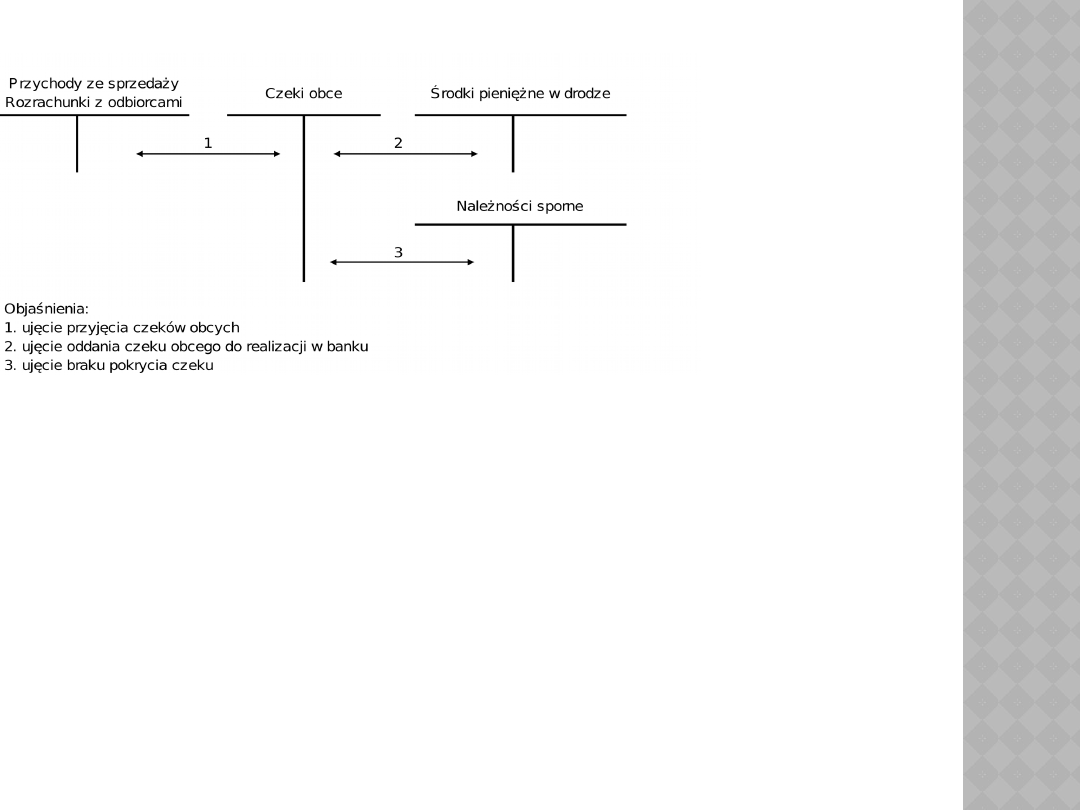

INNE ŚRODKI PIENIĘŻNE

rozrachunkowe i gotówkowe czeki

obce;

weksle obce płatne w okresie nie

dłuższym niż 3 miesiące od daty ich

wystawienia;

środki pieniężne w drodze.

Czeki i weksle obce płatne po upływie 3

miesięcy zaliczane są do

krótkoterminowych papierów

wartościowych;

Czeki

Czeki należą do najstarszych metod

rozliczeń pieniężnych. Czek jest

pisemnym zleceniem bezwzględnego

wypłacenia określonej kwoty, wydany

bankowi przez posiadacza rachunku

bankowego. W zależności od sposobu

zapłaty rozróżnia się czeki:

gotówkowe;

rozrachunkowe.

Zgodnie z polskim prawem czekowym czek musi

zawierać w treści słowo „czek”, bezwarunkowe

polecenie zapłacenia określonej kwoty pieniężnej,

oznaczenie miejsca płatności i banku czyli

trasata, który ma zapłacić oraz datę wystawienia i

podpisy wystawcy czyli trasanta. Trasatem czeku

może być wyłącznie bank, a trasantem każda

osoba fizyczna i prawna mająca zdolność do

działań prawnych. Czek może być wystawiony na

zlecenie własne i w tym przypadku trasat jest

równocześnie remitentem. Może także być

wystawiony z imiennym wskazaniem jako

remitenta osoby trzeciej, remitentem może być

także okaziciel, przy tzw. czeku na okaziciela.

Wystawca

( trasat)

Wystawca

( trasat)

Płatnik –

(trasat)

zawsze bank

Płatnik –

(trasat)

zawsze bank

Remitent

(beneficjent)

- podany

imiennie

- okaziciel

Remitent

(beneficjent)

- podany

imiennie

- okaziciel

Uczestnicy operacji rozliczenia za pomocą czeku

.

Pokrycie dla wystawionego czeku

powinno znajdować się na rachunku

bankowym przez co najmniej 10 dni,

będących okresem ważności czeku

krajowego. W tym czasie otrzymujący

czek powinien przedstawić go bankowi

do realizacji. Ustanowione sankcje

karne i ich surowe egzekwowanie mają

gwarantować bezpieczeństwo

posługiwania się czekiem jako środkiem

płatniczym.

CZEKI

ROZRACHUNKOWE

Czeki rozrachunkowe są oznaczone napisem „tylko

do rozrachunku”, służą do rozliczeń

bezgotówkowych. Są one dogodną formą

bezgotówkowego regulowania płatności, które

muszą być pokryte natychmiast. Często należności

za towar lub usługę mogą być obliczone dopiero w

momencie świadczenia, co powoduje konieczność

stosowania takich sposobów bezgotówkowej

zapłaty, które umożliwiłyby natychmiastowe

wyrównanie należności. Czek rozrachunkowy może

być wystawiony w momencie ustalenia kwoty

należności i wykorzystany do natychmiastowej

zapłaty. Skraca to cykl rozliczeniowy, a w procesach

wymiany maksymalnie zbliża przepływ strumieni

pieniężnych do ruchu elementów rzeczowych.

Formą zabezpieczenia jednostki przyjmującej czek

rozrachunkowy przed ewentualnym brakiem pokrycia jest

potwierdzenie czeku przez bank. Istota czeku potwierdzonego

polega na zagwarantowaniu jego realizacji przez bank, który

przelewa z rachunku wystawcy odpowiednią kwotę na specjalne

konto, zapewniając w ten sposób środki na wykupienie czeku

oraz dokonuje potwierdzenia czeku, umieszczając klauzulę

potwierdzającą na jego odwrotnej stronie.

Czeki rozrachunkowe mogą być użyte do wszystkich rodzajów

rozliczeń. Czeki rozrachunkowe potwierdzone bywają

wystawiane na wyższe kwoty, często dla płatności

zamiejscowych dokonywanych bezpośrednio przy odbiorze

świadczeń. Gwarantują one wierzycielowi bezpieczeństwo

przewozu środków pieniężnych i zapłatę.

Posiadacz czeku rozrachunkowego zwykłego lub

potwierdzonego może przedstawić czek do realizacji w oddziale

banku będącym trasatem czeku lub w banku, w którym

posiadacz czeku na rachunek.

W PRAKTYCE GOSPODARCZEJ WYSTĘPUJĄ

NASTĘPUJĄCE TERMINY REALIZACJI CZEKÓW:

czek wystawiony i płatny w tym samym

kraju powinien zostać zrealizowany w

ciągu 10 dni od daty wystawienia;

czek wystawiony w innym kraju, lecz

płatny w tej samej części świata (dla

Polski w krajach basenu Morza

Śródziemnego) w ciągu 20 dni, a płatny

w innej części świata w ciągu 70 dni.

Weksle

którym wystawca (bądź wskazana przez

niego osoba)

zobowiązuje się do bezwarunkowego

zapłacenia określonej sumy pieniężnej

(sumy wekslowej) w oznaczonym

terminie na rzecz remitenta (osoby, na

rzecz lub zlecenie, której ma zostać

zrealizowana płatność).

Weksel może stanowić formę

krótkoterminowego kredytu, może być

wykorzystywany jako forma zapłaty w

transakcjach kupna - sprzedaży, jako

zabezpieczenie kredytu. Poza tym, może

być używany także do regulowania

należności w wielu operacjach

gospodarczych niezwiązanych ze sobą,

dzięki przenoszeniu praw z niego na

inne osoby.

W ZALEŻNOŚCI OD OSOBY DŁUŻNIKA

WYRÓŻNIA SIĘ:

weksel własny (sola) - wystawca

weksla zobowiązuje się w nim do

zapłaty określonej kwoty. Jeżeli firma

nie posiada środków na zapłatę

zobowiązań to ma możliwość wystawić

wierzycielowi weksel.

weksel trasowany (weksel ciągniony) -

wystawca zleca wskazanej w wekslu

osobie (trasatowi) zapłacenie określonej

kwoty na rzecz osoby trzeciej

(remitenta).

W wekslu własnym występują dwie

osoby, a wystawca jest płatnikiem na

rzecz remitenta. Natomiast weksel

trasowany jest poleceniem ciągnionym

przez wystawcę weksla (trasanta) na

płatnika (trasata), który ma zapłacić

remitentowi (beneficjentowi) ustaloną

kwotę. Jednak zobowiązanie trasata

powstaje dopiero po wyrażeniu przez

niego akceptu tego polecenia zapłaty. W

wekslu ciągnionym występują co

najmniej 3 osoby.

W ZALEŻNOŚCI OD OSOBY

REMITENTA ROZRÓŻNIA SIĘ:

weksel na zlecenie - upoważnia do

przeniesienia prawa do wierzytelności w drodze

indosu. Aby indosować weksel, czyli przekazać

prawa z weksla na inną osobę, wystarczy

napisać na jego odwrocie np. "Ustępuję na rzecz

(imię i nazwisko)" (indos imienny), "Indosuję"

(indos in blanco) lub "Ustępuję na zlecenie

okaziciela" (indos na okaziciela) i dokonać

podpisu . Każdy dodatkowy podpis na wekslu

jest dodatkową gwarancją spłaty zobowiązań.

weksel imienny - zawiera ścisłe określenie

osoby remitenta;

weksel na okaziciela.

ABY WEKSEL BYŁ WAŻN

Y POWINIEN ZAWIERAĆ

OKREŚLONE PRZEZ PR

AWO ELEMENTY

słowo "weksel" w tekście dokumentu w

języku, w jakim go wystawiono;

bezwarunkowe przyrzeczenie zapłaty

oznaczonej sumy pieniężnej;

nazwisko osoby, na rzecz której ma być

dokonana zapłata;

oznaczenie terminu i miejsca płatności;

data i miejsce wystawienia weksla;

podpis wystawcy;

nazwisko osoby trasata.

WEKSLE MOGĄ BYĆ PŁATNE:

za okazaniem - zawiera klauzulę "za

okazaniem"; płatny przy

przedstawieniu, ale w tym samym roku,

w którym był wystawiony;

w pewien czas po okazaniu - zawiera

formułę np. "8 dni po okazaniu" - płatny

w ciągu roku od wystawienia;

w pewien czas po dacie - zawiera

formułę np. "3 tygodnie po dacie" .

W przypadku weksli płatnych w określonym na

wekslu terminie do sumy wekslowej wliczane są

należne remitentowi odsetki. Wysokość sumy

wekslowej zawierającej należne odsetki można

wyliczyć według następującego wzoru:

Sx pxt

S= -------------------------

360x100

S - kwota dyskonta

p - stopa dyskontowa (roczna)

t - liczba dni do daty płatności weksla

S - suma weksla (kwota nominalna)

POSIADACZ WEKSLA MOŻE PRZENIEŚĆ PRAWA

WYNIKAJĄCE Z POSIADANIA WEKSLA NA INNĄ

OSOBĘ POPRZEZ:

dziedziczenie;

wręczenie;

przelew wierzytelności (cesję);

indos.

Indos, przeniesienie wszelkich praw płynących z

czeku i niektórych innych rodzajów

papierów wartościowych (na zlecenie) przez jego

posiadacza (

) na rzecz innej osoby (

). Rozróżnia się indos pełny (imienny) i

in blanco (czysty). Pierwszy polega na wpisaniu przez

indosanta na odwrocie papieru wartościowego formuły:

"ustępuję na rzecz..." uzupełnionej nazwiskiem lub

nazwą indosatariusza i własnym podpisem, w drugim

przypadku wystarcza podpis indosanta.

OPERACJE DYSKONTA

Operacje dyskonta weksli polegają na

nabywaniu weksli przez banki. Bank

nabywający weksel staje się jego

kolejnym indosariuszem i może go

przedstawić do redyskonta w innym

banku. Bank dyskontujący weksel nie

płaci jego pełnej kwoty, lecz potrąca z

góry pewną kwotę zwaną dyskontem.

Wielkość potrąconego dyskonta zależy

od wysokości stopy dyskontowej i

okresu liczonego od daty operacji do

dnia płatności weksla.

ŚRODKI PIENIĘŻNE W DRODZE

Fakt przekazywania gotówki do banku

powoduje powstanie kategorii środki pieniężne

w drodze, rzez którą należy rozumieć:

środki pieniężne znajdujące się w danym

momencie między kasą jednostki gospodarczej

a jej rachunkiem lub rachunkami bankowymi

(utargi gotówkowe odprowadzone na rachunek

za pośrednictwem trezora, inkasentów poczty)

środki pieniężne znajdujące się między

rachunkami jednostki gospodarczej , gdy te są

prowadzone przez różne banki lub różne

oddziały banku, np. przelewy z rachunku

oddziału na rachunek centrali.

W praktyce istnieją dwie metody ewidencjonowania

środków pieniężnych w drodze. Pierwszy sposób polega

na rejestracji środków na bieżąco, czyli w momencie

wystąpienia niepotwierdzonej przez bank na koniec

danego dnia zmiany w stanie rachunku bankowego.

Drugi sposób polega o n na rejestracji środków

pieniężnych w drodze na koniec każdego miesiąca,

kwotami zbiorczymi (korekta salda okresowego

rachunku bankowego). Decyzję o wyborze sposobu

ewidencji podejmuje kierownik jednostki (opis powinien

być zawarty w dokumentacji opisującej przyjętą przez

jednostkę polityką rachunkowości). Godny polecenia

jest sposób pierwszy, choć bardziej pracochłonny, ale

zapewniający zgodność sald rachunku bankowego w

księgach rachunkowych przedsiębiorstwa z zapisami

widniejącymi na wyciągach bankowych.

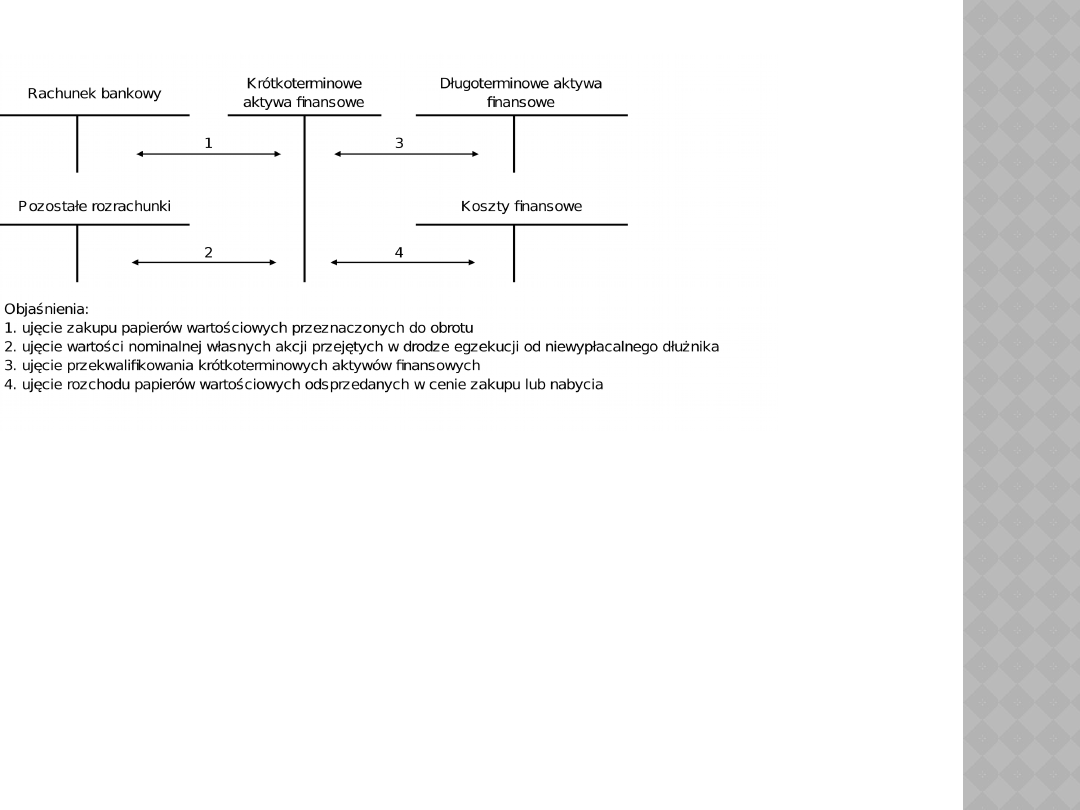

KRÓTKOTERMINOWE

AKTYWA FINANSOWE

Aktywa finansowe nabyte w celu ich dalszej odsprzedaży z

zyskiem określa się jako krótkoterminowe. Krótkoterminowe

aktywa finansowe obejmują:

udziały i akcje obcych jednostek gospodarczych przeznaczone do

odsprzedaży;

jednostki uczestnictwa w funduszach powierniczych i

inwestycyjnych nabyte w celu odsprzedaży w okresie krótszym niż

rok, licząc od dnia bilansowego;

dłużne papiery wartościowe reprezentujące wierzytelności

pieniężne a sumy oznaczone we wskazanych terminach, np.

obligacje obce, bony skarbowe, czeki i weksle obce płatne w

terminie dłuższym niż 3 miesiące od daty ich wystawienia;

inne dłużne papiery wartościowe uwarunkowane przez zaistnienie

zdarzenia losowego, np. losy loteryjne, polisy ubezpieczeniowe;

przejściowo posiadane akcje i udziały własne nabyte w drodze

egzekucji udziałowca w celu umorzenia lub w związku z fuzją

spółek.

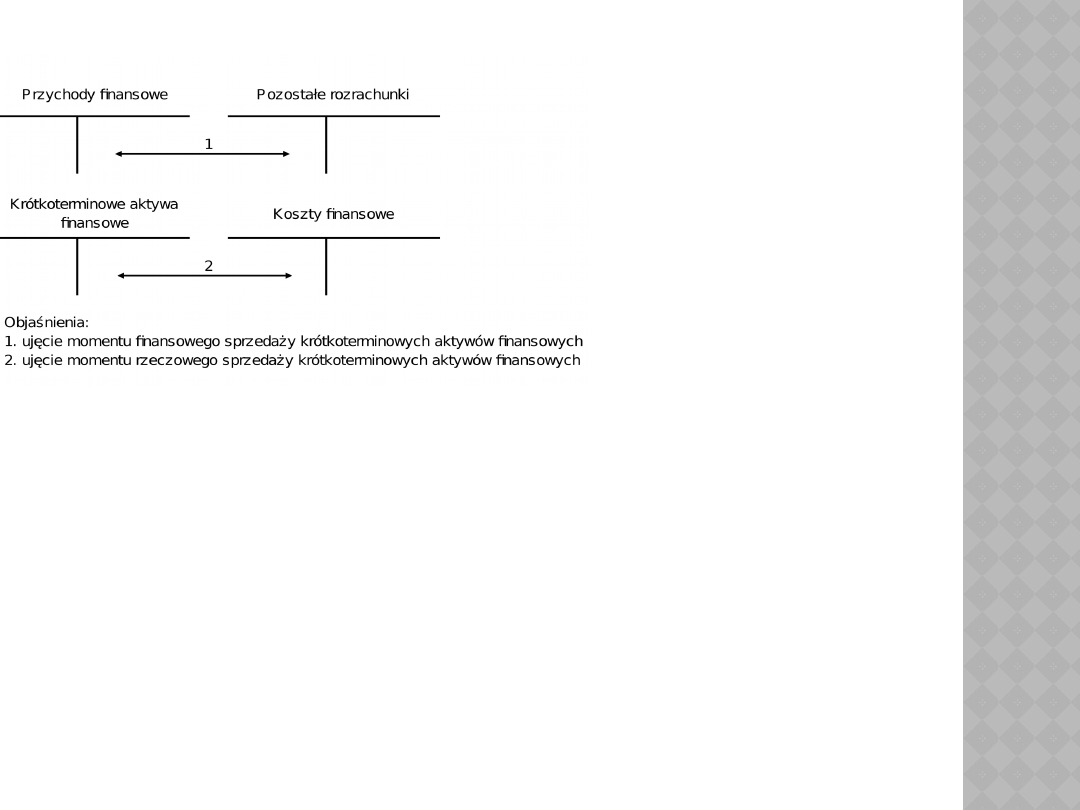

W księgach rachunkowych ujmuje się

krótkoterminowe aktywa finansowe w

cenach ich nabycia, zaś zbywanie

tychże aktywów następuje według cen

sprzedaży ustalonych z nabywca.

Natomiast na dzień bilansowy wykazuje

się krótkoterminowe aktywa finansowe

wyrażone w walucie polskiej w cenie ich

nabycia lub zakupu nie wyższej od ceny

sprzedaży netto możliwej do uzyskania,

pomniejszonej o koszty poniesienia w

przypadku ich sprzedaży.

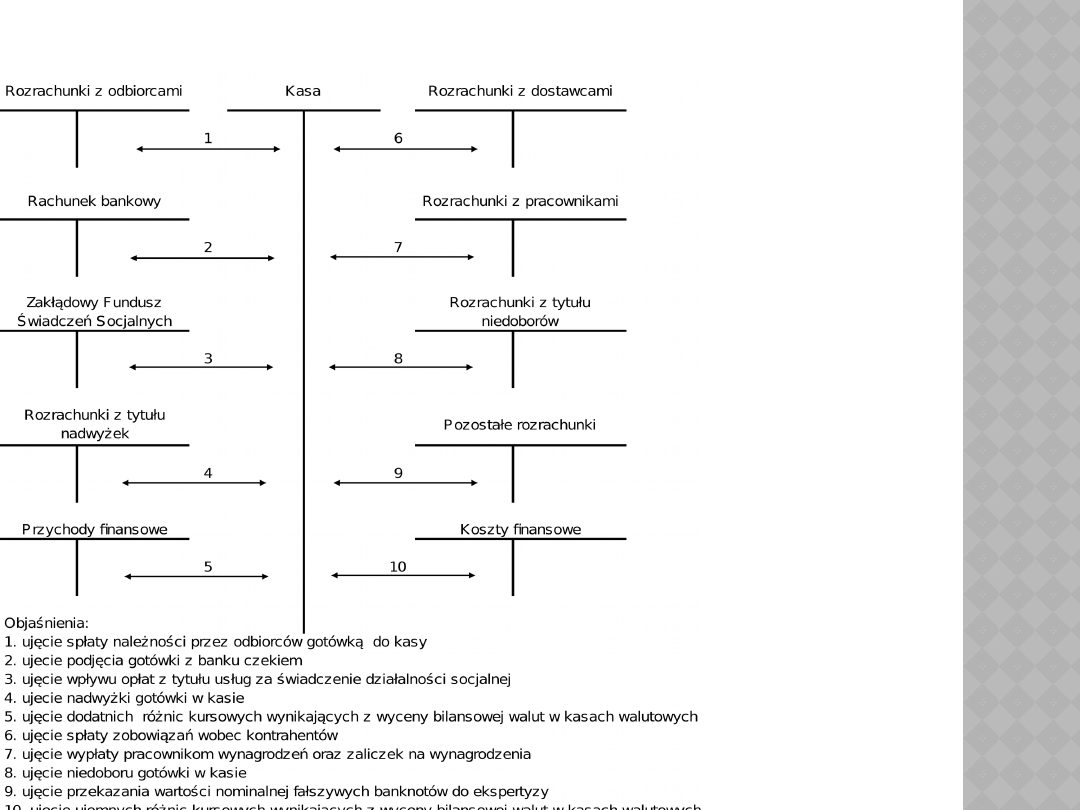

Schemat 1 Ewidencja środków pieniężnych na koncie Kasa

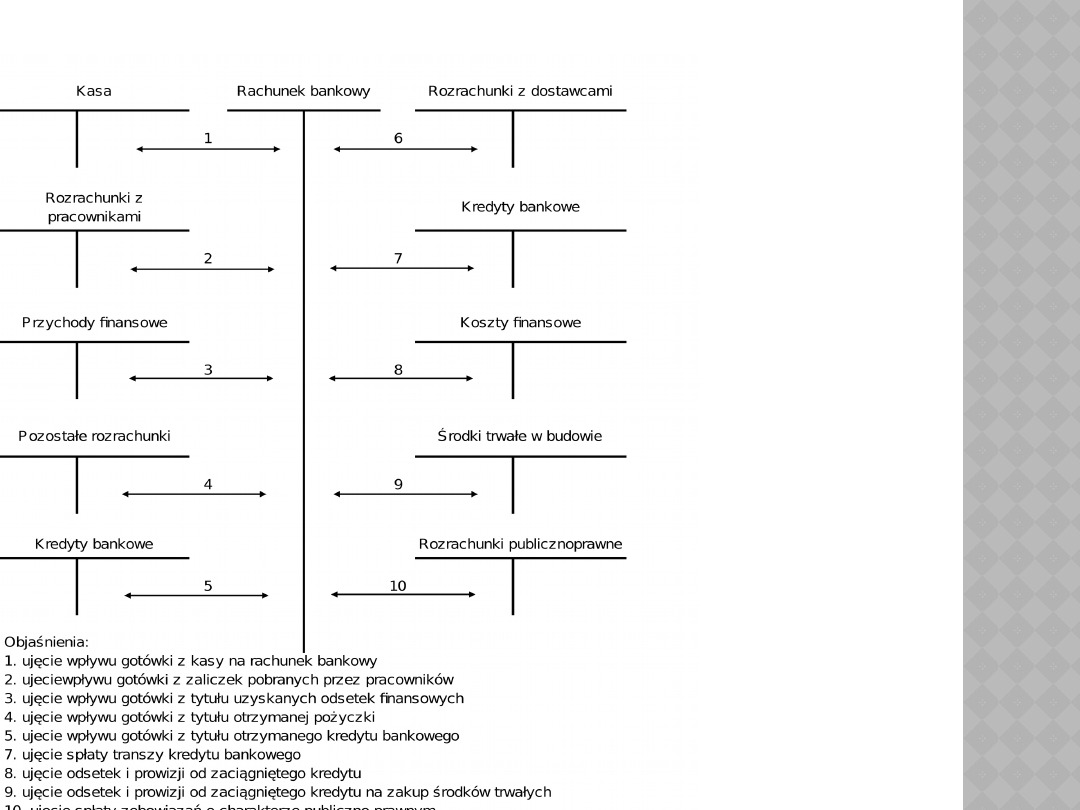

Schemat 2 Ewidencja środków pieniężnych na koncie Rachunek bankowy

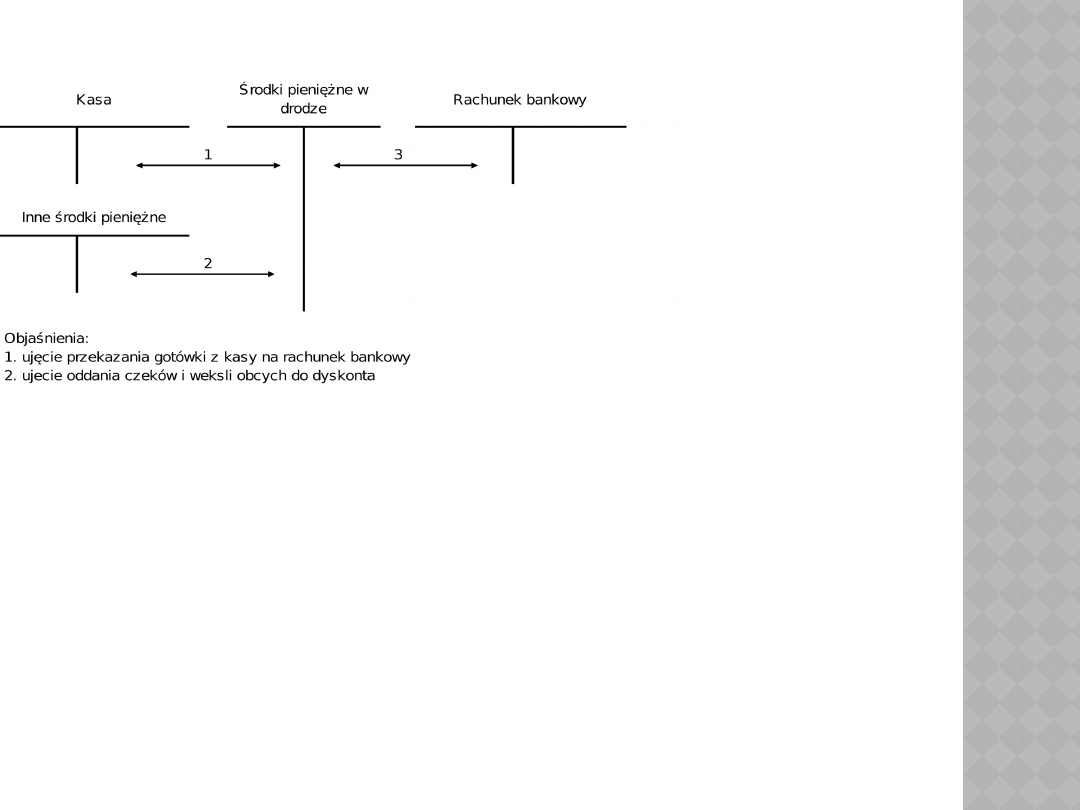

Schemat 3 Ewidencja środków pieniężnych na koncie Środki pieniężne w drodze

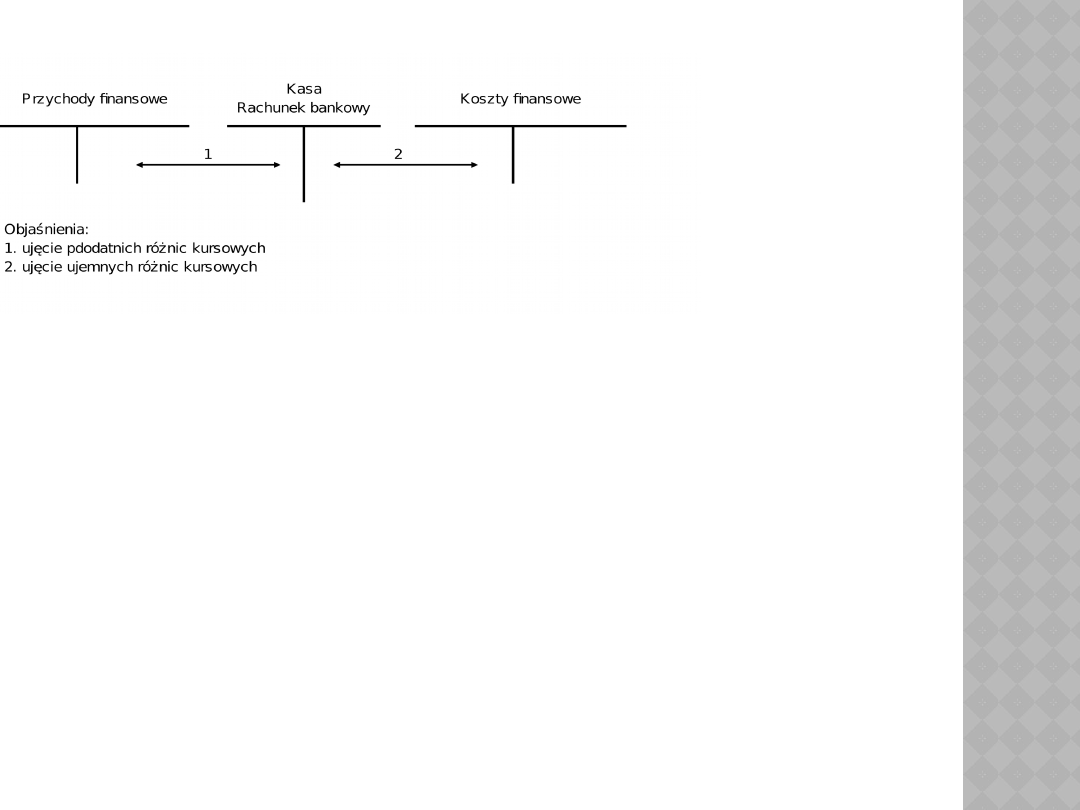

Schemat 4 Ewidencja środków różnic kursowych w kasie i na rachunku bankowym

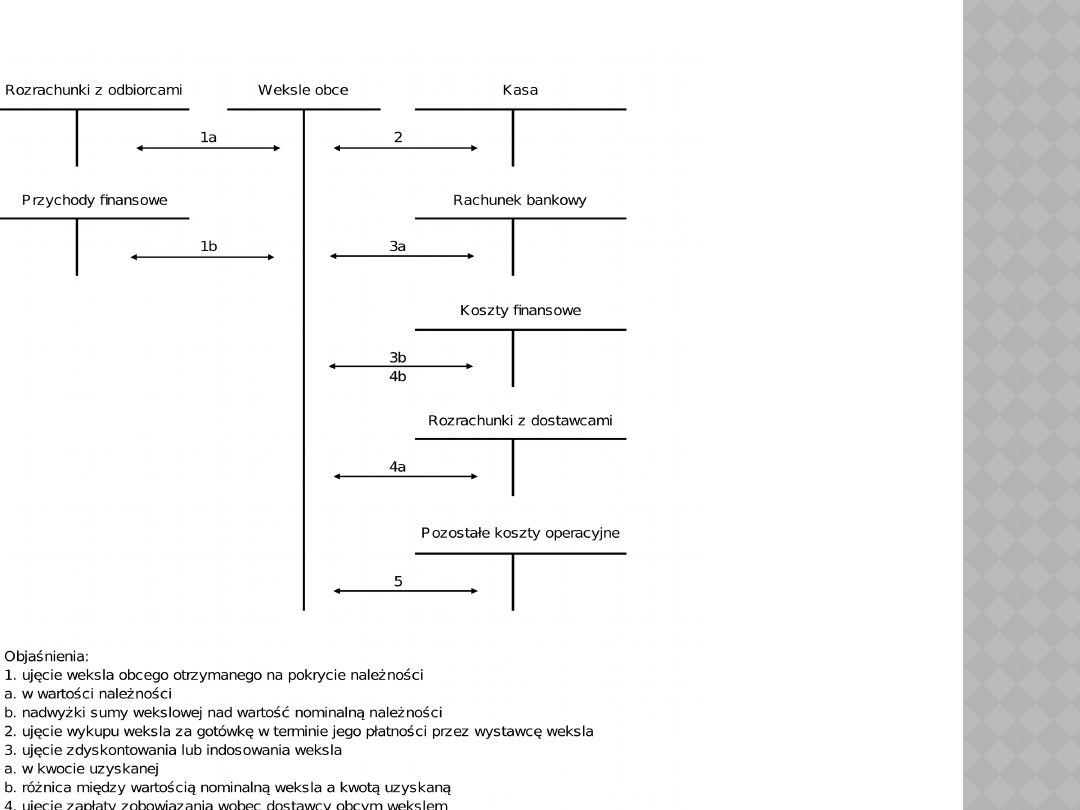

Schemat 5 Ewidencja weksli obcych

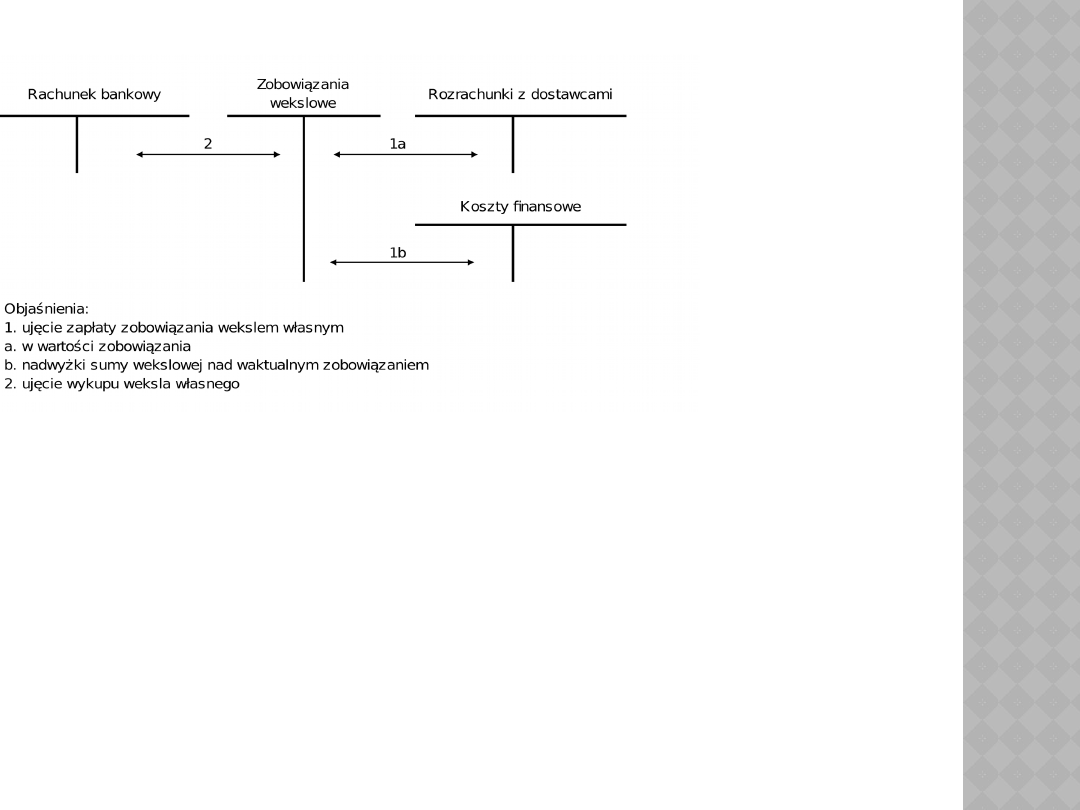

Schemat 6 Ewidencja weksli własnych

Schemat 7 Ewidencja czeków obcych

Schemat 8 Ewidencja krótkoterminowych aktywów finansowych

Schemat 9 Ewidencja sprzedaży krótkoterminowych aktywów finansowych

Document Outline

- Pojęcie aktywów pieniężnych

- Slide 2

- Środki pieniężne krajowe i zagraniczne obejmują:

- Rozliczenia środków pieniężnych

- Formy płatności za transakcje

- Formy obrotu bezgotówkowego

- Slide 7

- Polecenie przelewu

- Slide 9

- Polecenie zapłaty

- Slide 11

- Akredytywa

- Slide 13

- Slide 14

- Slide 15

- Inkaso dokumentowe

- Uczestnikami inkasa są:

- Slide 18

- Zalety inkasa dokumentowego:

- Wady inkasa dokumentowego:

- Karty płatnicze

- Okresowe rozliczenia saldami

- Slide 23

- Rozliczenia planowe

- Inne środki pieniężne

- Czeki

- Slide 27

- Slide 28

- Slide 29

- Czeki rozrachunkowe

- Slide 31

- Slide 32

- Weksle

- Slide 34

- W zależności od osoby dłużnika wyróżnia się:

- Slide 36

- W zależności od osoby remitenta rozróżnia się:

- Slide 38

- Weksle mogą być płatne:

- Slide 40

- Slide 41

- Operacje dyskonta

- Środki pieniężne w drodze

- Slide 44

- Krótkoterminowe aktywa finansowe

- Slide 46

- Slide 47

- Slide 48

- Slide 49

- Slide 50

- Slide 51

- Slide 52

- Slide 53

- Slide 54

- Slide 55

Wyszukiwarka

Podobne podstrony:

5 ŚRODKI PIENIĘŻNEw

5 WE , , srodki pieniezne konspect

5 Srodki pieniezne zad id 40070 Nieznany (2)

9. Środki pieniężne i inwestycje

Schemat ewidencyjny środki pieniężne

Obrót pieniężny bezgotówkowy środki pieniężne na rachunkach bankowych

Środki pieniężne zad 3,4

5 - WE - srodki pieniezne-konspect, rachunkowość

Środki pieniężne

Środki pieniężne pobrane przez wspólników na cele prywatne, Gazeta Podatkowa

Srodki pieniezne

Środki pieniężne

5 ŚRODKI PIENIĘŻNEw

5 WE , , srodki pieniezne konspect

Cwiczenia srodki pieniezne ns

środki pieniężne składają się z gotówki w kasie oraz depozytów płatnych na żądanie

więcej podobnych podstron