1

Finanse Przedsiębiorstw

28 II 2015

Hasło do kursu na portalu – wiosna

6 VI – egzamin zerowy

Literatura:

A. Domodaran, „Finanse Korporacyjne Teoria i Praktyka” Wyd. Onepress, Warszawa

2007

S.A. Ross, R.W. Westerfield, B.D. Jordan “Finanse Przedsiębiorstw”, wyd. ABC

Warszawa 1999

M. Dynus, B. Kłosowska, P. Prewjusz-Kwinta „Zarządzanie Finansami

Przedsiębiorstwa” Wyd. TNOiK Toruń 2006

B. Pomykalska, P. Pomykalski „Analiza Finansowa przedsiębiorstwa” Wyd PWN

Warszawa 2007

J. Czekaj, Z. Dresler „Zarządzanie finansami przedsiębiorstw – podstawy teorii” PWN

Warszawa 1998

Egzamin: test + otwarte

2

Finanse przedsiębiorstw to nauka o pozyskiwaniu i kierunkach wydatkowania środków

pieniężnych w przedsiębiorstwie, oraz narzędziach wspomagających tę procesy.

Czym będę się zajmować, czego potrzeba mi to tej działalności i czy mi się to opłaci?

Skąd wezmę na to pieniądze?

Jak zorganizować operację w firmie, aby uniknąć kłopotów?

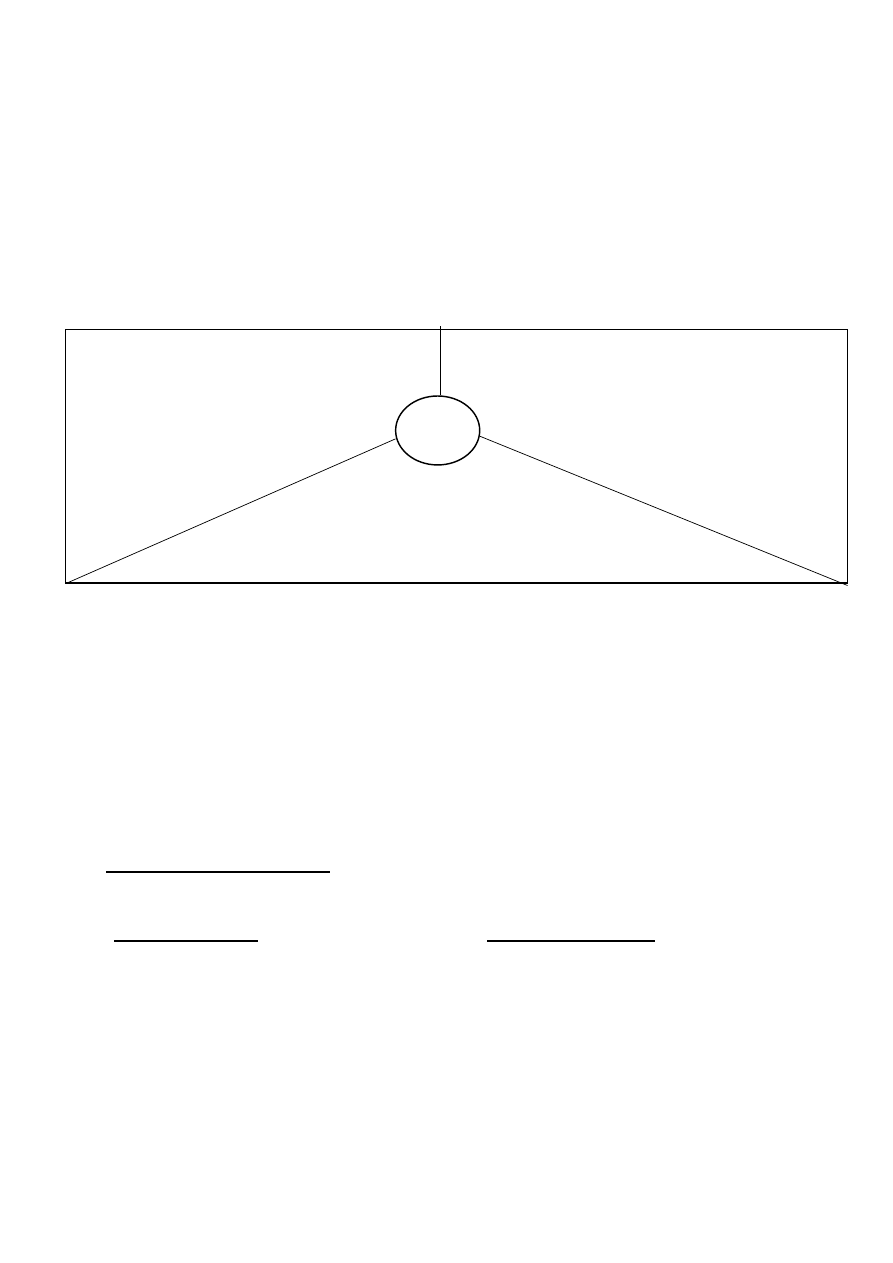

Budżetowanie kapitałowe:

Struktura kapitałowa:

Czego potrzebuje, żeby zarobić?

Skąd wziąć na to pieniądze?

Inwestycje

Kapitał własny

Zwrot z aktywów

Zadłużenie

Rentowność

Koszt kapitału

R

Rotacja

Zapasy, gotówka

kredyt kupiecki

Kapitał obrotowy przedsiębiorstwa:

Jak zorganizować codzienne operacje firmy?

Zarządzanie finansami przedsiębiorstw to decyzję. Jakie przedsiębiorstwo musi podjąć,

wpływające na jego sytuację finansową, których zadaniem jest realizacja nadrzędnego celu

istnienia przedsiębiorstwa; planowanie, organizowanie, wykonanie i kontrola. „Tworzywem”

ZFP jest pieniądz.

Każdy obszar działalności przedsiębiorstwa ma wymiar finansowy, dlatego polityka

finansowa musi być z nim sprężona.

Cel przedsiębiorstwa, a ZFP:

Oczekiwania grup interesu:

Krótkoterminowe:

Długi horyzont czasu:

Właściciele > dywidenda

> wzrost wartości przedsiębiorstwa

Pracownicy > wysokie wynagrodzenie

> bezpieczeństwo zatrudnienia

Klienci > niska cena, wysoka jakość

> dostarczenie produktów i usług

Kredytodawcy > spłata długu

> bezpieczeństwo

Kooperanci > uiszczanie zob., wysokie ceny

> długotrwała współpraca

Społeczeństwo > wkład w życie społeczności

> odpowiedzialność i bezpieczeństwo

Administracja > wpływy do budżetu

> rozwój konkurencyjności

3

Widać zatem, że nie tylko oczekiwania poszczególnych grup się różnią.

Współczesne teorie przedsiębiorstwa nie wskazują jednoznacznie celu działania

przedsiębiorstwa, jednak uważa się, że celem wszelkich decyzji podejmowanych w

przedsiębiorstwie jest maksymalizacja jego wartości rynkowej.

Wzrost wartości rynkowej przedsiębiorstwa prowadzi do wzrostu bogactwa jego właścicieli

Decyzja jest dobra, jeżeli zwiększa wartość firmy,

Decyzja jest zła, jeżeli zmniejsza jej wartość

Maksymalizacja wartości firmy:

Wzrost cen akcji,

Ograniczenie ryzyka,

Zachowanie płynności,

Powiększenie udziału w zysku,

Racjonalizacja kosztów,

Kształtowanie pozytywnego wizerunku

Zysk jest kategorią księgową, dotyczącą produkcji sprzedanej, niezbędnej do ustalenia

wymiaru podatku dochodowego.

Jest oderwany od płynności – duży zysk, ale pusta kasa

Możliwość „aktywnej księgowości”

Maksymalizacja wartości firmy ≠ Maksymalizacja zysku

Maksymalizacja wartości firmy = Maksymalizacja przepływów pieniężnych netto

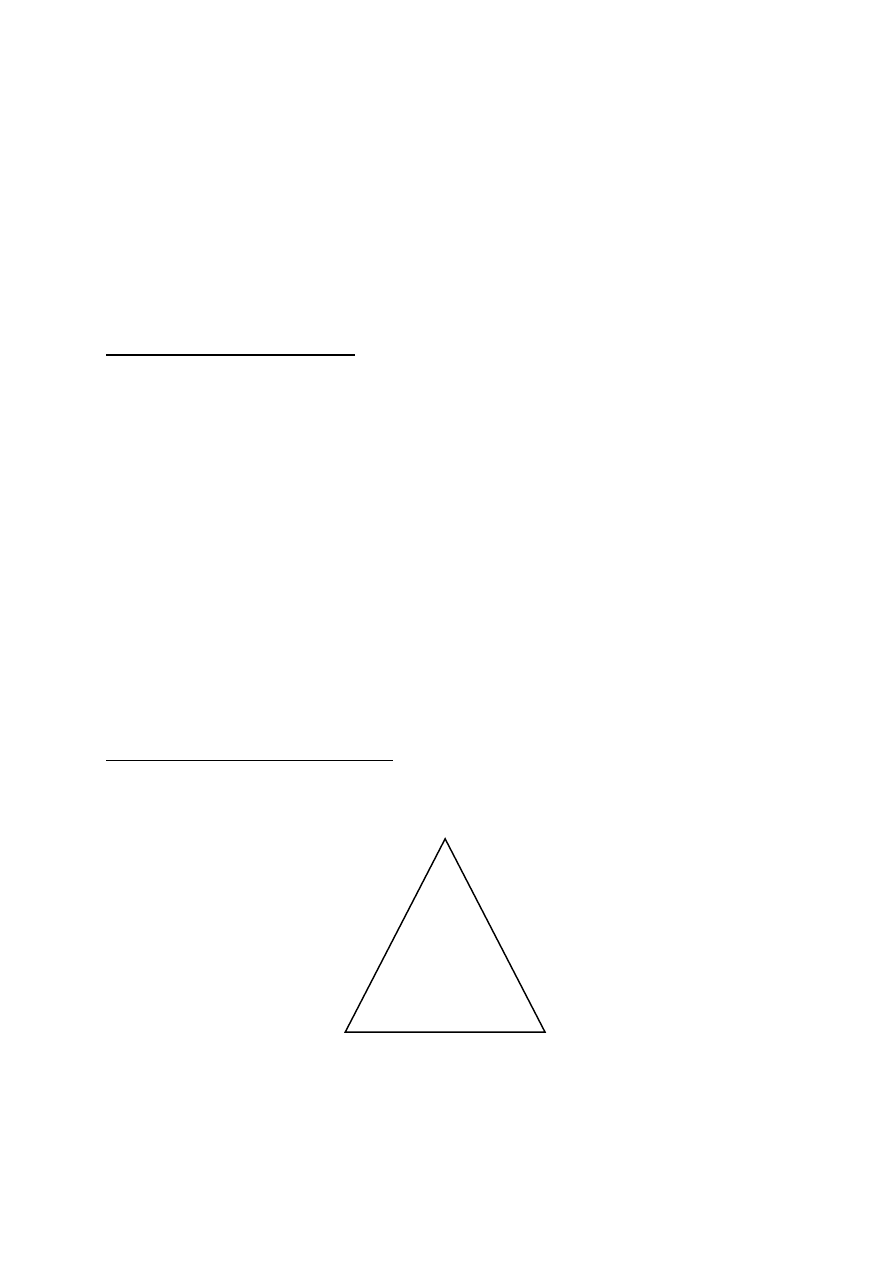

Wielowymiarowa definicja celu ZFP:

Rentowność (korzyści)

Czas (szybko) Ryzyko (bezpieczeństwo)

4

Podstawowe zasady ZFP:

A) Zasada inwestycji – inwestycja w dane aktywa powinna być realizowana tylko wtedy,

gdy oczekiwane korzyści (np. wyrażone za pomocą stopy zwrotu) przewyższają ich

minimalny akceptowany poziom.

Hurdle rate – minimalna akceptowana stopa zwrotu

B) Zasada finansowania – struktura finansowania przedsięwzięć, czyli proporcje pomiędzy

długiem, a kapitałem własnym powinna maksymalizować wartość inwestycji/firmy.

C) Zasada dywidendy – jeżeli przedsiębiorstwo nie jest w stanie znaleźć inwestycji

spełniających warunek minimalnej akceptowanej stopy zwrotu (czyli efektywnie

zagospodarować nadwyżki gotówki) to powinna tę nadwyżki zwrócić właścicielom.

Finanse, a rachunkowość

A) Finanse

≠

B) Księgowość

Wpływy i wydatki

Przychody i koszty

Dyrektor finansowy

Główny księgowy

Opracowanie założeń

Ewidencja zdarzeń

Podejmowanie Decyzji

Przygotowanie

informacji

Przychody i koszty ≠ Przepływy finansowe

A) Przychód / Koszt

B) Przychód = Wpływ

Koszt = Wydatek

C) Wpływ / Wydatek

Koszt będący przepływem (opłata za prąd – B)

Koszt nie będący przepływem (amortyzacja – A)

Wpływ nie będący kosztem (dywidenda, spłata zadłużenia – C)

Wpływ nie będący przychodem (kredyt bankowy, dopłata do kapitału – C)

Przychód nie będący wpływem (niezapłacona faktura – A)

Przychód będący wpływem (sprzedaż za gotówkę – B)

5

Różnice między dyrektorem finansowym, a głównym księgowym:

Dyrektor finansowy:

Odpowiada za politykę finansową

przedsiębiorstwa

Odpowiada za przygotowanie

budżetu, jego realizację i kontrole

Kontroluje i koordynuje system

księgowości i sprawozdawczości

finansowej

Nadzoruje sporządzanie sprawozdań

finansowych

Nadzoruje kontrakty z zewnętrznymi

instytucjami finansowymi

Podlega najczęściej dyrektorowi

zarządzającemu

Główny księgowy:

Odpowiada za księgowość

przedsiębiorstwa

Tworzy i modyfikuje plan kosztów

Kontroluje płatności

Podstawowe narzędzia ZFP:

Analiza finansowa

Wycena

Sprawozdanie finansowe składa się z:

Bilans

Rachunek zysków i strat, przepływów pieniężnych, zestawienie zmian w kapitale

własnym

Informacje dodatkowe

Rachunek zysków i strat:

Przychody operacyjne

Koszty operacyjne Część operacyjna

Zysk operacyjny

Przychody finansowe

Koszty finansowe

Zysk z działalności gospodarczej

Działalność operacyjna

Wariant kalkulacyjny: Przychody ze sprzedaży – koszty sprzedanych PTiU – koszty

sprzedaży

Rachunek przepływów pieniężnych: Działalność operacyjna + działalność inwestycyjna +

działalność finansowa (przepływy od/do akcjonariusze, dotacje) = przepływy pieniężne netto.

6

Źródła finansowania przedsiębiorstw

Rodzaje kapitału w przedsiębiorstwie:

A) Kapitał finansowy:

≠

B) Źródło finansowania:

Źródło finansowe powierzone przedsiębiorstwu

przez właścicieli i wierzycieli;

Pozyskiwanie kapitału = Wzrost sumy bilansowej

Sposoby pozyskiwania gotówki,

pozyskanie gotówki może wiązać się

ze wzrostem sumy bilansowej, ale też

z przesunięciem między pozycjami

bilansu bez wzrostu sumy bilansowej

Kapitał w przedsiębiorstwie można podzielić na:

Horyzont czasowy: długo- i krótkoterminowy

Kryterium uprawnień: własny, obcy, mieszany

Pochodzenia: wewnętrzny i zewnętrzny

Źródła finansowania można podzielić na:

Źródła długoterminowe:

akcje, dopłaty do kapitału, zyski zatrzymane, kredyty i pożyczki DT, obligacje,

leasing, dotacje

Krótkoterminowe:

Zobowiązania, zaliczki, kredyty i pożyczki KT, commercial papers (KTPD),

faktoring, forfaiting, sekurytyzacja, amortyzacja, sprzedaż składników majątku

Kapitał własny:

Ma charakter długoterminowy

Pochodzi z: emisji akcji i dopłat (zewnętrzny), zysków wypracowanych przez firmę

(wewnętrzny)

Właściciele – ostatni w kolejności zaspokojenia roszczeń

Wyższe ryzyko z punktu widzenia akcjonariusza, niższe z punktu widzenia firmy

Prawa akcjonariuszy

Uczestnictwo na walnym zgromadzeniu akcjonariuszy, prawo głosu

Prawo do ochrony prawnej, informacji

Udziału w zyskach (dywidenda)

Udziału w wartości likwidacyjnej, masie upadłościowej

Prawo poboru (możliwość zakupu akcji nowej emisji w pierwszej kolejnośći)

7

Kapitał obcy:

Ma charakter długo, lub krótkoterminowy

Nie daje prawa do ingerencji w decyzje spółki

Instrumenty dłużne dają posiadaczom z góry określone prawa do przepływów

pieniężnych, lub aktywów firmy

Pierwszeństwo zaspokojenia

„Sztywna płatność” – mniejsze ryzyko dla inwestora (niższy koszt)

Działa mechanizm dźwigni finansowej – wzrasta ryzyko dla przedsiębiorstwa

Tarcza podatkowa:

Zysk netto spada wolniej, niż maleją przychody, lub rosną koszty

Wynika z możliwości zaliczenia pewnych elementów do kosztów uzyskania

przychodów

Dodatkowe koszty pomniejszają nam podstawę opodatkowania

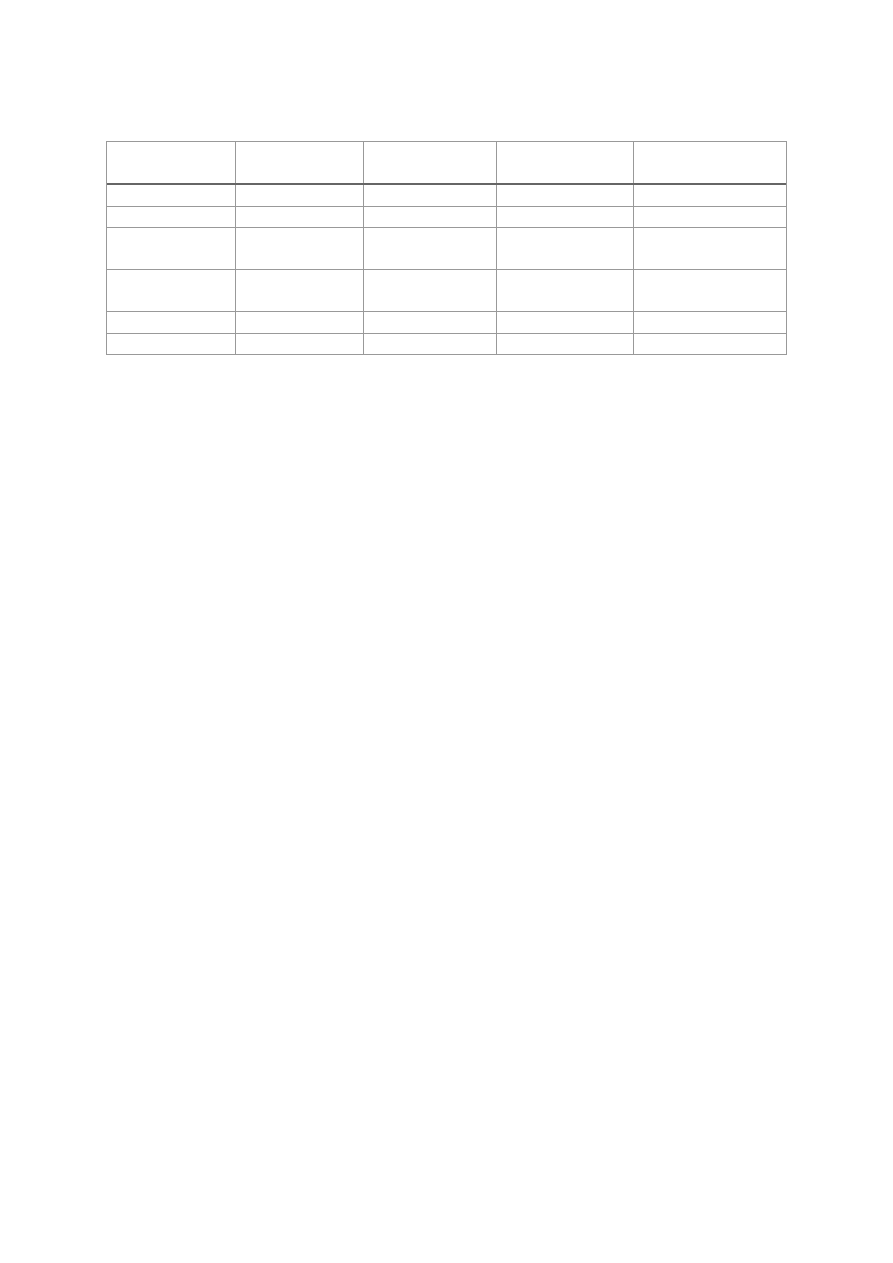

Przykład:

W1

W2

Różnica

Przychody

1000

1000

0

Koszty

700

900

200

Zysk brutto

300

100

200

Podatek dochodowy

57

19

-38

Zysk netto

243

81

162

Źródła finansowania w przedsiębiorstwie

Amortyzacja – aktywa trwałe w przedsiębiorstwie to majątek który zużywa się stopniowo w

trakcie działalności, „Przenoszą” część swojej wartości na wytwarzane produkty i usługi

tworząc koszt, który nazywamy amortyzacją

Zakup samochodu za gotówkę

Aktywa

Pasywa

Majątek trwały

Majątek obrotowy

Kapitał własny

Kapitał obcy

Amortyzacja odzwierciedla zużycie ekonomiczne, jest więc oderwana od

rzeczywistego zużycia fizycznego

Czas w jakim można dokonać amortyzacji, a w konsekwencji stawki amortyzacyjne

określają przepisy podatkowe

Amortyzacje można dokonać metodą: liniową, degresywną, naturalną

Wydatek poniesiony został jednorazowo, na początku zakupu środka trwałego

Zakup ŚT co do zasady nie jest kosztem, kosztem jest jego zużycie, które następuje

stopniowo

8

1 III

Instrumenty finansujące przedsiębiorstwa

Rodzaje akcji:

Imienne, lub na okaziciela

Materialne, lub zdematerializowane

Gotówkowe, lub aportowe

Zwykłe, lub uprzywilejowane

Złota akcja daje prawo weta.

Wycena akcji:

Wartość nominalna (per value, face value)

Emisyjna (offering value) – wartość po jakiej wprowadza się do obiegu

Księgowa (book value)

Rynkowa (market value)

Emisja akcji:

Subskrypcja zamknięta – skierowana do obecnych akcjonariuszy (tylko)

Subskrypcja prywatna – skierowana do konkretnych osób wybranych przez spółkę

mogą przyjąć ofertę, lub ją odrzucić

Subskrypcja otwarta – skierowana do 150 lub więcej osób, lub nieoznaczonego

nabywcy

Subskrypcja otwarta zgodnie z art. 3 ustawy o ofercie publicznej, ofertą publiczną jest

udostępnienie, co najmniej 150 osobom, lub nieoznaczonemu adresatowi, w dowolnej formie

i w dowolny sposób informacji o papierach wartościowych i warunkach ich nabycia,

stanowiących wystarczającą podstawę do podjęcia decyzji o nabyciu tych papierów

wartościowych (wg. nowelizacji z Marca 2013 r.)

Nie dotyczy to papierów wartościowych emitowanych przez krajowe fundusze inwestycyjne,

które podlegają ustawie o funduszach inwestycyjnych.

Oferta publiczna, lub dopuszczenie papierów wartościowych do obrotu na rynku

regulowanym wymaga udostępnienia do publicznej wiadomości prospektu emisyjnego

IPO (Initial Public Offering) – pierwsza oferta publiczna, zwyczajowo związana z

wprowadzeniem akcji na rynek regulowany

Rynki obrotu instrumentami finansowymi:

Rynki regulowane – giełdowy (GPW), pozagiełdowy

Nieregulowane – ASO NC, AIM

9

Procedura IPO:

1. Decyzja właścicieli o wejściu na GPW

2. Przekształcenie w spółkę akcyjną

3. Uchwała WZ o zamiarze wprowadzenia akcji do obrotu giełdowego

4. Ewentualna restrukturyzacja

5. Wybór domu maklerskiego i doradców

6. Sporządzenie odpowiedniego dokumentu informacyjnego

7. Zatwierdzenie prospektu przez jeden z europejskich organów nadzoru (w Polsce KNF)

8. Rejestracja akcji na KDPW

9. Dopuszczenie akcji na Giełdę

10. Pierwsze notowanie

Debiut na NC

1. Spółka decyduje się wejść na NC

2. Zawarcie umowy z autoryzowanym doradcą

3. Przekształcenie spółki w S.A.

4. Podjęcie przez WZA uchwały o emisji prywatnej i wprowadzeniu akcji do obrotu na

NC

5. Przygotowanie dokumentu ofertowego

6. Przeprowadzenie oferty, zebranie zapisów, przydział akcji

7. Złożenie wniosku do KDWP o dematerializacji akcji, rejestracja akcji w KDWP

8. Złożenie wniosku do GPW o wprowadzenie akcji do obrotu na NC

9. Zatwierdzenie przez GPW Dokumentu Informacyjnego i wyznaczenia daty notowania

Źródła finansowania w przedsiębiorstwie

Kredyt:

Umowa z instytucją finansową

Postawienie do dyspozycji kredytobiorcy określonej kwoty w określonym terminie i

na określonych warunkach

Kredytobiorca zobowiązuje się do spożytkowania środków zgodnie z przeznaczeniem

wskazanym na umowie, oraz spłacać raty kapitałowe wraz z oprocentowaniem w

określonych terminach

Wymóg ustanowienia zabezpieczenia

Dostępność uzależniona od sytuacji finansowej spółki

10

Kredyt spłaca się przez raty malejące, lub stałe. W ratach malejących część kapitałowa jest

stała, a odsetki malejące

Rata stała, lub malejąca

Z oprocentowaniem stałym, lub zmiennym

Inwestycyjny, obrotowy, pomostowy

Krótko, średnio, lub długoterminowy

Z karencją, lub bez

W PLN, lub walutowe

Preferencyjny – udzielany na warunkach lepszych, niż rynkowe

Leasing:

Umowa polegająca na udostępnianiu przedmiotu umowy w użytkowanie na czas

określony

Opłaty (netto) z tytułu leasingu muszą pokazywać co najmniej wartość przedmiotu

Umów nie spełniających tych dwóch warunków stosuje się przepisy dotyczące najmu, lub

dzierżawy.

Leasing może być:

a) Finansowy:

Zawierany zwykle na czas zbliżony do normatywnej amortyzacji

Dobra specyficzne, trudne do zdobycia (np. specjalistyczne maszyny)

Odsetki stanowią koszt podatkowy

Amortyzuje leasingobiorca

Wykazywany w bilansie leasingobiorcy

Koszty utrzymania ponosi leasingobiorca

Wykup na koniec umowy

Obowiązek podatkowy VAT powstaje z chwilą wydania umowy

b) Operacyjny:

Zawierany na czas krótszy, niż okres normatywnej amortyzacji, lecz co

najmniej na 40% tego okresu

Dobra powszechne, łatwe do zdobycia (np. samochody, komputery)

Cała rata stanowi koszt podatkowy

Amortyzuje leasingodawca

Wykazywany jako zobowiązanie pozabilansowe leasingobiorcy

Koszty utrzymania ponosi leasingodawca

Umowa może wygasać bez wykupu

Obowiązek podatkowy VAT powstaje proporcjonalnie do płaconych rat

11

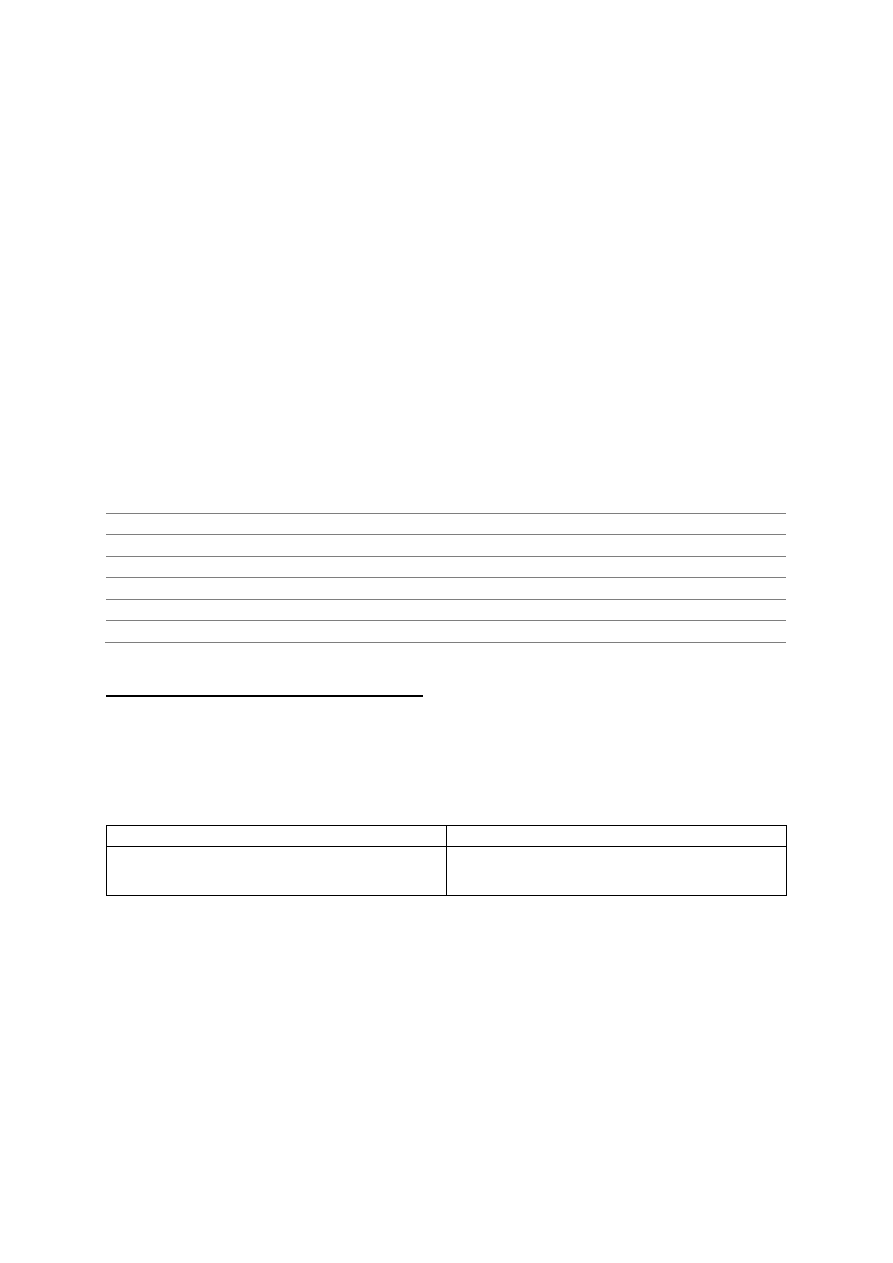

Leasing vs. Kredyt i samofinansowanie – z punktu widzenia leasingobiorcy

Koszty

Kredyt

Leasing

Finansowy

Leasing

Operacyjny

Samofinansowanie

Prowizja

TAK

TAK

TAK

NIE DOTYCZY

Odsetki

TAK

TAK

TAK

NIE DOTYCZY

Część kapitału

raty

NIE

NIE

TAK

NIE DOTYCZY

Rata

początkowa

NIE

DOTYCZY

NIE

TAK

NIE DOTYCZY

Amortyzacja

TAK

TAK

NIE

TAK

Utrzymanie

TAK

TAK

NIE

TAK

Szczególne przypadki.

Dla celów bilansowych umowa jest uznawana ze leasing finansowy, jeśli jest spełniony

conajmniej jeden warunek spośród wymienionych w art.3 ustawy o rachunkowości.

W praktyce większość umów leasingu spełnia choćby jeden z tych warunków i kwalifikuje się

do wykazania w księgach rachunkowych, jako leasing finansowy, jednak jednostki korzystają

z możliwości uroszczenia określonego w art. 3, ust. 6 ustawy o rachunkowości.

Z przepisu tego wynika, że w przypadku gdy roczne sprawozdanie finansowe leasingobiorcy

nie podlega obowiązkowemu badaniu i ogłaszaniu, to może on zakwalifikować umowę

leasingu dla celów rachunkowych wg. zasad określonych w przepisach podatkowych.

Wówczas leasing uznawany za operacyjny na gruncie ustaw o podatku dochodowym, w

księgach rachunkowych również kwalifikuje się jako operacyjny.

Leasing zwrotny – przedsiębiorstwo sprzedaje leasingodawcy przedmiot, które następnie

bierze w leasing.

Leasing norweski – leasing operacyjny z jednorazową płatnością z góry za cały okred

obowiązywania umowy

Decyzja leasingowa

Istnieje kilka sposobów oceny efektywności leasingu na tle innych źródeł:

NAL (Nadwyżki netto leasingu)

IRR (Wewnętrznej stopy zwrotu)

NPV (Zaktualizowanej wartości netto)

Progowych płatności leasingowych

W metodach tych nie liczy się efektów finansowych, które przyniesie eksploatacja danego

środka – ważna jest minimalizacja wydatków związana z pozyskaniem i wykorzystaniem

danych środków. Akceptuje się ten sposób finansowania, któremu towarzyszą mniejsze

wydatki netto.

12

Założenia metod:

Zastępowalność wariantów

Wszystkie przepływy charakteryzuje ten sam poziom ryzyka – mogą więc być

dyskontowane tą samą stopą dyskontową

Firma realizuje wystarczająco wysokie zyski, aby w pełni skorzystać z tarczy

podatkowej

Analizy dokonuje się w całym okresie żywotności środka trwałego

Obligacje:

Papier wartościowy emitowany w serii, w którym emitent stwierdza, że jest

dłużnikiem posiadacza dokumentu (obligatoriusza) i zobowiązuje się do spełnienia

określonych świadczeń pieniężnych, lub niepieniężnych.

Podstawa prawna – Ustawa o obligacjach

Emisja, co do zasady na okres powyżej 12 miesięcy

Wymagany jest agent emisji

Koszt emisji zazwyczaj jest niższy, niż kredytu

O oprocentowaniu stałym/zmiennym/zerokuponowe

Zabezpieczone/niezabezpieczone

Komercyjne/komunalne/Skarbu Państwa

Commercial papers/Bony komercyjne:

Papiery wartościowe emitowane zazwyczaj poza ustawą o obligacjach, w oparciu o

Kodeks Cywilny, lub Prawo Wekslowe

Emitowane przez duże firmy, o odpowiedniej renomie/ratingu

Zwykle w celu „podreperowania” płynności

Zazwyczaj o krótkoterminowym charakterze

Wymaga Agenta Emisji

Skierowane głównie do instytucji finansowych

Faktoring:

Często mylony z cesją wierzytelności

Nabycie przez wyspecjalizowane instytucje krótkoterminowych i bezspornych

wierzytelności przysługujących przedsiębiorstwu z tytułu dostaw, wraz z

dodatkowymi usługami

Cel – poprawa płynności

Pełny/niepełny/mieszany

13

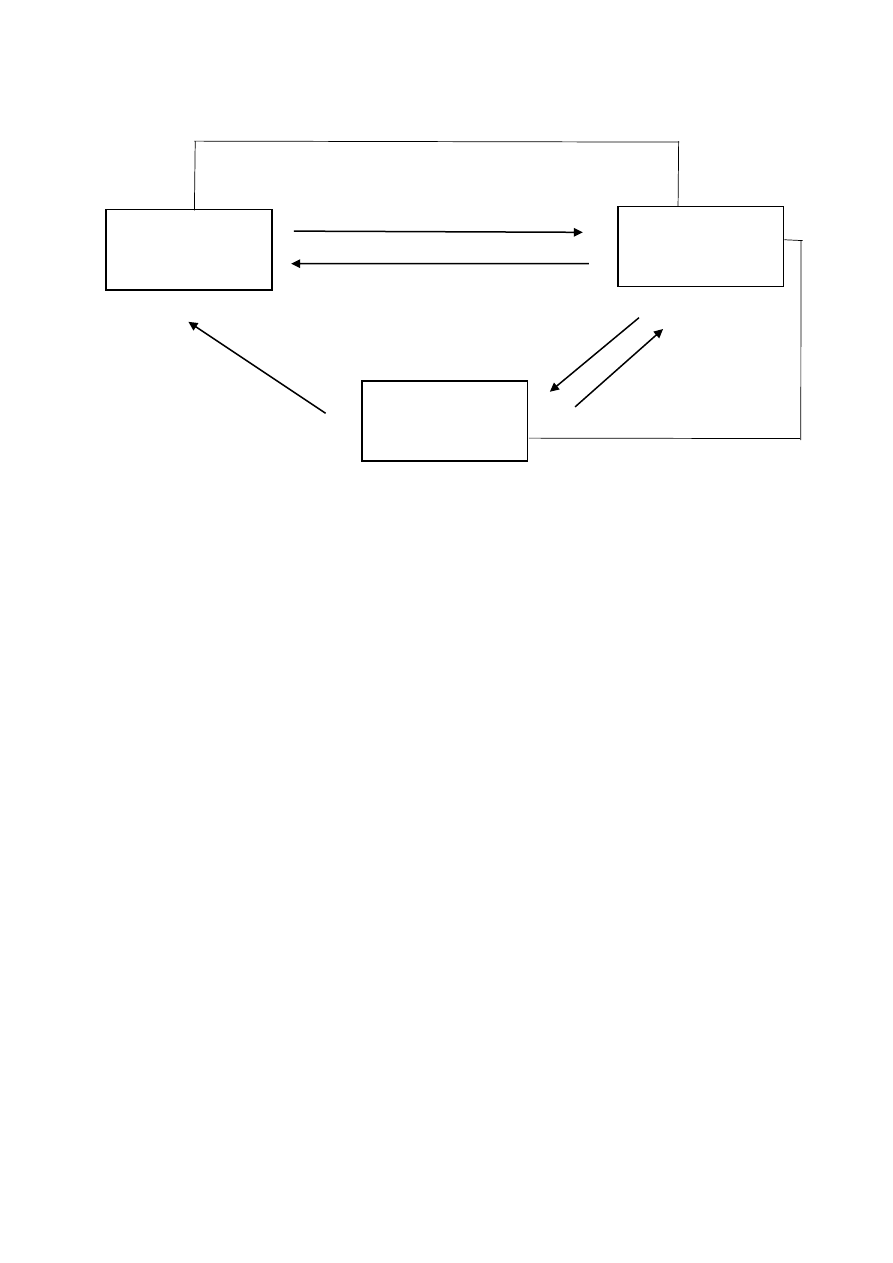

Umowa faktoringu

Część wartości faktury + usługi

Prawo do wierzytelności

Sprzedaż

Produktów

Zapłata Wierzytelność

Umowa dostawy

Forfaiting:

Zakup przez wyspecjalizowaną instytucje należności terminowych przedsiębiorstwa,

powstałych w wyniku kontraktu eksportowego

Całkowite przejęcie ryzyka wypłacalności dłużnika

Obejmuje wierzytelności zazwyczaj powyżej 6 miesięcy do kilku lat

Nie ma obowiązku świadczenia dodatkowych usług

Najczęściej wykorzystuje obrót wekslowy (a nie faktury)

Sekurytyzacja:

Emisja papierów wartościowych zabezpieczonych wierzytelnościami

Wierzytelności muszą być regularne, pewne (niskie ryzyko)

Wierzytelności są przenoszone do spółki specjalnego przeznaczenia (SPV)

Umożliwia to większą swobodę i lepszą ocenę ryzyka emitenta, a tym samym

uzyskania finansowania po niższym koszcie

Sekurytyzacja – rola agencji ratingowych:

AR – wyspecjalizowane instytucje zajmujące się oceną wiarygodności emitentów

W 2008 r. było ich na świecie ok. 160

Nadają one emitentom i emisjom papier wartościowy oceny – tzw. ratingi

Im wyższy rating, tym koszt pozyskiwania kapitału będzie niższy, bo hipotetycznie

będzie niższe ryzyko

Faktor (np. bank)

Faktorant

Przedsiębiorca

Dłużnik

14

Rodzaje kapitału w przedsiębiorstwie.

Kapitał mieszany/hybrydowy (Mezzanine)

Łączy w sobie cechy własnego i obcego

Nie jest wyodrębniony w bilansie w osobnej kategorii

Przykłady: akcje uprzywilejowane, pożyczka podporządkowana, obligacja zamienna,

obligacja z opcją, dotacja

Kryteria wyboru źródeł finansowania

Dostępność – nie wszystkie formy są dostępne dla wszystkich podmiotów

Elastyczność – dostosowanie do specyficznych potrzeb

Koszt – szukamy najtańszych źródeł

Ryzyko związane z obsługą – efekt dźwigni finansowej – uzależnienie od wyników

finansowych firmy

Źródła finansowania – szczególne przypadki

Kapitał z funduszy – Private Equity

Kapitał z funduszy – Venture Capital

Aniołowie Biznesu (Business Angels)

14 III

Koszt i struktura kapitału

Rodzaje kapitału w przedsiębiorstwie

Inwestor za udostępnienie kapitału, czy to w formie kapitału własnego, czy długu oczekuje

korzyści (dywidendy, odsetki)

Dla przedsiębiorstwa stopa zwrotu inwestorów jest kosztem pozyskania kapitału.

%

Inwestor (stopa zwrotu)

Spółka (koszt*)

* - w ujęciu ekonomicznym, a nie księgowym

15

WACC – średni ważony koszt kapitału

WACC wykorzystuje się, jako stopę dyskontową w wycenie firmy metodą zdyskontowanych

przepływów pieniężnych.

WACC może być wykorzystywany, jako st. dyskontowa w ocenie przedsięwzięć

inwestycyjnych, jeżeli projekt inwestycyjny nie powoduje zmiany struktury kapitału.

Znajomość WACC i kosztów poszczególnych źródeł finansowania umożliwia świadome

kształtowanie struktury kapitału.

WACC= w1 * k1 + w2 * k2 + w3 * k3 + …

w – udział danego źródła kapitału w strukturze finansowania

k – koszt danego źródła kapitału w strukturze finansowania

Aby obliczyć WACC będziemy zatem potrzebować odpowiedzi na pytania:

Ile jest źródeł finansowania, które musimy uwzględnić?

Ile % kapitału jest finansowane przez które źródło?

Jaki jest koszt tych źródeł finansowania?

Rodzaje kapitału w przedsiębiorstwie

Ze względu na różnice w ich wycenie:

Kapitał własny zwykły

Kapitał własny zwykły uprzywilejowany (dywidenda)

Zyski zatrzymane i rezerwy

Kredyty i pożyczki, leasing (może zaistnieć konieczność włączenia zobowiązania

pozabilansowego)

Obligacje

Zobowiązania handlowe

WACC – problem z wagami

Aby prawidłowo ustalić wagi należy zadać sobie pytanie o cel obliczania WACC:

Czy interesuje nas obecny rzeczywisty koszt kapitału (koszt, po jakim pozyskaliśmy

obecny kapitał) – wtedy punktem wyjścia będzie obecna struktura kapitału

Czy interesuje nas prospektywny koszt kapitału (koszt, po jakim moglibyśmy

pozyskać kapitał) – wtedy punktem wyjścia będzie docelowa struktura kapitału

Najczęściej wykorzystywane jest drugie podejście. Ten sam problem będzie dotyczył również

sposobu ustalania kosztu poszczególnych źródeł.

16

Wycena składników kapitału:

Kapitał własny:

Najtrudniejszy do prawidłowej wyceny

Mamy kilka modeli służących wycenie:

o

Modele oparte o wielkość wypłacanej dywidendy

o

Model wyceny aktywów kapitałowych (CAPM)

o Model kosztu obligacji + premia za ryzyko

o

Modele oparte na teorii arbitrażu (APT)

Modele oparte na wypłacie dywidendy:

Założenia: wypłacana dywidenda może być traktowana jako tzw. renta wieczysta, a

więc niekończońcy się strumień płatności

Bieżącą wartość (PV) renty wieczystej wysokości możemy obliczyć dyskontując

przepływy odpowiednią stopą dyskontową

𝑷𝑽 = 𝑫𝒐 +

𝑫𝟏

𝟏 + 𝒌

+

𝑫𝟐

(𝟏 + 𝒌)^𝟐

+

𝑫𝟑

(𝟏 + 𝒌)^𝟑

+

𝑫𝟒

(𝟏 + 𝒌)^𝟒

+ ⋯

Cena akcji to jej wartość bieżąca pomniejszona o dywidendę bieżącą

𝑷𝑽 =

𝑫𝟏

𝟏 + 𝒌

+

𝑫𝟐

(𝟏 + 𝒌)^𝟐

+

𝑫𝟑

(𝟏 + 𝒌)^𝟑

+

𝑫𝟒

(𝟏 + 𝒌)^𝟒

+ ⋯

Jeżeli przyjmiemy, że dywidenda jest stała (D1=D2=D3…), to z wzrostu na sumę

ciągu otrzymujemy:

P=D1/k ; k=D1/p

Jeżeli uwzględniamy koszty emisji równe F/f

k=D1/P-f

Jest to tzw. model stałej dywidendy

Niestety w praktyce rzadko która firma wypłaca stałą dywidendę. Najczęściej tą metodą

można wycenić koszt akcji uprzywilejowanych , które dają prawo do stałej dywidendy

niezależnie od sytuacji finansowej firmy.

Jeżeli przyjmiemy, że dywidenda rośnie w stałym tempie równym g

(D2 = D1(1+g) D3= D2(1+g) = D1(1+g)^2…)

To ze wzoru na sumę ciągu to otrzymujemy

: k = D1 / k-g zatem: k = [D1/p] + g

17

Jeżeli uwzględnimy koszty emisji równe F/f

K=D1/P-f+g lub k=Do(1+g)/P-f +g

Jest to tzw. model rosnącej dywidendy (model Gordona)

Niestety w praktyce rzadko, która firma wypłaca dywidendę w sposób pasujący do modelu.

Modele oparte na dywidendzie nie uwzględniają ryzyka.

Model wyceny aktywów kapitału (CAPM):

Stanowi próbę opisu równowagi na rynku kapitałowym

Wykorzystuje dwie zależności

o

Linię rynku kapitałowego (CML), która identyfikuje zbiór portfeli

efektywnych;

o

Linię rynku papierów wartościowych (SML), która opisuje związek

pomiędzy oczekiwaną stopą zwrotu a ryzykiem.

Do wyceny kapitału wykorzystujemy zależność SML:

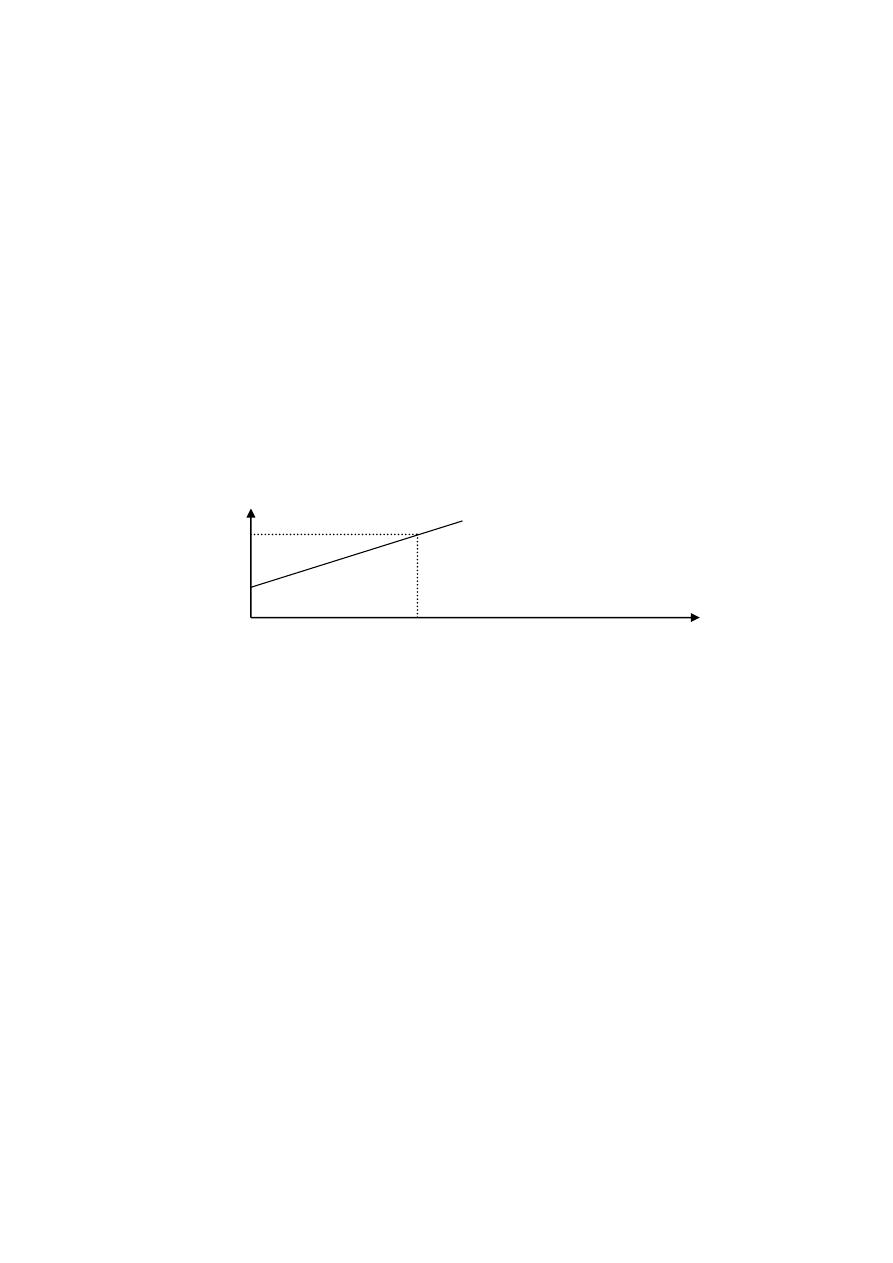

R (stopa zwrotu %)

r

m

r

1

0

1

(ryzyko)

SML = k = rf +

(rm – rf)

Pomiędzy 0 – 1 –

mówimy o instrumencie defensywnym, jest on miej ryzykowny od

ryzyka na rynku, powyżej

> 1 instrument agresywny,

= 1 neutralny.

Model kosztu obligacji + premia za ryzyko (model uproszczony)

k

wz

= k

obligacji danej firmy

+ premia za ryzyko

Aby wyznaczyc premię za ryzyko badamy różnicę między zwrotem z obligacji a stopą zwrotu

z akcji spółki (dywidenda + wzrost ceny) w poprzednim roku.

Modele oparte na teorii arbitrażu (APT) opierają się na dwóch założeniach:

Ten sam papier na różnych rynkach powinien mieć tę samą cenę – w przeciwnym razie

dochodzi do arbitrażu (prawo jednej ceny);

Istnieje wiele czynników (X), które wpływają na rentowność danego papieru wartościowego,

aby wycenić kapitał należy precyzyjnie zidentyfikować te czynniki i ich wpływ.

SML

= 1 – ryzyko takie, jakie

przeciętne ryzyko na rynku

18

Koszty zysków zatrzymanych

Koszty zysków zatrzymany równy jest kosztowi kapitału własnego zwykłego lub średniej

stopy zwrotu w gospodarce.

Różne metody wyceny mogą dać różne wyniki

Większość z nich obarczana jest pewnymi uproszczonymi założeniami, zatem wyznaczony

koszt kapitału jest pewnym przybliżeniem, a nie wartością arbitralną.

Koszt kapitału obcego (metoda uproszczona)

Kosztem kapitału obcego jest jego oprocentowanie, przy czym płacone odsetki pomniejszają

zysk, a tym samym należny podatek „odzyskujemy” dzięki działaniu tzw. tarczy podatkowej.

Koszt kredytów i pożyczek (metoda uproszczona)

k=r(1-T)

Najlepiej, żeby „r” było rzeczywistym kosztem kredytu, jeśli brakuje nam tej informacji

korzystamy z kosztu nominalnego.

Koszt obligacji (metoda uproszczona)

Dla nowej emisji

K=r(1-T)=[I/P](1-T)

Dla obligacji w obiegu najpierw ustalamy przybliżoną wartość obligacji

V=P(1-m/12 *r)

K=[I/V] (1-T)

Koszt zobowiązań

W większości przypadków z tytułu odroczonej płatności nie ponosimy żadnych obciążeń,

zatem koszt takich zobowiązań jest zerowy.

Koszt zobowiązań może pojawić się, jeżeli dostawca oferuje nam rabat za wcześniejsze

uregulowanie płatności (skonto), a firma z tego nie korzysta lub kiedy spóźniamy się ze spłatą

(odsetki karne).

19

Wycena kosztu kredytu kupieckiego w przypadku, gdy nie korzystamy z przyznanego

skonta:

Koszt nominalny w ujęciu rocznym:

K

n

=[upust/1-upust] *a a=365/okres odroczenia – okres upustu

Koszt efektywny w ujęciu rocznym:

Ke=[(1+ kn/a)^a] - 1 k=ke(1-T)

WACC – Średni ważony koszt kapitału

Średnia ważona z poszczególnych źródeł finansowania.

WACC = w1k1 + w2k2 + …

WACC= [E/A]*ke + [D/A]*kd(1-T)

WACC= [E/A]*ke + (1-E/A)*kd (1-T)

E – kapitał własny

D – dług

A – suma aktywów

Ke – koszt kapitału własnego

Kd – koszt długu.

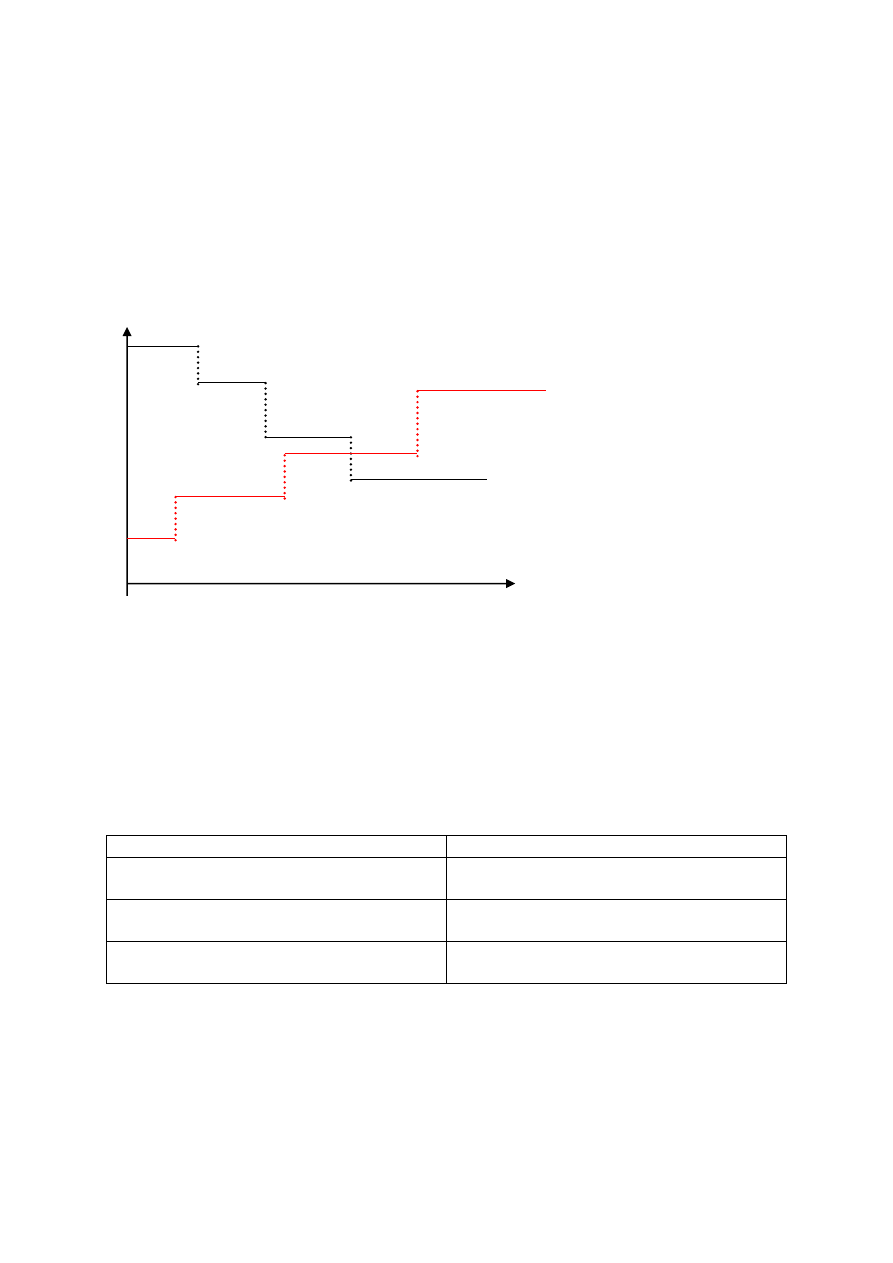

Struktura kapitału, a wartość firmy

Wartość firmy =∑

𝑵𝑪𝑭𝒊

(𝟏+𝑾𝑨𝑪𝑪)

𝒊

𝒏

𝒊=𝟏

Gdyby udało się znaleźć taką strukturę kapitału, która zminimalizuje koszt kapitału, przy

niezmienionych przepływach netto pozwalałaby ona na maksymalizację wartości firmy.

Im tańszy kapitał, tym większa wartość firmy.

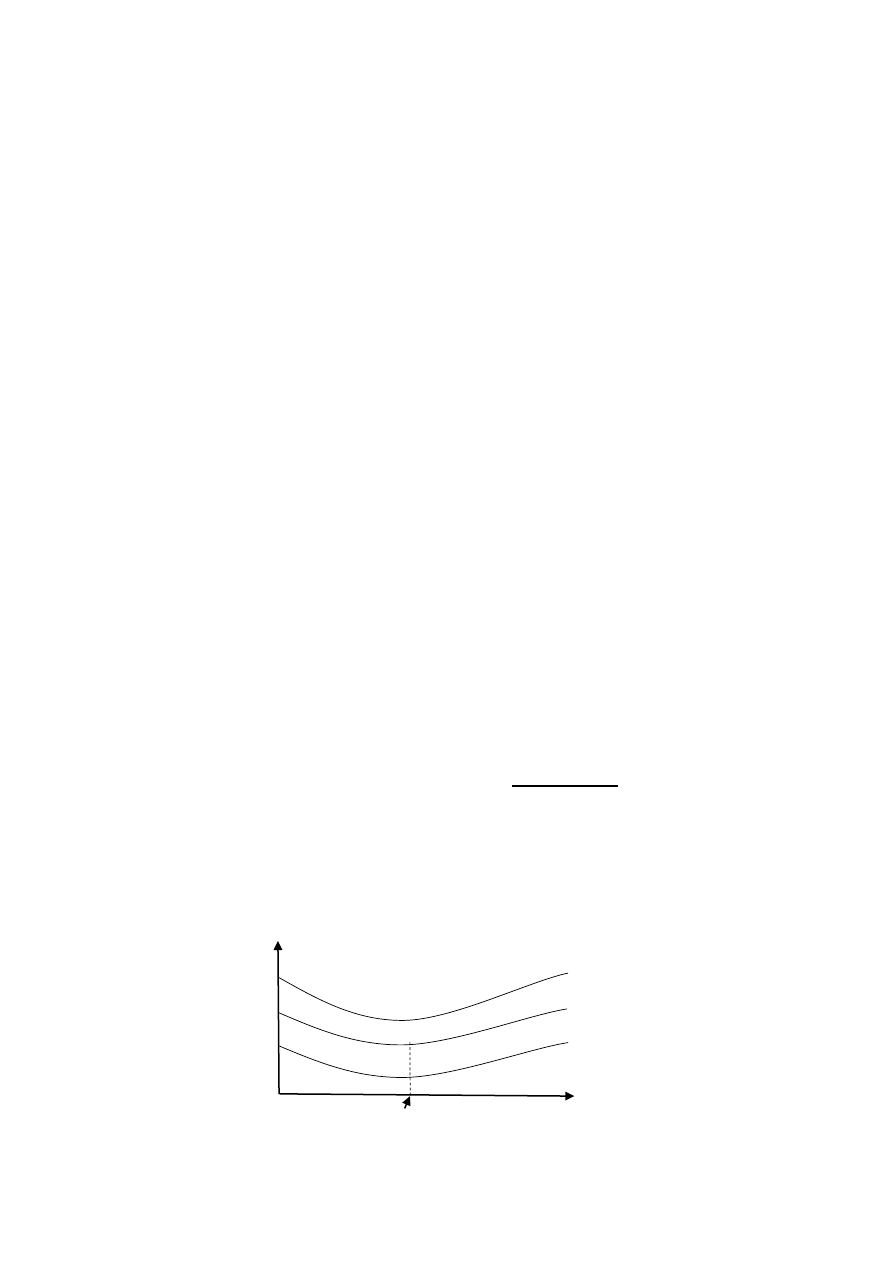

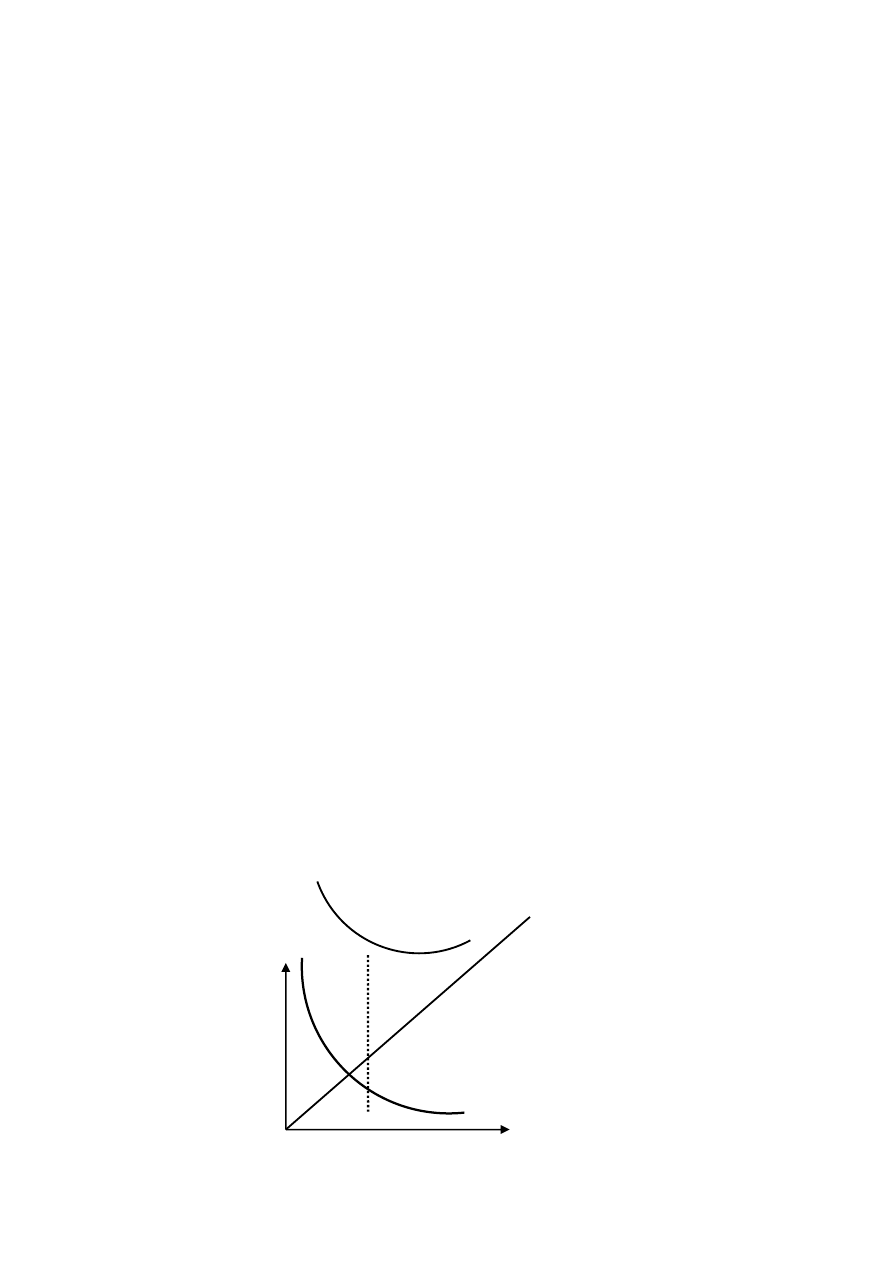

Koszt kapitału

Koszt kapitału własnego

WACC

Koszt długu

Optymalna struktura kapitału WACC=Min

Relacja długu/kapitał własny

20

Teoria hierarchii źródeł finansowania

Przedsiębiorstwa preferują wykorzystanie kapitału wewnętrznego nad zewnętrznym.

Jeśli firma musi sfinansować jakiś projekt to kolejność jest następująca:

Zyski zatrzymane;

Nadwyżka środków z działalności operacyjnej;

Dłużne papiery wartościowe;

Emisja akcji.

Jeśli zyski zatrzymane są większe od potrzeb to firma:

Spłaci zobowiązania

Zainwestuje w łatwo zbywalne papiery wartościowe (tworzy rezerwy finansowe

„na wszelki wypadek”)

W „ostateczności” wypłaci dywidendę

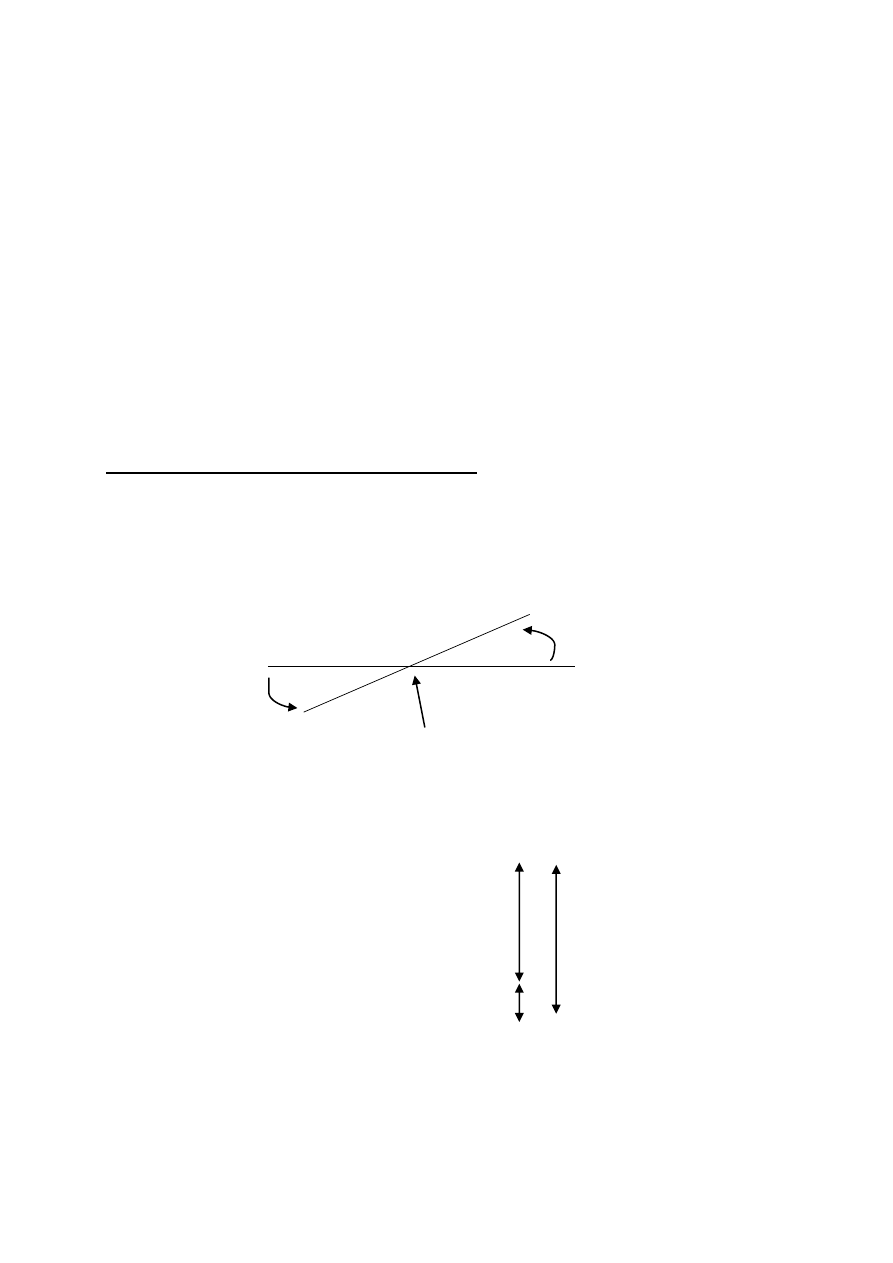

Mechanizm dźwigni w przedsiębiorstwie:

Mechanizm dźwigni

Efekt dźwigni w przedsiębiorstwie polega na tym, że zmiana jednego czynnika powoduje

bardziej, niż proporcjonalną zmianę innego elementu.

Element 1

Element 2

Dźwignia

Dźwignie w przedsiębiorstwie

Rachunek kosztów zmiennych:

Przychody ze sprzedaży:

o

– Koszty zmienne

o

= Marża brutto DOL DTL

o

– Koszty stałe

o = EBIT (zysk operacyjny)

Koszty finansowe:

o = Zysk brutto DFL

o

– Podatek

o = Zysk netto

21

Efekt dźwigni operacyjnej polega na tym, że zmiana przychodów ze sprzedaży powoduje

bardziej, niż proporcjonalną zmianę zysku operacyjnego.

EBIT

Przychody ze sprzedaży

Dźwignia operacyjna DOL

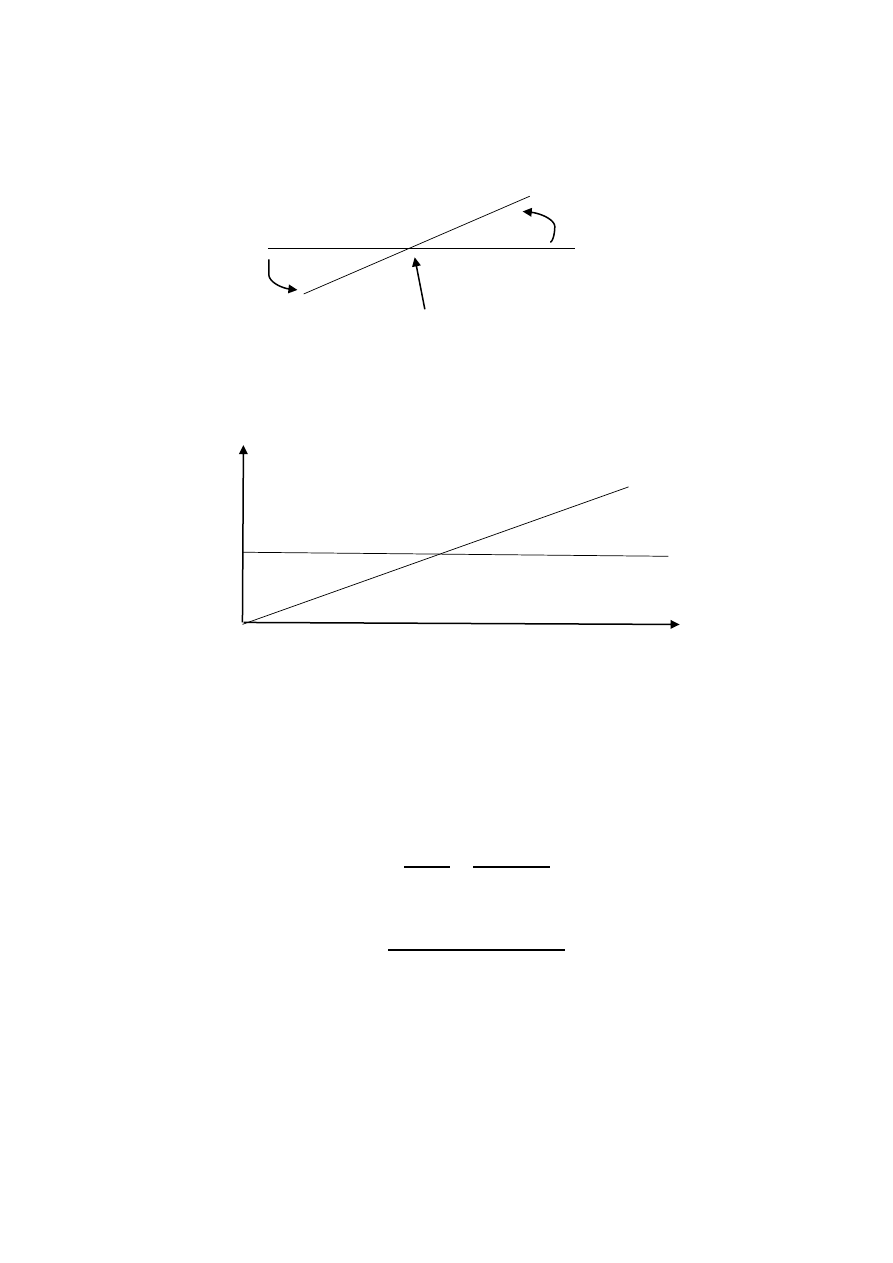

Dźwignie w przedsiębiorstwie

Część kosztów w przedsiębiorstwie nie jest zależna od wielkości sprzedaży.

Koszty zmienne

Koszty stałe

Wielkość sprzedaży

Im więcej firma produkuje, tym mniejszy jest jednostkowy koszt wytworzenia – koszty stałe

zakładają się na większą liczbę sztuk.

Dźwignia operacyjna

W ujęciu statycznym:

𝑫𝑶𝑳 =

𝑴𝒃

𝑬𝑩𝑰𝑫

=

𝑷𝒛𝑺 − 𝑲𝒛

𝑬𝑩𝑰𝑫

W ujęciu dynamicznym:

𝑫𝑶𝑳 =

%𝒛𝒎𝒊𝒂𝒏𝒂 𝑬𝑩𝑰𝑫

%𝒛𝒎𝒊𝒂𝒏𝒂 𝒔𝒑𝒓𝒛𝒆𝒅𝒂ż𝒚

Interpretacja:

Jeżeli przychody ze sprzedaży wzrosną/spadną o 1% to zysk operacyjny wzrośnie/spadnie o

DOL%

22

Dźwignia operacyjna jest związana z działalnością operacyjną przedsiębiorstwa (struktura

kosztów) może być miarą ryzyka operacyjnego firmy.

Im wyższy wskaźnik DOL tym wyższe ryzyko operacyjne.

Wysoki wskaźnik DOL jest korzystny dla firmy która zwiększa sprzedaż. W przypadku

malejącej sprzedaży wysoki DOL daje bardzo niekorzystne skutki (szybko wprowadza firmę

w obszar straty)

Znajduje zastosowanie tam, gdzie chcemy zbadać zależność zysków od

zróżnicowanego poziomu sprzedaży (wrażliwość zysku na poziom sprzedaży) –

np. podczas analizy opłacalności inwestycji.

Pomaga w zarządzaniu ryzykiem operacyjnym – dobór odpowiedniej struktury

kosztów stosownie do sytuacji przedsiębiorstwa.

Dźwignia finansowa DFL

Efekt dźwigni finansowej polega na tym, że zmiana zysku operacyjnego powoduje bardziej

niż proporcjonalna zmianę zysku brutto/netto/zysku na 1 akcje, oraz rentowności kapitału

własnego.

Jest to związane z faktem, że część kosztów finansowych w przedsiębiorstwie jest stała.

ZB/ZN/EPS/ROE

EBIT

DFL

W ujęciu statycznym:

𝑫𝑭𝑳 =

𝑬𝑩𝑰𝑫

𝒁𝑩

W ujęciu dynamicznym:

𝑫𝑭𝑳 =

% 𝒛𝒎𝒊𝒂𝒏𝒂 𝒁𝑩, 𝒁𝑵, 𝑬𝑷𝑺, 𝑹𝑶𝑬

% 𝒛𝒎𝒊𝒂𝒏𝒂 𝑬𝑩𝑰𝑻

Interpretacja:

Jeśli zysk operacyjny wzrośnie/spadnie o 1% to zysk brutto/netto/zysk na 1 akcje oraz

rentowność kapitału własnego wzrośnie/spadnie o DFL %

23

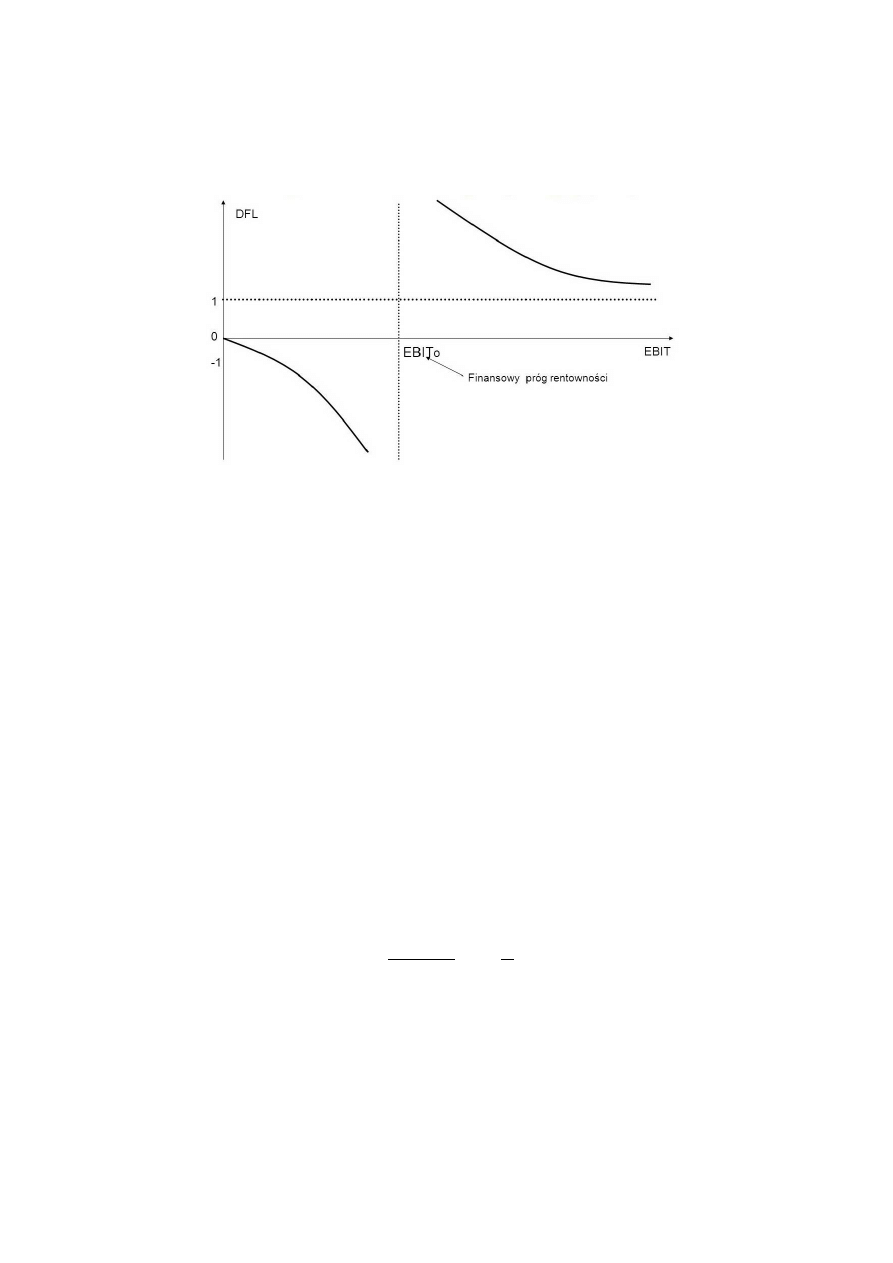

Dźwignia finansowa, a zyski operacyjne

Własności dźwigni finansowej:

Wzrasta wraz ze wzrostem kosztów finansowych (odsetki);

Osiąga dodatnie wartości dla zysku operacyjnego większego od kosztów i odsetek;

Osiąga ujemne wartości dla zysku operacyjnego mniejszego od kosztów odsetek;

Osiąga wartości bliskie zera (ujemne) dla bliskich zera zysków operacyjnych;

Osiąga największe wartości dla zysków operacyjnych nieznacznie większych od

kosztów odsetek (małe przyrosty EBIT powodują duże przyrosty zysków netto na 1

akcje/EPS)

Maleje do 0 wraz ze spadkiem zysków operacyjnych poniżej kosztów odsetek;

DFL bliski jedności świadczy o tym, że firma osiąga relatywnie duże zyski operacyjne

(kolejne przyrosty EPS będą coraz trudniejsze do osiągnięcia).

Dźwignia finansowa jest związana ze struktura pasywów w firmie i może być miara ryzyka

finansowego firmy. Im wyższy wskaźnik DFL tym wyższe ryzyko finansowe.

Wysoki wskaźnik DFL jest korzystny dla firmy, która zwiększa zyski operacyjne. W

przypadku malejących zysków operacyjnych wysoki DFL daje bardzo niekorzystne skutki

(tzw „maczuga finansowa”).

𝑹𝑶𝑰 =

𝑬𝑩𝑰𝑫

𝑨𝒌𝒕𝒚𝒘𝒂

</>

𝑰

𝑫

= 𝑹𝒅

Jeśli:

Rentowność operacyjna > Oprocentowanie kapitału obcego – w przedsiębiorstwie

występuje dodatni efekt dźwigni finansowej, (wzrasta ROE i EPS)

Rentowność operacyjna < oprocentowanie kap obcego – w przedsiębiorstwie występuje

ujemny efekt dźwigni finansowej, (maleje ROE i EPS)

24

Aby szybko ocenić efekt dźwigni finansowej określa się tzw. graniczny poziom zysku

operacyjnego (EBITx), który następnie porównuje się z prognozami zysku operacyjnego:

EBIT > EBITx – dodatni efekt dźwigni finansowej (należy włączyć finansowanie

długiem)

EBIT < EBITx – ujemny efekt (nie należy włączać finansowania długiem)

EBIT = EBITx – brak efektu (struktura finansowania nie ma znaczenia)

𝑬𝑩𝑰𝑻𝒙 = 𝑹𝒅 ∗ 𝑨 =

𝑰

𝑫

∗ 𝑨

28 III

Dźwignia łączna (DTL)

ZB/ZN/EPS/ROE

Przychody ze sprzedaży

DTL

Efekt dźwigni łącznej polega na zmianie przychodów ze sprzedaży, spowoduje bardziej niż

proporcjonalną zmianę zysku brutto/netto/zysk na 1 akcje oraz rentowności kapitału

własnego.

Jest to związane z faktem, że część kosztów operacyjnych i finansowanych w

przedsiębiorstwie jest stała.

W ujęciu statycznym:

𝑫𝑻𝑳 =

𝑴𝒃

𝒁𝑩

=

𝑷𝒛𝑺 − 𝑲𝒛

𝒁𝑩

= 𝑫𝑶𝑳 ∗ 𝑫𝑭𝑳

W ujęciu dynamicznym:

𝑫𝑻𝑳 =

𝒛𝒎𝒊𝒂𝒏𝒂 𝒁𝑩, 𝒁𝑵, 𝑬𝑷𝑺, 𝑹𝑶𝑬

%𝒛𝒎𝒊𝒂𝒏𝒂 𝒛𝒆 𝒔𝒑𝒓𝒛𝒆𝒅𝒂ż𝒚

Interpretacja:

Jeżeli przychody ze sprzedaży wzrosną/zmaleją o 1% to zysk brutto/netto/na 1 akcje oraz

rentowność kapitału własnego wzrośnie/spadnie o DTL %.

25

Krótkoterminowe decyzje finansowe

Zarządzanie finansami w krótkim terminie – bieżące decyzje finansowe w firmie, decyzje

finansowe mające na celu zapewnienie sprawnego funkcjonowania przedsiębiorstwa.

AKTYWA PASYWA

k. obrotowy

Zapotrzebowanie na kapitał obrotowy w przedsiębiorstwie będzie tym większe, im:

Wyższa zmienność przychodów i przepływów pieniężnych firmy;

Wyższe ryzyko firmy i branży;

Bardziej ograniczony dostęp do kapitału

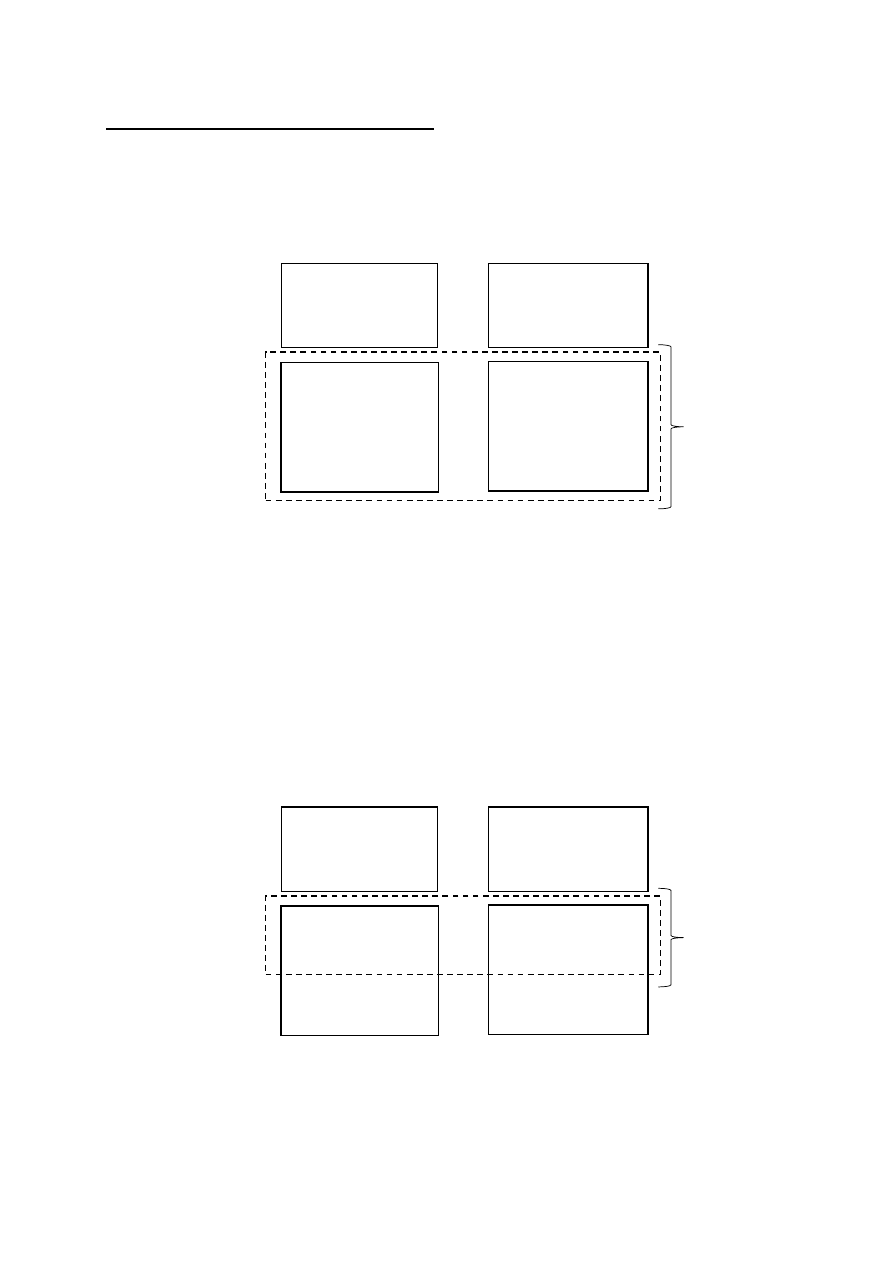

Kapitał obrotowy netto to różnica pomiędzy majątkiem obrotowym, a zobowiązaniami

bieżącymi, może być dodatni lub ujemny (bezpieczniej, gdy jest dodatni)

AKTYWA PASYWA

K. obrotowy

netto

Majątek trwały

Kapitały własne

Majątek obrotowy:

zapasy;

należności;

inwestycje

krótkoterminowe

Kapitały obce

Majątek trwały

Kapitały własne

Majątek obrotowy:

Inwestycje

krótkoterminowe

należności;

zapasy

Kapitały

krótkoterminowe

26

Złota reguła bilansowa:

Majątek trwały ≤ kapitały własne

Srebrna reguła bilansowa (złota regułą finansowa)

Majątek trwały ≤ kapitały długoterminowe

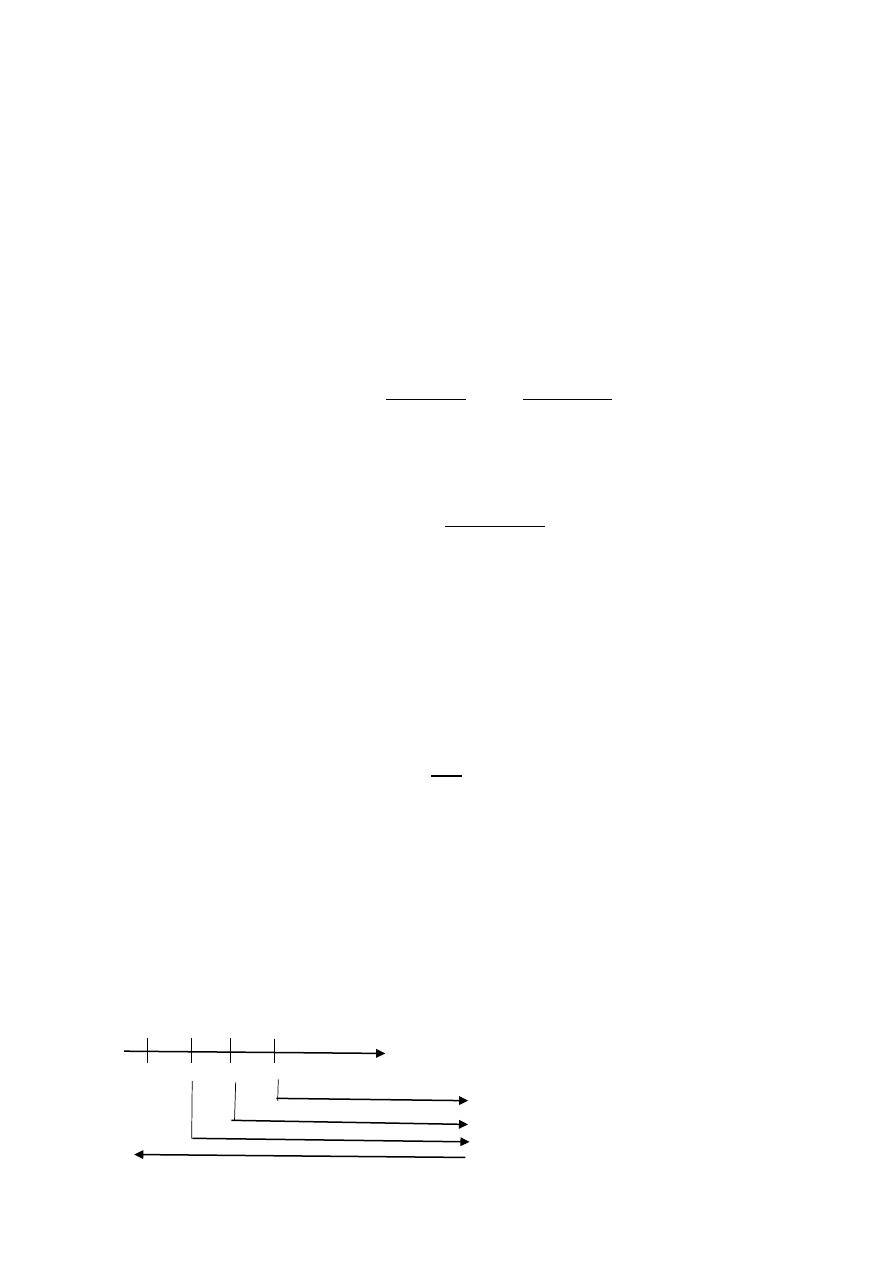

Cykl operacyjny przedsiębiorstwa

Czas, jaki upływa od zakupu materiałów do produkcji do momentu uzyskania zapłaty za

wyrób gotowy wyprodukowany z tych materiałów:

Cykl konwersji zapasów - czas, jaki upływa od zakupu materiałów do produkcji do

momentu wydania wyrobu gotowego, wyprodukowanego z tych materiałów;

Cykle konwersji należności – czas, jaki upływa od wydania wyrobu gotowego do

uzyskania zapłaty za niego;

Cykl konwersji zobowiązań – czas, jaki upływa od zakupu materiałów do produkcji

do momentu zapłaty za nie;

Cykl konwersji gotówki – czas, jaki upływa od momentu zapłaty za materiały do

chwili uregulowania należności przez odbiorcę wyrobu gotowego;

Cykl konwersji gotówki – pochodna pozostałych cykli.

o

Zmiana długości cykli są sygnałem, że warto dokładniej przeanalizować sytuację

firmy – mogą, ale nie muszą być sygnałem zagrożenia;

o

Długość cykli jest uwarunkowana specyfiką branży;

o

Przedsiębiorstwa powinny dążyć do skrócenia cyklu operacyjnego, konwersji

należności, zapasów i gotówki (szybsza rotacja – nie musimy zamrażać tak dużej

ilości środków), a próbować wydłużać cykl konwersji zobowiązań (darmowe

finansowanie).

Polityka zarządzania majątkiem obrotowym

Elastyczna:

Restrykcyjna:

Dużo majątku;

Bezpieczeństwo;

Zamrożenie kapitału

Mało majątku

Ryzyko

Większa efektywność

zainwestowanego kapitału

27

Zarządzanie zapasami

Materiały:

o

Tempo odnawiania zapasów (im krótszy termin dostawy tym mniej

zapasów);

o

Niepewność, co do źródła zaopatrzenia.

Produkty w toku – związane z procesem technologicznym, im dłuższy czas tym

więcej zapasów;

Wyroby gotowe – czas realizacji zamówienia klienta, zróżnicowanie linii

produktów, siły konkurencji.

Posiadanie dużej liczby zapasów wiąże się z kosztami

Utrzymywanie zapasów – magazynowanie, pilnowanie, ubezpieczenie, zapewnienie

odpowiednich warunków, np. temperatury;

Koszt alternatywny – utracone korzyści związane z zamrożeniem kapitału.

Posiadanie małej liczby zapasów wiąże się z kosztami

Odnowienia zapasów – konieczność pilnej dostawy;

Koszt wizerunku – utracona renoma firmy i konsekwencje finansowe niedotrzymania

warunków firmy.

Cel zarządzania zapasami (postrzegany od strony finansów)

Minimalizacja kosztów związanych z nimi. Należy pamiętać, że zarządzanie zapasami jest

sprzężone z polityką należności – pobudzanie sprzedaży wymaga zwiększenia zapasów.

Najbardziej znane koncepcje zarządzania zapasami:

Model ekonomiczny – wielkość zamówienia (EOQ);

Model ABC;

Just In Time;

Systemy planowania potrzeb materialnych (MRP)

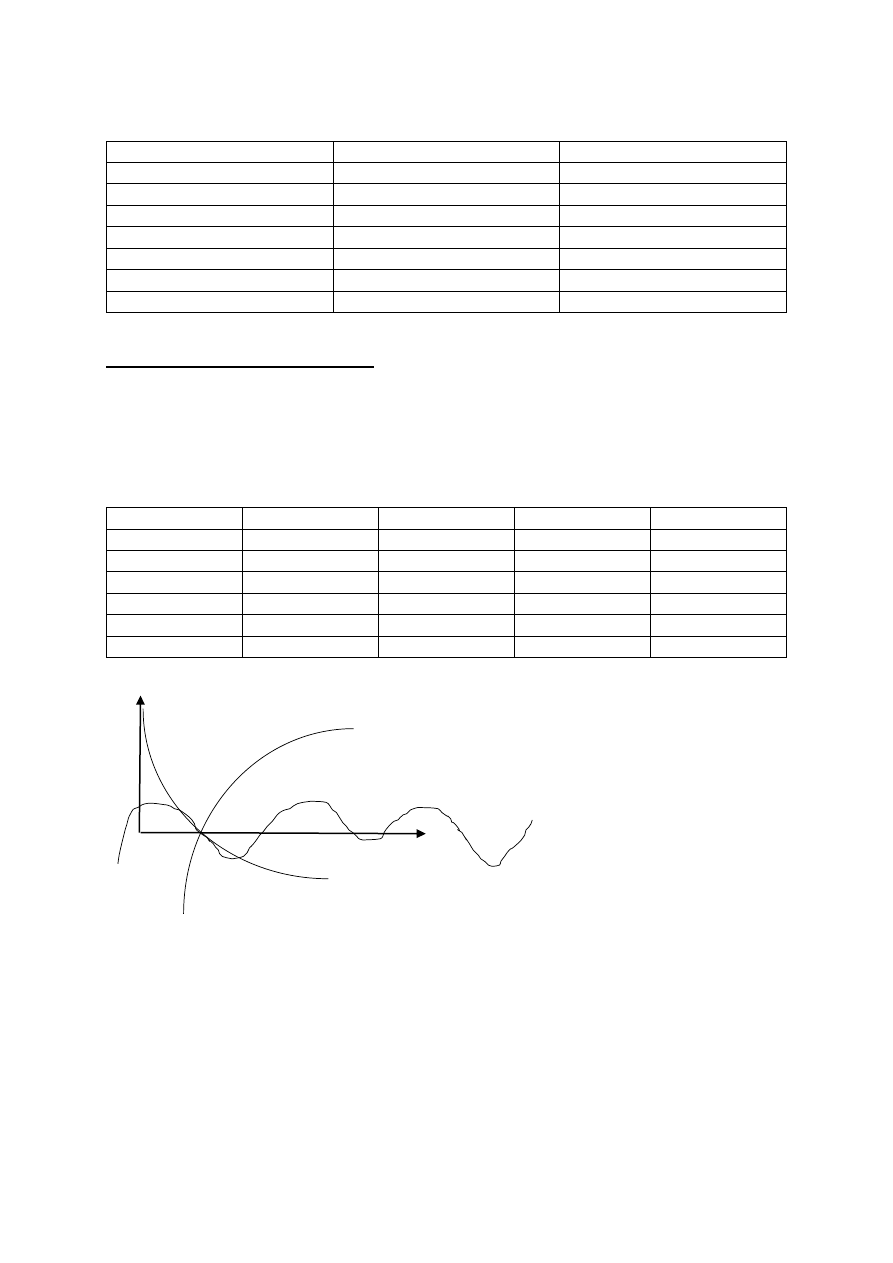

Całkowity koszt zapasów

Koszt utrzymania zapasów

Koszt zapasów

Koszt odnowienia zapasów

EOQ Wielkość zamówienia

28

Problem do rozwiązania: znalezienie punktu optimum, w którym suma kosztów jest

najmniejsza.

𝐶𝑎ł𝑘𝑜𝑤𝑖𝑡𝑦 𝑘𝑜𝑠𝑧𝑡

𝑢𝑡𝑟𝑧𝑦𝑚𝑎𝑛𝑖𝑎 𝑧𝑎𝑝𝑎𝑠ó𝑤

=

𝑝𝑟𝑧𝑒𝑐𝑖ę𝑡𝑛𝑦 𝑠𝑡𝑎𝑛 𝑧𝑎𝑝𝑎𝑠ó𝑤

(ś𝑟𝑒𝑑𝑛𝑖𝑎)

×

𝑘𝑜𝑠𝑧𝑡

𝑗𝑒𝑑𝑛𝑜𝑠𝑡𝑘𝑜𝑤𝑦

𝐶𝑎ł𝑘𝑜𝑤𝑖𝑡𝑦 𝑘𝑜𝑠𝑧𝑡

𝑜𝑑𝑛𝑜𝑤𝑖𝑒𝑛𝑖𝑎 𝑧𝑎𝑝𝑎𝑠ó𝑤

=

𝑠𝑡𝑎ł𝑦 𝑘𝑜𝑠𝑧𝑡

𝑧𝑎𝑚ó𝑤𝑖𝑒𝑛𝑖𝑎

×

𝑙𝑖𝑐𝑧𝑏𝑎 𝑧𝑎𝑚ó𝑤𝑖𝑒ń

𝑤 𝑟𝑜𝑘𝑢

[

𝑆𝑧𝑢𝑘𝑎𝑚𝑦 𝑝𝑢𝑛𝑘𝑡𝑢

𝑔𝑑𝑧𝑖𝑒

→

𝑘𝑜𝑠𝑧𝑡

𝑜𝑑𝑛𝑜𝑤𝑖𝑒𝑛𝑖𝑎

=

𝑘𝑜𝑠𝑧𝑡

𝑢𝑡𝑟𝑧𝑦𝑚𝑎𝑛𝑖𝑎

]

Po przekształceniach otrzymamy:

𝐸𝑂𝑄 = √

(2 × 𝑟𝑜𝑐𝑧𝑛𝑒 𝑧𝑎𝑝𝑜𝑡𝑟𝑧𝑒𝑏𝑜𝑤𝑎𝑛𝑖𝑒 × 𝑠𝑡𝑎ł𝑦 𝑘𝑜𝑠𝑧𝑡 𝑧𝑎𝑚ó𝑤𝑖𝑒𝑛𝑖𝑎)

𝑗𝑒𝑑𝑛𝑜𝑠𝑡𝑘𝑜𝑤𝑦 𝑘𝑜𝑠𝑧𝑡 𝑢𝑡𝑟𝑧𝑦𝑚𝑎𝑛𝑖𝑎 𝑧𝑎𝑘𝑢𝑝𝑢

Metoda ABC – dzielimy zapasy na 3, lub więcej grup

% udziału w wartości zapasów

A

Grupa A – zapasy o dużej wartości i małym

B

udziale ilościowym.

C

Grupa B – zapasy o średniej wartości

I średnim udziale ilościowym

Grupa C – zapasy o niskiej wartości

I wysokim udziale ilościowym.

% udział w ilości zapasów

Just In Time – japońska koncepcja dostarczania zapasów wprost na produkcję i nie

utrzymywania rezerw.

Pozwala obniżyć koszty utrzymania zapasów, ale wzrasta ryzyko związane z

niedostarczeniem materiałów na czas.

29

Funkcjonuje tylko w przypadku ścisłej kooperacji dostawców o odbiorcy (w Japonii –

Kieratu)

Kunban – sygnał dla dostawy, że należy dostarczyć nowa partię materiałów.

System MRP

System planowania opartego o prognozy sprzedaży, wspierany komputerowo.

Jeżeli znamy prognozę sprzedaży, wiemy ile materiałów i na kiedy mamy je zamówić.

Plan zamówień materiałów Prognoza produkcji Prognoza sprzedaży

Zarządzanie należnościami

Dlaczego w strukturze bilansu pojawiają się należności?

Ponieważ firma chce stymulować sprzedaż;

Ponieważ może dobrze wykorzystać wiedzę o kontrahencie, kooperanci wiedzą

czasem więcej niż bank.

Czy firma powinna udzielać kredytu kupieckiego wszystkim odbiorcom czy wprowadzić

jakieś ograniczenia?

Firma ponosi ryzyko, że odbiorca nie zapłaci;

Firma ponosi koszt utrzymania należności, czyli trzeba dać upust, albo zaangażować

dodatkowe środki, dlatego konieczna jest świadoma polityka w zakresie zarządzania

należnościami.

Elementy polityki kredytowej:

Analiza ryzyka kredytowego, (komu udzielić kredytu kupieckiego);

Warunki płatności, (jaki termin odroczenia, czy proponować skonto (rabat));

Polityka windykacyjna (jak zapewnić uzyskanie gotówki).

Czas, w jakim odbiorca musi uregulować należność zależy od:

Branży – rotacja wyrobów, trwałość produktów;

Pozycji rynkowej – konkurencja, pozycja odbiorcy;

Czasu współpracy i zaufania – jak długo współpracujemy, ile o sobie wiemy;

Wartość sprzedaży – ważny klient;

Sytuacji finansowej klienta.

30

Wysokość upustu zależy od:

Tego jak bardzo zależy nam na wcześniejszej płatności (czy potrzebujemy gotówki,

czy nie);

Kosztu pozyskania kapitału do sfinansowania należności;

Koniunktury;

Pozycji na rynku;

Wagi klienta/wielkości zamówienia.

Analiza rynku kredytowego:

Metody scoringowe (5C):

Charakter - rzetelność, wiarygodność wynikająca, z jakości zarządzania;

Capacity – potencjał, wypłacalność wynikająca z dotychczasowej współpracy;

Capital – wielkość kapitału;

Collateral - zabezpieczenie, wartość aktywów;

Conditions – trendy w gospodarce, prognozy dla branży, które mają oddziaływać na

terminowość spłat.

Zmiana polityki należności – czy warto?

Metoda Sartorisa – Hilla

𝑺 − 𝑯 =

𝑷 𝑸(𝟏 − 𝒃)

(𝟏 − 𝒌)

𝒕

− 𝑪 𝑸

P – cena jednostkowa;

C – koszt jednostkowy;

Q – wielkość dziennej sprzedaży;

b – udział należności straconych;

t – okres ściągania należności;

K - stopa dyskontowa dzienna.

Porównujemy wariant przed i po zmianie.

Wariant z wyższym wskaźnikiem jest korzystniejszy.

Zarządzanie zobowiązaniami

Uwarunkowania zarządzania zobowiązaniami są takie same jak dla należności (druga strona

medalu).

Polityka zarządzania zobowiązaniami musi uwzględniać

Dostępność kapitału;

Koszt pozyskania środków;

Elastyczność;

Dotkliwość działań wierzycieli;

Ryzyko zażądania przedterminowego zwrotu przez wierzyciela przed terminem.

31

Aby porównać, co opłaca się bardziej

A. Skorzystać z odroczenia płatności pomimo udzielonego skonta;

B. Zaciągnąć kredyt obrotowy i zapłacić przed terminem.

Należy porównać koszt oprocentowania kredytu bankowego z kosztem kredytu kupieckiego.

Koszt kredytu kupieckiego obliczaliśmy przy okazji WACC

𝐾𝑜𝑠𝑧𝑡 𝑘𝑟𝑑𝑦𝑡𝑢 𝑏𝑎𝑛𝑘𝑜𝑤𝑒𝑔𝑜 = (1 − 𝑠𝑘𝑜𝑛𝑡𝑜) × 𝑟

𝑘𝑏

Zarządzanie gotówką

Zarządzanie gotówką ma na celu zapewnienie płynności finansowej.

Motywy utrzymania gotówki:

Transakcyjny – trzeba płacić zobowiązania;

Ostrożnościowy – może wystąpić nagła potrzeba;

Spekulacyjny, – bo później uda się lepiej ulokować pieniądze.

Na saldo gotówki może mieć wpływ wiele czynników

Aktywa = Pasywa

𝑀𝑡 + 𝑍𝑎𝑝 + 𝑀𝑎𝑡 + €€€ = 𝐾𝑎𝑝 𝑧 𝑒𝑚𝑖𝑠𝑗𝑖𝑖 + 𝑍𝑍 + 𝑍𝐵 + 𝐾 + 𝑂 + 𝑍𝑜𝑏

€€€ = 𝐾𝑎𝑝 𝑧 𝑒𝑚𝑖𝑠𝑗𝑖𝑖 + 𝑍𝑍 + 𝑍𝐵 + 𝐾 + 𝑂 + 𝑍𝑜𝑏 − 𝑀𝑇 − 𝑍𝑎𝑝 − 𝑀𝑎𝑡

Wskaźniki płynności:

𝑃ł𝑦𝑛𝑛𝑜ść 𝑏𝑖𝑒żą𝑐𝑎(𝐶𝑅) =

𝐴𝑘𝑡𝑦𝑤𝑎 𝑜𝑏𝑟𝑜𝑡𝑜𝑤𝑒

𝑍𝑜𝑏𝑜𝑤𝑖ą𝑧𝑎𝑛𝑖𝑎 𝑏𝑖𝑒żą𝑐𝑒

𝑃ł𝑦𝑛𝑛𝑜ść 𝑠𝑧𝑦𝑏𝑘𝑎 (𝐶𝑎𝑠𝑐ℎ 𝑅) =

𝐼𝑛𝑤𝑒𝑠𝑡𝑦𝑐𝑗𝑒 ∗ 𝐼

𝑍𝑜𝑏𝑜𝑤𝑖ą𝑧𝑎𝑛𝑖𝑎 𝑏𝑖𝑒żą𝑐𝑒

Zaleta: prosta w użyciu

Wada: obrazują sytuację na dany moment, rozbieżność w czasie.

Model Baumala

Gotówka jest szczególnym rodzajem zapasów i podobnie jak w zapasach pojawiał się dylemat

EOQ tak tu pojawia się problem optymalnej wielkości papierów wartościowych do sprzedaży.

Założenie – nadwyżkę gotówki lokujemy w szybko zbywalnych papierach wartościowych i

gdy saldo gotówki zbliża się do dobrego marginesu bezpieczeństwa następuje konwersja.

32

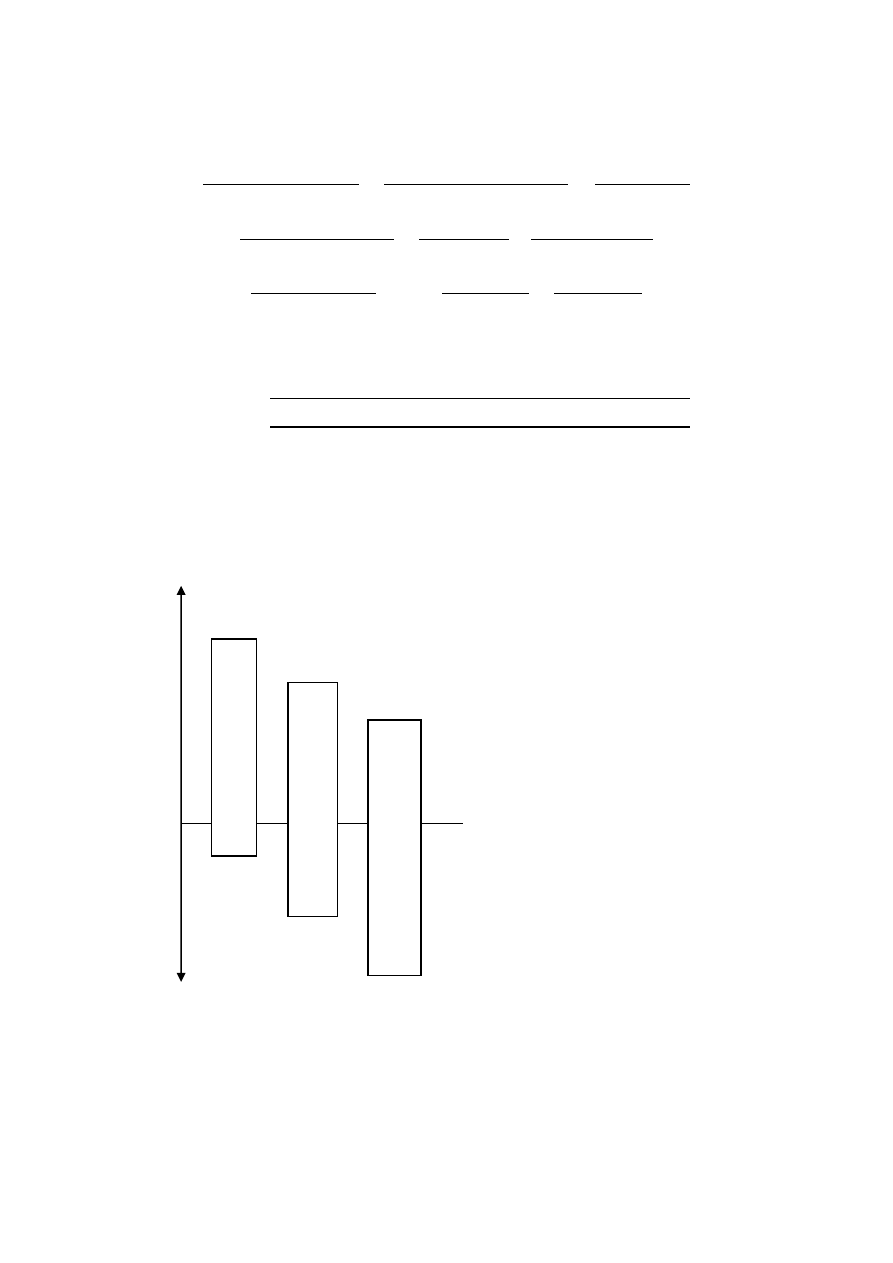

Model Baumala:

Gotówka

Maksymalne zasoby

Transfer papierów wartościowych

Zasoby przeciętne c/2

Czas

𝐶 = √

2 × 𝑇 × 𝐹

𝑟

𝑝

− 𝑟

𝑏

C – wielkość transferu papierów wartościowych;

T – zapotrzebowanie na gotówkę;

F – jednostkowy koszt transferu;

r

ap

– rentowność papierów wartościowych (bez%);

r

b

– oprocentowanie rachunku bankowego (bez%).

Ograniczenia:

Wydatki w rzeczywistości nie są równomierne;

Rentowność papierów nie zmienia się;

Prowizja od transakcji bywa zmienna;

Model nie uwzględnia wpływów gotówki;

Nie ma minimalnego poziomu gotówki.

33

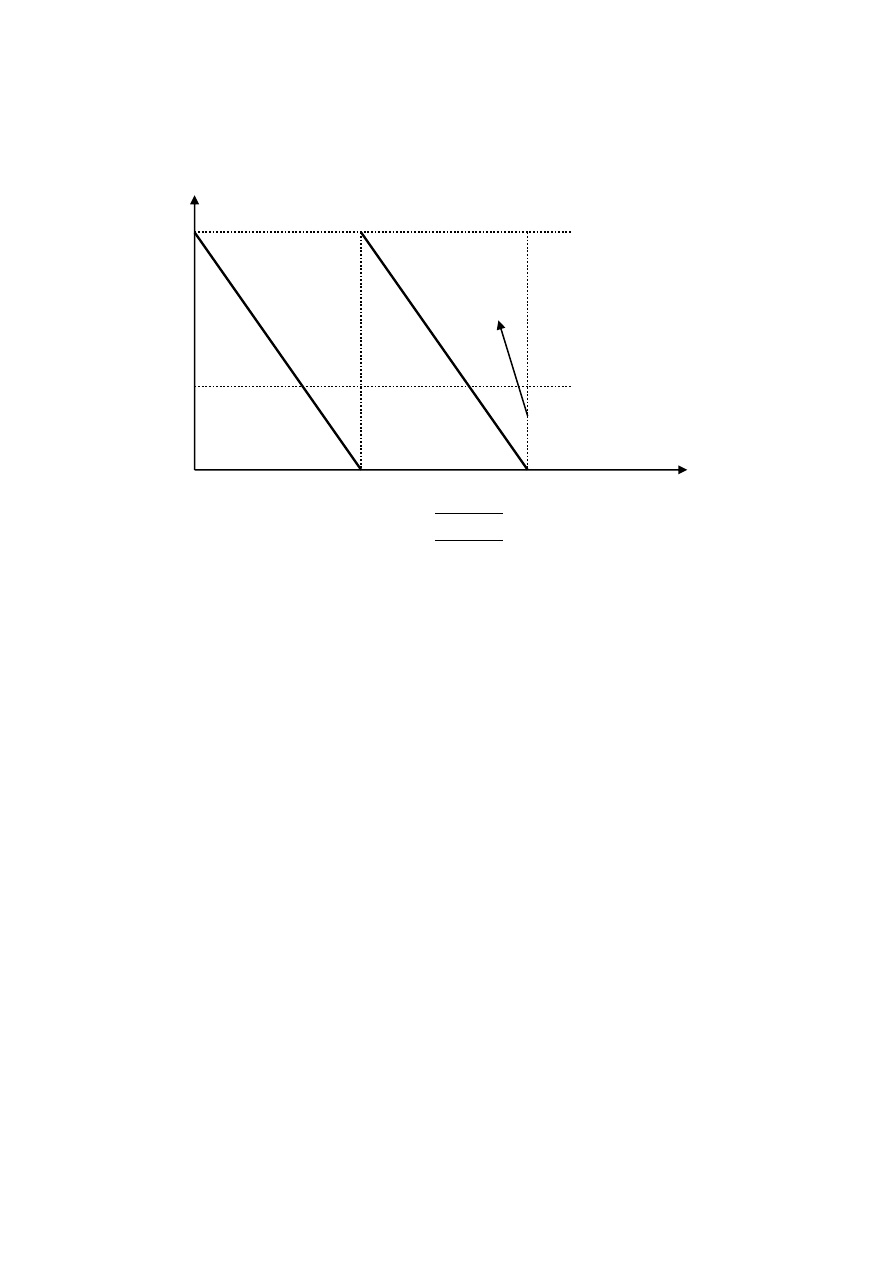

Model Millera-Orra

Wprowadza wariancję, jako czynnik losowości. Działania korygujące (zakup/sprzedaż

papierów) mają miejsce po przekroczeniu limitów (min/max).

C max

C*

C min

I krok: ustalenie dolnego limitu Cmin-uznaniowo.

II krok: ustalenie optymalnego poziomu C*

𝐶 = √

3 × 𝐹 × 𝑆𝑒

2

4 × (𝑟

𝑝−

𝑟

𝑏

)

+ 𝐶𝑚𝑖𝑛

3

III krok: ustalenie górnego limitu Cmax

𝐶𝑚𝑎𝑥 = 3 𝐶

∗

× −2 𝐶𝑚𝑖𝑛

Model Stone`a

Działania korygujące (zakup/sprzedaż papierów) rozpoczynane są miejsce po przekroczeniu

limitów wewnętrznych (ICmin/ICmax)

18 IV

Ryzyko w zarządzaniu przedsiębiorstw

Ryzyko – możliwość zainwestowania zdarzeń niezależnych od działającego podmiotu,

których nie może on dokładnie przewidzieć, ani w pełni im zapobiec, a które przez

zmniejszenie wyników użytecznych lub/i zwiększenie nakładów odbierają działania zupełnie

lub częściowo cechą skuteczności, korzystności lub ekonomiczności (Tadeusz T.

Kaczmarek).

Ryzyko towarzyszy każdej decyzji ekonomicznej, przez co jest nierozerwalnie związane z

działalnością gospodarczą.

W zarządzaniu finansami jest rozumiane, jako możliwości poniesienia strat finansowych.

Z czego składa się ryzyko?

Niepewność + Ekspozycja

34

Jeżeli oba te czynniki nie występują łącznie – nie ma ryzyka.

Jak mierzyć ryzyko?

Ryzyko najczęściej wyrażamy, jako prawdopodobieństwa wystąpienia wariantów innych niż

Założone.

Czy ryzyko jest czymś złym?

Czy ryzyko może mieć charakter pozytywny?

Klasyfikacja ryzyka:

Właściwe – związane z działaniem prawa wielkich liczb;

Obiektywne - związane z niemożliwością przewidzenia przyszłości;

Subiektywne – związane z niedoskonałością człowieka, który subiektywnie pojmuje

pewne kategorie.

Według poziomu zmienności:

o

Stałe – dotyczy całego systemu gospodarczego (inflacja, bezrobocie, regulacje

prawne);

o Zmienne – dotyczy danego przedsiębiorstwa (strajki, upadłości, wrogie przyjęcie).

Według czynności kształtujących:

o Systematyczne – niepodlegające kontroli i niemożliwe do wyeliminowania (siły

przyrody, warunki ekonomiczne);

o Specyficzne – obejmuje obszar działania danego podmiotu i może być

kontrolowana przynajmniej w części, (jakość, zarządzanie, płynność).

Klasyfikacja ubezpieczeniowa:

o Czyste – mogą wystąpić jedynie straty;

o Spekulacyjne – mogą wystąpić straty jak i zyski.

Hazard, jako czynnik ryzyka:

Fizyczny – warunki zewnętrzne i cechy fizyczne mające bezpośredni wpływ na

wzrost ryzyka;

Moralny – negatywne cechy charakteru, skłonność do niepożądanych zachowani;

Duchowy – subiektywna reakcja ubezpieczonego wynikająca ze świadomości

ochrony ubezpieczeniowej.

Ryzyko a horyzont czasowy

Im dłuższy horyzont czasowy planowania tym większa niepewność, co do sytuacji, które

potencjalnie mogą zaistnieć.

Im bardziej oddalone w przyszłość jest jakieś zakładane przez nas wydarzenie, tym większa

jest ilość czynników, od których ono zależy.

Dłuższy horyzont czasowy zasadniczo oznacza większe ryzyko? > Czy zawsze?

Koszt ryzyka

Jak większość zjawisk w ekonomii również ryzyko ma swój koszt. Są kosztami ryzyka:

koszty zabezpieczeń, koszty premii, „premia za ryzyko”

35

Premia za ryzyko – dodatkowa wartość pieniądza, jakiej oczekuje inwestor w ramach

rekompensaty za wyższy poziom ryzyka

𝑖 = 𝑖

𝑟𝑓

+ 𝑖

𝑟1

+ 𝑖

𝑟2

+ ⋯ + 𝑖

𝑟𝑛

i – stopa zwrotu;

i

rf

– stopa zwrotu wolna od ryzyka;

i

r1

i

rn

– premia za ryzyko, zależna od czynników ryzyka.

Jako główne czynniki ryzyka uwzględniane przy kalkulacji oprocentowania można

wymienić:

Inflacji;

Płynności;

Stopy procentowej;

Wypłacalności dłużnika;

Walutowe;

I inne ryzyka specyficzne.

Stawka WIBOR zawiera w sobie 4 pierwsze czynniki z tym, że ryzyko niewypłacalności

banku jest minimalne.

Zarządzanie ryzykiem działania dotyczące ryzyka, obejmujące: planowanie, identyfikacja i

pomiar, analizę, reakcję, kontrolę/sterowanie, których celem jest poprawa wyników

finansowych firmy oraz zapewnienie ich stabilności w czasie.

Reakcja na ryzyko

Unikanie;

Redukcja;

Kompensacja;

Transfer.

Unikanie – ma ograniczony zasięg jednak w niektórych wypadkach może być stosowane z

powodzeniem. Polega na zaniechaniu działań uznanych za zbyt ryzykowne.

Redukcja - zapobieganie, nie eliminuje całkowicie ryzyka, lecz w znacznym stopniu je

ogranicza. Polega na podjęciu odpowiednich kroków przed sytuację ryzykowną, w celu

uniknięcia wystąpienia zagrożenia i ewentualnych przykrych następstw.

Kompensacja – retencja, czyli ponoszenie kosztów ryzyka, stosowane jest w przypadku, gdy

koszty zabezpieczenia przed ryzykiem są zbyt wysokie w porównaniu do ewentualnych strat,

czyli gdy ryzyko jest znikome lub jego skutki nie są dla przedsiębiorstwa dotkliwe.

Najczęściej tworzy się w takich przypadkach rezerwy na pokrycie ewentualnych strat

(kompensacja czynna). Kompensacja bierna polega na nie podejmowaniu ża

dnych kroków

zapobiegawczych i zaakceptowaniu ryzyka.

Transfer – polega na przeniesieniu ryzyka na inny podmiot. Nie zawsze możliwy jest pełny i

pewny transfer.

Fizyczne ograniczanie ryzyka

Finansowe ograniczanie

ryzyka

36

Przykład:

Holding (w wąskim ujęciu);

Korporacyjna forma prawna przedsiębiorstwa;

Porozumienie kontraktowe (gwarancje i poręczenia);

Ubezpieczenie od ryzyka i typu All-risk (wszystko np. ubezpieczenie na życie);

Reasekuracja;

Factoring, akredytywa, inkaso.

Techniki ograniczające ryzyko

Dywersyfikacja – inwestowanie w różne instrumenty o niskiej wzajemnej korelacji „nie

wkłada się wszystkich jaj do jednego koszyka”;

Hedging – inwestowanie w instrumenty o negatywnej korelacji (zabezpieczenie pozycji),

najczęściej stosowane w odniesieniu do transakcji na rynku terminowym.

Arbitraż – łączna transakcja kupna – sprzedaży wynikająca z zauważenia różnicy cen tego

samego towaru na różnych rynkach.

Wycena przedsiębiorstw

Wycena – zespół procedur i sposobów postępowania, którego celem jest wyrażenie wartości

danej rzeczy, przedsiębiorstwa, dobra w jednostkach pieniężnych na dany moment w czasie.

Po co komu wycena?

Istnieje wiele sytuacji, kiedy niezbędne może okazać się oszacowanie wartości

przedsiębiorstwa:

Kupna-sprzedaży, łącznie przedsiębiorstwa;

Zmiany formy prawnej;

Inwestycje w akcje, zmiany w strukturze właścicielskiej;

Spory sądowe;

Analizy porównawcze (np. konkurentów w branży);

„rozliczenie celu przedsiębiorstwa” IPO.

37

Metody wyceny

Majątkowe – historycznie najstarsze, powszechne, wycen obejmuje majątek

przedsiębiorstwa po spłaceniu długów, proste w stosowaniu, nie obejmuje wszystkich

zasobów firmy np. wiedza pracowników, reputacja.

Księgowej wartości (aktywa – kapitał obcy) – ograniczenia: wartość

bilansowa netto rzadko odzwierciedla rynkową wartość i zużycie środków

trwałych, nieuwzględniana jest zmiana wartości pieniądza w czasie;

Odtworzeniowej – na oszacowaniu nakładów niezbędnych na zbudowanie

identycznego przedsiębiorstwa od podstaw – ograniczenia: wymaga

dokładnego oszacowania zużycia środków trwałych i znajomości cen

transakcyjnych dla poszczególnych składników majątku;

Likwidacyjnej – na oszacowaniu wpływów, jakie można by osiągnąć

upłynniając poszczególne składniki majątku przedsiębiorstwa na rynku –

ograniczenia: wymaga dokładnego oszacowania zużycia środków trwałych i

znajomości cen transakcyjnych dla poszczególnych składników majątku.

Dochodowe – szacują wartość przedsiębiorstwa w oparciu o przyszłe korzyści, jakie

ono poniesie; szeroko rozpowszechnione; dużo miejsca na uznaniowość, problem

„szacowania przyszłości”; metody oparte o dywidendę lub o zdyskontowane

przypływy pieniężne.

o Oparte o dywidendę – przy okazji kosztu kapitału, stałej, Gordona)

𝑷 =

𝑫

𝟏

𝒓 − 𝒈

P – cena;

D

1

– dywidenda, która będzie;

r – oczekiwana stopa zwrotu, bądź WACC;

g – zakładana stopa wzrostu dywidendy.

o

Oparte o zdyskontowane przepływy pieniężne (DCF)

𝑷 =

CF

1

(1 + r)

+

CF

2

(1 + r)

2

+ ⋯ +

CF

n

(1 + r)

n

CF

1

>CF

n

– przepływy pieniężne w momencie n;

(1+r)>(1+r)

n

– oczekiwana stopa zwrotu lub WACC.

38

Sposoby szacowania DCF

𝑷 =

𝑪𝑭

𝒓

𝑷 =

𝑪𝑭(𝟏 + 𝒈)

(𝒓 − 𝒈)

(r-g) – stopa wzrostu przepływów pieniężnych.

Można ustalić wielkość CF:

𝑪𝑭

𝒏

= 𝑬𝑩𝑰𝑻(𝟏 − 𝑻) + 𝑫𝑨 + ∆𝑾𝑪 − 𝑰

𝑪𝑭𝒏 – przepływy pieniężne w momencie n;

𝑬𝑩𝑰𝑻 – zysk operacyjny;

(𝟏 − 𝑻) – stopa podatku CIT;

𝑫𝑨 – amortyzacja;

∆𝑾𝑪 - zmiana kapitału pracującego;

I – nakłady inwestycyjne.

Porównawcze – opiera się na porównaniu wskaźników innych, podobnych

przedsiębiorstw, zatem warunkiem stosowania tychże metod jest istnienie podobnych

przedsiębiorstw oraz dostępność danych o nich (spółki publiczne, spółki będące

podmiotem transakcji); wykorzystują pewne relacje z analizy ekonomicznej i

multiplikatory wynikające z danych rynkowych.

o Multiplikatory

𝑷 = 𝒎 ∗ 𝒘𝒊𝒆𝒍𝒌𝒐ść 𝒃𝒂𝒛𝒐𝒘𝒂 𝒘 𝒘𝒚𝒄𝒆𝒏𝒊𝒂𝒏𝒚𝒎 𝒑𝒓𝒛𝒆𝒅𝒔𝒊ę𝒃𝒊𝒐𝒓𝒔𝒕𝒘𝒊𝒆

Oparta o wskaźnik Price/Earnings

𝑃

𝐸

=

𝑐𝑒𝑛𝑎 𝑎𝑘𝑐𝑗𝑖

𝑧𝑦𝑠𝑘 𝑛𝑎 1 𝑎𝑘𝑐𝑗𝑒

Oparta o wskaźnik Price/Sales

𝑃

𝑆

=

𝑐𝑒𝑛𝑎 𝑎𝑘𝑐𝑗𝑖

𝑝𝑟𝑧𝑦𝑐ℎ𝑜𝑑𝑦 𝑧𝑒 𝑠𝑝𝑟𝑧𝑒𝑑𝑎ż𝑦

Oparta o wskaźnik Price/Book Value

𝑃

𝐵𝑉

=

𝑐𝑒𝑛𝑎 𝑎𝑘𝑐𝑗𝑖

𝑤𝑎𝑟𝑡𝑜ść 𝑘𝑠𝑖ę𝑔𝑜𝑤𝑎 𝑛𝑎 1 𝑎𝑘𝑐𝑗ę

39

Mieszane – próbują łączyć różne sposoby wyceny przedsiębiorstw głównie

dochodowe z majątkowymi.

o Angielska

𝑷 = 𝑷

𝒎

+ 𝑾𝒂𝒓𝒕𝒐𝒔𝒄 𝒓𝒆𝒑𝒖𝒕𝒂𝒄𝒋𝒊

o Niemiecka

𝑷 =

(𝑷𝒎 + 𝑷𝒅)

𝟐

o Szwajcarska

𝑷 =

(𝑷𝒎 + 𝟐𝑷𝒅)

𝟑

Problemy związane z wyceną to

Subiektywizm oceniającego;

Relatywizm czasu i miejsca;

Unikalność przedsiębiorstw

.

Definicje inwestycji

Bieżące wyrzeczenie się konsumpcji w celu osiągnięcia przyszłych korzyści;

Zespół decyzji znacznych kwot kapitałowych o długoterminowych skutkach i tylko w

niewielkich stopniach odwracalności;

Skoncentrowane w czasie nakłady z myślą o przyszłości, korzyściach, które

odnoszone będą w stosunkowo długim okresie i z tego powodu są obarczone

ryzykiem;

Aktywa otrzymywane w celu osiągnięcia korzyści ekonomicznych wynikające z

przyrostu wartości tych aktywów, uzyskania z nich przychodów w formie odsetek,

dywidend lub innych pożytków (MOR).

Najważniejsze cechy inwestycji i przedsięwzięcia

Obarczane ryzykiem;

Nakłady na majątek;

Oczekiwania przyszłych korzyści;

Rozciągnięte w czasie;

Nie zawsze odwracalne.

40

Klasyfikacje inwestycji:

Wg horyzontu czasu:

o

Krótkoterminowe;

o

Długoterminowe.

Wg miejsca:

o Krajowe;

o Zagraniczne.

Wg podmiotu:

o Prywatne;

o

Samorządowe;

o

Państwowe.

Wg formy:

o

Bezpośrednia;

o Pośrednia (portfelowa).

Wg przedmiotu:

o Rzeczowe;

o Finansowe;

o Niematerialne – inne

Wg charakteru:

o Odtworzeniowe;

o Modernizacyjne;

o Rozwojowe.

Alternatywne spojrzenie na inwestycje (SRI)

Inwestycje determinowane przestrzeganiem pewnych zasad etycznych lub

społecznych zarówno w zakresie wyboru:

Obszaru inwestowania (np. nieinwestowanie w firmy tytoniowe);

Celu inwestowania (kosze zapomogowo-pożyczkowe, spółdzielnie socjalne,

rozwój lokalny)

Etapy oceny projektów inwestycyjnych

Szacowanie nakładów;

Szacowanie wydatków i pływów, ustalenie przepływów netto w czasie;

Ocena ryzyka;

Opłacenie miar opłacalności inwestycji i interpretacja ich;

Analizy dodatkowe – np. analiza wrażliwości.

41

Zasada ignorowania kosztów poniesionych

Sunkcosts – koszty „wtopione”, to nakłady związane z inwestycją poniesione wcześniej przed

początkiem rozpoczęcia analizy, których nie jesteśmy w stanie odzyskać (np. wydatki na

badania marketingowe, szkolenia)

Kanibalizm produktów (przychody)

Należy pamiętać, że w prowadzenie na rynek nowych produktów może odebrać

dotychczasowych klientów obecnym produktom.

Zasada odrębności (przypływy różnicowe)

Analizujemy tylko te przypływy, które są związane z naszą inwestycją;

W przypadku, gdy prowadzimy już działalność, musimy najpierw obliczyć przepływy

dla wariantu obecna działalność + inwestycja, następnie dla wariantu obecna

działalność bez inwestycji i obliczyć przepływy różnicowe.

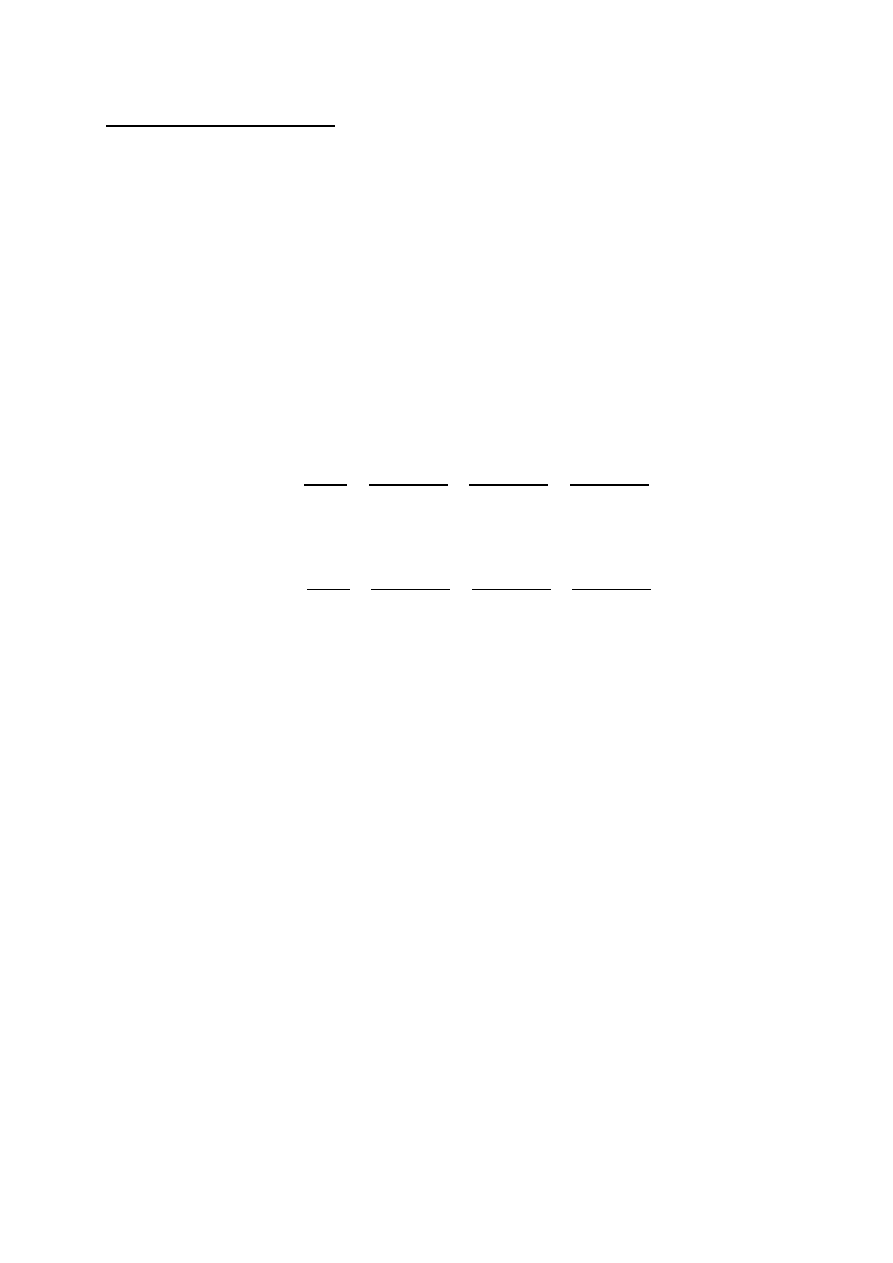

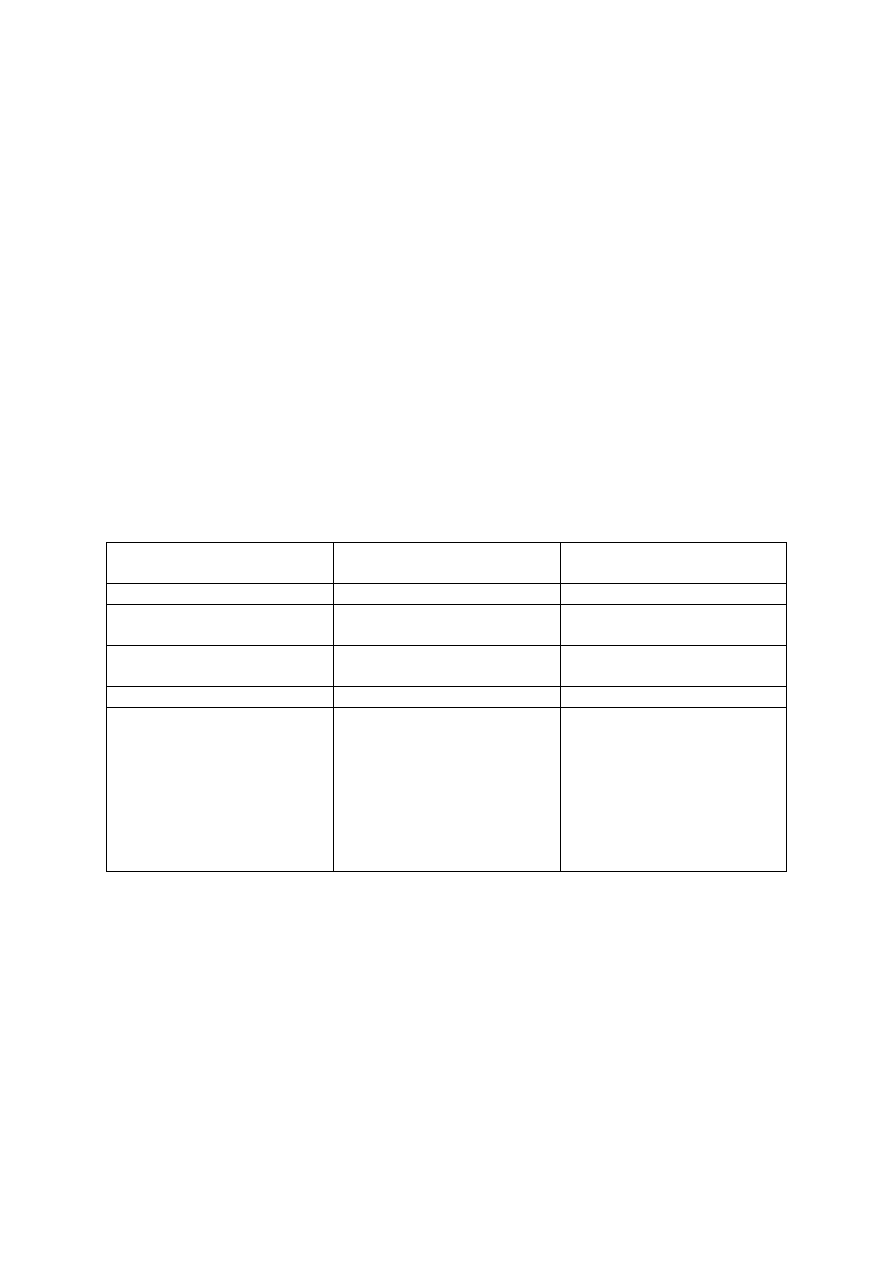

Metody oceny opłacalności inwestycji

Metody proste i statystyczne

Metody dyskontowe i

dynamiczne

Metody zmodyfikowane

Prosty okres zwrotu

Zdyskontowany okres zwrotu

X

Księgowa stopa zwrotu (ARR)

Wewnętrzna stopa zwrotu IRR

Zmodyfikowana wewnętrzna

stopa zwrotu (MIRR)

X

Wartość bieżąca netto NPV

Zmodyfikowana wartość

bieżąca netto (MNPV)

Wskaźnik rentowności (ROI)

Wskaźnik rentowności PI

X

Zalety:

Proste w obliczeniu

Wady:

Nie uwzględnia

wartości pieniądza w

czasie (ARR);

Bazuje na wielkościach

księgowych

Zalety:

Uwzględniają wartości

pieniądza w czasie

Wady:

Złożone obliczenia;

Zakładają stopę re

inwestycji równej

stopie dyskontowej

Zalety:

Uwzględnia wartość

pieniądza w czasie;

Zakładają inną stopę re

inwestycji

Wady:

Złożone obliczenia

Prosty okres zwrotu – wskaźnik, który mówi nam po ilu latach dodatnie przepływy z

projektu pokryją nakłady inwestycyjne, bez uwzględniania zmian wartości pieniądza w

czasie.

Zdyskontowany okres zwrotu – wskaźnik, który mówi nam po ilu latach dodatnie

przepływy z projektu inwestycyjnego….

Uwzględnia wartość pieniądza w czasie z tego względu na pewno jest lepszą miarą oceny

opłacalności inwestycji. Miara ta nie może być podstawą wyboru inwestycji, gdyż może

dyskryminować projekty, które pokazują wyższą wartość dodaną, na korzyść projektów, które

szybciej generują wyższa wartość dodaną, na korzyść projektów, które szybciej generują

zwrot nakładów inwestycyjnych.

42

Księgowa stopa zwrotu ARR

𝑨𝑹𝑹 =

𝒔𝒖𝒎𝒂 𝒛𝒚𝒔𝒌ó𝒘 𝒏𝒆𝒕𝒕𝒐

ś𝒓𝒆𝒅𝒏𝒊𝒂 𝒘𝒂𝒓𝒕𝒐ść 𝒊𝒏𝒘𝒆𝒔𝒕𝒚𝒄𝒋𝒊

Miara ta nie uwzględnia wartości pieniądza w czasie, bazuje na zysku księgowym a nie na

reakcji przepływów pieniężnych, uśrednia wartość inwestycji, dlatego stanowi ciekawostkę

niż narzędzie podejmowania decyzji.

Stopa zwrotu z inwestycji ROI

𝑹𝑶𝑰 =

𝒛𝒚𝒔𝒌 𝒏𝒆𝒕𝒕𝒐

𝒏𝒂𝒌ł𝒂𝒅𝒚 𝒊𝒏𝒘𝒆𝒔𝒕𝒚𝒄𝒚𝒋𝒏𝒆

Mówi nam ile korzyści wygenerowała każda zainwestowana złotówka. Powinno przyjmować

wartości dodatnie, często podawana w % (wtedy wartość ROI *100%), miara ta nie

uwzględnia wartości pieniądza w czasie, ale przy krótkoterminowych operacjach jest dobra i

prosta w obliczeniu.

Wartość bieżąca netto NPV

PV – jest nam znana z początkowych przepływów pieniężnych

CF – wstawiamy przepływy finansowe

𝑵𝑷𝑽 = 𝑵𝑪𝑭𝟎 +

𝑵𝑪𝑭𝟎

(𝟏 + 𝒓𝟏)

+ ⋯ +

𝑵𝑪𝑭𝒏

(𝟏 + 𝒓𝟏) ∗ … ∗ (𝟏 + 𝒓𝒏)

Skąd bierzemy przepływy finansowe netto?

Z rachunku przepływów pieniężnych opracowanego dla inwestycji;

NPV w ujęciu ogólnym(Wartość samego projektu, bez uwzględnienia struktury

finansowej);

NPV w ujęciu właścicielskim (wartość projektu z uwzględnieniem struktury

finansowania)

Wartość bieżąca netto NPV

Wadą NPV jest założenie, że dodatnie przepływy netto generowane przez projekty są

reinwestowane wg stopy dyskontowej, co w rzeczywistości nie zawsze jest prawdą.

Może przyjmować wartości dodatnie lub ujemne;

Im wyższe NPV tym projekt korzystniejszy

NPV>0 – projekt możemy realizować;

NPV<0 – projekt możemy odrzucić;

NPV=0 – decyzja nie ma znaczenia.

43

NPV jest wrażliwa na przyjęte do dyskonta stopy procentowe im wyższa stopa

dyskontowa, tym niższe NPV

Wartość NPV, wiele zależy od przyjętej stopy dyskontowej:

Będzie ona uzależniona od:

o Poziomu ryzyka;

o Oprocentowania inwestycji alternatywnych;

o

Okresu trwania inwestycji, co przekłada się na ryzyko.

Wewnętrzna stopa zwrotu – IRR – stopa zwrotu, przy której NPV danego projektu = 0

𝑶 = 𝑵𝑪𝑭𝟎 +

𝑵𝑪𝑭𝟏

(𝟏 + 𝑰𝑹𝑹)

+ ⋯ +

𝑵𝑪𝑭𝒏

(𝟏 + 𝑰𝑹𝑹)

𝒏

Jeżeli chcemy oszacować wartość IRR możemy skorzystać z interpolacji, co da nam

przybliżenie IRR

𝑰𝑹𝑹 = 𝒓

+

+

𝑷𝑽(𝒓

−

+ 𝒓

+

)

𝑷𝑽 + |𝑵𝑽|

r+ - stopa dla ostatniego dodatniego NPV;

r- - stopa dla pierwszego ujemnego NPV;

PV – wartość NPV>0 (przy r+);

(r- - r+) – max 1-2 pkt %.

Im wyższa wartość IRR tym korzystniejszy projekt, ponieważ nawet przy wyższych stopach

dyskontowych generuje on dodatni wartość dla firmy. IRR powinno być wyższe niż WACC

dla inwestycji.

9 V

Wskaźnik rentowności PI (Profitability index) pokazuje efektywność inwestycji, a więc

relacje korzyści do nakładów

PI = suma zsyskontowanych CF+ / [Suma zdyskontowanych CF-]

Im wyższa wartość wskaźnika tym korzystniejszy projekt.

Zmodyfikowane NPV (Modified NPV) eliminuje problematyczne założenie o

reinwestowaniu środków po stopie procentowej równej stopie dyskontowej

0 1 2 3 lata

-1000 500 500 500 NCF

N

a

dwyżki (CFt) są kapitalizowane

do okresu n, a następnie dyskontowane stopą

dyskontową

44

Wybór projektów do realizacji

Zakładając, że mamy nieograniczone zasoby kapitału służącego finansowaniu inwestycji

możemy realizować wszystkie projekty z dodatnim NPV lub IRR>WACC.

Niestety w rzeczywistości podaż kapitału jest ograniczona i nie wszystkie projekty będą miały

zapewnione finansowanie.

Konieczne są, zatem kryteria pozwalające na wybór najlepszych projektów w ramach

dostępnego budżetu.

%

Projekt 1

MCC(WACC dodatkowego

Projekt 2

dodatkowa pożyczka PLN pozyskanego do firmy

Projekt 3

akcje

Projekt 4

IRR (projektów

kredyt

inwestycyjnych

według malejącej

kapitał

IRR)

ilość kapitału

Porównywanie projektów alternatywnych

Aby porównywać wzajemnie wykluczające się projekty inwestycyjne powinny one:

Mieć ten sam czas trwania

Mieć takie same nakłady inwestycyjne

Mieć zbliżony poziom ryzyka

Jeżeli warunki te są spełnione to wybieramy projekt o najwyższym NPV/IRR

Problem

Rozwiązanie

Inny poziom ryzyka

Przyjęcie odpowiednich st. Dyskontowych

(wyższe dla wyższego poziomu ryzyka)

Różny czas trwanie

Wyrównanie okresu trwania projektu

(założenie reinwestycji)

Różne nakłady inwestycyjne

Bazowanie na wskaźników Efektywności

(korzyści do nakładów) np. PI

45

Przykład:

Projekt 1

Projekt 2

0

-1000

-1000

1

200

500

2

300

700

3

400

X

4

400

X

NPV (7%)

80,62

78,7

MNPV 5%, 7%

54,53

30,38

NPV jest silniejszą miarą, niż IRR.

Projekty typowe

Omawiane zasady dotyczą tzw. projektów typowych. Projekt typowy charakteryzuje się tym,

że przepływy netto są najpierw ujemne, a potem dodatnie.

I

II

III

IV

0

-1000

-1000

-800

800

1

550

-30

1000

100

2

580

0

1000

200

3

50

800

-600

0

4

100

1000

100

-300

5

300

600

-1000

-1000

Typowe

Nietypowy Odwr. Do typowego

NPV

Odwrotny

Nietypowy

%

Typowy

Podsumowanie

Ocena opłacalności inwestycji stwarza szerokie pole do manipulacji. Mogą one dotyczyć:

Założeń będących podstawą szacowania wielkości wpływów/wydatków

Ujęcia (standardowo/dla właścicieli)

Przyjętej stopy dyskontowej

Miar, na podstawie których podejmuje się decyzje

46

Polityka dywidendy w przedsiębiorstwie

Dywidenda to część zysku netto (po opodatkowaniu podatkiem dochodowym) spółki

kapitałowej przeznaczona do podziału pomiędzy udziałowców lub akcjonariusz

Polityka dywidendy to decyzje rozstrzygające o tym, ile wygenerowanego przez firmę zysku

wypłacić w postaci dywidendy, a ile zatrzymać w firmie i przeznaczyć na cele rozwojowe.

Analiza wrażliwości.

Analiza opłacalności inwestycji opiera się na pewnych założeniach (poziomie sprzedaży,

cenach surowców, kursach walut, podatkach itp.)

Ponieważ próbujemy przewidzieć przyszłość działamy w warunkach ryzyka, że przyjęte przez

nas założenia mogą okazać się nietrafne.

Analizując opłacalność inwestycji warto zbadać wpływ zmian pewnych czynników na miary

opłacalności i zadbać o odpowiedni „bufor bezpieczeństwa”

Polityka dywidendy:

Kapitał zapasowy

Dywidenda

Nagrody dla załogi

Zyski zatrzymane

Kapitał rezerwowy

Rodzaje dywidendy:

Zwyczajna – standardowa dywidenda pieniężna część zwykłej działalności

operacyjnej, wykonywana okresowo

Dodatkowa – zarząd sygnalizuje, że ta część dywidendy może, ale nie musi być

wypłacana w przyszłości

Specjalna – zarząd sygnalizuje, że ta część dywidendy ma charakter jednorazowy

Likwidacyjne – część lub całość przedsiębiorstwa ulega likwidacji, stąd przepływ do

właścicieli

Formy dywidendy:

Pieniężna

Odkupienie akcji

Objęcie dodatkowych akcji za dywidendę

Inne formy dywidendy:

Towar

Akcje innego przedsiębiorstwa

Usługa

47

Wielkość dywidendy:

Na wypłaty wyższej dywidendy i wyższe wskaźniki wypłat mogą pozwolić sobie spółki:

Duże o ograniczonych możliwościach inwestowania w projekty o dodatnich NPV

jednocześnie generujące trwałe dodatnie wolne przepływy pieniężne FCF o fuźym

stopniu pewności

Mające stosunkowo nieduży udział długu w strukturze kapitału (poniżej udziału

optymalnego)

O sprzyjającej wysokim wypłatom strukturze akcjonariatu

Harmonogram wypłaty dywidendy

Decyzja o wypłacie dywidendy – określone: wysokość dywidendy, data ustalenie

uprawnionych (dzień dywidendy). Data płatności

Data „odcięcia dywidendy” – dzień graniczny, od którego obrót akcjami jest

oddzielony od dywidendy, przypada w określonym odstępnie czasowym od daty

wpisu, zależnym od instytucji finansowych

Data wpisu do rejestru – dzień, w którym spółka przygotowuje rejestr akcjonariuszy

uprawnionych do dywidendy

Data płatności

Wskaźniki:

Dywindenda na akcje

DPS = kwota do podziału / liczba akcji

Stopa dywidendy

DY = DPS / cena akcji

Wskaźnik wypłaty dywidendy

DPR = Kwota do podziału / zysk netto

Dywidenda a cena akcji:

W dniu decyzji o wypłacie:

Jeżeli nie ma podstaw do wnioskowania o zmianie wysokości dywidendy w przyszłości to

cena akcji:

Spada, jeżeli dywidenda jest niższa od oczekiwanej

Nie zmienia się, jeżeli dywidenda jest zgodna z oczekiwaniami

Wzrasta, jeżeli dywidenda jest wyższa od oczekiwanej

48

Po dniu odcięcia dywidendy:

Spada o wysokość dywidendy

Teorie wypłaty dywidendy poszukują odpowiedzi na pytanie: Czy wypłata dywidendy

wpływa na postrzeganie firmy przez rynek/akcjonariuszy.

Teoria Modigilianiego i Mellera – nieistotność wypłaty dywidendy.

Przy założeniu idealnego rynku (braku podatków, kosztów transakcyjnych) wypłata

dywidendy, lub jej brak nie ma wpływu na postrzeganie spółki przez inwestorów,

Jeżeli spółka wypłaca wyższą dywidendę to musi pozyskać dodatkowy kapitał w drodze

emisji akcji. Jeżeli inwestor chce dywidendy a spółka jej nie wypłaca to maże odsprzedać

część swoich akcji

Teoria Gordona Lintnera – „Lepszy wróbel w garści…”

Wypłata dywidendy korzystnie wpływa na wizerunek spółki, ponieważ akcjonariusze

preferują pewny zysk dziś, niż „być może zyski” za jakiś czas. Ci, którzy wierzą w sukces

firmy mogą zainwestować otrzymane środki w akcje spółki.

Przy ograniczaniu wypłaty dywidendy koszt kapitału akcyjnego będzie rósł, ponieważ

wzrasta niepewność, co do wypłaty dywidendy w przyszłości.

Teoria Litzenbergera, Ramaswamy – „Korzyści podatkowe”

Postrzeganie wypłaty dywidendy przez inwestorów jest uzależnione od stóp podatkowych.

Jeżeli sprzedaż akcji jest niżej opodatkowania, niż dywidenda to inwestorzy będą preferowali

zatrzymanie zysku.

Teoria „klienteli”

Poprzez wypłatę, lub zaniechanie wypłaty dywidendy spółki przyciągają, lub odstraszają

określony typ inwestorów.

Spekulanci będą preferowali zaniechanie wypłaty dywidendy, inwestorzy długoterminowi

wypłatę dywidendy

Teoria „cateringowa”

Zakłada ona że spółki podejmują decyzję o wypłacie dywidendy w zależności od sytuacji na

rynku i „apetytu” [zapotrzebowania] funkcjonariuszy.

Popyt na dywidendę jest w dużej mierze sterowany czynnikami behawioralnymi.

49

Teoria agencji w odniesieniu do wolnych przepływów pieniężnych (Jensen)

Teoria zakłada, że menedżerowie mogą wykazywać skłonność do oportunistycznych

zachowań. Wypłata wysokich dywidend jest zatem metodą ograniczenia uznaniowości i

swobód menedżerów.

Teoria sygnałów – „co spółka chciała powiedzieć”

Wypłacanie dywidendy a szczególnie odstępstwa i zmiany w jej polityce świadczą o planach i

sytuacji firmy i mogą być interpretowane, jako sygnał dla rynku.

Duża dywidenda oznacza dobrą sytuacje finansową, wysokie zyski, ale może także oznaczać

brak możliwości korzystnego ulokowania kapitału, brak pomysłu na zarządzanie i ciekawych

inwestycji rozwojowych

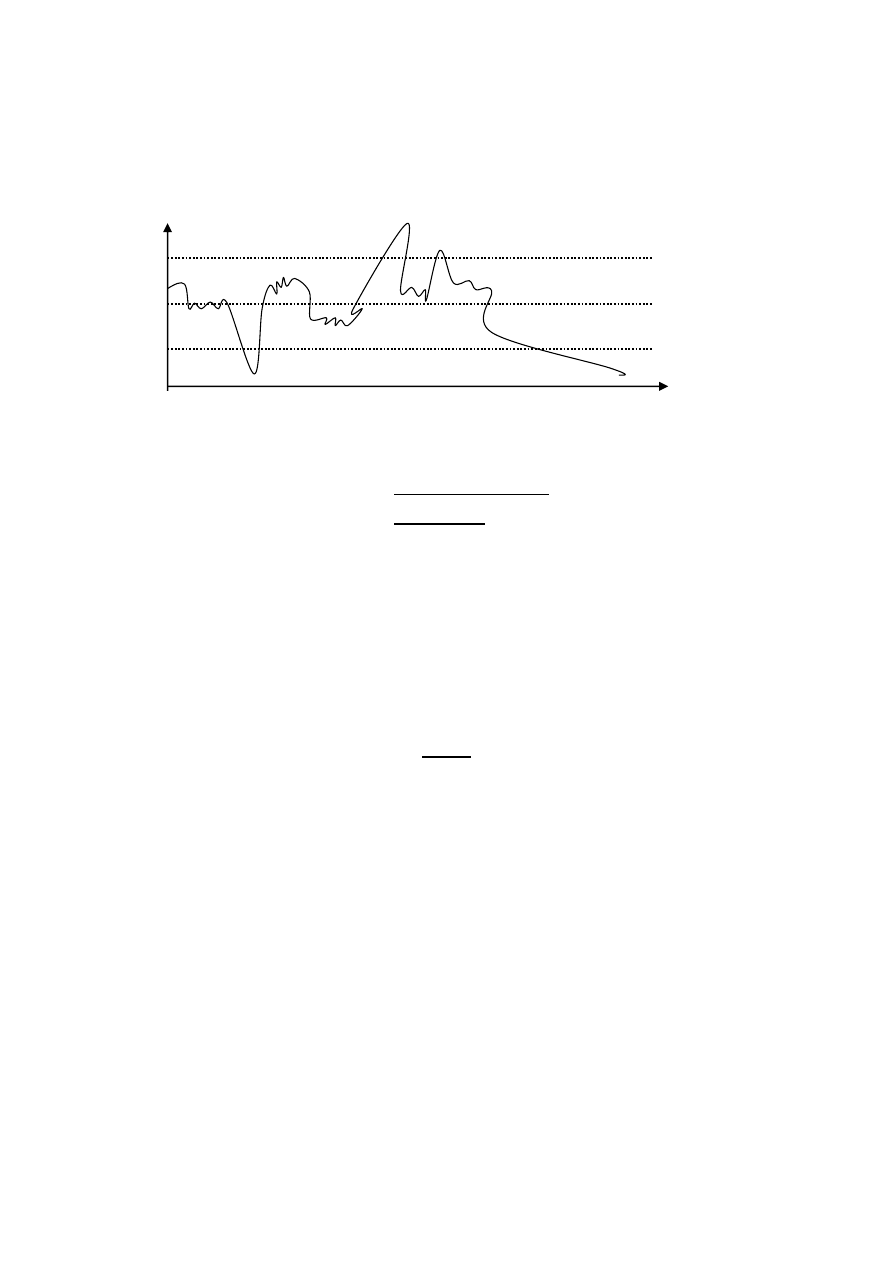

Dywidenda jest uzależniona od wyników finansowych przedsiębiorstw, ale jej zmienność jest

dużo mniejsza.

Rynki finansowe reagują przede wszystkim na zmiany w zakresie polityki dywidendy,

dlatego menedżerowie niechętnie ją zmieniają.

Zjawisko to zaobserwowane przez J. Lintnera nazywamy „sztywnością” dywidendy.

Modele wypłaty dywidendy:

Model stałego poziomu wypłat dywidend

Model stałego wzrostu dywidendy

Model stałej niskiej dywidendy z „ekstra dywidendą”

Model o stałej stopie wypłat dywidendy

Model nadwyżkowej wypłaty dywidendy.

Polityka dywidend rezydualnych – „po pierwsze efektywność”

Polityka dywidendy stosowana przez firmę powinna opierać się tylko i wyłącznie na ocenie

możliwości i korzystnego ulokowanie środków akcjonariuszy.

Dobrze zarządzania firma powinna zatrzymać tylko tyle z zysku, ile jest w stanie

zainwestować na warunkach lepszych, niż inwestycje alternatywne na rynku, utrzymując

docelową strukturę kapitału (relacje sług/kapitał własny)

Resztę środków należy wypłacać w postaci dywidendy.

50

Odkupienie akcji własnych

Zamiast wypłacać dywidendę spółka może zdecydować się odkupić część akcji własnych.

Jest to korzystne w przypadku, gdy:

Wśród akcjonariuszy występują znaczne rozbieżności dotyczące oczekiwanej polityki

dywidendy

Spółka chce zrestrukturyzować akcjonariat lub strukturę kapitału

Spółka chce poprawić wskaźniki EPS/DPS w przyszłości

Spółka chce zmniejszyć ryzyko przejęcia

23 V

Wycena przedsiębiorstw

Wycena przedsiębiorstw to zespół procedur, którego celem jest wyrażenie wartości danej

rzeczy, przedsiębiorstwa, dobra w jednostkach pieniężnych na dany moment w czasie.

Po co komu wycena?

Kupno-sprzedaż, łączenie przedsiębiorstwa

Zmiana formy prawnej

Inwestycje w akcje, zmiany w strukturze właścicielskiej

Spory sądowe

Analizy porównawcze

„Rozliczenie celu przedsiębiorstwa”, IPO

Metody wyceny:

Majątkowe

Dochodowe

Porównawcze

Mieszane

Metody majątkowe

Historycznie najstarsze

Powszechne

Wycena obejmuje majątek przedsiębiorstwa po spłaceniu długów

Proste w stosowaniu

Nie obejmują wszystkich zasobów firmy (np. wiedza pracowników, reputacja)

51

Metody majątkowe

Wartości księgowej

W. odtworzeniowej

W. likwidacyjnej

Metoda wartości księgowej polega na odjęciu sumy aktywów wielkości kapitałów obcych.

Ograniczenia:

Wartość bilansowa netto rzadko odzwierciedla rynkową wartość i zużycie środków

trwałych

Nieuwzględniona jest zmiana wartości pieniądza w czasie

Metoda wartości odtworzeniowej polega na oszacowaniu nakładów niezbędnych na

zbudowanie identycznego przedsiębiorstwa od podstaw

Ograniczenia:

Wymaga dokładnego oszacowania zużycia środków trwałych i znajomości cen

transakcyjnych dla poszczególnych składników majątku

Metoda wartości likwidacyjnej polega na oszacowaniu wpływów, jakie można by osiągnąć

upłynniając poszczególne składniki majątku przedsiębiorstwa na rynku

Ograniczenia:

Wymaga dokładnego oszacowania zużycia środków trwałych i znajomości cen

transakcyjnych dla poszczególnych składników majątku

Metody dochodowe

Szacują wartość przedsiębiorstwa w oparciu o przyszłe korzyści, jakie ono przyniesie

Szeroko rozpowszechnione

Dużo miejsca na uznaniowość, problem „szacowania przyszłości”

Metody oparte o dywidendę, lub o zdyskontowane przepływy pieniężne

Metody oparte o dywidendę; poznaliśmy je przy okazji kosztu kapitału, były to m. in.

Model stałej dywidendy, Model Gordona:

P=D1/r-g

D1 – dywidenda

r – oczekiwana st. Zwrotu, bądź WACC

g – zakładana stopa wzrostu dywidendy

52

Metody oparte o zdyskontowane przepływy pieniężne (DCF), bazują na dobrze znanym na

wzorze na wartość bieżącą:

P = CF1/(1+r) + CF2/(1+r)^2 … CFn+Prez/(1+r)^n

CFn – przepływy pieniężne w momencie n

R – oczekiwana st. Zwrotu, bądź WACC

Prez – wartość rezydualna

Istnieje kilka sposobów oszacowania DCF

P=CF/r

P=CF(1+g) / (r-g)

g – stopa zwrotu przepływów pieniężnych

Co więcej, różnie można ustalać wielkość CF, np.

CFn = EBIT(1-T) + DA+zmianaWC-I

EBIT – zysk operacyjny

T – stopa podatku CIT

DA – amortyzacja

WC – zmiana kapitału pracującego

I – nakłady inwestycyjne

CFn można też pobrać, jako przepływy netto z działalności operacyjnej i inwestycyjnej.

Problem, na jaki napotykamy: