Dr Kazimierz Polarczyk

– emerytowany pracownik Biura Studiów i Ekspertyz Kancelarii Sejmu. Obecnie Biuro Analiz Sejmowych

Kancelarii Sejmu

ISSN 1899-1114

nr 6 (6)

30 lipca 2008

Opodatkowanie wynagrodzeń za pracę

(składki i PIT)

w państwach Unii Europejskiej

Kazimierz Polarczyk

1. Wstęp

Podatki – termin ten używany jest w tym opracowa-

niu w takim znaczeniu, w jakim na ogół jest prezentowany

w literaturze anglojęzycznej. Podatki w tym znaczeniu to tak-

że podatki celowe, do których należą obowiązkowe składki na

publiczne ubezpieczenia społeczne (z reguły, również w tym

opracowaniu, nazywane składkami ubezpieczeniowymi). Za-

kres znaczeniowy terminu „podatki” obejmuje więc składki

ubezpieczeniowe, co w terminologii stosowanej w Polsce wy-

stępuje rzadko, np. w pojęciu klina podatkowego, złożonego

zresztą głównie ze składek ubezpieczeniowych. Odpowiednio

termin „opodatkowanie” odnosi się w tym opracowaniu do

procesów związanych z pobieraniem przez władze publiczne

zarówno podatków ogólnych (w tym PIT), jak i składek ubez-

pieczeniowych.

Zawarta tu prezentacja wielkości stawek podatkowych

(w tym stawek składkowych) dotyczy tylko stawek podatko-

wych od wynagrodzeń za pracę zatrudnionych na podstawie

umowy o pracę. Nie są tu więc prezentowane stawki podatko-

we odnoszące się do pozostałych rodzajów dochodów (eme-

rytur i rent

, samozatrudnionych, zasiłków dla bezrobotnych

i innych zasiłków opodatkowanych, umów o dzieło, docho-

dów kapitałowych, itp., a także do grup zawodowych trakto-

wanych odrębnie, np. w Polsce rolników), jeśli są one inne niż

w przypadku stawek podatkowych od wynagrodzenia za pra-

cę na podstawie umowy o pracę.

Opracowanie uwzględnia opodatkowanie obywateli pra-

cujących w kraju stałego zamieszkania, pomija zaś opodat-

kowanie pracujących w danym państwie obywateli innego

państwa, jeśli taka różnica w sposobie opodatkowania ma

miejsce.

Opracowanie nie zawiera również informacji do jakich

rodzajów funduszy publicznych wpływają podatki od wyna-

grodzeń w danym państwie. Warto tu jedynie zaznaczyć, że

Por. opracowanie: K. Polarczyk, Opodatkowanie świadczeń eme-

rytalno-rentowych w krajach członkowskich UE oraz w Szwajcarii, Kana-

dzie i USA, Analizy BAS – nr /2008,

http://www.bas.sejm.gov.pl/anali-

zy_pdf/analizy_bas_2008_.pdf

Abstract

The law regulation concerning the ear-marked taxes (in it the insurance contributions) as well as an personal income tax (PIT)

is a domain of member states of the EU. Hence, the taxing labour systems are considerably different among particular member

states. In some of them one insurance contribution is levied on remuneration but in the majority states there is more contributions

with different rate and different proportion in relation to PIT. In the majority states visibly predominates the insurance contribu-

tions imposed on remunerations (especially in Romania and Greece), only in Denmark decidedly predominates the PIT imposed

on remunerations. The diversity of systems does not allow to assess the scale of taxation of labour in particular states through sum

up of tax rates. A such evaluation needs the holistic treatment this taxation it means a synthetic presentation its both alternative

elements: the insurance contributions and PIT. The real amounts of the taxation of labour are calculated on the base of two in-

dexes: the tax wedge and the implicit tax rate on labour. The high tax wedge and the high implicit tax rate on labour have negative

impact on the labour market and the economy growth as well. Among the EU states the highest indexes of the labour taxation are

in Belgium, Sweden, Germany, France and Italy and the lowest in Cyprus, Malta, Ireland, the United Kingdom and Luxemburg.

Analizy BAS nr 6 (6) 30 lipca 2008

2/13

www.bas.sejm.gov.pl

w państwach UE najczęściej występuje sytuacja analogiczna

do rozwiązania stosowanego w Polsce: podatek PIT wpływa

głównie do budżetu centralnego (wyjątkowo we Francji głów-

nie do funduszy ubezpieczeniowych, a w Szwecji, Słowacji,

Estonii, Rumunii i na Łotwie głównie do budżetów lokalnych),

natomiast składki ubezpieczeniowe wpływają głównie do

publicznych funduszy celowych (wyjątkowo w Wlk. Brytanii

i Danii do budżetu państwa).

Rodzaj funduszu publicznego (budżet albo fundusz celo-

wy) do którego wpływa opodatkowanie wynagrodzeń nie ma

istotnego znaczenia z punktu widzenia przeznaczenia środków

publicznych pochodzących z tego opodatkowania. Z założe-

nia podatek ogólny PIT, trafiający z zasady do budżetu, nie ma

swojego określonego przeznaczenia, natomiast składki ubez-

pieczeniowe jako podatki celowe powinny być przeznaczone

na wskazany cel (np. składki emerytalne na wypłatę emerytur).

W praktyce współczesnych państw środki uzyskane ze składek

ubezpieczeniowych nie wystarczają jednak na pokrycie nie-

zbędnych transferów socjalnych do ludności (emerytur, rent,

zasiłków, itp.) lub na pokrycie kosztów niezbędnych świadczeń

w przypadku tzw. usług bezpłatnych (głównie zdrowotnych).

Ustawowe zobowiązania państwa muszą być wtedy realizowa-

ne również z podatków ogólnych, w tym VAT czy PIT.

Międzynarodowe analizy porównawcze struktury docho-

dów publicznych, a także klina podatkowego, świadczą o tym,

że składki ubezpieczeniowe i PIT mają charakter alternatywny,

z reguły wzajemnie się uzupełniają: niskie wpływy ze składek

ubezpieczeniowych w danym państwie są rekompensowane

wysokimi wpływami z PIT i odwrotnie. Będzie o tym mowa

dalej, bowiem prawidłowość ta ma istotne znaczenie dla wy-

jaśnienia dużego zróżnicowania w strukturze i stawkach ubez-

pieczeń społecznych.

W rozdziałach 2–5 przedstawione są obciążenia podatko-

we wynagrodzeń za pracę w 27 państwach UE. Charakterysty-

ka składek ubezpieczeniowych i wielkości stawek jest przed-

stawiona w rozdz. 2. Rozdział 3 zawiera informacje o stawkach

podatku dochodowego od osób fizycznych (PIT) – jedynego

podatku ogólnego obciążającego wynagrodzenia. Łączne

obciążenie wynagrodzeń podatkami (PIT i składkami ubezpie-

czeniowymi) jest prezentowane przez międzynarodowe in-

stytucje statystyczne w postaci klina podatkowego, co przed-

stawiono w rozdz. 4. Rozdział 5 prezentuje syntetyczne ujęcie

obciążenia pracy podatkami wg metody Eurostatu.

2. Stawki składek na publiczne

obowiązkowe ubezpieczenia

społeczne

Ubezpieczenia społeczne w obszarze UE nie są przedmio-

tem harmonizacji, tzn. regulacji czy koordynacji przez organy

unijne. Systemy obowiązkowych ubezpieczeń społecznych

w poszczególnych państwach UE różnią się znacznie, zarów-

no pod względem liczby i rodzajów ubezpieczeń, jak i wy-

sokości stawek ubezpieczeniowych. Ilość składek ubezpie-

czeniowych nie musi nawet być zgodna z ilością ubezpieczeń

społecznych o określonych nazwach, bowiem w niektórych

państwach pobierana jest od wynagrodzenia jedna składka

o określonej wielkości, która jest odprowadzana do różnych

funduszy ubezpieczeniowych albo do jednego funduszu, ale

na różne cele, najczęściej w wielkościach określonych ustawo-

wo. Pod względem ilości i rodzajów ubezpieczeń społecznych

polski system tych ubezpieczeń reprezentuje sytuację dość

typową dla państw UE (tab. ).

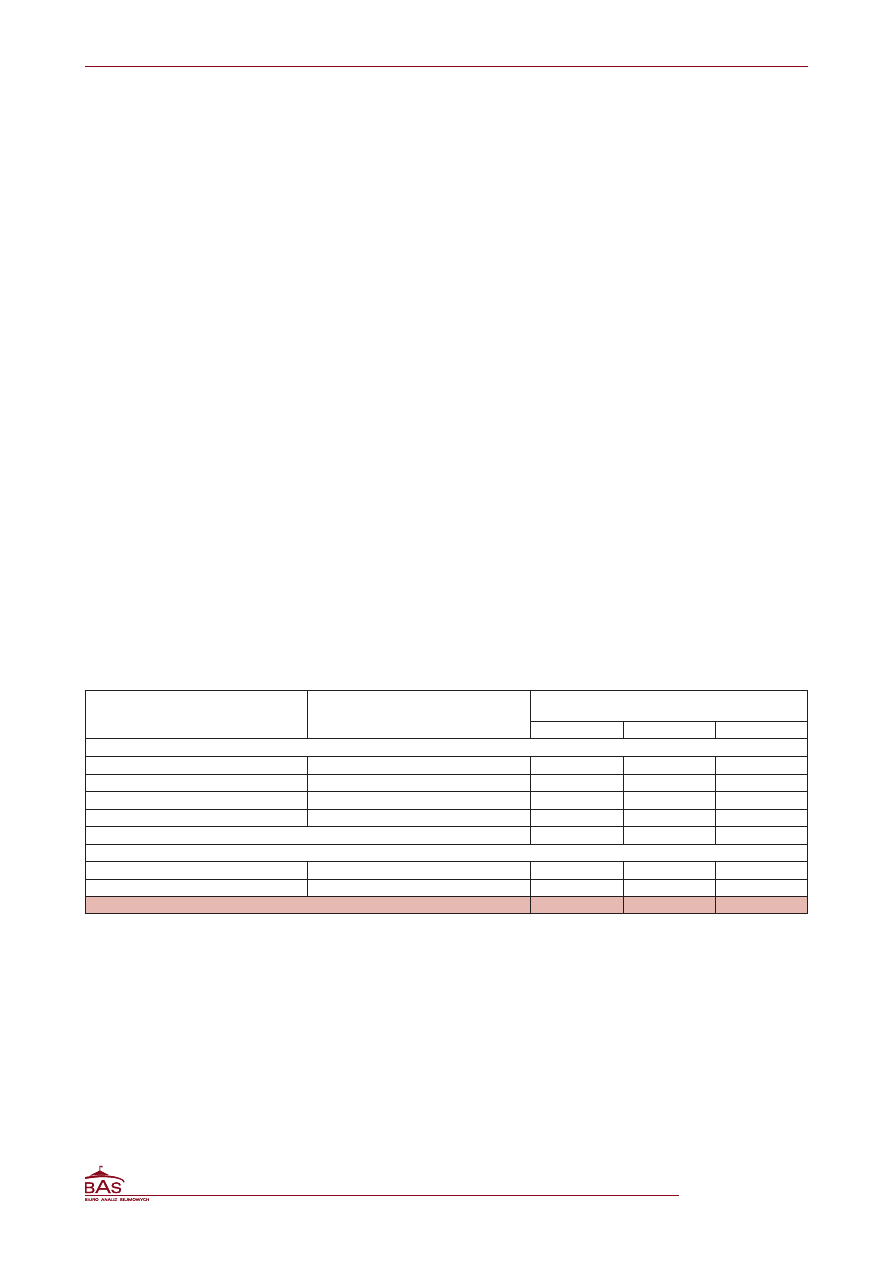

Tab. 1. Stawki składek ubezpieczeniowych w Polsce w II półroczu 2007 r.

Ubezpieczenie składki

Fundusz

Składka w % wynagrodzenia brutto

a)

opłacana przez

pracodawcę

pracownika

razem

Ubezpieczenia społeczne wg terminologii ustaw polskich

Emerytalne

Emerytalny FUS

9,76

9,76

b)

9,52

Rentowe

Rentowy FUS

6,50

3,50

0,00

Chorobowe

Chorobowy FUS

-

2,45

2,45

Wypadkowe

Wypadkowy FUS

,80

c)

-

,80

c)

Ogółem Fundusz Ubezpieczeń Społecznych zarządzany przez ZUS

8,06

d)

5,7

33,77

d)

Inne ubezpieczenia społeczne (w Polsce nie wliczane do ubezpieczeń społecznych)

Od bezrobocia

Fundusz Pracy

2,45

-

2,45

Zdrowotne

NFZ

-

9,00/7,59

e)

7,59

Razem ubezpieczenia

f)

20,5

d)

23,30

43,8

d)

a) Podstawą wymiaru składki w przypadku osób utrzymujących się z pracy jest wynagrodzenie brutto (z wyjątkiem składki zdrowotnej,

o czym jest mowa w przypisie e)). b) W przypadku wszystkich osób urodzonych po 968 r. oraz dobrowolnie w przypadku osób urodzonych

w okresie 949–968, 7,3% podstawy wymiaru składki jest odprowadzane do wybranego otwartego funduszu emerytalnego. c) Składka

standardowa. Zależnie od rodzaju zakładu pracy może być obniżona lub podwyższona – w ramach przedziału 0,67–3,60%. d) Przy uwzględ-

nieniu standardowej składki wypadkowej. e) Podstawą wymiaru składki zdrowotnej wpłacanej do Narodowego Funduszu Zdrowia jest wy-

nagrodzenie brutto pracownika minus składka na ubezpieczenie emerytalne, rentowe i chorobowe. Większość tej składki (7,75%) jest odliczana od

podatku dochodowego od osób fizycznych (PIT). Wielkość 7,59% jest stawką nieformalną, przeliczoną w stosunku do wynagrodzenia brutto, by

można było ją tu dodać do pozostałych składek ubezpieczeniowych posiadających większą podstawę wymiaru składki. f) Ubezpieczenia od

bezrobocia i zdrowotne są na ogół w publikacjach i wypowiedziach traktowane w Polsce jako ubezpieczenia społeczne, tak jak jest to przyjęte na

świecie. Jednak w oficjalnych pismach i materiałach przygotowywanych przez polskich urzędników nie są zaliczane do ubezpieczeń społecznych

ponieważ są powołane odrębnymi ustawami, a nie ustawą „o systemie ubezpieczeń społecznych” regulującą tylko status tych czterech ubezpie-

czeń, z których składki trafiają do Funduszu Ubezpieczeń Społecznych.

Źródło: opracowanie własne na podstawie stanu prawnego obowiązującego w 2007 r.

Analizy BAS nr 6 (6) 30 lipca 2008

3/13

www.bas.sejm.gov.pl

W Polsce występuje sześć rodzajów ubezpieczeń społecz-

nych

2

. Są one wymienione w tab. oraz w tab. 3–5, wraz ze

stawką składkową ogółem i w podziale na stawkę składki

opłacanej przez pracodawcę i stawkę składki opłacanej przez

pracownika. Takie same rodzaje składek ubezpieczeniowych

jak w Polsce występują tylko w Słowacji, ale w przypadku

większości pozostałych państw UE różnice w stosunku do sy-

stemu ubezpieczeń publicznych Polski nie są duże. Różnice te

najczęściej wynikają z łączenia lub rozdzielenia poszczegól-

nych rodzajów ubezpieczeń. Przykładowo, oddzielna skład-

ka emerytalna i rentowa, tak jak w Polsce, występuje tylko

w Słowacji, natomiast w 0 państwach UE stosowana jest

łączna składka ubezpieczenia emerytalno-rentowego, w

państwach składka na te cele jest opłacana w ramach składki

bardziej ogólnej obejmującej ubezpieczenia jeszcze innego

rodzaju, w jednym państwie (Dania) nie istnieje taka składka

bowiem państwowe emerytury i renty są finansowane tylko

z podatków ogólnych i wypłacane z budżetu jako emerytury

2

W niektórych państwach UE pracodawcy płacą również składkę

na fundusz gwarantujący wypłatę wynagrodzeń w razie niewypłacal-

ności pracodawcy. W Polsce jest to Fundusz Gwarantowanych Świad-

czeń Pracowniczych (stawka składki od 2006 r. wynosi 0,0%). Składka

ta nie jest uwzględniana w materiałach źródłowych UE dotyczących

ubezpieczeń społecznych (MISSOC). Dlatego nie jest przedstawiona

w tab. –6. Natomiast brana jest pod uwagę przy wyliczeniach łącz-

nych obciążeń podatkowych wynagrodzeń w formie klina podatko-

wego, co przedstawiono tu w rozdz. 4.

i renty socjalne

3

, a w pozostałych trzech państwach występu-

ją jeszcze inne kombinacje połączeń składek emerytalnych

i rentowych.

Podany wyżej przykład Danii wskazuje, że brak jakiegoś

rodzaju ubezpieczenia społecznego w danym państwie nie

musi wcale oznaczać, że nie istnieją świadczenia tego rodzaju

o charakterze socjalnym (bezpłatne w naturze lub w postaci

świadczeń pieniężnych). Jedynie w Danii publiczne emerytury

i renty finansowane są tylko z podatków ogólnych, ale w przy-

padku innych świadczeń – traktowanych dość powszechnie

jako „ubezpieczeniowe” – podatki ogólne mogą być jedynym

lub podstawowym źródłem finansowania również w innych

państwach. Przykładem jest finansowanie publicznej ochrony

zdrowia, której usługi są bezpłatne w całości lub w zasadniczej

części we wszystkich państwach UE.

Publiczna służba zdrowia w większości państw jest finan-

sowana z ubezpieczeniowej składki zdrowotnej. Ale w sześciu

państwach UE finansowana jest jedynie z podatków ogól-

nych: z budżetu państwa (Cypr, Hiszpania, Łotwa, Portugalia)

lub z budżetów lokalnych (Dania, Szwecja). W kolejnych pię-

ciu państwach jest finansowana w zdecydowanej przewadze

z budżetu państwa (Irlandia, Litwa, Malta, Wlk. Brytania) lub

z budżetów lokalnych (Finlandia). Ponadto, w wielu innych

państwach, w tym w Polsce, regułą jest udział państwa lub

3

W Danii, tak jak w wielu innych państwach „starej” UE, występują

oczywiście składki emerytalne na emerytury uzupełniające emerytury

publiczne, ale są to składki dobrowolne i prywatne.

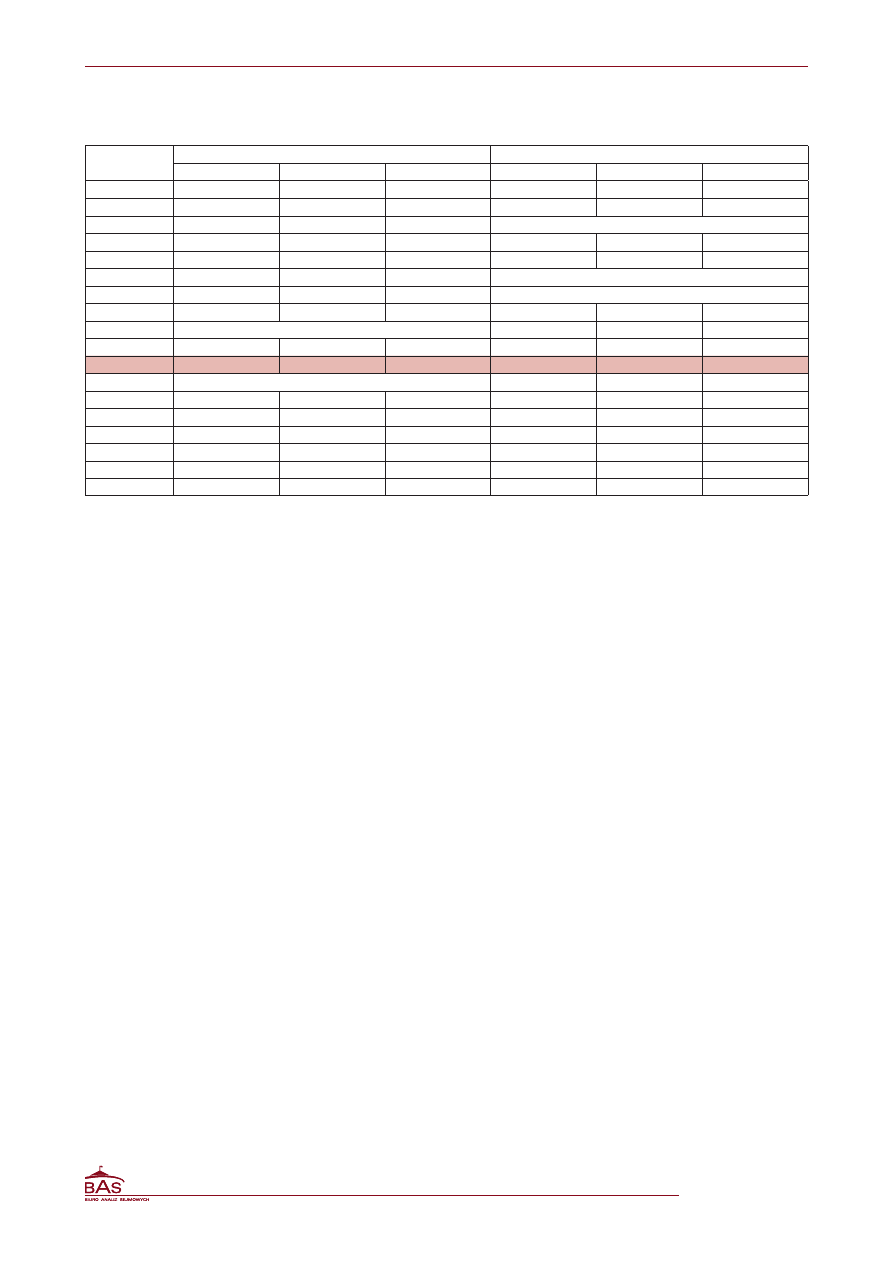

Tab. 2. Stawki ogólnej składki ubezpieczeniowej i rodzaje ubezpieczeń wyjątkowo wyłączonych ze składki ogólnej

Państwo

Stawka składki ogólnej opłacana przez

Ubezpieczenie wyłączone

ze składki ogólnej

pracodawcę

pracownika

razem

w procentach wynagrodzenia brutto

Belgia

a)

24,77

3,07

37,84

-

Bułgaria

b)

5,0–2,0

8,0–,5

23,0–32,5

zdrowotne

Cypr

6,3

6,3

2,6

-

Dania

c)

-

8

8

-

Estonia

33

-

33

od bezrobocia

Hiszpania

23,6

4,7

28,3

od bezrobocia

Irlandia

d)

8,5–0,75

4,0

2,5–4,75

zdrowotne

Litwa

e)

30,7

3,0

33,7

-

Łotwa

f)

24,09

9,00

33,09

-

Portugalia

23,25

,00

34,25

wypadkowe

Wlk. Brytania

g)

2,8

,0

23,8

-

w euro tygodniowo

Malta

6,62–32,00

6,62–32,00

3,24–64,0

-

a) Jeśli zakład zatrudnia więcej niż 9 pracowników, to stawka składki pracodawcy wzrasta o ,69%. b) Wysokość składki jest zależna od

zawodu pracującego. Dokonano podziału zawodów wg stopnia ryzyka na 4 grupy. Podane wielkości graniczne dotyczą stawek grupy pierwszej

i czwartej. c) Tak niska stawka wynika z faktu, że w Danii praktycznie prawie wszystkie świadczenia o charakterze socjalnym są finansowane

z budżetu. d) Wynagrodzenie do 27 euro tygodniowo jest zwolnione z opłacania składek ubezpieczeniowych. Stawka pierwsza obowiązu-

je przy wynagrodzeniu 28–356 euro tygodniowo, druga przy wynagrodzeniu powyżej 356 euro tygodniowo. e) W ramach ogólnej staw-

ki pobieranych składek określone są stawki poszczególnych ubezpieczeń. Wielkości łączne stawek ubezpieczeń: emerytalno-rentowe – 26,2%;

zdrowotne – 3,0% (od pracodawcy, niezależnie od wielkości odliczanych z PIT pracownika); chorobowe i macierzyńskie – 3,3%; od bezrobocia

– ,2%. f) W ramach ogólnej stawki pobieranych składek określone są maksymalne wielkości stawek dla poszczególnych ubezpieczeń. Wy-

datki na ochronę zdrowia pokrywane są z podatku ogólnego PIT. g) Składka jest pobierana od zatrudnionych otrzymujących wynagrodzenie

większe niż 48 euro tygodniowo. W przypadku przynależności do zakładowego programu emerytalnego zatrudniony płaci 9,4% zamiast ,0%,

a pracodawca otrzymuje rabat w wysokości 3,5%.

Źródło: opracowanie własne na podstawie informacji unijnej bazy danych MISSOC (

http://ec.europa.eu/employment_social/missoc/db/pub-

lic/compareTables.do?lang=en

).

Analizy BAS nr 6 (6) 30 lipca 2008

/13

www.bas.sejm.gov.pl

samorządów w finansowaniu ochrony zdrowia na zasadzie

pokrywania kosztów działalności określonego rodzaju służb

medycznych lub pokrywania deficytu funduszu ubezpiecze-

nia zdrowotnego.

Są też takie świadczenia społeczne (głównie zasiłki ro-

dzinne lub pielęgnacyjne), które w zdecydowanej większości

państw UE są pokrywane z podatków ogólnych jako zasiłki

socjalne, a jedynie w kilku państwach utworzono oddzielne

fundusze ubezpieczeniowe dla tych świadczeń, finansowane

ze składek ubezpieczeniowych (por. tab. 6).

Tab. 2 przedstawia stawki ubezpieczeniowe w 2 pań-

stwach UE, w których występuje tylko jedna ogólna składka

ubezpieczenia społecznego, ewentualnie dodatkowo z jed-

nym rodzajem ubezpieczenia posiadającym odrębną skład-

kę. W siedmiu państwach (Belgia, Cypr, Dania, Litwa, Łotwa,

Malta, Wlk. Brytania) występuje tylko jedna składka ubezpie-

czenia społecznego, tak jak to miało miejsce w Polsce przed

999 r. Należy dodać, że w przypadku Litwy i Łotwy można

mieć wątpliwości co do informacji o jednej ogólnej składce na

wszystkie rodzaje ubezpieczeń, bowiem poszczególnym ro-

dzajom ubezpieczeń przypisana jest jednocześnie, na Litwie

określona część stawki ogólnej, a na Łotwie maksymalna wiel-

kość stawki, która może być zastosowana, w ramach stawki

ogólnej. Najbardziej nietypowa jest sytuacja na Malcie, gdzie

wielkość składki ubezpieczeniowej nie jest określana w formie

stawki w procentach wynagrodzenia lecz bezpośrednio wiel-

kością pieniężną.

W pięciu państwach, poza składką ogólną, pobierana

jest dodatkowo składka od jednego rodzaju ubezpieczenia.

W dwóch państwach jest to składka na ubezpieczenie zdro-

wotne (Bułgaria, Irlandia), w kolejnych dwóch na ubezpiecze-

nie od bezrobocia (Estonia, Hiszpania), a w Portugalii na ubez-

pieczenie wypadkowe.

Wielkości stawek składek ogólnych są mocno zróżnicowa-

ne między państwami. Najwyższa stawka, w Belgii, wynosi

prawie 38% wynagrodzenia brutto, ale jest to stawka o 6 punk-

tów niższa od sumy stawek składek ubezpieczeniowych w Pol-

sce. W trzech państwach stawka jest mniejsza niż 5% (Cypr,

Dania, Irlandia), ale są to państwa, w których świadczenia

społeczne są finansowane głównie z podatków ogólnych,

a ponadto Cypr i Irlandia charakteryzują się niskim stopniem

opiekuńczości państwa i promowaniem raczej ubezpieczeń

prywatnych niż publicznych.

Składka ogólna jest z reguły opłacana w przewadze przez

pracodawcę (w 8 państwach na 2), w tym w 5 krajach stawka

pracodawcy jest ponad 2-krotnie większa niż stawka pracow-

Tab. 3. Stawki składki ubezpieczenia zdrowotnego i składki ubezpieczenia chorobowego w procentach wynagrodzenia

brutto

a)

Państwo

Stawka składki zdrowotnej opłacana przez

Stawka składki chorobowej (i macierzyńskiej) opłacana przez

pracodawcę

pracownika

razem

pracodawcę

pracownika

razem

Austria

b)

3,55 (3,75)

3,95 (3,75)

7,50

w ramach składki zdrowotnej

Bułgaria

3,9

2,

6,0

w ramach składki ogólnej

Czechy

9,0

4,5

3,5

3,3

,

4,4

Finlandia

c)

-

,28

,28

2,06

0,77

2,83

Francja

2,8

0,75

3,55

w ramach składki zdrowotnej

Grecja

4,3

2,5

6,45

0,8

0,4

,2

Holandia

-

6,5

6,5

w ramach składki od bezrobocia

Irlandia

c) d)

-

2,0

2,0

w ramach składki ogólnej

Luksemburg

2,7

2,7

5,4

2,35

2,35

4,70

Niemcy

e)

6,95

6,95

3,90

w ramach składki zdrowotnej

Polska

f)

-

9,00

9,00

-

2,45

2,45

Rumunia

7,0

6,5

3,5

0,75

-

0,75

Słowacja

0

4

4

,4

,4

2,8

Słowenia

g)

6,56

6,36

2,92

0,

0,

0,2

Szwecja

h)

świadczenia z podatków ogólnych

8,78

-

8,78

Węgry

5

4

9

3

3

6

Włochy

5,76

-

5,76

w ramach składki zdrowotnej

a) Nazwy obu rodzajów ubezpieczeń (zdrowotne i chorobowe) są nawiązaniem do polskiej terminologii. W rzeczywistości w większości

państw UE, także w źródłowej bazie danych MISSOC, składki obu rodzajów ubezpieczenia nazywane są składkami chorobowymi (sickness contri-

bution), a wyróżniane są ewentualnie jako dwa oddzielne ubezpieczenia na podstawie kryterium przeznaczenia pobranych składek: jako składki

na świadczenia w naturze (praktycznie chodzi o bezpłatny dostęp do służby zdrowia) oraz jako składki na świadczenia pieniężne (praktycznie

chodzi o rekompensatę zarobków utraconych z powodu choroby lub macierzyństwa). b) Stawki dla pracowników fizycznych, a w nawia-

sie dla pracowników umysłowych. c) Zasadnicze wydatki na ochronę zdrowia są pokrywane z budżetu. d) Stawka jest większa (2,5%)

w przypadku wynagrodzenia przekraczającego 925 euro tygodniowo. e) Wielkości średnie dla poszczególnych funduszy (kas chorych),

które pobierają składki wg różniących się stawek. f) Stawka zdrowotna jest obliczana w stosunku do wynagrodzenia brutto pomniejszo-

nego o składkę pracownika na ubezpieczenie emerytalne, rentowe i chorobowe (w warunkach porównywalnych z innymi państwami byłoby

to 7,59%, a nie 9,00%). Stawka 9,00% zawiera w sobie stawkę ,25% płatną z wynagrodzenia pracownika oraz 7,75% pokrywaną z podatku PIT

pracownika. g) Składka chorobowa jest włączona do składki zdrowotnej, a w kolumnach składki chorobowej jest przedstawiona stawka

składki macierzyńskiej. h) Składka chorobowa obejmuje również składkę ubezpieczenia rentowego inwalidzkiego.

Źródło: jak pod tab. 2.

Analizy BAS nr 6 (6) 30 lipca 2008

/13

www.bas.sejm.gov.pl

nika, a w Estonii składką obciążany jest tylko pracodawca. Pra-

codawcy płacą taka samą stawkę ubezpieczenia jak pracowni-

cy tylko na Cyprze i Malcie, a w Danii pracodawcy są zwolnieni

z opłacania składek ubezpieczeniowych.

Tab. 3 przedstawia stawki składki zdrowotnej i chorobo-

wej (wg terminologii polskiej, por. przypis

a)

pod tab. 3) dla

7 państw UE, przy czym ubezpieczenie chorobowe i zdro-

wotne występuje oddzielnie, tak jak w Polsce, i obejmuje ten

sam zakres świadczeń, tylko w siedmiu państwach UE (Cze-

chy, Finlandia, Grecja, Luksemburg, Polska, Słowacja, Węgry).

W czterech państwach (Austria, Francja, Niemcy, Włochy)

ubezpieczenie zdrowotne i chorobowe jest traktowane jako

jeden rodzaj ubezpieczenia z jedną stawką. W kolejnych

czterech państwach składka chorobowa ma inny zakres, po-

dany w przypisach w tab. 3 (Holandia, Rumunia, Słowenia,

Szwecja). W pozostałych dwóch państwach wymienionych

w tab. 3 – tak jak w państwach nie wymienionych w tej ta-

beli – ubezpieczenie zdrowotne lub chorobowe jest częścią

ubezpieczenia ogólnego albo świadczenia zdrowotne i cho-

robowe są pokrywane w całości lub w przewadze z podatków

ogólnych, tzn. z budżetu państwa lub budżetów lokalnych.

Najwyższe stawki składki zdrowotnej, przekraczające 3%,

występują w Czechach, Francji, Niemczech i Rumunii. Najniż-

szą stawkę ma Finlandia (,28%) i Irlandia (2,0%), gdzie wy-

datki na ochronę zdrowia są pokrywane w zasadniczej części

z budżetu. Dość niską stawkę (5–7%) mają również: Bułgaria,

Grecja, Holandia, Luksemburg, Włochy.

Na 6 państw o określonej stawce składki zdrowotnej,

w sześciu państwach pracodawcy i pracownicy mają taką

samą (lub prawie taką samą) wielkość stawki. W kolejnych pię-

ciu państwach pracodawcy płacą składkę większą niż pracow-

nicy, we Włoszech płacą tylko pracodawcy, a w pozostałych

czterech państwach tylko pracownicy (Finlandia, Holandia,

Irlandia, Polska).

Najwyższą stawkę składki chorobowej ma Szwecja (8,78%),

ale w jej ramach mieści się też składka rentowa inwalidzka.

Dość wysoką stawkę mają Węgry (6%), Luksemburg (4,7%)

i Czechy (4,4%). Najniższą stawkę, obejmującą zarówno skład-

kę chorobową, jak i macierzyńską, ma Grecja (,2%), następnie

Polska (2,45%).

Na 0 państw o określonej stawce składki chorobowej

w czterech państwach pracodawcy i pracownicy mają taką

samą wielkość stawki. W kolejnych trzech państwach pra-

codawcy płacą składkę większą niż pracownicy, w Rumunii

i Szwecji płacą tylko pracodawcy, a jedynie w Polsce płacą tyl-

ko pracownicy.

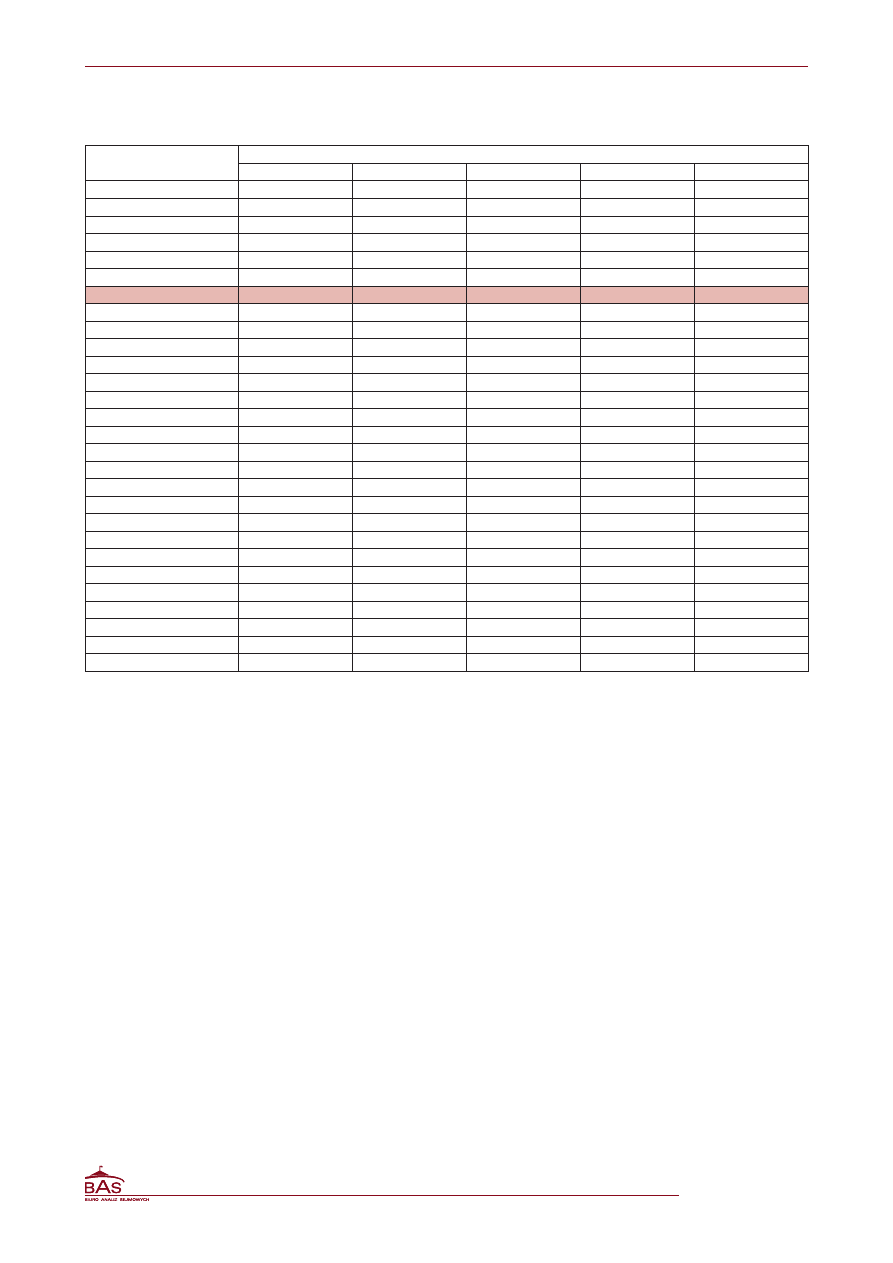

Tab. 4 przedstawia stawki składki emerytalnej i rentowej

dla 5 państw (w pozostałych 2 państwach UE składki te są

częścią składki ogólnej albo świadczenia emerytalne lub ren-

towe są finansowane z podatków ogólnych). Tylko w Słowacji

zakres obu ubezpieczeń jest taki sam jak w Polsce. W ośmiu

państwach pełna składka rentowa (inwalidzka plus rodzinna)

jest połączona ze składką emerytalną. W pozostałych pięciu

państwach występuje inna kombinacja tych składek (por.

przypisy w tab. 4).

Z uwagi na przewagę państw, w których składka emery-

talna i rentowa występuje łącznie, analiza wielkości stawek

jest tu przedstawiona w odniesieniu do jej łącznej wielkości,

Tab. 4. Stawki składki ubezpieczenia emerytalnego i składki ubezpieczenia rentowego w procentach wynagrodzenia

brutto

Państwo

Stawka składki emerytalnej opłacana przez

Stawka składki rentowej opłacana przez

pracodawcę

pracownika

razem

pracodawcę

pracownika

razem

Austria

2,55

0,25

22,80

w ramach składki emerytalnej

Czechy

2,5

6,5

28,0

w ramach składki emerytalnej

Finlandia

a)

6,7–27,0

4,3

2,0–3,3

w ramach składki emerytalnej

Francja

b)

8,30

6,65

4,95

w ramach składki emer. lub zdrow.

Grecja

3,33

6,67

20,00

w ramach składki emerytalnej

Holandia

c)

-

9,5

9,5

5,5

-

5,5

Luksemburg

d)

8,0

8,0

24,0

w ramach składki emerytalnej

Niemcy

9,95

9,95

9,90

w ramach składki emerytalnej

Polska

e)

9,76

9,76

9,52

6,5

3,5

0,0

Rumunia

f)

24,5

9,5

34,0

w ramach składki emerytalnej

Słowacja

4,0

4,0

8,0

3,0

3,0

6,0

Słowenia

8,85

5,50

24,35

w ramach składki emerytalnej

Szwecja

g)

0,2

7,0

7,2

,7

-

,7

Węgry

2,0

8,5

29,5

w ramach składki emerytalnej

Włochy

23,8

9,9

33,0

w ramach składki emerytalnej

a) Stawka pracodawcy jest zróżnicowana: prywatny – 6,7%, samorząd lokalny – 23,9%, państwo – 20,%, kościół – 27,0%. b) Składka ren-

towa inwalidzka mieści się w ramach składki zdrowotnej, a rentowa rodzinna w ramach składki emerytalnej. c) Składka rentowa obejmuje tyl-

ko składkę inwalidzką; składka rodzinna jest włączona do składki emerytalnej. d) Pozostałe 8,0% składki dopłaca budżet państwa. e) Ze

składki emerytalnej pracownika składka o wymiarze 7,3% jest kierowana do prywatnego Otwartego Funduszu Emerytalnego jeśli pracownik jest

ubezpieczony w II filarze, tzn. w OFE. Stawka składki rentowej opłacanej przez pracownika do I półrocza 2007 r. wynosiła 6,5% (razem 3,0%). Od

2008 r. stawka pracodawcy wynosi 4,5%, a pracownika ,5% (razem 6,0%). f) Stawka średnia. W przypadku dobrych warunków pracy stawka

pracodawcy wynosi 9,5%, średnich 24,5%, a uciążliwych 29,5%. g) Składka rentowa dotyczy tylko renty rodzinnej. Składka ubezpieczenia

inwalidzkiego jest włączona do składki chorobowej.

Źródło: jak pod tab. 2.

Analizy BAS nr 6 (6) 30 lipca 2008

6/13

www.bas.sejm.gov.pl

tzn. stawki emerytalno-rentowej lub sumy stawki emerytalnej

i stawki rentowej (tab. 4). Najwyższe łączne stawki występują

w Rumunii (34%), we Włoszech (33%), w Polsce (29,52%) i na

Węgrzech (29,5%) oraz w Czechach (28%). Pomijając Francję

i Szwecję, gdzie podana stawka nie obejmuje całości ubezpie-

czeń rentowych, najniższą stawkę mają Niemcy (9,9%) i Gre-

cja (20%).

Na 5 państw o obliczalnej łącznej stawce składki eme-

rytalnej i rentowej, aż w państwach (w tym w Polsce)

stawka pracodawcy jest większa niż pracownika, przy czym

w sześciu państwach jest to różnica ponad dwukrotna.

Pracodawcy i pracownicy mają taką samą wielkość stawki

w Luksemburgu i Niemczech, a w Holandii i Słowenii pra-

cownicy płacą większą składkę emerytalno-rentową niż

pracodawcy.

Składki na ubezpieczenie od bezrobocia są określone w 6

państwach UE (tab. 5). W pozostałych państwach składka na

ubezpieczenie od bezrobocia jest częścią ogólnej składki

ubezpieczeniowej (por. tab. 2) albo taka składka nie istnieje,

bowiem zasiłki dla bezrobotnych oraz koszty regulowania

rynku pracy są finansowane z podatków ogólnych bezpośred-

nio z budżetu państwa lub budżetu lokalnego.

Najwyższa stawka składki na ubezpieczenie od bezrobo-

cia występuje w Holandii (0%) i Hiszpanii (7,3%), natomiast

najniższa (poniżej 3%) w Słowenii, Estonii, Czechach, Słowacji

i Polsce. Na 6 państw w ośmiu stawka pracodawcy jest więk-

sza niż pracownika, w Polsce i Szwecji składkę płaci tylko pra-

codawca, w trzech państwach stawka pracodawcy i pracow-

nika jest taka sama, w dwóch państwach stawka pracownika

jest większa niż pracodawcy.

Samodzielne ubezpieczenie wypadkowe występuje w 4 pań-

stwach UE (tab. 5). W pozostałych państwach UE składka na

ubezpieczenie wypadkowe jest częścią ogólnej składki ubezpie-

czeniowej (por. tab. 2), składki zdrowotnej (w Grecji) albo taka

składka nie istnieje. Na 4 państw tylko w pięciu stawka składki

jest określona jedną wielkością procentową. W pięciu kolejnych

państwach, w tym w Polsce, ustawowo został określony przedział

stawki – niskie wielkości z tego przedziału są stosowane w przy-

padku zakładów lub zawodów niskiego ryzyka, a wysokie wiel-

kości stawki w przypadku zakładów lub zawodów wysokiego

ryzyka. W pozostałych czterech państwach przedział wielkości

stawki nie został określony – stawka jest przedmiotem negocjacji

pracodawcy i instytucji ubezpieczającej. We wszystkich 4 pań-

stwach składkę opłaca tylko pracodawca.

Składka ubezpieczeniowa na zasiłki rodzinne jest pobie-

rana w pięciu państwach, tylko od pracodawcy w Austrii,

Francji, Luksemburgu i Włoszech, a w Grecji tak samo od

pracodawcy i pracownika (tab. 6). Składka ubezpieczenio-

wa pielęgnacyjna jest pobierana w nieznacznej wielkości od

pracodawcy we Francji, w tej samej wielkości od pracodawcy

i pracownika w Niemczech oraz tylko od pracownika w Luk-

semburgu (tab. 6).

Tab. 5. Stawki składki na ubezpieczenie od bezrobocia oraz składki ubezpieczenia wypadkowego w procentach wyna-

grodzenia brutto

Państwo

Stawka składki na ubezpieczenie od bezrobocia opłacana przez

Stawka składki wypadkowej

a)

opłacana przez

pracodawcę

pracownika

razem

pracodawcę

pracownika

razem

Austria

3

3

6

,4

-

,4

Czechy

,2

0,4

,6

0,2–,2

-

0,2–,2

Estonia

0,3

0,6

0,9

w ramach składki ogólnej

Finlandia

b)

0,58

x

tak

-

tak

Francja

4,0

2,4

6,4

tak

-

tak

Grecja

3,67

,33

5,00

w ramach składki zdrowotnej

Hiszpania

5,75

,55

7,30

w ramach składki ogólnej

Holandia

6,5

3,85

0,00

-

-

-

Luksemburg

świadczenia z podatków ogólnych

0,53–6,00

-

0,53–6,00

Niemcy

2,

2,

4,2

tak

-

tak

Polska

2,45

-

2,45

0,67–3,60

-

0,67–3,60

Portugalia

w ramach składki ogólnej

tak

-

tak

Rumunia

2

3

0,4–3,6

-

0,4–3,6

Słowacja

2

0,8

-

0,8

Słowenia

0,06

0,4

0,20

0,53

-

0,53

Szwecja

4,45

-

4,45

0,68

-

0,68

Węgry

4,5

,5

6,0

5,0

-

5,0

Włochy

c)

2,2–4,4

0,3

2,5–4,7

0,5–6,0

-

0,5–6,0

a) Ubezpieczenie wypadkowe może obejmować również ubezpieczenie od chorób zawodowych, które w większości państw jest objęte ubez-

pieczeniem zdrowotnym. Jeśli stawka występuje w przedziale dwóch liczb (tak jak w Polsce), to oznacza, że wielkość składki w jednostce instytu-

cjonalnej jest zależna od skali ryzyka występującego w tej jednostce, a wielkości graniczne są ustalone ustawowo. Termin „tak” wpisany w tabeli

oznacza, że w danym państwie występują różne stawki zależnie od ryzyka, ale brak jest ustalanych ustawowo wielkości granicznych. Wielkość staw-

ki jest przyjmowana w drodze porozumienia między instytucją ubezpieczającą a pracodawcą. b) Pracodawca opłaca składkę w procentach

całego funduszu płac, a nie od wielkości wynagrodzenia pracownika. Przy małym funduszu płac jest to 0,75%, przy dużym 2,95%. c) Wielkość

składki ubezpieczenia od bezrobocia jest zależna od sektora gospodarki.

Źródło: jak pod tab. 2.

Analizy BAS nr 6 (6) 30 lipca 2008

/13

www.bas.sejm.gov.pl

Zamieszczone w tym rozdziale informacje dają dość przej-

rzysty obraz rodzajów ubezpieczeń społecznych funkcjonu-

jących w każdym państwie oraz wysokość stawek składek

odprowadzanych od wynagrodzenia za pracę na rzecz tych

ubezpieczeń. Dowodzą również dużego zróżnicowania mię-

dzy państwami pod względem konkretnych rozwiązań w za-

kresie rodzajów składek ubezpieczeniowych i wielkości obcią-

żenia wynagrodzeń składkami.

Przedstawione powyżej informacje mają ważny walor po-

znawczy, ale nie dają możliwości uzyskania jednoznacznej

odpowiedzi na trzy ważne pytania związane z obciążeniem

składkami wynagrodzeń:

. Jak przedstawia się skala obciążenia wynagrodzeń

składkami konkretnego rodzaju ubezpieczenia (np.

emerytalnego) w danym kraju (np. w Polsce) na tle in-

nych krajów?

2. Jaka część wynagrodzeń w poszczególnych państwach

UE jest odprowadzana do funduszy publicznych w ra-

mach składki ubezpieczeniowej?

3. Czy wielkość obciążenia wynagrodzeń składkami ubez-

pieczeniowymi (w tym pracownika i pracodawcy od-

dzielnie) jest właściwa z punktu widzenia skutków eko-

nomicznych, czy powinna zostać zreformowana?

Prawidłowa odpowiedź na pierwsze pytanie jest praktycz-

nie nierealna. Skala zróżnicowania zakresu poszczególnych

rodzajów ubezpieczeń, np. ubezpieczenia emerytalnego (sa-

modzielnego lub jako części ubezpieczenia o szerszym zakre-

sie) jest tak duża, że nie pozwala na porównanie stawek ubez-

pieczeniowych w państwach UE. Porównanie stawki składki

emerytalnej w Polsce ze stawkami w pozostałych państwach

UE nie jest uprawnione z racji różnego zakresu tej składki (uza-

sadnienie jest przedstawione powyżej w uwagach związanych

z tab. 4). W przypadku Słowacji, co prawda zakres składki eme-

rytalnej jest taki sam jak w Polsce, ale różne są granice pobie-

rania składek (w Słowacji jest dolna i górna granica wielkości

wynagrodzenia, od której składka jest opłacana, w Polsce jest

tylko górna granica, ale innego rodzaju).

Na pytanie drugie, jaka część wynagrodzeń w poszczegól-

nych państwach UE jest odprowadzana do funduszy publicz-

nych w ramach składki ubezpieczeniowej, można odpowie-

dzieć względnie prawidłowo jedynie w przypadku sześciu

państw UE, w których występuje tylko jedna stawka ogólnej

składki ubezpieczeniowej (tab. 2). Aby przedstawić taką jedną

łączną stawkę składek ubezpieczeniowych dla innych państw

UE należałoby zsumować stawki występujących w nich ubez-

pieczeń społecznych. Ze względów metodologicznych takie

sumy należałoby traktować tylko jako przybliżone i orienta-

cyjne, a z odpowiedzi na pytanie trzecie wynika, że i tak przy-

datność tych sum do wyciągania wniosków dotyczących ich

oceny byłaby mocno ograniczona. Takie sumowanie nie jest

jednak dokonywane, bowiem nie jest uprawnione metodolo-

gicznie z czterech powodów.

Po pierwsze, składki nie zawsze są obliczane w stosunku

do wynagrodzenia brutto jako podstawy wymiaru składki.

Przykładowo w Polsce inna jest podstawa wymiaru składki

w przypadku składki zdrowotnej (por. tab. i 3). Różna pod-

stawa wymiaru składki powoduje, że sumowanie stawek nie

jest uprawnione w sensie rachunkowym.

Po drugie, w części państw w przypadku niektórych lub

wszystkich ubezpieczeń stosowane są zwolnienia od opodat-

kowania składkami ubezpieczeniowymi wynagrodzeń poni-

żej pewnej wielkości minimalnej. W tych samych lub w innych

państwach stosowany jest pułap maksymalny wynagrodzenia,

powyżej którego stawka przestaje obowiązywać i składka nie

wzrasta. Przykładem jest składka emerytalna i rentowa w Pol-

sce (pułapem jest 30-krotność prognozowanego przeciętne-

go wynagrodzenia w roku).

Po trzecie, w wielu państwach stawka nie jest jednolita dla

określonego ubezpieczenia (np. w Bułgarii nawet dla ogólnej

składki ubezpieczeniowej – por. tab. 2). Może różnić się zależ-

nie od grupy pracowniczej, ew. występować w postaci prze-

działu albo nawet może nie być określona jednoznacznie jak

w przypadku składki wypadkowej (por. tab. 5).

Po czwarte, o ile ma sens sumowanie stawek pracodawcy

opłacanych na różne rodzaje ubezpieczenia, to z przyczyn

podanych poniżej w odpowiedzi na pytanie trzecie, nie jest

uprawnione dodawanie stawek pracownika i tym samym sta-

wek łącznych w celu oceny prawidłowości skali obciążeń wy-

nagrodzenia składkami ubezpieczeniowymi.

Nie jest możliwa ocena prawidłowości obciążeń wynagro-

dzenia składkami ubezpieczeniowymi na podstawie sumy

stawek, zwłaszcza pracownika i tym samym stawek łącznych,

ponieważ nie jest to pełne opodatkowanie wynagrodzeń.

Przykładowo, w Danii pracodawca praktycznie nie jest obcią-

żony składką ubezpieczeniową, a stawka ubezpieczeniowa

pracownika jest prawie symboliczna, ale pracownik jest ob-

ciążony najwyższą w UE hipotetyczna stawką PIT, 3-krotnie

Tab. 6. Stawki składki na zasiłki rodzinne oraz składki pielęgnacyjnej w procentach wynagrodzenia brutto

a)

Państwo

Stawka składki na zasiłki rodzinne opłacana przez

Stawka składki pielęgnacyjnej opłacana przez

pracodawcę

pracownika

razem

pracodawcę

pracownika

razem

Austria

4,5

-

4,5

-

-

-

Francja

5,4

-

5,4

0,3

-

0,3

Grecja

2

-

-

-

Luksemburg

,7

-

,7

-

,4

,4

Niemcy

-

-

-

0,85

0,85

,70

Włochy

2,48

-

2,48

-

-

-

a) W większości państw UE nie występują tego rodzaju ubezpieczenia, bowiem świadczenia rodzinne i pielęgnacyjne (dotyczy opieki nad

osobami starszymi) jako pomoc socjalna są finansowane w całości z podatków ogólnych bezpośrednio z budżetów lokalnych, przy ewentualnym

dofinansowaniu, jak w przypadku Polski, przez budżet państwa w formie dotacji.

Źródło: jak pod tab. 2.

Analizy BAS nr 6 (6) 30 lipca 2008

8/13

www.bas.sejm.gov.pl

wyższą niż przeciętna (tab. 0). Opodatkowanie wynagro-

dzeń w Danii jest zbliżone do opodatkowania w Estonii i na

Węgrzech, ale zasadniczo różna jest struktura tego opodatko-

wania, bo w tych dwóch państwach dominuje składka praco-

dawcy (tab. 0).

Ocena skali opodatkowania wynagrodzenia wymaga więc

całościowego potraktowania tego opodatkowania, tzn. synte-

tycznego ujęcia jego obu alternatywnych składników: składek

ubezpieczeniowych i PIT. Taką funkcję pełni klin podatkowy

przedstawiony w rozdziale 4 oraz hipotetyczna stawka opo-

datkowania pracy przedstawiona w rozdz. 5.

3. Stawki podatku

dochodowego od osób

fizycznych

Unormowania prawne dotyczące podatków bezpośred-

nich, w tym podatku dochodowego od osób fizycznych, po-

zostają w całości w gestii państw członkowskich Unii Europej-

skiej, tak samo jako w przypadku składek ubezpieczeniowych.

PIT nie jest przedmiotem harmonizacji przez wspólnotę,

toteż istnieją znaczne różnice między państwami UE doty-

czące roli PIT w systemie podatkowym, jak i techniki podat-

kowej. Państwa członkowskie ustalają zasady opodatkowa-

nia, wysokość dochodów podlegających opodatkowaniu,

jak też istniejący system ulg i zwolnień. W rezultacie, te same

stawki podatkowe w dwóch państwach mogą prowadzić do

różnic między nimi pod względem efektów ekonomicznych,

tzn. faktycznego obciążenia wynagrodzeń podatkiem i fak-

tycznej skali wpływów budżetowych z tego podatku, jeśli za-

stosowane zostaną różne rozwiązania dotyczące:

• zakresu i rodzaju dochodów zwolnionych z opodatko-

wania;

• istnienia i wysokości kwoty nie podlegającej opodatko-

waniu (albo stawki zerowej, która dalej nie będzie trak-

towana jako pierwszy próg podatkowy);

• zakresu i rodzaju odliczeń od podatku;

• zróżnicowania stawek podatkowych w odniesieniu do

dochodów z różnych rodzajów działalności.

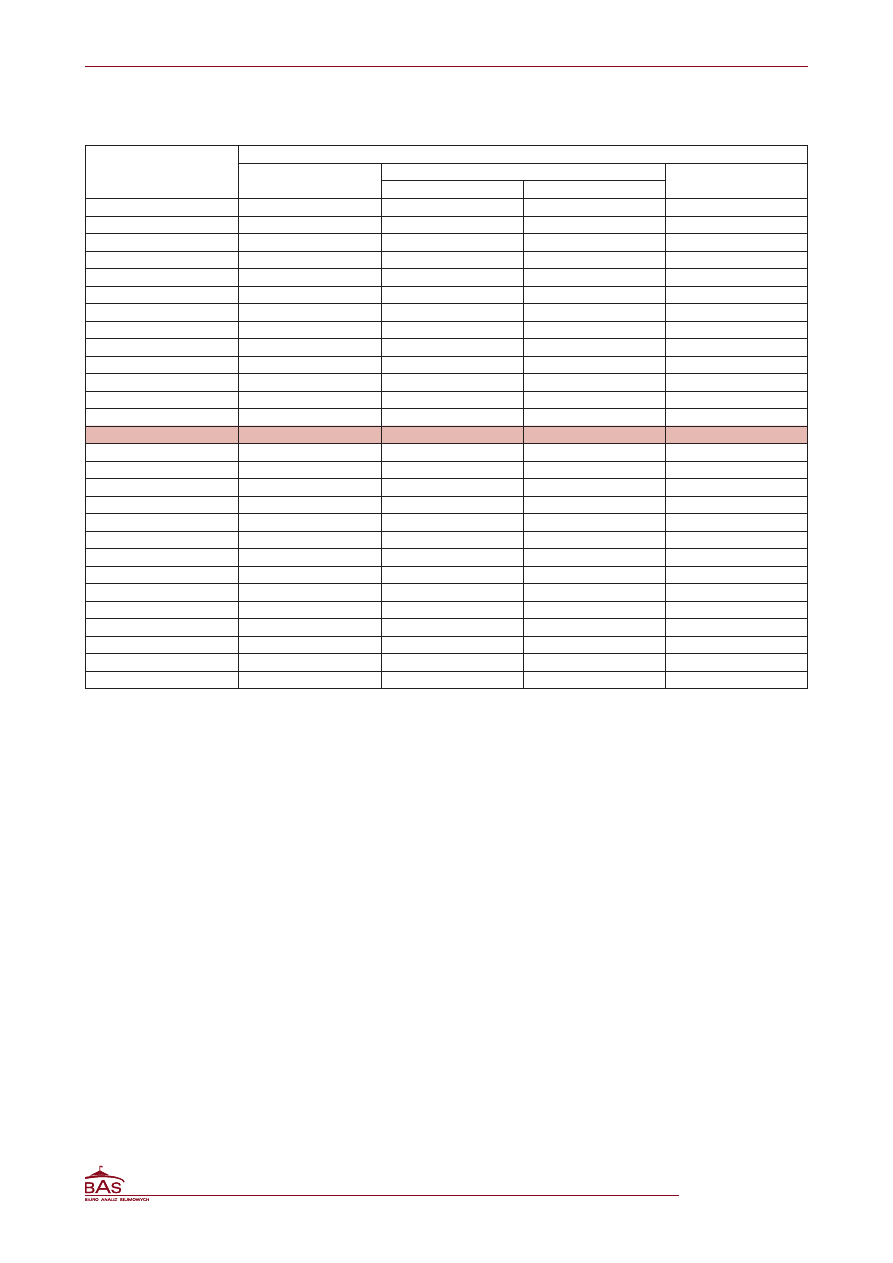

Tab. 7. Stawki PIT od wynagrodzeń za pracę w państwach UE-27 w 2007 r. (państwa uporządkowane wg średniej stawki)

Państwo

Liczba stawek

Stawki w % dochodu

Średnia stawka

Szwecja

a)

2+x

49–59

54

Holandia

4

33,6; 4,4; 42; 52

42

Dania

a)

3+x

26–52

39

Finlandia

a)

4+x

24–53

38

Austria

4

23; 38,3; 43,6; 50

38

Belgia

5

25; 30; 40; 45; 50

37

Grecja

3

29; 39; 40

36

Włochy

5

23; 27; 38; 4; 43

34

Hiszpania

a)

4

24; 28; 37; 43

33

Irlandia

2

20; 4

30

Polska

3

9; 30; 40

30

Niemcy

b)

x

5–45

30

Słowenia

3

6; 27; 4

28

Litwa

27

27

Węgry

2

8; 36

27

Portugalia

6

0,5; 3; 23,5; 34; 36,5; 40

26

Cypr

3

20; 25; 30

25

Łotwa

25

25

Malta

3

5; 25; 35

25

Wlk. Brytania

3

0; 22; 40

24

Luksemburg

6

liczby parzyste od 8 do 38

23

Francja

4

5,5; 4; 30; 40

22

Bułgaria

c)

3

20; 22; 24

22

Czechy

c)

4

2; 9; 25; 32

22

Estonia

22

22

Słowacja

9

9

Rumunia

6

6

Uwaga: Nie są uwzględnione stawki zerowe w państwach, w których takie stawki zostały ustalone ustawowo, ponieważ w innych państwach

(w tym w Polsce), taką samą rolę (stawki zerowej) pełni kwota wolna od podatku.

a) Państwa, w których stawki są sumą stawek centralnych i lokalnych. W Danii, Finlandii i Szwecji liczba i wysokość stawek różni się między po-

szczególnymi jednostkami lokalnymi. Dlatego stawek nie można sumować z wyjątkiem stawek skrajnych. b) Podatek liniowo-progresywny,

przy którym trudno określić liczbę stawek. c) Od 2008 r. jedna stawka: w Bułgarii 0%, w Czechach 5%.

Źródło: opracowanie własne na podstawie danych zawartych w: ) publikacji Taxation trends in the European Union, 2008 edition, European

Commission; 2) bazie danych podatkowych UE (

http://ec.europa.eu/taxation_customs/taxinv/welcome.do

).

Analizy BAS nr 6 (6) 30 lipca 2008

/13

www.bas.sejm.gov.pl

Te cztery rodzaje techniki podatkowej, wpływające na efek-

ty ekonomiczne PIT, nie są tu dalej rozważane. W tab. 7 przed-

stawione są jedynie stawki podatkowe w postaci jednej stawki

w przypadku podatku liniowego lub większej liczby stawek

(nazywanych progami) w przypadku podatku progresywne-

go, który zresztą w państwach UE przeważa.

Chociaż PIT jest podatkiem ogólnym, to w świadomości po-

lityków i ekonomistów środki uzyskane z tego podatku mają

takie samo lub zbliżone przeznaczenie jak składki ubezpiecze-

niowe. W Belgii, Francji i Litwie to przekonanie skonkretyzowa-

no poprzez ustawowe kierowanie części wpływów z PIT bez-

pośrednio do odpowiednich funduszy ubezpieczeniowych. Na

Litwie i Łotwie część dochodów z podatku PIT jest ustawowo

kierowana do funduszu ubezpieczeń zdrowotnych. W Polsce do

998 r. dochody publiczne z PIT wpływały do budżetu państwa

(i w niewielkiej części do budżetów gmin), natomiast od 999 r.

ich część jest kierowana na ubezpieczenie zdrowotne (wpły-

wała początkowo do kas chorych, od 2004 r. do Narodowego

Funduszu Zdrowia)

4

. Z racji zaliczania części dochodów z PIT do

ubezpieczeń zdrowotnych, obciążenie wynagrodzeń tym po-

datkiem w Polsce należy do najniższych w UE (por. tab. 0) cho-

ciaż formalnie średnia stawka PIT (tab. 7) stawia Polskę wśród

państw UE o dużym obciążeniu wynagrodzeń tym podatkiem.

Dane zamieszczone w tab. 7 wskazują na znaczne zróżni-

cowanie stawek PIT w państwach UE, zarówno pod względem

liczby stawek (od jednej do 6), jak i ich wysokości. Średnia

stawka w Szwecji jest ponad 3-krotnie wyższa niż stawka

w Rumunii. Średnia stawka w Polsce należy do wyższych

w Europie, ale od 2009 r. będzie wynosić tylko 25% w związku

z wprowadzeniem dwóch stawek: 8% i 32%. Na skali średnich

stawek PIT przedstawionych w tab. 7 będzie to oznaczać po-

ważne przesunięcie Polski w dół, ale praktycznie niezbyt duże

zmniejszenie obciążenia wynagrodzeń tym podatkiem.

Dane tab. 7, w tym średnie stawki PIT dla poszczególnych

państw, mają pewien walor poznawczy, ale nie pozwalają

na kompetentną analizę porównawczą opodatkowania wy-

nagrodzeń tym podatkiem, bowiem o faktycznej wielkości

opodatkowania współdecydują rozwiązania w zakresie tech-

niki podatkowej, z których ważniejsze zostały wymienione na

początku tego rozdziału. Faktyczne wielkości opodatkowania

pracy są obliczane w ramach klina podatkowego oraz hipote-

tycznej stawki opodatkowania pracy.

4. Klin podatkowy jako miara

opodatkowania wynagrodzeń

Termin „klin podatkowy” (ang. „tax wedge”) jest współ-

cześnie używany w organizacjach międzynarodowych oraz

w wielu krajach w odniesieniu do opodatkowania pracy. Upo-

wszechnił się ok. 2000 roku jako metodologicznie uprawniona

suma składek ubezpieczeniowych i PIT oraz synteza opodat-

4

Struktura segmentowa sektora finansów publicznych jest moc-

no zróżnicowana między państwami. Są kraje, w których budżet cen-

tralny obejmuje niewielką część funduszy publicznych (np. budżet fe-

deralny Niemiec tylko ok. 8%), a znacznie większe są różne fundusze

ubezpieczeń społecznych (w Niemczech stanowią ok. 42% funduszy

publicznych), gdy w innych państwach takie fundusze nie funkcjonują

(np. w Wlk. Brytanii) albo mają charakter szczątkowy (w Danii), a skład-

ki na ubezpieczenia społeczne są gromadzone w budżecie i stamtąd

wypłacane są świadczenia z ubezpieczeń społecznych.

kowania wynagrodzeń porównywalna między państwami.

Przez ekonomistów i polityków jest obecnie kojarzony z od-

działywaniem opodatkowania pracy na rynek pracy i pośred-

nio na wzrost gospodarczy

5

.

Klin podatkowy jest definiowany albo jako różnica dwóch

wielkości (jak na wykresie w zł i poniżej w definicji ) albo

jako udział procentowy tej różnicy w stosunku do łącznych

kosztów pracy ponoszonych przez pracodawcę (na wykresie

w % i poniżej w definicji 2).

Definicja 1: Klin podatkowy jest różnicą między kosztami

pracy, ponoszonymi przez pracodawcę w związku z wynagra-

dzaniem za pracę zatrudnionego pracownika, a wynagrodze-

niem netto jakie otrzymuje pracownik. W tym znaczeniu klin

podatkowy jest sumą obciążeń podatkowych pracy: a) obo-

wiązkowych składek ubezpieczeniowych; b) PIT.

Definicja 2: Klin podatkowy jest udziałem procentowym

sumy obciążeń podatkowych pracy (podanych w definicji )

w stosunku do kosztów pracy ponoszonych przez pracodawcę.

Wykres przedstawia klin podatkowy w Polsce w 2006 r.

zarówno jako różnicę między kosztami całkowitymi oraz wy-

nagrodzeniem brutto (34,44 zł), jak i w relacji procento-

wej tej różnicy do kosztów całkowitych (44,0%). Na wykresie

uwzględniono też główne składowe części klina podatkowe-

go, przy obliczeniu podatku dochodowego od osób fizycz-

nych (PIT) po odjęciu kosztów uzyskania przychodu (02,25

zł) oraz odliczeniu od podatku kwoty zmniejszającej podatek

(44,7 zł) i składki do NFZ (7,75% z opłaconych 8,75% podsta-

wy wymiaru składki).

Porównania międzynarodowe są możliwe jedynie przy

uwzględnieniu drugiej definicji. Należy jednak zaznaczyć,

5

Zagadnienia te, szczególnie pierwsze jest przedstawione ogól-

nie m.in. w publikacji: K. Polarczyk, Klin podatkowy a bezrobocie, Infos

nr 7, Biuro Analiz Sejmowych, Warszawa 27 czerwca 2007 (

http://

www.bas.sejm.gov.pl/arch_wyd.php?kat=2

). Z tej publikacji pochodzi

też wykres .

Wykres 1. Struktura kosztów pracy w Polsce w 2006 r.

przy przeciętnym wynagrodzeniu miesięcznym

Źródło: opracowanie i obliczenia własne (wynagrodzenie brutto

wg GUS).

Analizy BAS nr 6 (6) 30 lipca 2008

10/13

www.bas.sejm.gov.pl

że porównania te muszą uwzględniać analogiczne sytuacje

w poszczególnych krajach, bowiem wielkość klina podatko-

wego jest różna dla różnych grup pracowniczych. Klin podat-

kowy w danym kraju w określonym okresie przyjmuje różne

wielkości na skutek trzech rodzajów przyczyn:

) różnej wielkości stawek podatku PIT, który z reguły

jest podatkiem progresywnym (jak w Polsce, obecnie

9%, 30%, 40%), a ponadto w miarę wzrostu wyna-

grodzenia brutto przejmuje coraz większą część opo-

datkowania od stałych lub malejących stawek składek

ubezpieczeniowych;

2) różnej wielkości stawek składek ubezpieczeniowych,

które w wielu krajach są uzależnione od wielkości wyna-

grodzenia brutto (np. w 4 na 30 krajów OECD, w Polsce

stawki są jednolite), z reguły są obniżone przy najniższych

wynagrodzeniach oraz maleją w miarę wzrostu wynagro-

dzenia po przekroczeniu wynagrodzenia przeciętnego;

3) różnej wielkości efektywnego obciążenia podatkiem

PIT, tzn. obciążenia wg oficjalnej stawki pomniejszone-

go o odliczenia od podatku, o koszty i ulgi oraz o świad-

czenia wynikające z sytuacji rodzinnej; z tego względu

przy takim samym wynagrodzeniu brutto z reguły inny

jest klin podatkowy dla pracownika samotnego a inny

dla pracownika mającego na utrzymaniu inne osoby.

Przyczyny podane w punkcie i 2 powodują, że we

wszystkich państwach klin podatkowy rośnie w miarę wzro-

stu wynagrodzenia przeciętnego, chociaż w różnym tempie

w zależności od systemu opodatkowania pracy (por. tab. 8).

Dlatego liczba wskaźników klina podatkowego dla jednego

kraju w jednym okresie jest praktycznie nieskończona, toteż

przyjęto w statystykach obliczanie i publikowanie klina podat-

kowego dla przeciętnej wielkości wynagrodzenia brutto, ale

także dla wynagrodzenia brutto w wysokości 2⁄3, 4⁄3 i 5⁄3 wyna-

grodzenia przeciętnego (jak w tab. 8).

Przyczyny podane w punkcie 3 powodują, że klin podat-

kowy jest największy (przy danej wysokości wynagrodzenia)

w przypadku osoby samotnej nie posiadającej nikogo na

utrzymaniu, natomiast maleje w miarę wzrostu liczby osób

pozostających na utrzymaniu zatrudnionego.

Tab. 8. Klin podatkowy przy określonych wielkościach wynagrodzenia w krajach OECD w 2006 r. (PW – przeciętne wyna-

grodzenie) (kraje są uporządkowane wg skali wzrostu klina wraz z wynagrodzeniem)

Państwa

OECD-30

Klin podatkowy w % kosztów pracy przy wynagrodzeniu równym

Relacja 167% PW

do 67% PW

67% PW

100% PW

133% PW

167% PW

Polska

42,5

44,0

44,3

44,8

,05

Turcja

42,0

42,8

43,5

44,7

,07

Holandia

40,6

44,4

44,7

46,0

,3

Niemcy

47,4

52,5

53,9

53,8

,4

Słowacja

35,6

38,5

39,9

40,5

,4

Czechy

40,

42,6

44,6

46,

,5

Japonia

27,5

28,8

30,3

3,6

,5

Kanada

28,7

32,

32,9

33,3

,6

Austria

43,5

48,

5,0

50,7

,7

Hiszpania

35,9

39,

4,4

42,6

,9

Szwecja

46,0

47,9

5,8

54,6

,9

Francja

44,5

50,2

5,6

53,2

,20

Włochy

4,5

45,2

47,

49,8

,20

Belgia

49,

55,4

58,8

60,7

,24

W. Brytania

30,4

33,9

35,0

37,6

,24

Norwegia

34,3

37,3

40,8

40,8

,25

Dania

39,3

4,3

46,

49,5

,26

Szwajcaria

26,9

29,7

32,2

34,

,27

USA

26,4

28,9

3,

33,5

,27

Finlandia

38,9

44,

47,6

49,9

,28

Portugalia

3,7

36,3

39,0

4,7

,3

Węgry

4,5

50,0

54,

55,7

,34

Grecja

35,4

4,2

44,8

47,9

,36

Korea Pd.

6,0

8,

2,0

2,7

,36

Islandia

23,6

28,6

3,2

32,7

,39

Australia

24,4

28,

3,2

34,3

,4

N. Zelandia

9,0

20,9

24,0

26,7

,4

Luksemburg

30,6

36,5

40,8

43,5

,42

Meksyk

0,6

5,0

20,3

2,9

2,07

Irlandia

6,3

23,

29,8

34,2

2,0

Źródło: opracowanie własne tabeli z danymi z bazy danych OECD.

Analizy BAS nr 6 (6) 30 lipca 2008

11/13

www.bas.sejm.gov.pl

W ostatnich latach klin podatkowy jest prezentowany i ana-

lizowany przez OECD (w mniejszym stopniu przez Eurostat)

głównie jako narzędzie badania związku między jego wysokoś-

cią a zjawiskami z zakresu rynku pracy oraz wzrostu gospodar-

czego. Praca obciążona podatkami staje się droższa i jest mniej

wykorzystywana w procesie produkcji. Toteż wysoki klin podat-

kowy zniechęca pracodawców do oficjalnego zatrudniania pra-

cowników, a bezrobotnych do podejmowania oficjalnej pracy.

Tym samym wysoki klin podatkowy przyczynia się do niskiego

poziomu zatrudnienia i wysokiego bezrobocia oraz istnienia

szerokiej „szarej strefy”, ewentualnie do zaniżania oficjalnych

pensji czy też rzekomego zatrudniania na części etatu.

W konsekwencji kraje, które istotnie obniżają wielkość klina

podatkowego, obniżają bezrobocie, a jeśli podwyższają klin

podatkowy, to przyczyniają się do wzrostu bezrobocia i rozsze-

rzania szarej strefy. Zależność rynku pracy od wysokości klina

podatkowego nie ma jednak charakteru bezwzględnego, bo-

wiem na rynek pracy wpływają również inne czynniki. Ponad-

to działanie klina podatkowego może być niedostrzegalne

w jednych sytuacjach, a silne w innych. Przykładowo, badania

Tab. 9. Klin podatkowy w latach 1996–2006 w państwach UE obliczony dla osób samotnych z wynagrodzeniem wyno-

szącym 2/3 PW (kraje są uporządkowane wg wielkości klina podatkowego w 2006 r.)

Państwa UE

Klin podatkowy w % przeciętna z lat

1996–98

1999–2001

2002–04

2005

2006

Belgia

50,4

5,0

49,7

49,2

49,2

Niemcy

47,2

47,8

47,2

47,3

47,4

Szwecja

49,0

48,4

47,0

46,6

46,0

Francja

4,8

45,

44,9

4,8

44,5

Austria

40,0

42,6

43,3

43,

43,5

Węgry

47,3

48,3

45,8

43,

42,9

Polska

42,9

42,0

4,9

42,3

42,5

Rumunia

43,6

46,0

43,6

42,4

..

Łotwa

40,8

4,5

4,2

4,8

4,8

Włochy

47,2

43,3

4,7

4,7

4,5

Słowenia

4,0

40,8

39,9

4,6

4,2

Litwa

38,8

4,3

40,3

42,6

40,6

Holandia

39,

40,4

39,8

4,6

40,6

Czechy

4,4

4,4

4,7

42,0

40,

Dania

4,

4,0

39,6

39,2

39,3

Finlandia

44,5

42,3

40,

39,5

38,9

Estonia

39,3

38,5

39,9

39,2

38,4

UE-25 średnia a)

39,0

38,3

37,7

37,

37,0

Hiszpania

34,8

34,2

35,2

35,5

35,9

Słowacja

40,5

4,4

40,4

35,2

35,6

Grecja

35,0

35,0

34,4

34,8

35,4

Portugalia

30,7

3,9

32,4

3,8

3,7

Bułgaria

39,

38,0

36,0

36,3

3,

Luksemburg

29,3

30,9

28,9

30,2

30,6

W. Brytania

27,9

27,4

29,

30,2

30,4

Malta

5,8

6,2

8,4

7,9

8,4

Irlandia

24,9

9,0

7,8

6,8

6,3

Cypr

6,2

6,7

8,2

,9

,9

a) Bez Bułgarii i Rumunii, które przystąpiły do UE stycznia 2007 r.

Źródło: opracowanie własne na podstawie danych: a) bazy danych Eurostatu (dla lat 996–2004); b) w publikacji Taxation trends in the European

Union, 2008 edition, European Commission, str. 75 (dla 2005 i 2006 r.).

empiryczne wykazują, że klin podatkowy ma duży negatywny

wpływ na zatrudnianie osób niskokwalifikowanych, a niewiel-

ki w przypadku osób z wysokimi kwalifikacjami.

Tabela 8 przedstawia cztery podstawowe wskaźniki klina po-

datkowego dla 30 państw OECD dla osób samotnych w 2006 r.

Uporządkowanie państw, wg relacji klina dla wynagrodzenia

najwyższego do klina dla wynagrodzenia najniższego wska-

zuje, że Polska w 2006 r. miała najbardziej płaski przebieg klina

podatkowego. Natomiast z badań wynika, że im bardziej płaski

jest klin podatkowy tym na ogół wyższa jest tendencja do wzro-

stu lub utrzymywania się wysokiego bezrobocia.

Eurostat stawia głównie na prezentację hipotetycznych sta-

wek opodatkowania pracy (rozdz. 5). Wskaźniki klina podatko-

wego dla państw UE Eurostat publikuje tylko w jednej wersji

- dla osób samotnych o wynagrodzeniu w wysokości 2⁄3 wy-

nagrodzenia przeciętnego. Dane Eurostatu dla lat 996–2006,

przedstawione w tab. 9, wskazują, że w okresie lat średnia

wielkość klina podatkowego dla krajów UE zmniejszyła się

z 39% do 37%, co oznacza, że opodatkowanie pracy uległo

w tym czasie niewielkiemu obniżeniu. Wyraźny spadek klina

Analizy BAS nr 6 (6) 30 lipca 2008

12/13

www.bas.sejm.gov.pl

podatkowego wystąpił w 3 państwach, ale w 0 państwach

miał miejsce wyraźny wzrost.

Struktura klina podatkowego jest w statystykach OECD dla kra-

jów członkowskich przedstawiana często w podziale na trzy skła-

dowe: podatek PIT, składka ubezpieczeń społecznych opłacanych

przez pracownika oraz składka ubezpieczeń społecznych opła-

canych przez pracodawcę. Takich danych nie publikuje Eurostat,

ale podział na trzy składowe obciążeń podatkowych pracy jest

przedstawiony w tab. 0 w odniesieniu do hipotetycznej stawki

opodatkowania pracy obliczanej przez Eurostat dla krajów UE.

Z punktu widzenia skutków działania klina podatkowego

jego podział na trzy składowe ma pewne znaczenie, bowiem

nieco inaczej na rynek pracy wpływa wysokie obciążenie po-

datkami pracownika, a inaczej pracodawcy. Nie jest to jednak

znaczenie zasadnicze dla oceny wpływu klina podatkowego

na rynek pracy i na wzrost gospodarczy ze względu na alter-

natywność poszczególnych rodzajów podatków (ogólnego

PIT i składek ubezpieczeniowych).

Tab. 10. Hipotetyczna stawka opodatkowania pracy i jej części składowe w krajach UE w 2006 r. (kraje są uporządkowane

wg wielkości stawki ogółem)

Państwa UE

Hipotetyczna stawka opodatkowania pracy w % płac brutto

PIT

składki opłacane przez

ogółem

pracownika

pracodawcę

Szwecja

7,9

4,7

2,9

44,5

Włochy

3,2

5,4

24,4

43,0

Belgia

7,9

8,2

6,7

42,8

Francja

,2

7,8

23,

42,

Finlandia

8,4

5,0

8,

4,5

Austria

,3

,7

8,2

4,2

Czechy

8,5

8,5

24,0

4,0

Niemcy

3,

2,9

3,6

39,6

Węgry

2,

5,4

2,5

39,0

Grecja

7,4

4,0

6,7

38,

Słowenia

9,9

4,

3,6

37,6

Dania

34,3

2,0

0,7

37,0

UE-25 średnia

,7

6,9

6,2

34,8

Polska

6,9

3,8

3,7

34,4

Litwa

4,4

2,0

7,7

34,

Estonia

,2

0,4

22,3

33,9

Łotwa

3,2

5,3

5,0

33,5

Holandia

0,4

3,5

9,6

33,5

Hiszpania

8,3

4,3

9,0

3,6

Bułgaria

6,5

6,8

7,6

30,9

Słowacja

5,6

7,5

7,2

30,3

Luksemburg

0,0

0,0

9,6

29,6

Rumunia

4,3

7,7

7,

29,

Portugalia

6,6

6,9

5,0

28,5

W. Brytania

3,4

5,

7,0

25,5

Irlandia

3,2

4,2

7,7

25,

Cypr

5,7

4,5

4,0

24,2

Malta

8,6

6,6

6,3

2,5

Źródło: opracowanie własne na podstawie danych z publikacji Taxation trends in the European Union, 2008 edition, European Commission,

s. 7–72.

W stosunku do średniego wskaźnika państw UE Polska miała w 2006 r. wyraźnie wyższy wskaźnik opodatkowania składką opłacaną przez

pracownika (tab. 0). Obniżenie stawki składki rentowej od lipca 2007 r., a następnie od stycznia 2008 r., głównie w części opłacanej przez pra-

cownika, znacznie przybliży wskaźnik Polski do średniego wskaźnika UE.

5. Hipotetyczna stawka

opodatkowania pracy

Eurostat w ostatnich latach przedstawia wskaźnik opodat-

kowania pracy nowego rodzaju – jednolity dla kraju, niezależny

od zróżnicowania wynagrodzeń i sytuacji rodzinnej podmiotu

płacącego PIT – coraz częściej prezentowany. Jest to „hipote-

tyczna stawka opodatkowania pracy” (implicit tax rate on labo-

ur) albo przeciętna efektywna stawka opodatkowania pracy.

Chociaż nazwa jest inna, jest to właściwie jednolity syntetycz-

ny klin podatkowy, pomimo pewnych różnic zakresowych.

Hipotetyczna stawka opodatkowania pracy w danym

kraju jest relacją procentową wpływów do sektora finan-

sów publicznych składowych opodatkowania pracy (tych

samych co w przypadku obliczania klina podatkowego) do

sumy wynagrodzeń brutto w gospodarce narodowej. Przed-

stawiona została, z uwzględnieniem struktury wg trzech skła-

dowych, w tab. 0.

Analizy BAS nr 6 (6) 30 lipca 2008

13/13

www.bas.sejm.gov.pl

Seria Analizy BAS wydawana jest wyłącznie w wersji elektronicznej.

Więcej informacji na stronie www.bas.sejm.gov.pl w dziale publikacje.

Z przedstawionych danych i informacji w rozdz. 4 i 5 wynika,

że w 2006 r. Polska należała do państw UE i OECD o wysokich

wskaźnikach klina podatkowego niezależnie od wielkości wy-

nagrodzenia, której dotyczą obliczenia, a szczególnie wysoki

klin podatkowy na tle innych państw występuje w przypadku

zatrudnionych o niskim wynagrodzeniu, co jest szczególnie

niekorzystne z punktu widzenia ograniczania bezrobocia. Bar-

dziej korzystną sytuację Polski pokazuje wskaźnik hipotetycz-

nej stawki opodatkowania pracy, stawiając Polskę na poziomie

średniej państw UE.

6. Zakończenie

Składki ubezpieczeniowe i PIT mają charakter alternatyw-

ny, z reguły wzajemnie się uzupełniają: niskie wpływy ze skła-

dek ubezpieczeniowych do funduszy publicznych w danym

państwie są rekompensowane względnie wysokimi wpływa-

mi z PIT i odwrotnie. Jednak w większości państw UE, w tym

w Polsce, obciążenie wynagrodzeń składkami ubezpieczenio-

wymi zdecydowanie przeważa nad obciążeniem PIT. Z reguły

stawki składek opłacanych przez pracodawcę są wyższe od

stawek składek opłacanych przez pracownika. W tym przy-

padku Polska należała w badanym okresie (rok 2007) do tych

nielicznych państw, w których stawki te były zbliżone swą wy-

sokością.

Takie same rodzaje składek ubezpieczeniowych jak w Pol-

sce występują tylko w Słowacji, ale w przypadku większości

pozostałych państw UE różnice w stosunku do systemu ubez-

pieczeń publicznych Polski nie są duże. Różnice między pań-

stwami najczęściej wynikają z łączenia lub rozdzielenia po-

szczególnych rodzajów ubezpieczeń (w siedmiu państwach

występuje tylko jedna składka ubezpieczenia społecznego,

tak jak to miało miejsce w Polsce przed 999 r.). Ponadto

w niektórych państwach określone ubezpieczenia społeczne

(np. zdrowotne) nie istnieją lub są ograniczone do minimum,

bowiem odpowiednie świadczenia (np. ochrony zdrowia) są

finansowane w całości lub w dużej części z podatków ogól-

nych z budżetu państwa lub z budżetów samorządowych.

Chodzi tu o różne podatki ogólne, ale głównie o PIT, bowiem

w świadomości polityków i ekonomistów środki uzyskane

z PIT mają takie samo lub zbliżone przeznaczenie jak składki

ubezpieczeniowe. Pogląd taki skonkretyzowano w niektórych

państwach poprzez kierowanie wpływów z PIT bezpośrednio

do funduszy ubezpieczeniowych, najczęściej zdrowotnych

(Belgia, Francja, Litwa, Łotwa, Polska).

Podobnie jak stawki ubezpieczeniowe, silnie zróżnicowane

między państwami UE są stawki PIT, zarówno pod względem

ich liczby (od jednej do 6), jak i ich wysokości. Średnia stawka

w Polsce należy do wyższych w Europie, ale od 2009 r. będzie

wyraźnie obniżona w związku z wprowadzeniem dwóch sta-

wek: 8% i 32%.

Właściwa ocena opodatkowania wynagrodzeń, zwłaszcza

w kontekście porównań międzynarodowych, jest możliwa je-

dynie poprzez obliczenie klina podatkowego albo hipotetycz-

nej stawki opodatkowania pracy, co dokonywane jest przez

OECD i Eurostat. Na tle państw UE i OECD Polska w 2006 r. miała

niekorzystny klin podatkowy (wysokie wskaźniki i bardzo pła-

ski przebieg), natomiast hipotetyczna stawka opodatkowania

pracy była zbliżona do średniej UE. W stosunku do średniego

wskaźnika państw UE Polska miała w 2006 r. wyraźnie wyższy

wskaźnik opodatkowania składką opłacaną przez pracownika.

Obniżenie stawki składki rentowej od lipca 2007 r., a następ-

nie od stycznia 2008 r., głównie w części opłacanej przez pra-

cownika, znacznie przybliży strukturę opodatkowania pracy

w Polsce do struktury średniej w UE.

Wyszukiwarka

Podobne podstrony:

Opieka nad osobami starszymi w wybranych krajach

zagadnienia zrobione, Technik Administracji, Studia administracja, SEMESTR 5, Administracja w wybran

edukacja uczniow zdolnych w wybranych krajach europy1

Edukacja przedszkolna w y wybranych krajach europejskich

Porownanie systemow szkolenia medycznego w wybranych krajach Europy i swiata

System edukacji przedszkolnej i wczesnoszkolnej w wybranych krajach EU i na świecie

28 Finansowanie ochrony zdrowia w Polsce i wybranych krajach

systemy emerytalne w wybranych krajach, polityka spoleczna

OSW - Leczenie szpitane w wybranch krajach, podstawy ekonomii i systemów ochrony zdrowia marcinkiewi

PODATEK OD NIERUCHOMOŚCI W WYBRANYCH KRAJACH EUROPEJSKICH, Nieruchomości, Nieruchomości - pośrednik

2 HISTORIA PRASY W WYBRANYCH KRAJACH EUROPY

OPIEKA DŁUGOTERMINOWA W WYBRANYCH KRAJACH UNII EUROPEJSKIEJ.- konspekt, Piel. europejskie

Polityka prorodzinna w wybranych krajach Unii Europejskiej

System ochrony zdrowia w wybranych krajach

X Wspo czynnik Giniego w wybranych krajach Eur 1999, Finanse Publiczne, Wykład II

Systemy ochrony pracy w wybranych krajach Unii Europejskiej, bhp

Instytucje opieki i resocjalizacji w wybranych krajach europejskich;w Brytania,niemcy,Francja MÓJ R

Systemy szkolnictwa w wybranych krajach Unii Europejskiej, pedagogika psychologia coaching doradztwo

więcej podobnych podstron