DR ROBERT HUTERSKI

PIENI

Ą

DZ I BANKI - NOTATKI

(19.02.2012)

2

1. POWSTANIE PIENI

Ą

DZA I BANKÓW CENTRALNYCH

•

pieni

ą

dz pojawił si

ę

i rozwin

ą

ł głównie ze wzgl

ę

du na odczuwan

ą

przez ludzko

ść

potrzeb

ę

uproszczenia wymiany towarowej:

-

towarzyszyły temu tak

ż

e powody religijne (pieni

ą

dz ofiarny, „kultowy”) oraz społeczne i

psychologiczne (tezauryzacja – gromadzenie maj

ą

tku przez zapobiegliwo

ść

oraz z potrzeby

jego posiadania i okazywania);

•

za wynalazców pieni

ą

dza uznaje si

ę

Sumerów, którzy

ż

yli w Mezopotamii w latach 3100-1955

p.n.e.:

-

Sumerowie wynale

ź

li równie

ż

pismo klinowe i dwunastkowy, niesko

ń

czony system liczenia,

których znajomo

ść

znacznie zwi

ę

kszyła u

ż

yteczno

ść

pieni

ą

dza,

-

ich pieni

ą

dz miał charakter jednostek obrachunkowych a nie obiegowy, gdy

ż

złoto i srebro

było przechowywane u kapłanów, którzy ustalali ceny w jednostkach tych metali i wydawali

potwierdzenia rozlicze

ń

transakcji na glinianych tabliczkach;

•

pieni

ą

dz towarowy pojawił si

ę

w Babilonie (pa

ń

stwie, które wchłon

ę

ło ziemie Sumerów, 2000-1500

p.n.e.) w formie złotej kaczki o okre

ś

lonej wadze:

-

podobn

ą

rol

ę

spełniały potem w Afryce kły słoniowe, skóry zwierz

ę

ce i płytki soli, a u Rzymian

i Słowian - bydło;

•

bardziej rozwini

ę

t

ą

form

ą

pieni

ą

dza były zunifikowane sztuki metali, zwłaszcza szlachetnych (np.

sztuki

ż

elaza w Sparcie za Likurga w IX w. p.n.e., czy sztuki srebra – szekle u

Ż

ydów czasów

Jeremiasza, 650 p.n.e.-?);

•

rozwój monety kruszcowej jest wi

ą

zany z lidyjskim królem Krezusem (?-546 p.n.e.), który odciskiem

swej piecz

ę

ci gwarantował jako

ść

złota i srebra w płytkach metali (około 560 roku p.n.e.);

•

Egipt, Babilonia, Grecja i Rzym to głównie proste operacje bankowe wypo

ż

yczania (głównie przez

kapłanów) złota i srebra zdeponowanego w

ś

wi

ą

tyniach;

•

dla powstania banków centralnych istotne znaczenie miało pojawienie si

ę

pieni

ą

dza

papierowego:

-

wynaleziony najprawdopodobniej w Chinach ju

ż

w XIX wieku p.n.e.,

-

w Europie wykształcił si

ę

niezale

ż

nie z za

ś

wiadcze

ń

wydawanych przez staro

ż

ytnych Greków

zawodowo trudni

ą

cych si

ę

wymian

ą

pieni

ę

dzy, potwierdzaj

ą

cych zdeponowanie u nich

złotych monet;

•

banco - stół, banca - ławka -

ś

redniowieczni wekslarze i złotnicy;

•

we Włoszech XIII wieku, gdzie ka

ż

de ówczesne miasto-pa

ń

stwo emitowało własn

ą

walut

ę

,

za

ś

wiadczenia takie przekształciły si

ę

w listy zamienne:

-

kupcy, po zło

ż

eniu odpowiedniego depozytu w kruszcu, mogli otrzyma

ć

od swojego

„bankiera” dokument, który był skierowany do współpracuj

ą

cych z nim „bankierów” z innych

miast, i który mogli zamieni

ć

na odpowiedni

ą

walut

ę

,

-

pozwalało to unikn

ąć

niewygody i niebezpiecze

ń

stw posługiwania si

ę

wieloma walutami w

monetach kruszcowych;

•

najstarsze banki:

-

Casa di San Giorgio w Genui, 1586,

-

Banco di Rialto w Wenecji, 1587,

-

Banco di San Ambrosio w Mediolanie, 1593,

-

Bank Amsterdamski, 1609,

-

Bank Hamburski, 1619,

-

Bank Rotterdamski, 1653,

3

- głównie po

ś

redniczyły w płatno

ś

ciach mi

ę

dzy kupcami, przenosz

ą

c depozyty z konta na konto -

wi

ę

ksza skala kredytowania dopiero od II poł. XVII w.

•

z listów zamiennych rozwin

ę

ły si

ę

kwity depozytowe banków włoskich:

-

w odró

ż

nieniu od greckiego pierwowzoru, zacz

ę

ły one powszechniej kr

ąż

y

ć

z r

ą

k do r

ą

k,

głównie mi

ę

dzy kupcami (XVII/XVIII w.),

-

w Anglii podobn

ą

rol

ę

odgrywały kwity depozytowe złotników, którzy z czasem licznie zasilili

szeregi bankierów;

•

rozwój stosunków towarowo-pieni

ęż

nych powodował wzrost zapotrzebowania na pieni

ą

dz - kwity

coraz powszechniej akceptowane;

•

po pewnym czasie kwity przestały by

ć

ś

ci

ś

le zwi

ą

zane z wkładami w kruszcu, które pierwotnie

dokumentowały, i stawały si

ę

notami bankowymi (banknotami) zawieraj

ą

cymi przyrzeczenie

bankiera zamiany danej noty na kruszec okazicielowi:

-

w wielu krajach Europy bankierzy rozwin

ę

li proceder emitowania banknotów o warto

ś

ci

znacznie przekraczaj

ą

cej warto

ść

zdeponowanego u nich złota i srebra,

-

zakładano,

ż

e wielu klientów i tak nie upomni si

ę

przez dłu

ż

szy czas o kruszec, swobodnie

dokonuj

ą

c rozlicze

ń

banknotami (reguła osadu we wkładach);

•

zaufanie do banknotów ró

ż

nych banków nie było stabilne:

-

pojawiaj

ą

ce si

ę

coraz cz

ęś

ciej paniki bankowe, wynikaj

ą

ce z braku ogranicze

ń

emisji

takiego pieni

ą

dza, zmusiły wiele rz

ą

dów do ograniczenia przywileju emisyjnego do grupy

kilku, a z czasem nawet do jednego banku i poddania go kontroli pa

ń

stwa;

•

w ten sposób zrodziły si

ę

banki emisyjne, które z czasem zacz

ę

ły spełnia

ć

coraz wi

ę

cej zada

ń

na

rzecz całego systemu bankowego (np. nadzór bankowy), gospodarki (wyznaczanie stóp

procentowych) i pa

ń

stwa (obsługa bud

ż

etu i zarz

ą

dzanie rezerwami walutowymi), staj

ą

c si

ę

znanymi

dzi

ś

bankami centralnymi;

•

banknoty a bilety skarbowe (asygnaty) - rewolucja francuska, wojna francusko-pruska, wojna

secesyjna, wojna krymska - namiastka pieni

ą

dza, dopóki ich emisja w rozs

ą

dnych ilo

ś

ciach.

Pierwsze banki emisyjne:

-

Bank Szwecji, 1668 (z banku prywatnego w pa

ń

stwowy),

-

Bank Anglii, 1694, zbieg z wprowadzeniem ustroju parlamentarnego i Karty Praw, (utworzony

przez parlament jako spółka akcyjna, monopol emisyjny od 1833, upa

ń

stwowiony w marcu

1946 r.),

-

Bank Francji, 1800 - dziedzictwo Wielkiej Rewolucji (przywilej emisyjny w Pary

ż

u od 1803, a

w całej Francji od 1848),

-

Bank Holandii, 1814 (ze zbankrutowanego Banku Amsterdamskiego),

-

Narodowy Bank Austrii, 1817,

-

Bank Norweski, 1818,

-

Narodowy Bank Danii, 1818

-

Bank Polski, 1828 (jako bank pa

ń

stwowy, w 1885 przekształcony w kantor Banku Pa

ń

stwa

Rosyjskiego),

-

Bank Belgii, 1850 i Bank Hiszpanii, 1856 - spółki akcyjne z publicznej subskrypcji pod

wpływem pa

ń

stwa,

-

Bank Pa

ń

stwa Rosyjskiego, 1860 (pa

ń

stwowy pod

ś

cisłym nadzorem Ministerstwa Skarbu),

reformy cara Aleksandra II

-

Niemiecki Bank Rzeszy, 1875 (pierwsza spółka pa

ń

stwowo-prywatna) - 33 landowe banki

emisyjne,

-

Bank Japonii, 1882 (spółka akcyjna

ś

ci

ś

le zarz

ą

dzana przez pa

ń

stwo), zerwanie z

izolacjonizmem i reformy dynastii Meiji;

•

System Rezerwy Federalnej, 1913 - pierwszy nowoczesny bank centralny:

4

-

ka

ż

dy z 48 stanów miał przywilej emisyjny, kryzys 1907 spowodował powołanie Narodowej

Komisji Monetarnej w 1908, która przygotowała zało

ż

enia nowego ładu pieni

ęż

nego,

-

główny cel to elastyczno

ść

poda

ż

y pieni

ą

dza i ułatwianie dyskonta weksli skarbowych, by nie

dopu

ś

ci

ć

do kryzysów nadprodukcji i recesji, a zarazem nadmiernych zmian cen i siły

nabywczej pieni

ą

dza;

•

Bank Rozrachunków Mi

ę

dzynarodowych w Bazylei, 1930:

-

spółka akcyjna banków centralnych Europy i Ameryki Północnej;

•

Wielki Kryzys z lat 1929-1933 przyczynił si

ę

do odst

ą

pienia od gospodarczej doktryny liberalizmu na

rzecz interwencjonizmu pa

ń

stwowego:

-

banki centralne stały si

ę

współodpowiedzialne nie tylko za stabilno

ść

cen, ale tak

ż

e za pełne

zatrudnienie, wykorzystanie zasobów, pobudzanie i utrzymywanie wzrostu gospodarczego,

zapewnienie równowagi bilansu płatniczego;

•

system z Bretton Woods, 1944-1973:

-

proces globalizacji i instrumentalizacji finansów;

•

Europejski System Monetarny, 1979 i Europejska Unia Monetarna (Unia Gospodarcza i Walutowa -

1999) doprowadziły do powstania Europejskiego Banku Centralnego.

2.

EURO - INSTYTUCJONALNE PODSTAWY WSPÓLNEJ WALUTY EUROPEJSKIEJ

System z Bretton Woods - w lipcu 1944 roku, podczas Konferencji Walutowej i Finansowej Narodów

Zjednoczonych w miejscowo

ś

ci Bretton Woods w Stanach Zjednoczonych, podj

ę

to prób

ę

przygotowania

ś

wiatowego systemu finansowego dla powojennej rzeczywisto

ś

ci.

♦

Spróbowano wtedy zbudowa

ć

nowy system walutowy oraz powołano do

ż

ycia Mi

ę

dzynarodowy

Fundusz Walutowy (MFW) i Bank

Ś

wiatowy.

♦

System polegał na wprowadzeniu bezpo

ś

redniej wymiany na złoto jedynie dolara ameryka

ń

skiego.

Inne waluty systemu były wymieniane na dolara według kursu, którego dopuszczalne odchylenie

wynosiło tylko ±1%. Pa

ń

stwa mogły stabilizowa

ć

kurs swojej waluty przez zaci

ą

ganie po

ż

yczek w

MFW, a wymiana dolarów na złoto była mo

ż

liwa tylko wtedy, gdy bank centralny danego pa

ń

stwa

członkowskiego MFW zgłaszał potrzeb

ę

wymiany ameryka

ń

skiemu Systemowi Rezerwy Federalnej.

Taki system walutowy jest okre

ś

lany mianem dewizowo-złotego, a kurs walutowy ma charakter kursu

stałego.

♦

Problemy

Stanów

Zjednoczonych

z

deficytem

bud

ż

etowym

spowodowały

zawieszenie

wymienialno

ś

ci dolara na złoto w listopadzie 1971 roku. Ostateczny upadek systemu z Bretton

Woods w marcu 1973 roku wynikał przede wszystkim z jego braku elastyczno

ś

ci wobec

zmieniaj

ą

cych si

ę

potrzeb wymiany mi

ę

dzynarodowej, cho

ć

w okresie swej

ś

wietno

ś

ci przyczynił si

ę

on znacz

ą

co do ekspansji handlu

ś

wiatowego. W

ś

ród innych, po

ś

rednich przyczyn załamania si

ę

systemu wymienia si

ę

wojn

ę

w Wietnamie i kryzys paliwowy.

ERM (Exchange Rate Mechanism) - Mechanizm Kursów Walutowych - program, w ramach którego kraje

członkowskie Europejskiej Wspólnoty Gospodarczej zgodziły si

ę

utrzymywa

ć

parytet kursów wymiany

ich walut. Ustanowiono granice dopuszczalnych waha

ń

kursów dla ka

ż

dej pary walut. Je

ś

li zmiana kursu

walutowego zbli

ż

ała si

ę

do górnej lub dolnej granicy, banki centralne danych dwóch krajów

interweniowały na rynku by zapewni

ć

,

ż

e ustalony limit waha

ń

nie zostanie przekroczony.

♦

ERM został stworzony w 1979 roku umow

ą

mi

ę

dzy Belgi

ą

, Francj

ą

, Republik

ą

Federaln

ą

Niemiec,

Luksemburgiem, Holandi

ą

i Dani

ą

o ograniczeniu waha

ń

bilateralnych kursów wymiany mi

ę

dzy ich

walutami do ± 2,25%. Włochy, które tak

ż

e były członkiem mechanizmu, nie stosowały si

ę

do limitu ±

2,25% a

ż

do 1990 roku. Hiszpania przył

ą

czyła si

ę

do ERM w 1989 roku, Wielka Brytania w 1990

roku, a Portugalia w 1992 roku. Ka

ż

de z tych pa

ń

stw zgodziło si

ę

na ograniczenie waha

ń

kursów

swojej waluty wzgl

ę

dem kursów walut innych członków ERM tylko do 6%.

♦

Kłopoty ERM w 1992 roku, które doprowadziły do zachwiania całego Europejskiego Systemu

Monetarnego (EMS) wymusiły zwi

ę

kszenie dopuszczalnych granic waha

ń

kursów walut do ± 15%.

Pozwoliło to na ustabilizowanie EMS i przyst

ą

pienie do tworzenia wspólnej waluty europejskiej.

5

EMS (European Monetary System) - Europejski System Walutowy - porozumienie, na mocy którego

wi

ę

kszo

ść

krajów Unii Europejskiej powi

ą

zała swoje waluty, by zapobiec zbyt du

ż

ym ich wzajemnym

fluktuacjom.

♦

System został zorganizowany w 1979 roku dla stabilizowania kursów walutowych i przeciwdziałania

inflacji w krajach członkowskich. Składał si

ę

on z Europejskiej Jednostki Walutowej - ECU (European

Currency Unit), Mechanizmu Kursów Walutowych - ERM (Exchange Rate Mechanism), systemu

interwencyjnego i kredytowego banków centralnych oraz z Europejskiego Funduszu Współpracy

Walutowej. Stanowi

ą

ca przygotowanie do wspólnej waluty europejskiej, ECU była jednostk

ą

waluty

rozrachunkowej opartej o waluty pa

ń

stw uczestnicz

ą

cych w EMS, maj

ą

c

ą

wspiera

ć

wymian

ę

mi

ę

dzynarodow

ą

w ramach Unii Europejskiej.

♦

Okresowe dostosowania podnosiły warto

ść

silnych walut i obni

ż

ały słabych, jednak po 1986 roku

zacz

ę

to wykorzystywa

ć

zmiany w stopach procentowych poszczególnych krajów dla utrzymania

waha

ń

kursów w w

ą

skim przedziale.

♦

We wczesnych latach dziewi

ęć

dziesi

ą

tych, system znalazł si

ę

pod presj

ą

coraz bardziej

zró

ż

nicowanej polityki i sytuacji gospodarczej poszczególnych pa

ń

stw członkowskich. Wielka

Brytania i Włochy wycofały si

ę

z ERM w 1992 roku, a w 1993 roku dopuszczalny zakres fluktuacji

walut wzgl

ę

dem siebie został powi

ę

kszony. Grecja nie uczestniczyła w ERM, a Austria, Finlandia i

Szwecja pocz

ą

tkowo nie przyst

ą

piły do niego, gdy w 1995 roku weszły do Unii Europejskiej.

♦

Termin „Europejski System Monetarny” nadal bywa u

ż

ywany na okre

ś

lenie całego mechanizmu

walutowego, w którego skład wchodzi system euro i ERM2. Precyzyjniej jest go okre

ś

la

ć

mianem

„EMS2”, gdy

ż

sam skrót EMS mo

ż

e si

ę

odnosi

ć

do zespołu regulacji tworz

ą

cych ECU oraz

ustanawiaj

ą

cych pierwotny Mechanizm Kursów Walutowych, które funkcjonowały przed

wprowadzeniem euro.

Traktat z Maastricht - podpisany 7 lutego 1992 roku przez dwana

ś

cie pa

ń

stw członkowskich

Europejskiej Wspólnoty Gospodarczej, powołał do

ż

ycia w jej miejsce Uni

ę

Europejsk

ą

, jako

instytucjonalne przygotowanie do nast

ę

pnego etapu wszechstronnej integracji ekonomicznej, politycznej

i społecznej w Europie.

♦

Do Traktatu jest doł

ą

czony Protokół w sprawie Statutu Europejskiego Systemu Banków Centralnych i

Europejskiego Banku Centralnego stanowi

ą

cy instytucjonalne ramy dla wspólnej waluty europejskiej.

♦

Z Traktatu wynikaj

ą

równie

ż

tzw. kryteria zbie

ż

no

ś

ci (konwergencji), które musz

ą

spełni

ć

pa

ń

stwa

członkowskie Unii Europejskiej, by doł

ą

czy

ć

do strefy wspólnej waluty europejskiej. Deficyt

bud

ż

etowy w takim pa

ń

stwie nie powinien przekracza

ć

3% produktu krajowego brutto a dług

publiczny - 60% produktu krajowego brutto. Oprócz tego, poziom inflacji w takim pa

ń

stwie musi by

ć

nie wy

ż

szy ni

ż

o 1,5 punktu procentowego, a poziom długoterminowych stóp procentowych nie

wy

ż

szy ni

ż

o 2 punkty procentowe od tych, jakie

ś

rednio reprezentuj

ą

trzy kraje członkowskie o

najwi

ę

kszej stabilno

ś

ci cen (najni

ż

szej inflacji). Kraj aspiruj

ą

cy do strefy euro musi przez dwa lata

przed terminem przyj

ę

cia euro spełnia

ć

dodatkowo kryterium stabilno

ś

ci kursowej, czyli waluta tego

kraju nie mo

ż

e by

ć

zdewaluowana lub zrewaluowana, a jej odchylenia kursowe nie mog

ą

przekracza

ć

+/- 15%.

♦

Spełnienie tych kryteriów nie jest mo

ż

liwe bez prawidłowego funkcjonowania banku centralnego jako

stra

ż

nika pieni

ą

dza w danym pa

ń

stwie.

6

EMU (Economic and Monetary Union, European Monetary Union) – Europejska Unia Monetarna,

składowa Unii Gospodarczej i Walutowej, została faktycznie wprowadzona z dniem 1 stycznia 1999

roku.

♦

Jedena

ś

cie krajów Unii Europejskiej przyj

ę

ło zamro

ż

enie kursów wymiany swoich walut narodowych

wzgl

ę

dem wspólnej waluty euro oraz zrzekło si

ę

prawa dodatkowej emisji pieni

ą

dza na rzecz

Europejskiego Banku Centralnego z siedzib

ą

we Frankfurcie nad Menem. Z t

ą

dat

ą

zacz

ę

ła

funkcjonowa

ć

wspólna waluta euro, ale tylko w formie bezgotówkowej.

♦

Od 1 stycznia 2002 roku euro zast

ą

piło b

ę

d

ą

ce w obiegu banknoty i monety walut narodowych.

♦

Jedena

ś

cie pa

ń

stw, które od pocz

ą

tku przyst

ą

piły do Unii to Niemcy, Francja, Włochy, Hiszpania,

Holandia, Belgia, Finlandia, Portugalia, Austria, Irlandia oraz Luksemburg. Grecja doł

ą

czyła do strefy

euro w 2001 roku, kiedy to zacz

ę

ła spełnia

ć

wymagane kryteria, a Wielka Brytania, Szwecja i Dania

odło

ż

yły decyzj

ę

o przyj

ę

ciu euro. Doł

ą

czały kolejne kraje: Słowenia, Malta i Cypr, a po wej

ś

ciu

Słowacji i Estonii strefa euro liczy 17 pa

ń

stw.

ERM2 (Exchange Rate Mechanism) - Mechanizm Kursów Walutowych 2 - od 1999 roku, w zwi

ą

zku z

wprowadzeniem euro, jedena

ś

cie walut Unii Europejskiej ma wzgl

ę

dem siebie kursy sztywne, czyli

ż

adne wahania nie mog

ą

mie

ć

miejsca, a waluty krajów strefy euro stały si

ę

w zasadzie lokalnymi

formami wspólnej waluty.

♦

Mechanizm okre

ś

lany mianem ERM2, słu

ż

y kształtowaniu kursów walutowych mi

ę

dzy krajami Unii

Europejskiej, które nie weszły do Europejskiej Unii Monetarnej od pocz

ą

tku. Uczestnictwo w ERM2

jest dobrowolne, jednak

ż

e pa

ń

stwo chc

ą

ce przył

ą

czy

ć

si

ę

do Europejskiej Unii Monetarnej musi

przedtem nale

ż

e

ć

do ERM2 przynajmniej przez dwa lata.

♦

W ERM2 euro zast

ą

piło mark

ę

niemieck

ą

w roli waluty-kotwicy, utrzymano 15% granice waha

ń

, a

Europejski Bank Centralny mo

ż

e przychodzi

ć

z pomoc

ą

walutom, które znalazły si

ę

pod presj

ą

spekulacyjn

ą

.

3. INSTRUMENTY BANKU CENTRALNEGO

•

po

ś

rednie - oddziaływanie na czynniki popytowo - poda

ż

owe na rynkach finansowych, kreowan

ą

przez ten rynek płynno

ść

oraz cen

ę

pieni

ą

dza, tj. wysoko

ść

stóp procentowych:

-

operacje otwartego rynku,

-

operacje na papierach warto

ś

ciowych emitowanych przez banki centralne,

-

interwencje na rynku walutowym,

-

rezerwy obowi

ą

zkowe i depozyty specjalne - na pograniczu instrumentów bezpo

ś

rednich i

po

ś

rednich,

•

bezpo

ś

rednie - oddziaływanie na poda

ż

pieni

ą

dza i kredytu oraz poziom stóp procentowych poprzez

odgórne narzucanie ogranicze

ń

i zakazów:

-

pułapy kredytowe,

-

wymagania co do płynno

ś

ci,

-

wymagania co do struktury aktywów i pasywów,

-

kredyt refinansowy i jego pochodne,

•

perswazja moralna - nieformalne ustne sugestie, naciski,

•

kryterium doboru instrumentów finansowych - adekwatno

ść

, elastyczno

ść

, efektywno

ść

- zale

ż

y od

konkretnych warunków gospodarczych,

7

4. POMIAR PIENI

Ą

DZA

W bankowo

ś

ci mo

ż

na wyró

ż

ni

ć

dwa zasadnicze podej

ś

cia do pomiaru pieni

ą

dza.

♦

podej

ś

cie transakcyjne - istot

ą

pieni

ą

dza jest tylko i tylko to, co w sposób powszechny,

nieodwołalny i natychmiastowy mo

ż

e by

ć

wykorzystane jako

ś

rodek płatniczy przy zakupie towarów i

usług. Podkre

ś

la si

ę

,

ż

e to wła

ś

nie jest zasadnicza ró

ż

nica mi

ę

dzy pieni

ą

dzem a innymi aktywami

finansowymi.

♦

podej

ś

cie płynno

ś

ciowe - wychodzi z zało

ż

enia,

ż

e ró

ż

ne aktywa mog

ą

spełnia

ć

funkcje pieni

ą

dza,

je

ś

li charakteryzuj

ą

si

ę

odpowiedni

ą

płynno

ś

ci

ą

. Najwi

ę

ksz

ą

płynno

ś

ci

ą

odznacza si

ę

gotówka i

depozyty a’vista, nieco mniejsz

ą

- depozyty terminowe, mniejsz

ą

-bony skarbowe i obligacje, jeszcze

mniejsz

ą

- inne papiery warto

ś

ciowe, najmniejsz

ą

za

ś

- tzw. aktywa niefinansowe (samochody,

domy, grunty itp.).

Podej

ś

cie płynno

ś

ciowe jest podstaw

ą

stosowanej w bankowo

ś

ci kategoryzacji pieni

ą

dza, w której

wyst

ę

puj

ą

nast

ę

puj

ą

ce agregaty pieni

ęż

ne:

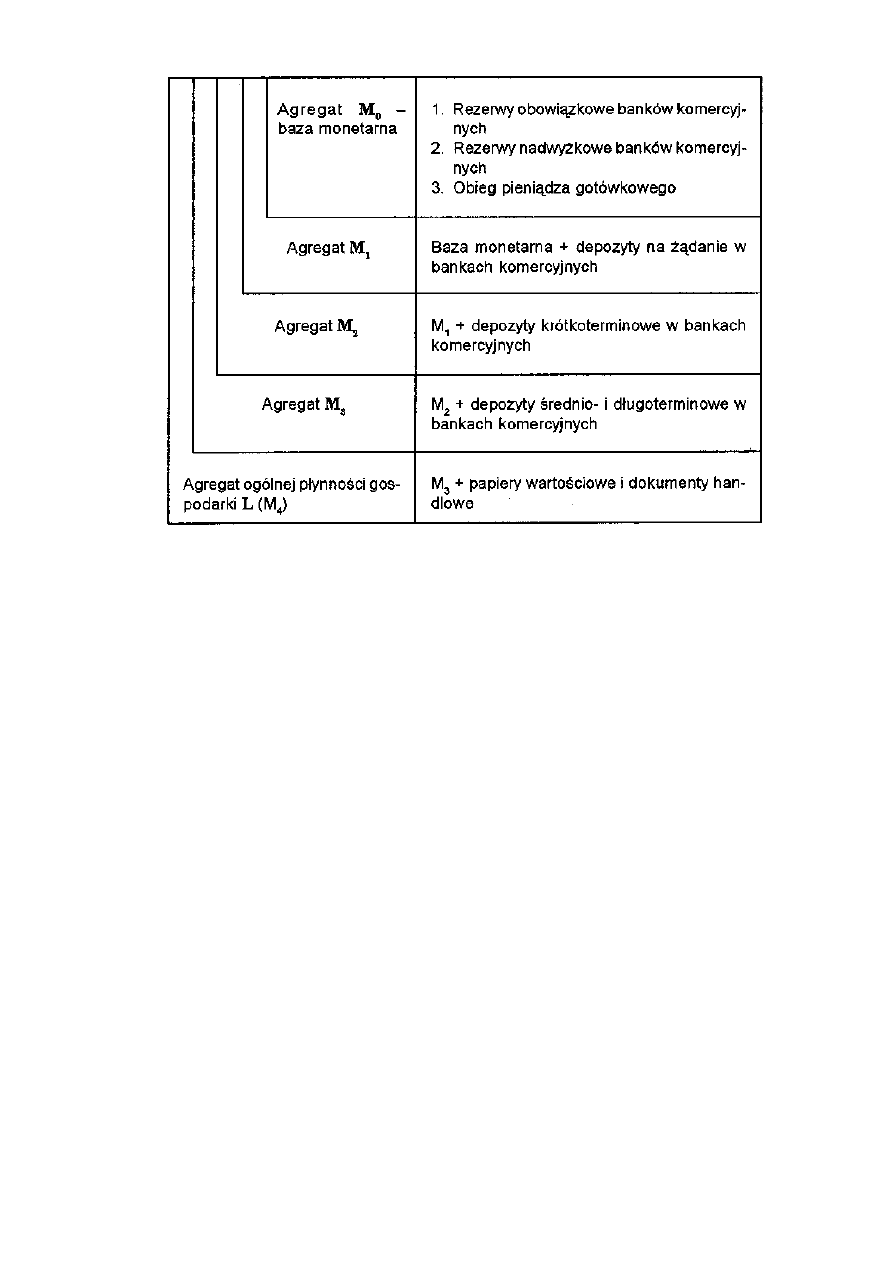

♦

Agregat pieni

ęż

ny M0, czyli pieni

ą

dz banku centralnego (zwany równie

ż

baz

ą

monetarn

ą

oraz

pieni

ą

dzem wielkiej mocy).

-

M0 obejmuje gotówk

ę

(banknoty i monety) w obiegu oraz

ś

rodki pieni

ęż

ne na rachunkach

banków komercyjnych w banku centralnym (tzw. pieni

ą

dz rezerwowy lub rezerwy pieni

ęż

ne

banków, w skład których wchodz

ą

zarówno rezerwy obowi

ą

zkowe, jak i rezerwy dobrowolne).

-

Cech

ą

agregatu M0 jest to, i

ż

bank centralny mo

ż

e w sposób bezpo

ś

redni kształtowa

ć

jego

wielko

ść

;

♦

Agregat pieni

ęż

ny M1, czyli pieni

ą

dz transakcyjny, którego cech

ą

jest mo

ż

liwo

ść

natychmiastowego

wykorzystania dla dokonania transakcji i realizowania płatno

ś

ci za towary i usługi, dokonywania

transferów pieni

ęż

nych itp.

-

M1 obejmuje warto

ść

banknotów i monet znajduj

ą

cych si

ę

w obiegu oraz stan

ś

rodków

pieni

ęż

nych ludno

ś

ci i podmiotów gospodarczych na rachunkach typu a’vista, rachunkach

bie

żą

cych, rachunkach czekowych itp., czyli takich, na podstawie których mo

ż

na wystawia

ć

czeki, dokonywa

ć

przelewów itp., w celu natychmiastowego realizowania płatno

ś

ci.

-

Jest to agregat pieni

ęż

ny odznaczaj

ą

cy si

ę

najwy

ż

szym stopniem płynno

ś

ci w

ś

ród stosowanych

agregatów pieni

ęż

nych, obejmuj

ą

cych aktywa finansowe b

ę

d

ą

ce w posiadaniu ludno

ś

ci i

podmiotów gospodarczych;

♦

Agregat pieni

ęż

ny M2, czyli wielko

ść

agregatu M 1 powi

ę

kszonego o depozyty krótkoterminowe oraz

stan

ś

rodków na rachunkach oszcz

ę

dno

ś

ciowych, a tak

ż

e inne instrumenty finansowe, np. weksle,

bony pieni

ęż

ne o charakterze krótkoterminowym. Płynno

ść

ś

rodków finansowych obejmowanych t

ą

kategori

ą

pieni

ą

dza jest mniejsza ani

ż

eli w odniesieniu do M 1;

♦

Agregat pieni

ęż

ny M3, jest to tzw. szeroka kategoria pieni

ą

dza, obejmuj

ą

ca wielko

ść

M2 plus

depozyty, obligacje i inne papiery warto

ś

ciowe

ś

rednio- i długoterminowe, które spełniaj

ą

kryteria

zakwalifikowania do "pieni

ą

dza". Jest to najmniej "płynna" kategoria pieni

ą

dza.

Poszczególne pa

ń

stwa ró

ż

ni

ą

si

ę

mi

ę

dzy sob

ą

kryteriami kwalifikowania konkretnych instrumentów

depozytowych do przedstawionych wy

ż

ej agregatów pieni

ęż

nych. W niektórych z pa

ń

stw wyst

ę

puj

ą

jeszcze szersze agregaty pieni

ęż

ne, a mianowicie M4, b

ą

d

ź

pod nazw

ą

L (Liquidity). Na przykład w

Stanach Zjednoczonych L obliczane jest jako M3 plus inne aktywa płynne, takie jak terminowe

eurodolary, b

ę

d

ą

ce w posiadaniu obywateli USA rezyduj

ą

cych za granic

ą

, akcepty bankowe, papiery

handlowe i pozostałe płynne walory.

Wraz z rozwojem instrumentów i rynków finansowych nast

ę

puje stały rozwój definicji pieni

ą

dza, co nie

ułatwia ani pomiaru zjawisk pieni

ęż

nych, ani nawet pełnej ich identyfikacji. Okoliczno

ść

ta rzutuje

równie

ż

na skuteczno

ść

polityki pieni

ęż

nej. Od niedawna banki centralne posługuj

ą

si

ę

w swej

działalno

ś

ci kilkoma kategoriami pieni

ą

dza uznaj

ą

c,

ż

e badanie ka

ż

dej z kategorii M1, M2, M3

dostarcza informacji na temat istotnych, szczególnych aspektów rozwoju sytuacji gospodarczej kraju.

Natomiast dla celów prezentacyjnych z reguły stosowane było M2 (poza Wielk

ą

Brytani

ą

, gdzie

wykorzystywano M3), jako najbardziej "komunikatywne" w anonsowaniu społecze

ń

stwu ilo

ś

ciowych

celów polityki pieni

ęż

nej. Polska od 2002 roku stosuje M3, ale podawane s

ą

równie

ż

informacje o M1 i

M2.

8

Wyszukiwarka

Podobne podstrony:

pieniadz i banki, notatki

pieniadz i banki notatki

pieniadze i banki, Finanse i rachunkowość UMK notatki wykłady pytania egzaminy, II część, Makroekono

Pieniądz i banki

Pieniadz i banki

makro8 pieniadz banki, nauka

PIENIĄDZ, WSTIH Notatki, Makroekonomia

12. Pieniądz, banki, test

MAKRO - 8. PIENIADZ I BANKI W GOSPODARCE, Makroekonomia

W13 Pieniądz, banki komercyjne i stopa procentowa

Wykład 8 Wartość pieniądza w czasie, Notatki UTP - Zarządzanie, Semestr IV, Zarządzanie finansami pr

Pieniądz, banki i polityka pieniężna

Pieniądz, banki, inflacja

Pieniadze i banki

Modul 4 Pieniadz banki i polityka pieniezna

pieniądz i banki w analizie ekonomicznej (7 str)

więcej podobnych podstron