PODATKI

ROZLICZANIE

RÓŻNIC

KURSOWYCH

W FIRMIE

ROZLICZANIE

RÓŻNIC

KURSOWYCH

W FIRMIE

2

ROZLICZANIE RÓŻNIC KURSOWYCH W FIRMIE

Spis treści

Różnice kursowe a wartość początkowa środka trwałego .............................................. 3

Transakcje w walucie obcej między podmiotami krajowymi ........................................... 5

W jaki sposób wycenić transakcję zawartą z podmiotem krajowym, której wartość

wyrażona jest w walucie obcej? ........................................................................ 5

Jak rozliczyć różnice kursowe związane z otrzymaniem zapłaty w walucie obcej? ............... 7

W jaki sposób ująć transakcję w ewidencji księgowej? .............................................. 8

Autor

Aneta Szwęch

ekspert ds. podatków i rachunkowości

Kierownik Grupy Wydawniczej

Anna Wikło

Wydawca

Beata Sawoń

Redakcja

Mariusz Olech

Korekta

Zespół

CBP 312 ISBN 978-83-7677-995-9

Copyright © by Wydawnictwo Wiedza i Praktyka sp. z o.o.

Warszawa 2010

Wydawnictwo Wiedza i Praktyka sp. z o.o.

03-918 Warszawa, ul. Łotewska 9a,

www.wip.pl

tel. 0 22 518 29 29, faks 0 22 617 60 10

Praktyczny raport „Rozliczanie różnic kursowych w firmie” chroniony jest prawem autorskim.

Przedruk materiałów opublikowanych w raporcie „Rozliczanie różnic kursowych w firmie” –

bez zgody wydawcy – jest zabroniony. Zakaz nie dotyczy cytowania publikacji z powołaniem się

na źródło. Niniejszy raport został przygotowany z zachowaniem najwyższej staranności i wyko-

rzystaniem wysokich kwalifikacji, wiedzy i doświadczenia. Zaproponowane w raporcie „Rozli-

czanie różnic kursowych w firmie” wskazówki, porady i interpretacje dotyczą sytuacji typo-

wych. Ich zastosowanie w konkretnym przypadku może wymagać dodatkowych, pogłębionych

konsultacji. Publikowane rozwiązania nie mogą być traktowane jako oficjalne stanowisko orga-

nów i urzędów państwowych.

W związku z powyższym redakcja nie może ponosić odpowiedzialności prawnej za zastoso-

wanie zawartych w raporcie „Rozliczanie różnic kursowych w firmie” wskazówek, przykładów,

informacji itp. do konkretnych przypadków.

3

ROZLICZANIE RÓŻNIC KURSOWYCH W FIRMIE

Różnice kursowe występują nie tylko u podatników, którzy utrzymują kontakty gospodarcze

z partnerami zagranicznymi, ale również u przedsiębiorców działających wyłącznie na rynku

krajowym. Problemy z ich rozliczaniem często mogą zatem powstać np. w związku z dokony-

waniem transakcji z innymi krajowymi podmiotami, jeżeli są wyrażone w walucie obcej. Nie-

stety, z uwagi na wspomniane problemy podatnicy nie zawsze dokonują takich rozliczeń prawi-

dłowo, co często prowadzi do nieporozumień z organami skarbowymi. Z tego tekstu dowiesz

się, na co zwrócić uwagę, aby fiskus nie zarzucił Ci błędnej kwalifikacji tych różnic w przypadku

ewentualnej kontroli.

Różnice kursowe a wartość początkowa środka trwałego

Prowadzę księgowość w firmie, która zakupiła za granicą maszynę do produkcji opakowań. Wartość

zobowiązania wobec kontrahenta zagranicznego wyrażona jest w walucie obcej. Uregulowaliśmy je

niezwłocznie po otrzymaniu faktury. Kilka dni później przyjęliśmy maszynę do używania. Czy różnice

kursowe związane z zakupem tej maszyny wpływają na ustalenie jej wartości początkowej? W jaki

sposób ująć tę operację w księgach rachunkowych?

Środek trwały należy wprowadzić do ksiąg rachunkowych w wartości początkowej ustalonej według

ceny nabycia, która obejmuje ogół kosztów poniesionych przez jednostkę za okres budowy, montażu,

przystosowania i ulepszenia, do dnia przyjęcia środka trwałego do używania (art. 28 ust. 2 oraz ust. 8 uor).

Podobną definicję ceny nabycia środka trwałego zawierają także przepisy ustaw o podatku dochodo-

wym. Za wartość początkową środka trwałego, w przypadku jego zakupu, uważa się cenę nabycia,

która obejmuje kwotę należną zbywcy, powiększoną o koszty związane z zakupem naliczone do dnia

przekazania środka trwałego do używania (art. 22g ust. 3 updof oraz art. 16g ust. 3 updop).

Oznacza to, że zarówno dla celów podatku dochodowego, jak i przepisów o rachunkowości,

różnice kursowe powstałe w wyniku zapłaty zobowiązania wobec kontrahenta zagranicznego

z tytułu zakupu środka trwałego, będą korygowały jego wartość początkową.

Zapłata zobowiązania dokonana do dnia, w którym maszyna została przekazana do używania, powo-

duje powstanie różnic kursowych, które będą odpowiednio zwiększały lub zmniejszały wartość po-

czątkową tego składnika majątku trwałego. Obowiązek uwzględnienia różnic kursowych w wartości

początkowej środka trwałego – jeśli powstały one do dnia przekazania środka trwałego do używania

– wynika zarówno z ustaw o podatku dochodowym, tj. z art. 22g ust. 5 updof oraz art. 16g ust. 5 updop,

jak również z art. 28 ust. 8 pkt 2 uor. Zgodnie z przywołanymi regulacjami cenę nabycia środka trwa-

łego koryguje się o różnice kursowe, naliczone do dnia przekazania do używania środka trwałego.

Tylko w Portalu Podatki Online:

•

jesteś na bieżąco ze zmianami w prawie

•

możesz zadawać indywidualne pytania ekspertom

•

skorzystasz z bazy ponad 5000 pytań i odpowiedzi

•

masz dostęp do licznych narzędzi ułatwiających pracę

4

ROZLICZANIE RÓŻNIC KURSOWYCH W FIRMIE

PRZYKŁAD

Podatnik otrzymał od zagranicznego kontrahenta fakturę wystawioną w dniu 15 kwietnia 2010 r.,

która stwierdzała zakup maszyny produkcyjnej o wartości 100.000 euro. Przedsiębiorca w dniu

26 kwietnia 2010 r. zapłacił z rachunku walutowego całą kwotę zobowiązania. Maszynę przyjęto do

używania w dniu 30 kwietnia 2010 r. (Przykład pomija problematykę opodatkowania VAT).

Z przyjętych zasad (polityki) rachunkowości wynika, że w przypadku zakupu środków trwałych nie-

wymagających montażu jednostka – do czasu przyjęcia środka trwałego do używania – wszelkie koszty

związane z jego bezpośrednim nabyciem, w tym różnice kursowe, gromadzi na koncie 080 „Środki

trwałe w budowie”.

1. Faktura z dnia 15 kwietnia 2010 r. za zakup maszyny.

Wydatek na zakup środka trwałego nie jest kosztem uzyskania przychodów, ale koszt ten będą stano-

wiły odpisy amortyzacyjne od jego wartości początkowej. Dlatego do ustalenia tej wartości należy

przyjąć zasady dotyczące wyceny kosztów podatkowych wyrażonych w walucie obcej.

W związku z tym, że koszty poniesione w walucie obcej należy przeliczyć na złote według kursu śred-

niego waluty ogłaszanego przez NBP z ostatniego dnia roboczego poprzedzającego dzień poniesie-

nia kosztu, to wartość początkową maszyny należy ustalić z zastosowaniem kursu średniego waluty

z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury (dokonania zakupu):

100.000 euro x 3,8659 zł = 386.590,00 zł (tabela nr 72/A/NBP/2010 z 14 kwietnia 2010 r.; 1 euro = 3,8659 zł)

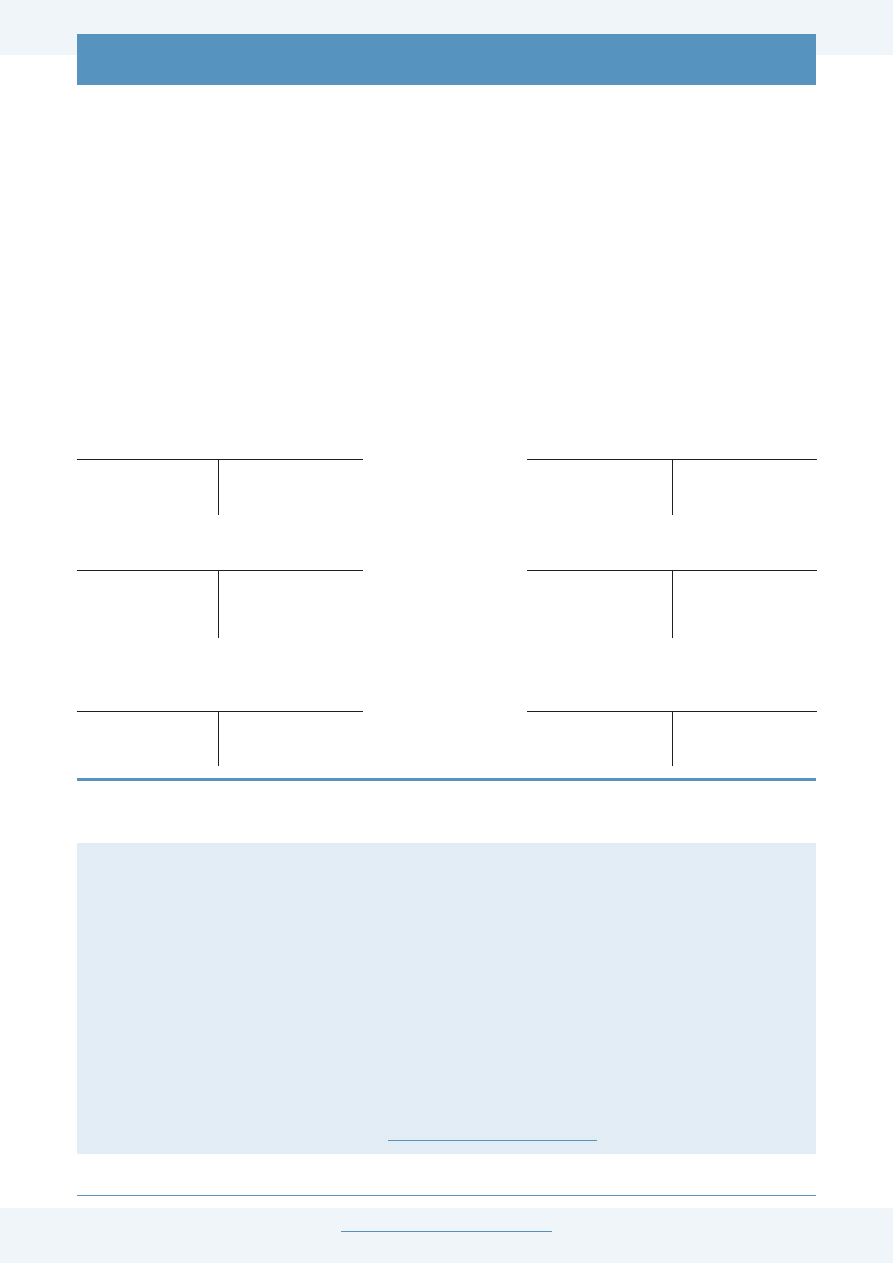

Wn konto 080 Środki trwałe w budowie

Ma konto 240 Pozostałe rozrachunki (w analityce: konto imienne kontrahenta)

2. WB – zapłata zobowiązania w dniu 26 kwietnia 2010 r. z rachunku walutowego według kursu

waluty faktycznie zastosowanego z tego dnia.

Wycena rozchodu z rachunku walutowego następuje według zasad przyjętych przez jednostkę. Załóżmy,

że kursem waluty faktycznie zastosowanym do wyceny rozchodu z rachunku walutowego jest kurs

historyczny, po jakim jednostka wyceniła wpływ waluty na rachunek walutowy z uwzględnieniem

metody FIFO, tzn. „pierwsze weszło – pierwsze wyszło”.

Kurs ten wynosił 3,85 zł (kurs przykładowy), wobec czego zapłatę wyceniono następująco: 100.000 euro

x 3,85 zł = 385.000 zł.

Wn konto 240 Pozostałe rozrachunki (w analityce: konto imienne kontrahenta)

Ma konto 131 Rachunek walutowy

3. PK – rozliczenie różnic kursowych związanych z zapłatą zobowiązania (pod datą 26 kwietnia 2010 r.):

100.000 euro x (3,8659 – 3,85) zł = 1.590,00 zł

Wn konto 240 Pozostałe rozrachunki (w analityce: konto imienne kontrahenta)

Ma konto 080 Środki trwałe w budowie

4. OT – przyjęcie środka trwałego do używania (pod datą 30 kwietnia 2010 r.): 385.000,00 zł

Wn konto 010 Środki trwałe

Ma konto 080 Środki trwałe w budowie

5

ROZLICZANIE RÓŻNIC KURSOWYCH W FIRMIE

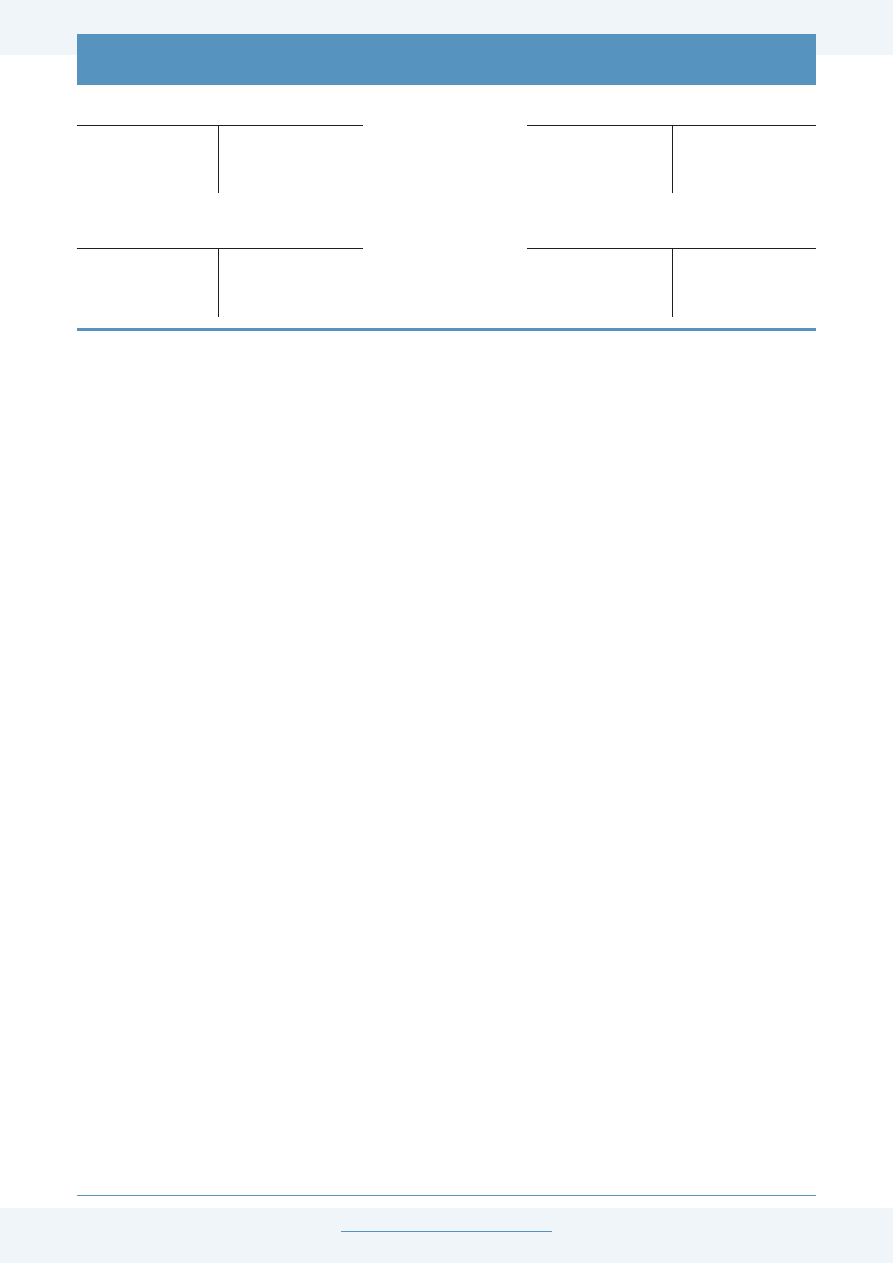

Konto 010 – Środki trwale

Konto 080 – Środki trwałe w budowie

(4) 385.000,00

(1) 386.590,00 1.590,00 (3)

385.000,00 (4)

Konto 240 Pozostałe rozrachunki

Konto 131 Rachunek walutowy

(w analityce: konto imienne kontrahenta)

385.000,00 (2)

(2) 385.000,00

(3) 1.590,00

386.590,00 (1)

Transakcje w walucie obcej między podmiotami krajowymi

Nasza firma zawiera transakcje z podmiotami krajowymi. Ich wartość jest wyrażona w walucie obcej.

W jaki sposób należy wyceniać te transakcje? Czy w przypadku zawarcia transakcji w walucie obcej

pomiędzy podmiotami krajowymi, różnice kursowe od kwoty podatku VAT wpływają na wysokość

przychodów i kosztów podatkowych?

Do 23 stycznia ubiegłego roku polskie firmy mogły rozliczać się między sobą w walutach obcych pod

warunkiem, że uzyskały na to zezwolenie dewizowe wydane przez NBP.

Natomiast od 24 stycznia 2009 r. odpowiednie przepisy ustawy – Prawo dewizowe oraz ustawy – Kodeks

cywilny, zniosły ograniczenia uniemożliwiające swobodne rozliczanie się podmiotów krajowych w walu-

cie obcej.

W wyniku wprowadzonych zmian wzrosła ilość tego typu transakcji, ale pojawiły się również wątpliwości

związane z rozliczaniem różnic kursowych od otrzymanej lub dokonanej zapłaty w walucie obcej,

w części dotyczącej podatku VAT.

W jaki sposób wycenić transakcję zawartą z podmiotem krajowym, której wartość

wyrażona jest w walucie obcej?

Odpowiednie przepisy podatkowe określają zasady wyceny zarówno przychodu podatkowego, jak

i kwoty podatku VAT, które wynikają z wystawionej faktury.

Jeżeli chodzi o podatek dochodowy, to zgodnie z art. 14 ust. 1a updof oraz art. 12 ust. 2 updop

przychody wyrażone w walutach obcych należy przeliczyć na walutę polską według kursu średniego

ogłaszanego przez NBP z ostatniego dnia roboczego poprzedzającego dzień uzyskania przychodu,

którym może być dzień:

•

wydania rzeczy, zbycia prawa majątkowego lub wykonania usługi (albo częściowego wykonania

usługi), lub

•

wystawienia faktury, lub

•

uregulowania należności

– w zależności od tego, które z wymienionych zdarzeń wystąpi najwcześniej.

Natomiast

do celów bilansowych operacje gospodarcze wyrażone w walutach obcych ujmowane

są w księgach rachunkowych na dzień ich przeprowadzenia odpowiednio po kursie średnim ogłoszo-

nym dla danej waluty przez NBP z dnia poprzedzającego ten dzień (art. 30 ust. 2 pkt 2 uor).

6

ROZLICZANIE RÓŻNIC KURSOWYCH W FIRMIE

Ponieważ przepisy o rachunkowości nie precyzują daty powstania przychodu, to w praktyce

wyznacza ją data powstania przychodu podatkowego.

W rezultacie kursem waluty właściwym do przeliczenia wartości przychodu z tej transakcji jest kurs

średni waluty z dnia poprzedzającego dzień uzyskania przychodu, którym z reguły jest dzień wyda-

nia towaru (lub wykonania usługi) bądź wystawienia faktury – w zależności od tego, które z wymie-

nionych zdarzeń wystąpi wcześniej.

Rozpatrując przedmiotowe zagadnienie pod kątem podatku od towarów i usług należy nato-

miast podkreślić, że w fakturze VAT wystawionej dla pomiotu krajowego kwota podatku VAT wyka-

zywana jest w złotych, bez względu na to, w jakiej walucie określona jest kwota należności w fakturze.

Obowiązek ten wynika z § 5 ust. 6 rozporządzenia Ministra Finansów z 28 listopada 2008 r. w spra-

wie zwrotu podatku niektórym podatnikom, wystawiania faktur, sposobu ich przechowywania oraz

listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług

(Dz. U. nr 212, poz. 1337 ze zm.).

Przeliczenia kwoty podatku VAT wyrażonej w walucie obcej należy dokonać według zasady określonej

w art. 31a ustawy o VAT, zgodnie z którą w przypadku, gdy kwoty stosowane do określenia podsta-

wy opodatkowania są określone w walucie obcej, przeliczenia na złote dokonuje się według kursu

średniego danej waluty obcej ogłoszonego przez NBP na ostatni dzień roboczy poprzedzający dzień

powstania obowiązku podatkowego.

W podatku VAT, o ile nie znajdują zastosowania przepisy o szczególnym momencie powstania obo-

wiązku podatkowego, z reguły datę powstania tego obowiązku wyznacza data wystawienia faktury,

pod warunkiem, że jest ona wystawiona w ustawowym terminie, tj. w ciągu 7 dni od dnia wydania

towaru lub wykonania usługi.

Kursem właściwym do przeliczenia kwoty podatku VAT w fakturze wystawionej dla kontrahenta kra-

jowego będzie więc, co do zasady, kurs średni waluty ogłoszony przez NBP z ostatniego dnia robo-

czego poprzedzającego dzień wystawienia faktury VAT, jeśli została wystawiona w ciągu 7. dni od

dnia dokonania sprzedaży.

Aby uniknąć rozbieżności pomiędzy kursami walut stosowanymi do celów podatku dochodowego,

rachunkowości i VAT, najwygodniejszym rozwiązaniem jest rezygnacja z możliwości wystawie-

nia faktury VAT w ciągu 7. dni od dnia wydania towaru lub wykonania usługi i wystawienie jej

w dniu dokonania tej sprzedaży (wydania towaru, wykonania usługi).

Wówczas kursem właściwym do przeliczenia kwoty przychodu oraz kwoty podatku VAT wyrażonych

w walucie obcej będzie ten sam kurs, tj. kurs średni waluty obcej ogłoszony przez NBP z ostatniego

dnia roboczego poprzedzającego dzień wystawienia faktury VAT.

podatków dochodowych, VAT, cła i akcyzy, innych podatków i opłat, znajdziesz

także informacje z zakresu procedur podatkowych i odpowiedzialności karne-

j-skarbowej. Bez względu na to, o co poprosi Cię przełożony, zawsze będziesz

mógł dobrze wykonać swoje zadanie.

UWAGA!

UWAGA!

7

ROZLICZANIE RÓŻNIC KURSOWYCH W FIRMIE

Jak rozliczyć różnice kursowe związane z otrzymaniem zapłaty w walucie obcej?

O ile w przypadku różnic kursowych wynikających z otrzymanej zapłaty w części dotyczącej wartości

netto sprzedaży, a więc przychodu podatkowego u sprzedawcy, sprawa jest dość oczywista (ponie-

waż powstałe w tej części różnice zwiększają przychody podatkowe lub odpowiednio koszty uzyskania

przychodów), to w przypadku różnic kursowych w części dotyczącej kwoty podatku VAT sprawa już

wcale taka oczywista nie jest.

Podatek VAT jest co do zasady neutralny podatkowo i – poza pewnymi wyjątkami – nie wpływa

na przychody i koszty uzyskania tych przychodów w rozumieniu ustaw o podatku dochodowym.

Należny podatek VAT nie jest zaliczany do przychodów podatkowych (art. 14 ust. 1 updof oraz art. 12

ust. 4 pkt 9 updop). Nie stanowi także kosztu uzyskania przychodów (poza pewnymi wyjątkami, które

nie mają jednak zastosowania w sytuacji przedstawionej w pytaniu), co wynika z art. 23 ust. 1 pkt 43

lit. b updof oraz art. 16 ust. 1 pkt 46 lit. b updop.

Wymaga ponadto podkreślenia, że zasady ustalania podatkowych różnic kursowych sformułowane

w art. 24c updof oraz art.15a updop, odnoszą się do ewentualnych różnic kursu walut obliczonych

od przychodu należnego, czyli od wartości netto sprzedaży.

W związku z tym, zdaniem organów podatkowych, status podatkowych różnic kursowych mają

jedynie te różnice kursowe, które są obliczone od wartości netto sprzedaży, natomiast różnice

kursowe obliczone od kwoty podatku VAT należnego nie wpływają ani na przychody, ani na

koszty podatkowe.

Różnic kursowych wynikających z dokonanej zapłaty, w części dotyczącej podatku VAT naliczonego,

nie może uwzględnić w rachunku podatkowym również kontrahent krajowy, będący nabywcą

towarów i usług, który otrzymał od sprzedawcy fakturę zakupu, wyrażoną w walucie obcej, w której

VAT naliczony został wykazany w walucie polskiej (zgodnie z obowiązkiem wynikającym ze wspo-

mnianego wcześniej § 5 ust. 6 rozporządzenia Ministra Finansów z 28 listopada 2008 r.).

Potwierdzeniem tego poglądu jest m.in. interpretacja indywidualna wydana przez Dyrektora Izby

Skarbowej w Bydgoszczy w dniu 18 stycznia 2010 r. (nr ITPB3/423-674/09/PS). Czytamy w niej, że:

„(...) z uwagi na to, iż dla potrzeb podatku dochodowego przychodem i kosztem podatkowym są –

co do zasady – kwoty netto, podatnicy dokonujący sprzedaży i zakupu towarów i usług opodatko-

wanych tym podatkiem, nie powinni przeliczać przychodu lub kosztu w kwocie brutto wynikającej

z faktury VAT. Mając powyższe na uwadze stanowisko Spółki, w świetle którego wartość różnicy kur-

sowej, wynikającej z otrzymania przez podatnika od polskiego dostawcy faktury wystawionej w walucie

obcej i podlegającej zapłacie w takiej walucie, należy liczyć od kwoty brutto faktury, tj. od całkowitej

kwoty zobowiązania w walucie obcej wynikającego z faktury, uznać należy (...) za nieprawidłowe”.

Podobne stanowisko wynika także z interpretacji indywidualnej Dyrektora Izby Skarbowej w Katowi-

cach z 26 lutego 2010 r. (nr IBPBI/2/423-1493/09/MO).

Warto zaznaczyć, że stanowisko fiskusa w tym zakresie podzielają również sądy administracyjne, czego

dowodem mogą być wyroki rozstrzygające tę sporną kwestię.

Za przykład może tutaj posłużyć wyrok WSA w Bydgoszczy z 17 czerwca 2009 r. (sygn. akt I SA/Bd

242/09), w którym czytamy, że: „Skoro (...) co do zasady podatek od towarów i usług w zakresie

UWAGA!

8

ROZLICZANIE RÓŻNIC KURSOWYCH W FIRMIE

podatku dochodowego nie może być uznany w znaczeniu podatkowym ani za przychód ani za koszt

uzyskania przychodu, to tym samym do takiej kategorii nie mogą zostać zaliczone wszelkie należności

pochodne tu – różnice kursowe”.

W podobny sposób ustosunkował się do przedmiotowej kwestii WSA w Krakowie w wyroku z 16 lutego

2010 r. (sygn. akt I SA/Kr 1737/09) stwierdzając, że: „(...) z uwagi na treść art. l2 ust 4 pkt 9 i l0 oraz

l6 ust l pkt 46 updop sporne różnice nie mogą być zaliczone ani do przychodów ani do kosztów ich

uzyskania. Ustawodawca w art. 15a updop wyraźnie wskazał sytuacje, w których możliwe jest usta-

lanie różnic kursowych dla celów podatkowych. Różnice kursowe, powstałe w sytuacjach, które nie

mieszczą się w przedmiotowym katalogu, nie mogą wpływać na wysokość osiąganych przychodów

oraz ponoszonych kosztów. Mimo więc, że w pewnych sytuacjach przy przeliczeniach walutowych

kwot podatku od towarów i usług mogą wystąpić różnice, które w kategoriach ekonomicznych moż-

na rozpatrywać jako zysk lub stratę, to z wyraźnej woli ustawodawcy nie będą one mogły być zali-

czone do podatkowej kategorii przychodu bądź kosztów uzyskania przychodu”.

Takie rozstrzygnięcie problemu bywa jednak kłopotliwe podatkowo dla obu stron transakcji, tj.

zarówno u sprzedawcy w zakresie różnic kursowych obliczonych od kwoty podatku należnego,

jak i u kupującego – w zakresie różnic kursowych obliczonych od kwoty podatku naliczonego.

Z tego powodu niektórzy przedsiębiorcy, aby uniknąć tych negatywnych konsekwencji związanych

z rozliczaniem różnic kursowych od kwoty podatku VAT, przyjmują w umowach, że płatność z tytułu

dokonanej transakcji pomiędzy kontrahentami krajowymi w części dotyczącej :

•

wartości netto – będzie realizowana w walucie obcej na rachunek walutowy (od tej części pow-

staną podatkowe różnice kursowe),

•

podatku VAT – będzie dokonana na rachunek bieżący w walucie polskiej, w kwocie wynikającej

z wystawionej faktury (wówczas nie ma potrzeby rozliczania różnic kursowych).

W jaki sposób ująć transakcję w ewidencji księgowej?

Ewidencja księgowa sprzedaży dokonanej na rzecz kontrahenta krajowego oraz otrzymanej od nie-

go zapłaty walucie obcej, może przebiegać następująco:

PRZYKŁAD

W dniu 20 kwietnia 2010 r. firma ALFA Sp. z o.o. sprzedała krajowemu odbiorcy towar na kwotę

1.000 euro + VAT według stawki 22%.

W tym samym dniu sprzedawca wystawił fakturę VAT. Wykazał w niej kwotę VAT należnego w polskich

złotych po przeliczeniu według kursu średniego waluty według tabeli nr 75/A/NBP/2010 z 19 kwietnia

2010 r.; 1 euro = 3,9010 zł:

Kwota VAT należnego = podstawa opodatkowania x kurs waluty x stawka VAT = 1.000 euro x

3,9010 zł x 22% = 3.901,00 zł x 22% = 858,22 zł.

W dniu 27 kwietnia 2010 r. sprzedawca otrzymał zapłatę od krajowego odbiorcy. Zapłata w kwocie

1.220 euro wpłynęła na rachunek walutowy. Kurs kupna stosowany w tym dniu przez bank, w którym

podatnik ma swój rachunek walutowy wynosił 4,00 zł ( kurs przykładowy).

1. Faktura VAT dokumentująca sprzedaż towaru z dnia 20 kwietnia 2010 r.

a) wartość netto faktury: 1.000 euro x 3,9010 zł = 3.901,00 zł,

Ma konto 730 Sprzedaż towarów

9

ROZLICZANIE RÓŻNIC KURSOWYCH W FIRMIE

b) kwota podatku VAT: 220 euro x 3,9010 zł = 858,22 zł,

Ma konto 222 Rozrachunki z urzędem skarbowym z tytułu podatku VAT należnego

c) należność od odbiorcy krajowego: 1.220 euro x 3,9010 zł = 4.759,22 zł.

Wn konto 200 Rozrachunki z odbiorcami (w analityce: konto imienne kontrahenta)

2. WB – otrzymanie zapłaty w dniu 27 kwietnia 2010 r.: 1.220 euro x 4,00 = 4.880,00 zł

Wn konto 131 Rachunek walutowy

Ma konto 200 Rozrachunki z odbiorcami (w analityce: konto imienne kontrahenta)

3. PK – rozliczenie różnic kursowych wynikających z otrzymanej zapłaty w walucie obcej (pod datą

27 kwietnia 2010 r. ) w części dotyczącej:

a) wartości netto faktury (przychodu podatkowego): 1.000 euro x (4,0 – 3,9010) zł = 99,00 zł

Wn konto 200 Rozrachunki z odbiorcami (w analityce: konto imienne kontrahenta)

Ma konto 750 Przychody finansowe (w analityce: dodatnie różnice kursowe – podatkowe)

b) kwoty podatku VAT: 220 euro x (4,0 – 3,9010) zł = 21,78 zł

Wn konto 200 Rozrachunki z odbiorcami (w analityce: konto imienne kontrahenta)

Ma konto 750 Przychody finansowe (w analityce: dodatnie różnice kursowe – niepodatkowe NP)

Konto 200 Rozrachunki z odbiorcami

Konto 131 Rachunek walutowy

(w analityce: konto imienne kontrahenta)

(2) 4.880,00

(1c) 4.759,22

(3a) 99,00

(3b) 21,78

4.880,00 (2)

Konto 222 Rozrachunki

Konto 730 Sprzedaż towarów

z urzędem skarbowym

z tytułu podatku VAT należnego

858,22 (1b)

3.901,00 (1a)

Konto 750 Przychody finansowe

Konto 750 Przychody finansowe

(w analityce: dodatnie różnice

(w analityce: dodatnie różnice

kursowe – podatkowe)

kursowe – NP)

99,00 (3a)

21,78 (3b)

Jako użytkownik portalu Podatki Online:

•

będziesz mógł zadawać pytania ekspertom i otrzymasz indywidualną, fachową

odpowiedź,

•

zyskasz błyskawiczny dostęp do bazy porad,

•

zdobędziesz informacje na temat wprowadzonych i planowanych zmian w prawie

podatkowym,

•

będziesz mógł korzystać z codziennie aktualizowanej bazy narzędzi

Zawartość merytoryczną podzieliliśmy w sposób odpowiadający charakterowi

Twojej pracy.

Wyszukiwarka

Podobne podstrony:

Rozliczenie różnic kursowych naliczonych na dzień bilansowy, Gazeta Podatkowa

Rozliczenie różnic kursowych ustalonych na dzień bilansowy

Ewidencja i rozliczanie różnic kursowych

Rozliczenie r˘ľnic kursowych z wyceny bilansowej, Rozliczenie różnic kursowych z wyceny bilansowej

339 Rozliczenie roznic kursowych z wyceny bilansowej środków pienięznych w księgach następnego roku

338 Rozliczenie różnic kursowych z wyceny bilansowej rozrachunków w księgach następnego roku obrotow

Różnice kursowe w świetle ustawy o rachunkowości

Przewalutowanie a różnice kursowe

Różnice kursowe a przepisy ustawy o podatku od towarów i usług

Różnice kursowe związane z, Gazeta Podatkowa

Rozliczanie różnic inwentaryzacyjnych

Wykład 4 Różnice Kursowe Zadania 2014, FIR II UG, I semestr, rachunkowość finansowa

RÓŻNICE KURSOWE, Księgowość - przepisy

Przewalutowanie a różnice kursowe

RÓŻNICE KURSOWE PRZYKŁAD, System podatkowy

więcej podobnych podstron