Analiza4 jpeg

Suma n;i!<):idow inwestycyjnych Okres zwrotu =-----—■—--:—-7—r-----.

Roczne wpływy srodkow pieniężnych

Gdy wpływy pieniężne w poszczególnych latach są różne, wtedy by obliczyć okres zwrotu, porównuje się skumulowane roczne wpływy z inwestycji 2 wielkością nakładów początkowych aż dp ich zrównania. W związku z tym okres zwrotu jest obliczany w następujący sposób:

Okres Rok urzed całkowitym

zwrotu zakończeniem spłat

Niespłacona część inwestycji_

Wpływy środków pieniężnych, po których dochodzi do całkowitej spłaty

Niedyskontowa metoda okresu zwrotu dostarcza informacji o okresie zamrożenia środków w projekcie. Jej zaletą jest prosty sposób obliczeń. Wadą jest to, że nie uwzględnia zmiany wartości pieniądza w czasie (kosztu kapitału). Według tej metody złotówka na początku i na końcu okresu zwrotu jest warta tyle samo. Ponadto nie uwzględnia przepływów środków pieniężnych po okresie zwrotu i opiera się na subiektywnym ustaleniu długości okresu zwrotu. W związku 2 tym jest zalecana we wstępnych fazach oceny projektów inwestycyjnych, a w szczególności do ich ewentualnej dyskwalifikacji przed dalszymi szczegółowymi analizami. Innymi słowy, metodę okresu zwrotu wykorzystuje się wyłącznie w połączeniu z ocenami uzyskanymi przy użyciu innych metod rachunku ekonomicznego. Nigdy nie rnoże to być jedyne narzędzie, na którego podstawie podejmowana jest decyzja o przyjęciu lub odrzuceniu projektu. Metoda ta jest stosowana bardziej jalco miara zdolności do odzyskania poniesionych wydatków inwestycyjnych, niż ocena efektywności danego projektu. Ponadto należy pamiętać, że metodę okresu zwrotu stosuje się tylko w odniesieniu do projektów inwestycyjnych z konwencjonalnymi1 przepływami pieniężnymi. Zastosowanie jej do oceny projektów inwestycyjnych z niekonwencjonalnymi przepływami pieniężnymi może prowadzić do niewłaściwych decyzji.

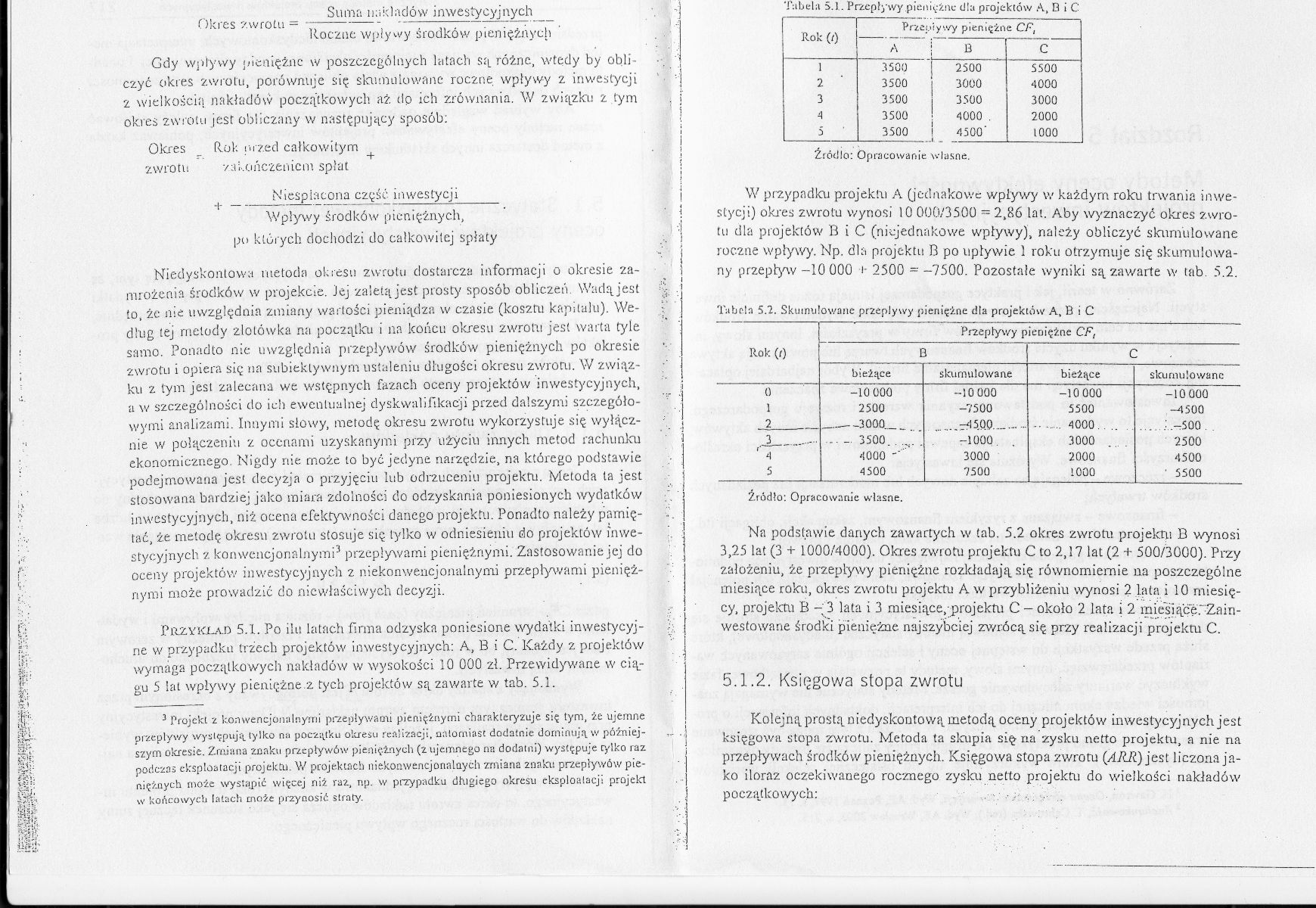

PilZYKL-A-D 5.1. Po ilu latach firma odzyska poniesione wydatki inwestycyjne w przypadku trzech projektów inwestycyjnych: A, B i C. Każdy 2 projektów wymaga początkowych nakładów w wysokości 10 000 zł. Przewidywane w ciągu 5 lat wpływy pieniężne.2 tych projektów są zawarte w tab. 5.1.

|

Rok (r) |

Przep |

iywy pieniężne CF, | |

|

A |

B |

C | |

|

1 |

3500 |

2500 |

S500 |

|

2 |

3500 |

3000 |

4000 |

|

3 |

3500 |

3500 |

3000 |

|

4 |

3500 |

4000 |

2000 |

|

5 |

3500 |

4500' |

1000 |

Źtódlo: Opracowanie własne.

W przypadku projektu A (jednakowe wpływy w każdym roku trwania inwestycji) okres zwrotu wynosi 10 000/3500 = 2,86 lat. Aby wyznaczyć okres zwro-tu dla projektów B i C (niejednakowe wpływy), należy obliczyć skumulowane roczne wpływy. Np. dla projektu B po upływie 1 roku otrzymuje się skumulowany przepływ -10 000 i- 2500 = -7500. Pozostałe wyniki są zawarte w tab. 5.2.

Tabela 5.2. Skumulowane przepływy pieniężne dla projektów A, B i C

|

Rok (i) |

Przepływy pieniężne CF, | |||

|

a |

C | |||

|

bieżące |

skumulowane |

bieżące |

skumulowane | |

|

0 |

-10 000 |

-10 000 |

-10 000 |

-10 000 |

|

1 |

2500 |

-7500 |

5500 |

-4500 |

|

2 |

...--3000 |

-45.00........ |

........ 4000. .. |

... ; -500 |

|

J........... |

- 3500..... |

-1000. |

3000 |

2500 |

|

' 4 |

4000 |

3000 |

2000 |

4500 |

|

5 |

4500 |

7500 |

1000 |

• 5500 |

Źródło: Opracowanie własne.

Na podstawie danych zawartych w tab. 5.2 okres zwrotu projektu B wynosi 3,25 lat (3 + 1000/4000). Okres zwrotu projektu C to 2,17 lat (2 + 500/3000). Przy założeniu, że przepływy pieniężne rozkładają się równomiernie na poszczególne miesiące roku, okres zwrotu projektu A w przybliżeniu wynosi 2 lata i 10 miesięcy, projektu B - 3 lata i 3 miesiące, projektu C - około 2 lata i 2 miesjąceTZain-westowane środki pieniężne najszybciej zwrócą się przy realizacji projektu C.

5.1.2. Księgowa stopa zwrotu

Kolejną prostą niedyskootową metodą oceny projektów inwestycyjnych jest księgowa stopa zwrotu. Metoda ta skupia się na zysku netto projektu, a nie na przepływach środków pieniężnych. Księgowa stopa zwrotu (Ailil) jest liczonaja-ko iloraz oczekiwanego rocznego zysku netto projektu do wielkości nakładów początkowych:

Projclcl z konwencjonalnymi przepływami pieniężnymi charakteryzuje się tym, że ujemne przepływy występują tylko na początku okresu realizacji, natomiast dodatnie dominują w późniejszym okresie. Zmiana znaku przepływów pieniężnych (zujemnego na dodatni) występuje tylko raz podczas eksploatacji projektu. W projektach niekonwencjonalnych zmiana znaku przepływów pieniężnych może wystąpić więcej niż raz, np. w przypadku długiego okresu eksploatacji projekt w końcowych łatach cnoż.e przynosić straty.

Wyszukiwarka

Podobne podstrony:

Analiza4 jpeg Suma tmklndow inwestycyjnych Okres zwrotu =----------r-----. Roczne wpływy środków pie

skanuj0024 (3) PROSTE METODY OCBNY INWESTYCJI 1) OKRES ZWROTU SAKŁADÓW NI OZN--*X. RNF

skanuj0024 (3) PROSTE METODY OCBNY INWESTYCJI 1) OKRES ZWROTU SAKŁADÓW NI OZN--*X. RNF

70 Grzegorz Jasiński, Magdalena Dykiel, Bogusław Ślusarczyk Okres zwrotu nakładów inwestycyjnych (Oz

74469 ZF Bień$0 240 Preliminowanie inwestycji 240 Preliminowanie inwestycji Najkrótszy okres zwrotu

Ocena projektów inwestycyjnych 1. Prosty okres zwrotu a. gdy wpływy mają jednakową wielkość: CF Ol =

°z CF, z C 02 - okres zwrotu nakładów 1 - nakłady na inwestycję CF, - przepływ pieniężny A - li

Analiza1 jpeg 38 Melody oceny efekty.! ości projektów inwestycyjnych 1. Wykorzystując podejście pro

29988 ZF Bień#9 Okres zwrotu nakładów inwestycyjnych 239 - Przykład

Analiza1 jpeg 238 Metody oceny efektyności projektów inwestycyjnych 4. Wykorzystując podejście proba

Analiza11 jpeg 232 Metody oceny efnkiyności projektów inwestycyjnych rentowności osiąganej z tytułu

Analiza12 jpeg Na podsiriwic v?.oru (5.1 8), zmodyfikowana wcwnęircna stopa zwrotu wynosi. , &

Analiza2 jpeg 236 Metody oceny efetdyności projektów inwestycyjnych my, natomiast

Analiza3 jpeg Metody oceny efektywności projektów inwestycy]nych Zarówno w teorii, jak i praktyce go

Analiza5 jpeg 220 Metody oceny efekiyności projektów inwestycyjnych 220 Metody oceny efekiyności pro

Analiza9 jpeg 228 Metody oceny efektyności projektów inwestycyjnych niężnycb. Jest to taka stopa dys

więcej podobnych podstron