1

Temat 5

RÓWNOWAGA NA RYNKACH DÓBR I

PIENIĄDZA. POLITYKA PIENIĘŻNA I

FISKALNA W GOSPODARCE ZAMKNIĘTEJ

I. CELE I UKŁAD ZAJĘĆ

1. Cel: rozwinięcie prostego modelu równowagi i determinant dochodu poprzez

złagodzenie przyjętych wcześniej założeń i objęcie analizą jednocześnie rynków

dóbr i pieniądza.

2. Przebieg analizy:

a/ wprowadzenie do modelu pieniądza i stopy procentowej. Pozwoli to zbadać, w

jaki sposób dochód wpływa na stopę procentową i odwrotnie. Tym samym

umożliwi też podjęcie jednocześnie analizy zależności między rynkami dóbr i

pieniądza oraz ich wpływu na poziom dochodu i stopy procentowej w punkcie

równowagi,

b/ analiza wpływu państwa na dochód zapewniający równowagę, za

pośrednictwem oddziaływania na podaż pieniądza, a tym samym i na stopę

procentową i globalny popyt,

c/ ponowne rozważenie roli i implikacji polityki fiskalnej w tym modelu,

d/ zbadanie oddziaływania różnych kombinacji polityki fiskalnej i pieniężnej na

wielkość i strukturę popytu globalnego.

3. Założenia:

a/ brak wymiany z zagranicą,

b/ stałość cen.

II. NOWE SPOJRZENIE NA FUNKCJĘ KONSUMPCJI

1. Czynniki określające wielkość konsumpcji autonomicznej:

a/ majątek gospodarstw domowych,

(i) pojęcie i istota efektu majątkowego (bogactwa); jego wystąpienie

powoduje przesunięcie funkcji konsumpcji,

(ii) sposób oddziaływania pieniądza (realnej podaży) i stopy procentowej na

rozmiary majątku:

- bezpośrednio: wzrost realnej podaży pieniądza prowadzi do zwiększenia

majątku (jego części utrzymywanej w gotówce),

Ryszard Rapacki

Szkoła Główna Handlowa

2

- pośrednio: wzrost podaży pieniądza wywołuje spadek stopy procentowej,

a to z kolei prowadzi do wzrostu cen papierów wartościowych (wynika to

z niższej stopy, za pomocą której dyskontujemy przyszłe strumienie

zysków z papierów wartościowych);

Warto zdawać sobie sprawę, że siła i zakres efektu majątkowego są różne

w różnych krajach i zależą m.in. od roli rynku kapitałowego. Na przykład

w USA oszczędności gospodarstw domowych lokowane w papiery

wartościowe stanowiły w 1997 r. 143% ich bieżących dochodów

rozporządzalnych, podczas gdy w Niemczech – tylko 19%.

Rozszerzenie 5.1. Wielkość efektu majątkowego

Niedawne wyniki badań przeprowadzonych w USA wskazują, że amerykańskie

gospodarstwa domowe zwiększają wydatki konsumpcyjne średnio o 3 do 5 centów z każdego

dolara, o jaki zwiększa się ich majątek (Financial Times, 28.05.2001). Wielkość efektu

majątkowego silnie zależy jednak od poziomu dochodów.

W latach 1992-2000, kiedy ceny akcji amerykańskich wzrosły trzykrotnie, najbogatsze 20%

gospodarstw zwiększyło konsumpcję tak znacznie, że ich stopa oszczędności z dochodu

rozporządzalnego obniżyła się z 8,2% do –2,1%. Oznacza to, że ich dodatkowa konsumpcja

była w części finansowana z posiadanych aktywów (których poziom w rezultacie spadł). W

kolejnej grupie dochodowej (drugi od góry kwintyl) stopa oszczędności spadła z 4,7% do –

2,1%. Stopa oszczędności nie zmieniła się natomiast w grupie pozostałych 60% gospodarstw

domowych, z których stosunkowo niewiele inwestuje w akcje.

b/ dobra trwałego użytku i kredyt konsumpcyjny,

(i) wzrost podaży kredytu konsumpcyjnego powoduje przesunięcie w górę

funkcji konsumpcji; wzrost podaży kredytu może wynikać np. ze

zwiększenia bazy monetarnej, które pobudza wzrost rezerw gotówkowych

banków,

(ii) podobny skutek (przesunięcie funkcji konsumpcji w górę) wywoła obniżka

stopy procentowej od kredytów;

c/ czynniki /a/ i /b/ stanowią część mechanizmu transmisyjnego, przez który

zmiany w sferze finansowej oddziałują na produkcję i zatrudnienie w sferze

realnej. Powodują też one przesunięcie funkcji konsumpcji, a tym samym i

krzywej popytu globalnego. W konsekwencji wywierają więc wpływ na

wielkość produkcji i dochodu odpowiadającą warunkom równowagi.

2. Nowoczesne teorie konsumpcji;

a/ teoria dochodu permanentnego (Milton Friedman): ludzie dążą do

wyeliminowania (wygładzenia) wahań poziomu konsumpcji i wiążą swe

decyzje konsumpcyjne nie z wielkością bieżącego dochodu, lecz dochodu

permanentnego,

3

b/ teoria cyklu życia (Franco Modigliani, Albert Ando): podobnie jak teoria

dochodu permanentnego, zakłada, że poziom konsumpcji bieżącej określa nie

dochód bieżący, lecz dochód przeciętny uzyskiwany w długim okresie,

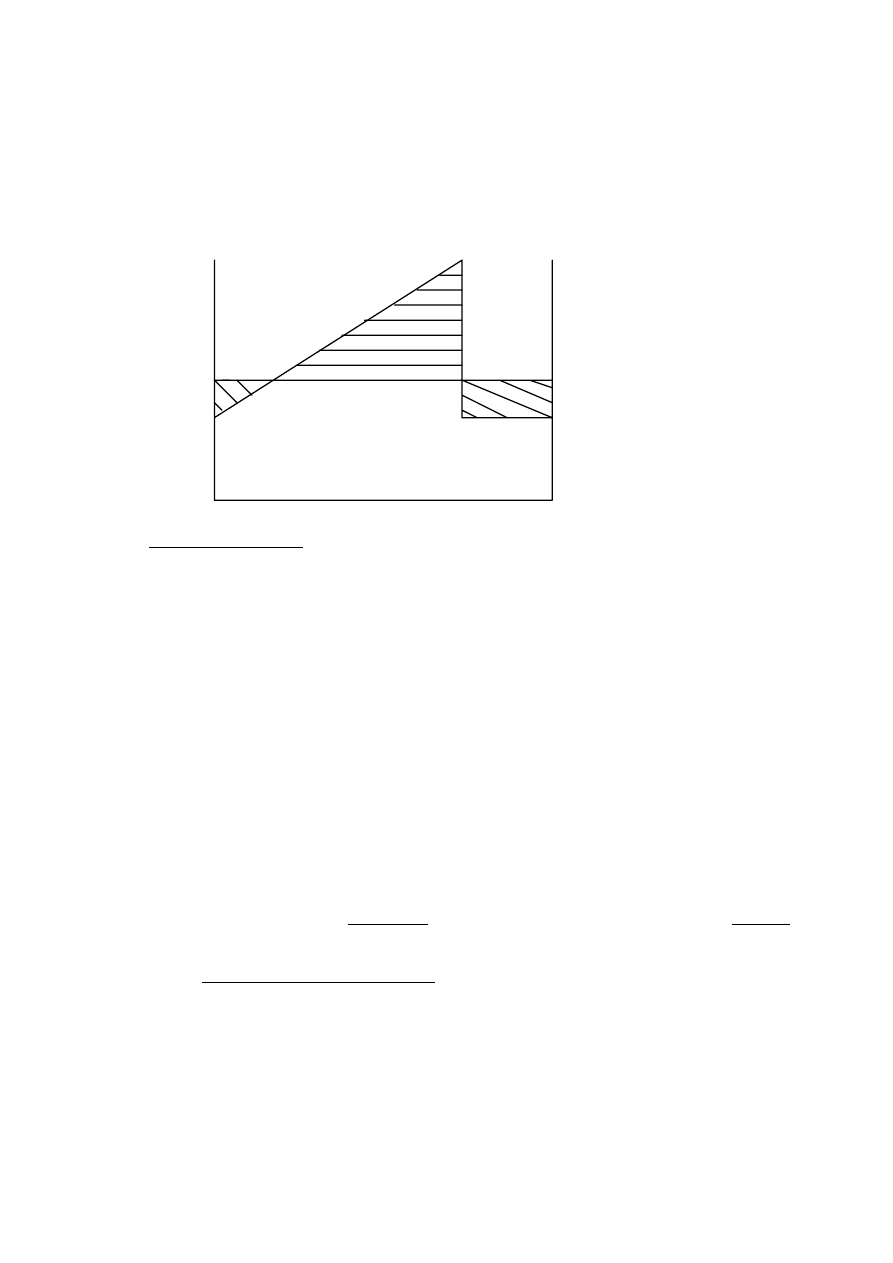

c/ ilustracja graficzna (rys. 5.1).

Rysunek 5.1. Konsumpcja i cykl życia

A

B

Y

C

Dochód faktyczny

0

Wiek

Śmierć

Dochód permanentny

A

INTERPRETACJA:

Pole B nie jest sumą A+A, należy bowiem także uwzględnić odsetki od

zaciągniętego kredytu;

/i/ przy założeniu odziedziczonego majątku linia dochodu permanentnego

przesunie się w górę, co spowoduje, iż obszar B zmniejszy się, a pola A+A -

zwiększą;

/ii/ jeżeli ludzie dojdą do wniosku, że ich przyszłe dochody będą wyższe, niż

wcześniej sądzili, podwyższą także swoje oceny co do poziomu dochodu

permanentnego i zwiększą wydatki bieżące na konsumpcję. Wyższe oceny

przyszłych dochodów mogą np. wynikać ze wzrostu ich wartości

zaktualizowanej, a to z kolei - z mającego trwały charakter spadku stopy

procentowej. Ujawnia się tu szczególna rola pieniądza jako specyficznego

aktywu finansowego. Friedman nazwał go w tym kontekście MAJĄTKIEM

LUDZKIM. Wzrost przyszłych dochodów wywoła podobne skutki jak

powiększenie majątku - przesunie w górę funkcję konsumpcji pokazującą

związek między bieżącymi dochodami rozporządzalnymi i bieżącą

konsumpcją;

/iii/ rola kredytu konsumpcyjnego:

(1) wzrost stopy procentowej powoduje spadek wartości zaktualizowanej

przyszłych dochodów, a to wiąże się z koniecznością powiększenia pola B

w celu skompensowania dodatkowych kosztów kredytu zaciągniętego przed

podjęciem pracy zawodowej (lewy obszar A). Oznacza to przesunięcie linii

dochodu permanentnego i funkcji konsumpcji w dół. Zmiany te wynikają

nie tylko stąd, iż podwyżka stopy procentowej wywołuje zmniejszenie

4

wartości zaktualizowanej aktywów finansowych, ale także ze spadku

wartości zaktualizowanej przyszłych dochodów z pracy;

(2) wzrost podaży kredytu prowadzi do zwiększenia konsumpcji całkowitej,

bowiem więcej ludzi będzie teraz zaciągało kredyty w celu podniesienia

poziomu konsumpcji bieżącej.

3. Obniżka podatków;

a/ jeżeli oczekuje się, że będzie ona trwała, spowoduje to wzrost obecnych i

przyszłych dochodów rozporządzalnych i tym samym - zwiększenie dochodu

permanentnego,

b/ jeżeli zaś obniżka ta zostanie uznana za przejściową, to nie wywrze ona

istotniejszego wpływu na poziom konsumpcji bieżącej i dochodu

permanentnego. Jednym z (teoretycznie) możliwych wariantów tej sytuacji jest

przypadek tzw. ricardiańskiej równoważności (zob. rozdz. 3).

Rozszerzenie 5.2. Ricardiańska równoważność a popyt konsumpcyjny

I WYRAZ ILOŚCIOWY

Załóżmy, że dana jest ścieżka zmian wydatków państwa na dobra i usługi (G) w

czasie. Przyjmijmy też, iż państwo obniża podatki na łączną kwotę 1 mld zł. Tyle samo

(1 mld zł) musi wynieść dodatkowa emisja obligacji pozwalających sfinansować

zwiększony deficyt budżetowy. Także 1 mld zł wyniesie zaktualizowana wartość

dodatkowych podatków w przyszłości, których podwyżka musi zrekompensować

dzisiejsze ulgi (obniżki) podatkowe. A zatem: dzisiejsza obniżka podatków (1 mld zł)

= dodatkowa emisja obligacji (1 mld) = zaktualizowana wartość przyszłej podwyżki

podatków (1 mld);

-

∆

T =

∆

B = PV(+

∆

T)

II POZORNE (CHYBIONE) ARGUMENTY PRZECIW HIPOTEZIE RICARDO-

BARRO

1. Wydatki państwa np. na budowę dróg czy infrastrukturę nie wpływają na

gospodarkę. Nie jest to prawdą. Realny wzrost wydatków państwa na dobra i usługi

przynosi - jak zakłada hipoteza R-B - realne efekty makroekonomiczne. Z teorii R-B

wynika tylko, iż przy danej ścieżce zmian (wzrostu) wydatków państwa G nie ma

znaczenia, kiedy społeczeństwo za nie zapłaci - dziś czy jutro. Czynnikiem

pozwalającym przekształcić dzień dzisiejszy w przyszłość jest stopa procentowa

(inaczej, jest to cena odłożenia decyzji o konsumpcji z dziś na jutro).

2. Części z nas nie będzie już na świecie, gdy nastąpi podwyżka podatków.

Także nie jest to prawdą. Ludzie zazwyczaj troszczą się nie tylko o siebie, ale również

o swoich następców (dzieci, wnuki). Kierowani tym motywem, mogą - w reakcji na

dzisiejszą obniżkę podatków - zwiększyć swoje oszczędności, aby zapewnić swym

potomkom (np. w drodze zapisu spadkowego) środki na opłatę wyższych podatków w

przyszlości.

III UZASADNIONE ARGUMENTY

5

1. Przerwy w transferach miedzypokoleniowych (np. bezdzietne małżeństwa,

rodziny niepełne i podzielone nieodwracalnymi konfliktami). Kwestią do

rozstrzygnięcia pozostaje, jaką skalę przyjmuje to zjawisko (w jakim stopniu podważa

założenia ricardiańskiej równoważności).

2.

Spowodowane przez podatki zakłócenia w działaniu bodźców

ekonomicznych (różnice miedzy cenami płaconymi a otrzymywanymi); przy

założeniu, że zmiany w podatkach dotyczą krańcowych stóp podatkowych

3. Niedoskonałość rynku kapitałowego.

a/ przewaga państwa jako kredytobiorcy nad podmiotami prywatnymi:

*

łatwiejsza ocena sytuacji finansowej przez kredytodawców; oznacza to dla

nich niższe ryzyko,

* możliwość podniesienia podatków lub/i druku pieniędzy w przypadku

trudności w spłacie zadłużenia,

b/ skutek (1): niższa stopa procentowa w przypadku pożyczek udzielanych

państwu w porównaniu z oprocentowaniem kredytów dla podmiotów prywatnych

(niższy koszt alternatywny kapitału),

c/ skutek (2): wartość zaktualizowana przyszłych podatków jest liczona przy

niższej (przyjętej dla państwa) stopie dyskontowej, niż wynikałoby to z poziomu

kosztu alternatywnego podmiotów prywatnych. Oznacza to, że wartość zaktualizowana

przyszłych podatków jest dla gospodarstw domowych niższa od 1 mld zł (gdyż liczą ją

przy wyższej, niż przyjęta dla państwa, stopie procentowej). “Zaoszczędzona” różnica

może zatem zostać przeznaczona na dodatkową konsumpcję.

IV DOWODY EMPIRYCZNE

1. Utrzymywanie się od dłuższego czasu tzw. bliźniaczych deficytów w USA

podważa istnienie ricardiańskiej równoważności. Z formuły określającej warunek

równowagi w gospodarce otwartej:

(Z-X) = (G-T) - (S-I)

wynika, że - jeśli miałaby zostać spełniona ricardiańska równoważność - wzrostowi

deficytu budżetowego (G-T) nie powinien towarzyszyć wzrost ujemnego salda

obrotów bieżących (Z-X), czyli spadek eksportu netto. Czynnikiem

przeciwdziałającym byłoby zwiększenie oszczędności prywatnych i wzrost wartości

wyrażenia (S-I). Fakty dowodzą czegoś wręcz przeciwnego.

2. Dane empiryczne zebrane dla 6 krajów Europy Zachodniej wskazują, iż brak

jest korelacji między spadkiem oszczędności państwa (tj. narastaniem deficytu

budżetowego) a wzrostem oszczędności prywatnych.

V PODSUMOWANIE

Mimo braku przekonujących dowodów empirycznych mogących potwierdzić

istnienie ricardiańskiej równoważności hipoteza ta zachowuje istotne walory

poznawcze. Wskazuje ona bowiem, po pierwsze, na możliwość wystąpienia

zakładanych przez Ricardo i Barro współzależności, po drugie zaś - sugeruje, iż

6

opisywane przez teorie dochodu permanentnego i cyklu życia związki między

wydatkami konsumpcyjnymi i dochodem w długim okresie są dużo bardziej złożone,

niż wynikałoby z owych teorii.

4. Nowy zapis funkcji konsumpcji:

C = a + c(1-t)Y - di; gdzie

d - wrażliwość popytu konsumpcyjnego na zmiany stopy procentowej.

III. POPYT INWESTYCYJNY

1. Odejście od założenia o w pełni autonomicznym charakterze popytu

inwestycyjnego; jest on głównie funkcją stopy procentowej.

2. Rodzaje wydatków inwestycyjnych;

a/ inwestycje w kapitale trwałym,

b/ inwestycje w zapasy (najbardziej podatne na wahania).

3. Założenie: inwestycje publiczne są częścią wydatków państwa (G) i nie zmieniają

się w czasie. Dalej zajmujemy się tylko inwestycjami sektora prywatnego.

4. Inwestycje w kapitale trwałym;

a/ istota kosztu alternatywnego inwestycji: główną przesłanką jest konieczność

porównywania bieżących nakładów na inwestycje z przyszłymi zyskami.

Konieczne w tej sytuacji jest więc obliczenie wartości zaktualizowanej

przyszłych strumieni finansowych (zdyskontowanie ich wartości

nominalnych), a to uwypukla kluczową rolę stopy procentowej,

b/ im wyższa stopa procentowa, tym wyższy koszt alternatywny (niższa wartość

zaktualizowana przyszłych zysków) i tym mniejszy popyt inwestycyjny,

c/ definicja krzywej popytu inwestycyjnego: linia obrazująca zależność

planowanych rozmiarów inwestycji od wysokości stopy procentowej,

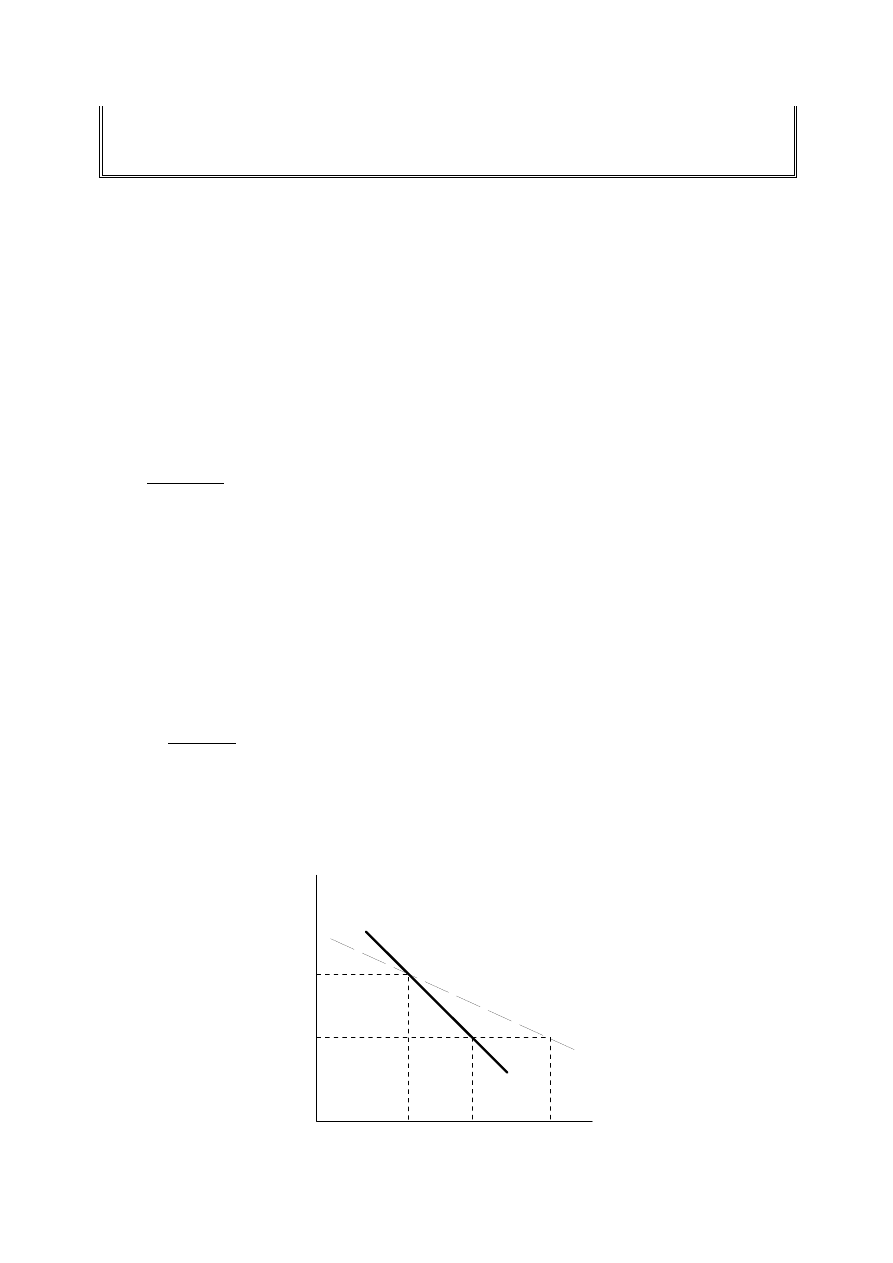

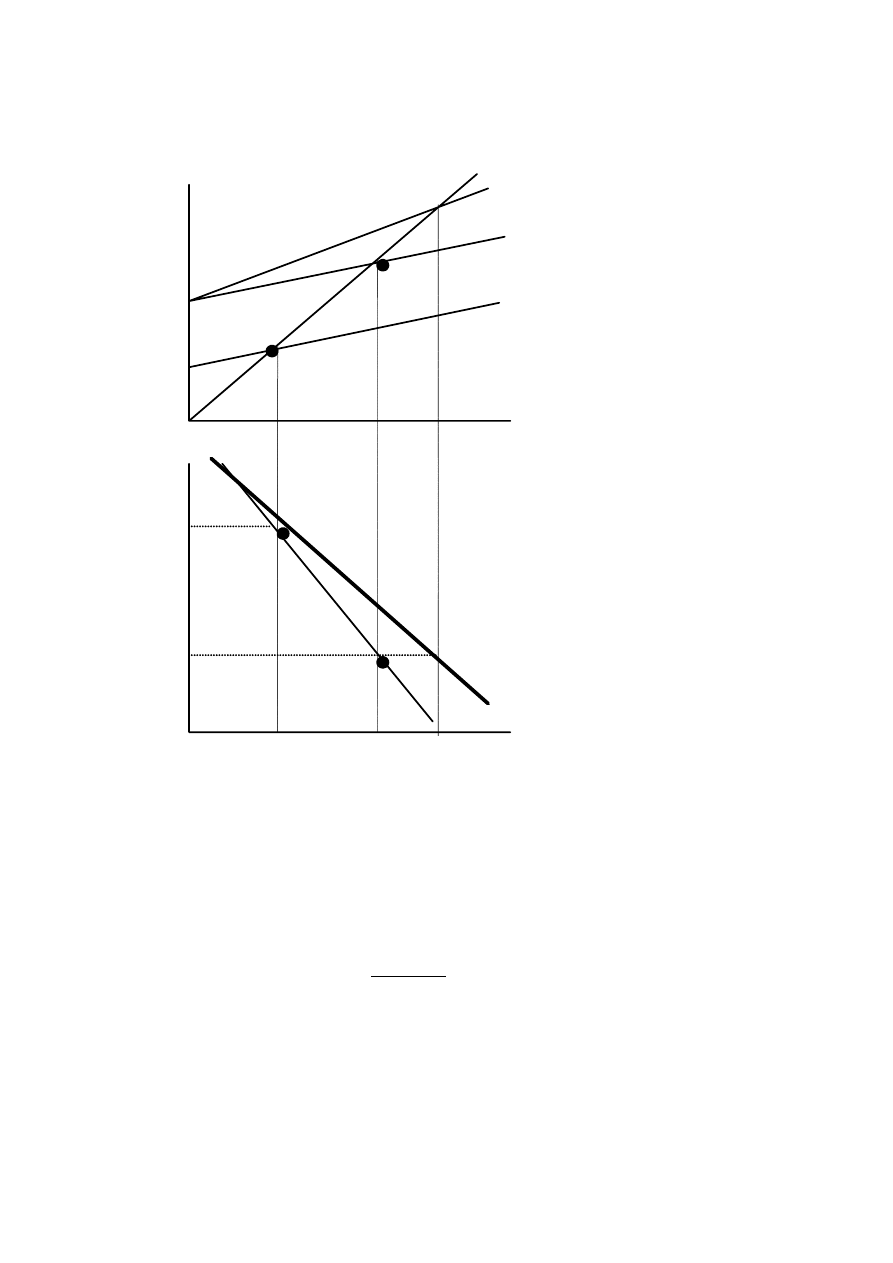

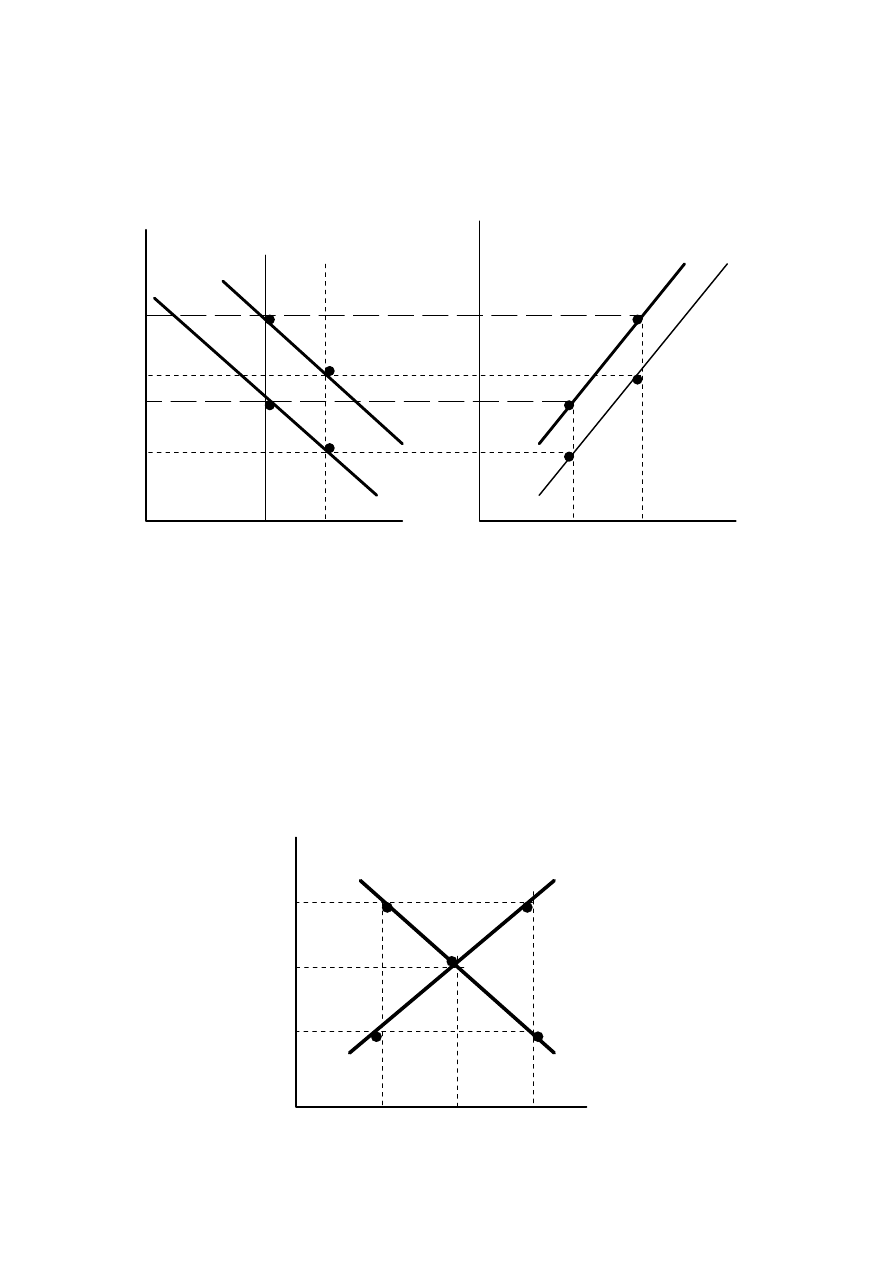

d/ ilustracja graficzna (rys. 5.2),

Rysunek 5.2. Krzywa popytu inwestycyjnego

i

i

i

I

I

0

0

1

I`

0

1

I

7

e/ czynniki określające wysokość położenia krzywej popytu inwestycyjnego,

- koszt nowych maszyn i urządzeń (zależność odwrotna, tj. im - przy danym

strumieniu oczekiwanych zysków - wyższy ten koszt, tym niżej położona

krzywa i odwrotnie),

- wielkość strumienia oczekiwanych przyszłych zysków przez nie tworzonych

(zależność prosta: im - przy danym koszcie maszyn i urządzeń - większy ten

strumień, tym wyżej położona krzywa i odwrotnie),

f/ czynniki określające kąt nachylenia krzywej - głównie okres amortyzacji

składników nakładów inwestycyjnych. Im dłuższy jest okres życia projektu

inwestycyjnego, tym większa część zysków będzie powstawała w bardziej

odległej przyszłości i tym dłuższy będzie okres spłaty początkowych nakładów

inwestycyjnych. W związku z tym zaktualizowana (zdyskontowana na dziś)

wartość przyszłego strumienia zysków będzie mniejsza niż w przypadku

projektów krótszych (rola stopy dyskonta). Mechanizm ten powoduje, iż

wzrasta znaczenie stopy procentowej: przy przedsięwzięciach o długim

horyzoncie czasowym mała jej zmiana wywołuje relatywnie duże wahania w

popycie inwestycyjnym.

WNIOSEK: krzywa popytu inwestycyjnego będzie bardziej płaska w

przypadku "długowiecznych" składników majątku trwałego i bardziej stroma

dla maszyn i urządzeń o krótkim okresie życia (amortyzacji).

5. Inwestycje w zapasy;

a/ powody utrzymywania zapasów,

- zapewnienie ciągłości produkcji (motyw transakcyjny i przezorności),

- oczekiwanie na wzrost ich cen (motyw spekulacyjny),

* łącznie są to korzyści (zyski) z utrzymywania zapasów,

b/ koszty utrzymywania zapasów - zamrożenie pieniędzy i utrata potencjalnych

odsetek; koszt alternatywny jest zatem symbolizowany przez stopę

procentową,

c/ skutki powyższych ustaleń: wzrost stopy procentowej powoduje obniżenie

stanu zapasów (dezinwestycje), a jej spadek - podwyższenie ich poziomu.

Zmiany te oznaczają odpowiednio przesunięcie krzywej popytu

inwestycyjnego w modelu dochody-wydatki (tj. w stosunku do dochodu Y) w

dół (w górę),

d/ cechy specyficzne inwestycji w zapasy,

- mogą być ujemne,

- zmiany stanu zapasów kompensują (wyrównują) różnice między

inwestycjami planowanymi a faktycznymi, gdy inwestycje planowane nie są

równe zamierzonym oszczędnościom. Powoduje to niestabilność inwestycji

w zapasy, co częściowo wynika ze zmian stopy procentowej.

8

6. Ważne ustalenia;

a/ wzrost/spadek stopy procentowej wpłynie na wszystkie rodzaje decyzji

inwestycyjnych; do dalszej analizy można zatem przyjąć, że krzywa popytu

inwestycyjnego wyraża zależność popytu od stopy procentowej,

b/ wzrost kosztu dóbr kapitałowych lub spadek oczekiwanych przyszłych zysków

spowoduje przesunięcie krzywej popytu inwestycyjnego w dół; jeżeli wystąpią

odwrotne zmiany, krzywa przesunie się w górę,

c/ nowy zapis funkcji inwestycji

I = I - bi

(5.1)

gdzie i - stopa procentowa

b - parametr określający wrażliwość popytu inwestycyjnego na zmiany

stopy procentowej.

IV. PIENIĄDZ, STOPA PROCENTOWA I POPYT GLOBALNY

1. Spadek stopy procentowej prowadzi do zwiększenia popytu inwestycyjnego

(przejście w dół po krzywej popytu inwestycyjnego); jednocześnie - przez efekt

majątkowy - spadek ten powoduje też zwiększenie popytu konsumpcyjnego i

przesunięcie krzywej popytu konsumpcyjnego w górę.

2. Jednocześnie wiemy, że zwiększenie podaży pieniądza wywołuje spadek stopy

procentowej zapewniającej równowagę między popytem i podażą na rynku

pieniądza.

3. Obie te prawidłowości tworzą mechanizm transmisyjny, za pośrednictwem

którego wzrost podaży pieniądza powoduje przesunięcie krzywej popytu

globalnego w górę i zwiększenie poziomu dochodu i produkcji zapewniającego

równowagę.

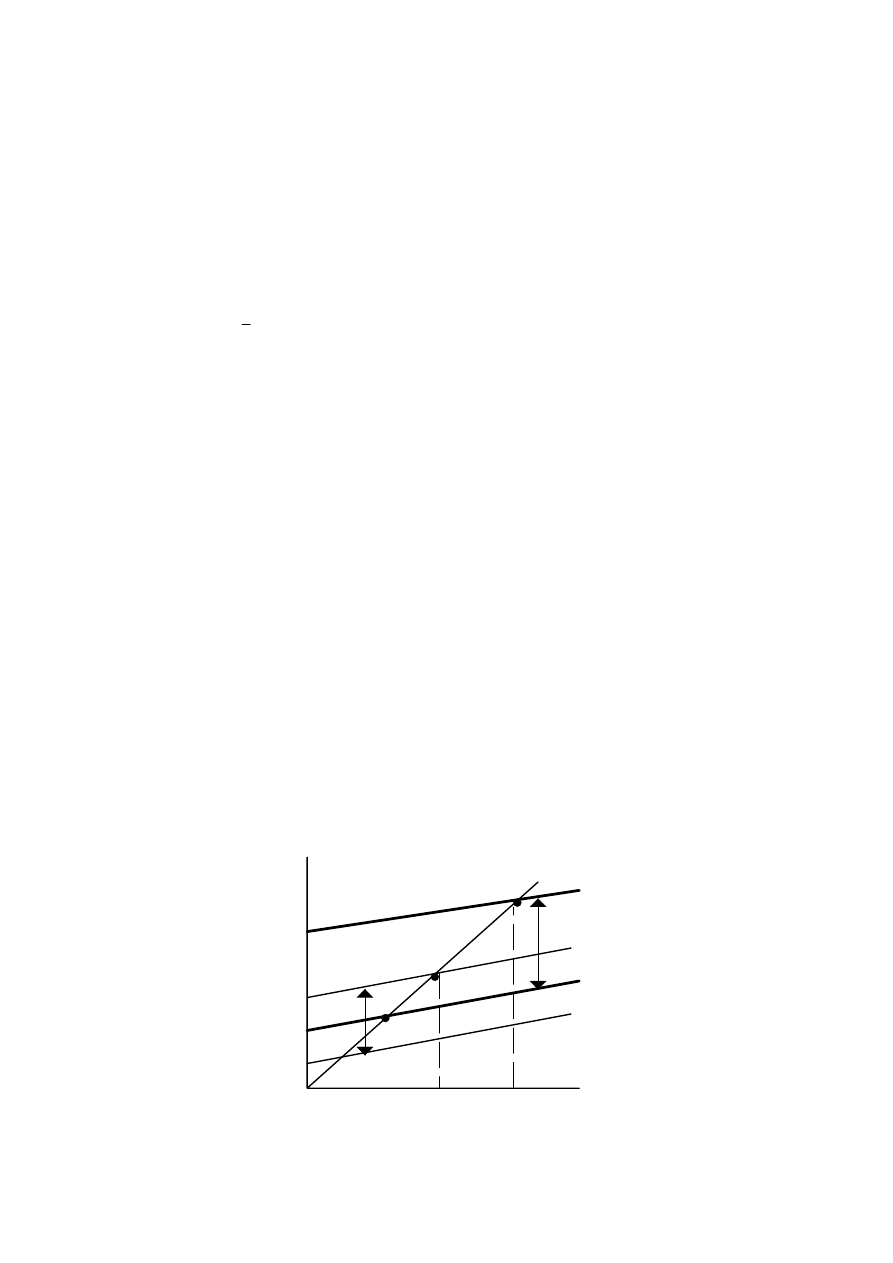

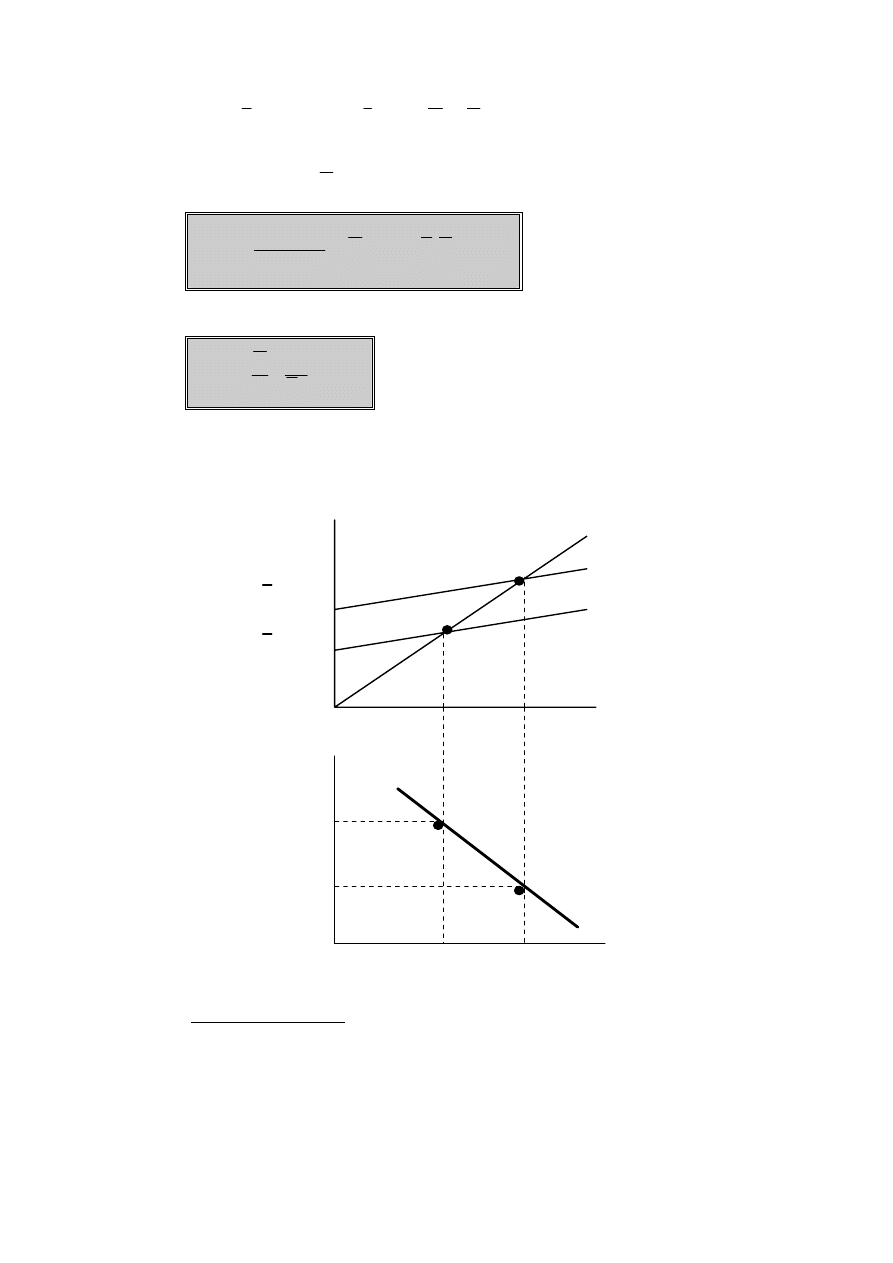

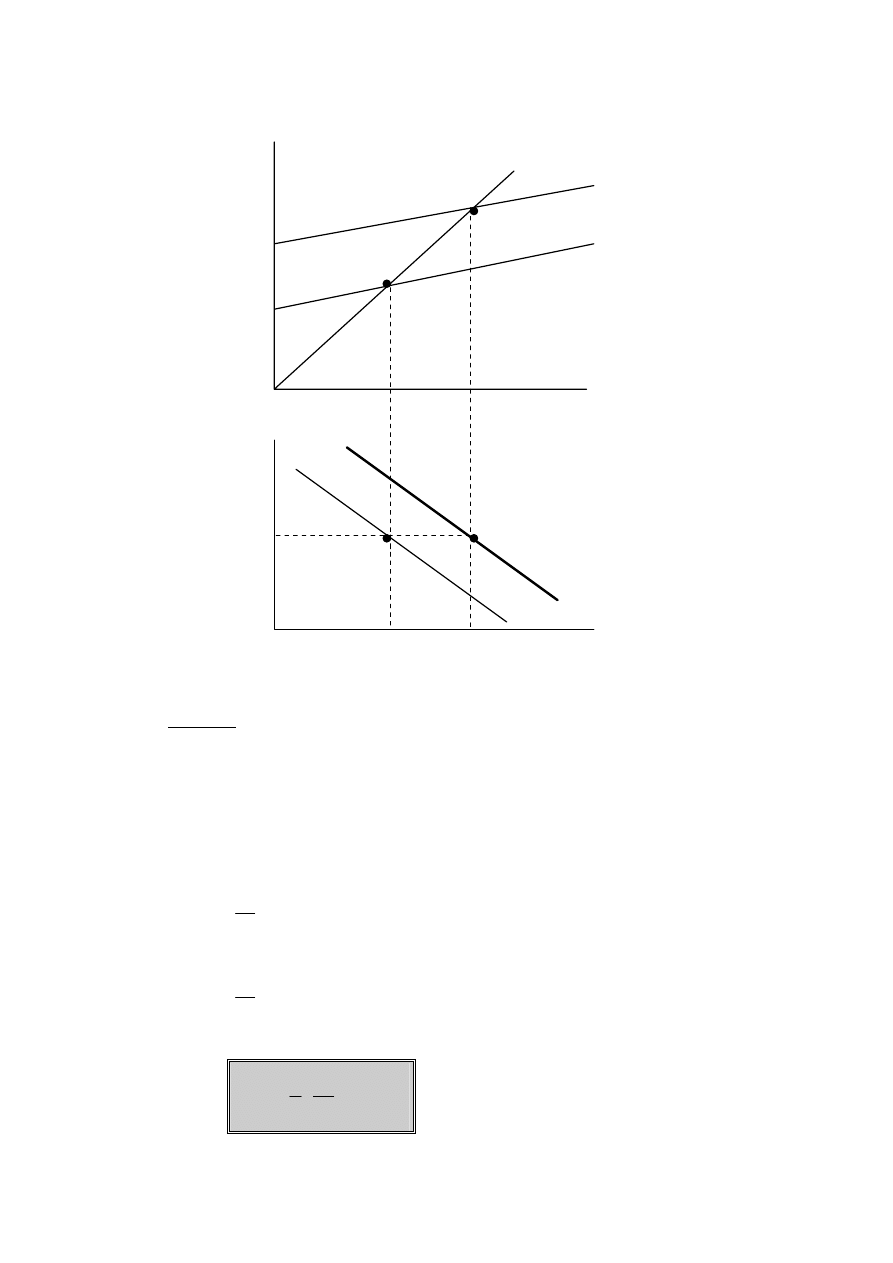

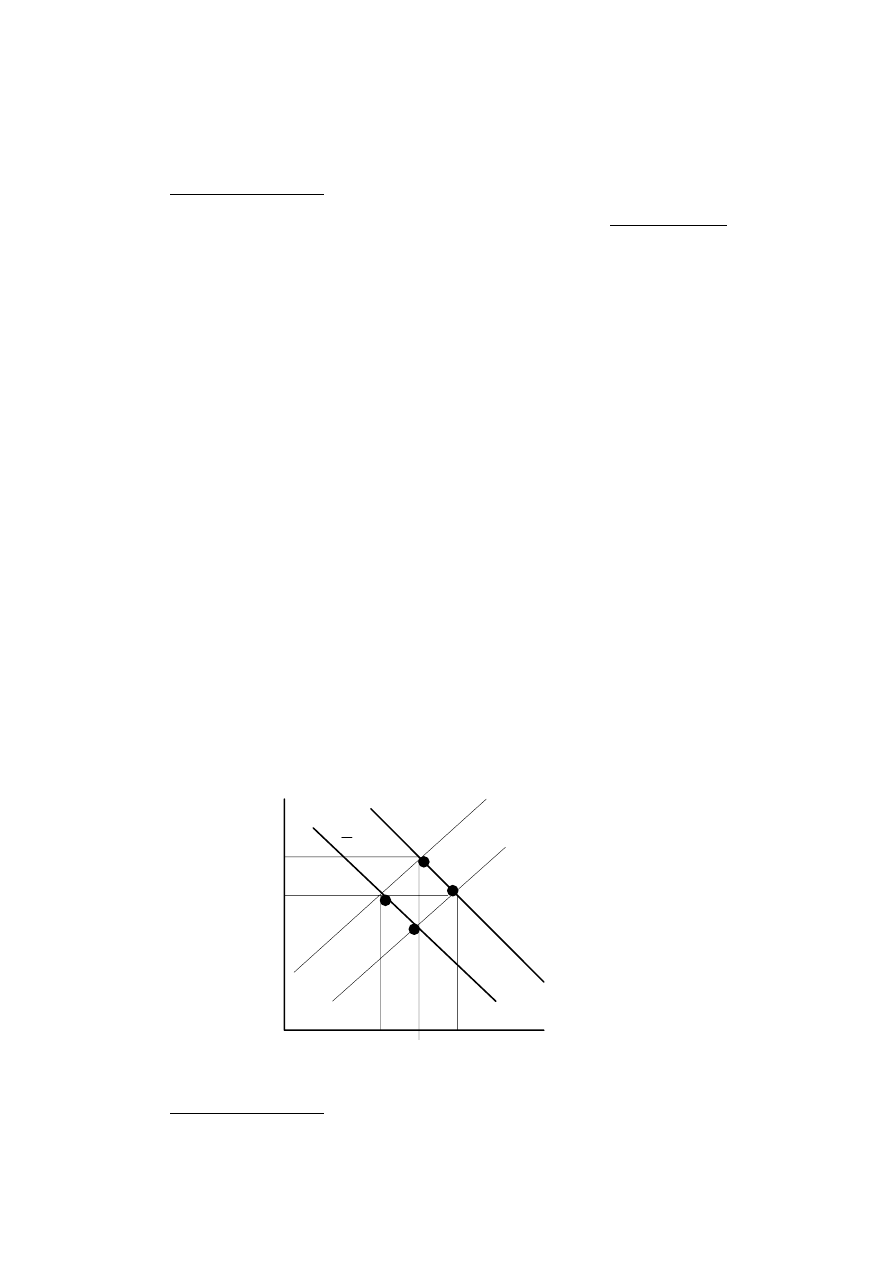

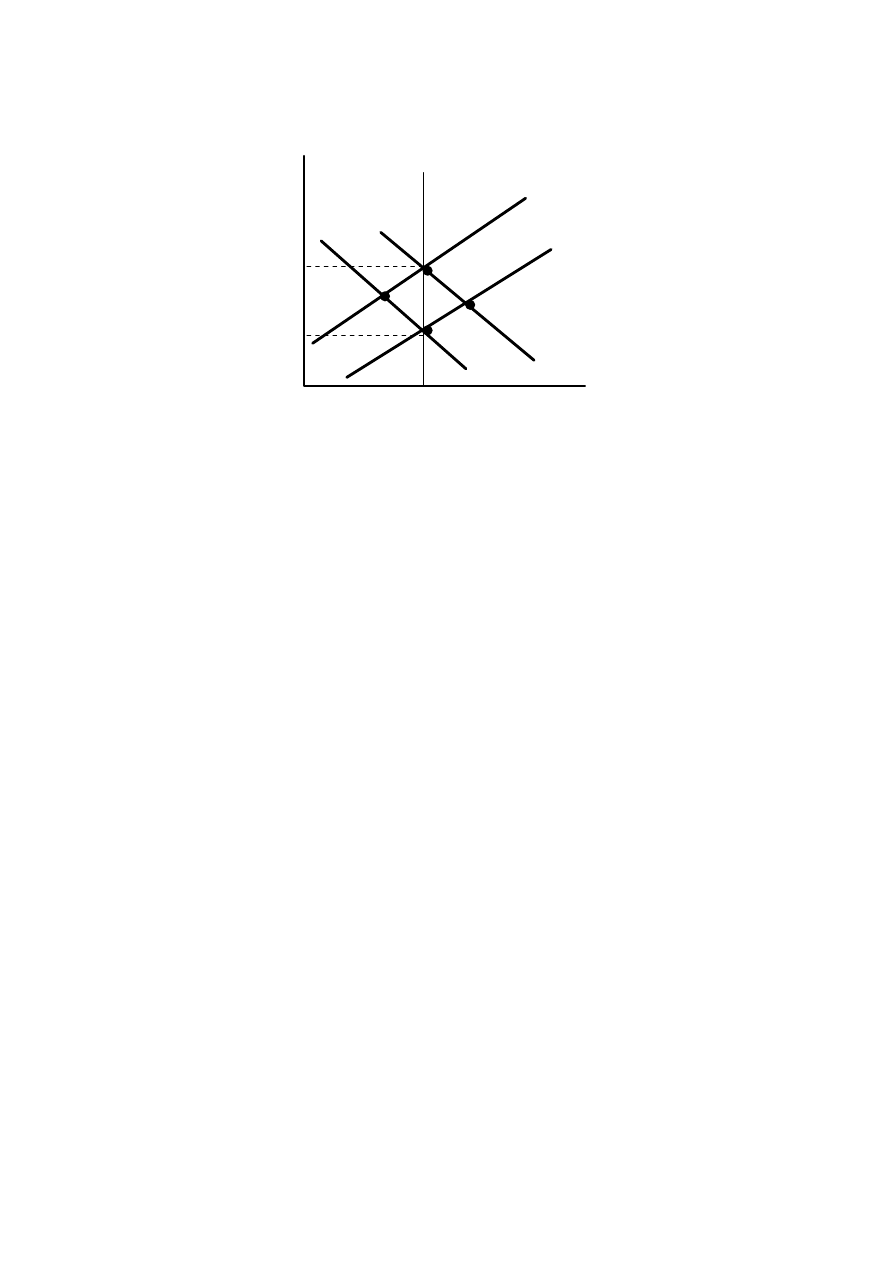

4. Ilustracja graficzna (rys. 5.3).

Rysunek 5.3. Wpływ stopy procentowej na popyt globalny

AD

0

Y

Y

0

Y

1

I

0

E

0

E

1

I

1

Linia 45o

AD

1

AD

o

CC

1

CC

o

9

a/ G = 0,

b/ sytuacja wyjściowa: krzywa popytu konsumpcyjnego przebiega w położeniu

CC

0

, rozmiary inwestycji wynoszą I

0

, a krzywa popytu globalnego znajduje

się w pozycji AD

0.

Równowaga zachodzi w punkcie E

0

, a dochód

zapewniający równowagę jest równy Y

0

,

c/ następuje zwiększenie podaży pieniądza; pobudza ono wzrost popytu

inwestycyjnego do I

1

i przesunięcie krzywej popytu konsumpcyjnego do

położenia CC

1

. W konsekwencji krzywa popytu globalnego przemieszcza się z

pozycji AD

0

do AD

1

,

d/ nowym punktem równowagi nie jest jednak E

1

, lecz jakiś inny punkt pomiędzy

E

0

i E

1.

Wynika to z oddziaływania efektów tłumienia.

5. Efekty tłumienia (wytłumiania);

a/ przesłanki ich wystąpienia:

- spadek stopy procentowej następuje natychmiast, natomiast pobudzony nim

wzrost dochodu - stopniowo,

- wielkość zapotrzebowania na pieniądz zależy od stopy procentowej i

dochodu,

b/ bezpośrednią konsekwencją wzrostu podaży pieniądza jest obniżka stopy

procentowej, która ma wywołać zwiększenie popytu na pieniądz i utrzymanie

równowagi,

c/ stopniowo niższa stopa procentowa prowadzi do zmiany położenia krzywej

AD

0

na AD

1

i wzrostu dochodu, a to z kolei pobudza wzrost popytu na

pieniądz. Zwiększony popyt na pieniądz oznacza konieczność pewnej

podwyżki stopy procentowej, co zwrotnie wywołuje niewielkie przesunięcie w

dół krzywej AD

1

; punkt nowej równowagi znajdzie się ostatecznie gdzieś

między E

0

i E

1,

a krzywa popytu globalnego - między AD

0

i AD

1

.

Procesy te wystąpią przy założeniu, iż nie nastąpi kolejny wzrost podaży

pieniądza.

V. POLITYKA FISKALNA I MECHANIZM WYPIERANIA

1. Przypomnienie: obniżka podatków lub/i zwiększenie wydatków państwa, czyli

ekspansywana polityka fiskalna, prowadzą do zwiększenia globalnego popytu a

tym samym do wzrostu dochodu i produkcji odpowiadającym warunkom

równowagi.

2. Modyfikacja tego rozumowania, uwzględniająca rolę stopy procentowej: przy

stałej realnej podaży pieniądza ekspansja fiskalna wywołuje wzrost popytu na

pieniądz (gdyż wzrasta dochód), co prowadzi do podwyżki stopy procentowej. To

z kolei powoduje spadek popytu inwestycyjnego i przesunięcie w dół krzywej

10

popytu konsumpcyjnego. Ostatecznym efektem jest częściowe zniwelowanie

początkowego przyrostu popytu globalnego. Jest to tzw. EFEKT WYPIERANIA.

3. Ilustracja graficzna (rys. 5.4).

Rysunek 5.4. Efekt wypierania

AD

Y

Y`` Y`

E

E``

E`

linia 45

o

AD`

AD``

AD

Y

INTERPRETACJA:

a/ efektem początkowym wzrostu G jest przesunięcie krzywej AD do położenia

AD', punktu równowagi z E do E' i wzrost dochodu z Y do Y',

b/ efekt pobudzony (wywołany wzrostem popytu na pieniądz i podwyżką stopy

procentowej) polega na przesunięciu krzywej AD' do AD", punktu równowagi

z E' do E" i spadku dochodu z Y' do Y".

4. Działanie efektu wypierania powoduje konieczność modyfikacji pojęcia mnożnika

wydatków państwa (= stosunek przyrostu dochodu w punkcie równowagi do

wzrostu wydatków państwa): obecnie mnożnik ten będzie mniejszy niż

poprzednio przyjmowaliśmy.

5. Definicja i istota zjawiska WYPIERANIA wydatków prywatnych przez wydatki

państwa. Wypieranie ma miejsce zarówno przy wzroście wydatków państwa, jak

i przy obniżce podatków. Konsekwencją działania zjawiska wypierania jest

wytłumienie efektów ekspansywnej polityki fiskalnej.

Tablica 5.1. Wydatki państwa i wypieranie

(1)

(2)

(3)

(4)

Wyższe wydatki

państwa zwiększają

dochód i produkcję

Wyższy dochód

podnosi planowane

realne zasoby

pieniądza

Wyższy realny popyt

na pieniądz i nie

zmieniona jego podaż

podbijają stopę

procentową

Wyższa stopa

procentowa wypiera

konsumpcję i

inwestycje, tłumiąc

ekspansję

11

Tablica 5.2. Udział wydatków na renty i emerytury w PKB w krajach

Europy Środkowo-Wschodniej w latach 1995-1998 (%)

Kraj

1995

1996

1997

1998

Czechy

7,8

8,0

8,8

8,9

Węgry

10,6

9,7

9,4

9,7

Polska

12,8

15,2

15,1

14,1

Rumunia

..

6,9

6,4

..

Słowenia 12,9

12,7

12,7

..

Słowacja

8,3

8,2

8,0

8,1

Źródło: CESTAT, GUS.

VI. REGUŁA TAYLORA A DZIAŁANIE MECHANIZMU

TRANSMISYJNEGO

1. Reguła Taylora

John Taylor z uniwersytetu Stanforda wykazał, że większość banków centralnych

dostosowuje wysokość stóp procentowych w reakcji na zmiany dwóch

czynników: produkcji (dochodu) i inflacji. W szczególności bank centralny

podnosi (obniża) stopy procentowe, jeżeli oczekuje, że stopa inflacji i/lub

produkcja będą wyższe (niższe) od założonych wielkości. Ilustruje to rys. 5.5. dla

przypadku produkcji.

Rysunek 5.5. Prosta reguła Taylora

r i

i*

Formalny zapis reguły Taylora wygląda następująco:

TR

Y

Y*

12

i – i* = a(

p - p*) + b(Y – Y*)

gdzie: a >0, b >0.

Reguła Taylora oznacza istnienie dodatkowego kanału, poprzez który impulsy

powstałe na rynku dóbr przenoszone są na rynek pieniądza, i potwierdza istnienie

mechanizmu transmisyjnego łączącego zmiany dochodu i stopy procentowej.

Rozszerzenie 5.3. Empiryczna weryfikacja reguły Taylora

Badania empiryczne potwierdziły prawdziwość reguły Taylora, choć dostosowanie stóp

procentowych przez banki centralne nie następowało na ogół tak szybko, jak wynikałoby to

z tej reguły. Tablica poniżej przedstawia wyniki badań dla gospodarki brytyjskiej po 1992 r.

Reakcja stóp procentowych na:

Krótkookresowa

Długookresowa

Wzrost inflacji o 1 punkt %

Wzrost produkcji o 1 pkt % (w

stos. do produkcji potencjalnej)

0,79

0,13

1,32

0,24

Źródło: C. Goodhart, Central banks and uncertainty, “Bank of England Quarterly Bulletin”,

luty 1999.

VII. MODEL IS-LM

1. Nieporęczność opisanych wcześniej ram (narzędzi) teoretycznych w analizie

współzależności między rynkiem dóbr i pieniądza oraz efektów polityki fiskalnej

i pieniężnej.

2. Sposób obejścia tego ograniczenia - posłużenie się kombinacjami stopy

procentowej i dochodu zapewniającymi równowagę na każdym z rynków, a

następnie znalezienie takiej jedynej kombinacji, przy której oba rynki znajdą się

równocześnie w równowadze. Taką możliwość stwarza MODEL IS-LM,

opracowany w 1937 r. przez J.Hicksa i szeroko stosowany w analizie

ekonomicznej.

3. Krzywa IS;

a/ korzenie nazwy - krzywa obrazująca równowagę inwestycji (I) i oszczędności

(S),

b/ definicja: krzywa będąca zbiorem punktów lub inaczej: zestawem różnych

kombinacji dochodu i stopy procentowej zapewniających równowagę na rynku

dóbr,

c/ wyprowadzenie krzywej IS,

C =

a

+ c (1 - t)Y

funkcja popytu konsumpcyjnego,

I =

I

- bi

funkcja popytu inwestycyjnego,

G

wydatki państwa

13

AD =

a

+ c (1 - t)Y +

I

- bi +

G

=

A

+ c (1 - t)Y - bi

funkcja popytu globalnego

Y = AD

→

Y =

A

+ c (1 - t)Y - bi

(5.2)

bi)

A

(

=

i)

b

A

(

t)

-

c(1

-

1

1

=

Y

−

−

∗

α

(5.3)

lub

i

A

b

Y

b

=

−

α

równanie krzywej IS

(5.3a)

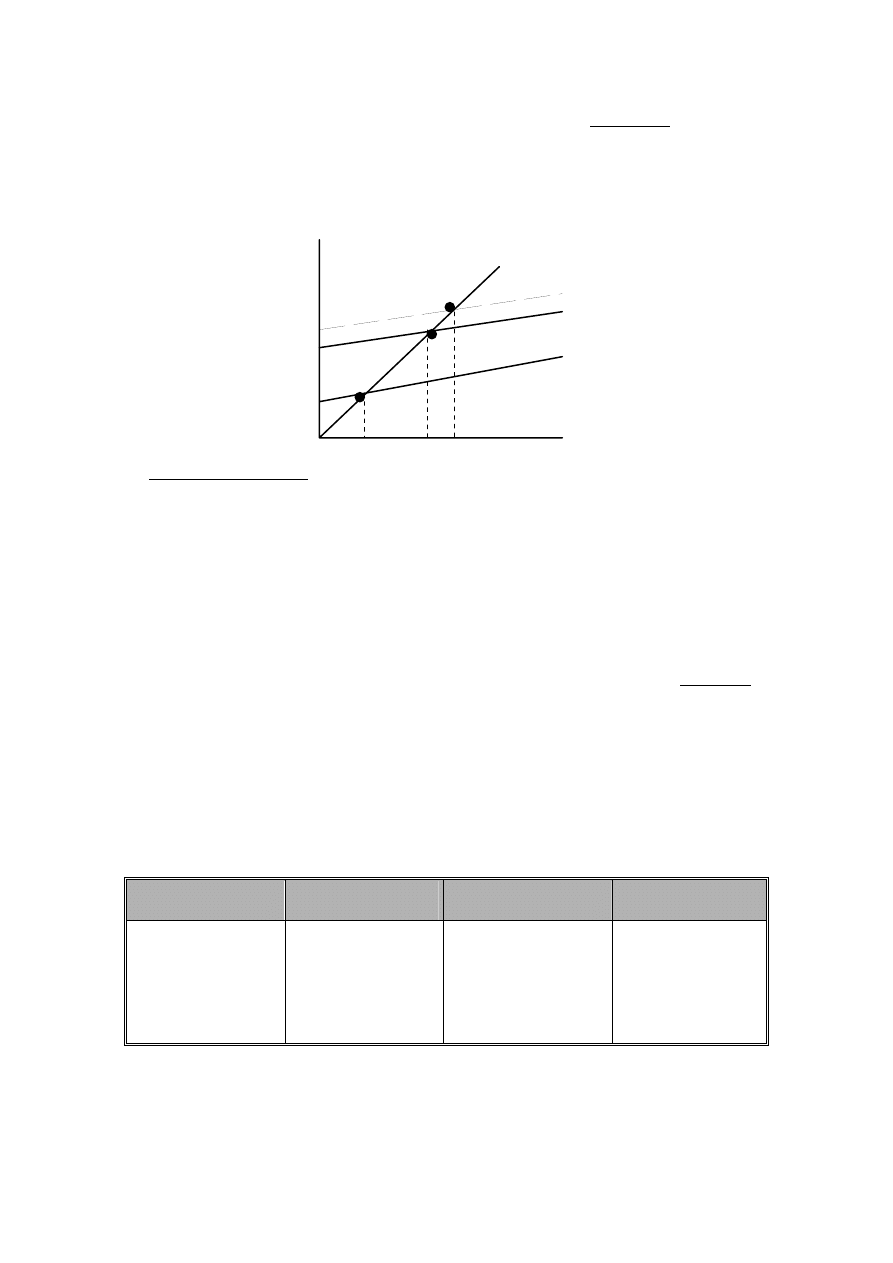

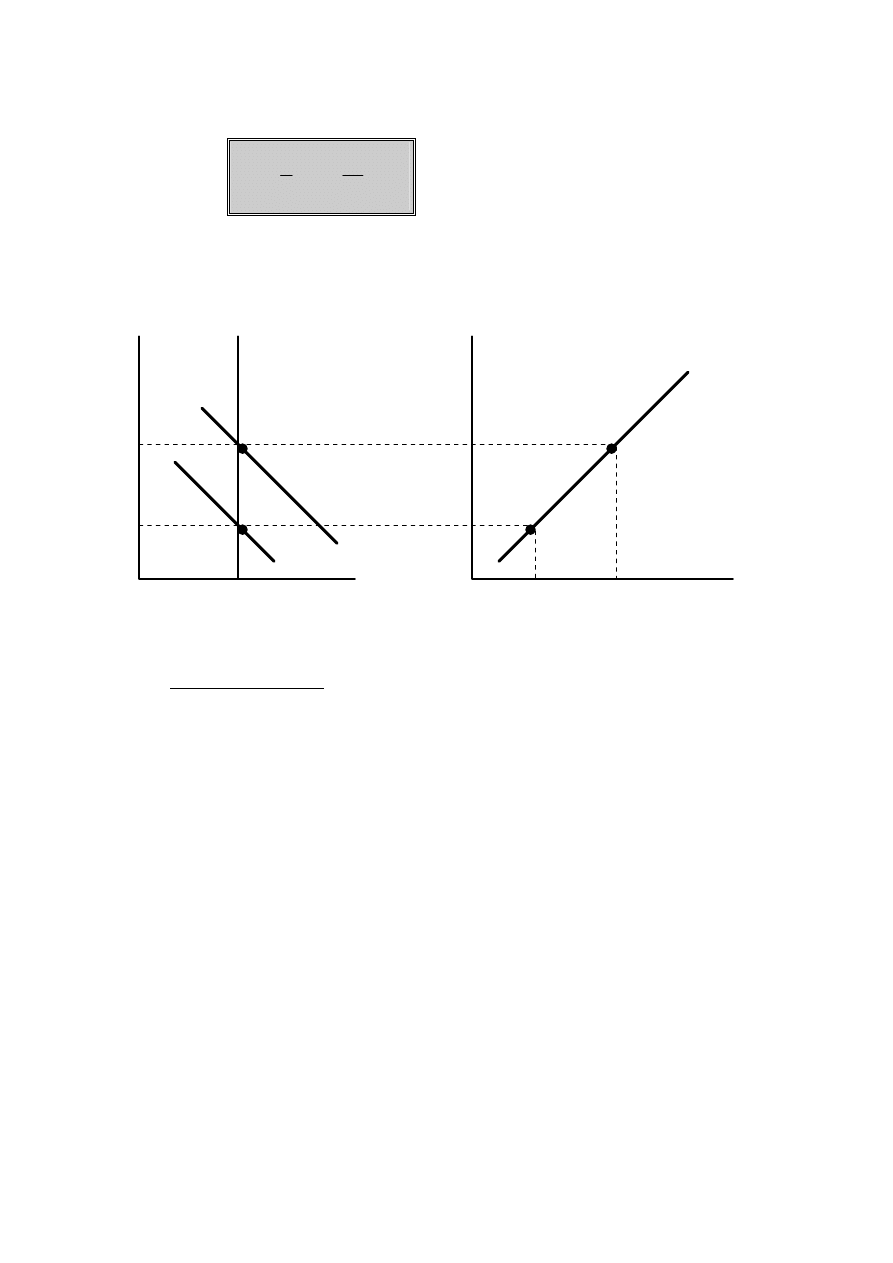

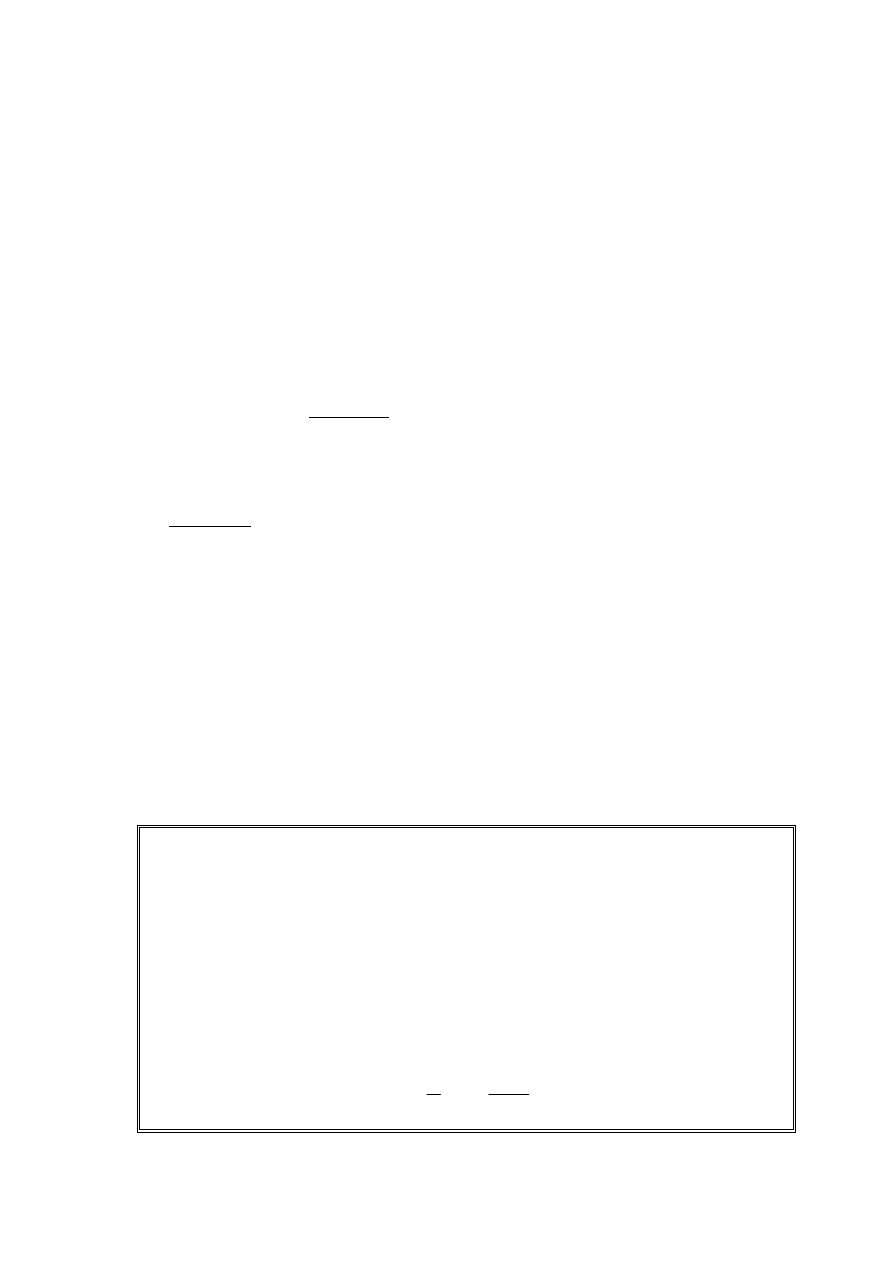

d/ ilustracja graficzna - rys. 5.6.

Rysunek 5.6. Krzywa IS

AD

0

Y

1

Y

2

Y

E

1

E

2

45

o

AD

2

AD

1

A - bi

2

A - bi

1

i

i

i

0

E

E

IS

Y

Y

Y

1

2

1

2

1

2

INTERPRETACJA:

(i) punkt wyjścia: przy jakiejś (danej) stopie procentowej - np. i

1

- określone są

rozmiary popytu inwestycyjnego i konsumpcyjnego, a zatem i przebieg

krzywej popytu globalnego AD

1

. Przy tej stopie procentowej dochód

zapewniający równowagę na rynku dóbr wynosi Y

1

, a równowaga ustala się

14

w punkcie E

1

. Równowaga ta kształtuje się przy kombinacji dochodu Y

1

i

stopy procentowej i

1

.

(ii) przy niższej stopie procentowej - np. i

2

- następuje wzrost popytu

globalnego do rozmiarów AD

2

. Krzywa AD

2

przebiega wyżej niż AD

1

wyłącznie w efekcie niższej stopy procentowej. Nowy punkt równowagi

ustala się w punkcie E

2

, a dochód odpowiadający warunkom równowagi

wynosi Y

2

. Kombinacja Y

2

i i

2

także zapewnia równowagę na rynku dóbr.

e/ inny sposób konstrukcji krzywej IS – rys. 5.7. Konstrukcja ta ma swe źródło

w koncepcji równowagi na rynku oszczędności (ang. loanable funds

hypothesis).

Rysunek 5.7. Krzywa IS – ujęcie alternatywne

Y

I, S

i

i

S

0

S

1

I

0

IS

i

i

Y

0

Y

1

E

0

E

1

i

i

E

0

E

1

15

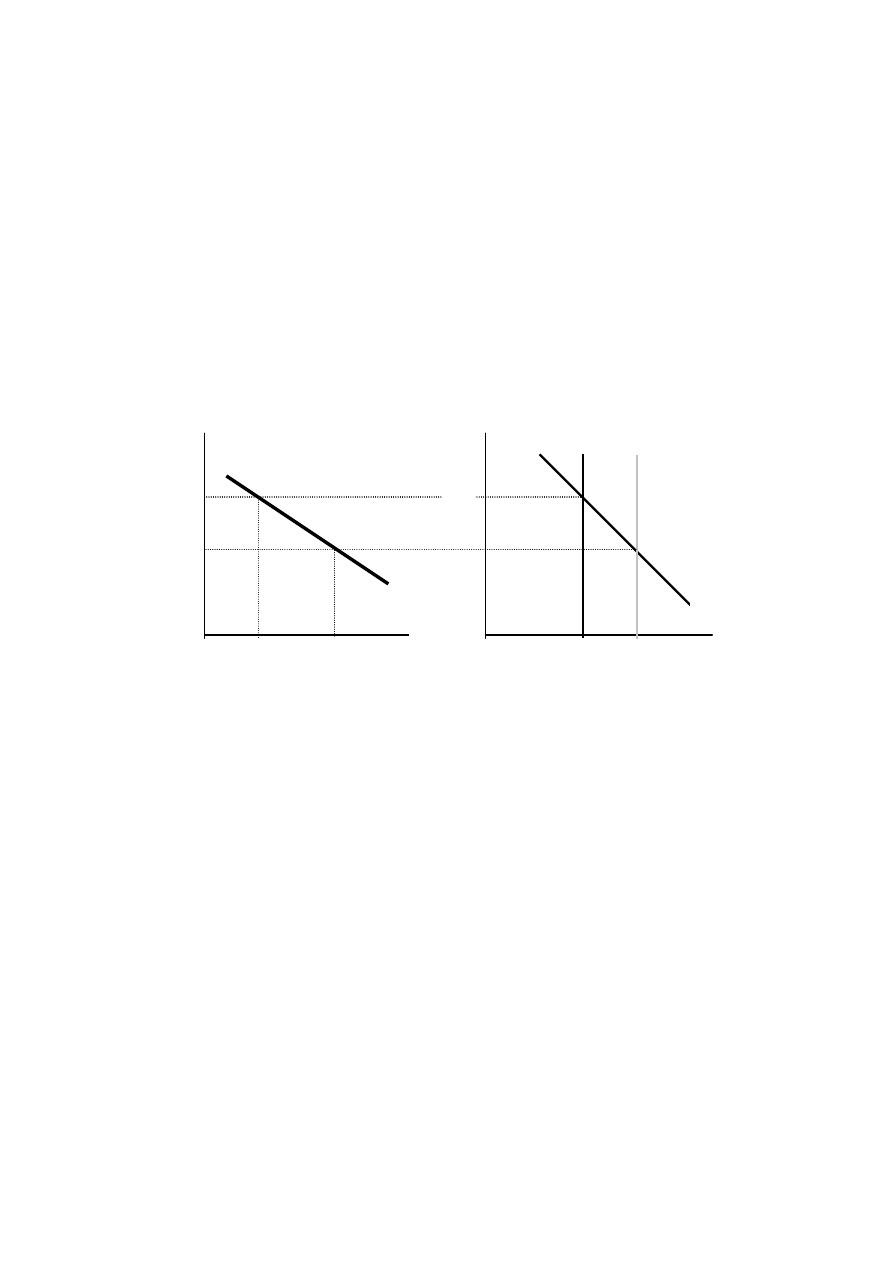

Rysunek 5.8. Nachylenie krzywej IS

AD

0

Y

Y

Y

E

E`

E

45

1

2

o

1

2

Y`

AD

AD

`

AD

2

1

i

i

i

0

Y

Y`

Y

Y

IS`

IS

E

E`

E

1

2

2

1

1

2

f/ nachylenie krzywej IS:

(i) zależy od wrażliwości popytu inwestycyjnego i konsumpcyjnego

(wydatków) na zmiany stopy procentowej (tzw. nachylenie wydatków). Im

większa owa wrażliwość (silniejsza reakcja popytu na daną zmianę stopy

procentowej), tym bardziej płasko nachylona jest krzywa IS i odwrotnie

(rys. 5.8),

(ii) czynnikiem określającym kąt nachylenia krzywej IS jest także wysokość

mnożnika. Przy wyższej krańcowej skłonności do konsumpcji (c) wzrasta

również mnożnik. Oznacza to, że przy wyższym mnożniku określona

zmiana stopy procentowej powoduje większą zmianę popytu globalnego i

dochodu, a tym samym - bardziej płaski przebieg krzywej IS (rys. 5.9).

Podsumowując: im wyższy mnożnik, tym bardziej płasko położona krzywa IS

i odwrotnie. Zależność tę opisuje także formuła (5.3a).

16

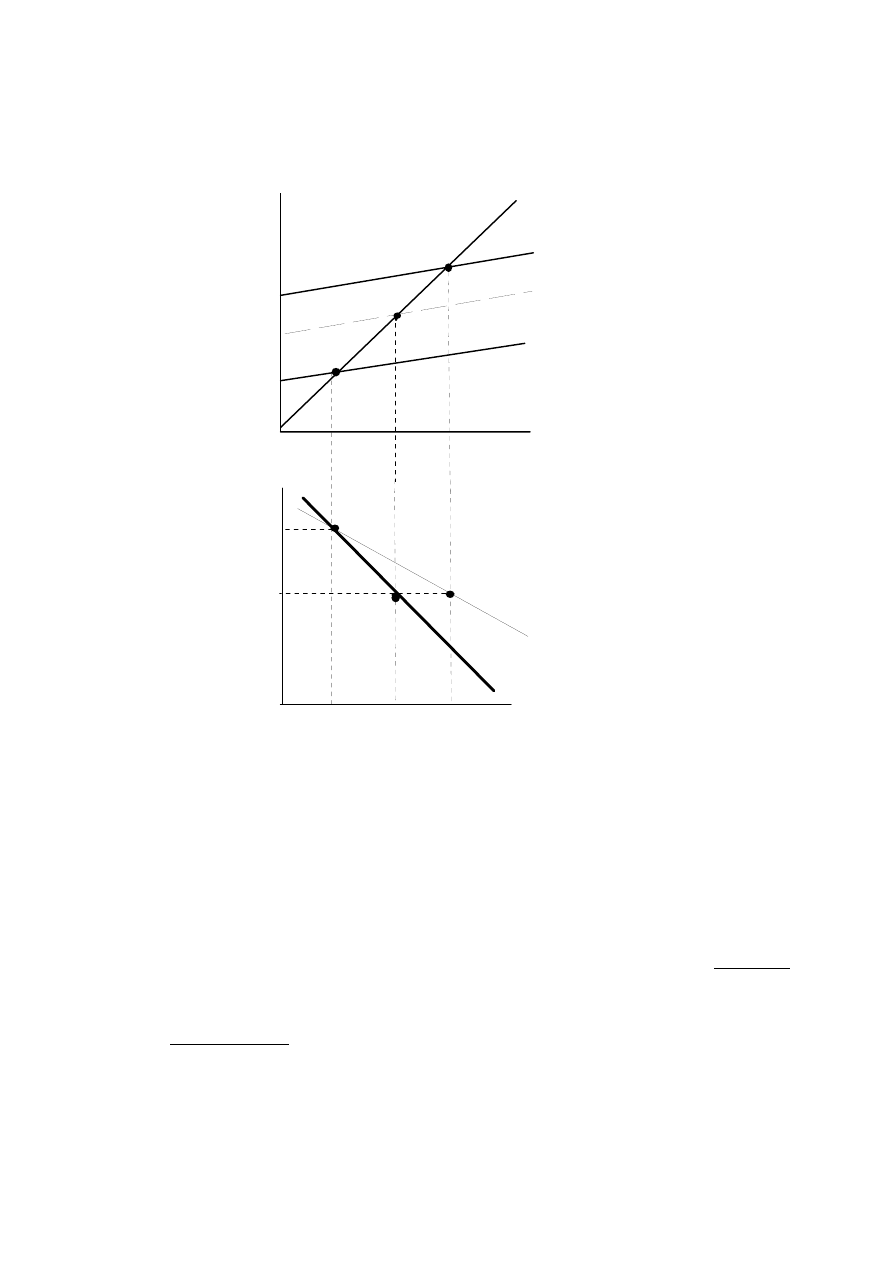

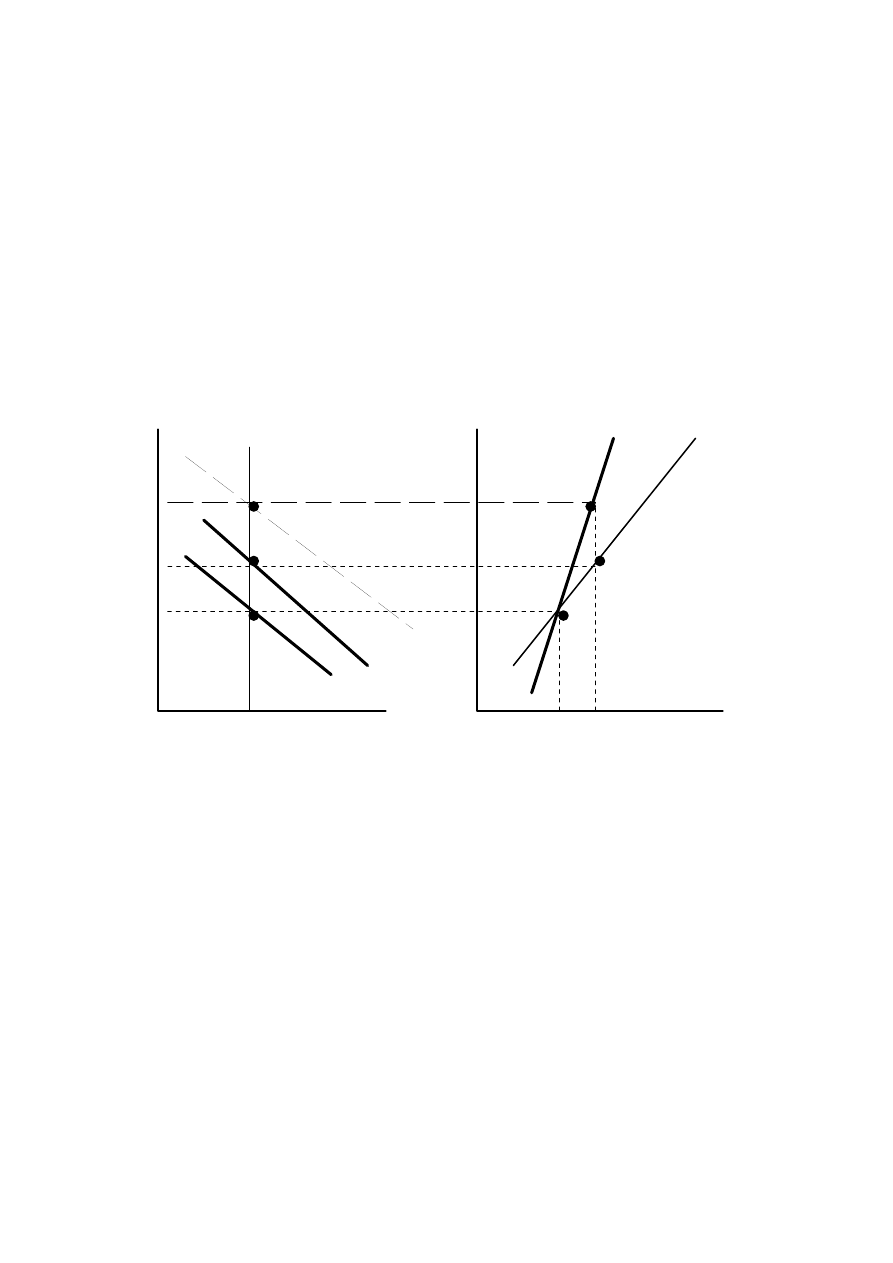

Rysunek 5.9. Mnożnik a nachylenie krzywej IS

AD

2

’ = A+c’(1-t)Y-bi

2

AD

2

= A+c(1-t)Y-bi

2

AD

1

= A+c(1-t)Y-bi

1

E

2

’

E

2

E

1

Y

Y

1

2

Y`

2

i

i

1

2

E

1

E`

2

E

2

Y

Y

Y`

1

2

2

(iii) na wartość mnożnika, oprócz KSK, ma też wpływ wysokość stopy

podatkowej, a zatem polityka fiskalna państwa. Im wyższa stopa podatkowa

(t), tym niższy mnożnik i - tym samym - bardziej stromo nachylona krzywa

IS.

Uwaga: zmiana wartości mnożnika wpływa na nachylenie krzywej IS wówczas,

gdy ma ona charakter pobudzony (wtórny) – np. spadkiem stopy procentowej.

Jeżeli zmiana mnożnika ma charakter pierwotny względem stopy procentowej, to

krzywa IS zmienia także swe położenie.

g/ przesunięcie krzywej IS: Powodują je te same czynniki (poza stopą

procentową), które wywołują zmianę położenia krzywej AD: np. wyższe

(niższe) oceny przyszłych zysków (dochodów) prowadzą do zmiany popytu

inwestycyjnego i/lub konsumpcyjnego, a to do przesunięcia krzywej AD i w

konsekwencji - także krzywej IS. Podobnie oddziałuje także zmiana wielkości

eksportu netto (NX) i wydatków państwa (G).

17

Rysunek 5.10. Przesunięcie krzywej IS

}

AD

0

Y

Y

E

E

45

Y

AD

AD

∆G

1

2

2

o

2

1

i

i

0

Y

Y

Y

IS

IS`

E

E

1

1

2

1

2

1

4. Krzywa LM;

a/ definicja: krzywa LM pokazuje różne kombinacje stopy procentowej i

dochodu, przy których rynek pieniądza znajduje się w równowadze,

b/ wszystkie punkty na krzywej LM oznaczają, iż popyt na pieniądz w ujęciu

realnym jest równy realnej podaży pieniądza. Keynes nazwał ją krzywą

preferencji płynności - stąd też pochodzi jej oznaczenie (L - popyt na pieniądz,

M - podaż pieniądza),

c/ wyprowadzenie krzywej LM,

M

P

= L

ogólny warunek równowagi na rynku pieniądza

L = kY - hi

funkcja popytu na pieniądz

→

M

P

= kY - hi

(5.4)

stąd

+

=

hi

P

M

k

1

Y

(5.5)

18

lub

−

P

M

kY

h

1

=

i

równanie krzywej LM (5.5a)

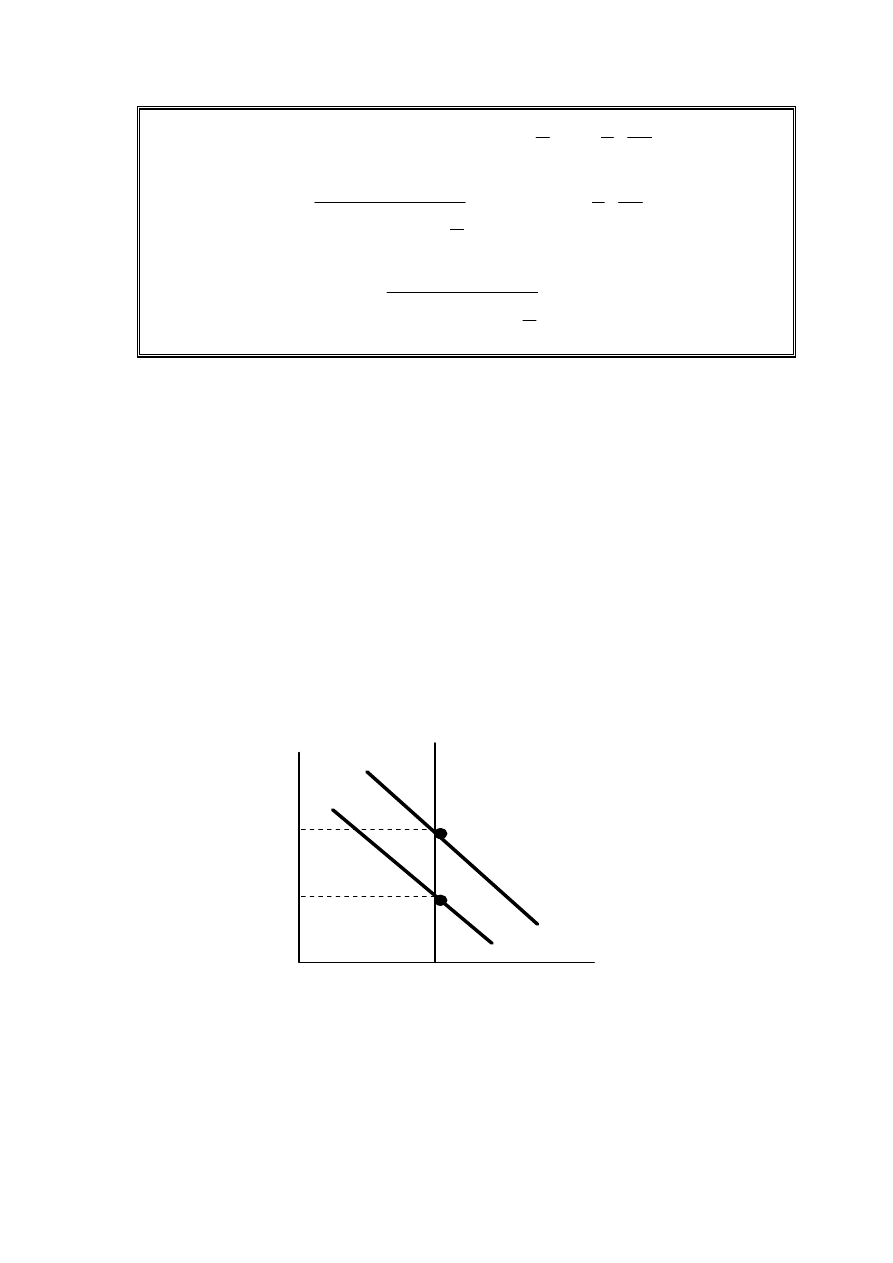

d/ ilustracja graficzna (rys. 5.11).

Rysunek 5.11. Krzywa LM

i

i

i

E

E

L

LL

LL

i

Y

Y

Y

E

E

LM

(a)

(b)

2

1

1

2

2

1

1

M/P

1

2

2

1

INTERPRETACJA:

(i) punkt wyjścia: realna podaż pieniądza jest stała i wynosi M/P

1

. Przy

danym dochodzie Y

1

możemy wykreślić krzywą popytu na pieniądz, która

znajduje się w położeniu LL

1

. Punktem równowagi na rynku pieniężnym

jest E

1

, któremu odpowiada stopa procentowa i

1

. Punkt równowagi E

1

występuje również w części (b) rysunku i odpowiada tam kombinacji stopy

procentowej i

1

i dochodu Y

1

;

(ii) przy wyższym dochodzie, np. Y

2

, popyt na pieniądz będzie większy

przy każdym poziomie stopy procentowej. Oznacza to, iż krzywa popytu na

pieniądz będzie przebiegała wyżej i przesunie się do położenia np. LL

2

.

Zmiana położenia krzywej popytu na pieniądz przesunie punkt równowagi

do E

2

i wymagać będzie wyższej stopy procentowej odpowiadającej

warunkom równowagi (i

2

);

e/ nachylenie krzywej LM:

(i) im silniej reaguje popyt na pieniądz (i tym samym - stopa procentowa) na

daną zmianę dochodu (tj. im większe jest k w równaniu [5.5]), tym bardziej

stromo nachylona jest krzywa LM; w odwrotnej sytuacji, gdy wrażliwość

19

popytu na pieniądz i stopy procentowej na zmiany dochodu jest niewielka,

krzywa LM przebiega bardziej płasko;

(ii) nachylenie krzywej LM zależy też od wrażliwości popytu na pieniądz na

zmiany stopy procentowej (parametr h w formule [5.5a]). Im niższa jest owa

wrażliwość (im niższe h, czyli im bardziej stromo nachylona jest krzywa

popytu na pieniądz),

tym bardziej stromo położona jest krzywa LM. Przy h

bliskim zeru krzywa LM jest niemal pionowa, zaś przy bardzo dużym h

przebiega ona prawie poziomo. W tym ostatnim przypadku, aby utrzymać

równowagę na rynku pieniądza, małym zmianom stopy procentowej muszą

towarzyszyć duże zmiany dochodu;

Rysunek 5.12. Nachylenie krzywej LM

i

i`

i

L

E`

E

E

LL

LL

i

E`

E

E

LM

Y

Y

Y

i

(a)

(b)

2

1

2

1

2

1

M/P

1

LM`

1

2

1

2

(iii) czynnikiem określającym kąt nachylenia jest też siła reakcji podaży

pieniądza na zmiany stopy procentowej i dochodu. Krzywa LM jest bardziej

płaska, gdy podaż pieniądza wzrasta przy podwyżce stopy procentowej (w

krańcowym przypadku - w tzw. pułapce płynności - gdy podaż pieniądza

jest nieskończenie elastyczna względem stopy procentowej, krzywa LM

przebiega poziomo). Podaż pieniądza może wzrastać przy podwyżce stopy

procentowej z dwóch powodów. Po pierwsze, mnożnik kreacji pieniądza

jest dodatnią funkcją stopy procentowej. Po drugie, bank centralny może

chcieć ograniczyć w ten sposób wzrost stopy procentowej;

f/ przesunięcia krzywej LM:

(i) czynnikiem sprawczym są egzogeniczne zmiany realnej podaży pieniądza;

wzrost podaży powoduje przesunięcie krzywej LM w prawo, spadek - w

lewo (ilustracja - rys. 5.13). Im wyższa podaż pieniądza, tym niższa musi

20

być stopa procentowa (albo wyższy dochód, podwyższający popyt na

pieniądz), aby zrównoważyć rynek pieniądza;

Rysunek 5.13. Zmiany położenia krzywej LM

i

i

i`

i

i`

E

E

E`

E`

LL

LL

L

M/P`

M/P

(a)

1

i

Y

Y

Y

LM

LM`

E

E

E`

E`

(b)

2

2

1

1

2

2

1

1

1

1

2

2

1

1

1

2

2

(ii) krzywa LM przesunie się na zewnątrz, jeżeli - przy każdej kombinacji

stopy procentowej i dochodu - podmioty gospodarcze chcą utrzymywać

mniej pieniądza niż dotychczas (np. w wyniku rozwoju quasi-pieniądza,

spadku kosztów pożyczek czy obniżki oprocentowania rachunków

czekowych).

5. Równowaga na rynkach dóbr i pieniądza;

a/ połączenie w całość wykresów krzywych IS i LM - rys. 5.14.

Rysunek 5.14. Równowaga na rynkach dóbr i pieniądza

i

i

i*

i

A

E

B

LM

D

C

IS

Y

Y*

Y

Y

1

2

1

2

21

INTERPRETACJA:

Równowaga na rynkach dóbr i pieniądza występuje równocześnie tylko w

punkcie E, przy stopie procentowej i* i dochodzie Y*. Przy wyższej stopie

procentowej (i

1

) dochód wyniósłby Y

1

i równowaga istniałaby tylko na rynku

dóbr (punkt A). Przy tej stopie procentowej dla zapewnienia równowagi na

rynku pieniężnym konieczny byłby dochód Y

2

(punkt B), większy od Y

1

.

Dochód Y

1

jest, innymi słowy, za niski do stworzenia dostatecznego popytu na

pieniądz, który zrównoważyłby daną (większą) jego podaż. Oznacza to, że dla

osiągnięcia równowagi na rynku pieniężnym stopa procentowa i musi spaść.

Przy stopie procentowej niższej od i* (i

2

) sytuacja jest odwrotna. W każdym z

rozważanych przypadków braku jednoczesnej równowagi na rynkach dóbr i

pieniądza mechanizm dostosowawczy sprowadzi stopę procentową do

poziomu i*;

b/ model IS-LM pozwala rzucić nowe światło na skutki zastosowania polityki

fiskalnej i pieniężnej w gospodarce.

6. Polityka fiskalna

→

przesunięcie krzywej IS;

a/ zmiany inne niż zmiana stopy procentowej (czyli odrzucenie założenia ceteris

paribus) powodują przesunięcie krzywej IS i krzywej popytu globalnego;

przykładem tego rodzaju sytuacji może być np. zmiana wielkości wydatków

budżetowych państwa,

b/ ilustracja graficzna (rys. 5.15).

Rysunek 5.15. Ekspansja fiskalna w modelu IS-LM

i

i

i

Y

Y

Y

LM

LM

E

E

E

E

IS

IS

Y

1

0

0

1

2

1

0

0

1

2

0

α∆

G

∆Y < α∆

G

1

INTERPRETACJA:

22

(i) w punkcie wyjścia krzywe IS i LM przebiegają w położeniu IS

0

i LM

0

,

równowagę na obu rynkach wyznacza punkt E

0

; odpowiada mu stopa

procentowa i

0

i dochód Y

0

;

(ii) rząd zwiększa następnie wydatki i finansuje je przez sprzedaż obligacji.

Oznacza to, iż podaż pieniądza nie zmienia się i krzywa LM pozostaje w

położeniu LM

0

. Wzrost wydatków państwa powoduje jednak przesunięcie

krzywej IS do położenia IS

1

(o odległość równą

α∆G). Nowy stan

równowagi znajduje się teraz w punkcie E

1

, w którym dochód zwiększa się

do Y

1

. Przy tym poziomie dochodu konieczny staje się wzrost stopy

procentowej do i

1

, gdyż przy wyższym dochodzie - i nie zmienionej podaży

pieniądza - występowała nadwyżka popytu na pieniądz. Ekspansja fiskalna

spowodowała częściowe wyparcie wydatków prywatnych przez wydatki

państwa (= różnicy między dochodem Y

1

i Y

2

). Wzrost dochodu

∆Y jest

przy tym mniejszy od

α∆G

,

czyli mnożnik wydatków państwa jest mniejszy

niż w prostym modelu dochody-wydatki;

c) komentarz:

(i) wielkość efektu wypierania (skala zmian dochodu i stopy procentowej)

zależy od kąta nachylenia krzywej LM, krzywej IS i wysokości mnożnika:

- im bardziej płasko położona jest krzywa LM (tj. im bardziej wrażliwy

popyt na pieniądz na zmiany stopy procentowej), tym większa zmiana

dochodu i mniejsza - stopy procentowej (słabszy efekt wypierania), i

odwrotnie. Inaczej mówiąc, efekt wypierania spowodowany ekspansją

fiskalną jest tym większy, im słabiej reaguje popyt na pieniądz na zmiany

stopy procentowej. Pełna skuteczność polityki fiskalnej (brak efektu

wypierania) jest możliwa w przypadku tzw. pułapki płynności (zob. dalej);

ROZSZERZENIE 5.4. ZMODYFIKOWANA FORMUŁA MNOŻNIKA

Wysokość mnożnika wydatków państwa uwzględniającego efekt wypierania

zależy - w porównaniu z prostym modelem dochody-wydatki - dodatkowo od

siły wpływu stopy procentowej na popyt globalny i dochód. Wpływ ten określają

parametry b, h oraz k. Korzystając z zapisu równania krzywych IS i LM oraz

dokonując odpowiednich podstawień, można wyprowadzić zmodyfikowaną

formułę mnożnika:

Y = a + c(1-t)Y + I + G - bi

M/P = kY - hi

stąd

i

k

h

Y

M

P h

= ⋅ −

⋅

23

Y a c

t Y

I

G b

k

h

Y b

h

M

P

= +

−

+ +

− ⋅

+

⋅

(

)

1

1

Y

c

t

b

k

h

a G

I

b

h

M

P

=

−

− + ⋅

⋅

+

+ + ⋅

1

1

1

(

)

gdzie:

α

*

(

)

=

−

− + ⋅

1

1

1

c

t

b

k

h

zmodyfikowany mnożnik

- im bardziej płasko przebiega krzywa IS, tym mniejsza zmiana dochodu i

stopy procentowej;

- im większy mnożnik, tym silniej wzrasta dochód i stopa procentowa (tym

większe przesunięcie krzywej IS);

(ii) wypieranie byłoby całkowite, gdyby krzywa LM była położona pionowo

(rys. 5.16). Takie położenie krzywej oznacza, że stopa procentowa nie ma

żadnego wpływu na wielkość zapotrzebowania na pieniądz. Efektem

przesunięcia krzywej IS byłby wyłącznie wzrost stopy procentowej, ale nie

dochodu. Jest to tzw. przypadek klasyczny, związany z ilościową teorią

pieniądza. Sugeruje on, iż polityka fiskalna nie ma żadnego wpływu na

dochód, natomiast niezwykle skutecznym narzędziem oddziaływania nań

jest polityka pieniężna;

Rysunek 5.16. Efekty polityki fiskalnej - tzw. przypadek klasyczny

i

i

i

LM

E

E

IS

IS

Y

Y

1

0

1

0

1

0

0

(iii) polityka fiskalna jest też całkowicie nieskuteczna w przypadku

wystąpienia ricardiańskiej równoważności. Inną możliwość implikuje tzw.

wypieranie portfelowe. Polega ono na tym, że finansowany przez emisję

rządowych papierów wartościowych wzrost wydatków państwa zwiększa

również popyt na pieniądz (aktywa te i pieniądz są więc dobrami

komplementarnymi). Powoduje to, że krzywa IS przesuwa się co prawda w

24

prawo (wzrost G), ale równowcześnie w lewo przesuwa się też krzywa LM

(wzrost popytu na pieniądz przy każdej stopie procentowej i dochodzie). W

krańcowym przypadku skala przesunięcia krzywej LM może być większa

niż krzywej IS, co sprawi, że w nowym punkcie równowagi dochód będzie

mniejszy niż przed podjęciem ekspansji fiskalnej. Jest to tzw. wypieranie z

nawiązką;

(iv) ekspansja fiskalna może także spowodować skutki odwrotne niż opisane

wyżej, w postaci tzw. efektu wpierania. Może to mieć miejsce wtedy, gdy

pieniądz i papiery wartościowe państwa są substytutami; skutkiem

zwiększonej emisji np. obligacji jest spadek popytu na pieniądz (zmiana

struktury portfela aktywów) i przesunięcie krzywej LM w prawo. Popyt

globalny może wówczas wzrosnąć o sumę większą niż wartość iloczynu

przyrostu wydatków państwa i mnożnika. Dodatkowo, zwiększony popyt

może pobudzić inwestycje za pośrednictwem akceleratora.

Uwaga: brak jest przekonujących dowodów empirycznych występowania

zjawiska pełnego wypierania (w tym - z nawiązką) i wpierania. Nie

wiadomo dokładnie, czy pieniądz i papiery wartościowe emitowane przez

państwo są względem siebie substytucyjne czy komplementarne.

Implikacje: im mniej wrażliwy jest popyt na pieniądz na zmiany stopy

procentowej, tym bardziej stromo przebiega krzywa LM i w tym większym

stopniu wzrost wydatków państwa finansowany przez emisję obligacji

będzie prowadził do wzrostu stopy procentowej, a nie dochodu (tym mniej

skuteczna będzie polityka fiskalna);

v) inny wariant zmian polega na tym, iż wzrostowi wydatków państwa

towarzyszy zwiększenie podaży pieniądza o takich rozmiarach, aby nie

wzrosła stopa procentowa. Krzywa LM przesuwa się w rezultacie do

położenia LM

1

, stopa procentowa pozostaje na poziomie i

0

, nowy punkt

równowagi znajduje się obecnie w E

2

, a dochód w punkcie równowagi

wynosi Y

2

(Y

2

>Y

1

). Tym samym rządowi udało się zapobiec wypieraniu.

Stosunek wzrostu dochodu z Y

0

do Y

2

do przyrostu wydatków państwa

(

∆G) to wartość mnożnika wydatków państwa;

(vi) wniosek: pod wpływem wzrostu wydatków państwa (ekspansji fiskalnej)

następuje wzrost dochodu zapewniającego równowagę. Rozmiary tego

wzrostu zależą od charakteru polityki pieniężnej. Jeżeli podaż pieniądza nie

zmienia się, to dochód wzrasta do Y

1

, a stopa procentowa zwiększa się z i

0

do i

1

. Szczególnym przypadkiem krańcowym jest tzw. przypadek

klasyczny, gdy krzywa LM jest położona pionowo i ekspansja fiskalna nie

wywołuje wzrostu dochodu (wypieranie jest całkowite).

Jeżeli podaż pieniądza zwiększa się tak, że stopa procentowa pozostaje na

dotychczasowym poziomie, to dochód wzrasta aż do Y

2

. Oznacza to, że

wzrost wydatków państwa finansowany przez druk pieniędzy (tzw.

monetyzacja deficytu budżetowego) jest bardziej ekspansywny niż wzrost

finansowany przez emisję obligacji.

25

7. Polityka pieniężna - przesunięcie krzywej LM;

a/ polityka fiskalna jest neutralna (stały poziom wydatków państwa) - krzywa IS

znajduje się w pozycji IS

0

. Następuje wzrost podaży pieniądza i zmiana

położenia krzywej LM do pozycji LM

1

o wielkość równą 1/k(

∆M/P). Nowy

punkt równowagi przesuwa się do E

3

, w którym dochód wynosi Y

1

.

Odpowiadająca warunkom równowagi stopa procentowa obniża się, aby

pobudzić wzrost popytu na pieniądz (wyższy dochód). Ekspansja pieniężna

prowadzi zatem do wzrostu dochodu w punkcie równowagi i spadku stopy

procentowej równoważącej rynek pieniądza. Skala zmiany dochodu

(skuteczność polityki pieniężnej) jest tym większa, im:

- bardziej stroma krzywa LM. Jeżeli popyt na pieniądz jest mało wrażliwy

na zmiany stopy procentowej (stroma krzywa popytu na pieniądz), to

konieczna jest znaczna zmiana tej stopy, aby przywrócić równowagę na

rynku pieniężnym, zachwianą w wyniku danej zmiany podaży pieniądza.

Pobudzona wówczas zmiana popytu inwestycyjnego i globalnego (a

zatem i dochodu) będzie duża. Odwrotna sytuacja wystąpi, gdy popyt na

pieniądz jest bardzo wrażliwy na zmiany stopy procentowej (płasko

nachylona krzywa LM);

- bardziej płasko przebiega krzywa IS; jeśli natomiast krzywa IS jest

stroma, to polityka pieniężna wykazuje małą skuteczność. W

krańcowym przypadku klasycznym (pionowa krzywa IS) ekspansja

pieniężna prowadzi wyłącznie do spadku stopy procentowej, zaś dochód

nie zmienia się.

b/ drugi przypadek skrajny - tzw. pułapka płynności; krzywa LM jest położona

poziomo, co oznacza, iż zmiany ilości pieniądza nie wpływają ani na poziom

stopy procentowej, ani na rozmiary dochodu (rys. 5.17). Polityka pieniężna jest

wówczas całkowicie nieskuteczna jako narzędzie oddziaływania na stopę

procentową. Wzrasta natomiast skuteczność polityki fiskalnej, gdyż nie

występuje efekt wypierania. Taka sytuacja może wystąpić np. wtedy, gdy

celem banku centralnego jest stabilizacja stopy procentowej, co stara się on

czynić manipulując wielkością podaży pieniądza.

26

Rysunek 5.17. Polityka pieniężna - pułapka płynności

i

i

Y

Y

Y

LM

IS

IS

0

0

1

0

1

E

E

0

1

Warto jednak podkreślić, iż brak jest empirycznych dowodów wystąpienia

pułapki płynności.

VIII. ZARZĄDZANIE POPYTEM A CHARAKTER POLITYKI

GOSPODARCZEJ

1. Definicja polityki fiskalnej i pieniężnej - decyzje dotyczące wydatków państwa i

podatków oraz podaży pieniądza.

2. Zarządzanie popytem - zastosowanie polityki fiskalnej i pieniężnej w celu

ustabilizowania dochodu na wysokim przeciętnie poziomie.

3. Możliwość zastosowania różnych kombinacji polityki fiskalnej i pieniężnej.

Uwaga: nie są one wzajemnie zastępowalne, gdyż oddziałują na popyt globalny w

odmienny sposób i wywołują różne skutki w zakresie struktury popytu.

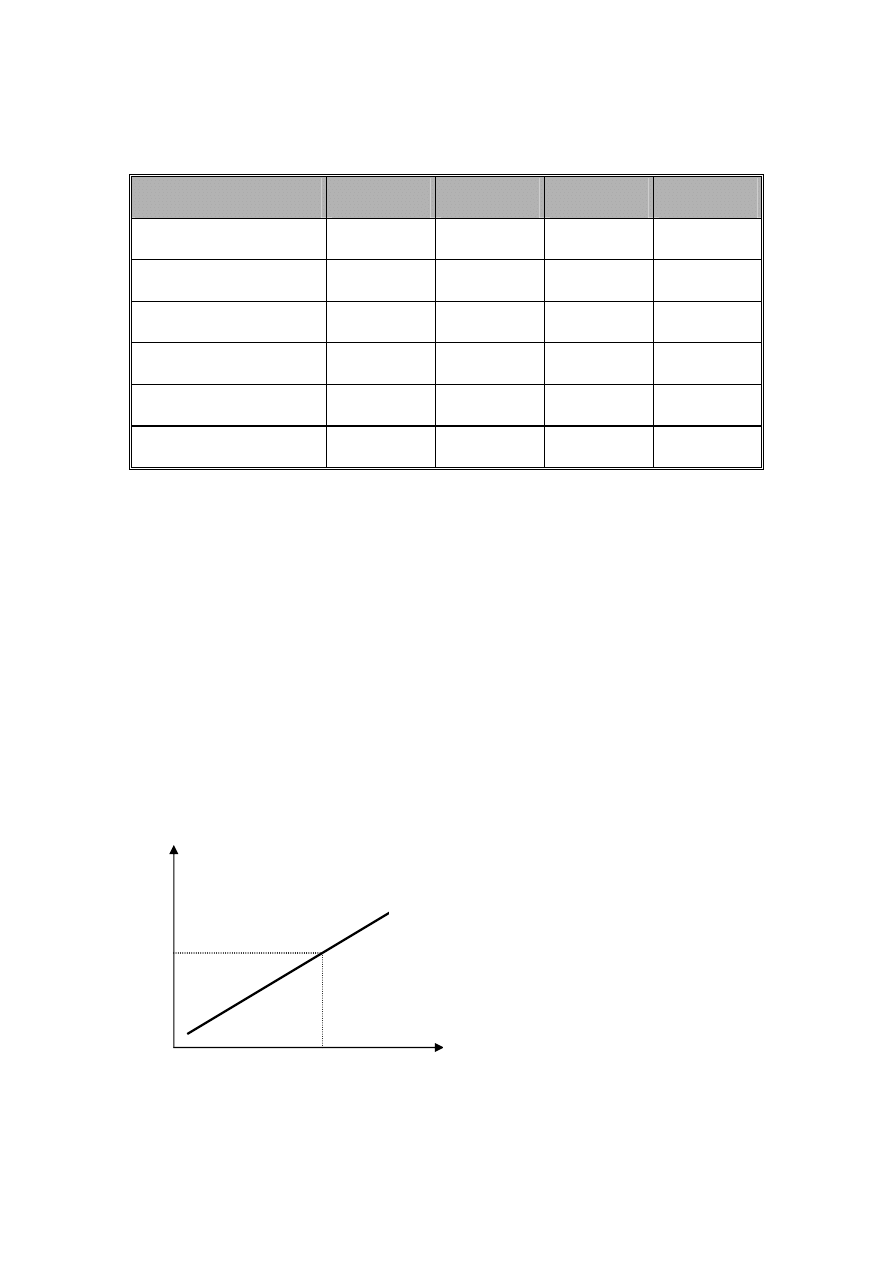

4. Charakter polityki gospodarczej a struktura popytu globalnego - ilustracja

graficzna (rys. 5.18).

27

Rysunek 5.18. Charakter polityki gospodarczej a struktura popytu

i

i

i

Y

LM

LM

IS

IS

E

E

E

E

1

0

1

0

0

1

1

4

2

3

Y*

a/ kombinacja ekspansywnej polityki fiskalnej (IS

1

) i restrykcyjnej polityki

pieniężnej (LM

1

). Równowaga kształtuje się w punkcie E

1

przy dochodzie

równym Y* i wysokiej stopie procentowej i

1

. Wydatki państwa G stanowią

stosunkowo dużą część dochodu narodowego (popytu globalnego), zaś wydatki

prywatne - małą. Występuje długookresowe zagrożenie w postaci obniżonej

efektywności alokacji zasobów (

←

wydatki państwa),

b/ kombinacja restrykcyjnej polityki fiskalnej (IS

0

) i ekspansywnej polityki

pieniężnej (LM

0

). Równowaga istnieje w punkcie E

2

, przy dochodzie Y* i

niskiej stopie procentowej i

0

. Relatywnie wysoki jest udział w dochodzie

wydatków prywatnych, a niski - wydatków państwa,

c/ kombinacja restrykcyjnej polityki fiskalnej i pieniężnej (IS

0

+ LM

1

).

Równowaga występuje w punkcie E

3

, w którym dochód jest niższy od poziomu

potencjalnego (Y*). Czynniki produkcji nie są więc w pełni wykorzystane,

istnieje m.in. bezrobocie przymusowe,

d/ kombinacja łagodnej (ekspansywnej) polityki fiskalnej i pieniężnej (IS

1

+ LM

0

).

Równowagę wyznacza punkt E

4

, w którym dochód przekracza poziom

potencjalny Y* (dodatnia luka PNB); stopa bezrobocia jest niższa od naturalnej.

5. Z punktu widzenia wzrostu gospodarczego i bodźców do inwestowania lepszym

rozwiązaniem jest kombinacja (b), tj. restrykcyjnej polityki fiskalnej i łagodnej

polityki pieniężnej niż odwrotnie. Wynika to z niższego poziomu stopy

procentowej, która pobudza inwestycje.

6. Problemy i trudności związane z realizacją wariantu /b/;

a/ konieczność ograniczenia inwestycji państwa (np. w dziedzinach

strategicznych),

b/ trudność przewidywania efektów polityki gospodarczej, zwłaszcza polityki

pieniężnej,

c/ groźba inflacji w wyniku wzrostu podaży pieniądza,

28

d/ negatywne konsekwencje mikroekonomiczne - np. podwyżka podatków może

osłabić bodźce do pracy i podnoszenia wydajności.

7. Skutki określonej kombinacji polityki pieniężnej i fiskalnej mogą być różne także

w zależności od wewnętrznej struktury (rodzaju zastosowanych narzędzi) każdej

z nich. Przykładowo, polityka fiskalna inaczej oddziałuje na różne składniki

popytu globalnego, jeżeli jej zmiany opierają się na zastosowaniu takich

instrumentów jak obniżka podatków, subsydia inwestycyjne czy wzrost

wydatków budżetowych (tabl. 5.3).

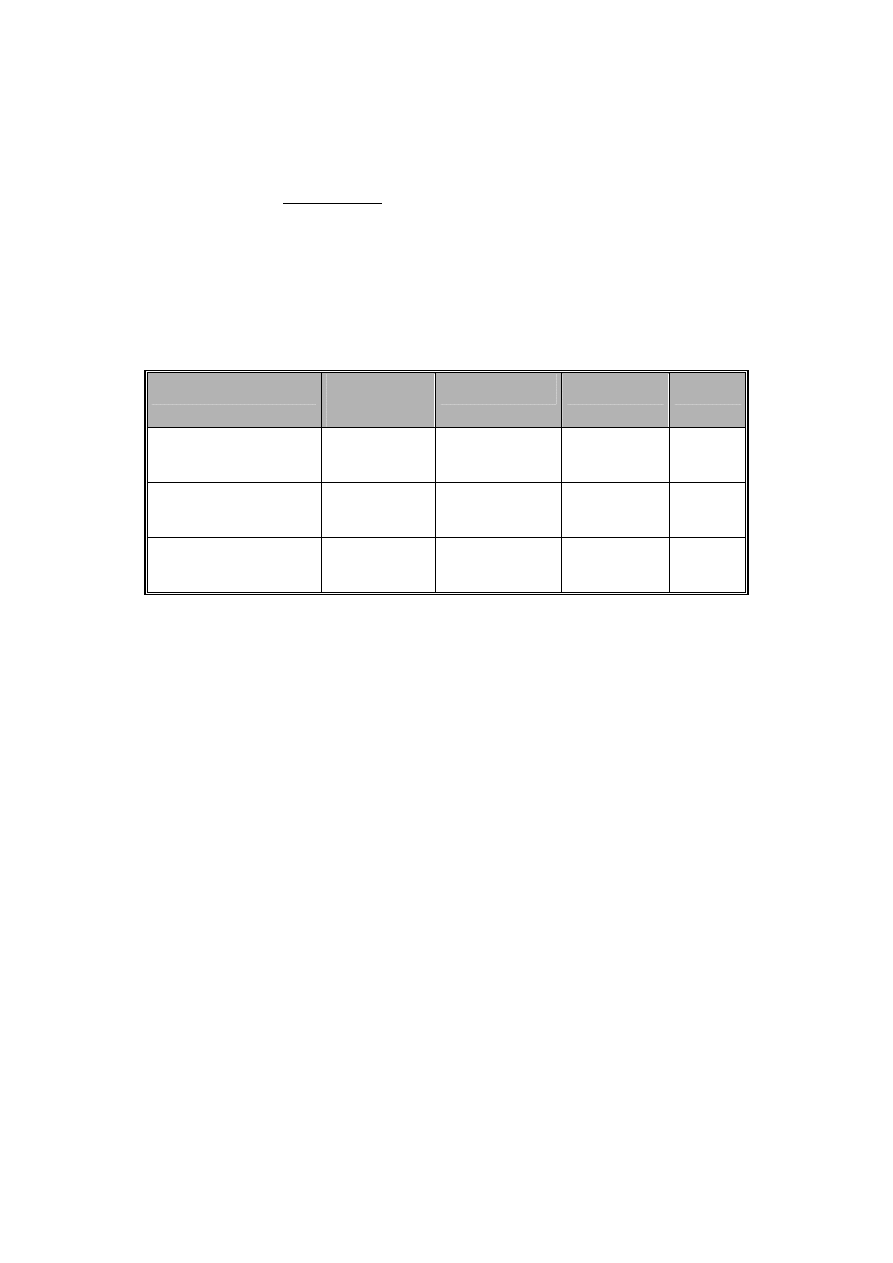

Tablica 5.3. Skutki zastosowania różnych narzędzi polityki fiskalnej

Stopa

procentowa

Konsumpcja Inwestycje PKB

Obniżka podatku

dochodowego

+

+

-

+

Wzrost wydatków

państwa

+

+ -

+

Subwencja

inwestycyjna

+

+ +

+

IX. OGRANICZENIA MODELU IS-LM

1. Model ma zastosowanie tylko wtedy, gdy stopa inflacji jest zmienną o

charakterze egzogenicznym (pochodzi spoza modelu). Wynika to stąd, iż oś

rzędnych powinna pokazywać zarówno nominalną, jak i realną stopę procentową.

Właściwą stopą przy wykreślaniu krzywej IS jest stopa realna (a dokładniej -

oczekiwana realna stopa procentowa), gdyż to ona określa popyt inwestycyjny.

Popyt na pieniądz zależy jednak z kolei od nominalnej stopy procentowej.

2. Problem ten można częściowo ominąć przyjmując, iż stopa inflacji jest stała.

Stała jest wówczas relacja między nominalną i realną stopą procentową i można

odłożyć je na tej samej skali (osi). Jeżeli jednak, jak dzieje się najczęściej, stopa

inflacji wzrasta wraz ze wzrostem dochodu, nie można wyznaczyć realnej stopy

procentowej bez znajomości wielkości dochodu, a to wymaga przejścia na

wykres trójwymiarowy.

3. Jeżeli ceny są giętkie (a tak dzieje się w dłuższym okresie), to zwiększenie

nominalnej podaży pieniądza (albo spadek popytu na pieniądz w ujęciu

nominalnym) nie spowoduje obniżki stopy procentowej. W długim okresie zatem

stopa procentowa nie zmienia się, nawet jeśli krzywa LM przesunie się w prawo

bądź w lewo.

4.

Model IS-LM nie uwzględnia możliwości powiększenia majątku (zasobu

aktywów).

29

5. W modelu nie występuje także kapitał rzeczowy (i tym samym - stopa zwrotu z

niego). Problem ten byłby mało istotny, gdyby stopa zwrotu z kapitału

rzeczowego zmieniała się w tym samym kierunku i tempie co stopa procentowa

od aktywów finansowych. Nie musi tak jednak być w rzeczywistości.

X. EKONOMIA KEYNESOWSKA A INTERWENCJONIZM

1. Efekty odłożone interwencjonizmu państwa (aktywnej polityki fiskalnej i

pieniężnej) - głównie nasilenie zjawisk inflacyjnych w krajach wysoko

rozwiniętych po 1970 r.

2. Główne założenia modelu keynesowskiego i związane z nim komplikacje;

a/ stałość poziomu cen; uchylenie tego założenia implikuje możliwość pojawienia

się - zamiast wzrostu dochodu i zatrudnienia - inflacji,

b/ istnienie nie w pełni wykorzystanych czynników wytwórczych; uchylenie tego

założenia rodzi podobne zagrożenia jak wyżej (inflacja).

3.

Koncentracja modelu keynesowskiego na stronie popytowej gospodarki i

pomijanie efektów pobudzonych interwencjonizmu po stronie podaży (np.

występowanie wąskich gardeł, osłabienie bodźców do pracy i ograniczenie

potencjału wytwórczego w efekcie np. wzrostu podatków).

4. Następny etap - uzupełnienie analizy typu keynesowskiego (popytowej) o

spojrzenie na gospodarkę od strony podaży (ekonomia podażowa). Warto jednak

pamiętać, iż model popytowy - mimo niekompletności obrazu gospodarki - jest

bardzo istotnym elementem analizy makroekonomicznej.

Wyszukiwarka

Podobne podstrony:

konspekt1 3 id 245829 Nieznany

Konspekt id 530935 Nieznany

konspekt 5 id 245469 Nieznany

Konspekt02 id 245820 Nieznany

hpz wyklad 2b konspekt id 20651 Nieznany

KONSPEKT V id 245718 Nieznany

konspekt6 id 245869 Nieznany

Jednosprawstwo konspekt id 2272 Nieznany

LOM Konspekt id 273050 Nieznany

2430 konspekt 1 id 30867 Nieznany (2)

konspekt 2 id 245445 Nieznany

Konspekt1 2 id 245827 Nieznany

HYDROZELE konspekt id 207944 Nieznany

konspekt 5 id 245405 Nieznany

Konspekt 4 id 245404 Nieznany

konspekt4 id 245857 Nieznany

Konspekt 3 2 id 245457 Nieznany

Konspekt05 id 245822 Nieznany

konspekt5 id 245861 Nieznany

więcej podobnych podstron