Ćwiczenia 8.

1.Kapitał obrotowy netto

2.Model cyklu konwersji gotówki

3.Strategie inwestowania w aktywa bieżące

4.Strategie finansowania aktywów bieżących

5.Kredyt kupiecki i jego koszt.

6.Polityka kredytowa przedsiębiorstwa.

7.Model Sartorisa-Hilla.

Materiały:

1.Pojęcie i funkcje kapitału obrotowego netto

Wyróżnia się dwa pojęcia kapitału obrotowego:

-kapitał obrotowy netto, który oznacza różnicę poziomu aktywów bieżących i pasywów bieżących, przy czym różnica ta może przyjmować wartości dodatnie, ujemne lub wynosić zero,

-kapitał obrotowy brutto, który równy jest co do wartości aktywom bieżącym i obejmuje również źródła finansowania tychże aktywów.

Podstawą do ustalenia wartości kapitału obrotowego netto jest ustalenie wartości aktywów obrotowych, na które składają się: zapasy, należności krótkoterminowe, inwestycje krótkoterminowe, krótkoterminowe rozliczenia międzyokresowe.

Termin „zapasy” pojawia się w Załączniku nr 1 do Ustawy o rachunkowości i obejmuje pięć kategorii: materiały, półprodukty i produkty w toku, produkty gotowe, towary i zaliczki na dostawy.

Terminem „należności krótkoterminowe” określa się ogół należności z tytułu dostaw i usług oraz całość lub część należności z innych tytułów nie zaliczonych do aktywów finansowych, a które stają się wymagalne w ciągu 12 miesięcy od dnia bilansowego.

Inwestycje krótkoterminowe obejmują dwie pozycje: krótkoterminowe aktywa finansowe oraz inne inwestycje krótkoterminowe. Krótkoterminowe aktywa finansowe są płatne i wymagalne lub przeznaczone do zbycia w ciągu 12 miesięcy od dnia bilansowego lub od daty ich złożenia, wystawienia lub nabycia, albo stanowią aktywa pieniężne.

Kolejnym składnikiem aktywów obrotowych są krótkoterminowe rozliczenia międzyokresowe, na które składają się: czynne rozliczenia międzyokresowe kosztów (np. opłacone z góry czynsze, większe remonty, prenumeraty, ubezpieczenia, koszty prac rozwojowych o dużej wartości, koszty remontów oraz wydatki na przygotowanie i rozpoczęcie produkcji) oraz aktywa z tytułu podatku dochodowego o charakterze krótkoterminowym (tzw. ujemna różnica przejściowa).

Następną czynnością przy ustalaniu wartości kapitału obrotowego netto jest określenie wartości pasywów bieżących, które obejmują zobowiązania krótkoterminowe i krótkoterminowe rozliczenia międzyokresowe.

W znowelizowanej ustawie o rachunkowości zobowiązania krótkoterminowe to ogół zobowiązań z tytułu dostaw i usług, a także całość lub ta część pozostałych zobowiązań, które stają się wymagalne w ciągu 12 miesięcy od dnia bilansowego (art. 3, ust. 1, pkt 22).

Poziom kapitału obrotowego netto w przedsiębiorstwie może być:

a)dodatni (kapitał długoterminowy - majątek trwały >0). Dodatnia różnica między kapitałem stałym a trwałymi składnikami majątku oznacza, że część aktywów bieżących w przedsiębiorstwie finansowana jest kapitałami długoterminowymi i że pozostają one w ciągłej jego dyspozycji.

b)zerowy (kapitał stały - majątek trwały = 0). Taka sytuacja ma bardziej teoretyczne znaczenie, aczkolwiek okresowo stan kapitału obrotowego może równać się zero.

c)ujemny (kapitał stały - majątek trwały<0), występuje w warunkach, gdy część składników trwałych majątku, wiążących na długi okres środki pieniężne przedsiębiorstwa finansowana jest zobowiązaniami krótkoterminowe. Zobowiązania krótkoterminowe są większe od majątku obrotowego.

2. Model cyklu konwersji gotówki

W wyniku ciągłego przepływu strumieni pieniężnych i rzeczowych, poszczególne pozycje aktywów bieżących i pasywów bieżących zmieniają swoją postać. Odbywa się to w sposób następujący: przedsiębiorstwo kupuje surowce za gotówkę lub z odroczonym terminem płatności (powstają zobowiązania wobec dostawców), następnie w procesie produkcyjnym zapasy surowców są przekształcane początkowo w zapasy produkcji w toku, a później w zapasy wyrobów gotowych, a te z kolei zostają sprzedane za gotówkę lub z odroczonym terminem płatności (powstają należności). Gotówka uzyskana dzięki sprzedaży wyrobów gotowych pozwala spłacić zobowiązania wobec dostawców, zobowiązania publicznoprawne (np. podatek dochodowy, VAT, itp.), zobowiązania wobec pracowników, dzięki którym opisane zdarzenia mogą mieć miejsce i wreszcie zakup surowców za gotówkę, itd. Przedstawiona sekwencja zdarzeń gospodarczych składa się na tzw. cykl kapitału obrotowego, który można przedstawić na rysunku.

Cykl konwersji gotówki jest równy okresowi jaki upływa od faktycznego wydatkowania przez firmę środków na opłacenie materiałów potrzebnych do produkcji aż do uzyskania przez firmę wpływów środków pieniężnych ze sprzedaży produktów.

Cykl konwersji gotówki jest to przeciętny okres zamrożenia jednej złotówki w aktywach bieżących.

Na cykl konwersji gotówki składa się:

a)cykl konwersji należności - przeciętny czas potrzebny na przekształcenie należności w środki pieniężne tj. na uzyskanie środków pieniężnych ze sprzedaży. Wskaźnik ten określa jak długo przedsiębiorstwo zamraża swój kapitał w należnościach. Im większa jest jego wartość, tym łagodniejszą politykę kredytową prowadzi przedsiębiorstwo wobec swoich klientów, albo świadczy to o nieefektywnym funkcjonowaniu komórki zarządzającej należnościami. Analogicznie krótki okres ściągania należności jest wynikiem restrykcyjnej polityki kredytowej.

b)cykl konwersji zapasów - przeciętny czas potrzebny na wytworzenie dóbr finalnych z surowców i materiałów i sprzedaż tych wyrobów. Wskaźnik ten informuje również o tym, co ile dni firma odnawia swoje zapasy w celu zrealizowania określonej sprzedaży. Jego wysoka wartość jest rezultatem wolnego obrotu zapasami.

c)cykl konwersji zobowiązań - przeciętny czas między nabyciem materiałów i usług a zapłatą za te materiały. Wskaźnik ten określa jak długo działalność przedsiębiorstwa jest kredytowana przez dostawców.

Każda z tych wielkości wyrażona jest w dniach. Obliczając każdy z tych wskaźników w liczniku należy przyjąć wartość średnią z początku i końca analizowanego okresu. Suma cyklu konwersji zapasów oraz cyklu konwersji należności stanowi cykl operacyjny. W celu obliczenia cyklu konwersji gotówki, należy cykl operacyjny pomniejszyć o cykl konwersji zobowiązań. Zależności te można przedstawić na rysunku:

Rys. Cykl konwersji gotówki

3. Strategie inwestowania w aktywa bieżące

Uzyskiwanie przychodów ze sprzedaży nie jest możliwe bez posiadania aktywów bieżących. Wartość aktywów bieżących jaka jest niezbędna do uzyskania określonego poziomu sprzedaży zależy od specyfiki danej branży i polityki inwestowania w aktywa bieżące jaką stosuje dane przedsiębiorstwo. Ten sam poziom sprzedaży można uzyskać angażując różną wielkość aktywów bieżących. Porównując relację aktywa bieżące/przychody ze sprzedaży dla danej firmy z przeciętną dla branży można wskazać następujące trzy rodzaje polityki inwestowania w aktywa bieżące: łagodną, umiarkowaną, restrykcyjną.

Rys. Rodzaje polityki inwestowania w aktywa bieżące

4. Polityka finansowania aktywów bieżących

Wahania w wielkości sprzedaży i koniunktury występują w działalności większości firm, stąd poziom aktywów bieżących w ciągu roku nieustannie zmienia się: wzrasta lub maleje, ale nigdy nie osiąga poziomu zerowego. Istnieje pewna wielkość aktywów obrotowych, którą uznaje się za poziom minimalny. W związku z tym wyróżnia się:

a)aktywa bieżące o charakterze stałym, czyli taki poziom aktywów bieżących, który nie ulega zmianom cyklicznym i sezonowym; jest to poziom minimalny warunkujący sprzedaż na poziomie najniższym;

b)aktywa bieżące o charakterze zmiennym, czyli ta część aktywów bieżących, która zmienia się wraz ze zmianami w przychodach ze sprzedaży.

W zależności od tego w jakich proporcjach kapitały stałe i kapitały krótkoterminowe są wykorzystane do finansowania aktywów bieżących stałych i zmiennych, wyróżnia się trzy rodzaje polityki finansowania aktywów bieżących: polityka dopasowania terminów zapadalności i wymagalności, polityka względnie agresywna, polityka względnie konserwatywna.

Rys. Rodzaje polityki finansowania aktywów bieżących

a)polityka dopasowania terminów zapadalności i wymagalności

b)polityka względnie agresywna

c)polityka względnie konserwatywna

5.Kredyt kupiecki i jego koszt

Z punktu widzenia przedsiębiorstwa udzielającego kredytu kupieckiego jest to kapitał zaangażowany w należności, który nie przynosi firmie dochodu. Dlatego też oferując kredyt kupiecki, przedsiębiorstwo zachęca swoich odbiorców do dokonywania płatności w terminie wcześniejszym, niż wskazany na fakturze. Sprzedawca czyni to oferując opust gotówkowy za wcześniejszą płatność. Jego oferta przyjmuje często następującą formę: 2/10 net 40, co oznacza, że nabywca musi dokonać zapłaty za dostawę w ciągu czterdziestu dni od daty zakupu, jednakże czyniąc to w ciągu dziesięciu najbliższych dni, może uzyskać dwuprocentowy rabat od kwoty wystawionej na fakturze.

Odbiorca zatem ma możliwość wyboru: zapłacić w terminie późniejszym całą kwotę lub zapłacić wcześniej i skorzystać z opustu. Zawsze tam, gdzie pojawia się wybór, pojawia się również koszt alternatywny. Z tego też powodu nie można uznać kredytu kupieckiego za zupełnie darmowe źródło finansowania. Koszt kupiecki w określonych warunkach może stać się drogim źródłem finansowania.

Jeżeli nabywca towarów i usług korzysta z rabatu, gdyż dokonuje płatności w terminie wcześniejszym, koszt kredytu kupieckiego nie występuje. Koszt kredytu kupieckiego pojawia się wtedy, gdy nabywca decyduje się na zapłatę w terminie późniejszym i nie skorzystanie z rabatu kupieckiego.

Koszt kredytu kupieckiego można obliczyć według poniższej formuły:

Powyższa formuła pozwala na wyznaczenie rocznego kosztu kredytu w ujęciu nominalnym. Efektywny koszt kredytu, tj. uwzględniający kapitalizację można obliczyć wykorzystując następujące formuły:

gdzie:

m - wyznaczamy według formuły:

Należy zauważyć, że koszt kredytu kupieckiego nie ma charakteru fizycznego, tj. nie są ponoszone żadne koszty finansowe, ale jest to koszt alternatywny.

6.Polityka kredytowa firmy składa się z następujących zmiennych:

a)okresu kredytowania, tj. okresu, w jakim kupujący mogą zapłacić za nabyte przez siebie towary,

b)standardów kredytowych, które określają pozycję i zdolność kredytową klienta, któremu można udzielić kredytu oraz określają niezbędne zabezpieczenia spłaty kredytu; są to pewne kryteria używane przez firmę do oceny wiarygodności kredytowej klientów.

c)polityki windykacyjnej, która określa instrumenty jakie stosuje firma ściągając należności; jej miarą jest twardość lub łagodność w ściąganiu opóźnionych należności,

d)wszelkich rabatów oferowanych za natychmiastową płatność.

Wartość należności w przedsiębiorstwie zależy głównie od stosowanej polityki kredytowej przedsiębiorstwa. Może ona przyjmować dwie skrajne formy: polityka restrykcyjna lub polityka łagodna.

Tabela. Polityka kredytowa przedsiębiorstwa.

Polityka restrykcyjna |

Polityka łagodna |

|

|

Metoda 5C

Udzielając kredytu kupieckiego, przedsiębiorstwo dokonuje oceny wiarygodności kredytowej potencjalnego dłużnika za pomocą pewnych narzędzi, do których zalicza się m.in. metodę ,,pięciu C kredytu” oraz metodę punktowej oceny wiarygodności kredytowej klienta. Metoda ,,pięciu C kredytu” polega na szczegółowej analizie pięciu obszarów, które wpływają na wiarygodność kredytową klienta. Należą do nich:

1.charakter (ang. character), czyli rzetelność, wiarygodność, jakość zarządzania w przedsiębiorstwie klienta, co w istotnym stopniu wpływa na prawdopodobieństwo wywiązania się przez niego z zobowiązań,

2.potencjał, wypłacalność (ang. capacity) to subiektywna ocena zdolności klienta do płacenia zobowiązań opierająca się na analizie zachowań klienta w przeszłości;

3.kapitał (ang. capital), czyli wielkość kapitału pochodzącego z różnych źródeł, która brana jest pod uwagę przy wyznaczaniu różnych wskaźników;

4.zabezpieczenie (ang. collateral), czyli wartość aktywów, które mogą stanowić zabezpieczenie spłaty kredytu,

5.warunki (ang. conditions), czyli trendy występujące w gospodarce, pewne wydarzenia w określonych sektorach gospodarki, które mogą wpłynąć na zdolność klienta do spłaty zobowiązania.

5.Model Sartorisa -Hilla

Wybór charakteru polityki kredytowej przez firmę zależy od wielu czynników. Do oceny polityki kredytowej firmy stosuje się modele oparte na wartości zaktualizowanej netto NPV (model zaproponowany przez W. L. Sartorisa i N. C. Hilla).

Analiza przyrostowa pozwala oszacować wzrost lub spadek sprzedaży, jak i kosztów związanych z wprowadzanymi zmianami w polityce kredytowej przedsiębiorstwa. Różnica między przyrostem sprzedaży, a przyrostem kosztów jest określana jako przyrost zysku. Jeśli spodziewana zmiana zysku jest dodatnia (przyrost korzyści jest większy niż przyrost kosztów) i jeśli jest dostatecznie wysoka, aby zrekompensować związane ze zmianą polityki kredytowej wyższe ryzyko, to powinny zostać wprowadzone zmiany w polityce kredytowej.

Punktem wyjścia dla zastosowania modelu Sartorisa i Hilla jest stwierdzenie, iż należności są inwestycją firmy, która przyniesie korzyści w postaci większych przychodów ze sprzedaży. Nakładami inwestycyjnymi są natomiast wyższe koszty zmienne, wyższy udział należności straconych w sprzedaży oraz dodatkowe inwestycje w kapitał obrotowy. Z tego punktu widzenia inwestycje w należności można ocenić stosując kryterium wykorzystywane przy ocenie opłacalności projektów inwestycyjnych, którym jest wartość kapitałowa netto - NPV.

Wartość NPV zostaje obliczona w dwóch wariantach: dla dotychczasowej polityki kredytowej i polityki po zmianie jej parametrów. Wyższa wartość NPV wskazują na rodzaj polityki, który powinien być zastosowany.

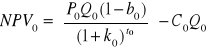

Dla dotychczasowej polityki dzienna wartość NPV jest następująca:

gdzie:

P - cena jednostkowa,

C - koszt jednostkowy,

Q - wielkość dziennej sprzedaży,

b - udział należności straconych,

t - przeciętny okres ściągania należności,

k - dzienna stopa dyskontowa,

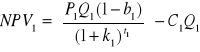

Dla nowej polityki kredytowej, dzienne NPV można obliczyć:

(7.24.)

Jeśli NPV1 > NPV0, wówczas zmiana polityki kredytowej jest dla przedsiębiorstwa korzystna.

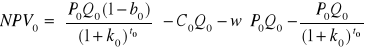

Do modelu można wprowadzić dodatkową zmienną - procentowy udział kapitału obrotowego w sprzedaży (w). Uwzględnienie tego parametru związane jest z faktem, iż złagodzenie warunków polityki kredytowej pociąga za sobą dodatkowe inwestycje w kapitał obrotowy netto (przyrost należności powinien mieć pokrycie w źródłach finansowania), które traktować należy jako nakłady inwestycyjne. Inwestycja ta w momencie spływu należności zostaje odzyskana. Po uwzględnieniu powyższych faktów, wartość NPV można obliczyć:

(7.25.)

gdzie:

![]()

- nakłady na kapitał obrotowy

![]()

- kapitał obrotowy, który firma odzyskuje po spłacie należności

1

Cykl konwersji zapasów

Cykl konwersji należności

Cykl konwersji zobowiązań

Cykl konwersji gotówki

zakup materiałów

Zapłata gotówką za materiały

Wytworzenie produktów i ich sprzedaż

Ściąnięcie należności

łagodna

umiarkowana

restrykcyjna

Sprzedaż (w tys. zł)

150

100

50

0

10

30

20

40

Wyszukiwarka

Podobne podstrony:

Zadania ćw 3, Studia, Studia (Zarządzanie), Finanse przedsiębiorstw

analiza ekonomiczno finansowa sciaga, Zarządzanie projektami prz, analiza

Ściąga finanse - wykłady, Zarządzanie, Finanse

Ściąga finanse - ćwiczenia, Zarządzanie, Finanse

zarzadzanie cw sciaga 4,5(1)

FINANSE-ćw, Studia, ZARZĄDZANIE, Studia - Zarządzanie

zarządzanie finansami ściaga, notatki, WSTiH

ściąga na finanse, Studia (zarządzanie), finanse

Zarządzanie finansami banku, zarzadzanie-finansami-w-banku 2 kolokwium, ĆW

Zarządzanie finansami przedsiębiorstw

Lab 1 Analiza wrazliwosci, Materiały AGH- zarządzanie finansami, badania operacyjne

Wielka Ściąga, prawo finansów publicznych

ściąga FGD 1, Finanse Gospodarstw Domowych

Ściąga zarządzanie 2

Ściąga zarządzanie środowiskiem

Zarządzanie finansami publicznymi zagadnienia

ściąga zarządzanie

sciaga zarzadzanie

więcej podobnych podstron