EWA MATYSZEWSKA

ewa.matyszewska@infor.pl

U

stawa o szczególnych rozwiązaniach dla

podatników uzyskujących niektóre przy-

chody poza terytorium Rzeczypospolitej

Polskiej została już podpisana przez prezydenta.

To akt prawny, który wprowadza – oczekiwaną

od dawna przez wiele osób – abolicję podatko-

wą. Ustawa weszła w życie z dniem ogłoszenia

jej w Dzienniku Ustaw, czyli 6 sierpnia 2008 r.

(Dz.U. nr 143, poz. 894).

Sposoby rozliczeń

Zgodnie z obowiązującymi przepisami regu-

lującymi opodatkowanie dochodów osób fizycz-

nych podatnicy, mający miejsce zamieszkania na

terytorium Rzeczypospolitej Polskiej, podlegają

w Polsce obowiązkowi podatkowemu od całości

swoich dochodów, bez względu na miejsce poło-

żenia źródeł przychodów (nieograniczony obo-

wiązek podatkowy). Jednocześnie w odniesieniu

do niektórych kategorii dochodów uzyskanych za

granicą podatnicy ci podlegają obowiązkowi po-

datkowemu w państwie uzyskania dochodów.

Teoretycznie okoliczność taka powinna skutko-

wać koniecznością zapłaty podatku w obu pań-

stwach – w państwie uzyskania dochodu oraz

w państwie zamieszkania podatnika. Zapobiegać

tej niekorzystnej dla podatników sytuacji mają

dwustronne umowy o unikaniu podwójnego

opodatkowania, zawierane pomiędzy zaintereso-

wanymi państwami.

Stosownie do postanowień tych umów docho-

dy, które osoba fizyczna mająca miejsce zamiesz-

kania w Polsce osiąga z tytułu działalności wyko-

nywanej poza terytorium Rzeczypospolitej Pol-

skiej lub ze źródeł przychodów znajdujących się

poza terytorium Rzeczypospolitej Polskiej, mo-

gą być opodatkowane tylko w jednym państwie

(tzn. w państwie miejsca zamieszkania podatni-

ka albo w państwie źródła uzyskiwanych docho-

dów) lub w obu państwach (tzn. w państwie

miejsca zamieszkania podatnika oraz w pań-

stwie źródła uzyskiwanych dochodów).

W sytuacji, w której umowa przyznaje prawo

do opodatkowania danej kategorii dochodów

obu państwom – w państwie miejsca zamieszka-

nia będzie miała zastosowanie metoda unikania

podwójnego opodatkowania wynikająca z umo-

wy. Polskie przepisy normujące opodatkowanie

dochodów uzyskiwanych przez osoby fizyczne

odnoszą się do dwóch alternatywnych metod

unikania podwójnego opodatkowania docho-

dów, tj. do: metody odliczenia proporcjonalnego

oraz metody wyłączenia z progresją.

Zastosowanie pierwszej ze wskazanych metod

polega na zaliczeniu podatku zapłaconego za gra-

nicą na poczet podatku należnego w kraju miejsca

zamieszkania podatnika, obliczonego od całości

dochodów – w takiej proporcji, w jakiej dochód ze

źródeł zagranicznych pozostawał w stosunku do

całości dochodu podatnika. Metoda wyłączenia

z progresją polega na tym, że dochód uzyskany za

granicą jest zwolniony od podatku w kraju miejsca

zamieszkania podatnika, jednak dochód ten brany

jest pod uwagę przy obliczaniu stawki podatkowej,

według której podatnik będzie zobowiązany rozli-

czyć podatek od dochodów podlegających opodat-

kowaniu w kraju miejsca zamieszkania. W umo-

wach zawartych przez Polskę metodę wyłączenia

z progresją stosuje się m.in. w przypadku: Wielkiej

Brytanii i Irlandii Północnej (dla dochodów osią-

gniętych po 1 stycznia 2007 r.), Grecji, Hiszpanii,

Luksemburga, Niemiec, Portugalii, Szwecji,

Włoch, Kanady, Ukrainy.

Natomiast metoda odliczenia proporcjonalne-

go funkcjonuje m.in. w umowach z: Belgią, Ho-

landią, Finlandią, Danią, Stanami Zjednoczony-

mi, Rosją i Australią. W stosunku do dochodów

uzyskanych w państwie, z którym Polska nie za-

warła umowy o unikaniu podwójnego opodat-

kowania przepisy ustawy o podatku dochodo-

wym od osób fizycznych przewidują stosowanie

metody odliczenia proporcjonalnego.

Jakkolwiek obie z opisanych metod mają na ce-

lu wyeliminowanie niekorzystnych dla podatni-

ków konsekwencji związanych z uzyskiwaniem

dochodów poza państwem rezydencji podatko-

wej, niemniej jednak przewidziany nimi odmienny

mechanizm rozliczania podatku oraz różnice

w systemach podatkowych państw powodują, że

praktycznie przy każdym poziomie osiąganych do-

chodów w Polsce i za granicą oraz każdym pozio-

mie stawek podatkowych w obu krajach, metoda

wyłączenia z progresją gwarantuje podatnikowi

niższy poziom obciążenia podatkowego. Jedynie

w przypadku znacznie wyższych stawek podatko-

wych za granicą (i niższych progów w zakresie

kwot wolnych od opodatkowania), w stosunku do

stawek stosowanych w Polsce, obie metody zrów-

nują się pod względem obciążeń podatkowych.

Jednak, z uwagi na nierównomierność poziomów

dochodów w Polsce i w innych krajach taka sytu-

acja praktycznie nie występuje. W konsekwencji

powoduje to, że podatnik rozliczający swoje do-

chody z zastosowaniem metody odliczenia propor-

cjonalnego jest zobowiązany do zapłaty w Polsce

podatku w wysokości wyższej niż dopłata wynika-

jąca z zastosowania progresji podatkowej do do-

chodów podlegających opodatkowaniu w Polsce.

Różnica ta jest największa w odniesieniu do tych

podatników pracujących za granicą, którzy nie

uzyskali w ogóle dochodów w Polsce. W takiej sy-

tuacji podatnicy uzyskujący dochody podlegające

opodatkowaniu z zastosowaniem metody wyłą-

czenia z progresją nie są zobowiązani do dokona-

nia rozliczenia w Polsce (złożenia zeznania). Tym

samym stosowanie w praktyce metody wyłączenia

z progresją i metody odliczenia proporcjonalnego

prowadzi do różnego traktowania na gruncie pol-

skiego prawa podatkowego osób fizycznych, będą-

cych polskimi rezydentami, wykonujących taką sa-

mą działalność za granicą.

Polacy za granicą

Różnica w traktowaniu podatników przez

obie metody nabrała szczególnego znaczenia po

otwarciu rynków pracy przez kraje Unii. Zgodnie

z danymi podanymi przez GUS (źródła staty-

styczne i pozastatystyczne) na koniec 2007 roku

liczba emigrantów przebywających czasowo po-

za granicami Polski wyniosła już ok. 2,27 mln

osób. Według szacunków GUS, w końcu ubiegłe-

go roku większość emigrantów przebywających

czasowo poza granicami Polski pracowała w kra-

jach Unii Europejskiej (1,86 mln osób). Najwię-

Jak skorzystać

z abolicji podatkowej

Niezbędnik

gazetaprawna.pl

JAK ODZYSKAĆ ZAPŁACONY PODATEK

Podatnicy, którzy rozliczyli się z dochodów zagranicznych, mogą starać się

o zwrot podatku

czytaj str. 2

JAK WYPEŁNIĆ FORMULARZE ABOLICYJNE

Podatnik, który chce uzyskać umorzenie lub zwrot podatku od dochodów zagranicznych, musi

złożyć odpowiedni formularz PIT

czytaj str. 4–5

Podatnicy, którzy w latach 2002–2007 pracowali za granicą, a podlegali obowiązkowi podatkowemu w Polsce, będą

mogli skorzystać z abolicji podatkowej. Osoby pracujące poza Polską od 1 stycznia 2008 r. będą miały do dyspozycji

ulgę podatkową. Oba rozwiązania przewiduje ustawa abolicyjna, która została już podpisana przez prezydenta.

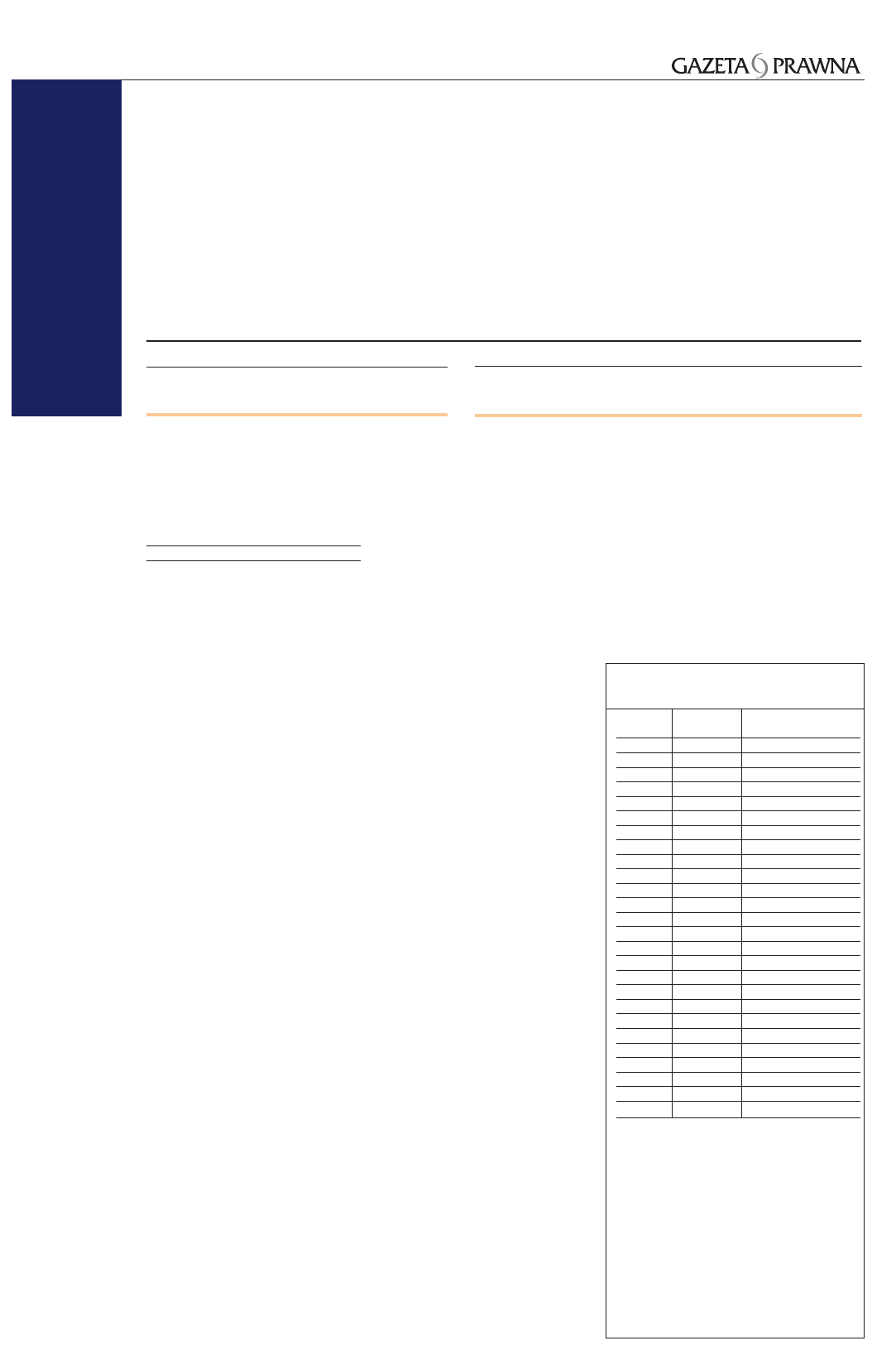

METODY STOSOWANE W UMOWACH O UNIKANIU

PODWÓJNEGO OPODATKOWANIA PODPISANYCH

Z KRAJAMI UE

KRAJ

ROK

ZASTOSOWANA

PUBLIKACJI

METODA

Anglia

2006

wyłączenie z progresją

Austria

2005*

proporcjonalne odliczenie

Belgia

2004

proporcjonalne odliczenie

Bułgaria

1995

wyłączenie z progresją

Cypr

1993

wyłączenie z progresją

Czechy

1994

wyłączenie z progresją

Dania

2003

proporcjonalne odliczenie

Estonia

1995

wyłączenie z progresją

Finlandia

1979

proporcjonalne odliczenie

Francja

1977

wyłączenie z progresją

Grecja

1991

wyłączenie z progresją

Hiszpania

1982

wyłączenie z progresją

Holandia

2003**

proporcjonalne odliczenie

Irlandia

1996

wyłączenie z progresją

Litwa

1995

wyłączenie z progresją

Luksemburg

1996

wyłączenie z progresją

Łotwa

1995

wyłączenie z progresją

Malta

1995

wyłączenie z progresją

Niemcy

2005

wyłączenie z progresją

Portugalia

1998

wyłączenie z progresją

Rumunia

1995

wyłączenie z progresją

Słowacja

1996

wyłączenie z progresją

Słowenia

1998

wyłączenie z progresją

Szwecja

2006

wyłączenie z progresją

Węgry

1995

wyłączenie z progresją

Włochy

1989

wyłączenie z progresją

* 4 lutego 2008 r. w Warszawie, został podpisany protokół

między Polską a Austrią o zmianie umowy podatkowej z 2004

roku. Celem zawarcia protokołu jest zmiana metody unikania

podwójnego opodatkowania dochodów polskich rezydentów,

osiąganych w Austrii, z metody odliczenia proporcjonalnego

na metodę wyłączenia z progresją. Protokół wejdzie w życie

po jego ratyfikacji przez oba państwa. Jeśli zostanie ratyfiko-

wana w tym roku, nowa umowa będzie mieć zastosowanie

do dochodów uzyskanych od 1 stycznia 2009 r.

** Polacy pracujący w Holandii rozpoczęli 1 lutego 2008 r. ak-

cję obywatelską, pod hasłem: płacę podatki tylko raz, zbiera-

jąc podpisy pod petycją do premiera Donalda Tuska w sprawie

zmiany polsko-holenderskiej umowy o unikaniu podwójnego

opodatkowania z 2002 roku. Polacy – podobnie, jak przy

umowie z Austrią – chcą zmiany metody odliczenia proporcjo-

nalnego na metodę wyłączenia z progresją przy rozliczaniu

dochodów z pracy.

TYLKO W INTERNECIE

cej zaś w Wielkiej Brytanii (690 tys. osób), Niemczech

(490 tys. osób) i Irlandii (200 tys. osób).

W końcu 2006 roku poza granicami Polski – na

emigracji czasowej – przebywało ok. 2 mln Polaków,

w tym 1,6 mln w Europie. Zdecydowana większość

emigrantów z Polski przebywa w krajach członkow-

skich Unii Europejskiej – w końcu 2006 roku było ich

ok. 1,5 mln (najwięcej w Wielkiej Brytanii – ok. 580

tys. oraz w Niemczech – ok. 450 tys.). W okresie na-

szego członkostwa w UE liczba ta się podwoiła.

W 2004 roku w krajach UE przebywało czasowo

ok. 750 tys. Polaków, w 2005 roku – już ok. 1,2 mln,

a w 2006 roku liczba czasowych emigrantów zwięk-

szyła się o kolejne 380 tys.

Z danych Ministerstwa Finansów wynika, że jedy-

nym czynnikiem wyboru państwa zatrudnienia, któ-

rym kierowały się te osoby, była możliwość podjęcia

w nich pracy zarobkowej. Poza sferą ich świadomości

pozostawały kwestie uwarunkowań ekonomicznych

i zróżnicowania systemów podatkowych w kraju ich

rezydencji i kraju, w którym uzyskiwali dochody,

a tym bardziej wpływu tych systemów na poziom ich

przyszłych obciążeń podatkowych w Polsce. W szcze-

gólności wynikało to z faktu, że w powszechnym rozu-

mieniu umowy o unikaniu podwójnego opodatkowa-

nia mają zabezpieczyć interes podatnika w ten spo-

sób, że zapłata przez niego podatku w kraju uzyska-

nia dochodu zwalnia go z obowiązku podatkowego

w miejscu zamieszkania (rezydencji podatkowej).

Opłacając podatek w kraju zatrudnienia uważali oni,

że tym samym wypełnili już wszystkie swoje obowiąz-

ki podatkowe.

Zakres opodatkowania

Hipotetyczne zastosowanie każdej z opisanych me-

tod z osobna do tego samego stanu faktycznego pro-

wadzić będzie, co do zasady, do zróżnicowania pozio-

mu obciążenia podatnika ciężarami publicznymi.

W konsekwencji określona przepisami prawa podat-

kowego, mniej korzystna dla podatników, metoda od-

liczenia proporcjonalnego opodatkowania dochodów

uzyskiwanych poza granicami Rzeczypospolitej Pol-

skiej stanowi kryterium wyodrębnienia adresatów

ustawy abolicyjnej.

Ustawa abolicyjna ma zastosowanie do podatni-

ków, którzy przynajmniej w jednym roku podatko-

wym, w okresie od 2002 do 2007 roku, podlegali nie-

ograniczonemu obowiązkowi podatkowemu w Polsce

i uzyskiwali w tym roku przychody z pracy, do któ-

rych miała zastosowanie metoda proporcjonalnego

odliczenia. Istotne jest to, że ustawa abolicyjna nie bę-

dzie miała zastosowanie do przychodów uzyskiwa-

nych w krajach i terytoriach uznawanych za raje po-

datkowe. Polskie przepisy za raje uznają 40 krajów

(patrz wykaz rajów podatkowych).

Nie tylko dochody uzyskiwane w rajach podatko-

wych będą wyłączone spod abolicji. Nie obejmie ona

także m.in. przychodów z emerytur i rent, najmu,

dzierżawy oraz innych umów o podobnym charakte-

rze, kapitałów pieniężnych i praw majątkowych czy

odpłatnego zbycia nieruchomości lub ich części.

Przychody objęte abolicją

Ustawa abolicyjna przewiduje, że z rozwiązań

w niej zawartych będą mogli korzystać podatnicy uzy-

skujący przychody z pracy.

Przez przychody z pracy w ramach ustawy abolicyj-

nej rozumiane są dochody (przychody) osiągane poza

Polską ze stosunku służbowego, stosunku pracy, pracy

nakładczej oraz spółdzielczego stosunku pracy uważa

się wszelkiego rodzaju wypłaty pieniężne oraz war-

tość pieniężną świadczeń w naturze bądź ich ekwiwa-

lenty, bez względu na źródło finansowania tych wy-

płat i świadczeń, a w szczególności: wynagrodzenia

zasadnicze, wynagrodzenia za godziny nadliczbowe,

różnego rodzaju dodatki, nagrody, ekwiwalenty za

niewykorzystany urlop i wszelkie inne kwoty, nieza-

leżnie od tego, czy ich wysokość została z góry ustalo-

na, a ponadto świadczenia pieniężne ponoszone za

pracownika, jak również wartość innych nieodpłat-

nych świadczeń lub świadczeń częściowo odpłatnych.

Abolicją będą mogły być objęte również dochody

(przychody) z działalności wykonywanej osobiście,

pozarolniczej działalności gospodarczej oraz z praw

majątkowych w zakresie praw autorskich i praw po-

krewnych w rozumieniu odrębnych przepisów z wy-

konywanej poza RP działalności artystycznej, literac-

kiej, naukowej, oświatowej i publicystycznej, z wyjąt-

kiem dochodów (przychodów) uzyskanych z tytułu

korzystania z tych praw lub rozporządzania nimi.

Polska rezygnuje z PIT

Podstawową funkcją umowy o unikaniu podwój-

nego opodatkowania jest rozgraniczenie i przyznanie

prawa do opodatkowania danej kategorii dochodu

danemu państwu bez określania sposobu, czy też wy-

sokości tego opodatkowania – nakładając wyłącznie

pewne maksymalne limity (jak np. podatek pobierany

u źródła od odsetek), poza które dane państwo nie

może wykroczyć. Natomiast fakt, czy dane państwo

z danego mu prawa do opodatkowania skorzysta, czy

też nie, pozostaje w odniesieniu do umów o unikaniu

podwójnego opodatkowania kwestią obojętną.

Zgodnie z ustawą abolicyjną Polska rezygnuje

z części przysługującego jej prawa do opodatkowania

dochodów polskich rezydentów wynikającego z za-

stosowania metody odliczenia proporcjonalnego do

wysokości kwoty podatku stanowiącej różnicę pomię-

dzy podatkiem obliczonym według metody odlicze-

nia proporcjonalnego, a kwotą obliczoną według me-

tody wyłączenia z progresją. Polska rezygnuje tym sa-

mym jedynie z określonej wysokości wpływów do kra-

jowego budżetu. Kwota obliczona według metody

wyłączenia z progresją brana pod uwagę do oblicze-

nia kwoty do umorzenia zaległości podatkowej, zwro-

tu podatku oraz odliczenia ma charakter wyłącznie

techniczny. Metoda ta znajduje zastosowanie wyłącz-

nie do obliczenia kwoty, która przysługuje Polsce na

podstawie umowy podatkowej, a z których poboru

Polska ma prawo zrezygnować. Nie następuje tutaj za-

tem niezgodna z umową zmiana metody unikania po-

dwójnego opodatkowania, podatnik nie jest ani zobo-

wiązany do zastosowania metody niezgodnej z umo-

wą międzynarodową, ani też do tego uprawniony.

Forma abolicji

Abolicja podatkowa dotyczy zarówno podatni-

ków, którzy ukryli swoje zagraniczne zarobki przed

polskim fiskusem, jak i osób, które rozliczyły się

w Polsce.

W pierwszym przypadku abolicja podatkowa

przyjmie formę umorzenia długu. W drugim będzie

to zwrot części podatku.

Zacznijmy jednak od konsekwencji rozliczenia

bądź nie zagranicznych zarobków w Polsce. W przy-

padku podatników, którzy nie rozliczyli zagranicz-

nych zarobków w Polsce (mimo że mieli taki obo-

wiązek) w grę wchodzi konieczność zapłaty zaległo-

ści podatkowej wraz z odsetkami za zwłokę, ewentu-

alnie również opłaty prolongacyjnej, a także

możliwość pociągnięcia podatnika do odpowiedzial-

ności karnej skarbowej, a w konsekwencji koniecz-

ność zapłaty orzeczonej grzywny oraz kosztów po-

stępowania lub odbycia orzeczonej kary pozbawie-

nia wolności. Stwierdzenie popełnienia przestęp-

stwa skarbowego rodzi ponadto dalsze

konsekwencje, w tym m.in. zamieszczenie danych

o osobie sprawcy w Krajowym Rejestrze Karnym.

Rozwiązania przyjęte w ustawie abolicyjnej zmie-

rzają do wyeliminowania wskazanych konsekwencji

związanych z niewykazaniem prawidłowej wysoko-

ści dochodów osiągniętych za granicą lub nieuisz-

czeniem kwoty należnego podatku. Ale tu uwaga.

Abolicja nie będzie jednoznaczna z całkowitym

uwolnieniem podatnika od obowiązku zapłaty

w Polsce podatku od dochodów uzyskanych poza jej

terytorium. Przewiduje się bowiem, że nastąpi to

w części odpowiadającej różnicy pomiędzy kwotą

podatku obliczonego zgodnie z metodą odliczenia

proporcjonalnego a kwotą obliczoną w oparciu

o metodę wyłączenia z progresją. Przyjęte rozwiąza-

nie gwarantuje, że nie zostanie naruszona zasada

sprawiedliwości podatkowej, która jest urzeczywist-

niana poprzez powszechność i równość opodatko-

wania.

Teraz zajmijmy się uczciwymi podatnikami, któ-

rzy zagraniczne zarobki wykazali w Polsce. W związ-

ku z takimi osobami w ustawie abolicyjnej konieczne

było wprowadzenie rozwiązania eliminującego zróż-

nicowanie sytuacji prawnej osób, które płaciły po-

datki zgodnie z obowiązującym prawem i tych, któ-

re – według ustawy – mogłyby skorzystać z umorze-

nia części zaległości podatkowej. Temu celowi służy

wprowadzenie instytucji zwrotu odpowiedniej czę-

ści zapłaconego podatku podatnikom, którzy wypeł-

nili ciążący na nich obowiązek podatkowy.

Zakres podmiotowy

Ustawa abolicyjna ma zastosowanie do podatni-

ków, którzy co najmniej w jednym roku podatko-

wym z lat 2002–2007 podlegali w Polsce nieograni-

czonemu obowiązkowi podatkowemu i jednocześnie

uzyskiwali w tym roku przychody z pracy, do któ-

rych miała zastosowanie metoda odliczenia propor-

cjonalnego.

Określony zakres czasowy wynika z postanowień

Ordynacji podatkowej i okresu przedawnienia zobo-

wiązań podatkowych. Zobowiązanie podatkowe

przedawnia się bowiem z upływem pięciu lat, licząc

od końca roku kalendarzowego, w którym upłynął

termin płatności podatku. Ustawa abolicyjna obej-

muje zatem jedynie zobowiązanie podatkowe, które

nie uległo jeszcze przedawnieniu. Z końcem 2007

roku przedawniły się zobowiązania podatkowe doty-

czące 2001 roku. W konsekwencji pierwszym ro-

kiem podatkowym, który mógł być ujęty w ustawie

abolicyjnej, jest rok 2002. Z kolei końcowa data za-

warta w ustawie, tj. rok 2007, wynika z faktu upły-

wu terminu płatności podatku (okres rozliczeniowy

za ten rok skończył się 30 kwietnia 2008 r.). Ten rok

jest zatem ostatnim, co do którego nie można zasto-

sować rozwiązania na przyszłość w postaci zwolnie-

nia części podatku.

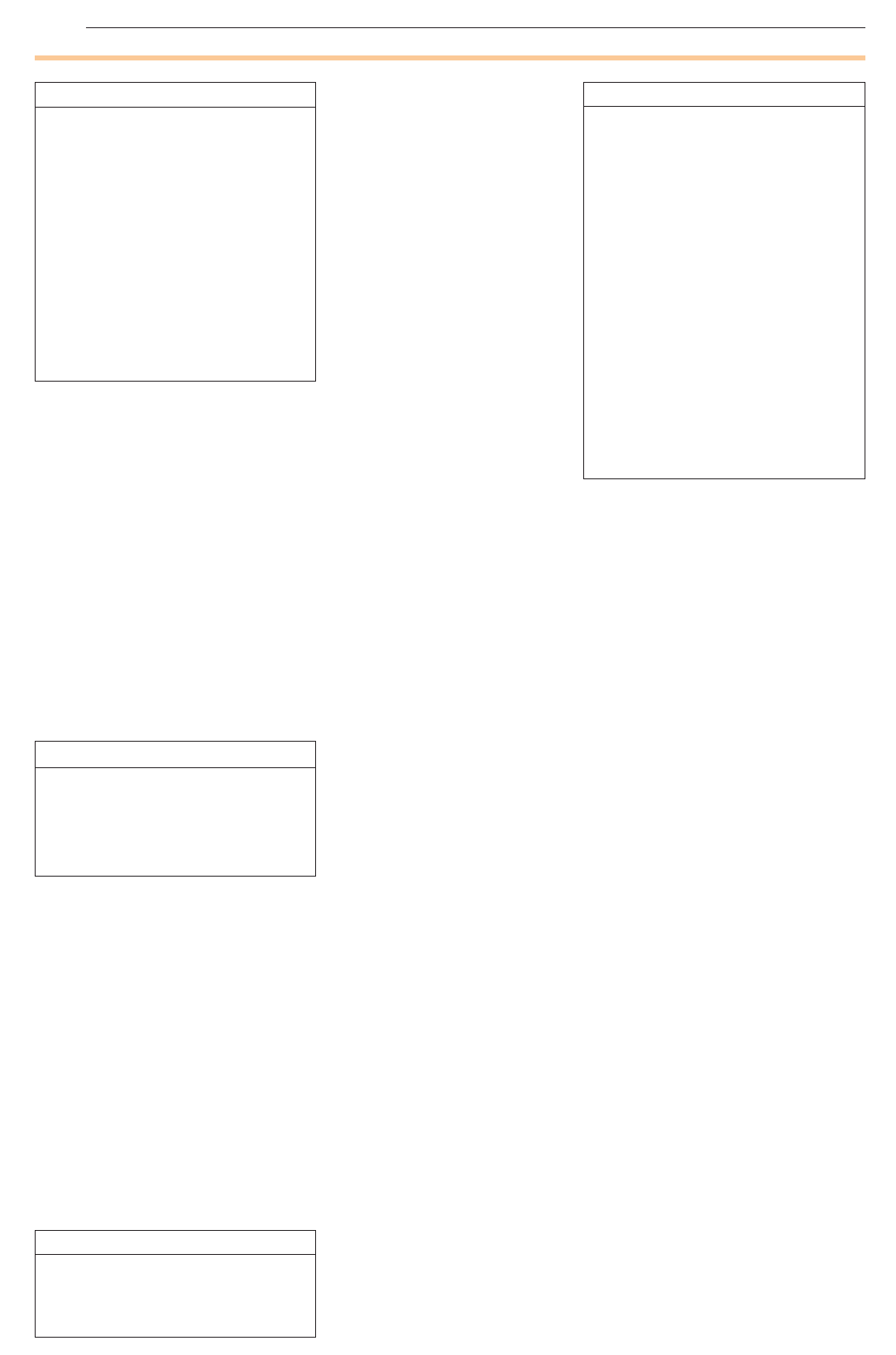

Umorzenie lub zwrot PIT

Zgodnie z ustawą abolicyjną organ podatkowy, na

wniosek podatnika, sporządzony według ustalone-

go wzoru (druk PIT-AZ) będzie:

■

umarzał zaległość podatkową w podatku docho-

dowym od osób fizycznych, powstałą za dany rok

podatkowy, którego dotyczy wniosek w wysokości

stanowiącej różnicę pomiędzy podatkiem należ-

nym wynikającym z zeznania podatkowego albo

z decyzji określającej wysokość zobowiązania po-

datkowego a kwotą odpowiadającą podatkowi ob-

liczonemu za ten rok podatkowy przy zastosowa-

niu do przychodów z pracy metody wyłączenia

z progresją (umorzenie zaległości), lub

■

zwracał kwotę stanowiącą różnicę pomiędzy po-

datkiem należnym wynikającym z zeznania podat-

kowego albo z decyzji określającej wysokość zobo-

wiązania podatkowego a kwotą odpowiadającą

podatkowi obliczonemu za dany rok podatkowy,

którego dotyczy wniosek, przy zastosowaniu do

przychodów z pracy zasad metody wyłączenia

2

www.gazetaprawna.pl

NIEZBĘDNIK

WAŻNE

Istotą abolicji podatkowej jest stworzenie rozwiązania przewidu-

jącego swego rodzaju fikcję prawną, polegającą na nieistnieniu

różnic w zakresie traktowania polskich rezydentów uzyskujących

dochody z określonych źródeł przychodów położonych poza Pol-

ską. Dotyczy to zarówno przeszłości (umorzenie i zwrot), jak i przy-

szłości (ulga w PIT)

WAŻNE

Podatnicy, którzy przy rozliczeniach dochodów zagranicznych mu-

sieli stosować metodę odliczenia proporcjonalnego, musieli składać

zeznania podatkowe bez względu na fakt uzyskiwania jakichkol-

wiek dochodów podlegających opodatkowaniu w Polsce. Nato-

miast obowiązek taki nie powstawał w przypadku podatników uzy-

skujących dochody z zagranicy podlegające opodatkowaniu z zasto-

sowaniem metody wyłączenia z progresją i nieuzyskujących docho-

dów podlegających opodatkowaniu w Polsce

SŁOWNIK

Nieograniczony obowiązek podatkowy – osoby fizyczne, jeże-

li mają miejsce zamieszkania na terytorium Polski, podlegają obo-

wiązkowi podatkowemu od całości swoich dochodów bez względu

na miejsce położenia źródeł przychodów.

Ograniczony obowiązek podatkowy – osoby fizyczne, jeżeli

nie mają na terytorium Polski miejsca zamieszkania, podlegają obo-

wiązkowi podatkowemu tylko od dochodów z pracy wykonywanej

na terytorium Polski na podstawie stosunku służbowego lub stosun-

ku pracy, bez względu na miejsce wypłaty wynagrodzenia, oraz od

innych dochodów osiąganych na terytorium RP.

Metoda wyłączenia z progresją – dochód z tytułu pracy wykony-

wanej za granicą i tam opodatkowany – zgodnie z miejscowym pra-

wem podatkowym, będzie już zwolniony od opodatkowania w Pol-

sce, z jednoczesnym uwzględnieniem go dla potrzeb ustalenia tzw.

stopy podatkowej, która zostanie zastosowana do opodatkowania

pozostałej części dochodu danej osoby, uzyskanego już w Polsce.

Metoda proporcjonalnego odliczenia – zagraniczny podatek

uiszczony już za granicą zostanie zaliczony na poczet podatku pol-

skiego, obliczonego od całości dochodów – w takiej proporcji, w ja-

kiej zagraniczny dochód pozostaje w stosunku do całości dochodu

danego podatnika.

WYKAZ RAJÓW PODATKOWYCH

Szkodliwa konkurencja podatkowa jest stosowana w systemach

podatkowych w następujących krajach oraz terytoriach: Księstwo

Andory; Anguilla – Terytorium Zamorskie Zjednoczonego Króle-

stwa Wielkiej Brytanii i Irlandii Północnej; Antigua i Barbuda; Aru-

ba – Terytorium Królestwa Niderlandów; Wspólnota Bahamów;

Królestwo Bahrajnu; Barbados; Belize; Bermudy – Terytorium Za-

morskie Zjednoczonego Królestwa Wielkiej Brytanii i Irlandii Pół-

nocnej; Brytyjskie Wyspy Dziewicze – Terytorium Zamorskie Zjed-

noczonego Królestwa Wielkiej Brytanii i Irlandii Północnej; Wyspy

Cooka – Samorządne Terytorium Stowarzyszone z Nową Zelandią;

Wspólnota Dominiki; Gibraltar -Terytorium Zamorskie Korony Bry-

tyjskiej; Grenada; Guernsey/Sark/Alderney – Terytoria Zależne Ko-

rony Brytyjskiej; Hongkong – Specjalny Region Administracyjny

Chińskiej Republiki Ludowej; Jersey – Terytorium Zależne Korony

Brytyjskiej; Kajmany – Terytorium Zamorskie Zjednoczonego Kró-

lestwa Wielkiej Brytanii i Irlandii Północnej; Republika Liberii; Księ-

stwo Liechtensteinu; Makau – Specjalny Region Administracyjny

Chińskiej Republiki Ludowej; Republika Malediwów; Wyspa Man

– Terytorium Zależne Korony Brytyjskiej; Republika Wysp Marshal-

la; Republika Mauritiusu; Księstwo Monako; Montserrat – Teryto-

rium Zamorskie Zjednoczonego Królestwa Wielkiej Brytanii i Irlan-

dii Północnej; Republika Nauru; Antyle Niderlandzkie – Terytorium

Królestwa Niderlandów; Niue – Samorządne Terytorium Stowarzy-

szone z Nową Zelandią; Republika Panamy; Niezależne Państwo

Samoa; Republika Seszeli; Federacja Sant Christopher i Nevis; Sa-

int Lucia; Saint Vincent i Grenadyny; Królestwo Tonga; Turks i Ca-

icos – Terytorium Zamorskie Zjednoczonego Królestwa Wielkiej

Brytanii i Irlandii Północnej; Wyspy Dziewicze Stanów Zjednoczo-

nych – Terytorium Nieinkorporowane Stanów Zjednoczonych; Re-

publika Vanuatu.

www.gazetaprawna.pl

3

NIEZBĘDNIK

z progresją – w przypadku dokonania wpłaty po-

datku dochodowego należnego za ten rok podat-

kowy wynikającego ze złożonego zeznania podat-

kowego albo z decyzji określającej wysokość zobo-

wiązania podatkowego (zwrot), lub

■

umarzał zaległość i dokonywał zwrotu za dany rok

podatkowy – przy czym łączna kwota umorzenia za-

ległości i zwrotu nie może przekroczyć kwoty stano-

wiącej różnicę między podatkiem należnym wyni-

kających z zeznania podatkowego albo z decyzji

określającej wysokość zobowiązania podatkowego,

a kwotą odpowiadającą podatkowi obliczonemu za

ten rok podatkowy przy zastosowaniu do przycho-

dów z pracy metody wyłączenia z progresją.

Co ważne, umorzenie zaległości spowoduje rów-

nież umorzenie odsetek za zwłokę, w takiej części,

w jakiej zostanie umorzona zaległość. Natomiast

zwrot obejmie również wpłacone odsetki za zwłokę,

w części odpowiadającej kwocie zwrotu. Te same za-

sady będą miały zastosowanie także do opłaty pro-

longacyjnej.

Dodatkowe dokumenty

Złożenie wniosku o przyznanie jednej z form abo-

licji to nie wszystko. Podatnik będzie bowiem mu-

siał dołączyć do tego wniosku następujące doku-

menty:

■

oświadczenie, sporządzone według ustalonego

wzoru (druk AZ-O), złożone pod rygorem odpo-

wiedzialności karnej za składanie fałszywych ze-

znań, potwierdzające wysokość:

a) uzyskanych przychodów z pracy,

b) zapłaconego za granicą podatku, jeżeli podat-

nik był zobowiązany do jego zapłaty

– wykazanych we wniosku o umorzenie zaległości

podatkowej;

■

zeznanie podatkowe za rok podatkowy, którego

dotyczy wniosek – w przypadku gdy wniosek doty-

czy umorzenia zaległości.

Zeznania nie będzie trzeba składać wraz z wnio-

skiem o abolicję, gdy podatnik złożył je przed dniem

wystąpienia z wnioskiem o umorzenie zaległości po-

datkowej.

Decyzja fiskusa

Po złożeniu wniosku o udzielenie abolicji podat-

kowej resztę procedury przejmie urząd skarbowy.

W sprawie umorzenia zaległości oraz zwrotu organ

podatkowy będzie wydawał, bez zbędnej zwłoki, nie

później niż w terminie sześciu miesięcy od dnia zło-

żenia wniosku, decyzję, w której określi wysokość

umorzonej kwoty zaległości lub kwoty zwrotu.

I tu jedna ważna uwaga. W przypadku wniosku

dotyczącego roku 2002 decyzję urząd skarbowy bę-

dzie musiał wydać do 30 listopada 2008 r.

Pieniądze, jakie podatnik odzyska z tytułu skorzy-

stania z abolicji podatkowej, będzie mógł odzyskać

w różnej formie. Kwota zwrotu będzie mogła być

wypłacona:

■

w gotówce;

■

na wskazany rachunek bankowy podatnika lub ra-

chunek podatnika w spółdzielczej kasie oszczęd-

nościowo-kredytowej.

Zwrot będzie wypłacany w terminie miesiąca od

dnia doręczenia decyzji określającej wysokość kwo-

ty zwrotu.

Kwota zwrotu wypłacana za pośrednictwem

poczty na podstawie przekazu pocztowego będzie

pomniejszana o koszty jej przesłania.

Za dzień wypłaty zwrotu uważa się dzień:

■

obciążenia rachunku bankowego organu podatko-

wego na podstawie polecenia przelewu;

■

złożenia przekazu pocztowego;

■

wypłacenia kwoty zwrotu przez organ podatkowy

lub postawienia kwoty zwrotu do dyspozycji po-

datnika w kasie.

W niektórych sytuacjach kwota zwrotu będzie

podlegała oprocentowaniu w wysokości opłaty pro-

longacyjnej. Będzie tak wyłącznie w przypadku, gdy

decyzja określająca wysokość kwoty zwrotu nie zo-

stanie wydana w terminie lub kwota zwrotu nie bę-

dzie wypłacona w terminie. Oprocentowanie będzie

ustalane według stawki obowiązującej w dniu,

w którym upłynie termin wypłaty kwoty zwrotu.

Oprocentowanie będzie przysługiwać za okres:

■

od dnia następującego po dniu, w którym upłynie

termin na wydanie decyzji, do dnia wypłacenia

kwoty zwrotu włącznie – w przypadku gdy decyzja

określająca wysokość kwoty zwrotu nie zostanie

wydana w terminie,

■

od dnia następującego po dniu, w którym upłynie

termin wypłacenia kwoty zwrotu, do dnia jej wy-

płacenia włącznie – w przypadku gdy kwota zwro-

tu nie zostanie wypłacona w terminie

– chyba że do opóźnienia w wydaniu decyzji lub

w zwrocie kwoty przyczyni się podatnik lub

opóźnienie powstanie z przyczyn niezależnych

od organu podatkowego.

I jeszcze jedna ważna informacja. Nie w każdym

przypadku kwoty wynikające z udzielenia przez or-

gan podatkowy abolicji zostaną podatnikowi wypła-

cone. Kwota zwrotu nie będzie podlegała wypłacie,

jeżeli podatnik będzie posiadał zaległości podatko-

we lub bieżące zobowiązania podatkowe. Co w ta-

kim przypadku stanie się z uzyskanymi z abolicji pie-

niędzmi?

Zgodnie z przepisami Ordynacji podatkowej, nad-

płaty wraz z ich oprocentowaniem podlegają zali-

czeniu z urzędu na poczet zaległości podatkowych

wraz z odsetkami za zwłokę, odsetek za zwłokę

określonych w decyzji organu podatkowego oraz

bieżących zobowiązań podatkowych, a w razie ich

braku podlegają zwrotowi z urzędu, chyba że podat-

nik złoży wniosek o zaliczenie nadpłaty w całości lub

w części na poczet przyszłych zobowiązań podatko-

wych.

Nadpłaty, których wysokość nie przekracza wyso-

kości kosztów upomnienia w postępowaniu egzeku-

cyjnym, podlegają z urzędu zaliczeniu na poczet za-

ległości podatkowych wraz z odsetkami za zwłokę,

odsetek za zwłokę określonych w decyzji urzędu

skarbowego oraz bieżących zobowiązań podatko-

wych, a w razie ich braku – na poczet przyszłych zo-

bowiązań podatkowych, chyba że podatnik wystąpi

o ich zwrot.

W sprawach zaliczenia nadpłaty na poczet zale-

głych oraz bieżących zobowiązań podatkowych wy-

dawane są postanowienia, na które służy zażalenie.

Terminowa abolicja

Możliwość skorzystania z abolicji podatkowej bę-

dzie ograniczona w czasie. Wniosek o umorzenie za-

ległości podatkowej bądź zwrot części podatku bę-

dzie trzeba złożyć w terminie:

■

dwóch miesięcy od dnia wejścia w życie ustawy

abolicyjnej – w przypadku gdy wniosek o abolicję

będzie dotyczył roku 2002; termin ten upływa

6 października 2008 r.

■

sześciu miesięcy od dnia wejścia w życie ustawy

abolicyjnej – w pozostałych przypadkach; termin

ten mija 6 lutego 2009 r.

Podatnicy korzystający z abolicji podatkowej będą

musieli przechowywać dokumenty potwierdzające

uzyskanie przychodów z pracy i zapłatę podatku za

granicą do czasu upływu terminu przedawnienia zo-

bowiązania podatkowego za rok podatkowy, którego

będzie dotyczyć wniosek o udzielenie abolicji.

Odpowiedzialność karna

W przypadku gdy w sprawie określenia wysokości

zobowiązania podatkowego w podatku dochodowym

od osób fizycznych za rok podatkowy, którego będzie

dotyczył wniosek o umorzenie zaległości podatkowej,

będzie toczyć się postępowanie podatkowe, postępo-

wanie w sprawie umorzenia zaległości lub zwrotu or-

gany podatkowe będą zawieszały rozpatrzenie wnio-

sku do dnia, w którym decyzja kończąca postępowa-

nie w sprawie zobowiązania podatkowego stanie się

ostateczna lub orzeczenie sądu uprawomocni się.

Wszczęte postępowanie egzekucyjne oraz postępo-

wanie karne skarbowe dotyczące zobowiązania podat-

kowego w podatku dochodowym od osób fizycznych

za rok podatkowy, którego będzie dotyczyć wniosek

o udzielenie abolicji podatkowej, będzie się zawieszać

do dnia, w którym decyzja w sprawie umorzenia zale-

głości lub decyzja w sprawie zwrotu stanie się ostatecz-

na lub orzeczenie sądu uprawomocniło się.

Ważne jest także to, że nie będzie podlegać karze

za przestępstwa skarbowe lub wykroczenia skarbo-

we – w zakresie dotyczącym przychodów z pracy za

rok podatkowy, którego będzie dotyczyć wniosek

o abolicję – podatnik, w stosunku do którego organ

podatkowy wydał decyzję o umorzeniu zaległości

podatkowej lub zwrocie podatku.

W przypadku gdy umorzenie zaległości podatko-

wej dotyczy tylko części zaległości podatkowej,

wskazane zasady stosuje się pod warunkiem zapłaty

pozostałej części zaległości podatkowej wraz z od-

setkami za zwłokę.

Specjalna ulga w PIT

Podatnicy, którzy uzyskują dochody za granicą od

1 stycznia 2008 r., zamiast abolicji otrzymają spe-

cjalną ulgę podatkową, która została wprowadzona

do ustawy o podatku dochodowym od osób fizycz-

nych i do ustawy o zryczałtowanym podatku docho-

dowym od niektórych przychodów osiąganych przez

osoby fizyczne. Zgodnie z nowymi przepisami, po-

datnik podlegający nieograniczonemu obowiązkowi

podatkowemu w Polsce będzie miał prawo odliczyć

od podatku dochodowego, obliczonego zgodnie

z obowiązującą skalą PIT, pomniejszonego o kwotę

składki zdrowotnej, pewną kwotę, jeżeli w roku po-

datkowym uzyskiwał poza terytorium Rzeczypospo-

litej Polskiej dochody ze stosunku służbowego, sto-

sunku pracy, pracy nakładczej oraz spółdzielczego

stosunku pracy; przychody z działalności wykony-

wanej osobiście; przychody z pozarolniczej działal-

ności gospodarczej oraz przychody z praw majątko-

wych i musiał rozliczać te dochody zgodnie z meto-

dą proporcjonalnego odliczenia.

Jaką dokładnie kwotę będzie można odliczyć od

podatku? Odliczeniu będzie podlegała kwota stano-

wiąca różnicę pomiędzy podatkiem obliczonym

zgodnie z metodą proporcjonalnego odliczenia

a kwotą podatku obliczonego od dochodów ze wska-

zanych źródeł, przy zastosowaniu do tych dochodów

metody wyłączenia z progresją. Zobrazujmy to na

uproszczonym przykładzie. Jeśli z rozliczenia zarob-

ków zagranicznych w Polsce metodą proporcjonal-

nego odliczenia podatnikowi wyjdzie 500 zł do do-

płaty, a stosując metodę wyłączenia z progresją do

tego samego dochodu 200 zł, będzie on mógł odli-

czyć od podatku kwotę 300 zł.

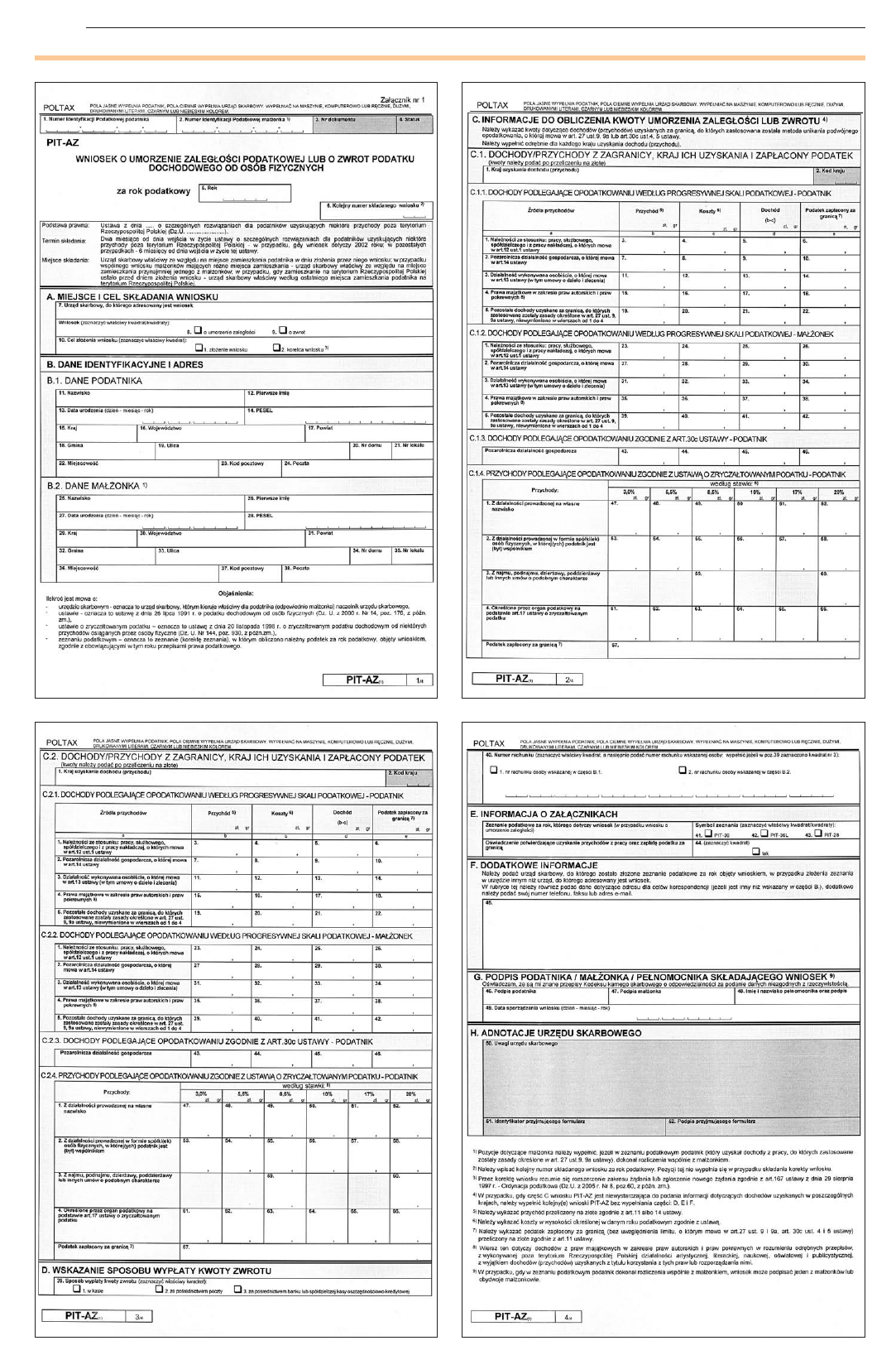

Wzory deklaracji

W związku z wejściem w życie ustawy abolicyjnej

Ministerstwo Finansów opracowało projekt rozpo-

rządzenia, które zawiera dwa formularze potrzebne

do skorzystania z abolicji podatkowej. Są to:

■

PIT-AZ – wniosek o umorzenie zaległości podatko-

wej lub o zwrot podatku dochodowego od osób fi-

zycznych oraz:

■

AZ-O – oświadczenie potwierdzające uzyskanie

przychodów z pracy oraz zapłatę podatku za gra-

nicą.

WAŻNE

Informacje o umorzeniu postępowania karnego skarbowego przy

wnioskach o udzielenie abolicji nie będą zamieszczane w Krajowym

Rejestrze Karnym

SKUTKI WPROWADZENIA ABOLICJI PODATKOWEJ*

Ministerstwo Finansów założyło, że 30 proc. z ogólnej liczby osób

pracujących za granicą zmieniło rezydencję podatkową, a z pozosta-

łych 70 proc. podatników – 10 proc. złoży wniosek o umorzenie.

Szacowana kwota umorzenia wyniosłaby:

■

za lata 2002 i 2003 – 55 mln zł,

■

za 2004 rok – 35 mln zł,

■

za 2005 rok – 59 mln zł,

■

za 2006 rok – 115 mln zł,

■

za 2007 rok – 62 mln zł.

Łącznie za lata 2002–2007 – 326 mln zł.

Jednocześnie MF szacuje, że wprowadzenie specjalnej ulgi w PIT

wpłynie na zmniejszenie dochodów sektora finansów publicznych

w 2009 roku z podatku dochodowego od osób fizycznych w kwo-

cie 200 mln zł. Kwotę obliczono przy założeniu, że z odliczenia sko-

rzysta 100 tys. podatników, odliczając od podatku średnio kwotę

2 tys. zł (według danych za 2006 rok przeciętny podatek należny

podatników uzyskujących dochody za granicą, w krajach, do któ-

rych miała zastosowanie metoda odliczenia proporcjonalnego, wy-

niósł 1620 zł).

Jeśli chodzi o zwrot podatku, to MF szacuje, że skutek finansowy

zwrotu podatku za lata 2002–2007 może wynieść 300 mln zł.

* Dane na podstawie uzasadnienia projektu ustawy abolicyjnej

Jak uzyskać abolicję podatkową

1

Złóż wniosek

Podatnik, który będzie chciał uzyskać abolicję podatkową,

będzie musiał w urzędzie skarbowym złożyć PIT-AZ – wnio-

sek o zwrot kwoty lub umorzenie zaległości. Poza danymi

identyfikacyjnymi będzie trzeba w nim podać m.in. wysokość

zagranicznych zarobków i zapłacony poza krajem podatek.

2

Poczekaj na decyzję

Urząd po otrzymaniu wniosku podatnika wyda decyzję

w sprawie albo umorzenia długu, albo zwrotu części podat-

ku. Na wydanie decyzji fiskus będzie miał sześć miesięcy od

momentu otrzymania wniosku. W decyzji urząd określi m.in.

wysokość umorzonej zaległości lub kwotę zwrotu.

3

Oblicz termin na wypłatę

Podatnicy, którzy będą wnioskować o zwrot części podatku,

pieniądze otrzymają po miesiącu od dnia otrzymania decyzji.

Warto będzie pilnować tego terminu, bo gdy urząd się spóź-

ni, będzie miał obowiązek wypłaty odsetek za zwłokę.

KROKI

3

WAŻNA LICZBA

1 miesiąc

– będzie miał urząd skarbowy na wypłatę pieniędzy

z przyznania abolicji podatnikowi. Termin ten będzie liczony od mo-

mentu doręczenia decyzji, określającej wysokość umorzenia lub

zwrotu

WŁAŚCIWOŚĆ ORGANU PODATKOWEGO

Organem podatkowym właściwym dla abolicji podatkowej będzie:

■

naczelnik urzędu skarbowego właściwy według miejsca zamiesz-

kania podatnika w dniu złożenia przez niego wniosku o udziele-

nie abolicji podatkowej. Przy czym w przypadku wspólnego

wniosku małżonków mających różne miejsca zamieszkania – na-

czelnik urzędu skarbowego wskazany we wniosku, jeżeli jest on

właściwy ze względu na miejsce zamieszkania przynajmniej jed-

nego z małżonków;

■

naczelnik urzędu skarbowego właściwy według ostatniego miej-

sca zamieszkania podatnika na terytorium Polski – w przypadku

gdy zamieszkanie w Polsce ustało przed dniem złożenia wniosku

o udzielenie abolicji.

4

www.gazetaprawna.pl

NIEZBĘDNIK

www.gazetaprawna.pl

5

NIEZBĘDNIK

A

Arrtt.. 1

1..

1

1.. Ustawę stosuje się do podatnika, który przynaj-

mniej w jednym roku podatkowym, w okresie od

2002 roku do 2007 roku, podlegał obowiązkowi po-

datkowemu określonemu w art. 3 ust. 1 ustawy o po-

datku dochodowym i uzyskiwał w tym roku przycho-

dy z pracy, do których miał zastosowanie art. 27 ust.

9 albo 9a ustawy o podatku dochodowym.

2

2.. Ustawy nie stosuje się do przychodów uzyskiwa-

nych w krajach i na terytoriach wymienionych w roz-

porządzeniu wydanym na podstawie art. 25a ust.

6 ustawy o podatku dochodowym.

A

Arrtt.. 2

2..

Ilekroć w ustawie jest mowa o:

1) przychodach z pracy – rozumie się przez to do-

chody (przychody):

a) osiągane poza terytorium Rzeczypospolitej Pol-

skiej ze źródeł, o których mowa w art. 12 ust. 1,

art. 13 i 14 ustawy o podatku dochodowym,

b) z praw majątkowych w zakresie praw autor-

skich i praw pokrewnych w rozumieniu od-

rębnych przepisów, z wykonywanej poza tery-

torium Rzeczypospolitej Polskiej działalności

artystycznej, literackiej, naukowej, oświato-

wej i publicystycznej, z wyjątkiem dochodów

(przychodów) uzyskanych z tytułu korzysta-

nia z tych praw lub rozporządzania nimi;

2) organie podatkowym – rozumie się przez to na-

czelnika urzędu skarbowego właściwego:

a) według miejsca zamieszkania podatnika w dniu

złożenia przez niego wniosku, o którym mowa

w art. 3 ust. 1, przy czym w przypadku wspólne-

go wniosku małżonków mających różne miej-

sca zamieszkania – naczelnika urzędu skarbo-

wego wskazanego we wniosku, jeżeli jest on

właściwy ze względu na miejsce zamieszkania

przynajmniej jednego z małżonków,

b) według ostatniego miejsca zamieszkania po-

datnika na terytorium Rzeczypospolitej Pol-

skiej – w przypadku, gdy zamieszkanie na te-

rytorium Rzeczypospolitej Polskiej ustało

przed dniem złożenia wniosku, o którym mo-

wa w art. 3 ust. 1;

3) zeznaniu podatkowym – rozumie się przez to ze-

znanie (korektę zeznania), w którym obliczono

należny podatek za rok podatkowy objęty wnio-

skiem, o którym mowa w art. 3 ust. 1, zgodnie

z obowiązującymi w tym roku przepisami prawa

podatkowego;

4) ustawie o podatku dochodowym – rozumie się

przez to ustawę z dnia 26 lipca 1991 r. o podat-

ku dochodowym od osób fizycznych (Dz.U.

z 2000 r. Nr 14, poz. 176 z późn. zm.

2)

);

5) Ordynacji podatkowej – rozumie się przez to usta-

wę z dnia 29 sierpnia 1997 r. – Ordynacja podatko-

wa (Dz.U. z 2005 r. Nr 8, poz. 60 z późn. zm.

3)

);

6) ustawie o zryczałtowanym podatku dochodo-

wym – rozumie się przez to ustawę z dnia 20 li-

stopada 1998 r. o zryczałtowanym podatku do-

chodowym od niektórych przychodów osiąga-

nych przez osoby fizyczne (Dz.U. Nr 144, poz.

930 z późn. zm.

4)

).

A

Arrtt.. 3

3..

1

1.. Organ podatkowy, na wniosek podatnika, spo-

rządzony według ustalonego wzoru:

1) umarza zaległość podatkową w podatku docho-

dowym od osób fizycznych, powstałą za dany

rok podatkowy, którego dotyczy wniosek, w wy-

sokości stanowiącej różnicę między podatkiem

należnym wynikającym z zeznania podatkowe-

go albo z decyzji określającej wysokość zobowią-

zania podatkowego, a kwotą odpowiadającą po-

datkowi obliczonemu za ten rok podatkowy

przy zastosowaniu do przychodów z pracy za-

sad określonych w art. 27 ust. 8 ustawy o podat-

ku dochodowym (umorzenie zaległości), lub

2) zwraca kwotę stanowiącą różnicę między podat-

kiem należnym wynikającym z zeznania podat-

kowego albo z decyzji określającej wysokość zo-

bowiązania podatkowego, a kwotą odpowiada-

jącą podatkowi obliczonemu za dany rok podat-

kowy, którego dotyczy wniosek, przy

zastosowaniu do przychodów z pracy zasad

określonych w art. 27 ust. 8 ustawy o podatku

dochodowym – w przypadku dokonania wpłaty

podatku dochodowego należnego za ten rok po-

datkowy wynikającego ze złożonego zeznania

podatkowego albo z decyzji określającej wyso-

kość zobowiązania podatkowego (zwrot), lub

3) umarza zaległość i dokonuje zwrotu za dany rok

podatkowy – przy czym łączna kwota umorze-

nia zaległości i zwrotu nie może przekroczyć

kwoty stanowiącej różnicę między podatkiem

należnym wynikającym z zeznania podatkowe-

go albo z decyzji określającej wysokość zobowią-

zania podatkowego, a kwotą odpowiadającą po-

datkowi obliczonemu za ten rok podatkowy

przy zastosowaniu do przychodów z pracy za-

sad określonych w art. 27 ust. 8 ustawy o podat-

ku dochodowym.

2

2.. Umorzenie zaległości powoduje również umo-

rzenie odsetek za zwłokę w takiej części, w jakiej zo-

stała umorzona zaległość.

3

3.. Zwrot obejmuje również wpłacone odsetki za

zwłokę, w części odpowiadającej kwocie zwrotu.

4

4.. Przepisy ust. 2 i 3 stosuje się odpowiednio do

opłaty prolongacyjnej.

5

5.. Minister właściwy do spraw finansów publicz-

nych określi, w drodze rozporządzenia, wzór wniosku

o umorzenie zaległości oraz wzór wniosku o zwrot

wraz z objaśnieniami co do sposobu wypełnienia, ter-

minu i miejsca składania, mając na celu umożliwienie

identyfikacji podatnika, organu podatkowego, do któ-

rego składany jest wniosek, poprawnego obliczenia

kwoty umorzenia zaległości lub kwoty zwrotu oraz

określenia formy wypłaty zwrotu.

A

Arrtt.. 4

4..

1

1.. Podatnik jest obowiązany dołączyć do wniosku,

o którym mowa w art. 3 ust. 1:

1) oświadczenie, sporządzone według ustalonego

wzoru, złożone pod rygorem odpowiedzialno-

ści karnej za składanie fałszywych zeznań, po-

twierdzające wysokość:

➧

SPECJALNE

INTERNETOWE PORADNIKI

Wejdź na

www.gazetaprawna.pl

SPRAWDŹ

➧ jak odzyskać akcyzę za samochody

sprowadzone z zagranicy

➧ kto i kiedy musi płacić opłatę

środowiskową

POBIERZ PORADNIKI W WERSJI PDF

www.gazetaprawna.pl/akcyza_zwrot

www.gazetaprawna.pl/oplata_srodowiskowa

Ustawa

z dnia 25 lipca 2008 r.

o szczególnych rozwiązaniach dla podatników uzyskujących niektóre przychody poza terytorium Rzeczypospolitej Polskiej

1)

6

www.gazetaprawna.pl

NIEZBĘDNIK

a) uzyskanych przychodów z pracy,

b) zapłaconego za granicą podatku, jeżeli podat-

nik był obowiązany do jego zapłaty

– wykazanych we wniosku, o którym mowa

w art. 3 ust. 1;

2) zeznanie podatkowe za rok podatkowy, którego

dotyczy wniosek – w przypadku, gdy wniosek

dotyczy umorzenia zaległości.

2

2.. Przepisu ust. 1 pkt 2 nie stosuje się, jeżeli podat-

nik złożył zeznanie podatkowe przed dniem wystą-

pienia z wnioskiem o umorzenie zaległości.

3

3.. Minister właściwy do spraw finansów publicz-

nych określi, w drodze rozporządzenia, wzór oświad-

czenia, o którym mowa w ust. 1 pkt 1, potwierdzają-

cego uzyskanie przychodów z pracy oraz zapłatę po-

datku za granicą wraz z objaśnieniami co do sposobu

wypełnienia i złożenia, mając na celu umożliwienie

identyfikacji podatnika oraz pouczenie go o odpowie-

dzialności karnej za składanie fałszywych zeznań.

A

Arrtt.. 5

5..

1

1.. W sprawie umorzenia zaległości oraz zwrotu or-

gan podatkowy wydaje, bez zbędnej zwłoki, nie później

niż w terminie 6 miesięcy od dnia złożenia wniosku, de-

cyzję, w której określa wysokość umorzonej kwoty zale-

głości lub kwoty zwrotu, z zastrzeżeniem ust. 2.

2

2.. W przypadku wniosku dotyczącego roku 2002

decyzję, o której mowa w ust. 1, wydaje się do dnia 30

listopada 2008 r.

3

3.. Zwrot następuje:

1) w gotówce;

2) na wskazany rachunek bankowy podatnika lub

rachunek podatnika w spółdzielczej kasie

oszczędnościowo-kredytowej

– w terminie miesiąca od dnia doręczenia decyzji

określającej wysokość kwoty zwrotu.

4

4.. Kwota zwrotu wypłacana za pośrednictwem

poczty na podstawie przekazu pocztowego jest po-

mniejszana o koszty jej przesłania.

5

5.. Za dzień wypłaty zwrotu uważa się dzień:

1) obciążenia rachunku bankowego organu podat-

kowego na podstawie polecenia przelewu;

2) złożenia przekazu pocztowego;

3) wypłacenia kwoty zwrotu przez organ podatko-

wy lub postawienia kwoty zwrotu do dyspozycji

podatnika w kasie.

6

6.. Kwota zwrotu podlega oprocentowaniu w wyso-

kości opłaty prolongacyjnej, o której mowa w art. 57 §

2 Ordynacji podatkowej, wyłącznie w przypadku, gdy

decyzja określająca wysokość kwoty zwrotu nie zosta-

ła wydana w terminie, o którym mowa w ust. 1 albo 2,

lub kwota zwrotu nie została wypłacona w terminie,

o którym mowa w ust. 3. Oprocentowanie ustala się

według stawki obowiązującej w dniu, w którym upły-

nął termin wypłaty kwoty zwrotu.

7

7.. Oprocentowanie, o którym mowa w ust. 6, przy-

sługuje za okres:

1) od dnia następującego po dniu, w którym upłynął

termin na wydanie decyzji, do dnia wypłacenia

kwoty zwrotu włącznie – w przypadku gdy decy-

zja określająca wysokość kwoty zwrotu nie zosta-

ła wydana w terminie określonym w ust. 1 albo 2,

2) od dnia następującego po dniu, w którym upły-

nął termin wypłacenia kwoty zwrotu, do dnia jej

wypłacenia włącznie – w przypadku gdy kwota

zwrotu nie została wypłacona w terminie, o któ-

rym mowa w ust. 3

– chyba że do opóźnienia w wydaniu decyzji lub

w zwrocie kwoty przyczynił się podatnik, lub

opóźnienie powstało z przyczyn niezależnych od

organu podatkowego.

8

8.. Kwota zwrotu nie podlega wypłacie, jeżeli podat-

nik posiada zaległości podatkowe lub bieżące zobowią-

zania podatkowe. Przepisy art. 76 par. 1 i 2 oraz art.

76a Ordynacji podatkowej stosuje się odpowiednio.

A

Arrtt.. 6

6..

Umorzenie zaległości oraz zwrot stanowią pomoc

de minimis udzielaną w zakresie i na zasadach okre-

ślonych w bezpośrednio obowiązujących aktach pra-

wa wspólnotowego dotyczących pomocy w ramach

zasady de minimis.

A

Arrtt.. 7

7..

Wniosek, o którym mowa w art. 3 ust. 1, należy

złożyć w terminie:

1) 2 miesięcy od dnia wejścia w życie ustawy –

w przypadku gdy wniosek dotyczy roku 2002;

2) 6 miesięcy od dnia wejścia w życie ustawy –

w przypadkach innych niż wymieniony w pkt 1.

A

Arrtt.. 8

8..

Podatnicy są obowiązani do przechowywania do-

kumentów potwierdzających uzyskanie przychodów

z pracy i zapłatę podatku za granicą do czasu upływu

terminu przedawnienia zobowiązania podatkowego

za rok podatkowy, którego dotyczy wniosek określony

w art. 3 ust. 1.

A

Arrtt.. 9

9..

W przypadku gdy w sprawie zobowiązania podatko-

wego w podatku dochodowym od osób fizycznych za

rok podatkowy, którego dotyczy wniosek, o którym mo-

wa w art. 3 ust. 1, toczy się postępowanie podatkowe al-

bo postępowanie przed sądem administracyjnym, po-

stępowanie w sprawie umorzenia zaległości lub zwrotu

zawiesza się do dnia, w którym decyzja kończąca postę-

powanie w sprawie zobowiązania podatkowego stała

się ostateczna lub orzeczenie sądu uprawomocniło się.

A

Arrtt.. 1

10

0..

Wszczęte postępowanie egzekucyjne oraz postępo-

wanie karne skarbowe dotyczące zobowiązania po-

datkowego w podatku dochodowym od osób fizycz-

nych za rok podatkowy, którego dotyczy wniosek

określony w art. 3 ust. 1, zawiesza się do dnia, w któ-

rym decyzja w sprawie umorzenia zaległości lub decy-

zja w sprawie zwrotu stała się ostateczna lub orzecze-

nie sądu uprawomocniło się.

A

Arrtt.. 1

11

1..

1

1.. Nie podlega karze za przestępstwo skarbowe lub

wykroczenie skarbowe – w zakresie dotyczącym przy-

chodów z pracy za rok podatkowy, którego dotyczy

wniosek, o którym mowa w art. 3 ust. 1, podatnik,

w stosunku do którego organ podatkowy wydał decy-

zję o umorzeniu zaległości lub zwrocie.

2

2.. W przypadku gdy umorzenie zaległości dotyczy

tylko części zaległości podatkowej, przepis ust. 1 sto-

suje się pod warunkiem zapłaty pozostałej części zale-

głości podatkowej wraz z odsetkami za zwłokę.

3

3.. Informacji o umorzeniu postępowania karnego

skarbowego na podstawie ust. 1 i 2 nie zamieszcza się

w Krajowym Rejestrze Karnym.

A

Arrtt.. 1

12

2..

1

1.. W sprawach nieuregulowanych w ustawie sto-

suje się przepisy:

1) ustawy o podatku dochodowym;

2) ustawy o zryczałtowanym podatku dochodowym;

3) Ordynacji podatkowej, z zastrzeżeniem ust. 2.

2

2.. Do umorzenia zaległości oraz do zwrotu nie sto-

suje się przepisów Ordynacji podatkowej dotyczących

ulg w spłacie zobowiązań podatkowych oraz nadpła-

ty, chyba że przepisy ustawy odsyłają do ich odpo-

wiedniego stosowania.

A

Arrtt.. 1

13

3..

Przepisy ustawy stosuje się odpowiednio do przy-

chodów z pracy opodatkowanych zgodnie z art. 30c

ustawy o podatku dochodowym oraz ustawą o zry-

czałtowanym podatku dochodowym.

A

Arrtt.. 1

14

4..

W ustawie z dnia 26 lipca 1991 r. o podatku docho-

dowym od osób fizycznych (Dz.U. z 2000 r. Nr 14, poz.

176 z późn. zm.

5)

) wprowadza się następujące zmiany:

1) po art. 27f dodaje się art. 27g w brzmieniu:

„Art. 27g. 1. Podatnik podlegający obowiązkowi

podatkowemu określonemu w art. 3 ust. 1, rozliczają-

cy na zasadach określonych w art. 27 ust. 9 albo 9a

uzyskane w roku podatkowym poza terytorium Rze-

czypospolitej Polskiej dochody:

1) ze źródeł, o których mowa w art. 12 ust. 1, art.

13, art. 14, lub

2) z praw majątkowych w zakresie praw autorskich

i praw pokrewnych w rozumieniu odrębnych

przepisów, z wykonywanej poza terytorium

Rzeczypospolitej Polskiej działalności artystycz-

nej, literackiej, naukowej, oświatowej i publicy-

stycznej, z wyjątkiem dochodów (przychodów)

uzyskanych z tytułu korzystania z tych praw lub

rozporządzania nimi

– ma prawo odliczyć od podatku dochodowego,

obliczonego zgodnie z art. 27, pomniejszonego

o kwotę składki, o której mowa w art. 27b, kwotę

obliczoną zgodnie z ust. 2.

2

2.. Odliczeniu podlega kwota stanowiąca różnicę

między podatkiem obliczonym zgodnie z art. 27 ust.

9 albo 9a a kwotą podatku obliczonego od dochodów

ze źródeł, o których mowa w ust. 1, przy zastosowaniu

do tych dochodów zasad określonych w art. 27 ust. 8.

3

3.. Odliczenia nie stosuje się, gdy dochody ze źró-

deł, o których mowa w ust. 1, uzyskane zostały w kra-

jach i na terytoriach wymienionych w rozporządze-

niu wydanym na podstawie art. 25a ust. 6.

4

4.. Przepisy ust. 1-3 stosuje się odpowiednio do po-

datku obliczanego zgodnie z art. 30c.”;

2) po art. 52d dodaje się art. 52e w brzmieniu:

„Art. 52e. Zwalnia się od podatku dochodowego

kwoty umorzenia zaległości oraz zwrotu wynikające

z ustawy z dnia 25 lipca 2008 r. o szczególnych roz-

wiązaniach dla osób fizycznych uzyskujących niektó-

re przychody poza terytorium Rzeczypospolitej Pol-

skiej (Dz.U. Nr 143, poz. 894).”.

A

Arrtt.. 1

15

5..

W ustawie z dnia 20 listopada 1998 r. o zryczałtowa-

nym podatku dochodowym od niektórych przychodów

osiąganych przez osoby fizyczne (Dz.U. Nr 144, poz.

930 z późn. zm.

6)

) wprowadza się następujące zmiany:

1) po art. 13 dodaje się art. 13a w brzmieniu:

„Art. 13a. Do ryczałtu od przychodów ewidencjono-

wanych, obniżonego zgodnie z art. 13, stosuje się odpo-

wiednio art. 27g ustawy o podatku dochodowym.”;

2) po art. 57 dodaje się art. 57a w brzmieniu:

„Art. 57a. Zwalnia się od podatku kwoty umorzenia

zaległości oraz zwrotu wynikające z ustawy z dnia 25 lip-

ca 2008 r. o szczególnych rozwiązaniach dla osób fizycz-

nych uzyskujących niektóre przychody poza terytorium

Rzeczypospolitej Polskiej (Dz.U. Nr 143, poz. 894).”.

A

Arrtt.. 1

16

6..

Przepisy:

1) art. 27g ustawy zmienianej w art. 14,

2) art. 13a ustawy zmienianej w art. 15

– w brzmieniu nadanym niniejszą ustawą, mają za-

stosowanie do przychodów (dochodów) uzyskanych

od dnia 1 stycznia 2008 r.

A

Arrtt.. 1

17

7..

1

1.. Nie podlegają wykonaniu orzeczone prawomoc-

nie, przed wejściem w życie ustawy, niewykonane

w całości lub w części kary za przestępstwa skarbowe

lub wykroczenia skarbowe, za czyn obejmujący przy-

chody z pracy. Nie podlegają również wykonaniu orze-

czone prawomocnie, a nieuiszczone w całości lub czę-

ści opłaty i koszty postępowania w sprawie o taki czyn.

2

2.. W przypadku, o którym mowa w ust. 1, skazania

za te przestępstwa skarbowe ulegają zatarciu, a wpis

o skazaniu usuwa się z Krajowego Rejestru Karnego.

Z tego rejestru usuwa się również wpis o warunko-

wym umorzeniu postępowania o te przestępstwa.

A

Arrtt.. 1

18

8..

Ustawa wchodzi w życie z dniem ogłoszenia.

1)

Niniejszą ustawą zmienia się ustawę z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych oraz ustawę z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym

od niektórych przychodów osiąganych przez osoby fizyczne.

2)

Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz.U. z 2000 r. Nr 22, poz. 270, Nr 60, poz. 703, Nr 70, poz. 816, Nr 104, poz. 1104, Nr 117, poz. 1228 i Nr 122, poz.

1324, z 2001 r. Nr 4, poz. 27, Nr 8, poz. 64, Nr 52, poz. 539, Nr 73, poz. 764, Nr 74, poz. 784, Nr 88, poz. 961, Nr 89, poz. 968, Nr 102, poz. 1117, Nr 106, poz. 1150, Nr 110, poz. 1190,

Nr 125, poz. 1363 i 1370 i Nr 134, poz. 1509, z 2002 r. Nr 19, poz. 199, Nr 25, poz. 253, Nr 74, poz. 676, Nr 78, poz. 715, Nr 89, poz. 804, Nr 135, poz. 1146, Nr 141, poz. 1182, Nr 169,

poz. 1384, Nr 181, poz. 1515, Nr 200, poz. 1679 i Nr 240, poz. 2058, z 2003 r. Nr 7, poz. 79, Nr 45, poz. 391, Nr 65, poz. 595, Nr 84, poz. 774, Nr 90, poz. 844, Nr 96, poz. 874, Nr 122,

poz. 1143, Nr 135, poz. 1268, Nr 137, poz. 1302, Nr 166, poz. 1608, Nr 202, poz. 1956, Nr 222, poz. 2201, Nr 223, poz. 2217 i Nr 228, poz. 2255, z 2004 r. Nr 29, poz. 257, Nr 54, poz.

535, Nr 93, poz. 894, Nr 99, poz. 1001, Nr 109, poz. 1163, Nr 116, poz. 1203, 1205 i 1207, Nr 120, poz. 1252, Nr 123, poz. 1291, Nr 162, poz. 1691, Nr 210, poz. 2135, Nr 263, poz. 2619

i Nr 281, poz. 2779 i 2781, z 2005 r. Nr 25, poz. 202, Nr 30, poz. 262, Nr 85, poz. 725, Nr 86, poz. 732, Nr 90, poz. 757, Nr 102, poz. 852, Nr 143, poz. 1199 i 1202, Nr 155, poz. 1298, Nr

164, poz. 1365 i 1366, Nr 169, poz. 1418 i 1420, Nr 177, poz. 1468, Nr 179, poz. 1484, Nr 180, poz. 1495 i Nr 183, poz. 1538, z 2006 r. Nr 46, poz. 328, Nr 104, poz. 708 i 711, Nr 107,

poz. 723, Nr 136, poz. 970, Nr 157, poz. 1119, Nr 183, poz. 1353 i 1354, Nr 217, poz. 1588, Nr 226, poz. 1657 i Nr 249, poz. 1824, z 2007 r. Nr 35, poz. 219, Nr 99, poz. 658, Nr 115, poz.

791 i 793, Nr 176, poz. 1243, Nr 181, poz. 1288, Nr 191, poz. 1361 i 1367, Nr 192, poz. 1378 i Nr 211, poz. 1549 oraz z 2008 r. Nr 97, poz. 623 i Nr 141, poz. 888.

3)

Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz.U. z 2005 r. Nr 85, poz. 727, Nr 86, poz. 732 i Nr 143, poz. 1199, z 2006 r. Nr 66, poz. 470, Nr 104, poz. 708, Nr

143, poz. 1031, Nr 217, poz. 1590 i Nr 225, poz. 1635, z 2007 r. Nr 105, poz. 721, Nr 112, poz. 769, Nr 120, poz. 818, Nr 192, poz. 1378, Nr 195, poz. 1414 i Nr 225, poz. 1671 oraz

z 2008 r. Nr 118, poz. 745 i Nr 141, poz. 888.

4)

Zmiany wymienionej ustawy zostały ogłoszone w Dz.U. z 2000 r. Nr 104, poz. 1104 i Nr 122, poz. 1324, z 2001 r. Nr 74, poz. 784, Nr 88, poz. 961, Nr 125, poz. 1363 i 1369 i Nr 134, poz. 1509,

z 2002 r. Nr 141, poz. 1183, Nr 169, poz. 1384, Nr 172, poz. 1412 i Nr 200, poz. 1679, z 2003 r. Nr 45, poz. 391, Nr 96, poz. 874, Nr 135, poz. 1268, Nr 137, poz. 1302 i Nr 202, poz. 1958, z 2004 r.

Nr 210, poz. 2135 i Nr 263, poz. 2619, z 2005 r. Nr 143, poz. 1199, Nr 164, poz. 1366 i Nr 169, poz. 1420, z 2006 r. Nr 183, poz. 1353 i Nr 217, poz. 1588 oraz z 2008 r. Nr 141, poz. 888.

5)

Zmiany tekstu jednolitego wymienionej ustawy zostały ogłoszone w Dz.U. z 2000 r. Nr 22, poz. 270, Nr 60, poz. 703, Nr 70, poz. 816, Nr 104, poz. 1104, Nr 117, poz. 1228 i Nr 122, poz.

1324, z 2001 r. Nr 4, poz. 27, Nr 8, poz. 64, Nr 52, poz. 539, Nr 73, poz. 764, Nr 74, poz. 784, Nr 88, poz. 961, Nr 89, poz. 968, Nr 102, poz. 1117, Nr 106, poz. 1150, Nr 110, poz. 1190,

Nr 125, poz. 1363 i 1370 i Nr 134, poz. 1509, z 2002 r. Nr 19, poz. 199, Nr 25, poz. 253, Nr 74, poz. 676, Nr 78, poz. 715, Nr 89, poz. 804, Nr 135, poz. 1146, Nr 141, poz. 1182, Nr 169,

poz. 1384, Nr 181, poz. 1515, Nr 200, poz. 1679 i Nr 240, poz. 2058, z 2003 r. Nr 7, poz. 79, Nr 45, poz. 391, Nr 65, poz. 595, Nr 84, poz. 774, Nr 90, poz. 844, Nr 96, poz. 874, Nr 122,

poz. 1143, Nr 135, poz. 1268, Nr 137, poz. 1302, Nr 166, poz. 1608, Nr 202, poz. 1956, Nr 222, poz. 2201, Nr 223, poz. 2217 i Nr 228, poz. 2255, z 2004 r. Nr 29, poz. 257, Nr 54, poz.

535, Nr 93, poz. 894, Nr 99, poz. 1001, Nr 109, poz. 1163, Nr 116, poz. 1203, 1205 i 1207, Nr 120, poz. 1252, Nr 123, poz. 1291, Nr 162, poz. 1691, Nr 210, poz. 2135, Nr 263, poz. 2619

i Nr 281, poz. 2779 i 2781, z 2005 r. Nr 25, poz. 202, Nr 30, poz. 262, Nr 85, poz. 725, Nr 86, poz. 732, Nr 90, poz. 757, Nr 102, poz. 852, Nr 143, poz. 1199 i 1202, Nr 155, poz. 1298, Nr

164, poz. 1365 i 1366, Nr 169, poz. 1418 i 1420, Nr 177, poz. 1468, Nr 179, poz. 1484, Nr 180, poz. 1495 i Nr 183, poz. 1538, z 2006 r. Nr 46, poz. 328, Nr 104, poz. 708 i 711, Nr 107,

poz. 723, Nr 136, poz. 970, Nr 157, poz. 1119, Nr 183, poz. 1353 i 1354, Nr 217, poz. 1588, Nr 226, poz. 1657 i Nr 249, poz. 1824, z 2007 r. Nr 35, poz. 219, Nr 99, poz. 658, Nr 115, poz.

791 i 793, Nr 176, poz. 1243, Nr 181, poz. 1288, Nr 191, poz. 1361 i 1367, Nr 192, poz. 1378 i Nr 211, poz. 1549 oraz z 2008 r. Nr 97, poz. 623 i Nr 141, poz. 888.

6)

Zmiany wymienionej ustawy zostały ogłoszone w Dz.U. z 2000 r. Nr 104, poz. 1104 i Nr 122, poz. 1324, z 2001 r. Nr 74, poz. 784, Nr 88, poz. 961, Nr 125, poz. 1363 i 1369 i Nr 134, poz. 1509,

z 2002 r. Nr 141, poz. 1183, Nr 169, poz. 1384, Nr 172, poz. 1412 i Nr 200, poz. 1679, z 2003 r. Nr 45, poz. 391, Nr 96, poz. 874, Nr 135, poz. 1268, Nr 137, poz. 1302 i Nr 202, poz. 1958, z 2004 r.

Nr 210, poz. 2135 i Nr 263, poz. 2619, z 2005 r. Nr 143, poz. 1199, Nr 164, poz. 1366 i Nr 169, poz. 1420, z 2006 r. Nr 183, poz. 1353 i Nr 217, poz. 1588 oraz z 2008 r. Nr 141, poz. 888.

Wyszukiwarka

Podobne podstrony:

Niezbędnik tylko w Internecie z 19 sierpnia 08 (nr 161)

Biznes i zdrowie z 12 sierpnia 08 (nr 157)

Moja firma Internet z 21 sierpnia 08 (nr 163)

Moja firma Internet z 28 sierpnia 08 (nr 168)

Moja Firma Internet z 14 sierpnia 08 (nr 159)

Moja firma Internet z 21 sierpnia 08 (nr 163)

Praca i Podatki z 12 sierpnia 2004 (nr 157)(2)

Moja Firma Internet z 7 sierpnia 08 (nr 154)

Niezbednik z 8 sierpnia 08 (nr 155)

Niezbednik z 1 sierpnia 08 (nr 150)

Niezbednik z 12 wrzesnia 08 nr 179

Mój portfel z 29 sierpnia 08 (nr 169)

Mój portfel z 22 sierpnia 08 (nr 164)

Moj portfel z 12 wrzesnia 08 nr 179

Moje nieruchomości z 29 sierpnia 08 (nr 169)

Moj portfel z 8 sierpnia 08 (nr 155)

Biznes i zdrowie z 26 sierpnia 08 (nr 166)

Moja firma Internet z 10 lipca 08 (nr 134)

Moj portfel z 1 sierpnia 08 (nr 150)

więcej podobnych podstron