SWScan00071

128 KONTRAKTY TERMINOWE I OPCJE

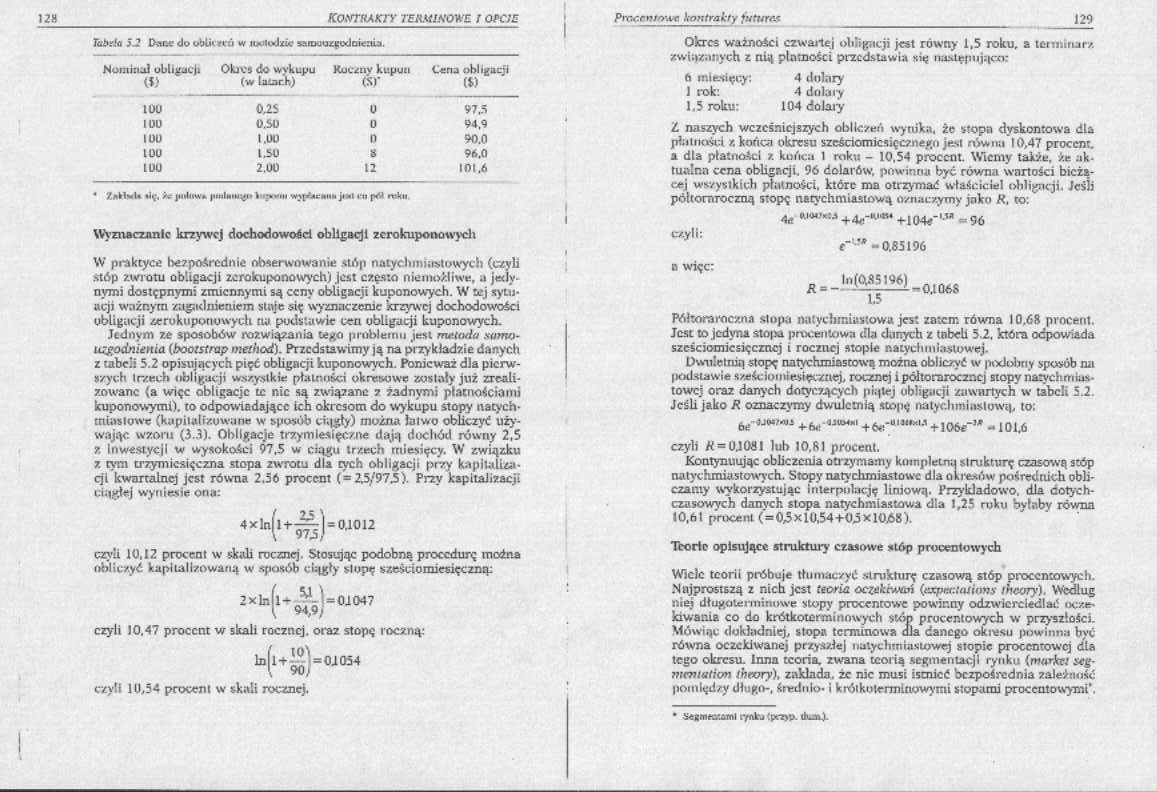

Tabtia S2 D.^r.c do ovti« nró w luuludzic mouucęcdoicnia.

|

Nomitud obligacji (S> |

Okj es do wykupu (w buach) |

Kucany kupuci (SI* |

<-«na obligacji (*) |

|

100 |

02S |

0 |

97.5 |

|

tuu |

OSO |

0 |

94.9 |

|

100 |

i.00 |

0 |

90.0 |

|

100 |

1.50 |

8 |

96,0 |

|

10U |

2.00 |

12 |

101.6 |

4 7,dHmIi li(, żc jmlim * t '9MIN WĄt^lcilllijial t li |V>> mliii

I

Wyznaczanie krzywej dochodowości obligacji zcrokuponowych

W praktyce bezpośrednie obserwowanie stóp natycltnmisiowych (czyli stóp zwrotu obligacji 2crokuponowychj jest często niemożliwe, a j«ly-nymi dostępnym: zmiennymi są ceny obligacji kuponowych. W tej sytuacji ważnym zagadnieniem słoje się wyznaczenie krzywej dochodowości obligacji zerokuponowyclt na podstawie ccii obligacji kuponowych.

Jednym ze sposobów rozwiązania tego pi-ublemu jest mr.uulu sumo-uzgodnienia (booistrap meihod). Przedstawimy ją na przykładzie danych z tabeli 5.2 opisujących pięć obligacji kuponowych. Ponieważ dla pierwszych lrzęch obligacji wszystkie płatności okresowe zostały już zrealizowane (a więc obligacje tc nic są związane 7 żadnymi płatnościami kuponowymi), to odpowiadające ich okresom do wykupu stopy natychmiastowe (kapitalizowane w sposób ciągły) można łatwo obliczyć używając. wzoru (3.3). Obligacje trzymiesięczne dają dochód równy 2,5 7. Inwestycji w wysokości 97,5 w ciągu trzech miesięcy. W związku z. tym trzymiesięczna stopa zwrotu dla tych obligacji przy kapitału*!-ql kwartalnej jest równa 2,56 procent ( = 2.5/97.5). Przy kapitalizacji ciągłej wyniesie ona:

czyli 10,12 procent w skidi rocznej. Stosując podobną procedurę można obliczyć kapitalizowaną w sposób ciągły stopę sześciomiesięczną:

czyli 10.47 procent w skali rocznej, oraz stopę roczną:

ln|l + ^^ = 0i054 \ 90/

czyli 1U,54 procent w skali rocznej.

Okres ważności czwartej obligacji jest równy 1.5 roku, a terminarz, /•wiosennych z nią płatności przedstawia aaj nanOpi^ioo:

6 miesięcy: 4 dobry

i rok: 4 dolary

1.5 roku: 104 dobry

L naszych wcześniejszych obliczeń wynika, że stopa dyskontowa dla płatności z końca okresu sześciomiesięcznego jr.st równa 10,47 procent, a dla płatności z końca 1 roku - 10.54 procent Wiemy także. ź.e aktualno cena obligacji. 96 dolarów, powinna być równa wartości bieżącej wszystkich płatności, które ma otrzymać właściciel obligacji. Jeśli półtoraroczną stopę natychmiastową oznaczymy jako R, to:

c/.yli:

e"L** m 0.85196

n więc:

n !n(0^5!96)

R — - ^ ^ - 0,1068

Półtoraroczna stopa natychmiastowa jest zatem równa 10,68 procent. Jest to jedyna stopu procentowa db dunych z tabeli 5.2. która odpowiada sześciomiesięcznej i rocznej stopie natychmiastowej.

Dwuletnią stopę natychmiastową można obliczyć w podobny sposób nn podstawie s/eścioiMiesięcznej, rocznej i półtorarocznej stopy natychmiastowej oraz danych dotyczących piątej obligacji zawnrtych w tabeli 5.2 Jeśli jako R oznaczymy dwuletnią stopę natychmiastową, to:

czyli /ć = UJ051 lub 10.81 procent.

Kontynuując obliczenia otrzymamy kompletna strukturę czasową stóp natychmiastowych. Stopy natychmiastowe dla okresów pośrednich obliczamy wykorzystując Interpolację liniową. Przykładowo, dia dotychczasowych danych stopa natychmiastowa dla 1,25 roku byłaby równa 10,61 procent ( = 03x10.54+03x1068).

Teorie opisujące struktury czasowe stóp procentowych

Wiele teorii próbuje tłumaczyć strukturę czasową stóp procentowych. Najprostszą z nich jest teoria oc&kłwań (/atpentasians ihcory). Według niej długoterminowe stopy procentowe powinny odzwierciedlać oczekiwania co do krótkoterminowych stóp procentowych w przyszłości. Mówiąc dokładniej, stopa terminowa dla danego okicsu powinna być równa oczekiwanej przyszłej natychmiastowej stopie procentowej dla tego okresu, inna teoria, zwana teorią segmentacji rynku (marto seg-77:erua/ivn thrnry), zakłada, ze nic musi istnieć bezpośrednia zależność pomiędzy długo-, średnio, i krótkoterminowymi stopami procentowymi1.

SegiMOCAńl cynku tpcz>5>- duaO-

Wyszukiwarka

Podobne podstrony:

SWScan00023 34_KONTRAKTY terminowe i opcje Układ cen terminowych w zależności od czasu pozostającego

SWScan00068 122 Kontrakty terminowe i opcje gdzie: AS = S2-S, AF = F1—Fl Ponieważ S, oraz NA są znan

SWScan00024 36 KONTRAKTY TERMINOWE I OPCJE Tabela 2.4 Pierwszy dzień dostawy, ostatni dzień dostawy

SWScan00063 112 Kontrakty terminowe i opcje Przyczyny zabezpieczania portfela akcji Końcowe wartości

SWScan00006 XXII Kontrakty terminowe i opcje Rozwój mojej wiedzy dotyczącej rynków terminowych zawdz

SWScan00011 10 Kontrakty terminowe i opcje Tabela 1.3 Spekulacja przy zastosowaniu kontraktów future

SWScan00012 12 Kontrakty terminowe i opcje Tabela 1.5 Porównanie efektów dwóch wariantów transakcji

SWScan00013 14 Kontrakty terminowe i opcje gdyż jej wartość jest zależna od ceny akcji IBM. Kontrakt

SWScan00014 16 KONTRAKTY TERMINOWE I OPCJE Opcje i kontrakty futures są przykładami derywatów, czyli

SWScan00015 18 Kontrakty terminowe i opcje 1.13 Giełda Chicago Board of Trade ofer

SWScan00017 22 Kontrakty terminowe i opcje Tabela 2.1 Giełdy amerykańskie zajmujące się obrotem kont

SWScan00018 24 kontrakty terminowe i opcje Monetary Market na waluty są ustalone na marzec, czerwiec

SWScan00019 26 Kontrakty terminowe i opcje Diagram 2.1 Zależność pomiędzy ceną terminową a ceną gotó

SWScan00020 28 Kontrakiy terminowe i opcje Jeśli saldo rachunku zabezpieczającego przekracza poziom

SWScan00025 38 Kontrakty terminowe / opcje Informacje giełdowe na rynkach terminowych Obserwatorzy g

SWScan00027 42 Kontrakty terminowe i opcje także pewne nieprawidłowości. Jednym z przykładów takiego

SWScan00028 44 KONTRAKTY TERMINOWE I OPCJE Przykład ten przedstawiono w tabeli 2.5. Takie traktowani

SWScan00029 46 Kontrakty terminowe i opcje Drugi kurs oznacza, że cena kontraktu forward dotyczącego

SWScan00030 48 Kontrakty terminowe i opcje Tabela 2.7 Przychody związane z transakcją futures i forw

więcej podobnych podstron