Zarz Ryz Finans R18W1

18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 571

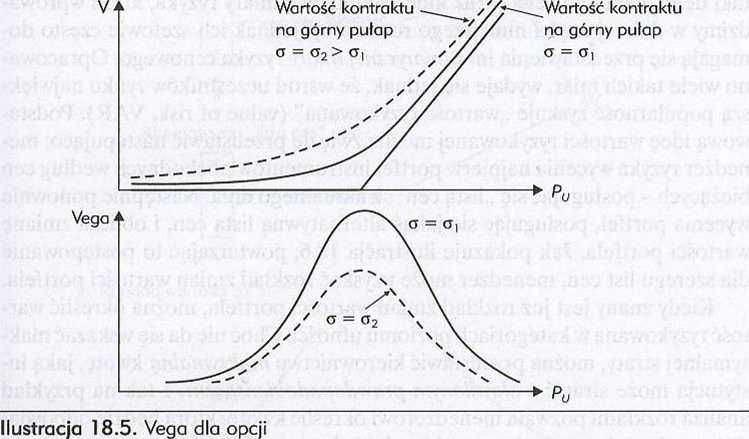

podczas gdy inni używają określenia kappa\ W niniejszym przykładzie oraz w dalszej części książki będziemy posługiwać się nazwą vega (choć jest to marka samochodu, a nie grecka litera). Vega stanowi miarę zmiany wartości instrumentu finansowego, jaka zachodzi w związku ze zmianą zmienności stóp procentowych (czy innych cen pierwotnych).

Vega = A wartości waloru finansowego/Ao

Wśród instrumentów pochodnych - kontraktów forward i futures, swapów i opcji - tylko wartość opcji jest uzależniona od zmienności. Tak więc o ile współczynnik gamma charakteryzuje przede wszystkim opcje, o tyle vega odnosi się wyłącznie do tych instrumentów4.

Ilustracja 18.5 przedstawia dwa profile wartości opcji: dla jednego z nich zmienność stóp procentowych wynosi a(, a dla drugiego - c„ przy czym a, < a,.

•’ Zamieszanie jest tym większe, że w niektórych podręcznikach akademickich ten parametr ryzyka nazywany jest lambda.

J Jak widzieliśmy we wcześniejszych rozdziałach tej książki, zmiany zmienności wpływają na wartość opcji, lecz nie zmieniają wartości kontraktów forward, futures ani swapów.

Zdarzają się jednak szczególne przypadki, kiedy można twierdzić, że również instrumenty finansowe inne niż opcje wykazują niezerową wartość vega. Załóżmy na przykład, że struktura czasowa stóp procentowych odpowiada procesowi Coxa-Ingersolla-Rossa (por. rozdz. 13, przyp. 8): krótkoterminowe stopy procentowe określają strukturę cen obligacji. Jeśli w takich warunkach wzrośnie zmienność stóp krótkoterminowych bez zmiany ich poziomu, to instrumenty finansowe charakteryzujące się niezerowym współczynnikiem gamma będą również miały niezerową vegę.

Wyszukiwarka

Podobne podstrony:

Zarz Ryz Finans R18V5 18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 565 parni

Zarz Ryz Finans R18V9 18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 569 Cena w

Zarz Ryz Finans R18W3 18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 573 a. Obl

Zarz Ryz Finans R18W9 18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 579 Jeśli

Zarz Ryz Finans R18X3 18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 583 Tabela

Zarz Ryz Finans R18Y3 18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 593 szonyc

Zarz Ryz Finans R18Y5 18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 595 w trak

Zarz Ryz Finans R18Y7 18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 597 Powab

Zarz Ryz Finans R18W5 18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 575Wartość

Zarz Ryz Finans R18X7 18. Zarzqdzanie ryzykiem cenowym w portfelu instrumentów pochodnych 587 Natomi

Zarz Ryz Finans R18V7 567 18. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych strume

Zarz Ryz Finans R18V4 Rozdział 18Zarządzanie lyzykiem cenowym w portfelu instrumentów pochodnych Aby

Zarz Ryz Finans R18X1 1 8. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 581 Trzec

Zarz Ryz Finans R18X9 1 8. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych 589 dodan

Zarz Ryz Finans R18Y1 1 8. Zarządzanie ryzykiem cenowym w portfelu instrumentów pochodnych &nb

Zarz Ryz Finans R18V8 568 Zarządzanie ryzykiem finansowym ilustracja 18.4, najwyższą wartość osiąga

Zarz Ryz Finans R18X2 582 Zarządzanie ryzykiem finansowym Tabela 18.5. Kontrakt na górny pułap stóp

Zarz Ryz Finans R18X4 584 Zarządzanie ryzykiem finansowym Tabela 18.8. Delta dla

Zarz Ryz Finans R18Y0 590 Zarządzanie ryzykiem finansowym Tabela 18.10. Trudnośc

więcej podobnych podstron